Análisis del mercado de proteína de trigo

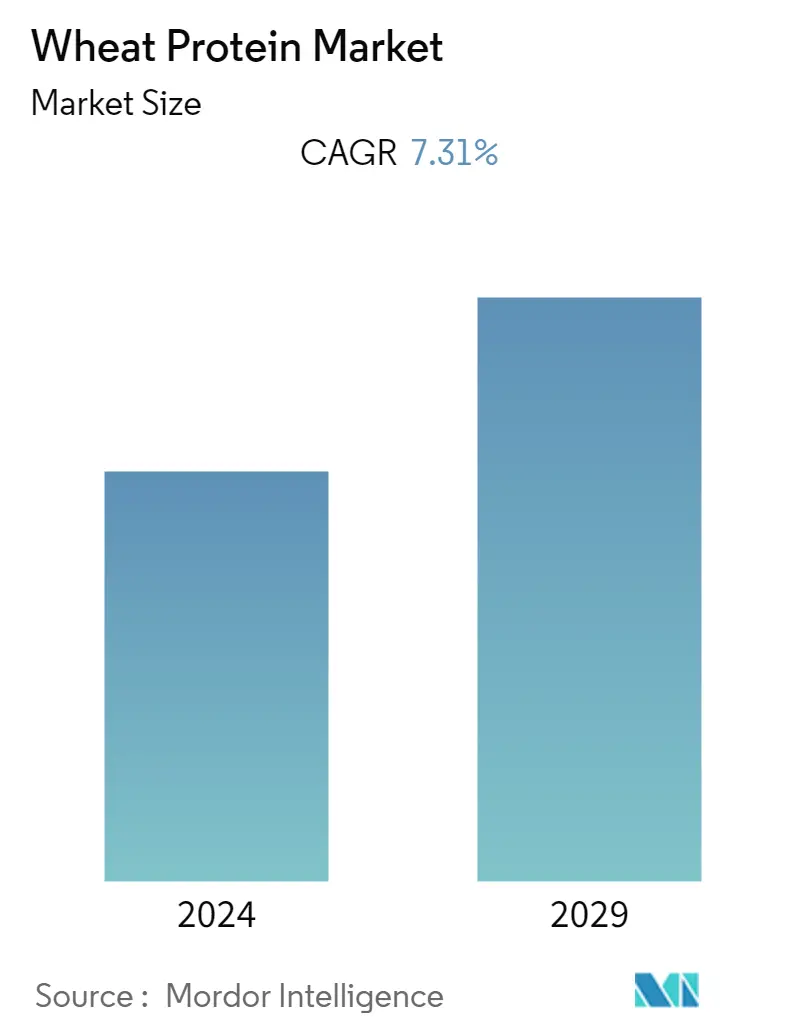

Se espera que el tamaño del mercado de proteína de trigo crezca de 1.134,63 millones de dólares en 2023 a 1.614,81 millones de dólares en 2028, a una tasa compuesta anual del 7,31% durante el período previsto.

- El aumento de la demanda de productos alimenticios veganos impulsa principalmente el segmento de proteína de trigo. La proteína de la leche es una de las proteínas más comúnmente disponibles, entre otras, y la creciente incidencia de intolerancia a la lactosa entre las personas ha llevado a un aumento en la demanda de fuentes de proteínas alternativas como la proteína del trigo. Las crecientes áreas de aplicación de la proteína de trigo en el segmento de sustitutos de la carne y otros también han impulsado el mercado estudiado. Los fabricantes que operan en el mercado ofrecen productos alternativos a la carne innovadores, aumentando aún más su cuota de mercado.

- Por ejemplo, Archer Daniels Midland Company ofrece Nutriance, una gama de concentrados de proteína de trigo innovadores, entre sus ingredientes y soluciones para el sabor, la función y la nutrición. Según la empresa, el producto aporta un 85% de proteína y tiene un alto contenido de glutamina, además de una excelente digestibilidad, lo que lo hace adecuado tanto para el mercado deportivo como para la nutrición para personas mayores.

- Según la Oficina de Estadísticas de Australia, el valor bruto de las aves de corral producidas en Australia aumentó de 2.930 millones de dólares australianos (2.1975 millones de dólares) en el año 2021 a 3.180 millones de dólares australianos (2.385 millones de dólares) en el año 2022. Ha habido un aumento significativo en la demanda de aplicaciones de proteína de trigo en alimentos para animales debido a la creciente conciencia sobre el beneficio de la proteína de trigo en las dietas de animales o mascotas, que se prevé impulsará la demanda de proteína de trigo. Además, se espera que beneficios significativos, como un alto valor nutricional y ser una buena fuente de varias vitaminas y minerales, junto con los avances tecnológicos en la industria de alimentos para animales con una creciente demanda de sustitutos naturales y orgánicos, impulsen aún más el crecimiento del mercado durante el período de estudio..

- Además, las crecientes innovaciones en ingredientes de proteína de trigo por parte de varios fabricantes también han estado impulsando el mercado mundial de proteína de trigo. Por ejemplo, en febrero de 2022, MGP Ingredients anunció la construcción de una nueva planta de extrusión en Kansas para fabricar su línea ProTerra de proteínas texturizadas.

- La instalación de 16,7 millones de dólares estará ubicada junto al sitio de la compañía en Atchison e inicialmente producirá hasta 10 millones de libras de ProTerra por año. La nueva planta ayudará a MGP a satisfacer la creciente demanda de su línea de productos ProTerra, que comprende ingredientes proteicos de guisantes y trigo utilizados en aplicaciones como sustitutos de la carne de origen vegetal. Se espera que estas innovaciones, junto con la creciente demanda de proteína de trigo en diversas industrias de usuarios finales, impulsen el mercado mundial de proteína de trigo.

Tendencias del mercado de proteína de trigo

Inclinación hacia el fitness y aumento de la ingesta de proteínas de origen vegetal

- Con el aumento de la población y del bienestar, la demanda de proteínas como componente alimentario y nutricional está aumentando considerablemente. La tendencia alta en proteínas está ganando terreno y seguirá despertando interés en los próximos años.

- Existe una demanda creciente de comidas fáciles de cocinar o listas para comer debido al ajetreado estilo de vida, el aumento del consumo de alimentos envasados y saludables, el aumento del consumo mundial de cereales para el desayuno, los cambios en los patrones dietéticos y un número cada vez mayor de tiendas de conveniencia que impulsando la demanda de ingredientes de proteína de trigo entre los fabricantes de alimentos envasados en todo el mundo, especialmente en los países en desarrollo. Esta inclinación gradual hacia una dieta basada en plantas se asocia en gran medida con diferentes factores, como cuestiones de sostenibilidad, conciencia sobre la salud, puntos de vista éticos o religiosos y derechos ambientales y de los animales.

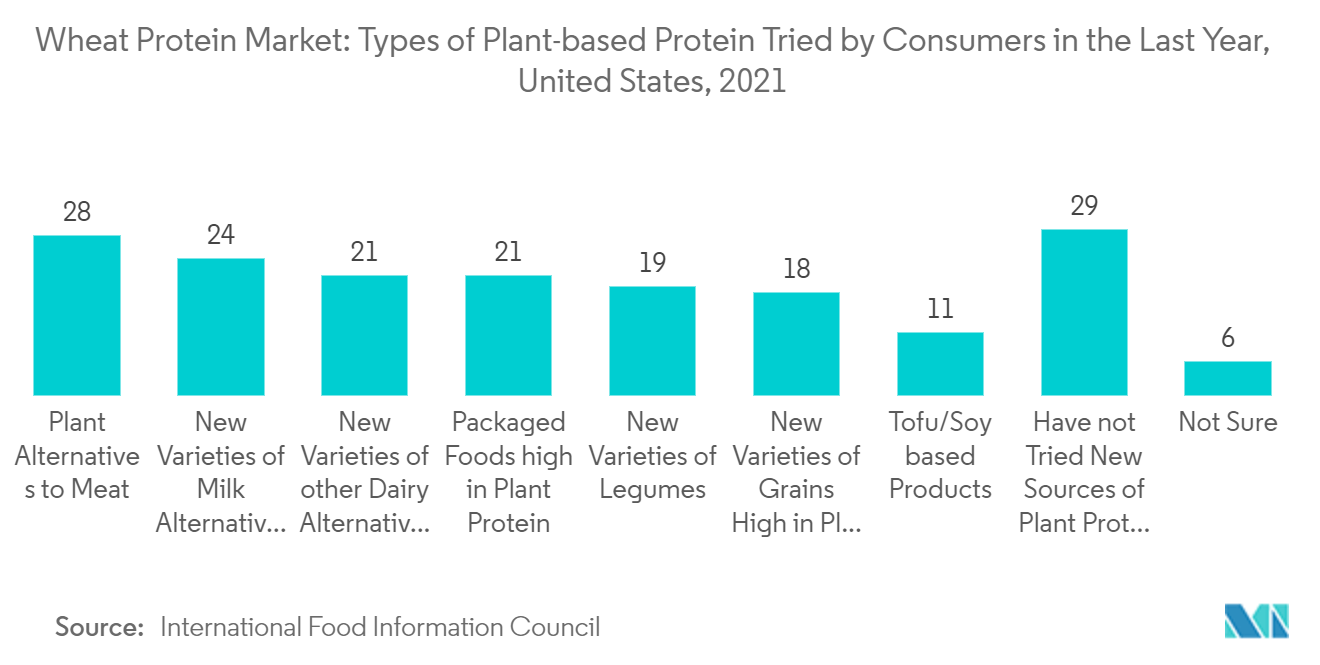

- En una encuesta publicada por el Consejo Internacional de Información Alimentaria (IFIC) en Estados Unidos en 2021, casi el 24% de los encuestados dijeron haber experimentado con nuevos sustitutos de la leche el año anterior. Casi el 21% de los encuestados dijeron que habían probado alimentos envasados con cantidades sustanciales de proteína vegetal. Además, la fácil disponibilidad de proteína de trigo debido a la alta disponibilidad de materias primas y la aceptación de la fuente de proteína han estado impulsando el mercado.

- Según la Asociación Internacional de Salud, Raqueta y Clubes Deportivos, el número de personas afiliadas a gimnasios en el Reino Unido ha experimentado un aumento en los últimos años. El número de miembros de gimnasios en el Reino Unido aumentó de 8,28 millones en 2020 a 9,57 millones en el año 2021. Como las proteínas ayudan a la recuperación muscular y al mantenimiento de la masa muscular, las personas que se inclinan por las actividades físicas tienden a consumir más proteínas, y esto Se espera que el factor, junto con la creciente demanda de productos de origen vegetal, impulse el mercado estudiado durante el período de pronóstico.

- Además, con las tecnologías modificadas, las empresas se dirigen a los consumidores creando productos innovadores que tienen propiedades organolépticas como las de la carne real. Estos sustitutos de la carne se elaboran con una combinación de trigo y otras proteínas vegetales para lograr la estructura deseada. La nueva investigación sobre la composición y el proceso modificado de extrusión con alto contenido de humedad están contribuyendo al crecimiento del mercado de la proteína de trigo.

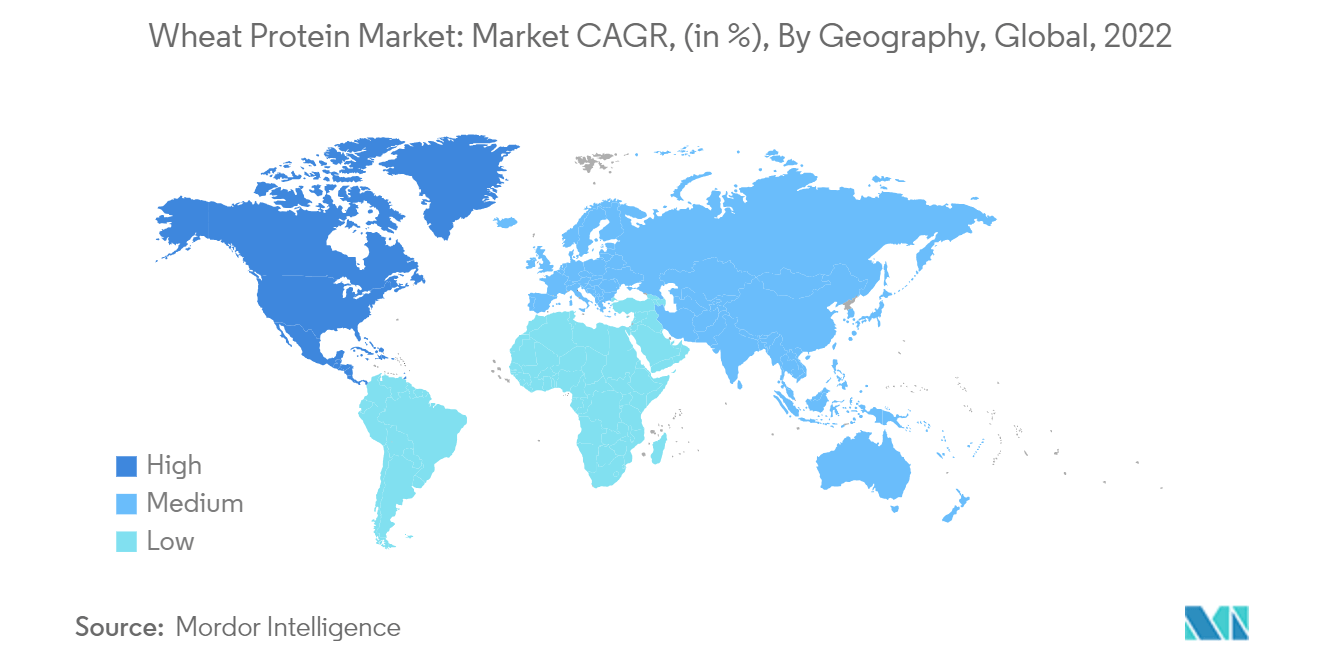

América del Norte tiene la mayor cuota de mercado

- América del Norte es la región dominante para el mercado de proteína de trigo. La demanda de proteínas vegetales, incluida la proteína de trigo, está impulsada principalmente por la creciente necesidad de funciones proteicas, el conocimiento de las dietas ricas en proteínas y los nuevos avances técnicos. Como la proteína del trigo y otras proteínas vegetales pueden replicar la textura de la carne, se pueden utilizar en la fabricación de sustitutos de la carne y tienen una gran demanda en todas las categorías de alimentos y bebidas en América del Norte.

- Las proteínas de trigo son proteínas derivadas del trigo o de la harina de trigo que se utilizan en diversas aplicaciones, incluida la molienda de harina, productos de panadería, pastas, sustitutos de carne, cereales para el desayuno, alimentos para mascotas, alimentos acuícolas, sustitutos de leche y más. La creciente conciencia de las propiedades funcionales únicas de la proteína del trigo y el creciente uso de todas las proteínas vegetales auguran un crecimiento significativo del mercado durante el período previsto.

- Además, se prevé que un aumento en el desarrollo de proteínas dietéticas por parte de diferentes fabricantes que contienen una variedad de aminoácidos y sirven para ciertos propósitos, como saciedad, reparación muscular, pérdida de peso y equilibrio energético, presentará al mercado un enorme potencial de crecimiento. Según los datos publicados por el Servicio Nacional de Estadísticas Agrícolas del Departamento de Agricultura de EE. UU., con alrededor de 299,9 millones de bushels de trigo producidos en 2022, Dakota del Norte figuraba como el estado con mayor producción de trigo.

- En 2021, Kansas fue el que más produjo, con alrededor de 364 millones de bushels. Esto conduce a una fácil disponibilidad de materias primas para los productos de trigo, lo que a su vez conduce a una reducción de los precios de la proteína de trigo entre el resto de las proteínas de origen vegetal. Los precios más bajos de la proteína de trigo afectan inversamente la demanda de la misma, impulsando aún más el mercado.

Descripción general de la industria de la proteína de trigo

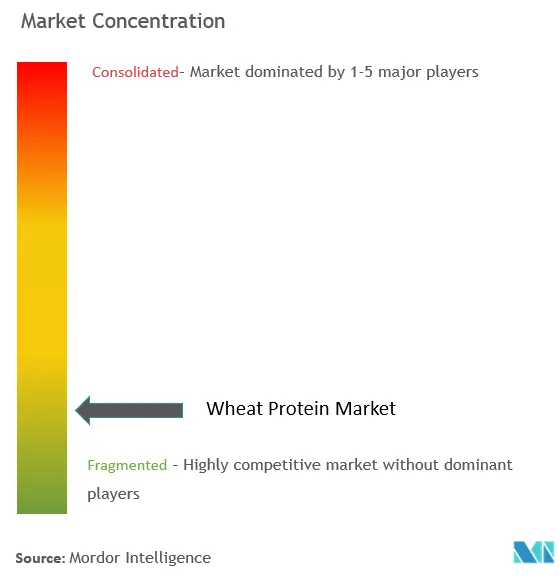

El mercado de la proteína de trigo está fragmentado y las principales empresas poseen las principales cuotas de mercado. Los principales actores en este mercado incluyen The Archer-Daniels-Midland Company, Kerry Group PLC, MGP Ingredients, Inc., The Scoular Company y Südzucker AG. Los principales actores del mercado utilizan diversas estrategias para fortalecer su posición en el mercado. Algunas de las estrategias comúnmente adoptadas por los principales actores del mercado incluyen innovaciones, asociaciones y expansiones. Además, las empresas han estado invirtiendo una cantidad sustancial de dinero para construir instalaciones de fabricación de vanguardia y se están expandiendo a nuevos mercados en todo el mundo. Además, para satisfacer la creciente demanda de proteína de trigo debido a sus numerosos beneficios, los jugadores se están centrando ampliamente en aumentar su producción de proteína de trigo.

Líderes del mercado de proteína de trigo

-

Südzucker AG

-

Kerry Group PLC

-

The Archer-Daniels-Midland Company

-

MGP Ingredients, Inc.

-

The Scoular Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteína de trigo

- Octubre de 2022 Cargill, Unitec Foods y Fuji Nihon Seito Corporation firmaron un memorando de entendimiento (MoU) para reforzar su asociación en innovación y ampliar su presencia en el mercado de soluciones de ingredientes alimentarios en Japón y la región de Asia Pacífico.

- Septiembre de 2022 Cargill colaboró con la Junta de Desarrollo Económico de Singapur (EDB) para inaugurar su estudio de negocios digitales inaugural en Asia. Este estudio está diseñado para apoyar a empresarios locales con inversiones destinadas a introducir soluciones de Cargill en el mercado y acelerar la innovación dentro de la industria alimentaria y agrícola en toda la región de Asia y el Pacífico.

- Mayo de 2022 Kerry Group inauguró una nueva instalación de fabricación de 38 millones de euros (44,84 millones de dólares) en África. Esta amplia planta de 10.000 metros cuadrados se especializa en la producción de productos nutricionales destinados al consumo en toda África.

- Septiembre de 2021 ADM amplió su cartera de productos al introducir una gama de proteínas de trigo texturizadas, incluida la proteína de trigo texturizada Prolite® MeatTEX y la proteína de trigo no texturizada Prolite® MeatXT, diversificando su oferta en el mercado.

Segmentación de la industria de la proteína de trigo

La proteína de trigo es una de las proteínas vegetales (junto con la soja) más utilizadas para diversas aplicaciones. La proteína de trigo es la proteína natural derivada del trigo o de la harina de trigo.

El mercado estudiado está segmentado por forma, usuario final y geografía. Por forma, el mercado se segmenta en concentrados, aislados y texturizados/hidrolizados. Según los usuarios finales, el mercado se segmenta en piensos para animales, cuidado personal y cosméticos, y alimentos y bebidas. El segmento de alimentos y bebidas se subsegmenta además en panadería, cereales para el desayuno, condimentos/salsas, confitería, carnes/aves/mariscos y productos alternativos a la carne, y productos alimenticios RTE/RTC. El informe también proporciona un análisis de las regiones geográficas emergentes y establecidas, cubriendo regiones como América del Norte, Europa, Asia-Pacífico, América del Sur y Oriente Medio y África.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y en términos de volumen en toneladas para todos los segmentos antes mencionados.

| Tipo | Concentrados | ||

| Aisla | |||

| Texturizado/Hidrolizado | |||

| Usuario final | Alimentación animal | ||

| Cuidado Personal y Cosmética | |||

| Comida y bebidas | Panadería | ||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Resto de América del Norte | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Italia | |||

| Francia | |||

| Rusia | |||

| España | |||

| El resto de Europa | |||

| Asia Pacífico | India | ||

| Porcelana | |||

| Japón | |||

| Australia | |||

| Resto de Asia Pacífico | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Emiratos Árabes Unidos | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de proteína de trigo

¿Cuál es el tamaño actual del mercado mundial de Proteína de trigo?

Se proyecta que el mercado global de Proteína de trigo registrará una tasa compuesta anual del 7,31% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado global de Proteína de trigo?

Südzucker AG, Kerry Group PLC, The Archer-Daniels-Midland Company, MGP Ingredients, Inc., The Scoular Company son las principales empresas que operan en el mercado de proteínas de trigo.

¿Cuál es la región de más rápido crecimiento en el mercado global Proteína de trigo?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de Proteína de trigo?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado mundial de proteínas de trigo.

¿Qué años cubre este mercado global de Proteína de trigo?

El informe cubre el tamaño histórico del mercado del mercado global Proteína de trigo para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global Proteína de trigo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Informe mundial de la industria de la proteína de trigo

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Proteína de trigo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Proteína de trigo incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.