| Período de Estudio | 2019-2029 |

| Volumen del Mercado (2024) | 9.74 Million units |

| Volumen del Mercado (2029) | 22.19 Million units |

| CAGR | 17.90 % |

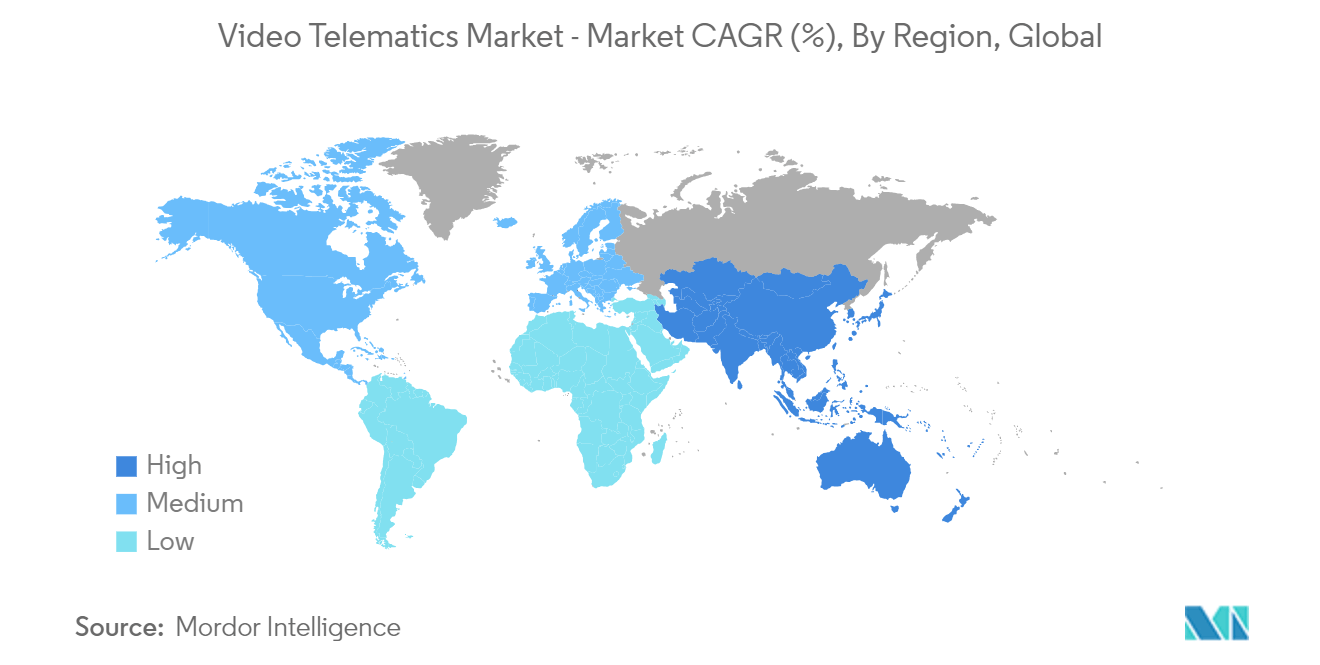

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del Norte |

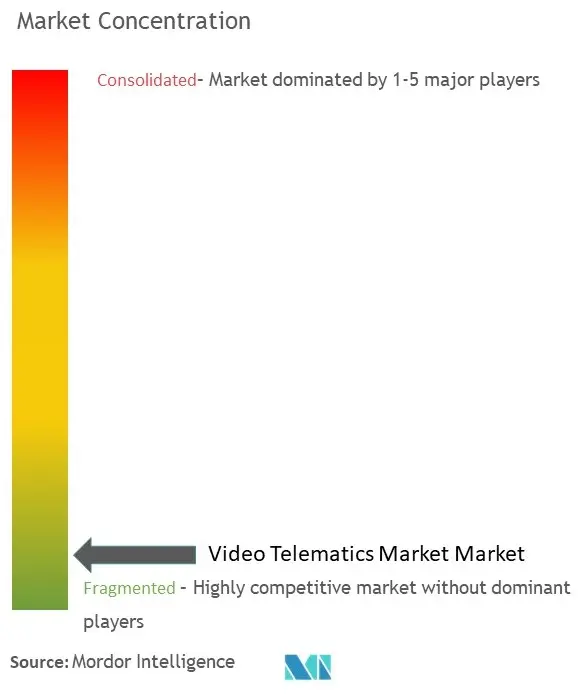

| Concentración del Mercado | Bajo |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de telemática de video

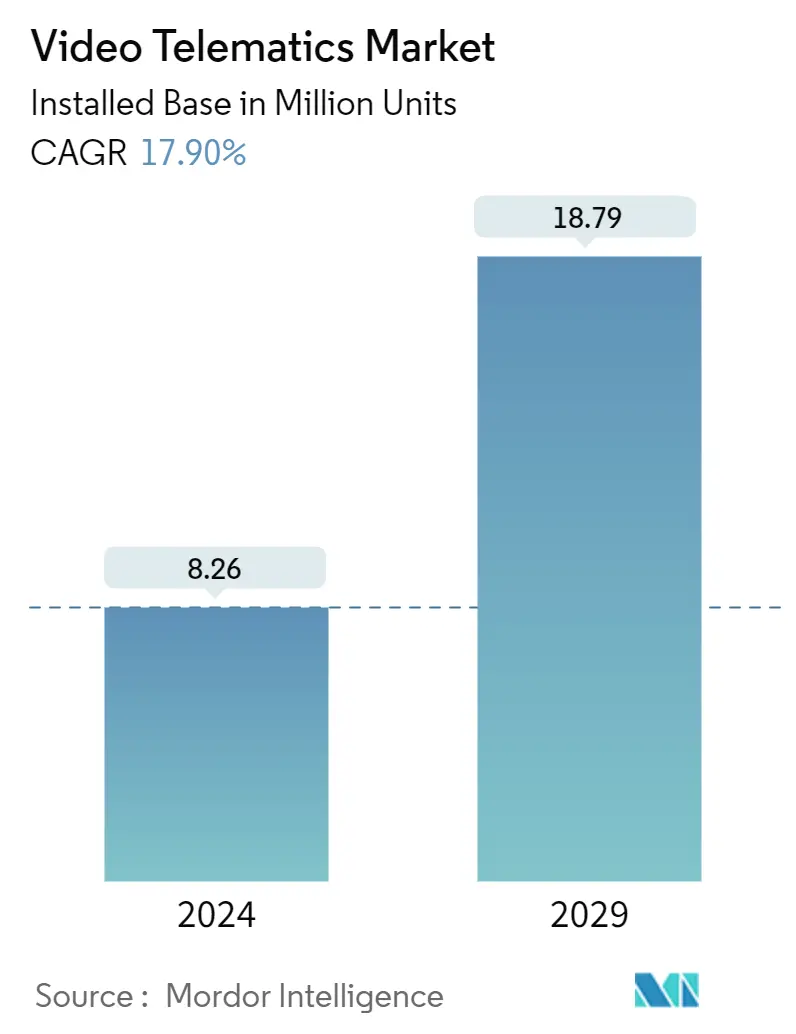

Se espera que el tamaño del mercado de telemática de video en términos de base instalada crezca de 8,26 millones de unidades en 2024 a 18,79 millones de unidades para 2029, a una CAGR del 17,90 % durante el período de pronóstico (2024-2029).

La videotelemática es un sistema de cámaras de vídeo que combina la videovigilancia y el análisis de vehículos. Consta de varias cámaras enlazadas de alta resolución con sensores especializados. La telemática de vídeo se refiere a una tecnología que combina cámaras y análisis con el seguimiento de flotas. Además, las empresas pueden utilizar la telemática de vídeo para registrar las pruebas de colisión, gestionar el riesgo del conductor y proporcionar seguridad.

- Las soluciones de telemática de vídeo inculcan un sentido de responsabilidad en los conductores. Estas soluciones se utilizan para examinar y supervisar el rendimiento con regularidad. Los sistemas de videotelemática también incluyen sensores de detección. Estos sensores notifican al conductor de varias características de seguridad. Los propietarios de vehículos pueden ser conscientes de varios peligros de seguridad, como exceder los límites de velocidad, detectar violaciones de señales de alto, tener advertencias de desvío de carril, advertencias de colisión de reenvío y más, impulsando el crecimiento del mercado.

- Una de las tendencias más visibles en el sector de la telemática de flotas es la integración de cámaras para permitir diversas soluciones basadas en vídeo en entornos de vehículos comerciales. La telemática de vídeo se refiere a una amplia gama de soluciones basadas en cámaras que se utilizan en flotas de vehículos comerciales como aplicaciones independientes o como una adición al conjunto de características de la telemática tradicional de flotas.

- Las organizaciones pueden utilizar la telemática de vídeo para crear una plataforma que permita tomar decisiones basadas en datos, proporcionar análisis predictivos y ayudar a las empresas a resolver desafíos a gran escala. La electrónica brindará a las empresas una capacidad generalizada en los vehículos de flota, lo que permitirá a las flotas eliminar las molestias logísticas. Se espera que las oportunidades de telemática de vídeo se amplíen debido al uso de la telemática de flotas.

- Los sistemas de videovigilancia han sido vistos como una violación de la privacidad y se oponen a ellos varios grupos de libertades civiles y activistas. Ha habido una creciente preocupación sobre quién ve el video y cómo podría usarse indebidamente porque las personas esperan que su información personal se use solo para fines legítimos y específicos. Se espera que esto desafíe el crecimiento del mercado.

- El brote de COVID-19 ha tenido un impacto significativo en el crecimiento de la industria automotriz en general, ya que el bloqueo generalizado y las restricciones de viaje afectaron significativamente las ventas y la demanda en general. Varias restricciones impuestas con respecto al uso de mano de obra también afectaron la capacidad de producción de los fabricantes de automóviles, que se vieron obligados a cerrar sus operaciones o continuar con capacidades de producción limitadas, lo que provocó una desaceleración en la industria automotriz.

Tendencias del mercado de telemática de video

Los vehículos comerciales ligeros tendrán una cuota de mercado significativa

- Los vehículos comerciales ligeros son una categoría de vehículos diseñados principalmente para el transporte de mercancías o pasajeros con fines comerciales. Los vehículos comerciales ligeros suelen ser más pequeños y ligeros que los vehículos comerciales pesados, como camiones y autobuses. Se utilizan comúnmente para operaciones dentro de la ciudad, distribución local y servicios de entrega.

- Un LCV en la Unión Europea, Australia y Nueva Zelanda es un vehículo de transporte comercial con un peso bruto vehicular de no más de 3,5 toneladas métricas. Los vehículos comerciales ligeros pueden incluir varios tipos de vehículos, como camionetas, furgonetas, vehículos de tres ruedas, jeeps, camiones ligeros y chasis cabina. Por lo general, los vehículos comerciales ligeros también prefieren las áreas metropolitanas, principalmente debido a las restricciones en el uso de vehículos pesados en las áreas urbanas. Por lo general, incluyen furgonetas, vehículos de tres ruedas, camionetas y minibuses, que se ajustan a los criterios de peso y miden hasta 7 metros de largo.

- La rápida urbanización y el aumento de los pedidos de las empresas minoristas y de comercio electrónico han respaldado el crecimiento de los vehículos comerciales ligeros, ya que las empresas requieren una logística eficiente. Los principales actores de la industria se están centrando en invertir en la expansión de la capacidad y lanzar nuevos modelos de vehículos comerciales ligeros para hacer frente a la creciente necesidad. Por ejemplo, en septiembre de 2023, Switch Mobility, la división de vehículos eléctricos del Grupo Hinduja de Ashok Leyland, anunció el lanzamiento de dos nuevos vehículos comerciales ligeros eléctricos LCV, conocidos como la serie IeV. Los vehículos IeV 3 e IeV 4 están diseñados para proporcionar soluciones de transporte de última milla eficientes y respetuosas con el medio ambiente.

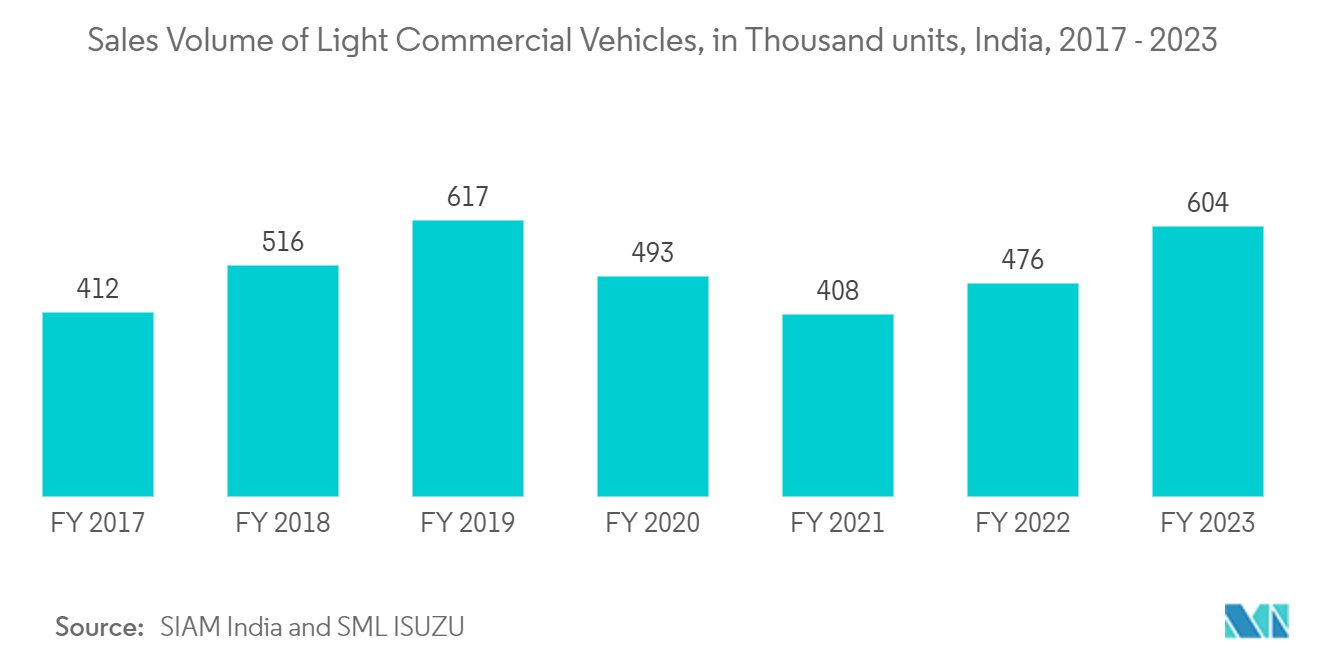

- Según la Sociedad de Fabricantes de Automóviles de la India (SIAM), el año fiscal 2023 fue testigo de un aumento en las ventas de vehículos comerciales ligeros y vehículos comerciales pesados en la India, con 604 mil unidades y 359 mil unidades vendidas, respectivamente. Según Ashok Leyland, en el año fiscal 2023, los vehículos comerciales ligeros experimentaron un aumento en el volumen de ventas de alrededor del 27% en comparación con el año anterior.

- Se prevé que la creciente necesidad de transportar rápidamente verduras frescas, frutas y bienes de consumo a largas y cortas distancias aumente la demanda de vehículos comerciales ligeros, lo que agregará aún más una ventaja lucrativa al mercado estudiado.

- El mercado también está siendo testigo de varias innovaciones que están avanzando en el desarrollo del mercado estudiado. En abril de 2023, LightMetrics, una startup de telemática de vídeo que presta servicios a flotas de vehículos comerciales en todo el mundo, recaudó 8,5 millones de dólares en una ronda de financiación de serie A de Sequoia Capital India. Su solución utiliza IA perimetral y analiza las transmisiones de video de la cámara instalada en los vehículos para comprender mejor el comportamiento del conductor, reducir los accidentes y mejorar la seguridad. Con esta recaudación de fondos, LightMetrics se centraría en fortalecer varios equipos para sentar las bases para el crecimiento futuro. Esto incluye ingeniería, producto, marketing, éxito del cliente, ventas y análisis. La compañía anunció que continuaría invirtiendo en tecnologías de IA de vanguardia, nuevos productos y soluciones para fortalecer sus ofertas y brindar más valor a las flotas en todas sus operaciones. Los fondos recaudados también se utilizarían para explorar oportunidades adyacentes, como el seguro de automóviles.

América del Norte tendrá la mayor cuota de mercado

- La industria automotriz está experimentando una transformación significativa como resultado del desarrollo de nuevas áreas como los sistemas avanzados de asistencia al conductor (ADAS), los proveedores de movilidad como servicio (MaaS), la conectividad, la autonomía, el uso compartido/suscripción y la electrificación (CASE), y la entrada de nuevas industrias que utilizan la tecnología IoT y la aparición de nuevos servicios como el viaje compartido y el uso compartido de automóviles. Todas estas aplicaciones requieren una rápida transferencia, análisis e implementación de datos. Estos factores están impulsando el crecimiento del mercado de telemática de video de América del Norte.

- Según KBB, en el primer trimestre de 2023 se vendieron algo menos de 258.900 vehículos eléctricos de batería en Estados Unidos. Este aumento interanual fue de alrededor del 44,9% en comparación con las ventas registradas en el primer trimestre de 2022.

- El crecimiento del mercado está impulsado por las cámaras de tablero de IA. La cámara de doble tablero de IA integra inteligencia artificial (IA), edge computing y cámaras orientadas hacia adelante y hacia el conductor para registrar y analizar datos en tiempo real, proporcionar alertas para ayudar a los conductores a evitar situaciones de riesgo y ofrecer causalidad de eventos. Los conductores reciben notificaciones positivas de conducción y entrenamiento de rendimiento para alentar a las personas a conducir de manera segura.

- Según BEA, los camiones ligeros siguieron siendo el segmento más importante del mercado automovilístico estadounidense en mayo de 2023, por debajo de las ventas de más de 1,07 unidades en abril de 2023 y aumentando aproximadamente un 23,06% interanual.

- Los principales actores del mercado están ampliando su presencia en la movilidad digital para satisfacer la creciente demanda de coches conectados. En enero de 2023, Forward Thinking Systems (FTS) anunció la integración de los datos telemáticos y de diagnóstico OBD-II (On-Board Diagnostics II) en su cámara de salpicadero FleetCam Pro. Esta innovadora actualización de firmware inalámbrica permitirá que la FleetCam Pro se conecte directamente a la unidad de control del motor (ECU) del vehículo a través de un puerto OBD-II y capture una gran cantidad de datos telemáticos y de diagnóstico del vehículo, incluidas las RPM del motor, la velocidad del vehículo, el nivel de combustible, el kilometraje del odómetro, el tiempo de funcionamiento del motor, los códigos de diagnóstico de problemas (DTC) y los números de identificación del vehículo.

Visión general de la industria de la telemática de video

El mercado de la telemática de vídeo está muy fragmentado, con la presencia de grandes actores como SmartWitness (Sensata Technologies), Verizon Connect (Verizon Communications Inc.), Omnitracs (Solera Holdings Inc.), FleetCam (Pty) Ltd y VisionTrack. Los actores del mercado están adoptando estrategias como asociaciones y adquisiciones para mejorar su oferta de productos y obtener una ventaja competitiva sostenible.

- Octubre de 2023 - Verizon Connect anunció que la nueva solución Dashcam de Inteligencia Artificial está disponible en países seleccionados de EMEA y APAC. Al ofrecer una serie de innovaciones avanzadas para flotas, la cámara de salpicadero con IA proporciona más información sobre eventos peligrosos para los gestores de flotas. Brinda a los conductores alertas de entrenamiento en tiempo real en la cabina durante comportamientos de conducción de alto riesgo.

- Octubre de 2023 - Lytx Inc. anunció el lanzamiento de sus Alertas de Peligros Meteorológicos, disponibles para todos los clientes como un proyecto dentro de la pestaña Lytx Lab en sus cuentas. Esta nueva tecnología geoespacial impulsada por IA creada en la plataforma Lytx Vision se desarrolló dentro de Lytx Lab, una incubadora de ideas y una forma para que los ingenieros y expertos en seguridad de Lytx colaboren con los clientes para abordar las necesidades del mercado. Las alertas de peligro meteorológico permiten a los administradores de flotas recibir notificaciones basadas en criterios geoespaciales y datos meteorológicos de la NOAA para permitir la toma de decisiones en tiempo real para una conducción más segura y eficiente.

Líderes del mercado de telemática de vídeo

-

SmartWitness (Sensata Technologies)

-

Verizon Connect (Verizon Communications Inc.)

-

Omnitracs (Solera Holdings Inc.)

-

FleetCam (Pty) Ltd

-

VisionTrack

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la telemática de vídeo

- Octubre de 2023 - NetraDyne Inc. anunció el lanzamiento de su solución Driver•i One, lo que convierte a la empresa en un proveedor completo de soluciones telemáticas y ELD. La solución de seguridad para flotas Driver•i One de Netradyne es un dispositivo telemático de video robusto y de nivel profesional que puede entregar datos para alimentar muchas de las soluciones que necesitan las flotas.

- Septiembre de 2023 - Geotab Inc. anunció el lanzamiento de la versión beta de Project G, que establece un nuevo estándar para la industria, lo que permite a los clientes participantes en Australia acceder sin esfuerzo a información bajo demanda sobre el rendimiento, la eficiencia y la sostenibilidad de los vehículos. El Proyecto G se basa en los principios de privacidad por diseño y mantiene todos los datos telemáticos de los clientes dentro del entorno de Geotab, nunca compartidos con ningún modelo de lenguaje grande (LLM).

Segmentación de la industria de la telemática de video

La videotelemática es un sistema de cámaras de vídeo que combina la videovigilancia y el análisis de vehículos. Consta de varias cámaras enlazadas de alta resolución con sensores especializados. El término telemática de vídeo se refiere a una tecnología que combina cámaras y análisis con el seguimiento de flotas. Las empresas pueden utilizar la telemática de vídeo para registrar pruebas de colisiones, gestionar el riesgo del conductor y proporcionar seguridad.

El alcance del estudio se restringe a tipos como sistemas integrados y soluciones de sistemas independientes en diversas aplicaciones, incluidos autobuses, camiones pesados, vehículos comerciales ligeros y automóviles de pasajeros en múltiples regiones. Se ha analizado el panorama competitivo para calcular la penetración de las soluciones de telemática de vídeo y cómo los actores se involucran en las estrategias de crecimiento orgánico e inorgánico. Además, estas empresas innovan continuamente sus productos para aumentar su cuota de mercado y rentabilidad. Además, el estudio de mercado también se ha centrado en el impacto de la pandemia de COVID-19 en el ecosistema del mercado.

El mercado de telemática de video está segmentado por tipo (sistemas integrados, sistemas autónomos), por aplicación (autobuses, camiones pesados, vehículos comerciales ligeros, automóviles de pasajeros), por geografía (América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África). El informe ofrece pronósticos de mercado y tamaño en volumen (base instalada) para todos los segmentos anteriores.

| Por tipo | Sistemas integrados |

| Sistemas independientes | |

| Por aplicación | Autobuses |

| Camiones Pesados | |

| vehículos comerciales ligeros | |

| Carros pasajeros | |

| Por geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre la investigación de mercado de telemática de vídeo

¿Qué tan grande es el mercado de la telemática de video?

Se espera que el tamaño del mercado de telemática de video alcance los 8,26 millones de unidades en 2024 y crezca a una CAGR del 17,90 % para alcanzar los 18,79 millones de unidades en 2029.

¿Cuál es el tamaño actual del mercado de telemática de video?

En 2024, se espera que el tamaño del mercado de telemática de video alcance los 8,26 millones de unidades.

¿Quiénes son los actores clave en el mercado de telemática de video?

SmartWitness (Sensata Technologies), Verizon Connect (Verizon Communications Inc.), Omnitracs (Solera Holdings Inc.), FleetCam (Pty) Ltd, VisionTrack son las principales empresas que operan en el mercado de la telemática de vídeo.

¿Cuál es la región de más rápido crecimiento en el mercado de telemática de video?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período de pronóstico (2024-2029).

¿Qué región tiene la mayor participación en el mercado de telemática de video?

En 2024, América del Norte representa la mayor participación de mercado en el mercado de telemática de video.

¿Qué años abarca este mercado de telemática de video y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de telemática de video se estimó en 6,78 millones de unidades. El informe cubre el tamaño histórico del mercado de telemática de video durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de telemática de video para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Informe de la industria de telemática de video

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Telemática de vídeo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Video Telematics incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.