Tamaño y Participación del Mercado de Derivados de Almidón

Análisis del Mercado de Derivados de Almidón por Mordor Intelligence

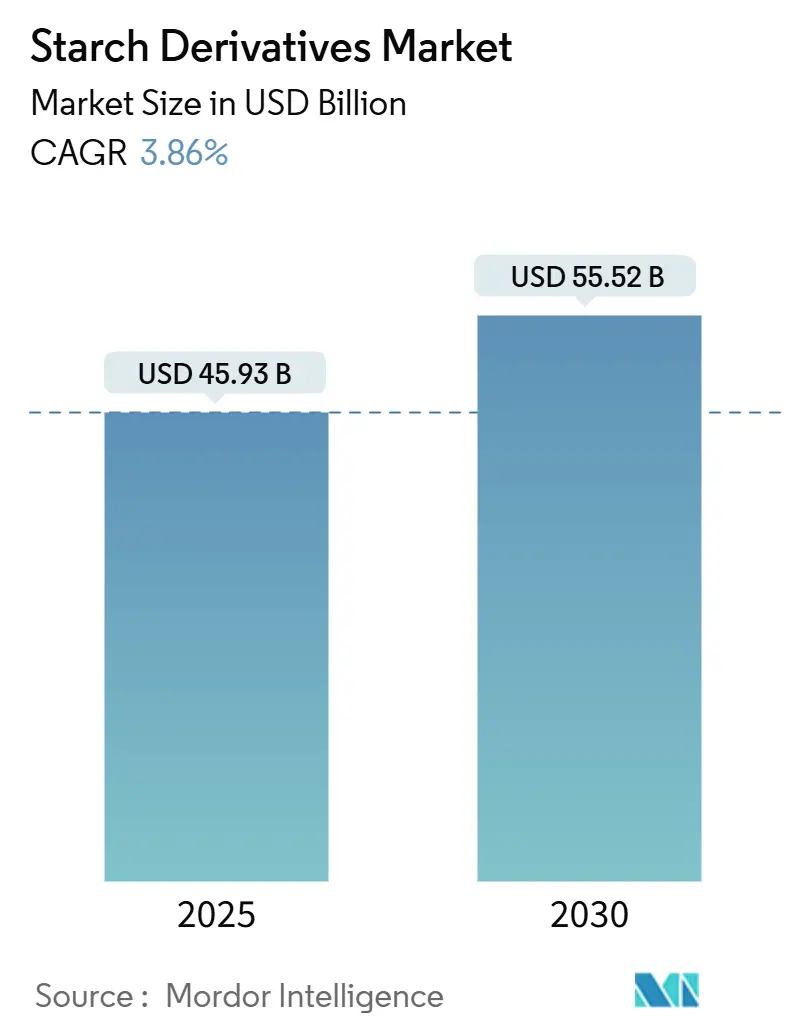

El tamaño del mercado de derivados de almidón está valorado en 45,93 mil millones USD en 2025 y se pronostica que alcanzará 55,52 mil millones USD en 2030, avanzando a una TCAC del 3,86%. La expansión moderada pero constante refleja la transición de productos básicos a granel hacia derivados especializados que demandan precios premium. Las agencias regulatorias ahora favorecen los insumos de origen vegetal, permitiendo un uso más amplio de maltodextrina, ciclodextrina y jarabes de glucosa en formulaciones de alimentos, bebidas y farmacéuticos. La inversión continúa moviéndose hacia el procesamiento enzimático que reduce el uso de energía y simplifica el cumplimiento con las normas ambientales. Los proveedores norteamericanos se benefician de un marco maduro de la Administración de Alimentos y Medicamentos (FDA), mientras que los fabricantes de Asia-Pacífico ganan impulso a través de estándares de seguridad armonizados y la creciente demanda nutracéutica. En todas las regiones, el posicionamiento de etiqueta limpia y no transgénico ya no es opcional; se ha convertido en una palanca competitiva clave para proveedores de ingredientes de marca que se dirigen a clientes globales de alimentos y medicamentos.

Puntos Clave del Informe

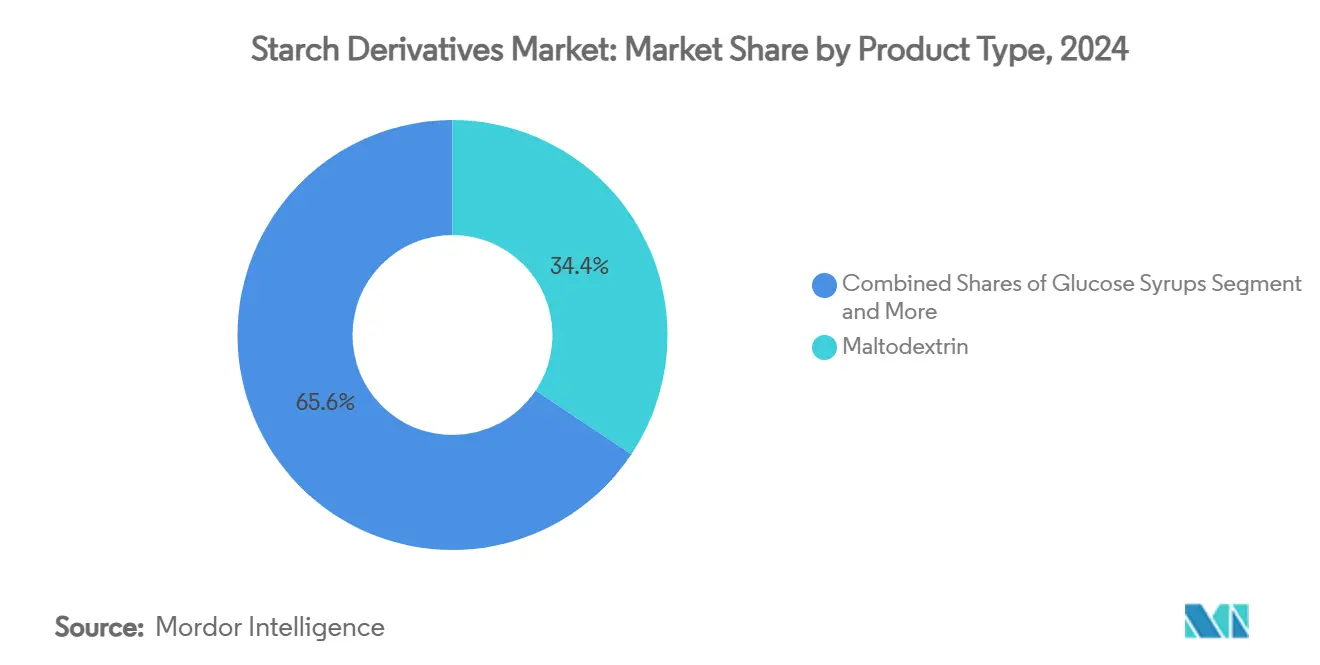

- Por tipo, la maltodextrina mantuvo el 34,36% de la participación del mercado de derivados de almidón en 2024, mientras que la ciclodextrina se proyecta que crezca a una TCAC del 5,13% de 2025-2030.

- Por fuente, el maíz dominó con una participación del 63,22% en 2024; la tapioca está destinada a expandirse a una TCAC del 4,88% hasta 2030.

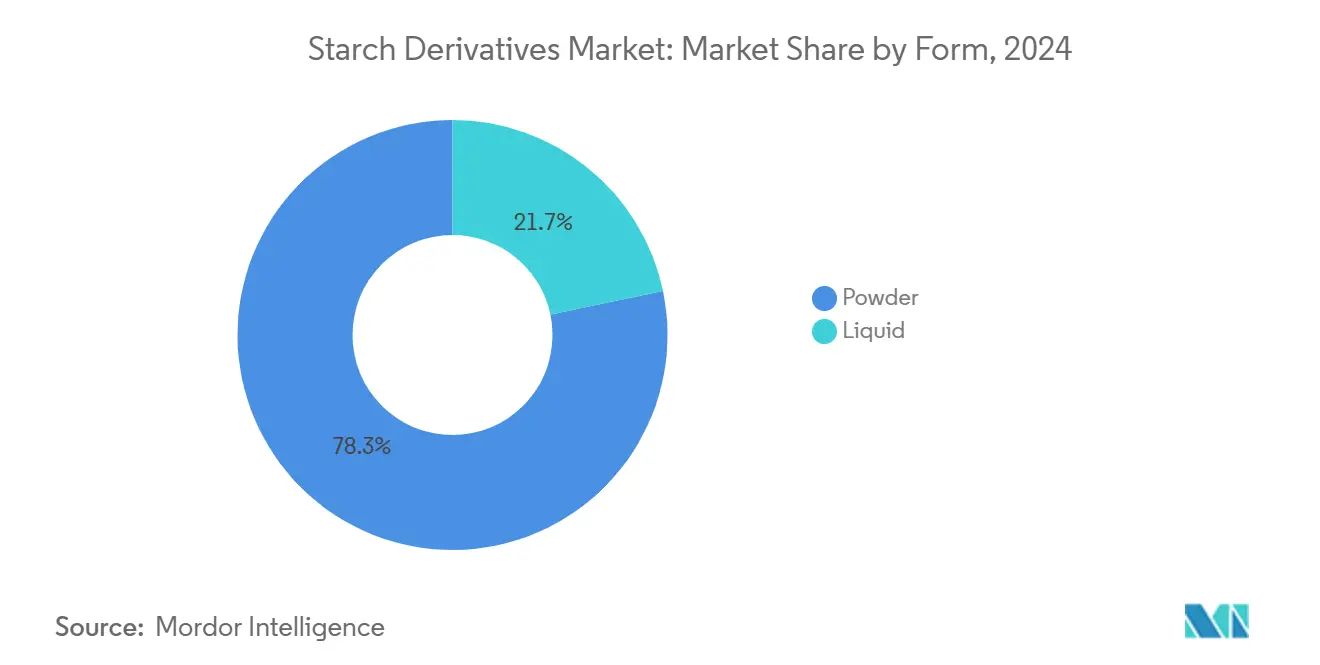

- Por forma, el polvo representó el 78,28% de los ingresos en 2024, mientras que los derivados líquidos se pronostican que registren una TCAC del 4,61% hasta 2030.

- Por aplicación, alimentos y bebidas capturó el 66,14% del tamaño del mercado de derivados de almidón en 2024, y las aplicaciones farmacéuticas registrarán la TCAC más rápida del 5,41% entre 2025-2030.

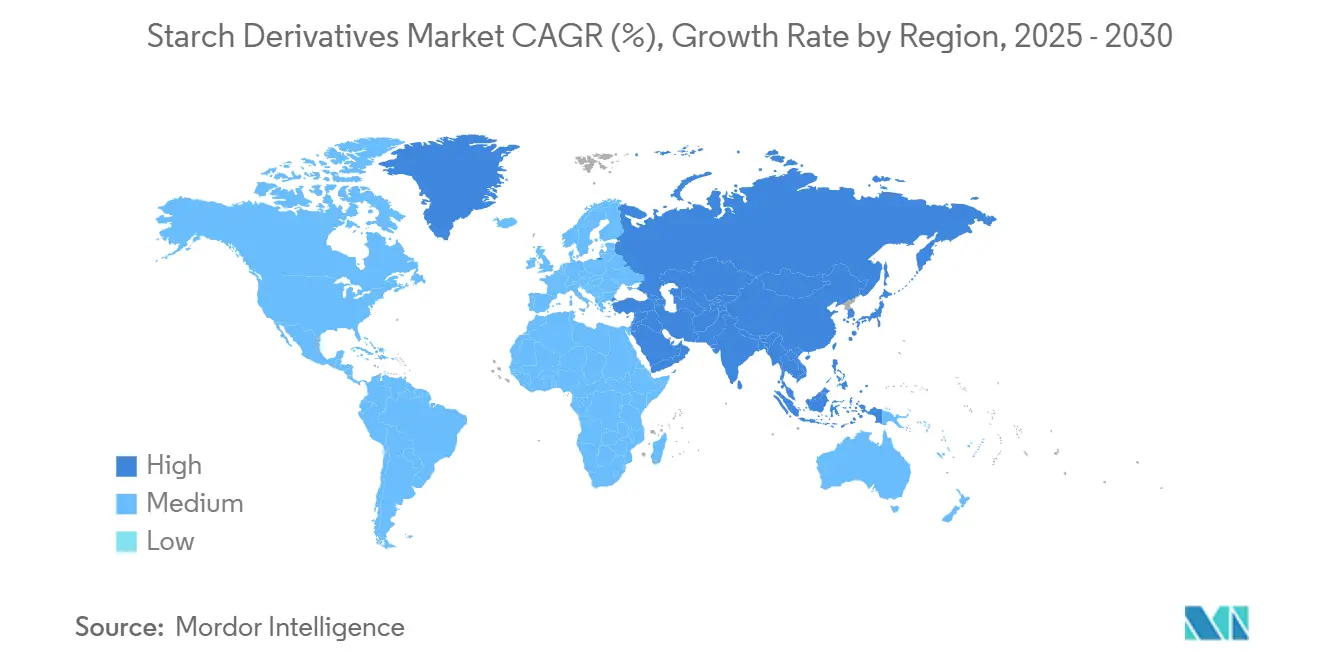

- Por geografía, América del Norte lideró con una participación del 36,23% en 2024; Asia-Pacífico se espera que se eleve a una TCAC del 5,23% hasta 2030.

Tendencias e Insights del Mercado Global de Derivados de Almidón

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en Pronósticos de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Demanda de Edulcorantes Naturales en Alimentos y Bebidas | +0.8% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| Alta Demanda de Jarabe de Glucosa Basado en Almidón en Panadería y Confitería | +0.6% | Global, concentrada en Asia-Pacífico y Europa | Corto plazo (≤ 2 años) |

| Mayor Adopción de Jarabe de Maíz Alto en Fructosa (JMAF) en Formulación de Bebidas | +0.5% | Principalmente América del Norte y América Latina | Corto plazo (≤ 2 años) |

| Beneficios Multifuncionales Asociados con Derivados de Almidón | +0.7% | Global, con adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Demanda Creciente de Ingredientes de Etiqueta Limpia y No Transgénicos | +0.9% | América del Norte y Europa lideran, expandiéndose a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Avances Tecnológicos en Procesamiento Enzimático de Almidón | +0.4% | Global, con centros de innovación en Europa y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Edulcorantes Naturales en Alimentos y Bebidas

Los marcos regulatorios favorecen cada vez más los edulcorantes de origen natural sobre las alternativas sintéticas, con la designación Generalmente Reconocido como Seguro (GRAS) de la FDA simplificando las vías de aprobación para sistemas edulcorantes basados en almidón. La clasificación de la FDA de la maltodextrina como polímero de sacárido no dulce con equivalente de dextrosa por debajo de 20 la posiciona ventajosamente contra alternativas sintéticas en aplicaciones alimentarias. Los cambios en las preferencias del consumidor hacia ingredientes naturales impulsan iniciativas de reformulación en categorías de bebidas, creando demanda sostenida para agentes texturizantes derivados de almidón que mantienen la sensación en boca mientras reducen el contenido de aditivos sintéticos. La tendencia se extiende más allá de las bebidas hacia alimentos funcionales, donde los requisitos de etiqueta limpia impulsan la especificación de modificaciones de almidón de origen natural sobre alternativas procesadas químicamente. El énfasis de los organismos reguladores en la transparencia de ingredientes fortalece la posición competitiva de los derivados de almidón en aplicaciones que requieren declaraciones de ingredientes naturales.

Alta Demanda de Jarabe de Glucosa Basado en Almidón en Panadería y Confitería

Las aplicaciones de panadería y confitería aprovechan las propiedades funcionales únicas de los jarabes de glucosa, particularmente su capacidad para controlar la cristalización y extender la vida útil mientras mantienen el cumplimiento con las regulaciones de seguridad alimentaria. Los estándares del Codex Alimentarius de la FAO reconocen los jarabes de glucosa como ingredientes funcionales esenciales en alimentos procesados, apoyando su adopción en mercados globales. Las innovaciones en procesamiento enzimático permiten la producción de jarabe de glucosa con valores equivalentes de dextrosa adaptados, permitiendo a los fabricantes optimizar la intensidad del dulzor y las características de dorado para aplicaciones específicas mientras mantienen el cumplimiento regulatorio. Los marcos de seguridad alimentaria europeos favorecen los jarabes de glucosa de origen natural sobre las alternativas sintéticas en segmentos de confitería premium, creando oportunidades de diferenciación de mercado. La complejidad técnica y los requisitos regulatorios de la aplicación crean barreras de entrada, permitiendo a los jugadores establecidos con formulaciones aprobadas mantener el poder de precios mientras se expanden a categorías adyacentes.

Mayor Adopción de Jarabe de Maíz Alto en Fructosa (JMAF) en Formulación de Bebidas

La adopción de JMAF en la formulación de bebidas refleja la aceptación regulatoria y los perfiles de seguridad establecidos, con la aprobación de la FDA apoyando su uso en múltiples categorías de alimentos a pesar de las preferencias cambiantes del consumidor. Las propiedades superiores de solubilidad y mejora del sabor del ingrediente lo hacen indispensable para bebidas gaseosas y bebidas energéticas, donde los requisitos funcionales se alinean con las especificaciones regulatorias. Las diferencias regulatorias regionales crean oportunidades de segmentación de mercado, con vías de aprobación establecidas en mercados norteamericanos apoyando el crecimiento continuo mientras que los mercados europeos mantienen requisitos de etiquetado más estrictos. Las regulaciones de aditivos alimentarios de la FDA proporcionan directrices claras para los niveles de uso de JMAF, permitiendo a los fabricantes optimizar formulaciones dentro de parámetros aprobados. La estabilidad regulatoria en mercados clave apoya acuerdos de suministro a largo plazo y planificación de producción, a pesar de las preferencias cambiantes del consumidor hacia alternativas naturales.

Demanda Creciente de Ingredientes de Etiqueta Limpia y No Transgénicos

Los requisitos de etiqueta limpia alteran fundamentalmente las especificaciones de derivados de almidón, con marcos regulatorios como la Regulación de Alimentos Nuevos de la UE fortaleciendo el posicionamiento de ingredientes naturales al requerir documentación de seguridad extensa para alternativas sintéticas. Los estándares del Programa Orgánico Nacional del USDA crean vías de certificación para derivados de almidón orgánicos, permitiendo precios premium para ingredientes certificados que cumplen las expectativas del consumidor. Las evaluaciones de seguridad de aditivos alimentarios de la EFSA[1]European Food Safety Authority, "Extension of use of isomalto-oligosaccharide as a novel food according to Regulation (EU) 2015/2283", www.efsa.com favorecen cada vez más ingredientes de origen natural con perfiles de seguridad establecidos, creando ventajas competitivas para alternativas basadas en almidón sobre aditivos sintéticos. Los marcos regulatorios que enfatizan la transparencia de ingredientes fortalecen la posición competitiva de los derivados de almidón en aplicaciones que requieren declaraciones de ingredientes naturales. Los requisitos de transparencia de la cadena de suministro, apoyados por estándares regulatorios de trazabilidad, se convierten en diferenciadores competitivos para empresas que invierten en programas de abastecimiento sostenible.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en Pronósticos de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad en Costos de Materias Primas Agrícolas Afecta la Rentabilidad de la Industria | -0.7% | Global, con mayor impacto en regiones dependientes de productos básicos | Corto plazo (≤ 2 años) |

| Preocupaciones de Salud Vinculadas al Consumo de Jarabe de Maíz Alto en Fructosa | -0.4% | Principalmente América del Norte y Europa | Mediano plazo (2-4 años) |

| Cambio Creciente del Consumidor Alejándose de Aditivos Artificiales | -0.3% | Mercados desarrollados lideran, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Riesgos de Alergia y Requisitos de Etiquetado para Varios Aditivos de Almidón | -0.2% | Global, con requisitos más estrictos en UE y América del Norte | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad en Costos de Materias Primas Agrícolas Afecta la Rentabilidad de la Industria

La volatilidad de precios de materias primas impacta significativamente la rentabilidad de derivados de almidón, con mercados de productos básicos agrícolas sujetos a interrupciones relacionadas con el clima y tensiones geopolíticas que afectan las cadenas de suministro globales. Los informes de cultivos del USDA[2]U.S. Department of Agriculture, "World Agricultural Supply and Demand Estimates," usda.gov indican variaciones significativas de rendimiento en regiones productoras clave de almidón, afectando directamente la disponibilidad de materias primas y los precios para procesadores descendentes. Los mercados de almidón de maíz demuestran sensibilidad particular a los cambios en políticas agrícolas y regulaciones comerciales, con fluctuaciones de precios creando presión de márgenes para procesadores integrados. Las interrupciones relacionadas con el clima en regiones agrícolas clave fuerzan a los fabricantes a mantener niveles de inventario más altos, aumentando los requisitos de capital de trabajo y reduciendo la flexibilidad operacional. Los programas de apoyo agrícola gubernamental y las políticas comerciales crean incertidumbre adicional en los precios de materias primas, requiriendo estrategias de cobertura sofisticadas para gestionar la volatilidad de costos.

Cambio Creciente del Consumidor Alejándose de Aditivos Artificiales

Las preferencias del consumidor favorecen cada vez más ingredientes de origen natural, apoyados por marcos regulatorios que requieren etiquetado claro de aditivos sintéticos y ayudas de procesamiento. Las regulaciones de la Unión Europea[3]European Commission, "Regulation (EU) No 1169/2011 on Food Information to Consumers," ec.europa.eu sobre aditivos alimentarios crean vías de aprobación más estrictas para ingredientes sintéticos mientras mantienen procesos simplificados para alternativas de origen natural. El proceso de aprobación de aditivos alimentarios de la FDA enfatiza cada vez más datos de seguridad para compuestos sintéticos mientras mantiene vías GRAS para ingredientes naturales con perfiles de seguridad establecidos. Este entorno regulatorio crea ventajas competitivas para alternativas basadas en almidón sobre aditivos sintéticos en aplicaciones que requieren posicionamiento de etiqueta limpia. El énfasis de las agencias gubernamentales de protección al consumidor en la transparencia de ingredientes fortalece la demanda del mercado por modificaciones de almidón de origen natural sobre alternativas procesadas químicamente.

Análisis por Segmentos

Por Tipo: Aplicaciones Farmacéuticas Impulsan el Crecimiento Especializado

La ciclodextrina emerge como el segmento de crecimiento más rápido con 5,13% TCAC hasta 2030, impulsada por las aprobaciones de la FDA para aplicaciones farmacéuticas donde su estructura molecular única permite la mejora de solubilidad de medicamentos y formulaciones de liberación controlada. El reconocimiento de la FDA de las ciclodextrinas como excipientes seguros en sistemas de administración de medicamentos apoya la viabilidad comercial en múltiples categorías terapéuticas. La maltodextrina comanda el 34,36% de participación de mercado en 2024, reflejando su versatilidad como agente de carga y transportador de sabor con estatus GRAS establecido en aplicaciones alimentarias. Los jarabes de glucosa mantienen demanda estable en aplicaciones de panadería, apoyados por estándares del Codex de la FAO que reconocen sus beneficios funcionales en alimentos procesados. Las dextrinas se benefician de usos industriales en expansión en adhesivos y empaques biodegradables, donde las regulaciones ambientales favorecen alternativas de origen natural.

Las aprobaciones regulatorias recientes para formulaciones farmacéuticas basadas en ciclodextrina demuestran la evolución del segmento hacia plataformas sofisticadas de administración de medicamentos, con aplicaciones extendiéndose a múltiples áreas terapéuticas. La segmentación por tipo refleja cada vez más requisitos de cumplimiento regulatorio más que categorías tradicionales de productos básicos, con derivados especializados comandando precios premium a través de diferenciación técnica y vías de aprobación establecidas. Las ciclodextrinas modificadas reciben reconocimiento regulatorio por propiedades de solubilidad mejoradas, creando oportunidades para derivados específicos de aplicación en mercados farmacéuticos y nutracéuticos.

Por Fuente: Cumplimiento Regulatorio Impulsa la Diversificación

La tapioca representa la fuente de crecimiento más rápido a 4,88% TCAC hasta 2030, beneficiándose de sus propiedades naturalmente libres de gluten y cumplimiento con regulaciones de etiqueta limpia en mercados globales. El maíz domina con una participación de mercado del 63,22% en 2024, apoyado por estándares de calidad establecidos del USDA y una infraestructura de cadena de suministro integral que asegura calidad consistente y cumplimiento regulatorio. Los derivados basados en trigo sirven aplicaciones especializadas en mercados europeos, donde los estándares de calidad de la UE apoyan el posicionamiento premium en aplicaciones alimentarias. El almidón de papa comanda precios premium en aplicaciones que requieren propiedades superiores de formación de película, apoyado por el reconocimiento regulatorio de sus beneficios funcionales. El almidón de arroz gana importancia en mercados asiáticos, donde las regulaciones locales de seguridad alimentaria apoyan su uso en aplicaciones alimentarias tradicionales y modernas.

Las estrategias de diversificación de fuentes reflejan consideraciones de gestión de riesgo regulatorio, con empresas manteniendo múltiples aprobaciones de fuentes para asegurar resistencia de la cadena de suministro a pesar de cambios regulatorios. El estatus regulatorio comparativo de diferentes fuentes de almidón crea oportunidades de segmentación de mercado, con certificaciones orgánicas y no transgénicas permitiendo posicionamiento premium en segmentos de consumidores conscientes de la salud. Los marcos regulatorios que gobiernan insumos agrícolas y métodos de procesamiento influyen cada vez más las decisiones de selección de fuentes, favoreciendo proveedores con programas integrales de cumplimiento.

Por Forma: Regulaciones de Procesamiento Moldean la Dinámica del Mercado

Los derivados líquidos crecen a 4,61% TCAC hasta 2030, impulsados por aplicaciones de procesamiento industrial donde las directrices de buenas prácticas de manufactura de la FDA favorecen sistemas de procesamiento continuo. La forma en polvo mantiene dominio con 78,28% de participación de mercado en 2024, reflejando ventajas regulatorias en estabilidad de almacenamiento y cumplimiento de transporte en mercados internacionales. La segmentación por forma refleja requisitos regulatorios para seguridad alimentaria y control de calidad, con formas en polvo ofreciendo ventajas en estabilidad microbiológica y extensión de vida útil. Las regulaciones de procesamiento influyen cada vez más la selección de forma, con formas líquidas preferidas en aplicaciones que requieren dosificación y mezcla precisas bajo condiciones controladas.

Los desarrollos recientes en tecnología de procesamiento permiten modificaciones de forma que cumplen con regulaciones ambientales mientras mantienen características de rendimiento funcional. La elección entre formas en polvo y líquido depende cada vez más de requisitos de cumplimiento regulatorio, con formas líquidas ventajosas en aplicaciones farmacéuticas que requieren condiciones de procesamiento estériles. La innovación en desarrollo de formas incluye tecnologías de encapsulación compatible con regulaciones que protegen derivados sensibles durante almacenamiento y transporte.

Por Aplicación: Vías Regulatorias Permiten el Crecimiento Farmacéutico

Las aplicaciones farmacéuticas emergen como el segmento de crecimiento más rápido con 5,41% TCAC hasta 2030, impulsadas por las vías de aprobación de la FDA y EMA que reconocen los derivados de almidón como excipientes seguros y efectivos en formulaciones de medicamentos. Las aplicaciones de alimentos y bebidas comandan el 66,14% de participación de mercado en 2024, apoyadas por marcos regulatorios integrales que establecen parámetros de seguridad para ingredientes basados en almidón en múltiples categorías de alimentos. Las aplicaciones de cuidado personal se benefician de las regulaciones cosméticas de la FDA que reconocen las propiedades funcionales de los derivados de almidón en formulaciones tópicas. Las aplicaciones de alimentación animal proporcionan demanda estable para derivados de grado inferior, apoyadas por regulaciones de seguridad de alimentación del USDA que aseguran calidad y seguridad del producto.

El crecimiento del segmento farmacéutico refleja la aceptación regulatoria de formulaciones basadas en ciclodextrina, con vías de aprobación establecidas permitiendo viabilidad comercial en categorías terapéuticas. Dentro de aplicaciones alimentarias, los marcos regulatorios favorecen cada vez más modificaciones de almidón de origen natural sobre alternativas sintéticas, creando ventajas competitivas para proveedores compatibles. Las estrategias de diversificación de aplicaciones permiten a las empresas aprovechar la experiencia regulatoria en múltiples sectores mientras reducen la dependencia de categorías de aplicación únicas.

Análisis Geográfico

América del Norte mantiene el liderazgo del mercado con 36,23% de participación en 2024, apoyada por marcos regulatorios integrales de la FDA que establecen vías claras para la aprobación de derivados de almidón en aplicaciones alimentarias y farmacéuticas. La región se beneficia de estándares de calidad agrícola del USDA que aseguran suministro consistente de materias primas y buenas prácticas de manufactura establecidas que apoyan la competitividad de exportación. La estabilidad regulatoria en aplicaciones farmacéuticas crea ventajas competitivas para proveedores norteamericanos, con las vías de aprobación de la FDA permitiendo posicionamiento premium en mercados globales. El entorno regulatorio maduro de la región apoya la innovación en aplicaciones especializadas mientras mantiene estándares de seguridad que aseguran la protección del consumidor.

Asia-Pacífico emerge como la región de crecimiento más rápido con 5,23% TCAC hasta 2030, impulsada por iniciativas de armonización regulatoria en mercados ASEAN que crean vías de aprobación estandarizadas para derivados de almidón. Los marcos regionales de seguridad alimentaria se alinean cada vez más con estándares internacionales, reduciendo costos de cumplimiento para proveedores multinacionales mientras aseguran calidad y seguridad del producto. El crecimiento de la región refleja capacidades de manufactura farmacéutica en expansión apoyadas por marcos regulatorios que reconocen estándares internacionales de calidad. Las iniciativas gubernamentales que promueven la industrialización del procesamiento de alimentos crean demanda para derivados de almidón técnicamente sofisticados que cumplen con requisitos de seguridad en evolución.

Europa demuestra crecimiento estable apoyado por evaluaciones de seguridad integrales de la EFSA que establecen directrices claras para aplicaciones de derivados de almidón en sectores alimentarios y farmacéuticos. El marco regulatorio estricto de la región crea barreras de entrada mientras protege a proveedores establecidos con portafolios de productos aprobados y programas integrales de cumplimiento. Las regulaciones ambientales de la UE favorecen materiales biodegradables basados en almidón sobre alternativas basadas en petróleo, creando oportunidades de mercado para aplicaciones de empaques sostenibles. El enfoque de la región en sostenibilidad impulsa el apoyo regulatorio para modificaciones de almidón de origen natural que cumplen con principios de economía circular y estándares de protección ambiental.

Panorama Competitivo

El mercado de derivados de almidón muestra un puntaje bajo de fragmentación. Esta estructura surge de barreras regulatorias que benefician a empresas establecidas que poseen portafolios integrales de aprobación y sistemas de control de calidad. El panorama competitivo se enfoca en el cumplimiento regulatorio y la diferenciación técnica más que en el precio, ya que las empresas invierten en capacidades de aseguramiento de calidad y experiencia regulatoria para servir segmentos de mercado premium. Las empresas con aprobaciones existentes de la FDA y EFSA mantienen ventajas competitivas, mientras que los nuevos participantes enfrentan altos costos de cumplimiento regulatorio que limitan la entrada al mercado. Las empresas líderes en el mercado de derivados de almidón, como Archer Daniels Midland Company, Cargill, Incorporated, Ingredion Inc. y Tate & Lyle Plc, se distinguen a través de innovación, portafolios amplios de productos y capacidades sustanciales de producción.

Estos jugadores se enfocan en desarrollar nuevas aplicaciones de derivados de almidón en sectores emergentes como biocombustibles y bioplásticos, lo que mejora su participación de mercado. Además, su capacidad para adaptarse a las preferencias cambiantes del consumidor, particularmente en la industria alimentaria, ofreciendo derivados de almidón de etiqueta limpia y no transgénicos, los posiciona como líderes del mercado. Los procesos de producción de derivados de almidón empleados por estas empresas se refinan continuamente para mejorar la eficiencia y sostenibilidad.

Una tendencia significativa en el mercado de derivados de almidón es el cambio hacia productos sostenibles y de etiqueta limpia, impulsado por la demanda del consumidor por opciones más saludables y ambientalmente amigables. Las empresas están invirtiendo en abastecimiento sostenible de materias primas y mejorando la eficiencia de producción para reducir su huella ambiental. Otro factor crítico de éxito es la capacidad de personalizar productos para cumplir con requisitos específicos de la industria, especialmente en el sector de alimentos y bebidas en rápida evolución. Las empresas que pueden alinearse con estas tendencias están posicionadas para crecimiento continuo y liderazgo del mercado.

Líderes de la Industria de Derivados de Almidón

-

Archer Daniels Midland Company

-

Cargill, Incorporated

-

Ingredion Inc.

-

Tate & Lyle Plc

-

Roquette Frères S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2024: Arla Foods Ingredients recibió aprobación de la Administración de Alimentos y Medicamentos de EE.UU. para sus hidrolizados de proteína de suero, diseñados para ayudar en el manejo de alergias y promover la comodidad intestinal en fórmula infantil. La FDA confirmó que cuatro ingredientes de las gamas Peptigen y Lacprodan de la empresa califican como peptonas bajo el Código de Regulaciones Federales de EE.UU. En consecuencia, estos ingredientes están autorizados para uso en nutrición de vida temprana.

- Junio 2024: Tate & Lyle anunció la adquisición de 1,8 mil millones USD de CP Kelco para crear un negocio líder global de soluciones especializadas de alimentos y bebidas, expandiendo capacidades en aplicaciones de edulcoración y fortificación.

- Mayo 2024: Omnia Europe SA, un fabricante global de almidón especializado y derivados que atiende a los sectores de alimentos, alimentación y bioindustrial, tiene su sede en Constanta, Rumania. En respuesta a las demandas cambiantes del mercado por soluciones basadas en plantas, nutricionales y costo-eficientes, la empresa anuncia inversiones estratégicas dirigidas a diversificar su portafolio de productos y soluciones. Estas inversiones se realizan con un compromiso hacia la seguridad, responsabilidad y sostenibilidad.

- Enero 2024: Green Plains Inc., pionero en ag-tech, finalizó la construcción de la primera instalación a escala completa de Tecnología de Azúcar Limpia (CST) de la industria en su biorefinería en Shenandoah, Iowa. Esta instalación revolucionaria cuenta con el primer proceso de dextrosa y glucosa bajo en carbono de la industria en un molino seco, logrando una huella de carbono hasta 40% menor que las alternativas competidoras. Además, las innovaciones de su subsidiaria de propiedad mayoritaria, Fluid Quip Technologies (FQT), proporcionan a Green Plains una ventaja competitiva en la producción de ingredientes diversificados y de alta calidad.

Alcance del Informe del Mercado Global de Derivados de Almidón

Los derivados de almidón se refieren a modificaciones que alteran la estructura química de unidades específicas de d-glucopiranosilo dentro de la molécula. Típicamente, estas modificaciones abarcan procesos como oxidación, esterificación o eterificación.

El mercado es estudiado para diferentes tipos de derivados de almidón como maltodextrina, ciclodextrina, jarabes de glucosa, hidrolizados, almidón modificado y otros. Las diferentes fuentes a través de las cuales se derivan los derivados de almidón incluyen maíz, trigo, yuca, papa y otras fuentes. Su amplia aplicación en diferentes industrias de usuarios finales como alimentos y bebidas, alimentación, industria del papel, industria farmacéutica, bioetanol, cosméticos y otras aplicaciones industriales. Además, el mercado de derivados de almidón se estudia adicionalmente para países potenciales bajo cada región, incluyendo América del Norte, Europa, Asia Pacífico, América del Sur y Medio Oriente y África.

El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Jarabes de Glucosa |

| Jarabe de Maíz Alto en Fructosa (JMAF) |

| Maltodextrina |

| Ciclodextrina |

| Dextrinas |

| Otros |

| Maíz |

| Trigo |

| Papa |

| Tapioca |

| Otros |

| Polvo |

| Líquido |

| Alimentos y Bebidas | Panadería |

| Confitería | |

| Bebidas | |

| Otros | |

| Farmacéutica | |

| Cuidado Personal y Cosméticos | |

| Alimentación Animal | |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Resto de Medio Oriente y África |

| Por Tipo | Jarabes de Glucosa | |

| Jarabe de Maíz Alto en Fructosa (JMAF) | ||

| Maltodextrina | ||

| Ciclodextrina | ||

| Dextrinas | ||

| Otros | ||

| Por Fuente | Maíz | |

| Trigo | ||

| Papa | ||

| Tapioca | ||

| Otros | ||

| Por Forma | Polvo | |

| Líquido | ||

| Por Aplicación | Alimentos y Bebidas | Panadería |

| Confitería | ||

| Bebidas | ||

| Otros | ||

| Farmacéutica | ||

| Cuidado Personal y Cosméticos | ||

| Alimentación Animal | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de derivados de almidón?

El mercado de derivados de almidón está valorado en 45,93 mil millones USD en 2025 y se proyecta que alcance 55,52 mil millones USD en 2030.

¿Qué tipo de producto lidera el mercado?

La maltodextrina mantiene la mayor participación del 34,36%, apoyada por el uso generalizado como agente de carga en bebidas y alimentos instantáneos.

¿Qué región está creciendo más rápido?

Asia-Pacífico se pronostica que se expanda a una TCAC del 5,23% de 2025-2030, impulsada por regulaciones armonizadas y la creciente demanda nutracéutica.

¿Por qué las ciclodextrinas están ganando impulso?

Las aprobaciones regulatorias para sistemas de administración de medicamentos basados en ciclodextrina mejoran la solubilidad y extienden la liberación, impulsando una TCAC del 5,13% para este segmento.

Última actualización de la página el: