Análisis del mercado IP de diseño SRAM y ROM

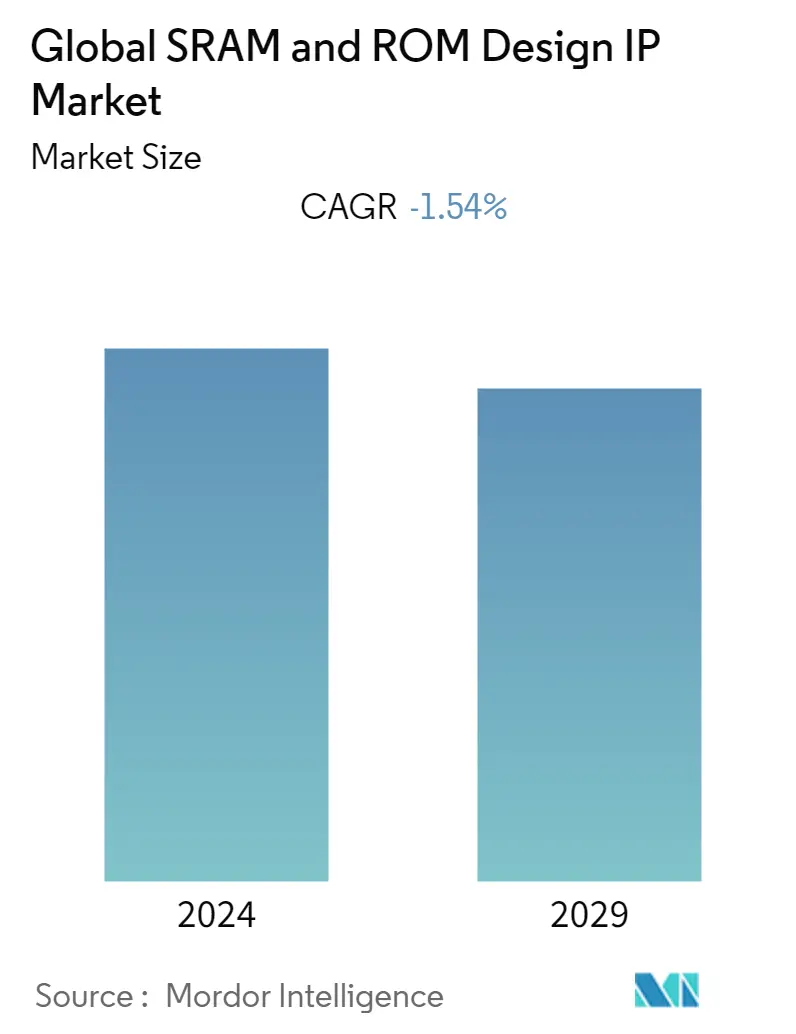

El mercado global de SRAM Design IP se valoró en 627,26 millones de dólares en 2020, y se espera que alcance los 563,15 millones de dólares en 2026, registrando una tasa compuesta anual del -1,54% y el mercado global de ROM Design IP se valoró en 190,54 millones de dólares en 2020. y se espera que alcance los USD 201,04 millones al 2026, registrando una tasa compuesta anual del 0,87%, durante el periodo 2021-2026.

- El rápido crecimiento del volumen de datos y la creciente preferencia por el contenido en línea han alentado a los productores de almacenamiento a innovar continuamente. La demanda de componentes electrónicos en el segmento de electrónica de consumo y microcontroladores, sistemas integrados, dispositivos programables y circuitos integrados para aplicaciones específicas en el sector industrial y científico, la industria automotriz, continúa aumentando en el mercado de SRAM.

- Los proveedores de SRAM están invirtiendo significativamente para desarrollar formas más eficientes de tecnologías SRAM. Por ejemplo, los fabricantes OEM están integrando tipos de tecnologías más compactas en sus ofertas de productos y exigen módulos SRAM pequeños para sus respectivas ofertas de productos. Por ejemplo, en diciembre de 2019, el sistema Vision FPGA en módulo (SoM) de TinyVision.ai ofrecía visión por computadora de bajo consumo y aprendizaje automático en el dispositivo en un paquete compacto. La placa se basa en la FPGA Lattice iCE40UP5k, con flash qSPI de 4 Mb y SRAM qSPI de 64 Mb.

- El tipo ROM de tecnología de memoria semiconductora se utiliza principalmente para almacenar programas y datos que deben sobrevivir incluso si una computadora o procesador está apagado. En los últimos años, la memoria ROM está siendo cada vez más sustituida por la memoria flash. En general, la capacidad máxima de la memoria ROM está por detrás de la memoria flash (4-8 veces) y en muchas de las aplicaciones originales, la ROM se reemplaza por la memoria flash, que experimentó un crecimiento significativamente alto tanto en capacidad como en volumen de mercado.

- Sin embargo, el creciente avance en el segmento EEPROM, especialmente en 2019, y la aparición de varias aplicaciones nuevas para microcontroladores, son algunos de los factores importantes que brindan soporte al mercado IP de diseño de ROM. Se espera que las innovaciones de productos de 2019, como los chips de memoria EEPROM, desarrollados por proveedores de semiconductores para IoT y aplicaciones inalámbricas en las industrias médica, de servicios públicos y de otros usuarios finales, amplíen el alcance del diseño de ROM IP.

- Por ejemplo, en noviembre de 2019, STMicroelectronics lanzó su nueva generación de chips de memoria EEPROM para aplicaciones inalámbricas y de IoT. La familia de chips EEPROM de Atmel, filial de Microchip Technology, es compatible con SPI, ofrece ciclos de escritura máximos de 5 ms y retención de datos de 100 años. Estos chips proporcionan 4.096 bits de EEPROM en serie y escritura de página de 8 bytes. En julio de 2019, NXP, con sede en Europa, también lanzó una EEPROM en serie de 4 Mbit que ofrece WLCSP como el M95M04-DR.

Tendencias del mercado IP de diseño SRAM y ROM

La creciente demanda de aplicaciones de almacenamiento empresarial para impulsar el crecimiento de MRAM

- El almacenamiento empresarial está experimentando un crecimiento significativo en la demanda, debido al aumento de las aplicaciones de IoT, IA y big data. Se espera que la introducción de redes inalámbricas avanzadas, como 5G, aumente aún más la demanda tanto en el centro de datos como en el borde. El mercado actual de hardware de almacenamiento empresarial está dominado por proveedores destacados, como HPE, Dell EMC y NetApp, que venden matrices de almacenamiento tradicionales, junto con opciones totalmente flash, soluciones definidas por software (SDS) e infraestructura hiperconvergente (HCI)..

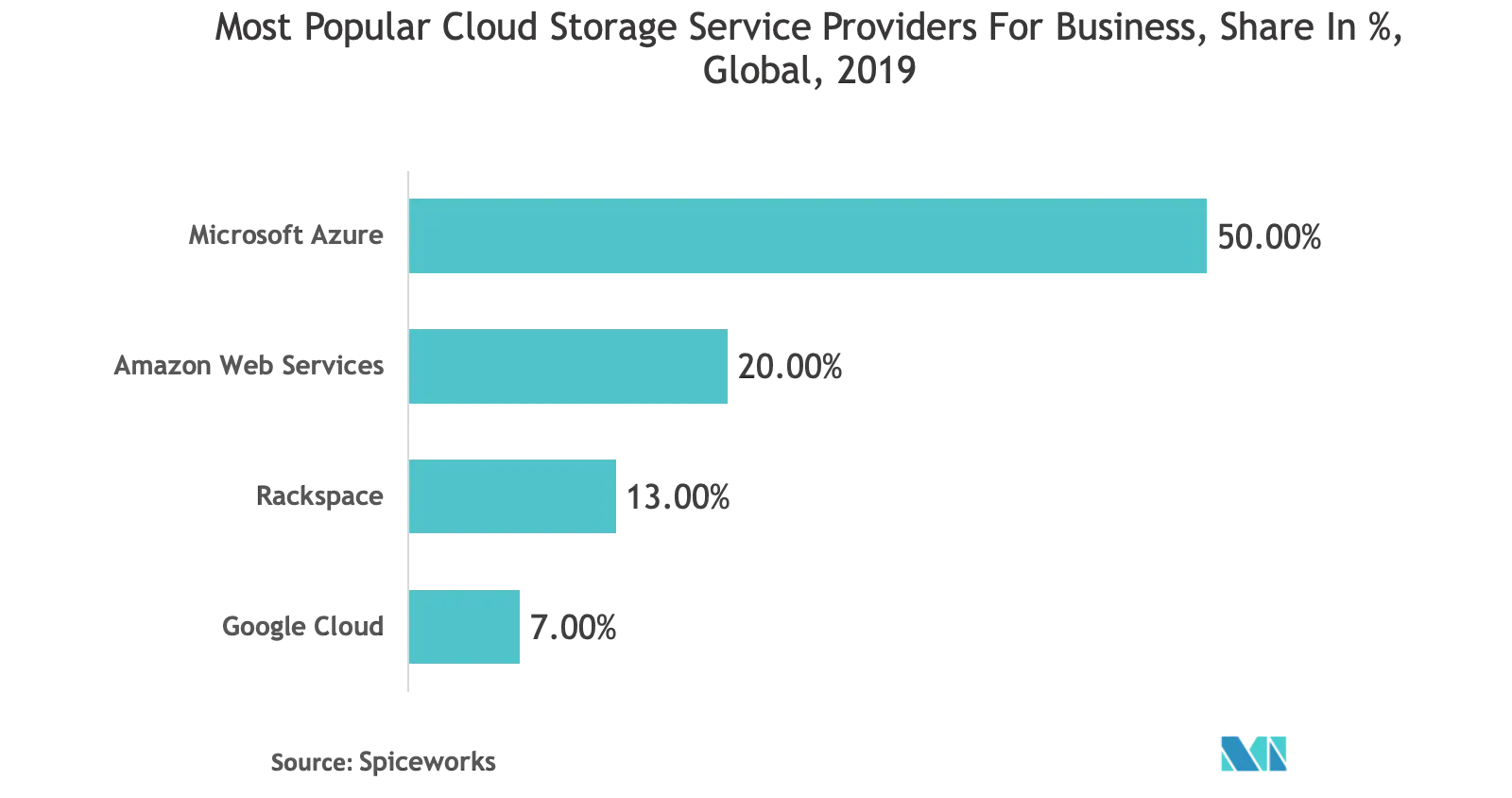

- Se espera que las empresas registren un crecimiento de dos dígitos en los próximos dos años y, para 2022, un 20% adicional de las empresas planean utilizar infraestructura de almacenamiento en la nube, debido a un aumento en la demanda de unidades de disco duro de alta capacidad, todo ello. almacenamiento flash y servicios en la nube, según Spiceworks. Una gran parte de la demanda de almacenamiento empresarial está impulsada por el almacenamiento en la nube, y se espera que la adopción del almacenamiento en la nube en el sector empresarial experimente un crecimiento exponencial durante el período previsto. Según Spiceworks, alrededor del 39% de las empresas utilizan infraestructura de almacenamiento en la nube y más del 20% de las empresas planean hacerlo para 2022.

- A medida que cae el precio del almacenamiento totalmente flash, aumenta la demanda de soluciones de alto rendimiento. Actualmente, alrededor del 18% de las empresas utilizan matrices de almacenamiento totalmente flash y, además, el 14% planea pasar a la matriz totalmente flash.

- Se espera que estos avances y la proliferación de las tecnologías de almacenamiento existentes, como HDD y SSD, impulsen la demanda del mercado. Sin embargo, recientemente, eNVM fue testigo de una mayor implementación. Algunas soluciones NVMe-oF se están convirtiendo en sistemas híbridos basados en flash y HDD, que utilizan cada vez más NAND de tres bits por celda y cuatro bits por celda para aplicaciones de memoria flash de alta densidad, según Forbes.

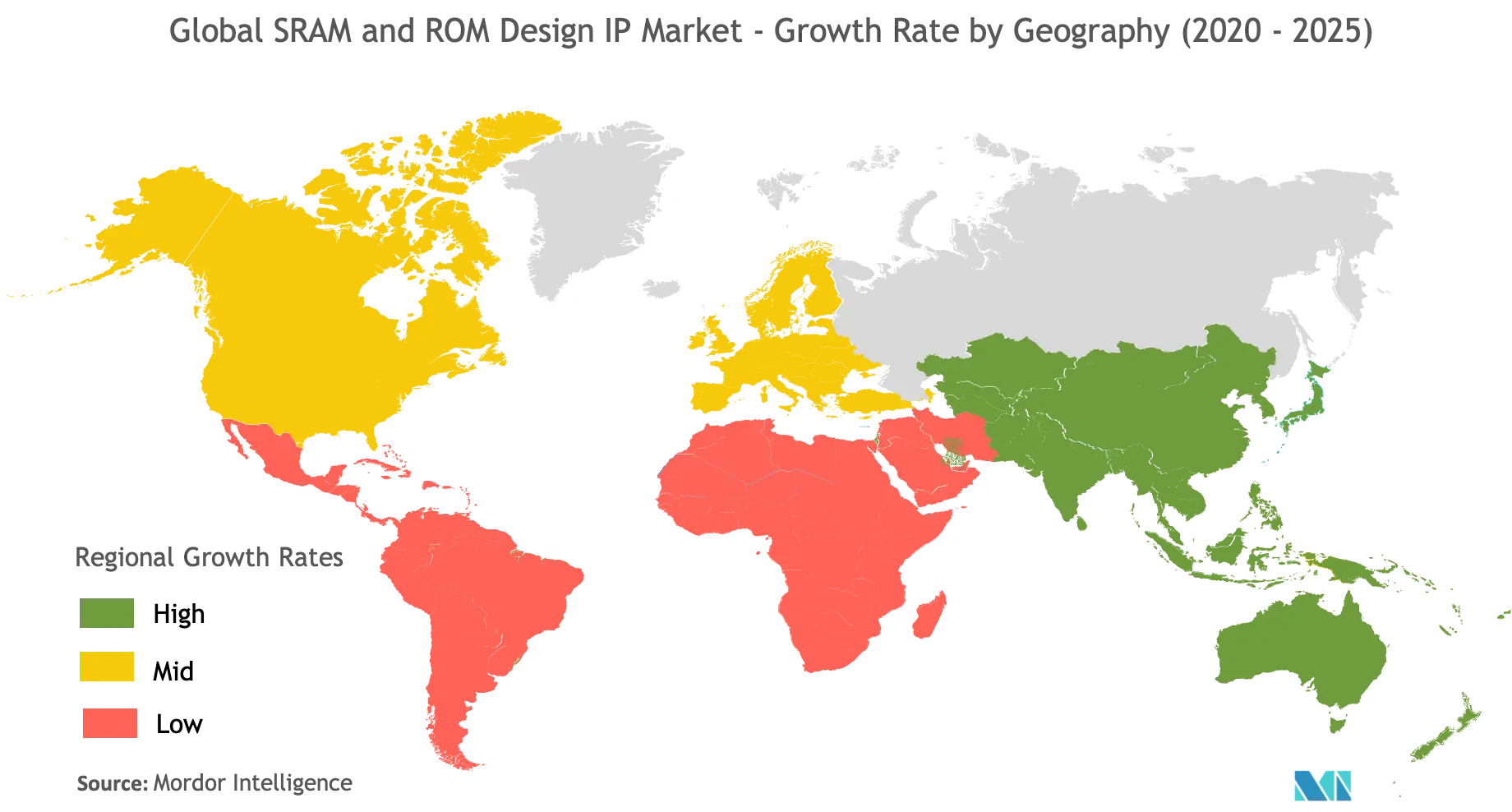

Asia-Pacífico será testigo del mayor crecimiento

- Las ventas de semiconductores en la región de Asia Pacífico, excluidos China y Japón, durante 2019 ascendieron a 113.900 millones de dólares, según SIA. Aparte de estos, las ventas de semiconductores solo en China durante 2019 ascendieron a 143.700 millones de dólares. Estos acontecimientos en la región están aumentando aún más la demanda de diversos productos electrónicos en la región.

- Además de esto, la demanda de diversas soluciones de almacenamiento en la región está aumentando significativamente y se espera que sea el principal impulsor de la demanda global de soluciones de almacenamiento empresarial junto con la demanda industrial de soluciones de memoria. Por ejemplo, en abril de 2020, Alibaba anunció 28.200 millones de dólares en centros de datos con el objetivo de acelerar la recuperación del Covid-19 en la región.

- Aparte de esto, China es uno de los líderes mundiales en OSAT gracias a JCET, que representa una parte importante de los ingresos del país procedentes de la industria de semiconductores. Además de China, Taiwán es otro actor importante en la industria de los semiconductores, que alberga destacadas fundiciones regionales como TSMC y también fundiciones nacionales operadas por varios proveedores de Semicon. Según el Ministerio de Hacienda (Taiwán), el valor total de las importaciones de equipos de fabricación de semiconductores en el país durante 2018 ascendió a 7.590 millones de dólares.

- Taiwán también es un actor importante de OSAT y, en los últimos años, el cambio tecnológico en las empresas regionales está potenciando la base de diseño de propiedad intelectual en el país. TSMC ha formado alianzas y asociaciones con varios proveedores de diseño e IP; Además, la empresa se está centrando cada vez más en reducir su dependencia de los proveedores de propiedad intelectual de diseño. Por ejemplo, TSMS y Synopsys han formado una alianza para desarrollar una cartera de IP de diseño para diversas soluciones de memoria.

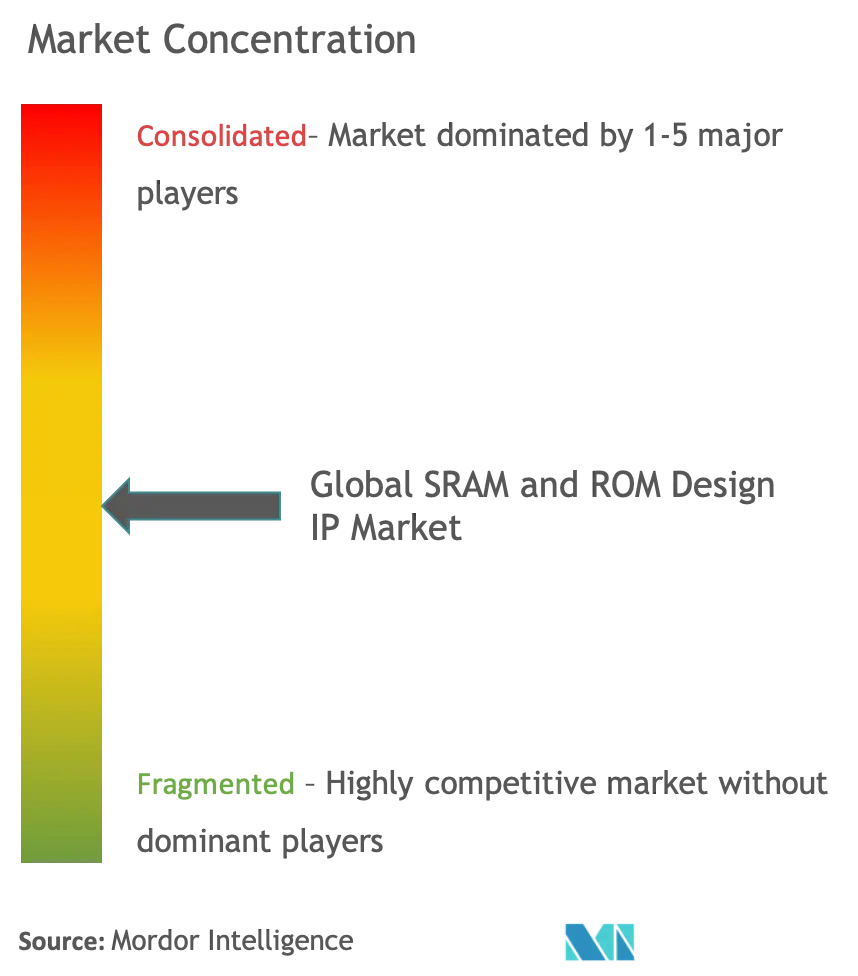

Descripción general de la industria IP de diseño de SRAM y ROM

El mercado global de SRAM y ROM Design IP está moderadamente fragmentado. Los actores del mercado están innovando su oferta de acuerdo con las tendencias tecnológicas y los últimos desarrollos. Además, se centran en la colaboración estratégica para aumentar su cuota de mercado. Algunas de las novedades clave en el mercado son:.

- En mayo de 2020, Mentor Graphics Corporation anunció que había obtenido la certificación para una amplia gama de herramientas de diseño de circuitos integrados (IC) de Mentor para las tecnologías de procesos N5 y N6 líderes en la industria de TSMC. Además, la colaboración de Mentor con TSMC se ha extendido a la tecnología de embalaje avanzada, aprovechando aún más la tecnología de embalaje 3DSTACK de la plataforma Calibre de Mentor para respaldar las plataformas de embalaje avanzadas de TSMC.

- En marzo de 2020, Everspin Technologies Inc. modificó su acuerdo de desarrollo conjunto (JDA) de torque de transferencia de espín (STT-MRAM) con GLOBALFOUNDRIES (GF), una fundición especializada. Everspin y GF fueron socios en los procesos de desarrollo y fabricación de STT-MRAM de 40 nm, 28 nm y 22 nm. Actualizaron su acuerdo para establecer los términos de un proyecto futuro, sobre una solución avanzada de MRAM FinFET de 12 nm.

Líderes del mercado IP de diseño SRAM y ROM

-

Xilinx Inc.

-

Dolphin Technology Inc.

-

eMemory Technology, Inc.

-

Avalanche Technology Inc.

-

TDK Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria IP de diseño SRAM y ROM

El estudio analiza el diseño general de IP, en términos de tendencias, lista de IP ofrecidas, escenario general del mercado y proveedores clave de IP, específicamente para tecnologías SRAM y ROM. Además, el estudio también analiza el escenario general del mercado de las tecnologías MRAM, en términos de ingresos acumulados, tendencias tecnológicas, últimos desarrollos, aplicaciones (independientes versus integradas) y hoja de ruta, en términos de nodos tecnológicos y proveedores clave que ofrecen productos MRAM.

Preguntas frecuentes sobre investigación de mercado de IP de diseño de SRAM y ROM

¿Quiénes son los actores clave en el mercado global Diseño IP de SRAM y ROM?

Xilinx Inc., Dolphin Technology Inc., eMemory Technology, Inc., Avalanche Technology Inc., TDK Corporation son las principales empresas que operan en el mercado global de IP de diseño SRAM y ROM.

¿Cuál es la región de más rápido crecimiento en el mercado global de Diseño IP de SRAM y ROM?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de IP de diseño SRAM y ROM?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado IP global de diseño SRAM y ROM.

¿Qué años cubre este mercado global de Diseño IP de SRAM y ROM?

El informe cubre el tamaño histórico del mercado global de Diseño IP de SRAM y ROM para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global de Diseño IP de SRAM y ROM para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe global de la industria IP de diseño SRAM y ROM

Estadísticas para la cuota de mercado global de IP de diseño de SRAM y ROM, el tamaño y la tasa de crecimiento de ingresos de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis global de IP de diseño de SRAM y ROM incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.