Análisis del mercado de dispositivos para la apnea del sueño

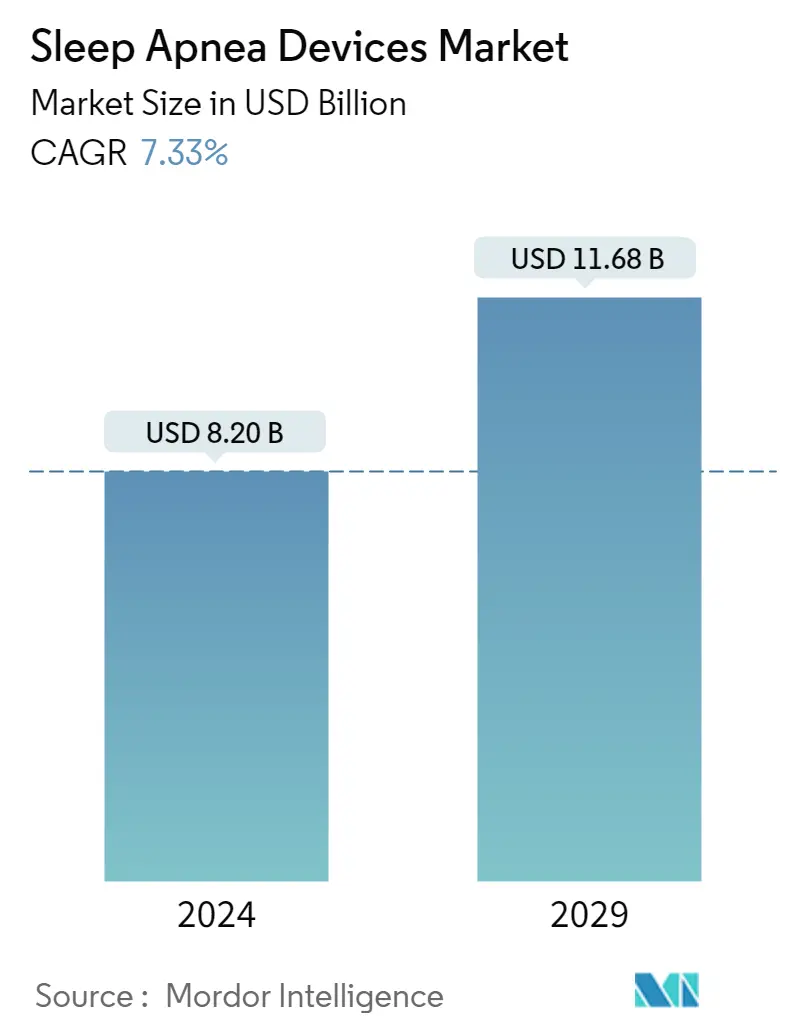

El tamaño del mercado de dispositivos para la apnea del sueño se estima en 8,20 mil millones de dólares en 2024 y se espera que alcance los 11,68 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,33% durante el período previsto (2024-2029).

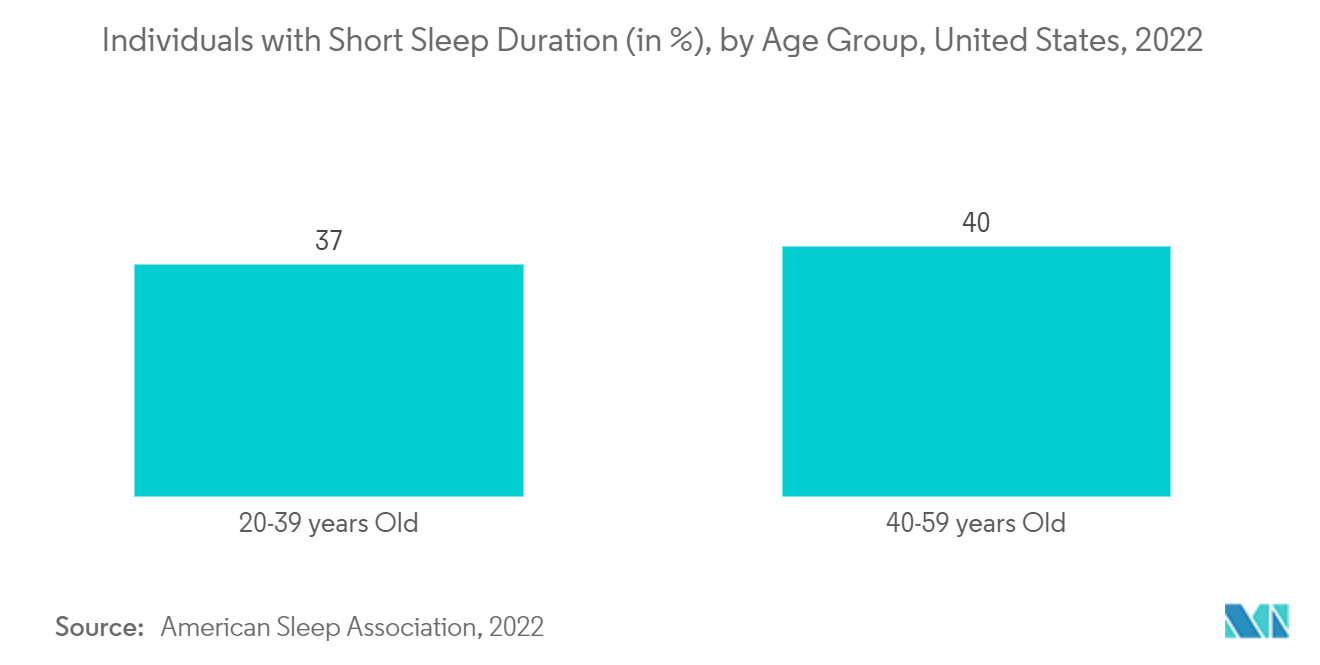

Se espera que la pandemia de COVID-19 tenga un impacto significativo en el mercado de dispositivos para la apnea del sueño. Según un estudio publicado en enero de 2021 en BMJ Open Respiratory Research, los pacientes con apnea obstructiva del sueño (AOS) tenían un riesgo 2,93 veces mayor de ser hospitalizados cuando estaban afectados por COVID-19 que las personas sin AOS. El estudio también sugirió que en la evaluación de pacientes con sospecha o confirmación de infección por COVID-19, la apnea obstructiva del sueño debe reconocerse como uno de los factores de riesgo de comorbilidad para desarrollar una forma grave de la enfermedad. Según el artículo publicado por la Sleep Foundation Organization en marzo de 2022, el COVID-19 alteró e interrumpió los patrones de sueño de diversas formas. El artículo afirmaba además que los estudios han encontrado que la prevalencia de los síntomas del insomnio entre adultos, niños y adolescentes había aumentado notablemente, y casi el 40% de las personas informan tener problemas para dormir. Se espera que este aumento de los trastornos del sueño, incluso después de una pandemia, tenga un impacto en el mercado de la apnea del sueño en los próximos años.

Los principales factores que impulsan el mercado incluyen la creciente incidencia de la apnea del sueño, un aumento de la población geriátrica, un aumento de la prevalencia de la obesidad y la hipertensión y una mayor concienciación entre la población de pacientes en los países en desarrollo. El envejecimiento es un factor importante que impulsa el crecimiento del mercado de dispositivos para la apnea del sueño. Las personas mayores son las que corren mayor riesgo de desarrollar este trastorno. Según World Population Prospects 2022, se prevé que la proporción de la población mundial de 65 años o más aumentará del 10% en 2022 al 16% en 2050. Para 2050, se prevé que el número de personas de 65 años o más en todo el mundo aumente ser más del doble del número de niños menores de 5 años y aproximadamente igual al número de niños menores de 12 años.

Además, se espera que los crecientes lanzamientos por parte de los fabricantes para satisfacer la creciente demanda de productos innovadores impulsen el crecimiento del mercado. Por ejemplo, en agosto de 2021, ResMed presentó una nueva máquina para la apnea del sueño en medio de una lucha por llenar el vacío dejado por el retiro del mercado de CPAP de Philips. De manera similar, en febrero de 2021, GoPAPfree, un proveedor de atención domiciliaria de terapia con aparatos bucales para la apnea obstructiva del sueño, lanzó su nuevo producto O2Vent Optima, una alternativa altamente efectiva y más conveniente a la terapia CPAP.

Además, también informó que los trastornos del sueño representan algunas de las condiciones médicas más desafiantes y afectan a 1 de cada 3 personas en alguna etapa de su vida. La apnea del sueño es una enfermedad del sueño grave y potencialmente mortal que, por lo general, no se diagnostica ni se trata. Sin embargo, varias iniciativas gubernamentales están ayudando a los pacientes que padecen AOS. Por ejemplo, en los Estados Unidos, la Asociación Estadounidense de Apnea del Sueño (ASAA), que es una organización sin fines de lucro que promueve la concientización sobre la apnea del sueño, trabaja para mejorar continuamente los tratamientos y defiende los intereses de los pacientes con apnea del sueño.

Por tanto, los factores antes mencionados están impulsando el crecimiento del mercado. Sin embargo, se espera que el alto costo de las máquinas CPAP obstaculice el crecimiento del mercado.

Tendencias del mercado de dispositivos para la apnea del sueño

Se espera que los oxímetros de pulso registren la CAGR más alta en la categoría de dispositivos de diagnóstico

Los oxímetros de pulso se utilizan ampliamente para medir la saturación de oxígeno de la hemoglobina en sangre. Se utilizan para medir la saturación de oxígeno de la hemoglobina en sangre de forma continua a lo largo del tiempo de una forma relativamente no invasiva. Debido a su comodidad, se han convertido en un instrumento casi omnipresente en hospitales e instituciones sanitarias. La aplicación de la oximetría de pulso para investigar y diagnosticar la apnea obstructiva del sueño en adultos y niños consta de diferentes prácticas. Cuando los oxímetros de pulso se utilizan como parte de un polisomnograma nocturno (PSG), los patrones en los datos de oximetría se pueden interpretar en el contexto de eventos en otros canales fisiológicos, lo que potencialmente permite una caracterización detallada de la fisiopatología.

Además, se espera que la creciente prevalencia mundial de la apnea del sueño impulse el segmento durante el período previsto. Según el estudio publicado en julio de 2021, publicado en el American Journal of Respiratory and Critical Care Medicine, la prevalencia global de AOS fue del 22,6% (intervalo de confianza del 95%, 20,9-24,3%). La probabilidad de un diagnóstico erróneo en personas con AOS basándose en una sola noche osciló entre aproximadamente el 20% y el 50%. Por lo tanto, se espera que la creciente prevalencia de la apnea del sueño impulse el crecimiento del segmento.

Medtronic fabrica un oxímetro de pulso llamado sistema portátil de monitorización de pacientes SpO2 Nellcor, PM10N. Este dispositivo es ideal para controles instantáneos y monitoreo continuo en diversos entornos de atención médica y también en el hogar. Su forma ergonómica y su diseño sencillo lo hacen intuitivo de usar y sencillo de operar. La disponibilidad de este tipo de dispositivos ayudará con el crecimiento del mercado.

Además, se están produciendo muchos desarrollos que incluyen lanzamientos y aprobaciones de productos, asociaciones, colaboraciones, fusiones y adquisiciones que pueden impulsar el segmento. Por ejemplo, en enero de 2021, la empresa de telesalud Tyto Care lanzó su dispositivo médico oxímetro de pulso (SpO2) de dedo aprobado por la Administración de Alimentos y Medicamentos de los Estados Unidos (FDA) para comprobar los niveles de saturación de oxígeno en sangre y la frecuencia cardíaca de forma remota.

Por lo tanto, todos los factores antes mencionados, como la creciente prevalencia de la apnea del sueño y la disponibilidad de dispositivos, impulsan el crecimiento del segmento durante el período previsto.

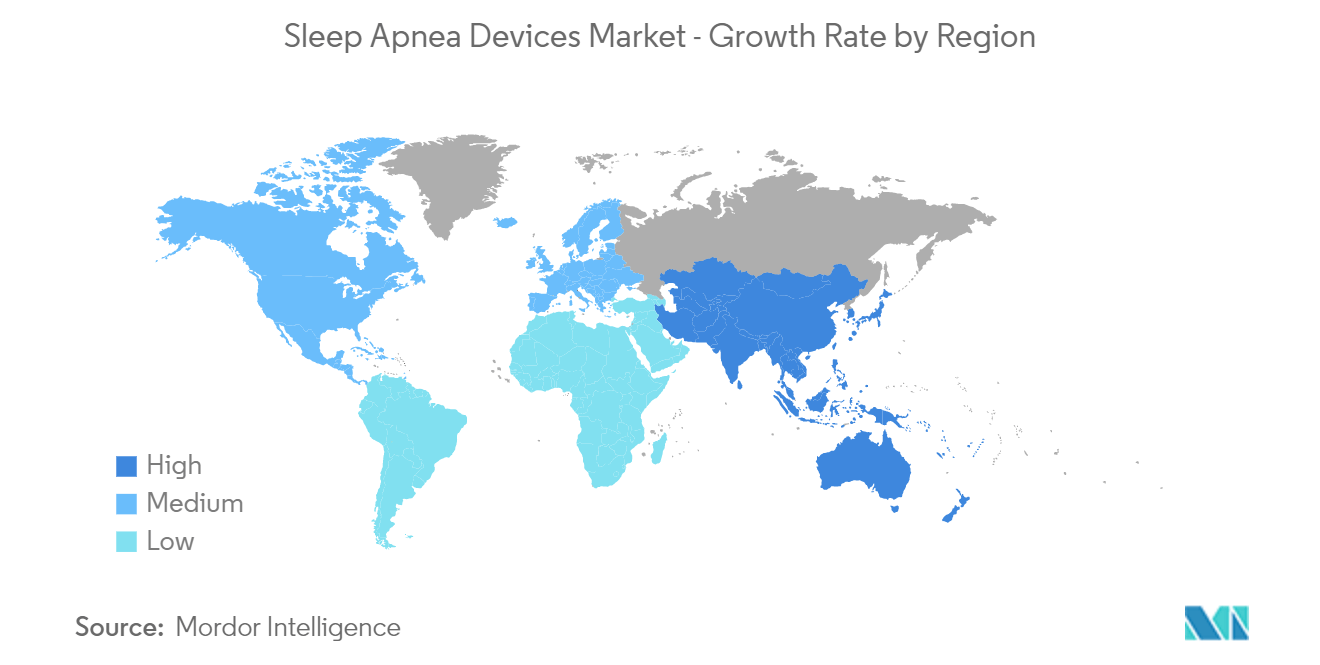

América del Norte domina el mercado y se espera que continúe su dominio durante el período de pronóstico

América del Norte domina actualmente el mercado de dispositivos para la apnea del sueño y se espera que continúe durante el período de pronóstico. Se prevé que el mercado se verá impulsado por la creciente prevalencia de la apnea del sueño debido a varias afecciones subyacentes, como la depresión y la ansiedad, los avances técnicos y los lanzamientos de productos que aumentan la investigación con el profundo impacto de los bloqueos de COVID-19 en los estadounidenses de la región. Por ejemplo, según la Encuesta sobre COVID-19 y Salud Mental (SCMH) de mayo de 2021, 1 de cada 4 (25%) canadienses de 18 años o más dieron positivo en síntomas de depresión, ansiedad o trastorno de estrés postraumático (TEPT).

Según un estudio publicado en UpToDate en enero de 2022, la prevalencia estimada en América del Norte es del 15 al 30 % en hombres y del 10 al 15 % en mujeres. Además, según el mismo estudio, un aumento de peso del 10% se relacionó con un aumento de seis veces en el riesgo de AOS. Además, según el estudio publicado por Clocks and Sleep en febrero de 2022, había una mayor proporción de hombres (16,3%) en la categoría de AOS de moderada a grave en comparación con las mujeres. Otra observación interesante fue que el 12,9% de los participantes con AOS de moderada a grave estaban en el grupo de edad de 18 a 39 años. La prevalencia de obesidad fue del 49,4%. En este estudio, el 38% de los hombres y el 58% de las mujeres fueron definidos como obesos. Por lo tanto, se espera que la creciente prevalencia de la obesidad aumente la demanda de apnea del sueño, impulsando así el mercado durante el período previsto.

Por lo tanto, debido a los factores antes mencionados, se espera que el mercado crezca en la región de América del Norte durante el período de análisis.

Descripción general de la industria de dispositivos para la apnea del sueño

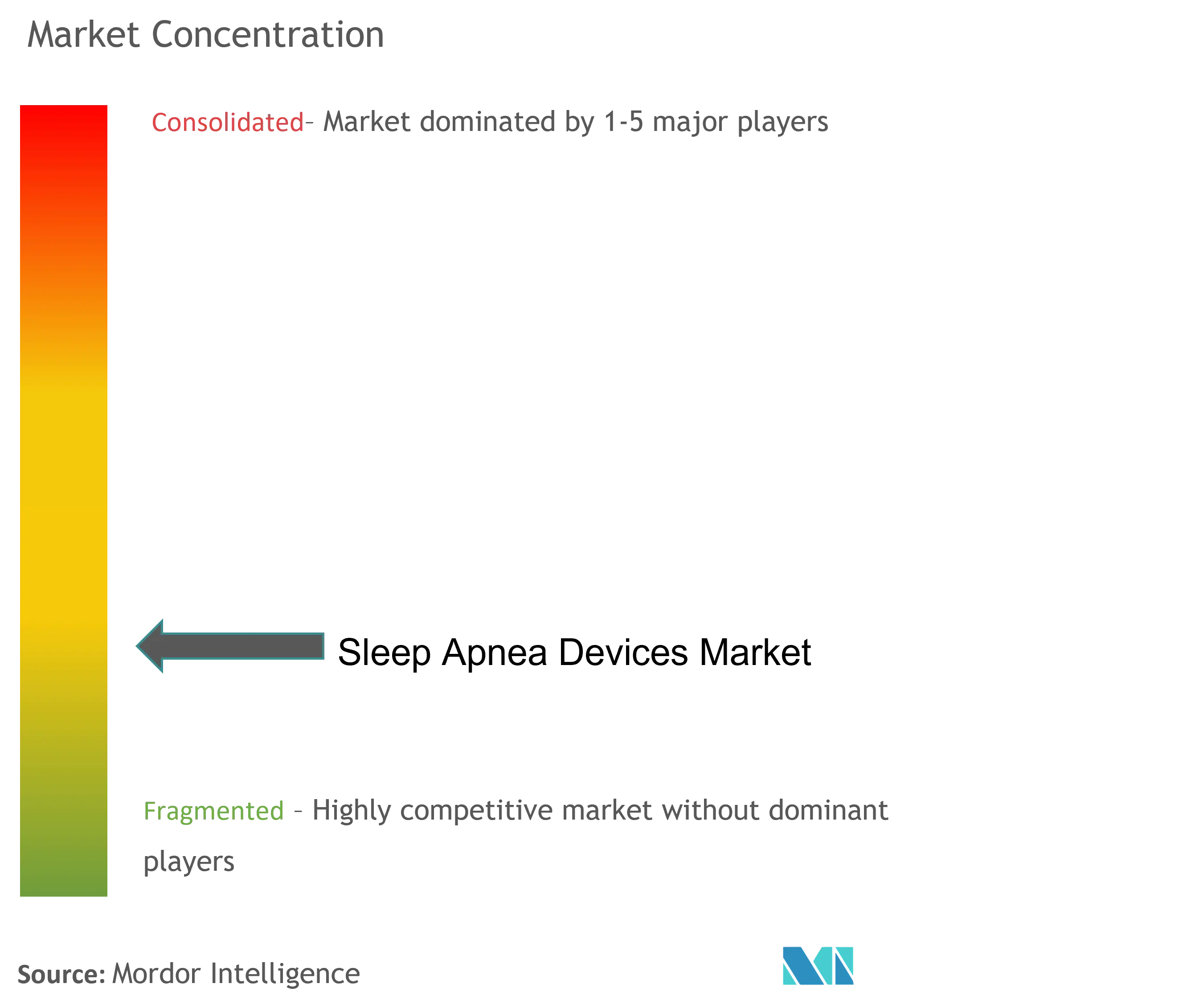

El mercado de los dispositivos para la apnea del sueño es muy competitivo y cuenta con varios actores importantes en todo el mundo. Con los crecientes avances tecnológicos y las innovaciones de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado mediante la introducción de nuevos dispositivos a precios competitivos. Empresas como Resmed, Fisher Paykel Healthcare Limited e Invacare Corporation tienen participaciones sustanciales en el mercado.

Líderes del mercado de dispositivos para la apnea del sueño

-

Fisher & Paykel Healthcare Limited

-

Koninklijke Philips NV

-

Invacare Corporation

-

Resmed

-

Natus Medical Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos para la apnea del sueño

- En noviembre de 2022, Verily, filial de ciencias biológicas de ResMed y Alphabet, anunció la formación de Primasun, una solución integral para ayudar a los empleadores y proveedores de atención médica a identificar poblaciones en riesgo de sufrir trastornos complejos del sueño.

- En octubre de 2022, Airway Management, fabricante de los aparatos bucales personalizados más investigados a nivel mundial, anunció el lanzamiento de flexTAP, un aparato bucal premium fabricado en laboratorio y diseñado para tratar pacientes con ronquidos y apnea obstructiva del sueño de leve a moderada.

Segmentación de la industria de dispositivos para la apnea del sueño

Según el alcance, la apnea del sueño es un trastorno grave del sueño en el que la respiración fluctúa repetidamente. Hay tres tipos principales de apnea del sueño apnea obstructiva del sueño, apnea central del sueño y síndrome de apnea compleja del sueño.

El mercado de dispositivos para la apnea del sueño está segmentado por dispositivos de diagnóstico (dispositivos de polisomnografía (PSG), oxímetros de pulso y dispositivos de actigrafía), dispositivos terapéuticos (dispositivos de presión positiva en las vías respiratorias (PAP), dispositivos de oxígeno, aparatos orales, dispositivos de servoventilación adaptativa (ASV) , y Máscaras y Accesorios) y Geografía (Norteamérica, Europa, Asia-Pacífico, Medio Oriente y África, y Sudamérica). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones a nivel mundial . El informe ofrece el valor (en millones de dólares) de los segmentos mencionados anteriormente.

| Por dispositivos de diagnóstico | Dispositivos de polisomnografía (PSG) | ||

| Oxímetros de pulso | |||

| Dispositivos de actigrafía | |||

| Por dispositivos terapéuticos | Dispositivos de presión positiva en las vías respiratorias (PAP) | Dispositivos de presión positiva continua en las vías respiratorias (CPAP) | |

| Dispositivos de presión positiva en las vías respiratorias (BiPAP) de dos niveles | |||

| Dispositivos de oxígeno | Concentradores de oxígeno | ||

| Concentradores de oxígeno portátiles | |||

| Oxígeno líquido portátil | |||

| Aparatos bucales | |||

| Dispositivos de servoventilación adaptativa (ASV) | |||

| Máscaras y Accesorios | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Dispositivos de polisomnografía (PSG) |

| Oxímetros de pulso |

| Dispositivos de actigrafía |

| Dispositivos de presión positiva en las vías respiratorias (PAP) | Dispositivos de presión positiva continua en las vías respiratorias (CPAP) |

| Dispositivos de presión positiva en las vías respiratorias (BiPAP) de dos niveles | |

| Dispositivos de oxígeno | Concentradores de oxígeno |

| Concentradores de oxígeno portátiles | |

| Oxígeno líquido portátil | |

| Aparatos bucales | |

| Dispositivos de servoventilación adaptativa (ASV) | |

| Máscaras y Accesorios |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

Preguntas frecuentes sobre investigación de mercado de dispositivos para la apnea del sueño

¿Qué tamaño tiene el mercado de Dispositivos para la apnea del sueño?

Se espera que el tamaño del mercado de dispositivos para la apnea del sueño alcance los 8,20 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,33% para alcanzar los 11,68 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Dispositivos para la apnea del sueño?

En 2024, se espera que el tamaño del mercado de dispositivos para la apnea del sueño alcance los 8,20 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Dispositivos para la apnea del sueño?

Fisher & Paykel Healthcare Limited, Koninklijke Philips NV, Invacare Corporation, Resmed, Natus Medical Incorporated son las principales empresas que operan en el mercado de dispositivos para la apnea del sueño.

¿Cuál es la región de más rápido crecimiento en el mercado Dispositivos para la apnea del sueño?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dispositivos para la apnea del sueño?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de dispositivos para la apnea del sueño.

¿Qué años cubre este mercado de Dispositivos para la apnea del sueño y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dispositivos para la apnea del sueño se estimó en 7,64 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Dispositivos para la apnea del sueño durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos para la apnea del sueño para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Informe de la industria de dispositivos para la apnea del sueño

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos para la apnea del sueño en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos para la apnea del sueño incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.