Tamaño y Participación del Mercado de Gestión de Información y Eventos de Seguridad (SIEM)

Análisis del Mercado de Gestión de Información y Eventos de Seguridad (SIEM) por Mordor Intelligence

El mercado global SIEM se situó en USD 10,78 mil millones en 2025 y se prevé que ascienda a USD 19,13 mil millones para 2030, avanzando a una TCAC del 12,16%. Un aumento en la telemetría de cargas de trabajo en la nube, mandatos regulatorios estrictos y una rápida consolidación de proveedores son los principales catalizadores de crecimiento. Las grandes empresas continúan expandiendo la ingesta de registros a medida que las superficies de ataque se amplían, mientras que las pequeñas y medianas empresas ingresan al mercado a través de modelos de consumo nativos en la nube. La demanda norteamericana se ve impulsada por las reglas SOX y PCI DSS, mientras que el gasto europeo se acelera en respuesta a NIS2 y DORA. Las hojas de ruta de los proveedores ahora giran en torno a análisis impulsados por IA, pipelines de datos unificados y licencias simplificadas, temas que estimulan los ciclos de actualización tras la adquisición histórica de Splunk por parte de Cisco en 2024[1]European Union Agency for Cybersecurity, "NIS2 Directive Budget Impact," enisa.europa.eu.

Puntos Clave del Reporte

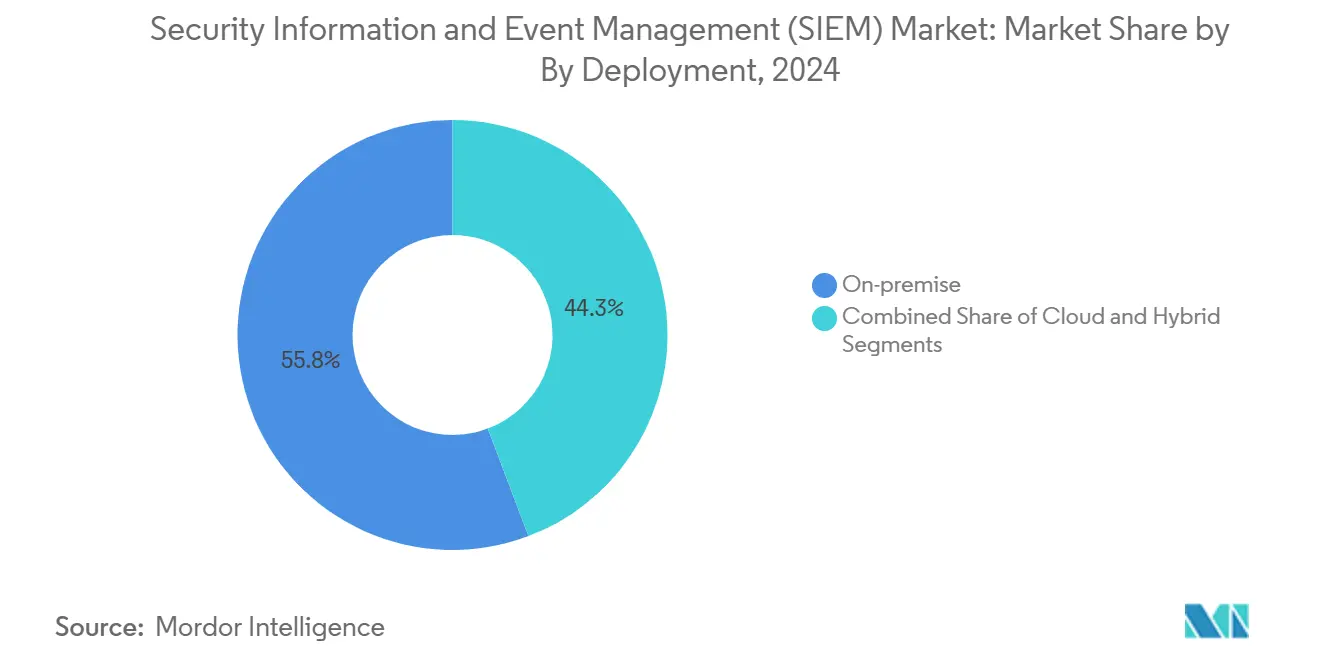

- Por modelo de implementación, las soluciones on-premise lideraron con el 55,75% de la participación del mercado SIEM en 2024; las implementaciones en la nube se proyectan para expandirse a una TCAC del 13,40% hasta 2030.

- Por arquitectura, las plataformas heredadas mantuvieron el 46,20% de participación de ingresos en 2024, mientras que el SIEM nativo en la nube de nueva generación registró la mayor TCAC proyectada del 18,10% hasta 2030.

- Por componente, el software de plataforma representó el 63,10% de participación del tamaño del mercado SIEM en 2024, mientras que los servicios SIEM gestionados se prevé que crezcan a una TCAC del 17,20% entre 2025 y 2030.

- Por tamaño de organización, las grandes empresas contribuyeron con el 50,45% de los ingresos de 2024; el segmento PYME está configurado para aumentar a una TCAC del 12,70% hasta 2030.

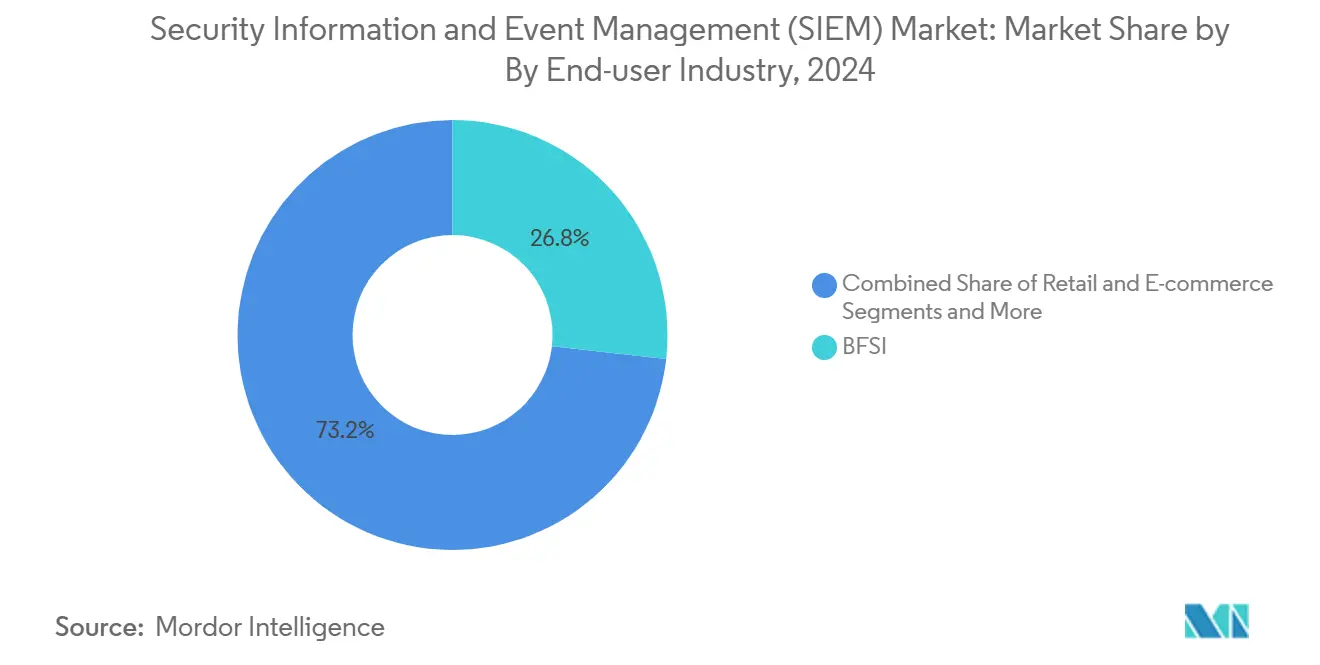

- Por industria de usuario final, BFSI retuvo el 26,78% de participación de ingresos en 2024, y el segmento de energía y servicios públicos está avanzando a una TCAC del 14,60% hasta 2030.

- Por aplicación, Detección de Amenazas y Análisis retuvo el 32,70% de los ingresos de 2024, el segmento de Monitoreo de Seguridad de Cargas de Trabajo en la Nube está avanzando a una TCAC del 19,90% hasta 2030.

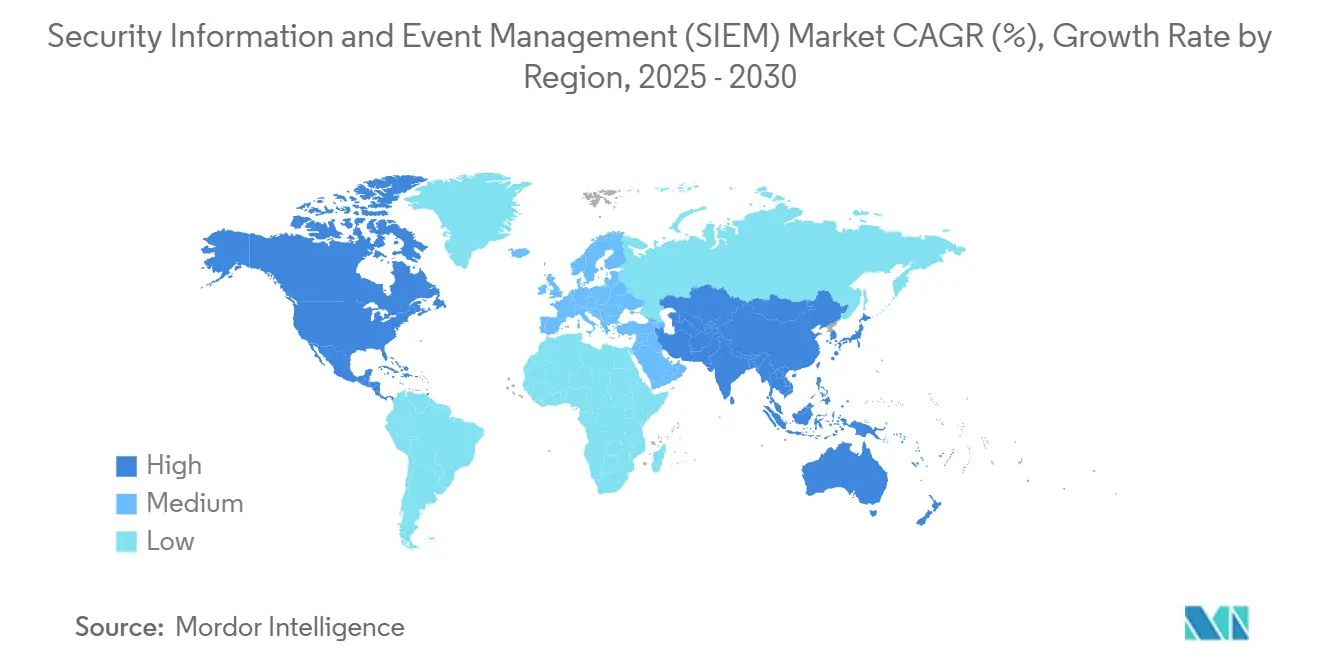

- Por geografía, América del Norte capturó el 39,20% de los ingresos en 2024, mientras que Asia-Pacífico se espera que registre una TCAC del 11,80% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Gestión de Información y Eventos de Seguridad (SIEM)

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crecimiento exponencial de telemetría de seguridad | +2.8% | Global, más alto en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Escalada de penalizaciones regulatorias y auditorías | +2.1% | Europa y América del Norte, expandiéndose a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Adopción acelerada de nube e híbrido | +1.9% | Global, liderada por América del Norte y Europa | Corto plazo (≤ 2 años) |

| Análisis impulsados por IA y ML | +1.7% | Adopción temprana en América del Norte y Europa, Asia-Pacífico siguiendo | Mediano plazo (2-4 años) |

| Optimización de la capa de pipeline de datos de seguridad | +1.4% | Global, beneficioso para grandes empresas | Mediano plazo (2-4 años) |

| Mega-acuerdos de proveedores desencadenando ciclos de actualización | +1.2% | Global, concentrado en mercados maduros | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Crecimiento exponencial de telemetría de seguridad

Las empresas generan terabytes de registros cada día desde endpoints, servicios en la nube y tecnología operacional. El volumen tensiona los modelos tradicionales de ingesta pero desbloquea un contexto más rico para la caza de amenazas. CPFL Energia monitorea más de 50.000 dispositivos de red inteligente a través de un SIEM moderno que enruta eventos de alto valor a un lago de datos para control de costos. La elasticidad nativa en la nube permite el procesamiento en ráfagas durante picos de incidentes, y la retención selectiva mantiene predecibles las tarifas de almacenamiento. Los proveedores que integran almacenamiento de objetos de bajo costo con metadatos consultables ganan tracción mientras los clientes equilibran cobertura y costo.

Escalada de penalizaciones regulatorias y auditorías

El NIS2 de Europa obliga a los operadores de servicios esenciales a registrar, monitorear y retener eventos para la reconstrucción de incidentes, empujando los presupuestos de seguridad hasta el 9,0% del gasto en TI. En finanzas, DORA compele la detección y reporte en tiempo real. Bank Leumi redujo los falsos positivos en un 70% después de una actualización de SIEM adaptada a la generación de evidencia de auditoría. Los proveedores de salud enfrentan multas por violaciones de HIPAA que ahora promedian USD 4,88 millones, un costo que subraya la necesidad de monitoreo continuo.

Adopción acelerada de nube e híbrido

La migración de sistemas de línea de negocio a nubes públicas impulsa visibilidad unificada a través de Kubernetes, serverless y ubicaciones de borde. Las empresas japonesas como NEC favorecen SIEM híbrido que mantiene registros sensibles en regiones domésticas mientras analiza metadatos en la nube del proveedor, satisfaciendo reglas de residencia pero ganando elasticidad. La fijación de precios por consumo traslada los gastos SIEM de gasto de capital a presupuestos operativos, un modelo que atrae a compradores de mercado medio.

Análisis impulsados por IA y ML

Los modelos de aprendizaje automático perfilan el comportamiento de usuarios y dispositivos, filtrando ruido y destacando anomalías. Los fabricantes que adoptan SIEM habilitado por IA redujeron el tiempo de investigación manual en un 60%. La unidad LogScale de CrowdStrike alcanzó USD 220 millones ARR al incorporar ML que mapea telemetría cruda a tácticas MITRE ATT&CK en tiempo real. Mientras las cuentas de alertas falsas caen, la moral del analista mejora y el costo total de propiedad declina.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto costo total de propiedad | -1.8% | Global, particularmente afectando PYME | Largo plazo (≥ 4 años) |

| Escasez de analistas SOC calificados | -1.5% | Global, agudo en América del Norte y Europa | Mediano plazo (2-4 años) |

| Barreras de soberanía de datos para la agregación | -1.2% | Europa y entornos regulatorios de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Superposición con XDR y SOAR retrasando presupuestos | -0.9% | Mercados empresariales de América del Norte y Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto costo total de propiedad

Las licencias tradicionales por evento fuerzan a los compradores a limitar la ingesta, creando puntos ciegos de seguridad. Los aranceles de hardware elevaron los costos de dispositivos hasta en un 20% durante 2024, agregando tensión presupuestaria[2]Matrix Integration, "Tariffs Drive Hardware Costs Higher," matrixintegration.com. Las tarifas ocultas de la nube por almacenamiento, egreso y análisis premium sorprenden a los adoptantes por primera vez. Los proveedores ahora impulsan niveles de descarga de pipeline y precios de tarifa plana para restaurar la predictibilidad.

Escasez de analistas SOC calificados

El ochenta y nueve por ciento de las organizaciones europeas esperan contratar personal adicional para satisfacer NIS2, sin embargo, el grupo de talento va a la zaga de la demanda. La rotación aumenta mientras los analistas revisan miles de alertas. La automatización ayuda al triaje, pero los humanos siguen siendo esenciales para ajustar las reglas de correlación y decidir rutas de escalación. Los servicios SIEM gestionados crecen rápidamente mientras las empresas externalizan la ingeniería de detección compleja.

Análisis de Segmentos

Por Implementación: La transformación en la nube se acelera

Las implementaciones on-premise mantuvieron el 55,75% de la participación del mercado SIEM en 2024. El segmento sigue siendo favorecido por industrias sujetas a políticas estrictas de soberanía de datos, sin embargo, el crecimiento es moderado mientras los costos de hardware aumentan y las escaseces de habilidades se profundizan. La cohorte de la nube avanza a una TCAC del 13,40%, impulsada por escalado elástico y tarifas de pago por uso que amplían el acceso a análisis avanzados. Los diseños híbridos actúan como un puente, colocando datos regulados en nodos locales mientras transmiten telemetría a almacenamiento de objetos de bajo costo en la nube.

La adopción de la nube cambia los ciclos de actualización desde actualizaciones de dispositivos de varios años a entrega continua de características. Siemens usa un patrón híbrido que ejecuta analizadores OT en las instalaciones mientras enriquece eventos en la nube para correlación de inteligencia de amenazas. Mientras las licencias cambian al uso de datos, los compradores ganan transparencia sobre el tamaño del mercado SIEM para cada opción de implementación. La consolidación de proveedores acelera los movimientos alejándose de stacks on-prem envejecidos hacia ofertas SaaS modernas hospedadas por hiperescalas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del reporte

Por Arquitectura SIEM: Las plataformas de nueva generación ganan impulso

Las plataformas heredadas representaron el 46,20% de participación de ingresos en 2024, sin embargo, pierden terreno mientras el rendimiento de consultas y el ajuste de reglas fallan bajo la escala de datos. Los motores nativos en la nube de nueva generación se prevé que aumenten a una TCAC del 18,10%, la más rápida entre los tipos arquitectónicos. Estos sistemas desacoplan almacenamiento de computación e incorporan aprendizaje automático en la ingesta, reduciendo el tiempo medio para detectar.

Palo Alto Networks incorporó QRadar SaaS en Cortex XSIAM y registró más de USD 90 millones en el primer trimestre post-acuerdo. Los stacks de código abierto tallan un nicho presupuestario pero demandan habilidades de ingeniería profundas. Las utilidades de migración y capas de compatibilidad facilitan el cambio desde la sintaxis de reglas tradicionales a modelos de esquema-en-lectura. El mercado SIEM se alinea detrás de arquitecturas que tratan la telemetría como big data en lugar de flujos de eventos.

Por Componente: El crecimiento de servicios supera las ventas de plataforma

Las licencias de plataforma representaron el 63,10% de los ingresos de 2024, sin embargo, los servicios SIEM gestionados se proyectan para entregar la expansión más fuerte a una TCAC del 17,20%. Las escaseces persistentes de habilidades empujan a las empresas a contratar monitoreo 24×7, ajuste y respuesta a incidentes. Los servicios profesionales siguen siendo críticos para el despliegue inicial, mapeo de esquemas y diseño de reportes de cumplimiento.

IBM Consulting ofrece servicios de migración a clientes QRadar que se mudan a Cortex XSIAM sin costo adicional, ilustrando cómo los integradores impulsan la adhesión de plataforma. Los proveedores de servicios empaquetan inteligencia de amenazas, playbooks y artefactos de cumplimiento, permitiendo a los clientes aprovechar experiencia más allá de los límites de personal interno. La tendencia amplía el tamaño del mercado SIEM que fluye a través de contratos de servicio recurrentes en lugar de licencias perpetuas.

Por Tamaño de Organización: Dominio empresarial con ventaja PYME

Las grandes empresas comandaron el 50,45% de la demanda de 2024 y continúan expandiendo la ingesta mientras los proyectos de confianza cero amplían el alcance de monitoreo. Las PYME registran crecimiento de doble dígito a una TCAC del 12,70%, beneficiándose de paquetes SIEM SaaS con asistentes de incorporación y planes escalonados por uso. Los compradores de mercado medio buscan análisis de clase empresarial a puntos de precio manejables, impulsando el interés en ofertas de núcleo abierto.

La adopción PYME reequilibra la mezcla de ingresos sin embargo no erosiona la participación empresarial gracias al aumento de volúmenes de datos. Las licencias basadas en uso otorgan a las empresas más pequeñas características una vez reservadas para pares Fortune 500. El mercado SIEM soporta múltiples niveles de complejidad, con tableros simplificados para equipos delgados y paquetes de contenido avanzados para SOCs maduros.

Por Industria de Usuario Final: Liderazgo BFSI, aceleración del sector energético

BFSI retuvo el 26,78% de ingresos en 2024, sostenido por tráfico de pagos las 24 horas y rutinas de auditoría estrictas. La vertical de energía y servicios públicos se proyecta para registrar una TCAC del 14,60% hasta 2030, la más rápida entre industrias. Las redes IT y OT convergentes exponen redes eléctricas a ransomware, impulsando una fuerte inversión en visibilidad de registros.

La violación de Change Healthcare subrayó el impacto financiero y operacional de telemetría débil y empujó a los proveedores de salud a auditar exhaustivamente la cobertura SIEM. Retail, manufactura y gobierno sostienen crecimiento constante bajo mandatos específicos del sector. Los líderes de segmento dependen de mapeos MITRE, evidencia de cumplimiento automatizada y analizadores de protocolos OT para profundizar el alcance de detección.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del reporte

Por Aplicación: La detección de amenazas domina, el monitoreo en la nube surge

La detección y análisis de amenazas entregó el 32,70% de los ingresos de aplicación de 2024. Los casos de uso principales incluyen correlación, puntuación de anomalías y visualización de cadena de eliminación. El monitoreo de cargas de trabajo en la nube se prevé que se acelere a una TCAC del 19,90% mientras las empresas conteinerizan cargas de trabajo y adoptan funciones serverless que pasan por alto sensores de red heredados.

El monitoreo de IoT y sistemas de control industrial también se expande mientras los despliegues 5G conectan dispositivos previamente aislados por aire. Los proveedores ahora empaquetan tableros para Kubernetes, AWS Lambda y Azure Functions. Mientras las organizaciones pivotan hacia ingeniería de plataforma, SIEM se vincula a pipelines DevOps para marcar configuraciones erróneas antes de que el código llegue a entornos de producción.

Análisis Geográfico

América del Norte representó el 39,20% de los ingresos del mercado SIEM en 2024, respaldado por estatutos maduros de notificación de violaciones y altas primas de seguro cibernético. Las asignaciones presupuestarias permanecen robustas mientras las juntas directivas vinculan controles de seguridad al riesgo fiduciario. La adopción de nube de la región y la experimentación temprana con IA refuerzan su liderazgo. A pesar de una base saturada, la venta adicional a observabilidad integrada mantiene el crecimiento en dígitos medios únicos.

Asia-Pacífico se proyecta para registrar una TCAC del 11,80%, la más rápida globalmente. El Esquema de Protección Multi-Nivel de China y la Ley de Protección de Datos Personales Digitales de India estimulan el registro obligatorio para infraestructura de información crítica. Los proveedores de nube domésticos se asocian con jugadores SIEM globales para satisfacer reglas de localización. Los conglomerados japoneses favorecen SIEM híbrido que estaciona eventos crudos en regiones de Tokio mientras externaliza análisis a nubes globales, equilibrando soberanía y capacidad.

Europa mantiene una participación considerable respaldada por GDPR y el próximo NIS2. Las juntas directivas enfrentan multas que alcanzan el 2% de la facturación global por lapsos de monitoreo, incentivando la inversión. La soberanía de datos impulsa preferencia por nubes regionales como OVHcloud y Deutsche Telekom. La Ley de Resiliencia Operacional Digital impone detección de amenazas en tiempo real en finanzas, alimentando la demanda premium de SIEM.

Panorama Competitivo

Tres mega-adquisiciones en 2024 remodelaron el mercado SIEM. La compra de USD 28 mil millones de Splunk por parte de Cisco combinó telemetría de red con datos de observabilidad para crear una suite de análisis de stack completo[3]CRN Editorial Staff, "Cisco Closes Splunk Acquisition," crn.com. Palo Alto Networks incorporó IBM QRadar SaaS en su línea Cortex por USD 500 millones, alineando SOC, XDR y automatización. Exabeam se fusionó con LogRhythm en un acuerdo de private-equity de USD 3,5 mil millones, agrupando expertise en UEBA e ingesta de registros.

La ventaja competitiva ahora pivota en diseño nativo en la nube, triaje asistido por IA y orquestación integrada. Microsoft Azure Sentinel ganó impulso en 2025 a través del acoplamiento estrecho con Defender y Entra ID. Fortinet creció el ARR de operaciones de seguridad en un 32% mientras los firewalls alimentaron registros enriquecidos a su módulo de Análisis Unificado. Los disruptores emergentes como Securonix se enfocan en casos de uso específicos del sector como protocolos industriales y riesgo interno.

Las presentaciones de patentes muestran proveedores compitiendo para incorporar modelos basados en transformers para detección de anomalías y automatizar playbooks de respuesta. La simplicidad de precios surge como un diferenciador, con niveles de tarifa plana contrarrestando el miedo a la ingesta. En general, la industria SIEM muestra concentración moderada pero amplio espacio para innovadores de nicho.

Líderes de la Industria de Gestión de Información y Eventos de Seguridad (SIEM)

-

Cisco Systems, Inc.

-

Microsoft Corporation

-

International Business Machines Corporation

-

Rapid7, Inc.

-

Fortinet, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Los ingresos Q1 2025 de Fortinet alcanzaron USD 1,54 mil millones con impulso continuo de convergencia de plataforma.

- Mayo 2025: CrowdStrike LogScale cruzó USD 220 millones ARR impulsado por análisis de IA.

- Marzo 2025: SentinelOne mejoró las integraciones SIEM impulsadas por IA para multinube.

- Marzo 2025: Elastic refinó los precios de SIEM en la nube para aliviar las preocupaciones sobre costos de ingesta.

Alcance del Reporte del Mercado Global de Gestión de Información y Eventos de Seguridad (SIEM)

La gestión de información y eventos de seguridad es una tecnología sofisticada que incluye dispositivos móviles, nube, inteligencia de amenazas de terceros y fuentes tradicionales, como endpoints, firewalls, registros del sistema y servicios de directorio. SIEM es una herramienta para recopilar datos para análisis de amenazas y detectar amenazas. Se basa en el análisis en tiempo real de alertas de seguridad generadas en las aplicaciones e infraestructura de red de TI de una organización.

El mercado de gestión de información y eventos de seguridad está segmentado por implementación (on-premise, nube), tipo de organización (pequeñas y medianas empresas, grandes empresas), industria de usuario final (retail, BFSI, manufactura, gobierno, salud, otras industrias de usuario final), y geografía (América del Norte (Estados Unidos, Canadá), Europa (Alemania, Reino Unido, Francia), Asia-Pacífico (China, Japón, India, Australia y Nueva Zelanda), América Latina (Brasil, Argentina), y Medio Oriente y África (Emiratos Árabes Unidos)). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| On-premise |

| Nube |

| Híbrido |

| SIEM Heredado / Tradicional |

| SIEM Nativo en la Nube / Nueva Generación |

| SIEM de Código Abierto |

| Plataforma / Software |

| Servicios Profesionales |

| Servicios SIEM Gestionados (MSSP) |

| Pequeñas y Medianas Empresas |

| Grandes Empresas |

| Banca, Servicios Financieros y Seguros (BFSI) |

| Retail y Comercio Electrónico |

| Gobierno y Defensa |

| Salud y Ciencias de la Vida |

| Manufactura |

| Energía y Servicios Públicos |

| Telecomunicaciones y TI |

| Otros |

| Detección y Análisis de Amenazas |

| Gestión de Cumplimiento y Auditoría |

| Respuesta a Incidentes y Forense |

| Gestión y Reporte de Registros |

| Monitoreo de Seguridad de Cargas de Trabajo en la Nube |

| Monitoreo de Seguridad IoT / OT |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Nórdicos | ||

| Resto de Europa | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Nigeria | ||

| Resto de África | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| ASEAN | ||

| Australia | ||

| Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| Por Implementación | On-premise | ||

| Nube | |||

| Híbrido | |||

| Por Arquitectura SIEM | SIEM Heredado / Tradicional | ||

| SIEM Nativo en la Nube / Nueva Generación | |||

| SIEM de Código Abierto | |||

| Por Componente | Plataforma / Software | ||

| Servicios Profesionales | |||

| Servicios SIEM Gestionados (MSSP) | |||

| Por Tamaño de Organización | Pequeñas y Medianas Empresas | ||

| Grandes Empresas | |||

| Por Industria de Usuario Final | Banca, Servicios Financieros y Seguros (BFSI) | ||

| Retail y Comercio Electrónico | |||

| Gobierno y Defensa | |||

| Salud y Ciencias de la Vida | |||

| Manufactura | |||

| Energía y Servicios Públicos | |||

| Telecomunicaciones y TI | |||

| Otros | |||

| Por Aplicación | Detección y Análisis de Amenazas | ||

| Gestión de Cumplimiento y Auditoría | |||

| Respuesta a Incidentes y Forense | |||

| Gestión y Reporte de Registros | |||

| Monitoreo de Seguridad de Cargas de Trabajo en la Nube | |||

| Monitoreo de Seguridad IoT / OT | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| España | |||

| Países Nórdicos | |||

| Resto de Europa | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Egipto | |||

| Nigeria | |||

| Resto de África | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| ASEAN | |||

| Australia | |||

| Nueva Zelanda | |||

| Resto de Asia-Pacífico | |||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado SIEM?

El mercado SIEM generó USD 10,78 mil millones en ingresos durante 2025 y se prevé que alcance USD 19,13 mil millones para 2030.

¿Qué región lidera el gasto en SIEM?

América del Norte lidera con una participación del 39,20%, impulsada por regulaciones estrictas como SOX y PCI DSS.

¿Qué modelo de implementación está creciendo más rápido?

El SIEM basado en la nube se está expandiendo a una TCAC del 13,40% mientras las empresas migran cargas de trabajo a nubes públicas.

¿Por qué son importantes la IA y el aprendizaje automático en SIEM?

Las técnicas de IA reducen los falsos positivos, acortan el tiempo de investigación hasta en un 60% y mejoran la precisión de detección en entornos complejos.

¿Cuál es el mayor desafío que limita la adopción de SIEM?

El alto costo total de propiedad sigue siendo la barrera clave, especialmente para organizaciones pequeñas y medianas, seguido de cerca por la escasez de analistas SOC calificados.

Última actualización de la página el: