Tamaño del mercado de proteínas

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 28.32 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 36.69 Mil millones de dólares |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR (2024 - 2029) | 4.93 % |

|

|

Mayor participación por región | América del norte |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas

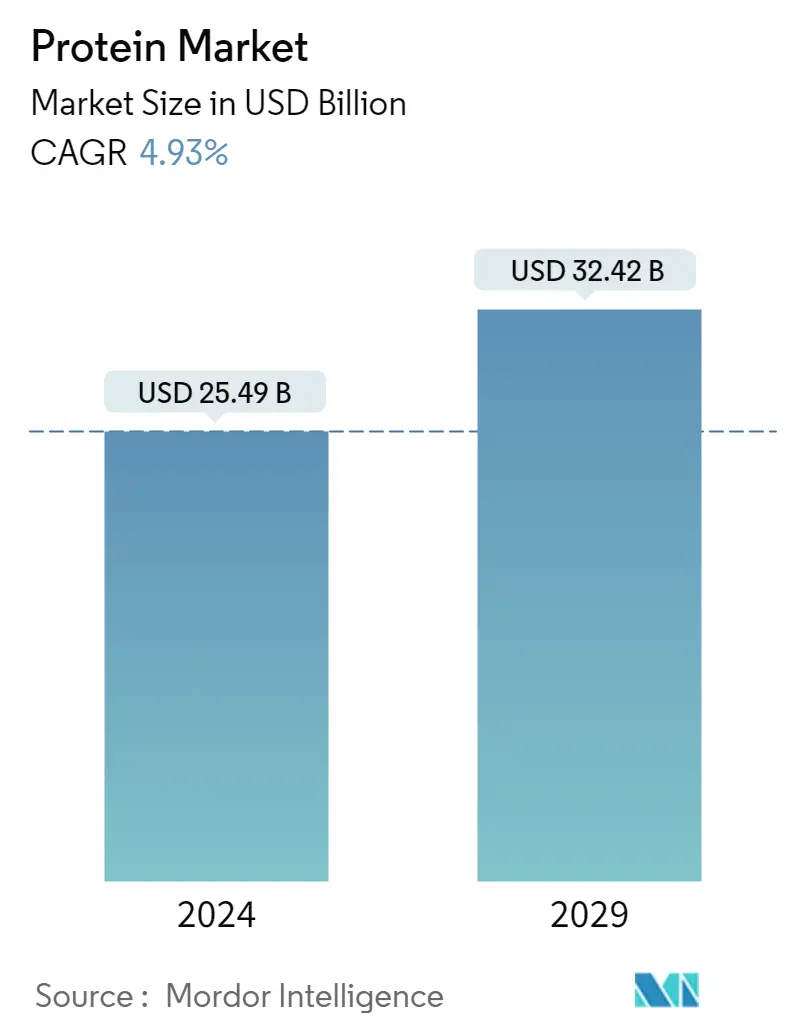

El tamaño del mercado de proteínas se estima en 25,49 mil millones de dólares en 2024 y se espera que alcance los 32,42 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,93% durante el período previsto (2024-2029).

Las fuentes de proteínas alternativas sostenibles están impulsando la demanda del mercado y se aplican principalmente en el sector de alimentos y bebidas.

- Tanto en términos de valor como de volumen, los alimentos y las bebidas siguieron siendo el segmento de usuarios finales dominante del mercado en 2022. La demanda estuvo liderada principalmente por aplicaciones alternativas a los lácteos y la carne, y los consumidores demandaron alternativas ricas en proteínas de origen vegetal. En 2022, las industrias alternativas a la carne y a los lácteos tenían en conjunto una participación del 31% en volumen. La alta preferencia por las proteínas vegetales hace que los consumidores se alejen de la carne, que es un factor importante que impulsa la demanda. En mayo de 2022, alrededor de 79 millones de la población mundial eran veganas y buscaban alternativas a la carne y los lácteos con mayor contenido de proteínas.

- Al segmento de alimentos y bebidas le siguió de cerca el de piensos para animales, con muchas aplicaciones de tipos de proteínas vegetales. El tipo de proteína vegetal tiene una participación del 98% en volumen entre todas las demás proteínas utilizadas en el segmento. Ofrece numerosas ventajas sobre los sustitutos de la leche y las harinas de pescado, como una mejor digestibilidad de las proteínas, un perfil de aminoácidos favorable y una larga vida útil. Se prevé que el segmento registre una tasa compuesta anual del 4,58% por valor durante el período previsto.

- En términos de crecimiento, el segmento de cosméticos y cuidado personal superó a otros segmentos y se espera que registre una CAGR del 6,49% en valor durante el período previsto debido al mayor interés en productos de cuidado personal limpios y naturales. Las proteínas se utilizan en una variedad de productos cosméticos, incluidos emulsiones, geles, champús, acondicionadores y cremas. Las proteínas que se encuentran naturalmente en el cuerpo, como el colágeno, la elastina y la queratina, también están ganando popularidad considerando su mayor eficacia para fortalecer naturalmente la textura de la piel y el cabello. Los ingredientes proteicos tienen efectos comprobados sobre la piel y el cabello, lo que está impulsando su demanda en el segmento de cosmética y cuidado personal.

Con una gran población en la región dispuesta a consumir carnes de origen vegetal, está impulsando el consumo de proteínas en la región de América del Norte.

- América del Norte siguió siendo el mayor consumidor de proteínas del mundo. El mercado de proteínas de la región está impulsado principalmente por la consolidación de la producción, el desarrollo constante de productos y una alta base de consumidores registrada en los Estados Unidos. Más del 55% de los hogares buscan un alto contenido de proteínas, y el alto contenido de proteínas es un factor importante a la hora de comprar alimentos para sus familias, lo que ofrece un inmenso margen para el crecimiento del mercado en la región. La creciente población flexitarista también está ampliando la base de consumidores de la industria. Aproximadamente una cuarta parte de los estadounidenses (23%) consumieron carne de origen vegetal y el 37% de los consumidores que no consumen carnes de origen vegetal están interesados en probarlas. Por tanto, esto ofrece una gran oportunidad para las alternativas a la carne e impulsa el mercado de las proteínas.

- Asia-Pacífico siguió siendo el segundo mercado más grande en 2022, impulsado por los consumidores que presionan por la diversificación de las fuentes de proteínas. Esto estuvo influenciado en gran medida por las cambiantes preferencias de los consumidores hacia los productos de origen vegetal y contaba con un abundante suministro de materias primas necesarias para la producción de proteínas vegetales, lo que la convertía en una opción relativamente rentable tanto para los fabricantes como para los consumidores. Se prevé que la región de Asia y el Pacífico registre un valor CAGR del 5,42% durante el período previsto.

- Se prevé que Oriente Medio sea el mercado de más rápido crecimiento, ya que la demanda de ingredientes naturales y sostenibles está creciendo rápidamente debido al aumento de la conciencia sobre la salud. Durante el período previsto, se prevé que la región registre una tasa compuesta anual del 5,62% en volumen. Esto se atribuye al cambio en las preferencias de los consumidores hacia productos alimenticios más saludables, que mejoren la inmunidad, menos procesados y libres de. En 2020, aproximadamente el 25% de los millennials árabes buscaron productos alimenticios convenientes y de fácil acceso.

Tendencias del mercado mundial de proteínas

- Asia-Pacífico mantuvo una importante cuota de mercado

- El fuerte dominio del sector minorista está respaldando el crecimiento del mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Preferencia creciente por opciones convenientes para el desayuno

- El aumento de la demanda de paquetes individuales puede aumentar la producción

- Aumento del consumo en el hogar y de la demanda de productos de confitería saludables

- La alternativa láctea experimentará un crecimiento significativo

- Crecientes preocupaciones nutricionales para las poblaciones que envejecen

- Las alternativas a las proteínas cárnicas están revolucionando el segmento cárnico

- Los alimentos listos para cocinar y congelados experimentaron un aumento en las ventas

- Preferencia por snacks saludables para apoyar el crecimiento del mercado

- Aumento de la conciencia sobre la salud y creciente demanda de los millennials

- Creciente demanda de piensos compuestos

- Los ingredientes naturales impulsan fuertemente las ventas segmentarias.

- La creciente población flexitaria o vegana ofrece oportunidades a los fabricantes

- La producción de soja, trigo y guisantes contribuye en gran medida como materia prima para los fabricantes de ingredientes de proteínas vegetales.

Descripción general de la industria de las proteínas

El mercado de proteínas está fragmentado las cinco principales empresas ocupan el 23,27%. Los principales actores de este mercado son Archer Daniels Midland Company, Fonterra Co-operative Group Limited, International Flavors Fragrances Inc., Kerry Group PLC y Royal FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de proteínas

Archer Daniels Midland Company

Fonterra Co-operative Group Limited

International Flavors & Fragrances Inc.

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Arla Foods AmbA, Bunge Limited, Cargill, Incorporated, Corbion Biotech, Inc., Darling Ingredients Inc., FUJI OIL HOLDINGS INC., Gelita AG, Glanbia PLC, Groupe LACTALIS, Hilmar Cheese Company Inc., Ingredion Incorporated, Roquette Frère, Südzucker AG, Wilmar International Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas

- Agosto de 2022 Optimum Nutrition anunció el lanzamiento de su nuevo batido de proteínas Gold Standard. El RTD está disponible en sabores de chocolate y vainilla y está formulado con 24 gramos de proteína por porción.

- Junio de 2022 Fonterra JV ha firmado una empresa conjunta con la Tillamook Country Creamery Association (TCCA) y una granja de un cañón de tres millas en los Estados Unidos para lanzar Pro-Optima TM, un concentrado de proteína de suero funcional de grado A (fWPC).

- Noviembre de 2021 Lactalis Ingredients lanzó nuevos conceptos de productos ricos en proteínas utilizando Pronativ® Native Micellar Casein y Pronativ® Native Whey Protein. Algunos de los conceptos derivados son batidos ricos en proteínas y pudines ricos en proteínas.

Informe del mercado de proteínas índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

-

3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

-

3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

-

3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

-

3.4 Marco normativo

- 3.4.1 Australia

- 3.4.2 Brasil y Argentina

- 3.4.3 Canada

- 3.4.4 Porcelana

- 3.4.5 Francia

- 3.4.6 Alemania

- 3.4.7 India

- 3.4.8 Italia

- 3.4.9 Japón

- 3.4.10 Sudáfrica

- 3.4.11 Emiratos Árabes Unidos y Arabia Saudita

- 3.4.12 Reino Unido

- 3.4.13 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

-

4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

-

4.3 Región

- 4.3.1 África

- 4.3.1.1 Por fuente

- 4.3.1.2 Por usuario final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Sudáfrica

- 4.3.1.3.3 Resto de África

- 4.3.2 Asia-Pacífico

- 4.3.2.1 Por fuente

- 4.3.2.2 Por usuario final

- 4.3.2.3 Por país

- 4.3.2.3.1 Australia

- 4.3.2.3.2 Porcelana

- 4.3.2.3.3 India

- 4.3.2.3.4 Indonesia

- 4.3.2.3.5 Japón

- 4.3.2.3.6 Malasia

- 4.3.2.3.7 Nueva Zelanda

- 4.3.2.3.8 Corea del Sur

- 4.3.2.3.9 Tailandia

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Resto de Asia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por fuente

- 4.3.3.2 Por usuario final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 Francia

- 4.3.3.3.3 Alemania

- 4.3.3.3.4 Italia

- 4.3.3.3.5 Países Bajos

- 4.3.3.3.6 Rusia

- 4.3.3.3.7 España

- 4.3.3.3.8 Pavo

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 El resto de Europa

- 4.3.4 Oriente Medio

- 4.3.4.1 Por fuente

- 4.3.4.2 Por usuario final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irán

- 4.3.4.3.2 Arabia Saudita

- 4.3.4.3.3 Emiratos Árabes Unidos

- 4.3.4.3.4 Resto de Medio Oriente

- 4.3.5 América del norte

- 4.3.5.1 Por fuente

- 4.3.5.2 Por usuario final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canada

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto de América del Norte

- 4.3.6 Sudamerica

- 4.3.6.1 Por fuente

- 4.3.6.2 Por usuario final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

-

5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Arla Foods AmbA

- 5.4.3 Bunge Limited

- 5.4.4 Cargill, Incorporated

- 5.4.5 Corbion Biotech, Inc.

- 5.4.6 Darling Ingredients Inc.

- 5.4.7 Fonterra Co-operative Group Limited

- 5.4.8 FUJI OIL HOLDINGS INC.

- 5.4.9 Gelita AG

- 5.4.10 Glanbia PLC

- 5.4.11 Groupe LACTALIS

- 5.4.12 Hilmar Cheese Company Inc.

- 5.4.13 Ingredion Incorporated

- 5.4.14 International Flavors & Fragrances Inc.

- 5.4.15 Kerry Group PLC

- 5.4.16 Roquette Frère

- 5.4.17 Royal FrieslandCampina NV

- 5.4.18 Südzucker AG

- 5.4.19 Wilmar International Ltd

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

-

7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. África, Asia-Pacífico, Europa, Medio Oriente, América del Norte y América del Sur están cubiertos como segmentos por región.

- Tanto en términos de valor como de volumen, los alimentos y las bebidas siguieron siendo el segmento de usuarios finales dominante del mercado en 2022. La demanda estuvo liderada principalmente por aplicaciones alternativas a los lácteos y la carne, y los consumidores demandaron alternativas ricas en proteínas de origen vegetal. En 2022, las industrias alternativas a la carne y a los lácteos tenían en conjunto una participación del 31% en volumen. La alta preferencia por las proteínas vegetales hace que los consumidores se alejen de la carne, que es un factor importante que impulsa la demanda. En mayo de 2022, alrededor de 79 millones de la población mundial eran veganas y buscaban alternativas a la carne y los lácteos con mayor contenido de proteínas.

- Al segmento de alimentos y bebidas le siguió de cerca el de piensos para animales, con muchas aplicaciones de tipos de proteínas vegetales. El tipo de proteína vegetal tiene una participación del 98% en volumen entre todas las demás proteínas utilizadas en el segmento. Ofrece numerosas ventajas sobre los sustitutos de la leche y las harinas de pescado, como una mejor digestibilidad de las proteínas, un perfil de aminoácidos favorable y una larga vida útil. Se prevé que el segmento registre una tasa compuesta anual del 4,58% por valor durante el período previsto.

- En términos de crecimiento, el segmento de cosméticos y cuidado personal superó a otros segmentos y se espera que registre una CAGR del 6,49% en valor durante el período previsto debido al mayor interés en productos de cuidado personal limpios y naturales. Las proteínas se utilizan en una variedad de productos cosméticos, incluidos emulsiones, geles, champús, acondicionadores y cremas. Las proteínas que se encuentran naturalmente en el cuerpo, como el colágeno, la elastina y la queratina, también están ganando popularidad considerando su mayor eficacia para fortalecer naturalmente la textura de la piel y el cabello. Los ingredientes proteicos tienen efectos comprobados sobre la piel y el cabello, lo que está impulsando su demanda en el segmento de cosmética y cuidado personal.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| África | Por fuente | |

| Por usuario final | ||

| Por país | Nigeria | |

| Sudáfrica | ||

| Resto de África | ||

| Asia-Pacífico | Por fuente | |

| Por usuario final | ||

| Australia | ||

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Malasia | ||

| Nueva Zelanda | ||

| Corea del Sur | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por fuente | |

| Por usuario final | ||

| Bélgica | ||

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Oriente Medio | Por fuente | |

| Por usuario final | ||

| Irán | ||

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| América del norte | Por fuente | |

| Por usuario final | ||

| Canada | ||

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por fuente | |

| Por usuario final | ||

| Argentina | ||

| Brasil | ||

| Resto de Sudamérica | ||

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| Región | África | Por fuente | |

| Por usuario final | |||

| Por país | Nigeria | ||

| Sudáfrica | |||

| Resto de África | |||

| Asia-Pacífico | Por fuente | ||

| Por usuario final | |||

| Australia | |||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por fuente | ||

| Por usuario final | |||

| Bélgica | |||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

| Oriente Medio | Por fuente | ||

| Por usuario final | |||

| Irán | |||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| América del norte | Por fuente | ||

| Por usuario final | |||

| Canada | |||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por fuente | ||

| Por usuario final | |||

| Argentina | |||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos para animales y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.