Tamaño del mercado de tecnologías de dispositivos médicos

| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 681.57 Billion |

| Tamaño del Mercado (2029) | USD 955.49 Billion |

| CAGR (2024 - 2029) | 6.99 % |

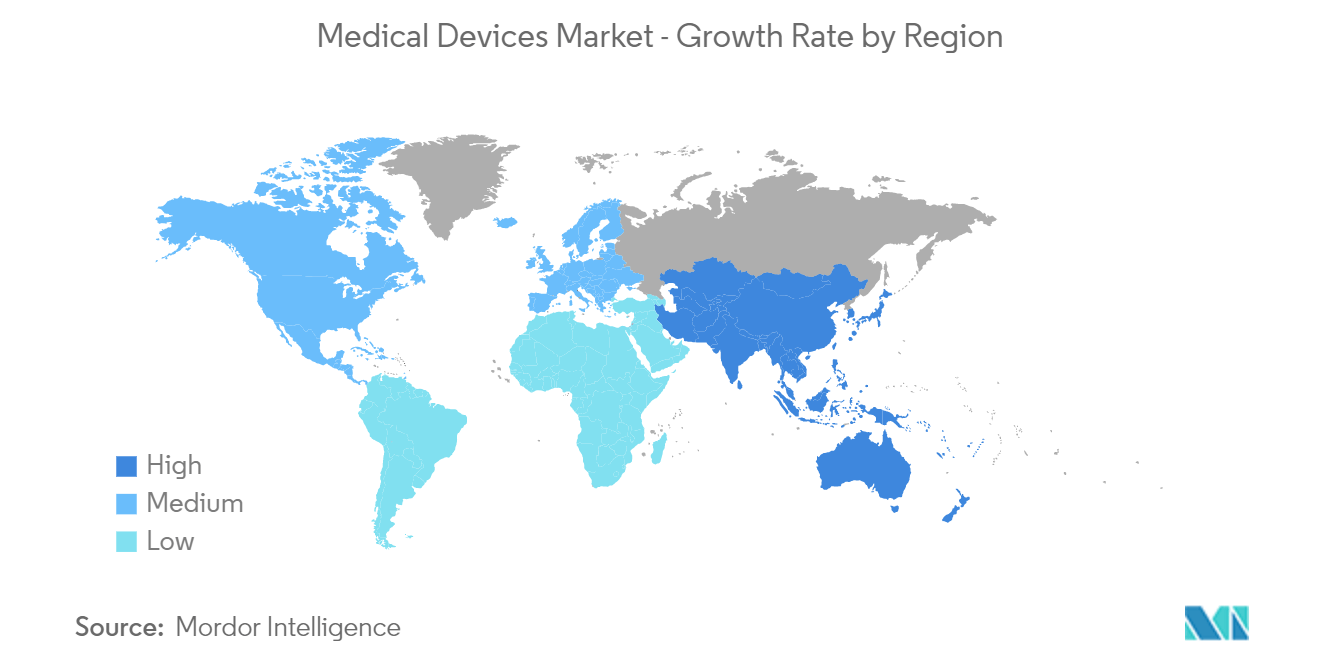

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

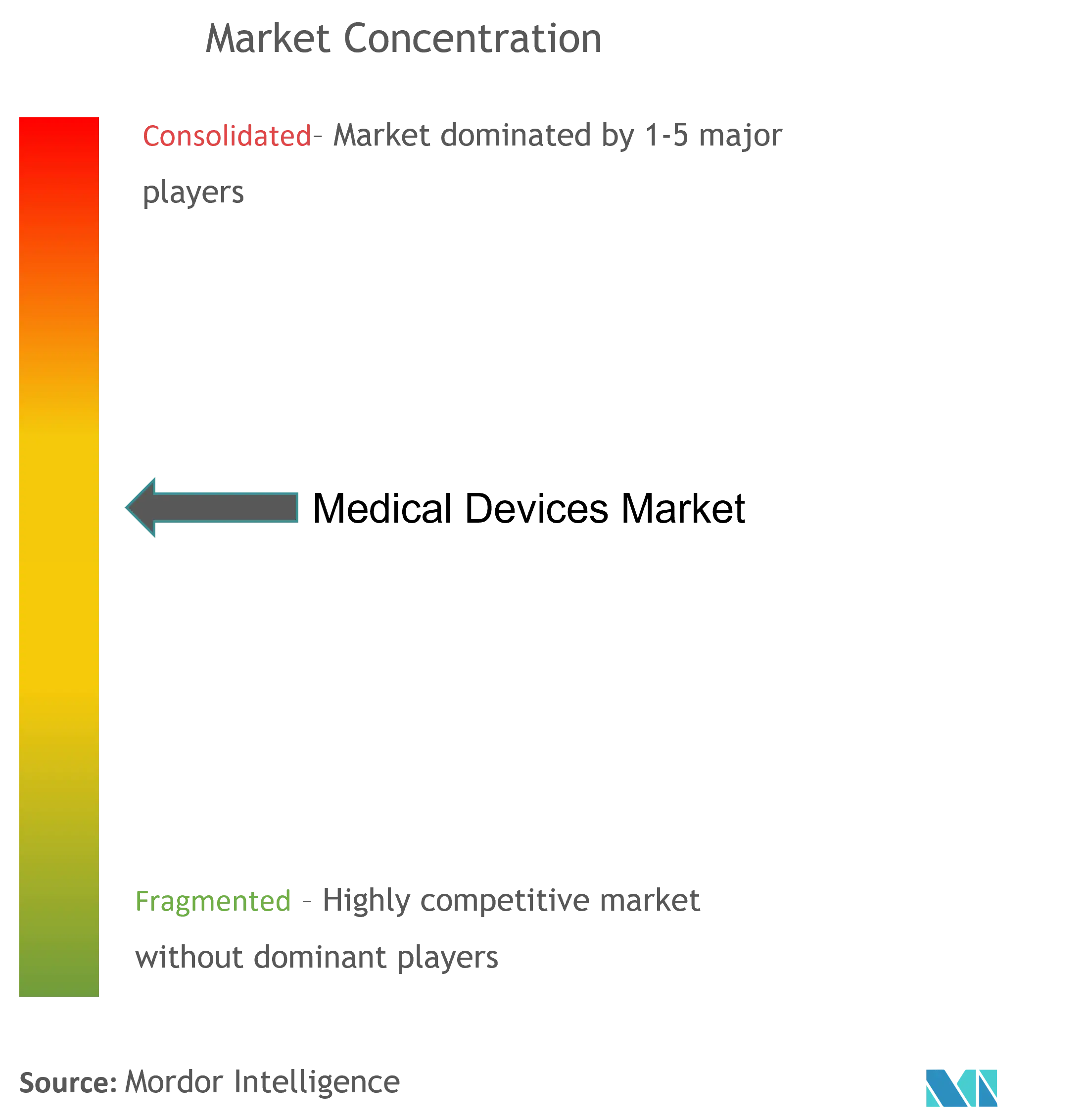

| Concentración del Mercado | Medio |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de tecnologías de dispositivos médicos

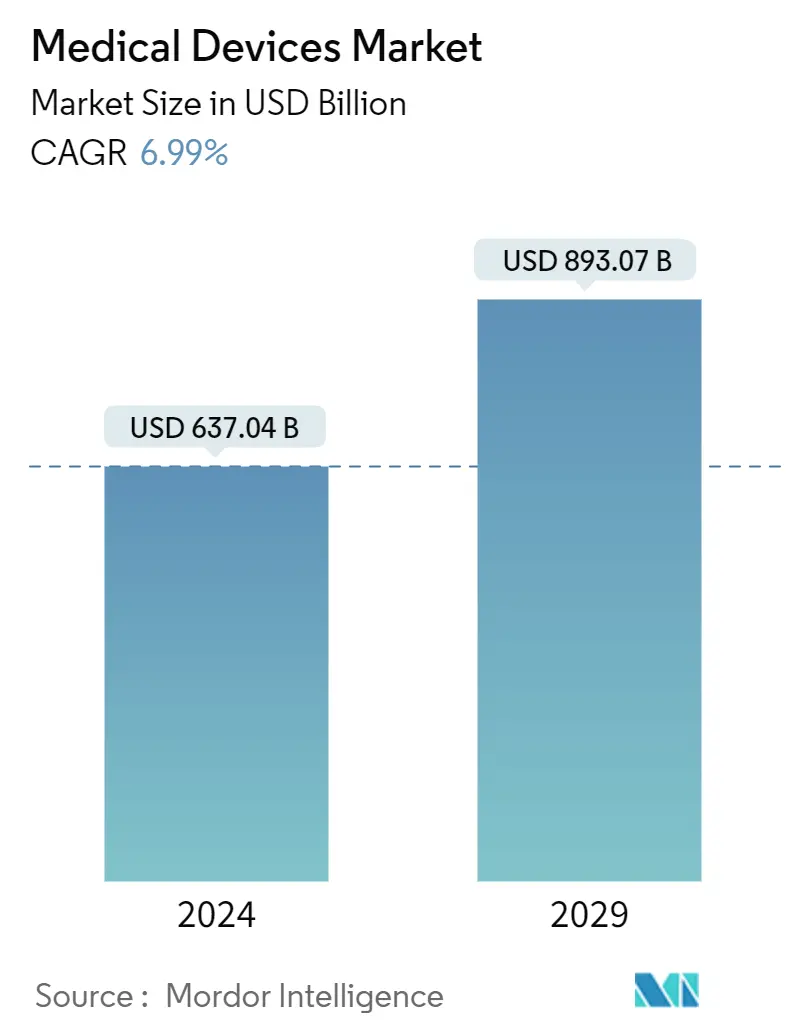

El tamaño del mercado de dispositivos médicos se estima en 637,04 mil millones de dólares en 2024, y se espera que alcance los 893,07 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,99% durante el período previsto (2024-2029).

El tamaño del mercado de dispositivos médicos se estima en 637,04 mil millones de dólares en 2024, y se espera que alcance los 893,07 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,99% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó gravemente al mercado general de dispositivos médicos, y los distintos segmentos experimentaron efectos de amplio alcance. La pandemia provocó aplazamientos y cancelaciones de procedimientos electivos y no esenciales. Por ejemplo, según un artículo publicado en una revista de atención médica en agosto de 2022, titulado Impacto de COVID-19 en los procedimientos de diagnóstico por imágenes en los Emiratos Árabes Unidos, se realizaron alrededor de un 80% menos de procedimientos radiológicos durante la pandemia en comparación con la época anterior a la COVID. Este número cada vez menor de procedimientos radiológicos disminuyó aún más la demanda de dispositivos médicos, lo que afectó el crecimiento del mercado durante la pandemia de COVID-19.

Sin embargo, el mercado estudiado que suministra equipos hospitalarios para el manejo de COVID-19, como equipos de protección personal (EPP), ventiladores y suministros hospitalarios generales, experimentó un aumento en las ventas para satisfacer la abrumadora demanda. Por ejemplo, los ventiladores, un equipo importante para los pacientes de COVID-19 en condiciones críticas, tuvieron una gran demanda durante la pandemia. En marzo de 2020, Medtronic aumentó la producción de ventiladores en más de un 40% hasta la fecha. Esto afectó el crecimiento de los dispositivos médicos durante la pandemia.

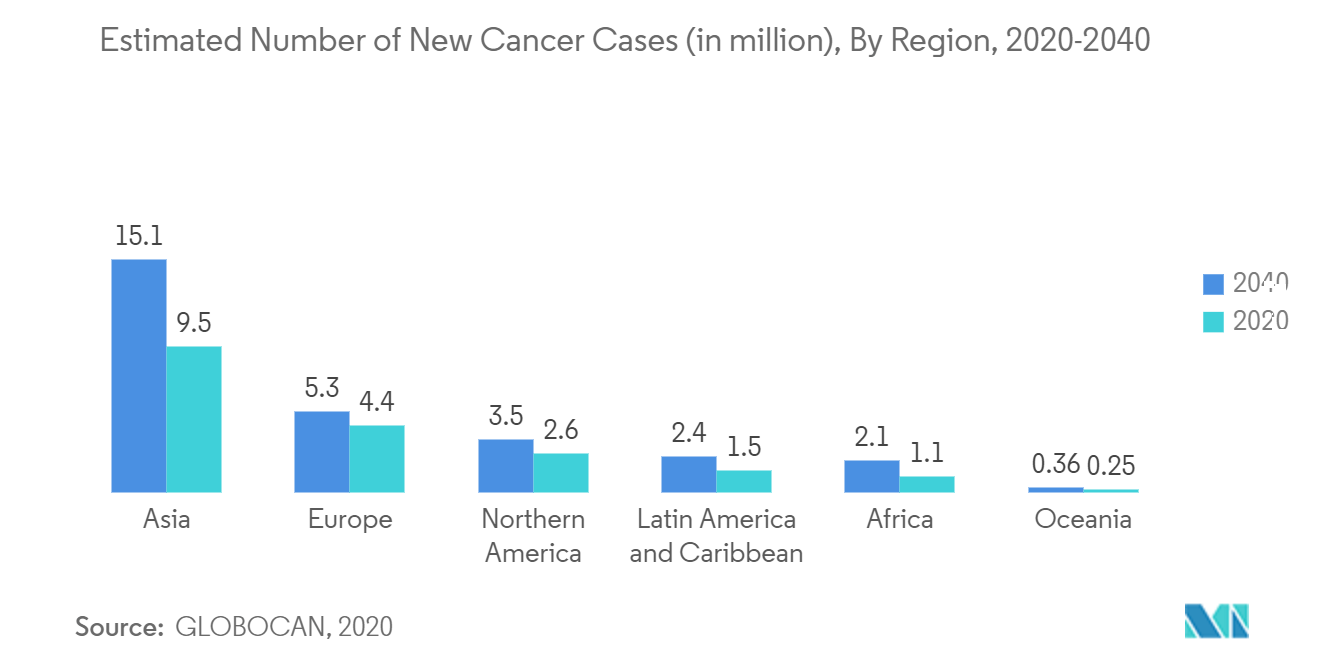

Factores como la creciente prevalencia de aumentos crónicos y relacionados en los años de vida ajustados en función de la discapacidad, los avances tecnológicos en dispositivos médicos y un aumento constante en el envejecimiento de la población están impulsando el crecimiento del mercado.

La población geriátrica tiene más probabilidades de adquirir enfermedades relacionadas con la edad que son menos prevalentes entre los más jóvenes. Por ejemplo, según un estudio de investigación publicado en diciembre de 2021, la prevalencia general autoinformada de enfermedades cardiovasculares (ECV) diagnosticadas en personas de 45 años o más fue del 29,4%. Según la misma fuente, esta tasa de prevalencia aumentó con la edad, del 22% en el grupo de 45 a 54 años al 38% en el grupo de 70+, lo que indica que la población geriátrica tiene un alto riesgo de desarrollar enfermedades cardiovasculares. Se espera que este hallazgo aumente la demanda de cirugías cardíacas y dispositivos que ayuden a controlar periódicamente las afecciones cardíacas, impulsando así el crecimiento del mercado.

Además, la creciente carga de enfermedades crónicas en todo el mundo está impulsando la demanda de servicios de tratamiento eficaces y avanzados que impliquen diversos procedimientos quirúrgicos y de diagnóstico. Por tanto, la demanda de dispositivos médicos en todo el mundo está aumentando. Por ejemplo, según las estadísticas de 2022 publicadas por la FID, alrededor de 2,9 millones de personas vivían con diabetes en Canadá en 2021. Además, según la misma fuente, se prevé que esta cifra alcance los 3,2 millones y 3,4 millones en 2030 y 2045, respectivamente.. Por lo tanto, el aumento previsto en el número de personas que tienen diabetes puede impulsar la demanda de diversos dispositivos médicos portátiles y portátiles para controlar periódicamente la afección.

Además, el creciente enfoque en el desarrollo de dispositivos médicos tecnológicamente avanzados y el aumento de los lanzamientos de productos también están contribuyendo al crecimiento del mercado. Por ejemplo, en mayo de 2022, Max Ventilator lanzó en la India ventiladores multifuncionales no invasivos, que vienen con oxigenoterapia y humidificador incorporados. Además, en abril de 2022, Medline UNITE lanzó el sistema de placas para fracturas de calcáneo y el implante IM de peroné. El lanzamiento proporciona un sistema integral de traumatismo de pie y tobillo de titanio para abordar casi todas las fracturas que requieren ORIF con fijación con placa y tornillos.

Sin embargo, es probable que las estrictas regulaciones y la incertidumbre en el reembolso impidan el crecimiento del mercado de dispositivos médicos durante el período previsto.

Tendencias del mercado de tecnologías de dispositivos médicos

Se espera que el segmento de dispositivos de cardiología tenga una participación importante en el mercado de dispositivos médicos durante el período de pronóstico

Se espera que el segmento de cardiología sea testigo de un crecimiento significativo en el mercado de dispositivos médicos durante el período previsto debido a factores como la creciente prevalencia de enfermedades cardiovasculares, iniciativas estratégicas de actores clave del mercado y avances tecnológicos en dispositivos de cardiología.

Además, la creciente incidencia y prevalencia de la obesidad, la diabetes, la hipertensión y el colesterol alto también están contribuyendo a la demanda de dispositivos médicos cardiológicos, ya que es probable que los pacientes que padecen estas enfermedades desarrollen complicaciones cardíacas a lo largo de su vida.

Los dispositivos cardiovasculares se utilizan para el diagnóstico de enfermedades cardíacas y el tratamiento de problemas de salud relacionados. Los dispositivos utilizados en cardiología se clasifican en tres categorías quirúrgicos, terapéuticos y de diagnóstico. Algunos de los dispositivos cardiovasculares más utilizados son electrocardiogramas (ECG), desfibriladores, marcapasos, dispositivos de control del ritmo cardíaco, catéteres, injertos, válvulas cardíacas y stents.

El creciente número de personas que padecen enfermedades cardiovasculares es el factor clave que impulsa la demanda de dispositivos médicos. Por ejemplo, según los datos de 2021 publicados por los CDC, se ha observado que cada año, 805.000 personas en Estados Unidos sufren un ataque cardíaco, 605.000 de ellas resultan en un primer ataque cardíaco, mientras que 200.000 son causadas por ataques cardíacos previos. ataques en 2020. Además, según estadísticas de 2021 publicadas por la American Heart Association, se estimó que para el año 2035, más de 130 millones de adultos en Estados Unidos tendrán algún tipo de enfermedad cardíaca.

Además, el crecimiento de las actividades de la empresa y los crecientes avances tecnológicos (como el uso de inteligencia artificial en dispositivos cardíacos portátiles) han llevado a que un número cada vez mayor de pacientes sean tratados con dispositivos cardiológicos, lo que ha dado lugar a resultados terapéuticos y de seguimiento exponenciales. Se espera que esto aumente el crecimiento del segmento estudiado durante el período de pronóstico. Por ejemplo, en abril de 2022, Translumina lanzó su stent recubierto sin polímeros de fármaco dual llamado VIVO ISAR en el mercado europeo. Además, en junio de 2021, Medtronic lanzó Micra AV, un marcapasos miniaturizado y totalmente autónomo que ofrece tecnología de estimulación avanzada a pacientes con bloqueo auriculoventricular (AV) mediante un enfoque mínimamente invasivo. El dispositivo puede detectar la actividad auricular sin necesidad de un cable o dispositivo en la cámara superior del corazón.

Por lo tanto, debido a los factores antes mencionados, se espera que el segmento experimente un crecimiento durante el período previsto.

América del Norte domina el mercado y se espera que continúe la tendencia de crecimiento durante el período de pronóstico

Se espera que América del Norte domine el mercado de dispositivos médicos durante el período previsto debido a factores como la creciente carga de enfermedades crónicas, los elevados gastos sanitarios y la presencia de actores clave.

Además, es probable que el aumento de la población geriátrica aumente el crecimiento del mercado durante el período previsto. Por ejemplo, según las estadísticas de 2022 publicadas por el Fondo de Población de las Naciones Unidas, en Canadá se estima que una gran proporción de la población tiene entre 15 y 64 años y representa el 65% de la población total en el año en curso. Además, según la misma fuente, el 19% de la población tiene 65 años o más en 2022 en Canadá. Así, la creciente población geriátrica es más propensa a desarrollar enfermedades crónicas como enfermedades cardiopulmonares, enfermedades respiratorias y trastornos ortopédicos, que aumentan la demanda de diagnóstico por imágenes así como de procedimientos quirúrgicos; Se prevé que esto, a su vez, impulse el crecimiento de los dispositivos médicos, impulsando así el crecimiento del mercado durante el período previsto.

La creciente prevalencia de enfermedades crónicas como enfermedades cardiovasculares, enfermedades coronarias, accidentes cerebrovasculares y enfermedades respiratorias como el síndrome respiratorio agudo entre la población conduce a un aumento de los procedimientos de bypass cardiopulmonar, lo que resulta en una creciente demanda de dispositivos médicos. Por ejemplo, según las estadísticas de 2022 publicadas por la Asociación Estadounidense del Corazón (AHA), la tasa de prevalencia de insuficiencia cardíaca en los Estados Unidos en 2021 fue de 6 millones, lo que representa el 1,8% de la población total. Por lo tanto, se espera que la elevada carga de casos de insuficiencia cardíaca en el país aumente la demanda de dispositivos médicos para un mejor diagnóstico y tratamiento, lo que se espera que impulse aún más el crecimiento del mercado durante el período previsto.

Asimismo, a partir de un estudio de investigación publicado por Cardiovascular Diabetology en junio de 2021, se observó que un aumento del 31% en la inactividad física resultó en un aumento en el número de casos de diabetes tipo II (27,100), enfermedad coronaria (10,300), accidente cerebrovascular (2200), infarto de miocardio (1500), muertes por accidente cerebrovascular (400) y muertes por enfermedad coronaria (350). Por lo tanto, cambiar los estilos de vida que conducen a la inactividad física puede aumentar aún más el riesgo de enfermedad cardíaca, lo que se espera que aumente la demanda de dispositivos médicos debido al aumento de las cirugías cardíacas para abrir las arterias bloqueadas en los pacientes, impulsando así el crecimiento del mercado.

Además, el creciente enfoque de las empresas en el desarrollo de productos avanzados y la adopción de diversas estrategias comerciales, como colaboraciones y adquisiciones para mantener su posición en el mercado, también está contribuyendo al crecimiento del mercado. Por ejemplo, en marzo de 2022, Respira Labs, una empresa de tecnología de atención sanitaria respiratoria con sede en Estados Unidos, lanzó Sylvee, un monitor pulmonar portátil impulsado por inteligencia artificial que emplea resonancia acústica para evaluar la función pulmonar e identificar variaciones en el volumen de aire pulmonar. Puede ayudar en la detección temprana y el tratamiento de la enfermedad pulmonar obstructiva crónica (EPOC), el asma y el COVID-19.

Además, en enero de 2021, PENTAX Medical aumentó la disponibilidad del sistema de videocápsula CapsoCam Plus con licencia de Health Canada en asociación con CapsoVision, Inc. Esta expansión del producto permite la administración en el hogar del endoscopio de cápsula de intestino delgado CapsoCam Plus durante la pandemia de COVID-19. pandemia para pacientes elegibles, lo que permite un procedimiento de cápsula endoscópica completamente remoto y elimina efectivamente la necesidad de interacciones en persona entre los médicos y sus pacientes.

Por lo tanto, debido a los factores antes mencionados, se espera que el mercado experimente un crecimiento durante el período previsto.

Descripción general de la industria de tecnologías de dispositivos médicos

El mercado de dispositivos médicos es competitivo y está formado por varios actores importantes. Empresas como Abbott Laboratories Inc, F. Hoffmann-La Roche Ltd, Philips Healthcare, Siemens Healthineers (Siemens AG), Stryker Corporation, Boston Scientific Corporation, Johnson Johnson, Medtronic PLC, Smith Nephew PLC y GE Healthcare poseen importantes participaciones en El mercado.

Líderes del mercado de tecnologías de dispositivos médicos

-

Abbott Laboratories Inc

-

Koninklinje Philips NV

-

GE Healthcare (General Electric Company)

-

Johnson & Johnson

-

Medtronic PLC

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de tecnologías de dispositivos médicos

- En mayo de 2022, Max Ventilator lanzó en la India ventiladores multifuncionales no invasivos, que vienen con oxigenoterapia y humidificador incorporados.

- En mayo de 2022, Stryker lanzó el sistema de compresión EasyFuseDynamic. Es un sistema de grapas para pie y tobillo diseñado para disminuir la complejidad quirúrgica, proporcionar implantes de compresión dinámica fuerte y reducir el desperdicio en el quirófano.

Informe de mercado de tecnologías de dispositivos médicos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Creciente población geriátrica en todo el mundo

4.2.2 Prevalencia creciente de enfermedades crónicas y aumento relacionado de los años de vida ajustados en función de la discapacidad

4.3 Restricciones del mercado

4.3.1 Políticas regulatorias estrictas e incertidumbre en los reembolsos

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por tipo de dispositivo

5.1.1 Dispositivos respiratorios

5.1.2 Dispositivos de cardiología

5.1.3 Dispositivos ortopédicos

5.1.4 Dispositivos de diagnóstico por imágenes (dispositivos de radiología)

5.1.5 Dispositivos de endoscopia

5.1.6 Dispositivos de oftalmología

5.1.7 Otros dispositivos

5.2 Geografía

5.2.1 América del norte

5.2.1.1 Estados Unidos

5.2.1.2 Canada

5.2.1.3 México

5.2.2 Europa

5.2.2.1 Alemania

5.2.2.2 Reino Unido

5.2.2.3 Francia

5.2.2.4 Italia

5.2.2.5 España

5.2.2.6 El resto de Europa

5.2.3 Asia-Pacífico

5.2.3.1 Porcelana

5.2.3.2 Japón

5.2.3.3 India

5.2.3.4 Australia

5.2.3.5 Corea del Sur

5.2.3.6 Resto de Asia-Pacífico

5.2.4 Medio Oriente y África

5.2.4.1 CCG

5.2.4.2 Sudáfrica

5.2.4.3 Resto de Medio Oriente y África

5.2.5 Sudamerica

5.2.5.1 Brasil

5.2.5.2 Argentina

5.2.5.3 Resto de Sudamérica

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 Abbott Laboratories Inc

6.1.2 Boston Scientific Corporation

6.1.3 F. Hoffmann-La Roche Ltd

6.1.4 GE Healthcare (General Electric Company)

6.1.5 Johnson & Johnson

6.1.6 Medtronic PLC

6.1.7 Koninklinje Philips NV

6.1.8 Siemens Healthineers (Siemens AG)

6.1.9 Smith & Nephew PLC

6.1.10 Stryker Corporation

6.1.11 Fresenius Medical Care AG & Co. KGaA

6.1.12 3M Company

6.1.13 Cardinal Health Inc.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de tecnologías de dispositivos médicos

Según el alcance del informe, un dispositivo médico es cualquier tipo de instrumento, aparato, aparato, máquina, implante o cualquier otro artículo relacionado o similar utilizado para diagnosticar, controlar el tratamiento, prevenir o aliviar enfermedades. El mercado de dispositivos médicos está segmentado por tipo de dispositivo (dispositivos respiratorios, dispositivos de cardiología, dispositivos ortopédicos, dispositivos de diagnóstico por imágenes (dispositivos de radiología), dispositivos de endoscopia, dispositivos de oftalmología y otros dispositivos) y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África y América del Sur). El informe de mercado también cubre los tamaños y tendencias estimados del mercado para 17 países en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por tipo de dispositivo | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de tecnologías de dispositivos médicos

¿Qué tamaño tiene el mercado de dispositivos médicos?

Se espera que el tamaño del mercado de dispositivos médicos alcance los 637,04 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,99% hasta alcanzar los 893,07 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Dispositivos médicos?

En 2024, se espera que el tamaño del mercado de dispositivos médicos alcance los 637,04 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Dispositivos médicos?

Abbott Laboratories Inc, Koninklinje Philips NV, GE Healthcare (General Electric Company), Johnson & Johnson, Medtronic PLC son las principales empresas que operan en el mercado de dispositivos médicos.

¿Cuál es la región de más rápido crecimiento en el mercado de dispositivos médicos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de dispositivos médicos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de dispositivos médicos.

¿Qué años cubre este mercado de Dispositivos médicos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dispositivos médicos se estimó en 592,51 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Dispositivos médicos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos médicos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

¿Cuál es el segmento de más rápido crecimiento en el mercado de Tecnologías de dispositivos médicos?

El segmento de dispositivos de cardiología está experimentando el crecimiento más rápido dentro del mercado de tecnologías de dispositivos médicos.

¿Quién es el mercado objetivo de las tecnologías de dispositivos médicos?

El mercado objetivo de las tecnologías de dispositivos médicos incluye proveedores de atención médica, hospitales, clínicas, instituciones de investigación y otras organizaciones relacionadas con la atención médica.

Informe de la industria de equipos médicos

Este informe completo ofrece una inmersión profunda en la industria global de tecnologías de dispositivos médicos, proporcionando un análisis detallado de los impulsores y segmentos de mercado clave. Mordor Intelligence ofrece personalización basada en sus intereses específicos, incluyendo 1. Tipo de dispositivo Diagnóstico in vitro, dispositivos de anestesia para riñón y diálisis, dispositivos de administración de medicamentos, dispositivos para el manejo de heridas y dispositivos dentales 2. Tipo Diagnóstico molecular, monitoreo no invasivo, Tecnologías de ayuda a la movilidad, microfluidos y memorias, bioimplantes y telemedicina 3. Usuario final ASC, industrias de dispositivos médicos, organizaciones farmacéuticas y de investigación.