Tamaño y Participación del Mercado de Nutrición Clínica

Análisis del Mercado de Nutrición Clínica por Mordor Intelligence

Se estima que el tamaño del mercado de nutrición clínica será de 78.110 millones de dólares en 2025 y se espera que alcance los 115.030 millones de dólares en 2030, reflejando una TCAC del 8,05% durante el período de pronóstico (2025-2030). La creciente prevalencia de trastornos metabólicos como la diabetes y la disfagia está impulsando el mercado de nutrición clínica. Estas formulaciones especializadas satisfacen la creciente necesidad de nutrientes esenciales, ayudando en la recuperación y mejorando los resultados de salud. El segmento geriátrico se está intersectando con la rápida expansión del uso de nutrición clínica en oncología. A medida que aumentan los casos de cáncer, la inclusión de dietistas en la planificación previa al ingreso se vuelve esencial, ya que las fórmulas especializadas están ganando importancia en las vías de tratamiento multidisciplinarias. Este cambio crea más oportunidades para los fabricantes que operan en el mercado de nutrición clínica.

Puntos Clave del Informe

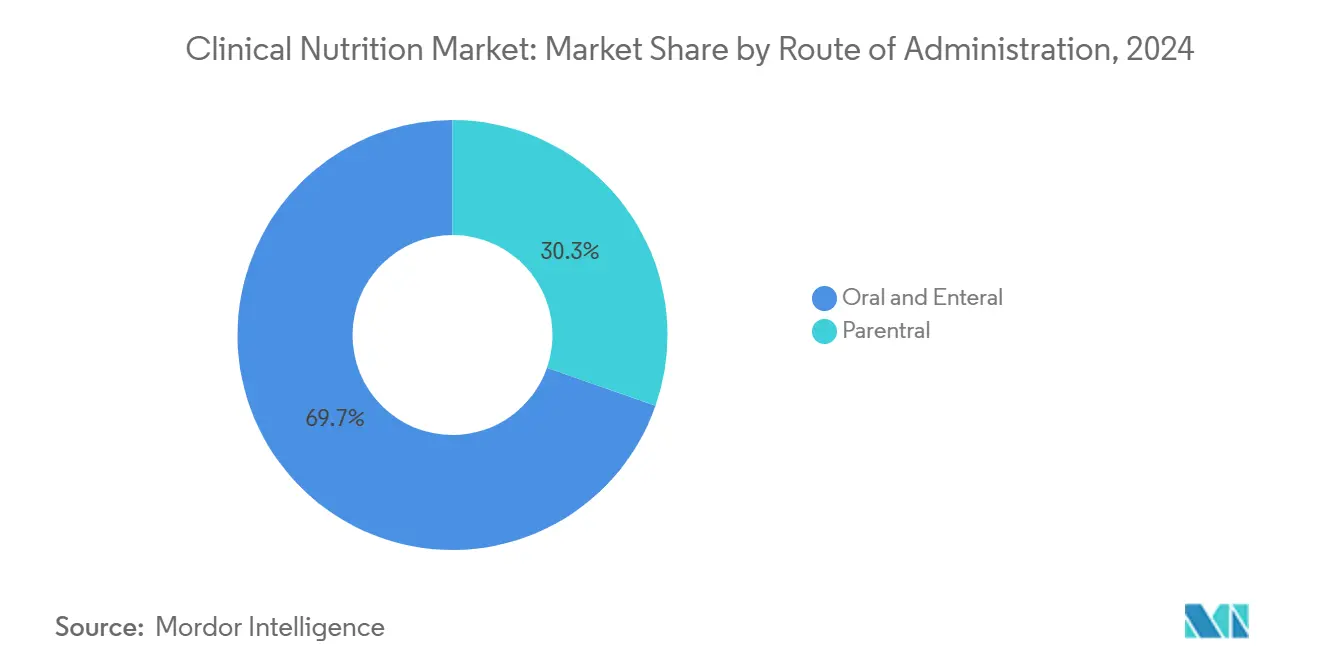

- Por vía de administración, la nutrición enteral capturó el 69,6% de la participación del mercado de nutrición clínica en 2024, mientras que se proyecta que la nutrición parenteral se expanda a una TCAC del 8,5% hasta 2030.

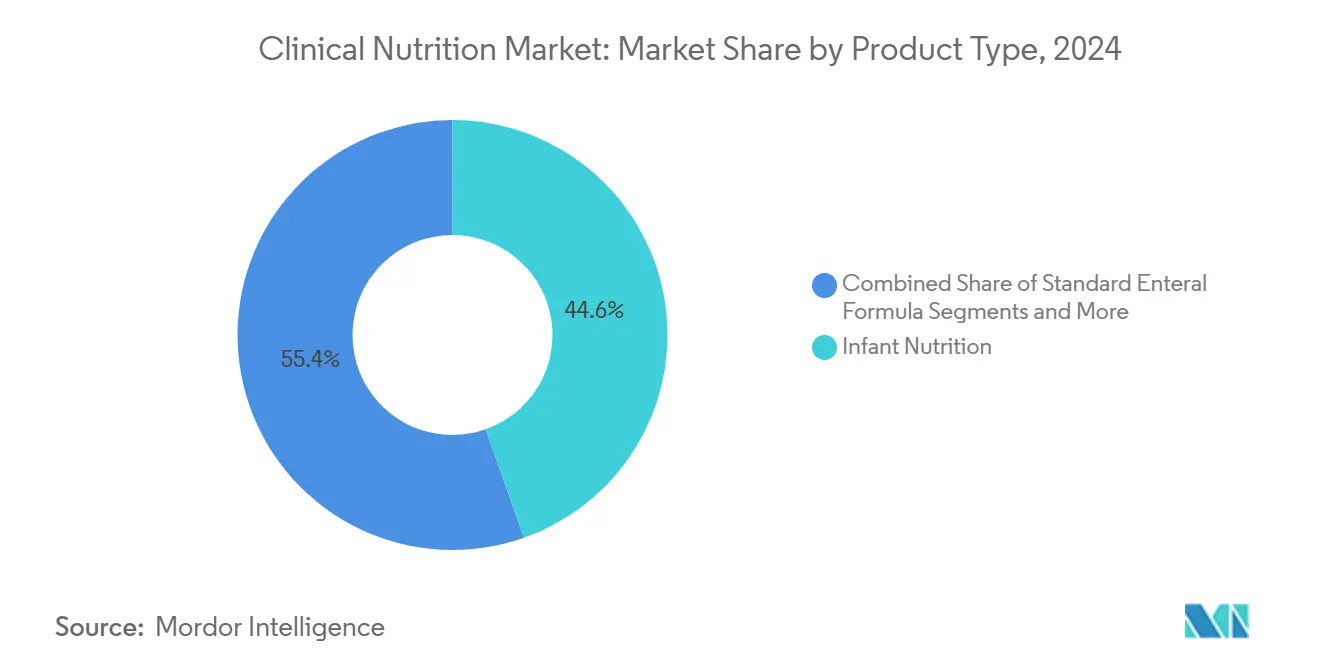

- Por tipo de producto, los productos de nutrición infantil lideraron con una participación del 44,6% en 2024; se prevé que las fórmulas enterales específicas para enfermedades avancen a una TCAC del 9,1% hasta 2030.

- Por forma, las formulaciones líquidas representaron el 60,3% de los ingresos de 2024, y los productos semisólidos están creciendo a una TCAC del 8,6% hasta 2030.

- Por aplicación, el soporte para la desnutrición representó el 31,0% del tamaño del mercado en 2024, mientras que las soluciones de nutrición relacionadas con el cáncer muestran el impulso más rápido con una TCAC del 9,1% durante 2025-2030.

- Por usuario final, los adultos constituyeron el 50,6% de la demanda en 2024, y se espera que el segmento geriátrico aumente a una TCAC del 9,3% hasta 2030.

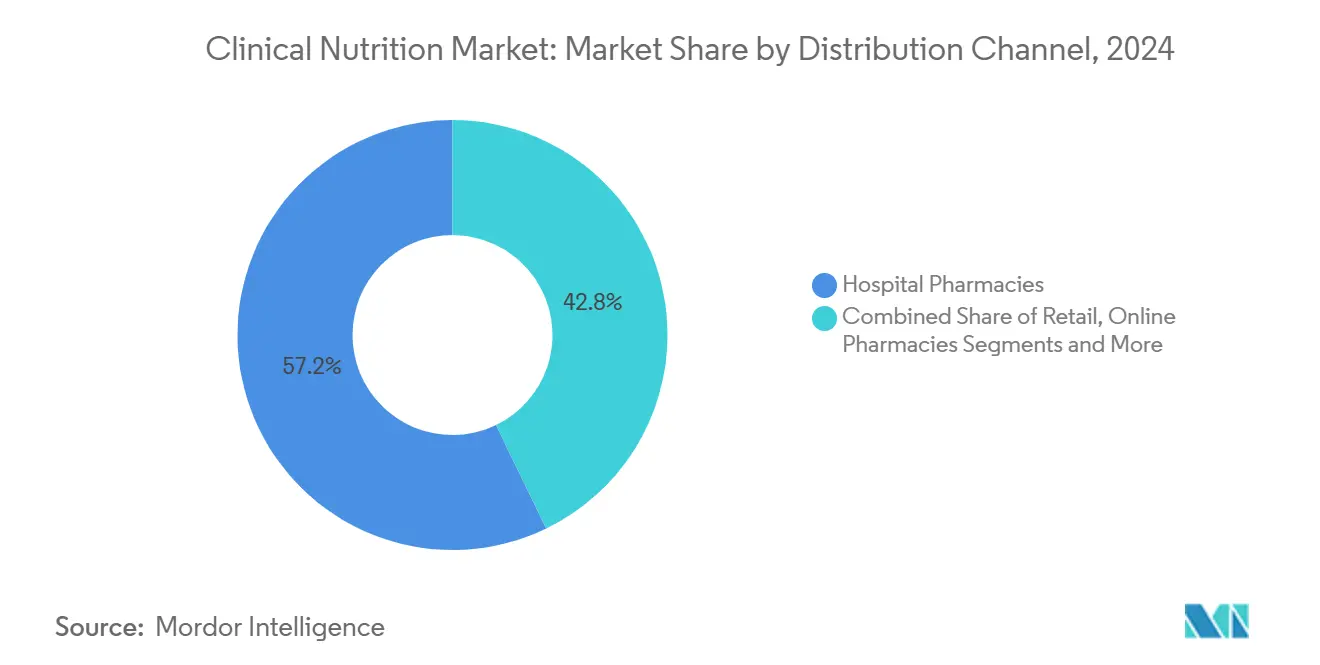

- Por canal de distribución, las farmacias hospitalarias controlaron el 57,0% de las ventas en 2024, mientras que las farmacias en línea están listas para registrar una TCAC del 10,1% hasta 2030.

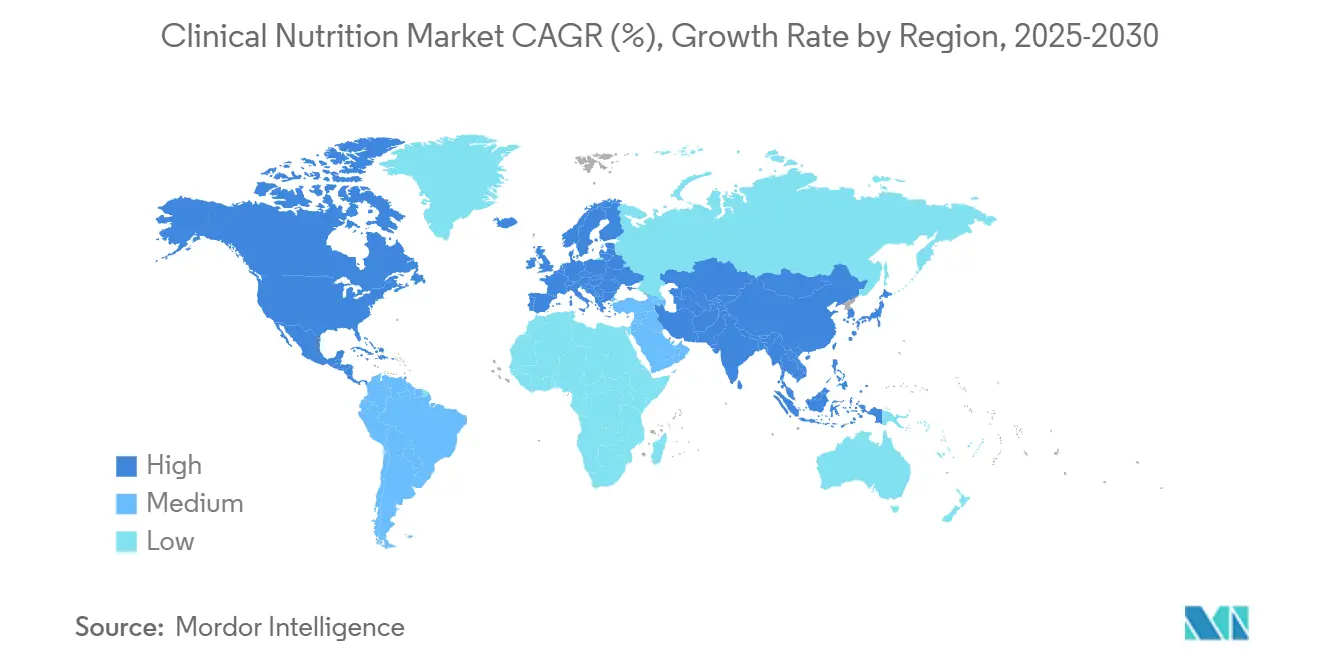

- Por geografía, América del Norte capturó el 34,8% de la participación del mercado de medios de contraste en 2024, mientras que Asia-Pacífico tiene las mejores perspectivas de crecimiento con una TCAC del 8,3% hasta 2030.

Tendencias e Insights del Mercado Global de Nutrición Clínica

Análisis del Impacto de los Impulsores

| Impulsor | (~) % de Impacto en la TCAC Pronosticada | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cambio Rápido Hacia la Alimentación Enteral Domiciliaria en Cuidados Post-Agudos | +0,8 pp | América del Norte y UE, adopción temprana en metrópolis de APAC | Corto plazo (≤2 años) |

| Mayor Adopción de Fórmulas de Inmunonutrición para Recuperación Post-Cirugía | +0,7 pp | Global | Mediano plazo (~3-4 años) |

| Programas Gubernamentales de Desnutrición Pediátrica Financiados | +0,5 pp | Asia del Sur y África Subsahariana | Mediano plazo (~3-4 años) |

| Creciente Prevalencia de Enfermedades Crónicas | +1,0 pp | Global | Largo plazo (≥5 años) |

| Incentivos de Reembolso por Pago Agrupado para Nutrición Parenteral Temprana | +0,4 pp | América del Norte, pagadores selectos de la UE | Corto plazo (≤2 años) |

| Integración de Plataformas de Dosificación de Nutrientes Habilitadas por IA en Farmacias de UCI | +0,6 pp | Núcleo de APAC, expansión a MEA | Mediano plazo (~3-4 años) |

| Fuente: Mordor Intelligence | |||

Cambio Rápido Hacia la Alimentación Enteral Domiciliaria en Cuidados Post-Agudos

Los esfuerzos de los hospitales para acortar las estancias de los pacientes sin comprometer la calidad de la atención están remodelando el cuidado post-agudo, dirigiéndolo hacia la nutrición enteral domiciliaria. Por ejemplo, un artículo de diciembre de 2024 en BMC Surgery examinó cómo diferentes niveles de energía en la nutrición parenteral suplementaria (NPS) afectan la recuperación de pacientes con cirugía de cáncer gástrico. Los hallazgos vincularon la ingesta de energía con la velocidad de recuperación, las tasas de complicaciones y la salud general, ofreciendo valiosos insights para refinar las estrategias nutricionales en el tratamiento del cáncer. Este estudio destaca oportunidades para que el mercado de nutrición clínica desarrolle y ofrezca soluciones nutricionales personalizadas que mejoren la recuperación y los resultados de los pacientes. Como resultado, hay una mayor demanda de productos y servicios nutricionales innovadores, especialmente en el cuidado del cáncer.

Mayor Adopción de Fórmulas de Inmunonutrición para Recuperación Post-Cirugía

Un estudio de diciembre de 2023 en el Journal of Surgery[1]Arved Weimann et al., "ESPEN Practical Guideline: Clinical Nutrition in Surgery," Clinical Nutrition, espen.orgdestaca que las mezclas perioperatorias con arginina, glutamina y ácidos grasos omega-3 reducen las complicaciones después de cirugías abdominales mayores. Los hospitales ahora están usando avisos automatizados en las listas de verificación de admisión electrónica para asegurar el uso oportuno, haciendo que los productos nutricionales sean tan esenciales como la profilaxis antibiótica. Este cambio está impulsando la demanda en el mercado de nutrición clínica, ya que los oficiales de adquisiciones vinculan el acceso a productos con los resultados clínicos. Los proveedores están cofinanciando registros de cirugía para recopilar datos del mundo real, acelerando la generación de evidencia e impulsando el crecimiento del mercado sin depender de ensayos aleatorios largos.

Programas Gubernamentales de Desnutrición Pediátrica Financiados

El Banco Mundial ha destacado la necesidad urgente de una inversión anual de 13.000 millones de dólares adicionales durante la próxima década para ampliar las intervenciones de nutrición infantil y evitar millones de muertes potenciales. Este compromiso a largo plazo ha llevado a los fabricantes a asegurar contratos a plazo sobre productos básicos esenciales, mitigando así los riesgos asociados con las fluctuaciones de precios. UNICEF, con influencia significativa, adquiere aproximadamente el 75% del alimento terapéutico listo para usar (ATLU) del mundo. Este dominio no solo garantiza a los proveedores una demanda base estable sino que también les permite optimizar las corridas de producción para mayor eficiencia. Reconociendo los inmensos retornos de inversión, los ministerios de finanzas están reasignando cada vez más los presupuestos de nutrición. Con cada dólar invertido en nutrición prometiendo más de veinte veces los retornos en productividad futura, estos presupuestos están pasando de meras asignaciones del sector social a elementos clave de desarrollo económico, aislándolos así de las revisiones periódicas de austeridad.

Análisis del Impacto de las Restricciones

| Restricción | (~) % de Impacto en la TCAC Pronosticada | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Requisitos Regulatorios Estrictos y Procesos de Aprobación Largos | −0,9 pp | Global | Mediano plazo (~3-4 años) |

| Cobertura de Seguro Limitada para Nutrición Parenteral Fuera del Hospital | −0,6 pp | Estados Unidos | Corto plazo (≤2 años) |

| Escasez Frecuente de Suministros de Emulsiones Lipídicas Estériles | −0,4 pp | América del Norte y UE | Corto plazo (≤2 años) |

| Precios Crecientes de Materias Primas para Maltodextrina de Grado Médico | −0,5 pp | Global | Mediano plazo (~3-4 años) |

| Fuente: Mordor Intelligence | |||

Requisitos Regulatorios Estrictos y Procesos de Aprobación Largos

Los productos novedosos de nutrición clínica deben cumplir con amplios estándares de seguridad y eficacia establecidos por la Administración de Alimentos y Medicamentos de los EE.UU., con la Autoridad Europea de Seguridad Alimentaria imponiendo puntos de referencia igualmente rigurosos. Ensamblar un archivo listo para presentación es intensivo en capital, lo que lleva a los participantes más pequeños a forjar asociaciones con fabricantes establecidos. Estos fabricantes experimentados, equipados con equipos regulatorios con experiencia, a menudo intercambian su experiencia por capital. En consecuencia, la competencia regulatoria ha surgido como un activo competitivo, llevando a los inversores a examinar la hoja de ruta del expediente de una empresa con la misma intensidad que sus innovaciones científicas.

Cobertura de Seguro Limitada para Nutrición Parenteral Fuera del Hospital

A pesar de los beneficios clínicos evidentes, los criterios históricos de Medicare para la nutrición parenteral domiciliaria han dejado de lado a muchos beneficiarios potenciales, frenando el crecimiento del mercado. Las asociaciones comerciales han realizado análisis de compensación de costos, mostrando que las infusiones domiciliarias no solo reducen las tasas de infección relacionadas con catéteres sino que también minimizan las visitas de emergencia. Este enfoque basado en datos sienta las bases para posibles revisiones de políticas. Mientras tanto, los proveedores están enfatizando características como las emulsiones lipídicas antimicrobianas, que ofrecen datos de reclamaciones fácilmente cuantificables, asegurando que sus líneas de productos resuenen con las discusiones económico-sanitarias en evolución.

Análisis de Segmentos

Enteral Domina Mientras Parenteral Acelera

La nutrición oral y enteral comanda el 69,6% del mercado de nutrición clínica en 2024, reflejando su posición establecida como la vía de administración preferida cuando el tracto gastrointestinal permanece funcional. Mientras tanto, se proyecta que la nutrición parenteral crezca a una tasa más rápida del 8,5% TCAC durante 2025-2030, impulsada por aplicaciones en expansión en cuidados críticos y entornos oncológicos. El crecimiento del segmento parenteral se acelera aún más por las innovaciones en emulsiones lipídicas, particularmente la integración de aceite de pescado rico en ácidos grasos omega-3, que ha demostrado beneficios clínicos, incluyendo tasas de infección reducidas y estancias hospitalarias más cortas en pacientes críticamente enfermos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Nutrición Infantil Lidera Mientras las Fórmulas Específicas para Enfermedades Surgen

En 2024, los productos de nutrición infantil mantuvieron una participación de mercado del 44,6%. Sin embargo, se proyecta que las fórmulas enterales específicas para enfermedades crezcan a una TCAC del 9,1% hasta 2030. Las iniciativas lideradas por el gobierno destinadas a mejorar la salud y nutrición infantil, como la financiación para programas nutricionales y las directrices para las necesidades dietéticas de bebés y niños, están mejorando significativamente la disponibilidad y accesibilidad de formulaciones nutricionales adaptadas para niños. Estos esfuerzos crean conciencia y promueven el cumplimiento entre los cuidadores, impulsando así el crecimiento del mercado. Por ejemplo, en septiembre de 2023, el Consejo Nacional de Nutrición de Filipinas lanzó el Plan de Acción Filipino para la Nutrición (PPAN) 2023-2028. Este marco estratégico tiene como objetivo combatir el retraso en el crecimiento, la obesidad infantil y la desnutrición, impulsando la demanda de productos de nutrición clínica. Tal apoyo gubernamental no solo fomenta la innovación en productos de nutrición clínica adaptados para combatir la desnutrición y la obesidad sino que también alienta la inversión tanto de sectores públicos como privados, expandiendo así las oportunidades del mercado.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Las Formulaciones Líquidas Mantienen el Dominio en el Mercado

En 2024, las formulaciones líquidas constituyeron el 60,3% del mercado. Su versatilidad con tubos enterales y líneas intravenosas solidifica su posición de liderazgo. Mientras tanto, los productos semisólidos dirigidos a la disfagia están listos para crecer a una tasa anual del 8,6%. Los proveedores están adoptando cada vez más una estrategia de envasar líquidos altos en calorías en bolsas retort. Esta innovación no solo extiende la vida útil ambiental sino que también permite a las farmacias comunitarias mantener existencias de seguridad más ajustadas, potencialmente mejorando las métricas de capital de trabajo en toda la cadena de distribución.

El Soporte para Desnutrición Domina Mientras el Cuidado del Cáncer Acelera

En 2024, la terapia para la desnutrición representó el 31,0% de las aplicaciones. Sin embargo, las soluciones de nutrición adaptadas para el cuidado del cáncer están en camino para una TCAC del 9,1%. Los centros de oncología ahora están integrando fórmulas especializadas en las vías de Recuperación Mejorada Después de la Cirugía (ERAS). Esta colaboración posiciona a las empresas de nutrición como jugadores integrales en los protocolos perioperatorios, allanando el camino para acuerdos de licencias cruzadas con empresas de dispositivos que proporcionan grapadoras quirúrgicas o sistemas de cierre de heridas. Tales asociaciones podrían revelar flujos de ingresos adicionales más allá de solo las fórmulas nutricionales.

El Segmento Adulto Lidera Mientras el Crecimiento Geriátrico Acelera

Los adultos constituyeron el 50,6% de la demanda en 2024 debido a la creciente prevalencia de enfermedades crónicas entre la población adulta, lo que requiere apoyo nutricional especializado para diferentes condiciones como diabetes y cáncer. Mientras que el mercado de nutrición geriátrica está listo para crecer a una tasa anual del 9,3%. Los operadores de cuidados a largo plazo están mandando cada vez más mezclas altas en leucina para combatir la sarcopenia. En respuesta, los proveedores están creando bebidas de menor volumen y mayor densidad adaptadas para residentes con apetitos reducidos. Para aproximadamente la mitad de las cadenas de hogares de ancianos encuestadas, las SKU específicas geriátricas podrían representar casi un tercio del gasto total en nutrición para 2029, amplificando su poder de negociación en contratos con proveedores.

Las Farmacias Hospitalarias Dominan Mientras los Canales en Línea Surgen

En 2024, las farmacias hospitalarias fueron responsables del 57,2% de la dispensación de nutrición clínica. Sin embargo, las farmacias en línea están listas para crecer a una TCAC robusta del 10,1%, impulsadas por las altas de cuidados domiciliarios y una creciente confianza del consumidor en la telesalud. Si las tendencias actuales persisten, las ventas en línea de nutrición médica podrían superar el 15% de participación de mercado para 2030. Este cambio potencial está llevando a los fabricantes a repensar el empaque, enfatizando la integridad del envío directo al paciente sobre las entregas hospitalarias paletizadas tradicionales.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Por Geografía: Se Proyecta que Asia Pacífico Experimente el Mayor Crecimiento

Las enfermedades crónicas son un impulsor significativo del asombroso gasto anual de 4,5 billones de dólares en atención médica de Estados Unidos, representando casi el 90% del total, según informó los Centros para el Control y Prevención de Enfermedades de EE.UU.[2]Centers for Disease Control and Prevention, "Fast Facts: Health and Economic Costs of Chronic Conditions," cdc.gov . A la luz de estas cifras, las organizaciones pagadoras están cambiando su postura, optando cada vez más por reembolsar fórmulas de nutrición específicas para enfermedades. Estas fórmulas no solo abordan las necesidades nutricionales sino que también juegan un papel fundamental en retrasar intervenciones médicas más costosas.

Según los Centros para el Control y Prevención de Enfermedades de EE.UU.[3]Sharon L. Murphy, Kenneth D. Kochanek, Jiaquan Xu, Elizabeth Arias, "Mortality in the United States, 2023," National Center for Health Statistics, cdc.gov, solo las enfermedades cardíacas y los accidentes cerebrovasculares cuestan al sistema de salud de EE.UU. más de 250.000 millones de dólares anuales, mientras que la diabetes impone costos superiores a 400.000 millones de dólares. Mientras la esperanza de vida subió a 78,4 años en 2023, los grupos hospitalarios intensificaron el enfoque en la sarcopenia y la salud metabólica, llevando a los proveedores a destacar las proporciones de aminoácidos y los índices glucémicos en los expedientes de productos. Para las redes regionales de prestación integrada, las formulaciones para diabetes en adultos ya representan una participación significativa de los presupuestos anuales de terapia nutricional, una asignación que reprioriza las revisiones de formulario en torno a métricas metabólicas.

Europa se erige como un mercado sofisticado para la nutrición clínica, marcado por marcos regulatorios estrictos y directrices de práctica clínica bien establecidas. En marzo de 2024, Alemania lanzó várias iniciativas para mejorar la nutrición clínica como parte de su estrategia "Buena Comida para Alemania". Esta estrategia, adoptada por el Gabinete en enero de 2024, tiene como objetivo mejorar la salud y nutrición general de la población. La implementación estratégica del gobierno alemán de políticas integrales de nutrición para combatir la desnutrición se anticipa que impulse un crecimiento significativo en el mercado de nutrición clínica.

La región de Asia Pacífico está emergiendo rápidamente como un mercado lucrativo para la nutrición clínica, estimulada por la creciente conciencia sobre la salud entre los consumidores, impulsando la demanda de soluciones nutricionales que apoyen el bienestar general. Además, las iniciativas y políticas gubernamentales que promueven la educación nutricional y las campañas de salud pública están fomentando la adopción de prácticas dietéticas más saludables. En mayo de 2024, la Escuela de Salud Pública de la Universidad Fudan destacó el papel crucial de la seguridad alimentaria a través de una serie de actividades y programas educativos. La iniciativa enfatizó la importancia de la nutrición, enfocándose particularmente en suplementos nutricionales para poblaciones vulnerables como los ancianos y las personas con problemas de salud. Adicionalmente, en octubre de 2024, el Ministro de Salud de la Unión (India) introdujo iniciativas clave destinadas a fortalecer el apoyo nutricional para pacientes con tuberculosis (TB) y sus familias. Estas iniciativas se enfocan en abordar las deficiencias nutricionales críticas a menudo experimentadas por pacientes con TB, que pueden dificultar la recuperación y exacerbar las complicaciones de salud. Al proporcionar intervenciones nutricionales dirigidas, estas medidas tienen como objetivo mejorar las tasas de recuperación del paciente, mejorar la adherencia al tratamiento y reducir la carga general de la enfermedad.

Panorama Competitivo

El mercado permanece moderadamente concentrado alrededor de Abbott Laboratories, Nestlé Health Science, Fresenius Kabi y Baxter International. Estos operadores establecidos usan una escala global para absorber costos de cumplimiento y para financiar estudios post-comercialización multi-país que las empresas más pequeñas no pueden permitirse.

Los jugadores nicho como Kate Farms y Ajinomoto Cambrooke se diferencian a través de carteras basadas en plantas o trastornos metabólicos raros, posicionándose como objetivos de adquisición para estratégicos que buscan profundidad en microsegmentos de alto crecimiento. La actividad reciente de M&A señala que los compradores valoran las tecnologías de plataforma, como las emulsiones lipídicas adaptativas o el empaque modular, sobre el simple alcance geográfico, indicando un giro estratégico hacia la profundidad científica.

La diferenciación tecnológica se está convirtiendo en un cambio de juego. Los proveedores incorporan códigos RFID o QR en el empaque para integrarse con los sistemas de inventario hospitalario, y algunos ofrecen tableros para clínicos que correlacionan la entrega de nutrientes con los resultados de laboratorio. Esta integración eleva a los vendedores de nutrición de proveedores de productos básicos a socios de datos, aumentando los costos de cambio y fortaleciendo el poder de fijación de precios durante las renovaciones de licitaciones.

Líderes de la Industria de Nutrición Clínica

-

Abbott Laboratories

-

Nestlé Health Science

-

Fresenius Kabi

-

Danone (Nutricia)

-

Baxter International

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Abbott Laboratories lanzó una nueva fórmula de inmunonutrición específicamente diseñada para pacientes oncológicos que se someten a quimioterapia, incorporando una mezcla propietaria de arginina, ácidos grasos omega-3 y nucleótidos para apoyar la función inmune durante el tratamiento.

- Marzo 2025: Nestlé Health Science completó la adquisición de una empresa especializada en nutrición pediátrica por 1.200 millones de dólares, expandiendo su cartera de productos para niños con trastornos metabólicos raros.

- Febrero 2025: Fresenius Kabi recibió la aprobación de la FDA para una solución de nutrición parenteral de próxima generación que presenta una emulsión lipídica mejorada con estabilidad mejorada y potencial inflamatorio reducido.

- Enero 2025: Baxter International anunció una inversión de 500 millones de dólares para expandir su capacidad de fabricación de nutrición clínica en Asia Pacífico, dirigiéndose a la creciente demanda en China e India.

- Diciembre 2024: Danone (Nutricia) lanzó una plataforma digital integral para profesionales de la salud para monitorear pacientes en nutrición enteral domiciliaria, con capacidades de ajuste remoto e integración con registros electrónicos de salud.

Alcance del Informe Global del Mercado de Nutrición Clínica

Según el alcance, la desnutrición clínica se refiere a una condición que puede ser tratada con intervención clínica mediante el uso de nutrientes especializados que se consideran medicamentos adecuados en lugar de suplementos. Los productos de nutrición clínica son útiles para mantener la salud del paciente y permiten la mejora del sistema metabólico del cuerpo proporcionando suplementos adecuados, como minerales, vitaminas y otros suplementos. Un mayor número de nacimientos prematuros también demanda nutrición clínica avanzada.

El mercado de nutrición clínica está segmentado por vía de administración (oral y enteral, y parenteral), tipo de producto (nutrición infantil, fórmula enteral estándar, fórmula enteral específica para enfermedades, componentes de nutrición parenteral total (NPT)), forma (polvo, líquido y semisólido), aplicación (apoyo nutricional en desnutrición, trastornos metabólicos, enfermedades gastrointestinales, enfermedades neurológicas, cáncer y otras enfermedades), usuario final (pediátrico, adulto y geriátrico), canal de distribución (farmacias hospitalarias, farmacias minoristas, farmacias en línea y clínicas de cuidados domiciliarios y especializadas), y geografía (América del Norte, Europa, Asia Pacífico, Medio Oriente y África, y América del Sur). El informe ofrece el valor (en millones de USD) para los segmentos anteriores. El informe del mercado también cubre los tamaños de mercado estimados y las tendencias para 17 países en las principales regiones a nivel mundial. El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Oral y Enteral |

| Parenteral |

| Nutrición Infantil |

| Fórmula Enteral Estándar |

| Fórmula Enteral Específica para Enfermedades |

| Componentes de Nutrición Parenteral Total (NPT) |

| Polvo |

| Líquido |

| Semisólido |

| Apoyo Nutricional para la Desnutrición |

| Trastornos Metabólicos |

| Enfermedades Gastrointestinales |

| Cáncer |

| Enfermedades Neurológicas |

| Otras Enfermedades |

| Pediátrico |

| Adulto |

| Geriátrico |

| Farmacias Hospitalarias |

| Farmacias Minoristas |

| Farmacias en Línea |

| Clínicas de Cuidados Domiciliarios y Especializadas |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Vía de Administración | Oral y Enteral | |

| Parenteral | ||

| Por Tipo de Producto | Nutrición Infantil | |

| Fórmula Enteral Estándar | ||

| Fórmula Enteral Específica para Enfermedades | ||

| Componentes de Nutrición Parenteral Total (NPT) | ||

| Por Forma | Polvo | |

| Líquido | ||

| Semisólido | ||

| Por Aplicación | Apoyo Nutricional para la Desnutrición | |

| Trastornos Metabólicos | ||

| Enfermedades Gastrointestinales | ||

| Cáncer | ||

| Enfermedades Neurológicas | ||

| Otras Enfermedades | ||

| Por Usuario Final | Pediátrico | |

| Adulto | ||

| Geriátrico | ||

| Por Canal de Distribución | Farmacias Hospitalarias | |

| Farmacias Minoristas | ||

| Farmacias en Línea | ||

| Clínicas de Cuidados Domiciliarios y Especializadas | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Nutrición Clínica?

Se espera que el tamaño del Mercado de Nutrición Clínica alcance los 78.110 millones de dólares en 2025 y crezca a una TCAC del 8,05% para alcanzar los 115.030 millones de dólares en 2030.

¿Cuál es el tamaño actual del Mercado de Nutrición Clínica?

En 2025, se espera que el tamaño del Mercado de Nutrición Clínica alcance los 78.110 millones de dólares.

¿Cuál es la región de crecimiento más rápido en el Mercado de Nutrición Clínica?

Se estima que Asia Pacífico crezca a la TCAC más alta durante el período de pronóstico (2025-2030).

¿Qué región tiene la mayor participación en el Mercado de Nutrición Clínica?

En 2025, América del Norte representa la mayor participación de mercado en el Mercado de Nutrición Clínica.

¿Qué años cubre este Mercado de Nutrición Clínica, y cuál fue el tamaño del mercado en 2024?

En 2024, se estimó que el tamaño del Mercado de Nutrición Clínica fue de 71.820 millones de dólares. El informe cubre el tamaño histórico del mercado de Nutrición Clínica para los años: 2019, 2020, 2021, 2022, 2023 y 2024. El informe también pronostica el tamaño del Mercado de Nutrición Clínica para los años: 2025, 2026, 2027, 2028, 2029 y 2030.

Última actualización de la página el: