Análisis del mercado de piensos líquidos

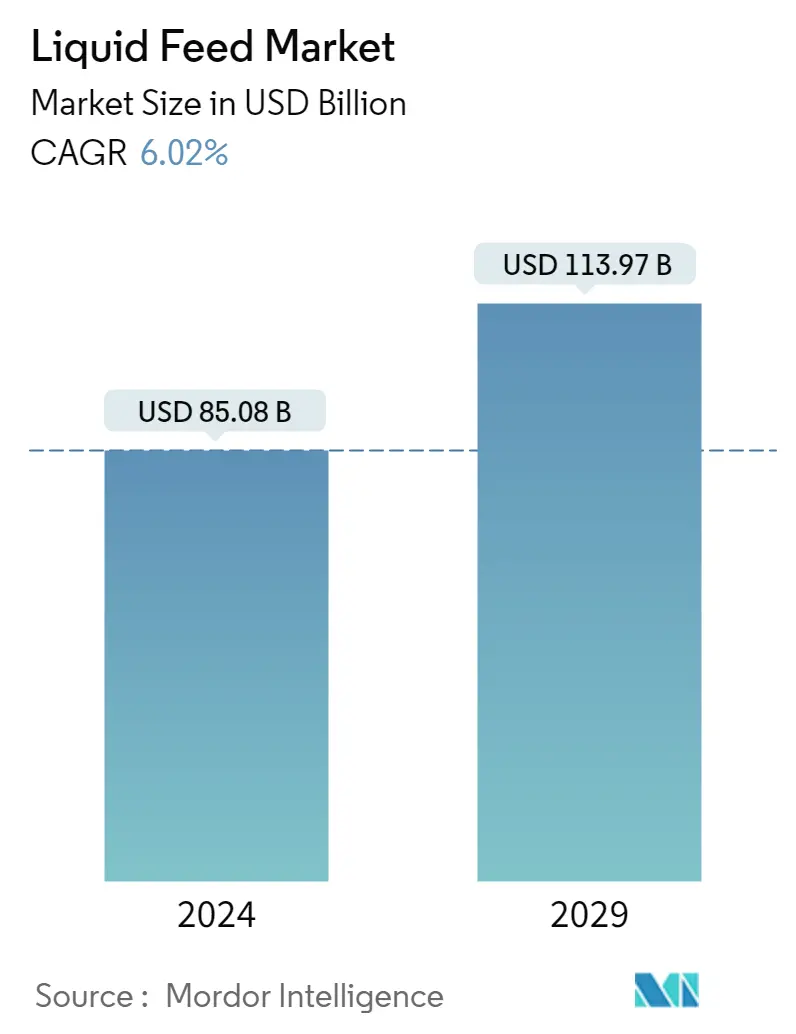

El tamaño del mercado de piensos líquidos se estima en 85,08 mil millones de dólares en 2024 y se espera que alcance los 113,97 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,02% durante el período previsto (2024-2029).

- Se prevé que el mercado de piensos líquidos experimente un fuerte desarrollo debido al aumento del consumo de productos alimenticios de origen animal en todo el mundo. Se espera que el cambio de los hábitos dietéticos de los clientes hacia productos lácteos y carne de calidad contribuya al crecimiento del mercado de piensos líquidos durante el período previsto. La comercialización en rápido crecimiento de la industria ganadera (desde la alimentación hasta el procesamiento) ha generado una demanda significativa de suplementos alimentarios ricos en nutrientes en la región. La creciente demanda de productos animales como carne y lácteos ha ejercido una presión significativa sobre los ganaderos para mejorar su competencia.

- Según la FAO, el número total de ganado vacuno y búfalos en América del Norte fue de 104.847,4 cabezas, seguida de Europa con 115.190,9 cabezas, América del Sur con 115.190,9 cabezas, Asia con 667.687,5 cabezas, Oceanía con 35.010,1 cabezas y África con 374.461,8 cabezas en 2021. La región ocupa granjas de animales más grandes y una gran cantidad de animales. La enorme población de ganado vacuno que requiere suplementos alimentarios en grandes cantidades ha estado impulsando el crecimiento del mercado. Por lo tanto, con la creciente demanda de piensos líquidos por parte de granjas de gran tamaño, se prevé que el mercado crezca en los próximos años.

- Con el creciente consumo de carne en todo el mundo, se estima que la industria de piensos líquidos será testigo de una enorme demanda de carne de mejor calidad. Según la FAO, se estima que el consumo mundial de proteínas cárnicas en el futuro aumentará un 14% para 2030, en comparación con el período 2018-2020, impulsado en gran medida por el crecimiento de la población y los ingresos. Se espera que la disponibilidad de proteínas procedentes de la carne de aves, vacuno, cerdo y oveja crezca un 17,8%, 5,9%, 13,1% y 15,7%, respectivamente, para 2030.

Tendencias del mercado de piensos líquidos

Incremento de la Producción de Carnes y Productos Acuícolas

La creciente demanda de carne y productos cárnicos de alta calidad por parte de consumidores preocupados por su salud ha estimulado la producción de carne, impulsando así el mercado de suplementos alimentarios líquidos a nivel mundial. Debido a ventajas como una mejor digestibilidad en los animales, una adición simplificada y flexible de aditivos y la posibilidad de fermentación, la demanda de complementos alimenticios líquidos está aumentando rápidamente para ayudar a la producción de carne de alta calidad. Según el informe del USDA, el consumo total de carne representó 11.850 toneladas métricas durante el año 2021, cifra superior a las 11.732 toneladas métricas declaradas el año anterior.

Según el Informe de la OCDE 2021, la producción total de carne se mantuvo estable en 2020 en un estimado de 328 toneladas métricas, ya que los aumentos de la producción de carnes de aves y ovinos compensaron las contracciones en la producción de carne de porcino y bovino. La producción total de carne de ave en 2020 se estima en 134 toneladas métricas, un 1,2 % más que en 2019, respaldada por un fuerte aumento de la demanda en China.

Además, los Servicios de Investigación Económica del Departamento de Agricultura de EE. UU. informan que el consumo total de carne de res en los Estados Unidos ha aumentado de 55 libras per cápita en 2019 a 58,4 libras per cápita en 2020 y se proyecta que seguirá aumentando de manera constante en los próximos años.. Con vitaminas, minerales y aditivos alimentarios como parte de la composición, un suplemento alimentario líquido es una fuente económica emergente de nutrición equilibrada para el ganado con el fin de atender el crecimiento de la producción ganadera en todo el mundo.

La demanda de productos del mar está aumentando rápidamente a medida que cada vez más personas son conscientes de los beneficios para la salud del consumo de pescado. La creciente esperanza de vida y la disponibilidad limitada de recursos de tierra y agua para la producción de alimentos para animales y el uso cada vez mayor de estos recursos para la producción de alimentos y etanol están aumentando la demanda de alimentos para animales en la industria cárnica mundial.

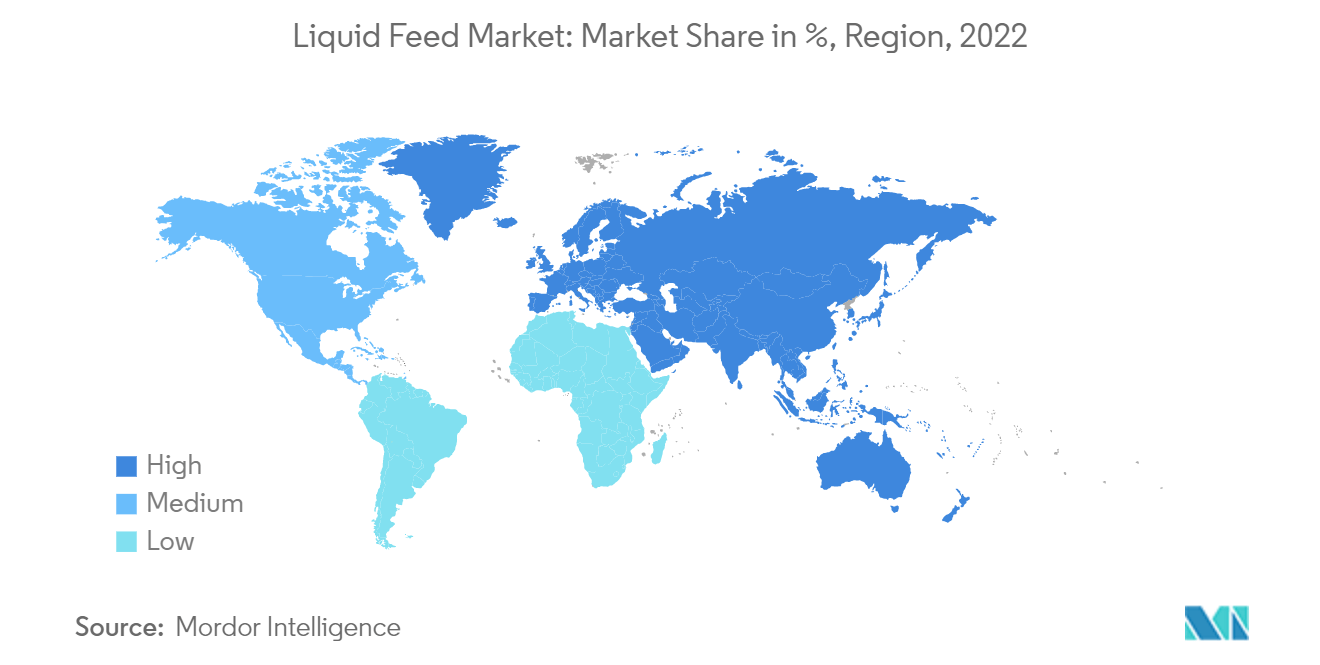

Asia-Pacífico domina el mercado

La región de Asia y el Pacífico es la principal región productora y consumidora de piensos para animales del mundo, lo que inflige un impacto directo en el mercado de piensos líquidos. La mayor escala de la producción ganadera industrial en la región ha contribuido significativamente a un aumento de la capacidad de producción de piensos líquidos en las principales economías de la región.

Los países de la región están impulsando el mercado de piensos líquidos debido al cambio en los patrones de consumo hacia productos más basados en proteínas, incluida la carne. China es uno de los mercados de más rápido crecimiento, y la Asociación de la Industria de Piensos del país hace hincapié en el mantenimiento de niveles mínimos de proteína en los piensos para el ganado. Los otros mercados de suplementos alimentarios líquidos de la región, incluido Vietnam, que es el segundo mayor consumidor de carne de cerdo, y la India, que es el mercado con mayor potencial para suplementos alimentarios líquidos, impulsado por una tendencia creciente en el sistema de cría intensiva, están contribuyendo a la demanda de complementos alimenticios líquidos en todo el cinturón de Asia y el Pacífico.

El crecimiento de la industria de piensos en China ha llevado a empresas mundiales de piensos compuestos como Archer Daniels Midland y Cargill a ampliar y abrir sus nuevas instalaciones en China. La fábrica de piensos de Zhangzhou de Archer Daniels Midland Company en China es la cuarta instalación de producción de compuestos de la empresa, que tiene una capacidad anual de 30.000 toneladas métricas de premezclas de piensos y 80.000 toneladas métricas de piensos completos y concentrados. Cargill ha invertido en una nueva instalación de premezcla en China para seguir aumentando su presencia de piensos en la región. Los productores de sorgo en los Estados Unidos recibieron un gran impulso cuando el USDA reveló ventas récord a China en 2020. Según el Productor Nacional de Sorgo, un organismo de productores de soja en los EE. UU., el aumento de la demanda liderado por la industria de alimentos para animales de China fue la razón del aumento. Importaciones de sorgo en China.

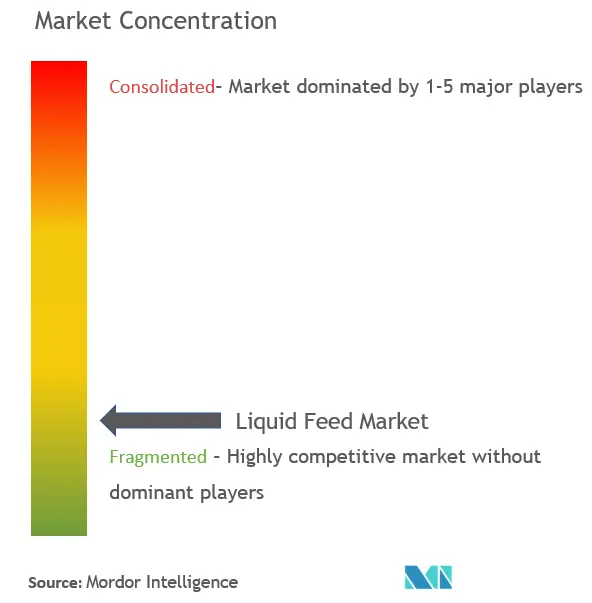

Descripción general de la industria de alimentos líquidos

El mercado de piensos líquidos está muy fragmentado, con la presencia de muchos actores internacionales y varios actores pequeños que compiten con los gigantes mundiales. Las principales empresas son Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill Incorporated, Dallas Keith Ltd, GrainCorp Limited, Land O'lakes, Inc., Ridley Corporation y otras. Acuerdos con otras empresas, lanzamientos de nuevos productos e inversiones para la expansión de unidades manufactureras a nivel global han sido las estrategias más adoptadas por estos actores. Algunos de los actores han ido ampliando su presencia geográfica mediante la adquisición o fusión con fabricantes en mercados extranjeros. Las empresas realizaron importantes inversiones en su mercado interno para atender la demanda local. La inversión es la estrategia de crecimiento preferida seguida de fusiones y adquisiciones en el mercado mundial de piensos líquidos.

Líderes del mercado de piensos líquidos

-

Archer Daniels Midland Company (ADM)

-

BASF SE

-

Bundaberg Molasses

-

Cargill, Incorporated

-

Dallas Keith Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de piensos líquidos

- Diciembre de 2021: BASF SE lanzó el nuevo producto enzimático Natupulse TS para alimentación animal. Natupulse TS es una enzima polisacárido sin almidón (NSP). La adición de ß-mananasa al alimento disminuye la viscosidad de la digesta, aumenta la digestibilidad del alimento y asegura una producción más sostenible. Natupulse TS está disponible en forma de polvo y líquido. Ambas formulaciones ofrecen una muy buena estabilidad general durante el almacenamiento, en premezcla y en condiciones difíciles en el proceso de granulación.

- Abril 2021: Eastman Chemical Company ha adquirido 3F Feed Food, líder europeo especializado en el desarrollo técnico y comercial de aditivos para alimentación animal y humana en España.

- Diciembre de 2020: Archer Daniels Midland (ADM) Company se expandió para poner fin a la producción de lisina seca en la primera mitad de 2021. ADM Animal Nutrition se centra en cambio en l-lisina líquida al 50 % y productos de lisina encapsulada. A lo largo de 2020, ADM trabajó en estrecha colaboración con los productores de alimentos para cerdos y aves de corral para realizar la transición a la lisina líquida.

Segmentación de la industria de piensos líquidos

El alimento líquido es una mezcla de materias primas y suplementos derivados de plantas o animales y diversas fuentes como subproductos y utilizados como alimento para el ganado.

El mercado de piensos líquidos está segmentado por tipo (proteínas, minerales, vitaminas y otros tipos), ingredientes (melaza, maíz, urea y otros ingredientes), tipo de animal (rumiantes, aves de corral, cerdos, acuicultura y otros tipos de animales), y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y África). El informe ofrece el tamaño del mercado y previsiones en valor (millones de dólares) para todos los segmentos anteriores.

| Proteínas |

| Minerales |

| vitaminas |

| Otros tipos |

| Melaza |

| Maíz |

| Urea |

| Otros ingredientes |

| Rumiante |

| Aves de corral |

| Cerdo |

| Acuicultura |

| Otros tipos de animales |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| África | Sudáfrica |

| Resto de África |

| Tipo | Proteínas | |

| Minerales | ||

| vitaminas | ||

| Otros tipos | ||

| Ingredientes | Melaza | |

| Maíz | ||

| Urea | ||

| Otros ingredientes | ||

| Tipo de animal | Rumiante | |

| Aves de corral | ||

| Cerdo | ||

| Acuicultura | ||

| Otros tipos de animales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| África | Sudáfrica | |

| Resto de África | ||

Preguntas frecuentes sobre investigación de mercado de piensos líquidos

¿Qué tamaño tiene el mercado de piensos líquidos?

Se espera que el tamaño del mercado de piensos líquidos alcance los 85,08 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,02% hasta alcanzar los 113,97 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Alimentos líquidos?

En 2024, se espera que el tamaño del mercado de piensos líquidos alcance los 85,08 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Alimentación líquida?

Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill, Incorporated, Dallas Keith Ltd. son las principales empresas que operan en Liquid Feed Market.

¿Cuál es la región de más rápido crecimiento en el mercado de piensos líquidos?

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de piensos líquidos?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de piensos líquidos.

¿Qué años cubre este mercado de Alimentos líquidos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de piensos líquidos se estimó en 80,25 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Alimentos líquidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Alimentos líquidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de piensos líquidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Alimentación líquida en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Liquid Feed incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.