Sensor de imagen para análisis de mercado de aplicaciones de seguridad

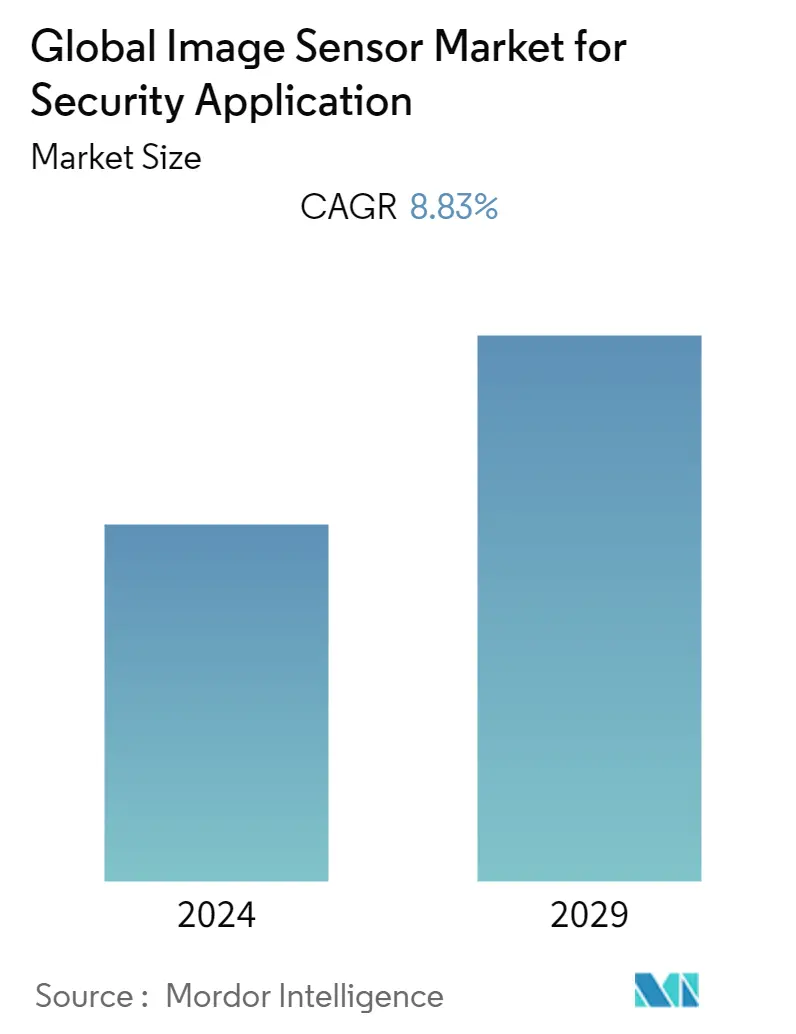

Se espera que el mercado global de sensores de imagen para seguridad crezca a una CAGR del 8,83 % durante el período de pronóstico (2022-2027). Con la creciente demanda de dispositivos de captura de imágenes de alta definición en el ámbito de la seguridad, los sensores de imagen CMOS (CIS) han experimentado una rápida adopción, lo que permite una velocidad de obturación más rápida sin dejar de ofrecer fotografías de alta calidad.

Las agencias gubernamentales y las fuerzas militares han empleado durante mucho tiempo imágenes de alta velocidad para una mejor vigilancia. El crecimiento significativo en las tasas de criminalidad en todas las regiones también es uno de los principales factores que contribuyen a la tasa de crecimiento del mercado.

La rápida penetración de las cámaras CIS múltiples, la inteligencia artificial (IA) y la detección 3D está mejorando el valor de los productos de cámaras. El control de acceso, las cerraduras de puertas inteligentes, los pagos faciales, el conteo de personas y las funciones anti-tailgating se han beneficiado de las imágenes de seguridad. Se requieren características litográficas más pequeñas en los lados de procesamiento y computación para proporcionar una potencia de cálculo adecuada con un consumo de energía tolerable. El aumento significativo de las innovaciones de productos impulsará aún más la demanda de sensores de imagen en aplicaciones de seguridad.

Por ejemplo, Omnivison Technologies, Inc., un destacado fabricante de tecnologías avanzadas de imágenes digitales, ha lanzado el sensor de imagen de seguridad OS02G10, que proporciona productos para cámaras de seguridad convencionales de gran volumen que requieren una resolución de 1080p y un rendimiento excepcional de píxeles con poca luz. El OS02G10 contiene un píxel de 2,8 micras construido sobre la arquitectura OmniPixel 3-HS, que presenta una alta eficiencia cuántica y una excelente relación señal-ruido para obtener las mejores imágenes con poca luz de su clase. Cuenta con un SNR1 un 60% más alto y un consumo de energía un 40% menor que el sensor de seguridad convencional de la generación anterior de OmniVision. Este sensor de imagen está hecho con obleas de 12, en lugar de las obleas de 8 que son escasas, pero que generalmente se usan para sensores de 2MP y 1080p. Esto permite a la empresa garantizar mejor la eficiencia de esta resolución, que sigue siendo la más popular en el mercado en constante desarrollo de cámaras de seguridad IoT de nivel de consumidor y sistemas de vigilancia industrial y comercial de gama baja.

Con la interrupción de las cadenas de suministro mundiales debido a la COVID-19, el sector manufacturero ha tenido un impacto negativo, que posteriormente ha afectado a los sectores de la electrónica de consumo y la industria. El escenario de COVID-19 tuvo poco impacto en la industria de la CEI, y en algunos casos, como el de la seguridad y la informática, incluso se benefició. La pandemia de COVID-19 ha estimulado la demanda de soluciones de control de acceso sin contacto, como los sistemas de imágenes 2.5D y 3D, lo que ha dado lugar a un fuerte crecimiento de los edificios inteligentes e incluso a un creciente interés por las cerraduras de puertas inteligentes tanto en el sector comercial como en el de consumo.

Sensor de imagen para aplicaciones de seguridad Tendencias del mercado

Creciente demanda de las ciudades inteligentes

Las cámaras y las plataformas de procesamiento mejoran continuamente para proporcionar soluciones de visión integradas confiables y rentables en una variedad de industrias. Para mejorar la automatización, las soluciones de procesamiento de imágenes se utilizan en una variedad de aplicaciones. Las ciudades inteligentes o la vigilancia inteligente son dos de los principales usos. En las ciudades inteligentes, las cámaras se utilizan para monitorear las condiciones de las vías y los túneles, monitorear los estacionamientos, detectar ladrones, controlar el tráfico y monitorear a las personas y los automóviles. Por ejemplo, las tres pruebas de ciudades inteligentes de Envision en Roma están impulsadas por sensores de imagen basados en IA de Sony.

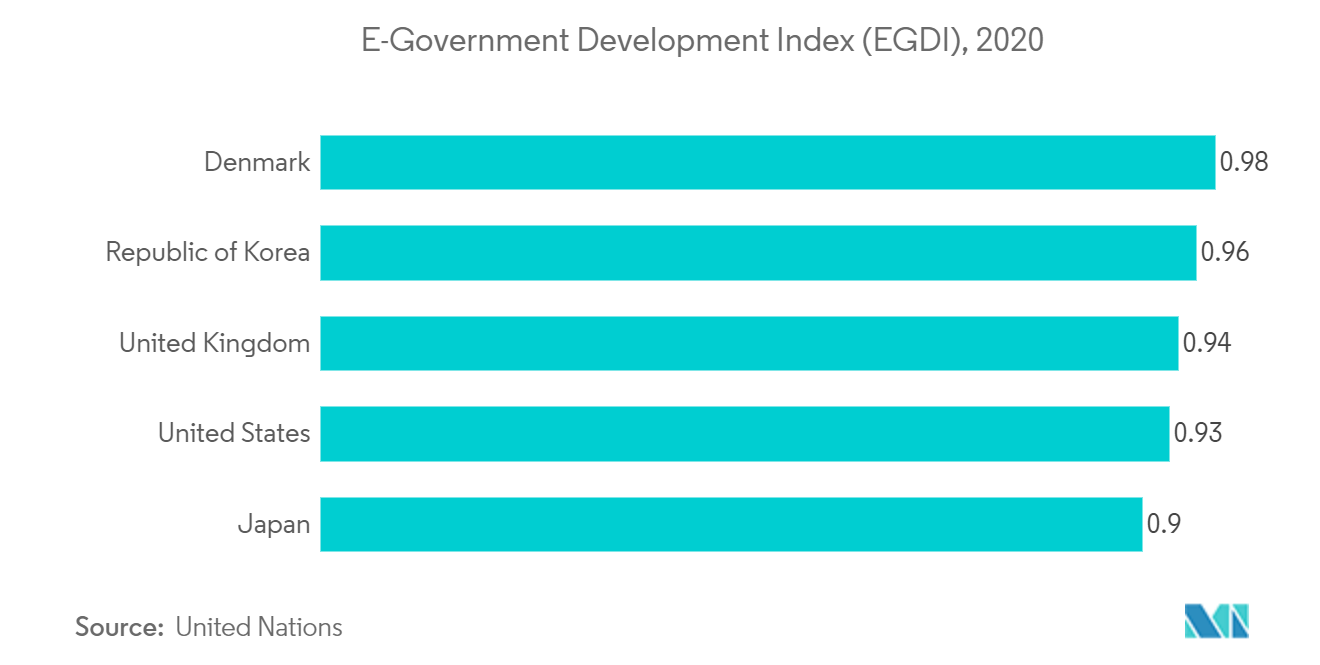

Las plataformas de Internet de las Cosas (IoT) están siendo utilizadas por ciudades tecnológicamente avanzadas para monitorear las infraestructuras de la ciudad y administrar todo, desde los flujos de tráfico y el estacionamiento hasta la calidad del agua y el aire. Estas ciudades están abordando decisiones de planificación a largo plazo centradas en la sostenibilidad ambiental utilizando los datos inteligentes generados como resultado. A medida que el mundo avanza hacia la urbanización, surgirán muchas iniciativas y proyectos de ciudades inteligentes en un futuro próximo.

Como resultado de la creciente urbanización y la necesidad de gestionar infraestructuras y activos, países de todo el mundo están invirtiendo en proyectos de ciudades inteligentes. La Misión de Ciudades Inteligentes de la India ha recibido 868 millones de dólares en el presupuesto de la Unión 2021-22, frente a los 457 millones de dólares del año fiscal 21.

Además, el análisis perimetral es una adición útil al análisis basado en el servidor y en la nube. Si bien el análisis en la cámara que implementa sensores de imagen mejora la velocidad y la precisión al analizar las imágenes rápidamente después de capturarlas, también genera metadatos útiles. Se pueden descubrir numerosos conocimientos nuevos cuando se integran con datos de imagen y se evalúan en un centro de datos o en la nube.

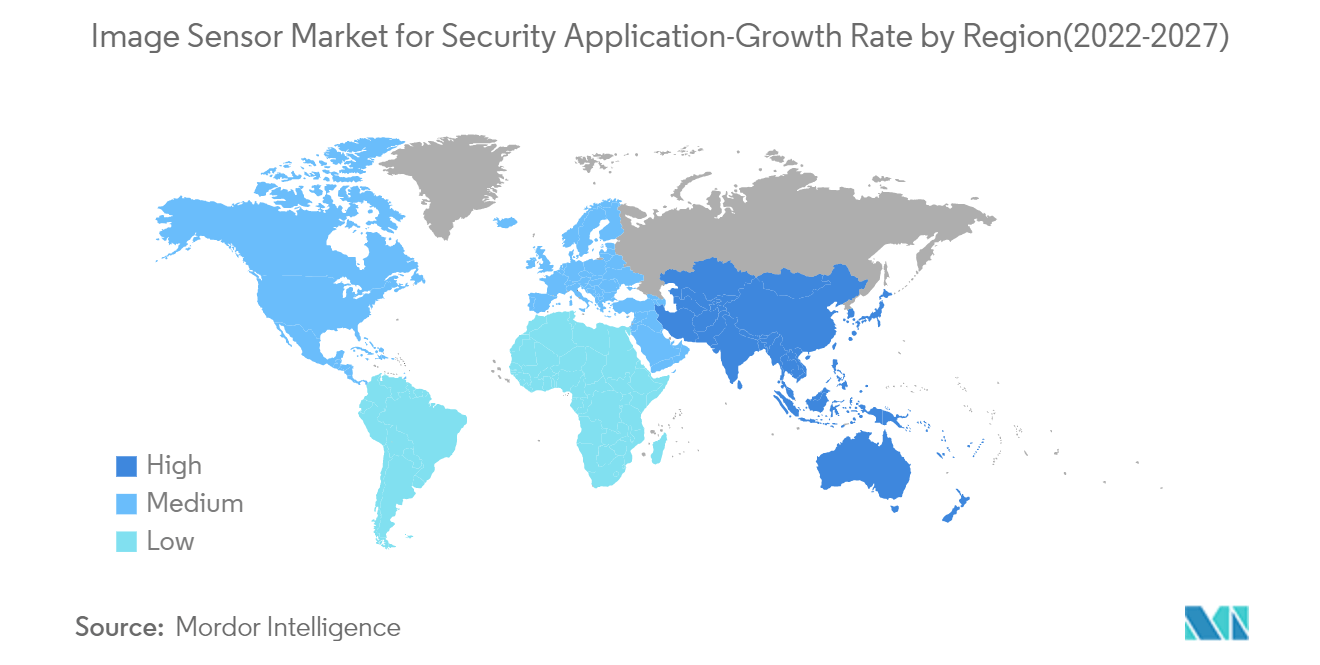

Se espera que la región de Asia-Pacífico registre la tasa de crecimiento más rápida

Asia-Pacífico es el área de más rápido crecimiento en el mercado global de sensores de imagen para aplicaciones de seguridad debido a la presencia de un gran sector manufacturero. China, Japón, Taiwán y Corea del Sur se encuentran entre los pocos países que dominan la industria de fabricación de semiconductores, lo que afecta al mercado. China tiene la tasa de crecimiento más rápida entre los países de Asia-Pacífico, debido a su economía en expansión y a su cuota de mercado mundial de productos electrónicos. China es un importante productor y consumidor de productos electrónicos.

Como resultado de las iniciativas gubernamentales, India también está viendo un aumento en el número de ciudades inteligentes. Se prevé que las soluciones electrónicas para la vigilancia, el mantenimiento, el monitoreo y otras razones se incluyan en las ciudades inteligentes. Según smartcities.gov.in, el gobierno central ha destinado 977 millones de dólares al desarrollo de 60 ciudades inteligentes de este tipo.

Según las noticias de IoT, el área de Asia-Pacífico representará más del 25% de los hogares inteligentes en todo el mundo para 2030, con ventas que alcanzarán los USD 120 mil millones. Actualmente, Japón es uno de los líderes del mercado de la región. Se prevé que la necesidad de sensores de imagen CMOS en la región se vea impulsada por el despliegue de hogares inteligentes.

Corea del Sur también se ha vuelto segura gracias a la instalación de una serie de dispositivos de vigilancia. Cada año, el gobierno del país instala cámaras de circuito cerrado de televisión en lugares públicos por razones de seguridad. Según el Ministerio del Interior y Seguridad de Corea del Sur, en 2021 se instalaron 187.883 nuevas cámaras de circuito cerrado de televisión en lugares públicos del país. Se espera que la necesidad de sensores de imagen aumente a medida que los sistemas de cámaras de vigilancia se vuelvan más prominentes.

Sensor de imagen para aplicaciones de seguridad Visión general de la industria

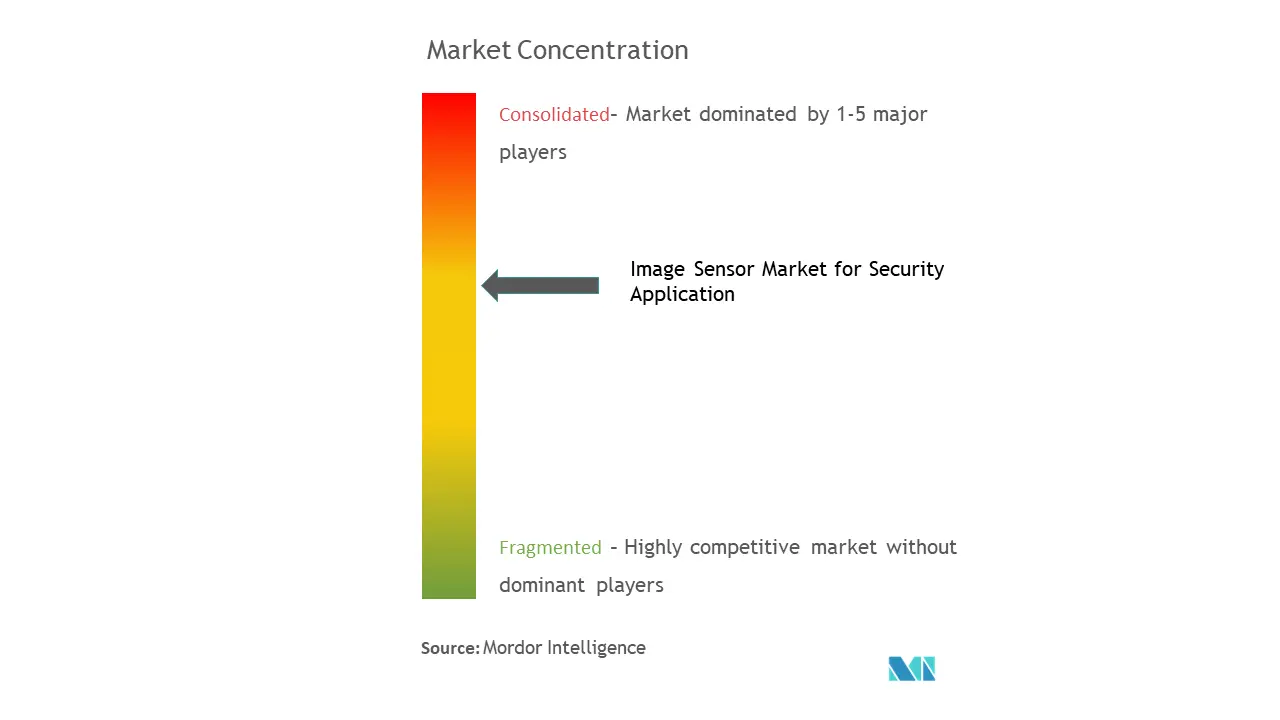

El mercado de sensores de imagen para aplicaciones de seguridad es competitivo debido a la existencia de numerosas empresas en la industria que suministran sus productos tanto en el mercado nacional como en el internacional. Para mantenerse por delante de la competencia y ampliar su alcance en el mercado, las empresas destacadas están implementando estrategias como la innovación de productos, expansiones y asociaciones. Omnivision, STMicroelectronics NV, Sony Corporation, SK Hynix, Ltd y ON Semiconductor Corporation se encuentran entre los principales participantes. A continuación se presentan algunos desarrollos recientes del mercado:.

Enero de 2022-SK Hynix comenzó la producción en masa de sensores de imagen de 0,7, lo que la pone en competencia con Sony y Samsung Electronics en la industria mundial de sensores de imagen. La compañía ha comenzado recientemente la producción en masa de sensores de imagen de 0,7 50 millones de píxeles, que son similares a los productos de Sony.

Sensor de imagen para aplicaciones de seguridad líderes del mercado

-

Omnivision Technologies Inc.

-

ST Microelectronics

-

Sony Semiconductor Solutions Corporation

-

SmartSens Technology (Shanghai) Co., Ltd.

-

Semiconductor Components Industries, LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Sensor de imagen para aplicaciones de seguridad Noticias del mercado

Marzo de 2022- Omnivision, una empresa multinacional de soluciones de semiconductores, que incluye sofisticadas tecnologías de imagen digital, analógicas y táctiles y de visualización, ha lanzado su último sensor de imagen CMOS OS03B10, que ofrece imágenes digitales de alta calidad y vídeo de alta definición (HD) a cámaras analógicas de vigilancia de seguridad, IP y HD en un formato óptico de 3 megapíxeles (MP) y 1/2,7 pulgadas.

Junio de 2021-Sony Semiconductor Solutions Corporation anunció el lanzamiento del IMX585, un sensor de imagen CMOS de resolución 4K de tipo 1/1.2 para cámaras de seguridad con aproximadamente ocho veces el rango dinámico de un modelo estándar en una sola exposición. El nuevo producto implementa la tecnología patentada STARVIS 2 de Sony, que proporciona alta sensibilidad y alto rango dinámico (HDR) en una sola exposición mediante el empleo de tecnología de píxeles retroiluminados diseñados específicamente para cámaras de seguridad, lo que da como resultado un rango dinámico de 88 dB, aproximadamente ocho veces mayor que el de un sensor de imagen convencional de resolución 4K de tipo 1/1.2. En comparación con un modelo tradicional, también aumenta la sensibilidad en el rango del infrarrojo cercano en aproximadamente 1,7 veces.

Sensor de imagen para la segmentación de la industria de aplicaciones de seguridad

El sensor de imagen es el componente más crítico para producir imágenes nítidas y de alta resolución. Un sensor de movimiento de imagen detecta la acción en el campo que cubre mediante el empleo de infrarrojos pasivos (PIR). Cuando se detecta una acción en aplicaciones de seguridad, el sensor de movimiento activa la cámara, que captura una imagen de lo que está sucediendo frente al dispositivo. Las cámaras de seguridad dividen el mercado en cámaras de consumo, comerciales y de infraestructura para la segmentación de aplicaciones de sensores de imagen CMOS (CIS). El informe también cubre la segmentación por geografía.

| Por aplicación | Cámaras de consumo |

| Cámaras comerciales | |

| Cámaras de infraestructura | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre la investigación de mercado de sensores de imagen para aplicaciones de seguridad

¿Cuál es el tamaño actual del mercado global de aplicaciones de seguridad de sensores de imagen?

Se proyecta que el mercado global de aplicaciones de seguridad de sensores de imagen registre una CAGR del 8,83 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado global de aplicaciones de seguridad de sensores de imagen?

Omnivision Technologies Inc., ST Microelectronics, Sony Semiconductor Solutions Corporation, SmartSens Technology (Shanghai) Co., Ltd., Semiconductor Components Industries, LLC son las principales empresas que operan en el mercado global de sensores de imagen para aplicaciones de seguridad.

¿Cuál es la región de más rápido crecimiento en el mercado global de aplicaciones de seguridad de sensores de imagen?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período de pronóstico (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de aplicaciones de seguridad de sensores de imagen?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado global de aplicaciones de seguridad de sensores de imagen.

¿Qué años cubre este mercado global de aplicaciones de seguridad de sensores de imagen?

El informe cubre el tamaño histórico del mercado global de aplicaciones de seguridad de sensores de imagen durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global de aplicaciones de seguridad de sensores de imagen para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de sensores de imagen para aplicaciones de seguridad

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Sensor de imagen para aplicaciones de seguridad de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la aplicación de sensor de imagen para seguridad incluye una perspectiva de pronóstico de mercado para 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.