Análisis del mercado de integración de TI para el cuidado de la salud

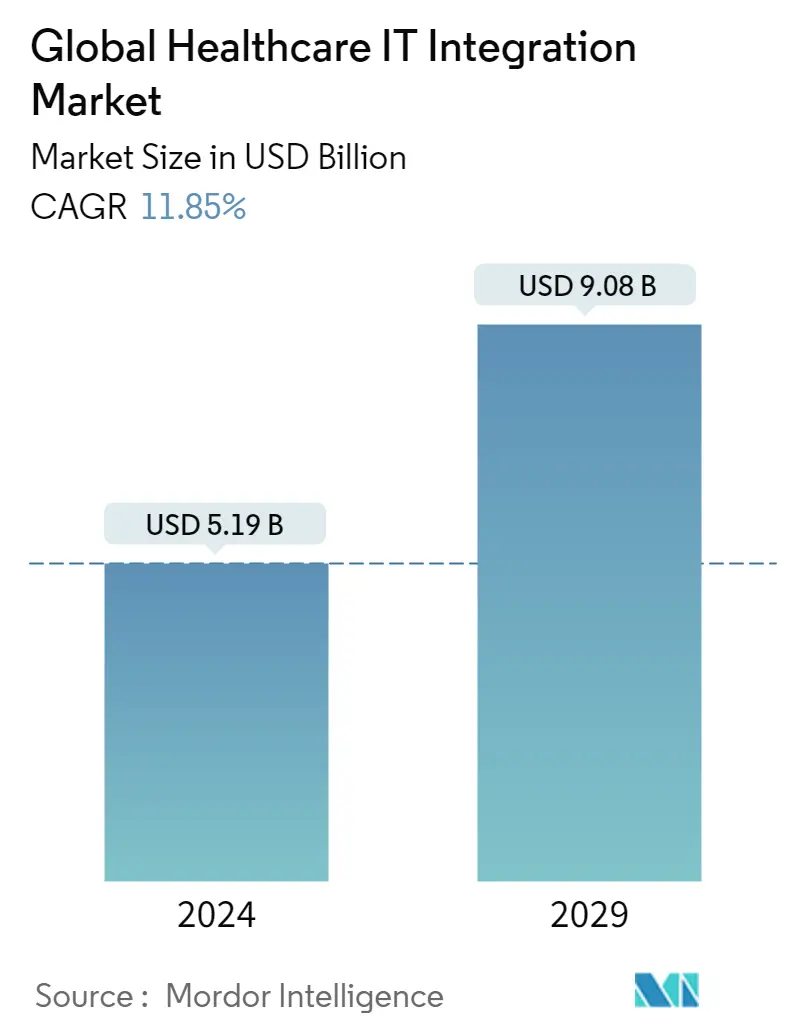

El tamaño del mercado global de integración de TI para el sector sanitario se estima en 5,19 mil millones de dólares en 2024 y se espera que alcance los 9,08 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 11,85% durante el período previsto (2024-2029).

Todas las clínicas médicas estaban bajo estrés como resultado del brote de COVID-19, y las instalaciones médicas en todo el mundo estaban desbordadas por las visitas diarias de numerosos pacientes. En varias naciones del mundo, la creciente incidencia de la enfermedad por coronavirus ha aumentado la demanda de herramientas precisas de diagnóstico y tratamiento. La pandemia de COVID-19 también ha aumentado la exigencia de distancia social entre médicos y pacientes, lo que ha impulsado el uso de soluciones de telesalud y monitorización remota de pacientes. Durante la pandemia, muchas empresas lanzaron nuevas plataformas y servicios para luchar contra las enfermedades. Por ejemplo, en marzo de 2020, Health Gorilla, líder en interoperabilidad de datos clínicos, anunció que el pedido de pruebas de COVID-19 estaba disponible a través de su plataforma. Cualquier proveedor de atención médica que utilice la aplicación web de Health Gorilla, un desarrollador asociado de Health Gorilla o un EMR integrado de Health Gorilla puede realizar pedidos de pruebas de COVID-19 y recibir los resultados de las pruebas de LabCorp y Quest. Por lo tanto, debido a los factores mencionados anteriormente, COVID-19 tuvo un impacto significativo en el mercado de integración de TI para el cuidado de la salud.

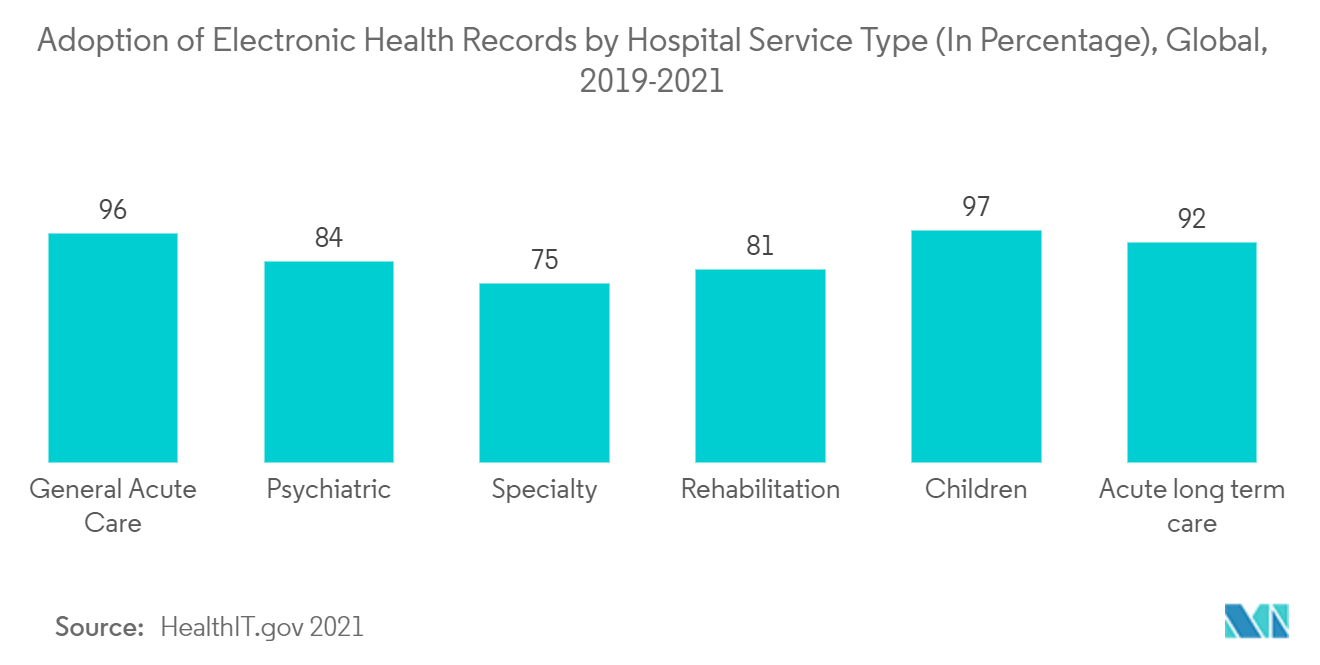

El mercado está siendo impulsado por factores, como una mayor adopción de registros médicos electrónicos y otras soluciones de TI para el cuidado de la salud, la demanda de servicios de telesalud y soluciones de monitoreo remoto de pacientes. Además, uno de los principales avances en inteligencia artificial (IA) en la atención médica es el uso del aprendizaje automático para analizar enormes cantidades de datos de pacientes y otra información. Los datos del paciente se almacenan en una base de datos de software o en registros médicos/de salud electrónicos.

El informe de Selecthub de 2021 mostró que las tasas de utilización de registros médicos electrónicos/registros médicos electrónicos (EHR/EMR) fueron del 89% en 2021. El mismo informe indicó que el sector de la salud estaba a punto de sufrir una transformación significativa como resultado de tecnologías como la artificial. inteligencia (IA), blockchain, soporte a decisiones clínicas (CDS) y la presencia de gigantes tecnológicos como Epic y Cerner. El futuro de los registros médicos electrónicos ya se estaba viendo afectado por los rápidos avances de la tecnología. Es probable que la IA y los asistentes virtuales como Alexa y Siri aparezcan en las industrias de TI para la salud a medida que estén más disponibles y sean más potentes.

Por lo tanto, se prevé que el mercado de integración de TI para el cuidado de la salud crezca durante el período de pronóstico en función de los aspectos antes mencionados. Sin embargo, la falta de profesionales cualificados en el campo de la TI sanitaria frena el crecimiento del mercado durante el período previsto.

Tendencias del mercado de integración de TI para el cuidado de la salud

Se espera que el segmento de motores de interfaz mantenga la mayor participación de mercado durante el período de pronóstico

Los principales factores que impulsan el crecimiento del segmento de motores de interfaz son la creciente utilización de registros médicos electrónicos y soluciones de TI para el cuidado de la salud. Además, es probable que la demanda de servicios de telesalud y soluciones de monitorización remota de pacientes impulse el crecimiento del mercado del segmento del motor de interfaz durante el período de previsión.

Un motor de interfaz, también conocido como motor de integración, es un programa de software que procesa los datos entre varios sistemas de TI de atención médica. Estos motores de integración ayudan a los departamentos de TI a unir sistemas dispares, permitiendo a los médicos y otros usuarios autorizados acceder a los datos alojados en múltiples EHR u otras aplicaciones. La función de un motor de interfaz es facilitar el flujo de trabajo proporcionando flexibilidad para cambiar de dirección y enviar alertas cuando surge alguna condición anormal. Los flujos de trabajo de atención médica optimizados y los motores de interfaz son una combinación vital de soporte y entrega de productos. Algunos de los principales motores de interfaz encontrados son Cloverleaf, Corepoint, Rhapsody, Datagate e IGUANA. La presencia de competidores y los lanzamientos de productos están impulsando el crecimiento del mercado. Por ejemplo, en agosto de 2022, el gobierno de Indonesia lanzó una plataforma de integración de datos sanitarios en Yakarta como parte de la transformación de la tecnología sanitaria del país. Además, en 2021, Qvera lanzó una nueva interfaz de usuario para QIE versión 5.0. Se utilizó en los sistemas de nube de atención médica.

Las iniciativas gubernamentales y la investigación y desarrollo en el campo de la TI sanitaria también están impulsando el crecimiento del mercado. Por ejemplo, según la actualización de mayo de 2022 del Observatorio Nacional de Salud Pública (NHPO), el Ministerio de Salud de la Unión está preparando un portal que se prevé que sirva como observatorio de todos los datos relacionados con los programas de salud pública en la India. A través de la plataforma, se prevé que NHPO tenga un centro de control de comando integrado para monitorear el marco de implicaciones políticas en todos los estados para los programas de salud pública en la India.

Con la creciente importancia del motor de interfaz, se proyecta ver un rápido crecimiento futuro estimado para este segmento durante el período de pronóstico.

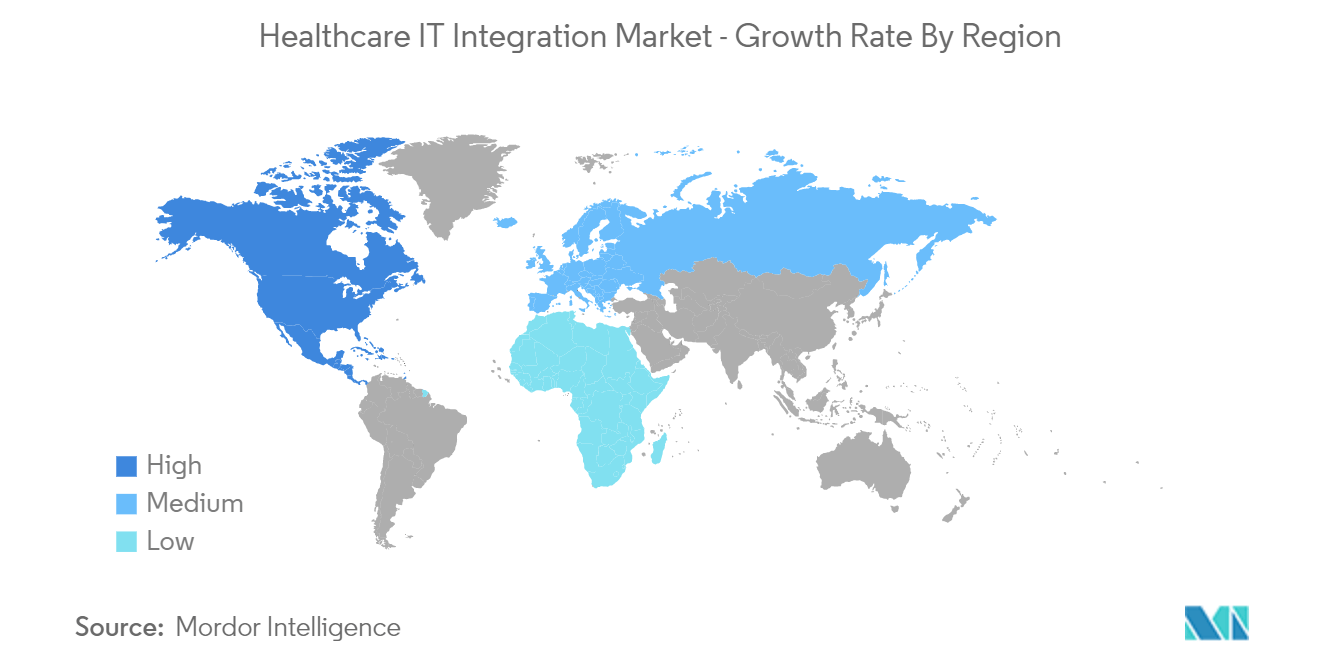

América del Norte domina el mercado y se espera que haga lo mismo durante el período de pronóstico

El mercado de integración de TI para el cuidado de la salud está dominado por América del Norte y se prevé que este dominio dure algunos años más. Se espera que esta región aumente su participación de mercado en el futuro, debido a la industria de la salud bien establecida y mejores instalaciones de reembolso en la región.

Estados Unidos posee la mayor parte del mercado en la región de América del Norte, debido a la mayor adopción de la atención médica digital en el país y las crecientes inversiones realizadas por las empresas allí. Por ejemplo, según la actualización de 2020 del Departamento de Asuntos de Veteranos de los Estados Unidos, la oficina del programa Federal de Modernización de Registros Médicos Electrónicos (FEHRM) anunció que el Departamento de Asuntos de Veteranos (VA), el Departamento de Defensa (DOD) y el Departamento de Seguridad Nacional La Guardia Costera de los Estados Unidos (USCG) amplió su red conjunta de intercambio de información sanitaria (HIE). El HIE conjunto es una capacidad modernizada de intercambio de datos de salud que mejora la capacidad de VA, DOD y USCG para compartir datos de registros médicos electrónicos (EHR) bidireccionalmente de manera rápida y segura con los proveedores de atención médica comunitarios participantes.

Además, los desarrollos de empresas y los lanzamientos de productos también están impulsando el mercado en la región. Por ejemplo, en mayo de 2022, Epic Systems, con sede en Wisconsin, anunció que está trabajando para que los tratamientos antivirales de COVID-19 sean más fáciles de localizar para pacientes y proveedores a través de su EHR, basándose en una iniciativa de la administración de Biden para ampliar el acceso al tratamiento de COVID-19.. Además, durante la novena conferencia y exposición anual de innovación de Digital Health de 2022, GE Healthcare anunció su intención de presentar Edison Digital Health Platform, una plataforma de agregación de datos y alojamiento independiente del proveedor con un motor de inteligencia artificial (IA) integrado. La plataforma se está creando para hacer posible que los hospitales y los sistemas de atención médica implementen de manera eficiente las herramientas clínicas, de flujo de trabajo, de análisis y de inteligencia artificial que respaldarían la mejora de la prestación de atención y la promoción de operaciones de alta eficiencia.

Debido a los hechos mencionados anteriormente, se prevé que América del Norte enfrente un crecimiento en el mercado de integración de TI para el cuidado de la salud durante el período de pronóstico.

Descripción general de la industria de integración de TI para el cuidado de la salud

El mercado de integración de TI para el cuidado de la salud es altamente competitivo y está formado por varios actores importantes. Sin embargo, con los avances tecnológicos y las innovaciones de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado mediante la introducción de nuevos ingredientes a precios más bajos. Empresas como Allscripts Healthcare Solutions Inc., Oracle Cerner, General Electric Company (GE Healthcare), Siemens Healthcare GmbH e IBM Corporation tienen una participación sustancial en el mercado.

Líderes del mercado de integración de TI para el sector sanitario

-

Allscripts Healthcare Solutions Inc.

-

Cerner Corporation

-

IBM Corporation

-

Siemens Healthcare GmbH

-

General Electric Company (GE Healthcare)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de integración de TI para el sector sanitario

- En julio de 2022, el centro de innovación de Aster DM Healthcare Group, el Centro de Investigación e Innovación de Aster, se asoció con Intel Corporation y el proveedor de plataformas de inteligencia artificial CARPL.ai para desarrollar y lanzar una plataforma de datos de salud basada en inteligencia artificial en la India.

- En mayo de 2022, la startup de tecnología sanitaria Innovaccer, con sede en San Francisco, y el sistema de salud sin fines de lucro St. Peter's Health, con sede en Montana, colaborarán para integrar la plataforma de nube de atención sanitaria de este último en los centros de atención y mejorar la gestión de la atención.

Segmentación de la industria de integración de TI para el cuidado de la salud

Según el alcance del informe, la integración de TI en el sector sanitario se define como la integración de la tecnología de la información (TI) con las operaciones en el sector sanitario. La integración de la tecnología de la información (TI) en la atención sanitaria incluye una variedad de métodos automatizados que se utilizan para gestionar información sobre la salud y la asistencia sanitaria de las personas, tanto para individuos como para grupos de pacientes. El mercado de integración de TI para el cuidado de la salud está segmentado por producto (motores de interfaz, configuración de integración de dispositivos médicos, otros productos), modo de servicio (servicios de operación, servicios de soporte y mantenimiento, capacitación), usuario final (hospitales, clínicas, laboratorios, radiología, otros). Usuarios finales) y Geografía (América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur). El informe de mercado también cubre los tamaños y tendencias estimados del mercado para 17 países en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por producto | Motores de interfaz | ||

| Configuración de integración de dispositivos médicos | |||

| Otros productos | |||

| Por modo de servicio | Servicios de operación | ||

| Servicios de soporte y mantenimiento | |||

| Capacitación | |||

| Por usuario final | hospitales | ||

| Clínicas | |||

| laboratorios | |||

| Radiología | |||

| Otros usuarios finales | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

Preguntas frecuentes sobre investigación de mercado sobre integración de TI en el sector sanitario

¿Qué tamaño tiene el mercado global de integración de TI en el sector sanitario?

Se espera que el tamaño del mercado global de integración de TI para el sector sanitario alcance los 5,19 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 11,85% hasta alcanzar los 9,08 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado global Integración de TI en el sector sanitario?

En 2024, se espera que el tamaño del mercado mundial de integración de TI en el sector sanitario alcance los 5,19 mil millones de dólares.

¿Quiénes son los actores clave en el mercado global Integración de TI para el cuidado de la salud?

Allscripts Healthcare Solutions Inc., Cerner Corporation, IBM Corporation, Siemens Healthcare GmbH, General Electric Company (GE Healthcare) son las principales empresas que operan en el mercado global de integración de TI en el sector sanitario.

¿Cuál es la región de más rápido crecimiento en el mercado global Integración de TI para el cuidado de la salud?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de integración de TI para el cuidado de la salud?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado global de integración de TI en el sector sanitario.

¿Qué años cubre este mercado global de integración de TI para el cuidado de la salud y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado mundial de integración de TI en el sector sanitario se estimó en 4.640 millones de dólares. El informe cubre el tamaño histórico del mercado global Integración de TI para el cuidado de la salud durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global Integración de TI para el cuidado de la salud para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Healthcare IT Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria de integración de TI para el cuidado de la salud

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Integración de TI para el cuidado de la salud en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de integración de TI para el sector sanitario incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.