Análisis del mercado de bebidas saludables

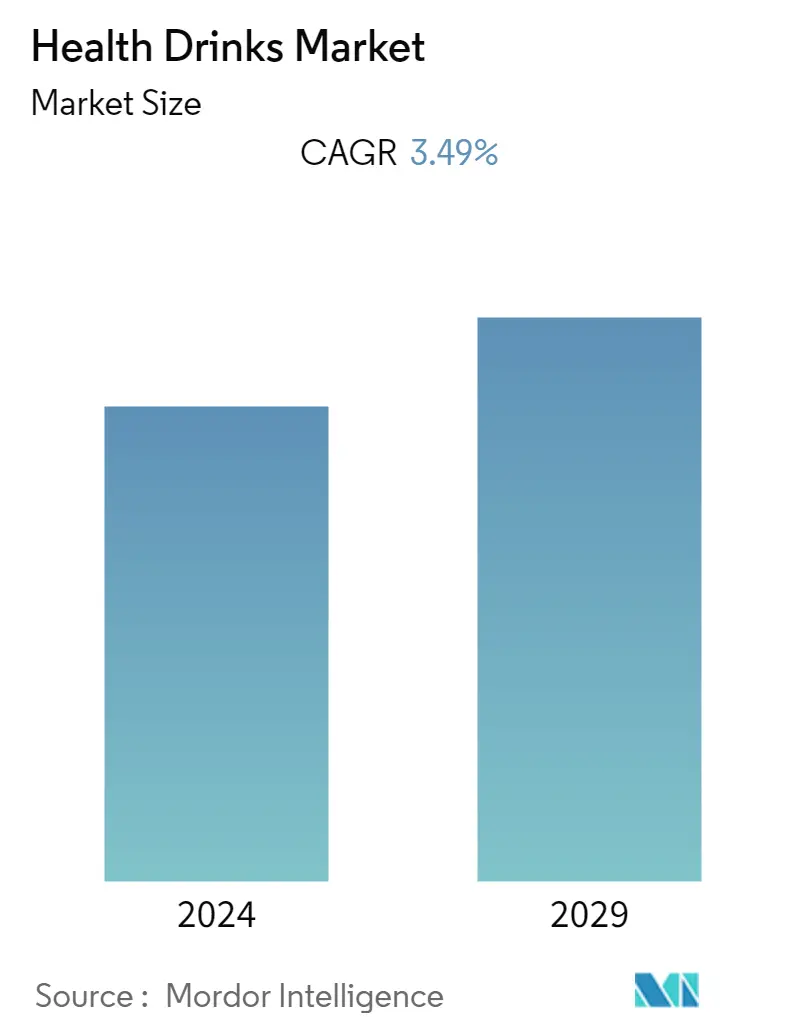

Se espera que el tamaño del mercado de bebidas saludables crezca de 344,36 mil millones de dólares en 2023 a 408,80 mil millones de dólares en 2028, a una tasa compuesta anual del 3,49% durante el período previsto (2023-2028).

El mercado de bebidas saludables es uno de los de más rápido crecimiento en el mundo. Los consumidores están prestando atención a la proliferación de vínculos entre el consumo de alimentos y bebidas y la salud. Debido a este factor, los consumidores están cambiando cada vez más hacia mantener un estilo de vida saludable que ayude a mantener el estado físico y al mismo tiempo reduzca las posibilidades de enfermedades relacionadas con el estilo de vida. Este factor, junto con otros factores, como el aumento de los gastos sanitarios y las crecientes tasas de urbanización, impulsa la demanda de productos de nutrición deportiva. Nuevas formulaciones y esquemas de marketing mejorados impulsan bebidas saludables como el agua funcional. En cuanto a los sabores, las variedades de cítricos dominan el mercado estudiado, pero el mercado estudiado ha sido testigo de la penetración de varios sabores nuevos.

La más popular pero también la menos exótica es añadir extractos de frutas o hierbas, como lima, fresa, CBD o aloe vera, entre otros, para darle al consumidor un plus vitamínico. También están surgiendo variantes de edición limitada y de temporada, como el agua de pan de jengibre de Spendrups, el brebaje de naranja y canela de Ondrasovka, y los sabores de coco y piña de Danone. Además, un aumento significativo en el número de usuarios ocasionales o recreativos, culturistas profesionales y atletas, así como el creciente número de jóvenes que optan por el deporte como carrera, también está contribuyendo positivamente al crecimiento del mercado.

Tendencias del mercado de bebidas saludables

Creciente demanda de bebidas vegetales y sin lactosa

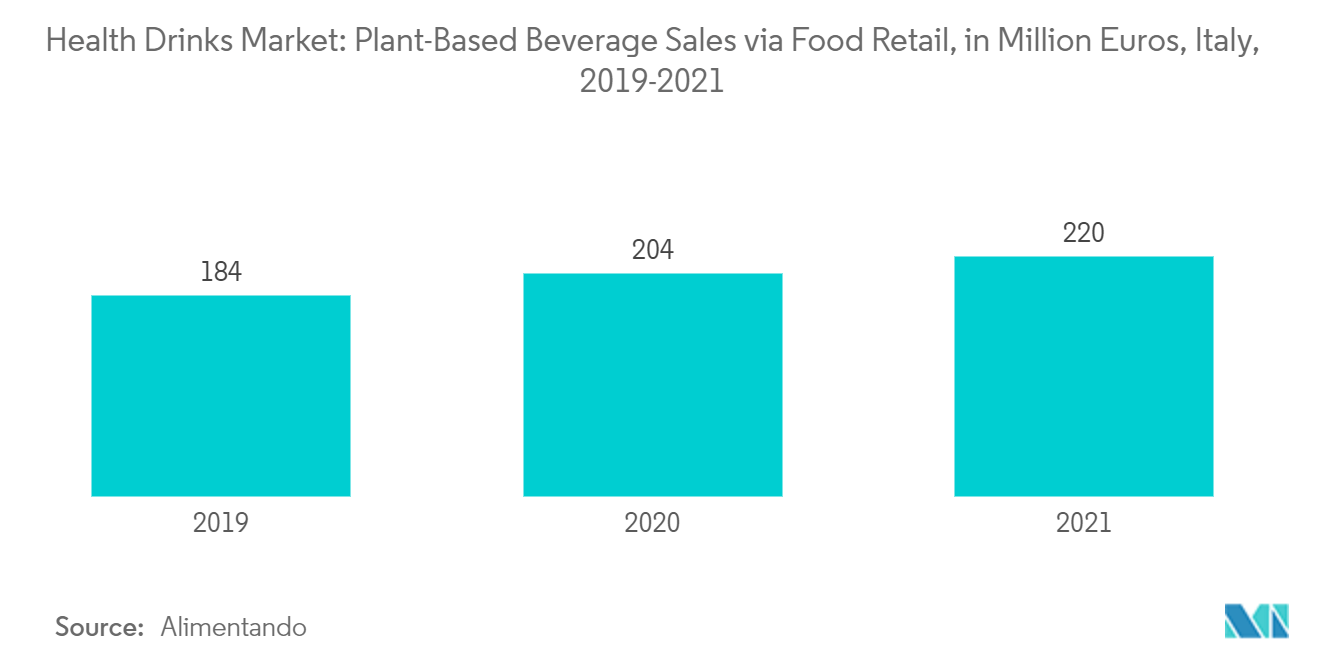

La intolerancia a la lactosa prevalece en regiones desarrolladas como América del Norte y países europeos. Por ejemplo, se registró que Turquía, Italia, Alemania y España tenían algunos de los mayores números de consumidores intolerantes a la lactosa. Según datos publicados por Britannica ProCon Org. Actualmente, el 69% de la población turca y el 72% de los italianos son intolerantes a la lactosa. Además, países asiáticos como China y Japón están incursionando en el estilo de vida de alimentos y bebidas basados en plantas y sin lactosa, impulsando así el mercado de bebidas saludables. La dieta vegana se ha vuelto cada vez más popular debido al cambio en la demanda de los consumidores de proteínas animales a vegetales. Esta inclinación hacia una dieta basada en plantas está asociada a diferentes factores, como cuestiones de sostenibilidad, concienciación sobre la salud, opiniones éticas o religiosas, derechos medioambientales y de los animales, y alergias. Por lo tanto, para satisfacer la creciente demanda de una dieta basada en plantas, Coldpress lanzó los primeros batidos pasteurizados a alta presión fortificados con vitaminas en dos sabores del Reino Unido, satisfaciendo así la creciente demanda de los consumidores de bebidas a base de plantas.

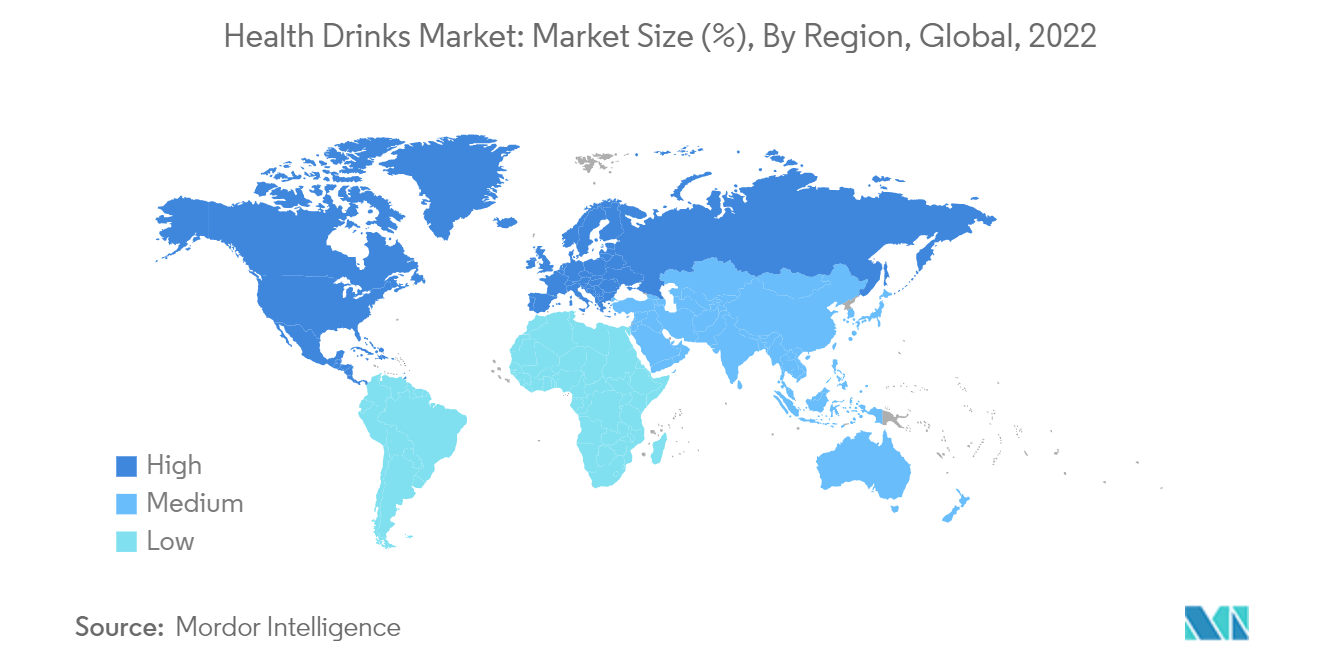

Europa tiene la mayor parte con una creciente conciencia sobre la salud

Se espera que la creciente atención a la salud y el bienestar y las intensas actividades de investigación llevadas a cabo por actores clave, principalmente sobre métodos relacionados con la dieta y la prevención de enfermedades, alienten a los actores europeos clave a introducir nuevas variantes de bebidas saludables en los próximos años. Además, ha habido un aumento en la atención sanitaria en toda Europa. Por ejemplo, en el Reino Unido, según la Oficina de Estadísticas Nacionales, se proyectó un aumento en términos nominales del 7,4% para el gasto sanitario total actual en 2021, hasta 277.000 millones de libras esterlinas, con respecto a los niveles de 2020. Cuando se tienen en cuenta los impactos de la inflación en la economía en general, el gasto sanitario total corriente aumentó en términos reales un 7,1% en 2021, frente al 10,0% en 2020. En 2021, el porcentaje del PIB atribuible a la atención sanitaria fue similar al porcentaje de 2020, alrededor del 11,9%. Además, los alemanes están intentando llevar estilos de vida más saludables; por ello, han sustituido los refrescos azucarados y carbonatados por bebidas saludables, especialmente agua funcional. Por ejemplo, Vitamin Water Germany promociona su agua funcional a través del jugador de baloncesto alemán Jannik Freese con publicaciones en las redes sociales en Instagram, Facebook y Twitter. Con esta promoción orgánica, la empresa obtuvo una buena respuesta para su producto.

Descripción general de la industria de bebidas saludables

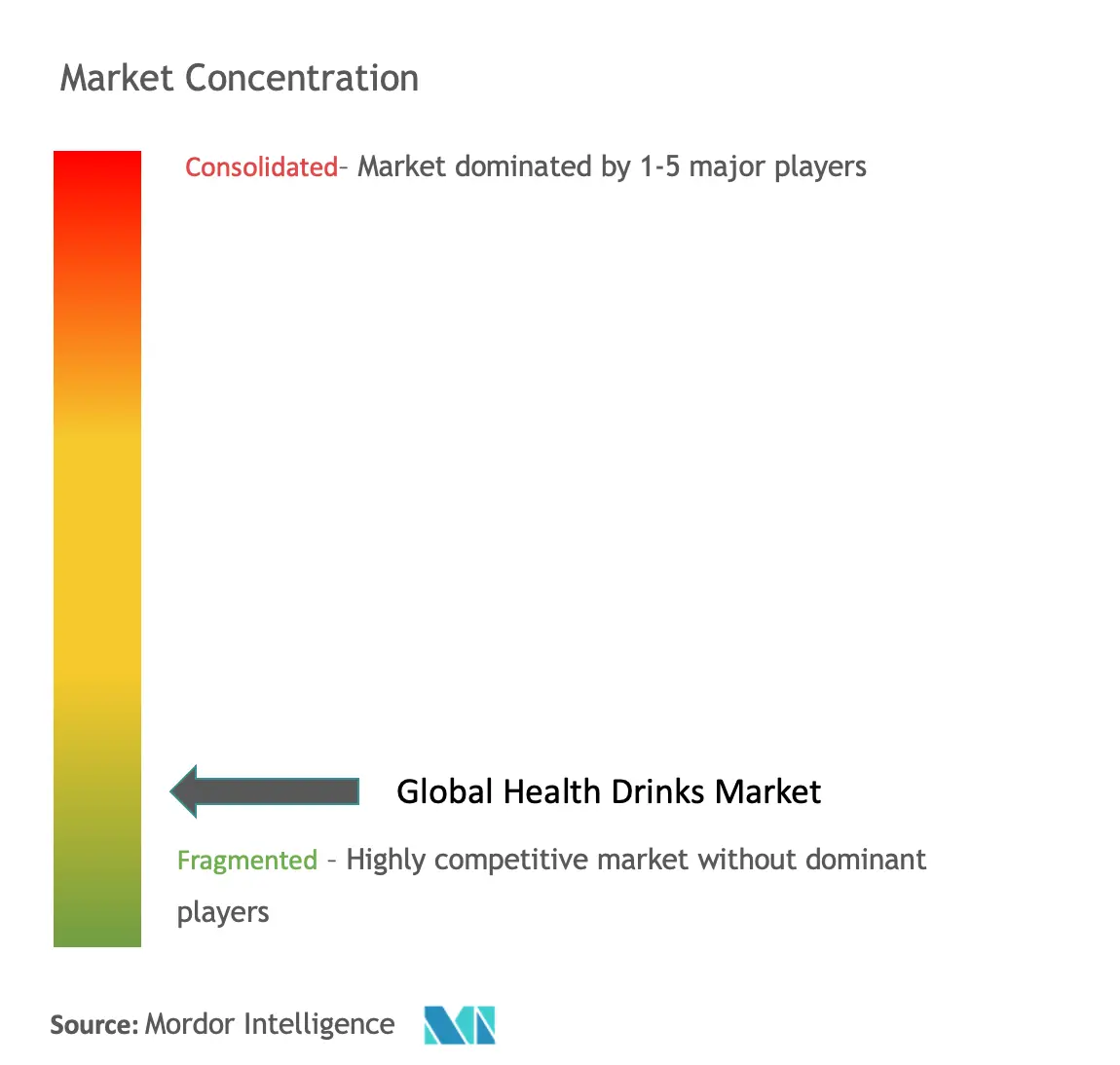

Las empresas más activas del mercado de bebidas saludables incluyen a PepsiCo, seguida de Unilever, Mondelez International, Inc., Danone SA, General Nutrition Centers Inc., The Hain Celestial Group, Glanbia PLC, Premier Nutrition Company LLC, The Coca-Cola Company, General Nutrition. Centres, Inc. Dado que se espera que la demanda de bebidas funcionales y otras bebidas saludables aumente durante el período de pronóstico, los actores están adoptando diversas estrategias, como adquisiciones y fusiones, asociaciones e innovaciones de productos para llegar a una base de consumidores más amplia.

Líderes del mercado de bebidas saludables

Mondelez International, Inc.

PepsiCo, Inc.

Glanbia plc

Unilever PLC

Abbott Laboratories

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas saludables

- En mayo de 2022, PerfectTed presentó una línea de bebidas saludables elaboradas con bebidas energéticas naturales a base de té verde matcha para combatir la fatiga. El objetivo de la marca retadora era transformar el uso de cafeína en algo más saludable mediante el uso de un ingrediente matcha que se ha utilizado durante más de 800 años.

- En mayo de 2021, se lanzó Gist, una bebida efervescente prebiótica elaborada a partir de cinco componentes botánicos que han recibido certificación orgánica, para competir con otras bebidas saludables. Se afirmó que la esencia que se está reinventando era una bebida limpia, ya que se elaboraba con plantas en lugar de extractos.

- En mayo de 2021, PepsiCo, la empresa líder en alimentos y bebidas, acaba de lanzar su última innovación, Soulboost, una bebida de agua con gas con un toque de jugo real e ingredientes funcionales. Soulboost captura la diversión de una bebida afrutada a través de un refresco de agua con gas ligero y libre de culpa.

Segmentación de la industria de bebidas saludables

Las bebidas con propiedades adicionales para potenciar la salud y el bienestar pueden considerarse bebidas saludables. El mercado de bebidas saludables está segmentado por tipo de producto, canal de distribución y geografía. El mercado está segmentado por tipo de producto en jugos de frutas y verduras, bebidas deportivas, bebidas energéticas, bebidas de kombucha, agua embotellada funcional y fortificada, lácteos y bebidas alternativas a los lácteos. y té y café RTD. Por canal de distribución, el mercado estudiado se segmenta en supermercados/hipermercados, tiendas especializadas, tiendas de conveniencia, tiendas online y otros canales de distribución. El mercado se ha segmentado según la geografía en América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Zumos de frutas y verduras |

| Bebidas deportivas |

| Bebidas energizantes |

| Bebidas de Kombucha |

| Agua embotellada funcional y fortificada |

| Bebidas lácteas y alternativas a los lácteos |

| Té y café RTD |

| Hipermercados/Supermercados |

| Tiendas especializadas |

| Tiendas minoristas en línea |

| Tiendas de conveniencia |

| Otros canales de distribución |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| España | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| tipo de producto | Zumos de frutas y verduras | |

| Bebidas deportivas | ||

| Bebidas energizantes | ||

| Bebidas de Kombucha | ||

| Agua embotellada funcional y fortificada | ||

| Bebidas lácteas y alternativas a los lácteos | ||

| Té y café RTD | ||

| Canal de distribución | Hipermercados/Supermercados | |

| Tiendas especializadas | ||

| Tiendas minoristas en línea | ||

| Tiendas de conveniencia | ||

| Otros canales de distribución | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de bebidas saludables

¿Cuál es el tamaño actual del mercado de Bebidas saludables?

Se proyecta que el mercado de bebidas saludables registrará una tasa compuesta anual del 3,49% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Bebidas saludables?

Mondelez International, Inc., PepsiCo, Inc., Glanbia plc, Unilever PLC, Abbott Laboratories son las principales empresas que operan en el mercado de bebidas saludables.

¿Cuál es la región de más rápido crecimiento en el mercado de Bebidas saludables?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bebidas saludables?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de bebidas saludables.

¿Qué años cubre este mercado de Bebidas saludables?

El informe cubre el tamaño histórico del mercado de Bebidas saludables para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas saludables para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bebidas saludables

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Bebidas saludables en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Bebidas saludables incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.