Análisis del mercado de compresores de petróleo y gas

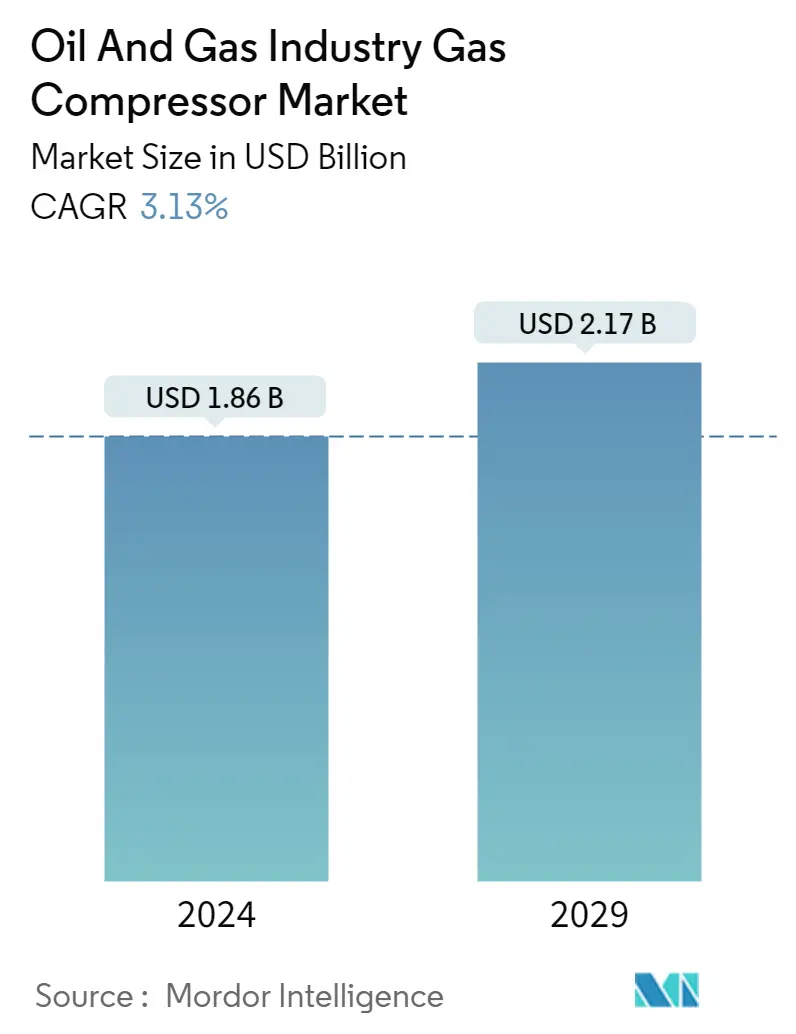

El tamaño del mercado de compresores de gas de la industria del petróleo y el gas se estima en 1,86 mil millones de dólares en 2024, y se espera que alcance los 2,17 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,13% durante el período previsto (2024-2029).

- A largo plazo, el mercado está impulsado en gran medida por el crecimiento del consumo de gas natural para diversas aplicaciones, lo que ha llevado a más proyectos de producción y transmisión de gas y precios razonables del gas natural en el escenario actual, lo que tiene un impacto positivo en el sector upstream..

- Por otro lado, la creciente penetración de las energías renovables en el sector energético ofrece una dura competencia al consumo de gas natural y, por lo tanto, impide el crecimiento del uso de compresores de gas en numerosas aplicaciones.

- Sin embargo, el aumento de las reservas probadas de gas natural, en particular de los yacimientos de gas marinos en el panorama reciente, plantea una enorme oportunidad para el mercado de compresores de gas. El reciente descubrimiento del campo de petróleo y gas del grupo ruso Lukoil frente a las costas de México es un ejemplo de lo mismo. Los nuevos campos productores que se avecinan implicarán un mayor despliegue de compresores de gas para las líneas de recolección.

Tendencias del mercado de compresores de petróleo y gas

Se espera que el sector midstream domine el mercado

- Los compresores de gas utilizados en la industria del petróleo y el gas se utilizan dentro de la red de tuberías de transmisión de gas o en las unidades de almacenamiento de gas comprimido. El gas que fluye por las tuberías sufre pérdidas de presión que aumentan con la velocidad del flujo y la longitud de la tubería. Por lo tanto, cada 50 a 100 millas, es necesaria una estación compresora para recomprimir el gas y compensar las pérdidas de presión.

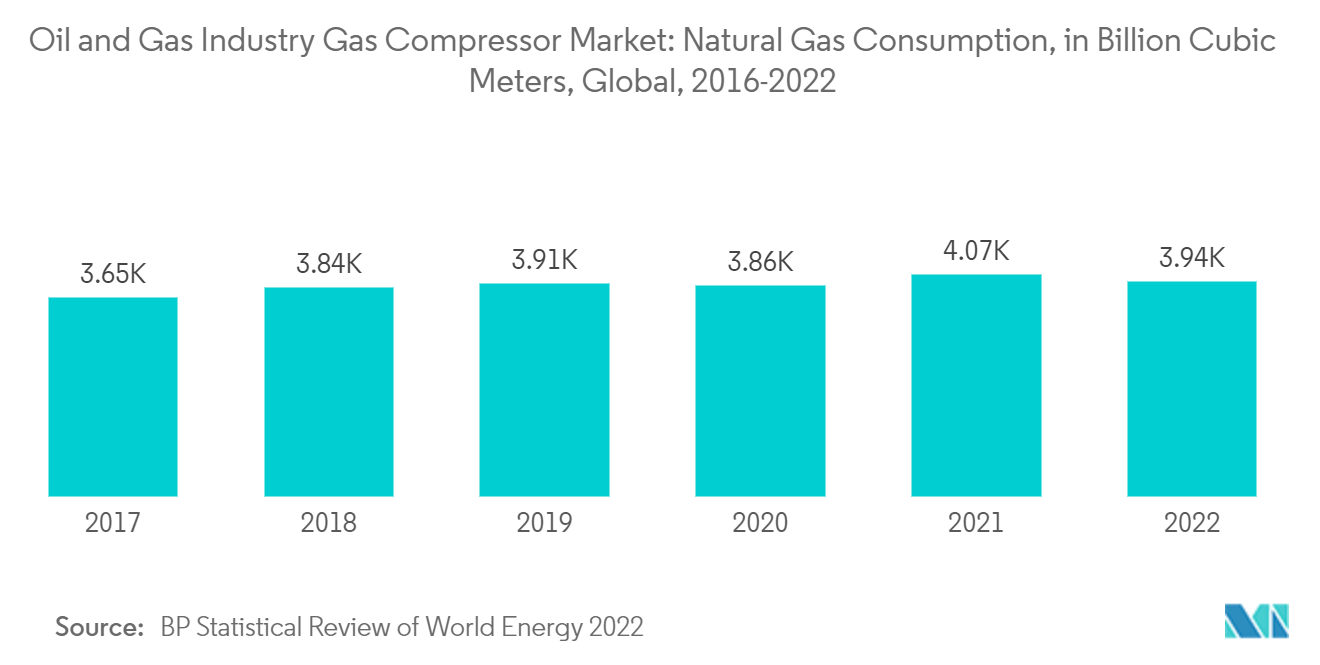

- El consumo de gas natural mostró continuamente una tendencia de avance en los últimos 10 años, con alrededor de 3941,3 mil millones de metros cúbicos de consumo en 2022. Se espera que la demanda crezca en los próximos años debido al impulso del gobierno por métodos más limpios de generación de energía en muchos países. Una serie de proyectos de gasoductos y GNL están a punto de sumarse a la lista de proyectos realizados por muchas empresas midstream en los próximos años.

- Por ejemplo, el Proyecto Adelphia Gateway recibió la aprobación para la construcción de la segunda fase del proyecto de la Comisión Federal Reguladora de Energía (FERC) de Estados Unidos. El proyecto incluye la conversión de un oleoducto existente de 84 millas en un oleoducto de suministro de gas para su distribución en la región de Filadelfia. Se espera que el desarrollador, Adelphia Gateway LLC, pueda suministrar el primer gas del gasoducto a finales de 2023.

- Además, en febrero de 2023, Oil and Natural Gas Corporation, el gigante estatal de hidrocarburos de la India, inició un costoso proyecto de reemplazo de oleoductos, un proyecto crucial para la producción de la compañía en campos clave de la costa oeste. El proyecto de 446 millones de dólares garantizará un suministro estable de petróleo y gas de los pozos de ONGC que cubren un área de 40.000 kilómetros cuadrados a lo largo de la costa occidental. Dado que los compresores desempeñan un papel crucial en la industria del petróleo y el gas al aumentar la presión del gas natural y permitir el transporte de gas natural desde el sitio de producción, este tipo de proyecto, a su vez, promoverá el uso de compresores en toda la industria.

- Estos acontecimientos tendrán inevitablemente un impacto positivo en el mercado de compresores de gas en la industria del petróleo y el gas durante el período de pronóstico.

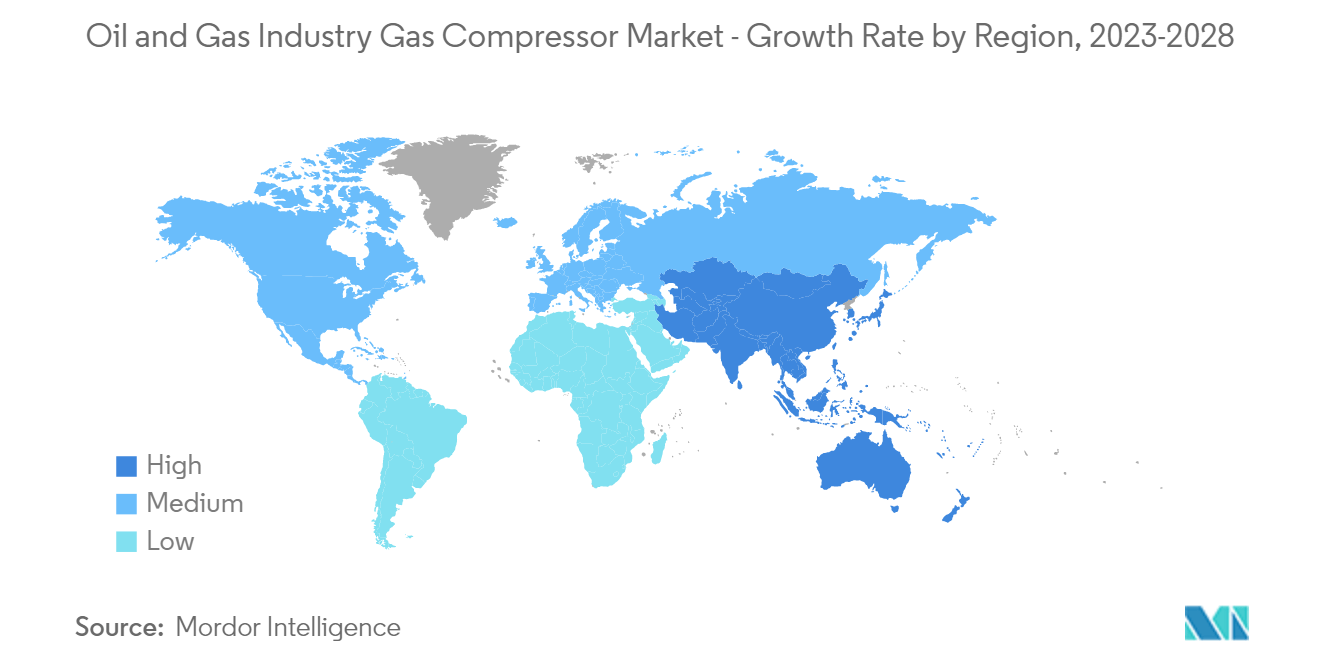

Se espera que Asia-Pacífico domine el crecimiento del mercado

- Asia-Pacífico puede representar la mitad de la demanda incremental de gas en un futuro próximo debido al mayor consumo en los sectores industrial y de transporte. Para atender la demanda de gas natural para la industria de generación de energía y otras aplicaciones, la región ha sido testigo de una expansión de la red de gasoductos, principalmente en países como India y China.

- Las importaciones de gas natural GNL y por gasoductos de China alcanzaron niveles récord en 2022, con un incremento de más del 16,6% en las importaciones de GNL durante la última década, mientras que las importaciones mensuales de gasoductos se acercaron a un nivel máximo de 4 millones de toneladas métricas. El aumento de las importaciones conducirá a una expansión de la infraestructura de oleoductos de apoyo en el país. Además, se espera que India ponga en funcionamiento 34.384 kilómetros de nuevos gasoductos para 2023.

- En marzo de 2023, Aramco y sus socios de empresa conjunta Panjin Xincheng Industrial Group y NORINCO Group anunciaron planes para iniciar la construcción de una importante refinería integrada y un complejo petroquímico en el noreste de China. El complejo contará con una combinación de una refinería de 300.000 barriles por día y una planta petroquímica con una capacidad de producción anual de 1,65 millones de toneladas de etileno y 2 millones de toneladas métricas de paraxileno. Se espera que la construcción comience en el segundo trimestre de 2023, una vez que el proyecto haya obtenido las aprobaciones administrativas. Se espera que esté en pleno funcionamiento en 2026.

- Además, la red de estaciones de servicio de GNC en rápido crecimiento ha llevado al desarrollo del mercado de compresores de gas en la región de Asia y el Pacífico. Por ejemplo, en abril de 2023, el gobierno de la India anunció que se había fijado el objetivo de establecer alrededor de 17.700 estaciones de GNC en todo el país para 2030.

- Debido a esta evolución, se espera que el mercado de compresores de gas florezca en mayor medida en la región de Asia y el Pacífico durante el período de estudio.

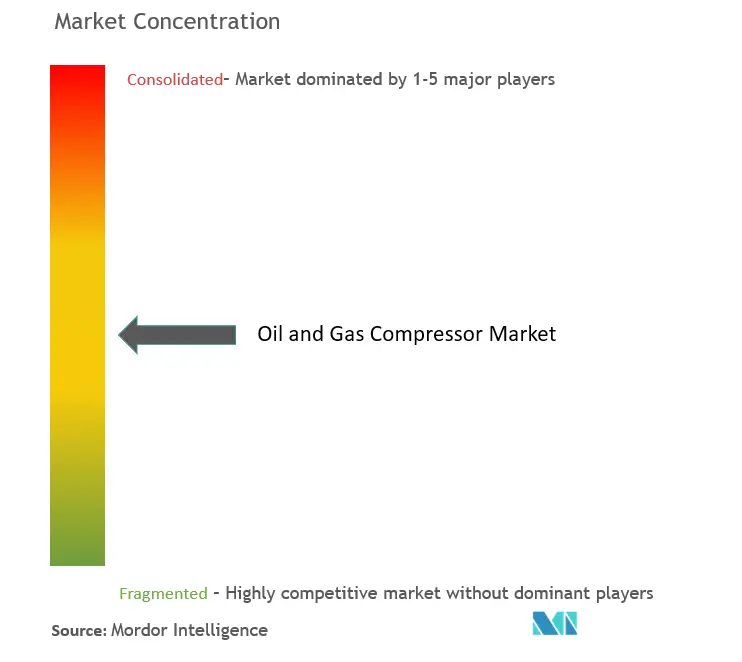

Descripción general de la industria de compresores de petróleo y gas

El mercado de compresores de gas de la industria del petróleo y el gas está semiconsolidado. Algunas de las empresas más importantes (sin ningún orden en particular) incluyen Atlas Copco AB, Ariel Corporation, Bauer Compressor Inc., Clean Energy Fuels Corp. e Ingersoll Rand PLC, entre otras.

Atlas Copco AB ha adoptado muchas estrategias como centrarse en la investigación y el desarrollo, aumentar la cobertura del mercado, aumentar la eficiencia operativa, desarrollar nuevos productos y soluciones sostenibles que ofrezcan mejor valor y mayor eficiencia energética. A modo de ejemplo, en febrero de 2023, la empresa lanzó sus compresores de aire industriales inteligentes de velocidad fija GA y GA+ de próxima generación. Estas innovaciones tecnológicas permitirían a la empresa responder mejor a las necesidades cambiantes de los clientes industriales con una cartera de productos diversificada. Este nuevo tipo de compresores también se puede utilizar para aplicaciones de energía limpia como el procesamiento de gas natural y la producción de hidrógeno.

Líderes del mercado de compresores de petróleo y gas

-

Ariel Corporation

-

BAUER Compressors Inc.

-

Ingersoll Rand PLC

-

Clean Energy Fuels Corp.

-

Atlas Copco AB

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de compresores de petróleo y gas

- Abril de 2023 Baker Hughes, especialista en servicios petroleros, se adjudicó un contrato para suministrar al socio QatarEnergy dos compresores de refrigerante principales (MRC) para el proyecto North Field South (NFS) de Qatar. Qatargas ejecutará el proyecto de ampliación. Cada tren MRC constará de tres turbinas de gas Frame 9E DLN Ultra Low NOx y seis compresores centrífugos en dos trenes de GNL para un alcance total de suministro de seis turbinas de gas para impulsar 12 compresores.

- Enero de 2022 Burckhardt Compression (Burckhardt), especialista en tecnología de gases industriales, consiguió un contrato de suministro de compresores de gas de TECNIMONT SpA y Tecnimont Private Ltd. para proporcionar soluciones de compresión para la próxima planta de polipropileno de IOCL en Bihar, India. Se espera que la empresa proporcione servicios de EPC y puesta en marcha para los sistemas de compresión.

Segmentación de la industria de compresores de petróleo y gas

Una sustancia (generalmente un gas) se comprime reduciendo su volumen y aumentando su presión en un compresor. Es posible utilizar compresores en diversas aplicaciones que implican aumentar la presión dentro del contenedor de almacenamiento de gas, como la compresión de gases en refinerías de petróleo y plantas químicas.

El informe de mercado de compresores de gas para la industria del petróleo y el gas está segmentado por tipo, aplicación y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África). Por tipo, el mercado se segmenta en alternativo y de tornillo. Por aplicación, el mercado se segmenta en upstream, downstream y midstream. El informe también cubre el tamaño del mercado y las previsiones para el mercado de compresores de gas de la industria del petróleo y el gas en los principales países de la región. Para cada segmento, el tamaño del mercado y los pronósticos se realizaron en función de los ingresos (USD).

| Tipo | alternativo | ||

| Tornillo | |||

| Solicitud | Río arriba | ||

| Río abajo | |||

| Centro de la corriente | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Francia | |||

| España | |||

| Reino Unido | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| India | |||

| Malasia | |||

| Indonesia | |||

| Resto de Asia-Pacífico | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Colombia | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Emiratos Árabes Unidos | |||

| Nigeria | |||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de compresores de petróleo y gas

¿Qué tamaño tiene el mercado de Compresor de gas para la industria del petróleo y el gas?

Se espera que el tamaño del mercado de compresores de gas de la industria del petróleo y el gas alcance los 1,86 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,13% para alcanzar los 2,17 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Compresor de gas para la industria del petróleo y el gas?

En 2024, se espera que el tamaño del mercado de compresores de gas de la industria del petróleo y el gas alcance los 1,86 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Compresor de gas para la industria del petróleo y el gas?

Ariel Corporation, BAUER Compressors Inc., Ingersoll Rand PLC, Clean Energy Fuels Corp., Atlas Copco AB son las principales empresas que operan en el mercado de compresores de gas para la industria del petróleo y el gas.

¿Cuál es la región de más rápido crecimiento en el mercado Compresor de gas para la industria del petróleo y el gas?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Compresor de gas para la industria del petróleo y el gas?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de compresores de gas para la industria del petróleo y el gas.

¿Qué años cubre este mercado de Compresor de gas para la industria del petróleo y el gas y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de compresores de gas para la industria del petróleo y el gas se estimó en 1.800 millones de dólares. El informe cubre el tamaño histórico del mercado de Compresor de gas para la industria de petróleo y gas durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Compresor de gas para la industria de petróleo y gas para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Nuestros informes más vendidos

Popular Industrial Machinery Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Informe de la industria de compresores de petróleo y gas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de compresores de petróleo y gas en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Compresores de petróleo y gas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.