Análisis del mercado de carotenoides alimentarios

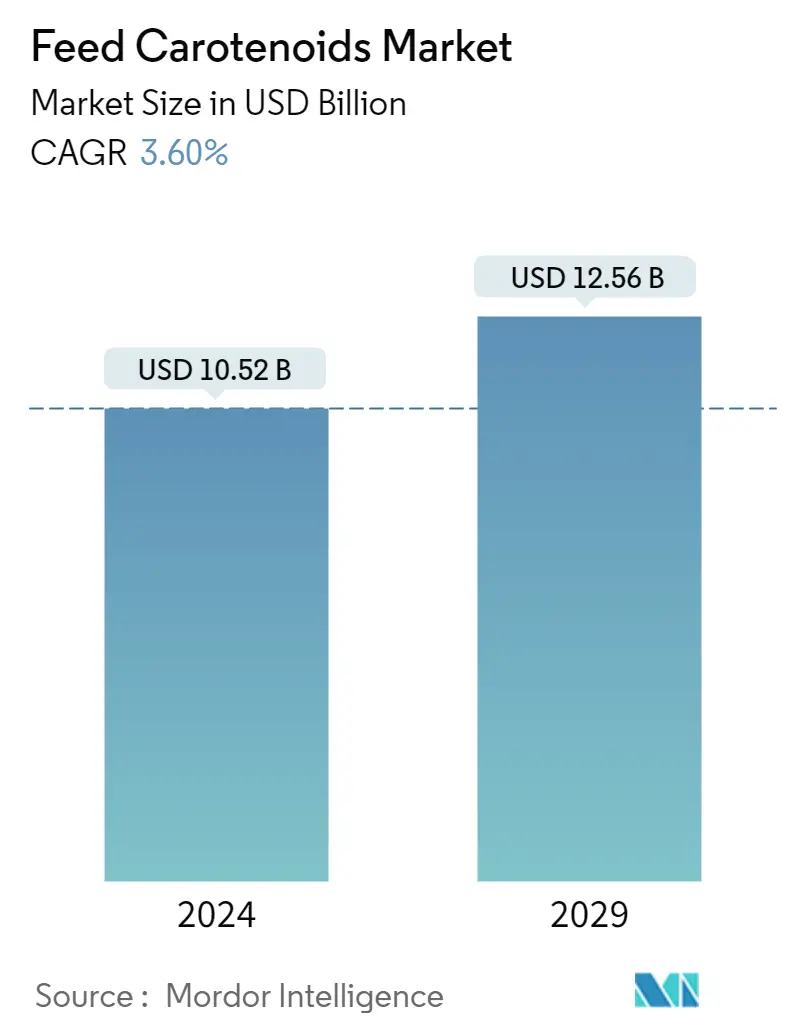

El tamaño del mercado de carotenoides alimentarios se estima en 10,52 mil millones de dólares en 2024, y se espera que alcance los 12,56 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,60% durante el período previsto (2024-2029).

Se prevé que el mercado se verá moderadamente afectado por la pandemia de COVID-19 debido a las interrupciones de la cadena de suministro observadas a nivel mundial. Varios gobiernos han ordenado el cierre parcial de puertos internacionales, promoviendo interrupciones en la cadena de suministro de carotenoides alimentarios. Además del cierre de algunas instalaciones de producción, la propagación de la enfermedad perturbó la producción ganadera y las industrias de fabricación de piensos en todo el mundo. Por lo tanto, se especula que el impacto actual de la pandemia de COVID-19 tendrá un impacto negativo en el suministro de materias primas, lo que probablemente aumentará los precios durante los próximos años.

A largo plazo, se prevé que el crecimiento de la industria de la acuicultura y el mayor consumo de productos del mar impulsarán el crecimiento del mercado de carotenoides. La astaxantina es el principal carotenoide utilizado para la pigmentación del músculo de los peces, principalmente el salmón. Varios estudios han documentado el papel biológico y nutricional de los carotenoides en animales acuáticos, junto con el efecto de factores bióticos y abióticos sobre el transporte y retención de carotenoides y la pigmentación final de la carne.

La región de Asia y el Pacífico es la principal región productora y consumidora de piensos compuestos del mundo, lo que inflige un impacto directo en el mercado de carotenoides para piensos. La mayor escala de la producción ganadera industrial en la región ha contribuido significativamente a un aumento de la capacidad de producción de piensos en las principales economías de la región. La producción total de carne de búfalo y vacuno, aves de corral, ovejas y cabras alcanzó respectivamente 19.208,3, 50.689,1 y 9.720,2 mil toneladas métricas en 2020, en comparación con 18.748,3, 49.151,2 y 9.167,7 mil toneladas métricas en 2018 en Asia. Por lo tanto, se espera que la creciente demanda de productos ganaderos en Asia impulse el crecimiento del mercado en los próximos años.

Piensos carotenoides Tendencias del mercado

Uso creciente en piensos para acuicultura

Las diversas propiedades biológicas de los carotenoides han llevado a un mayor uso como aditivo en los piensos para la acuicultura. Los carotenoides se utilizan ampliamente en la alimentación del salmón, la trucha y el pargo rojo, así como en mariscos como camarones y langostas. Los carotenoides son esenciales en la etapa larvaria de las especies acuícolas, y las larvas de peces aumentan drásticamente su tasa de supervivencia cuando se crían con alimentos vivos que contienen carotenoides. Se ha estimado que para finales de 2021, casi el 20% del consumo mundial de pescado y otros productos acuícolas procederá de la acuicultura cultivada, a diferencia de la recolección silvestre.

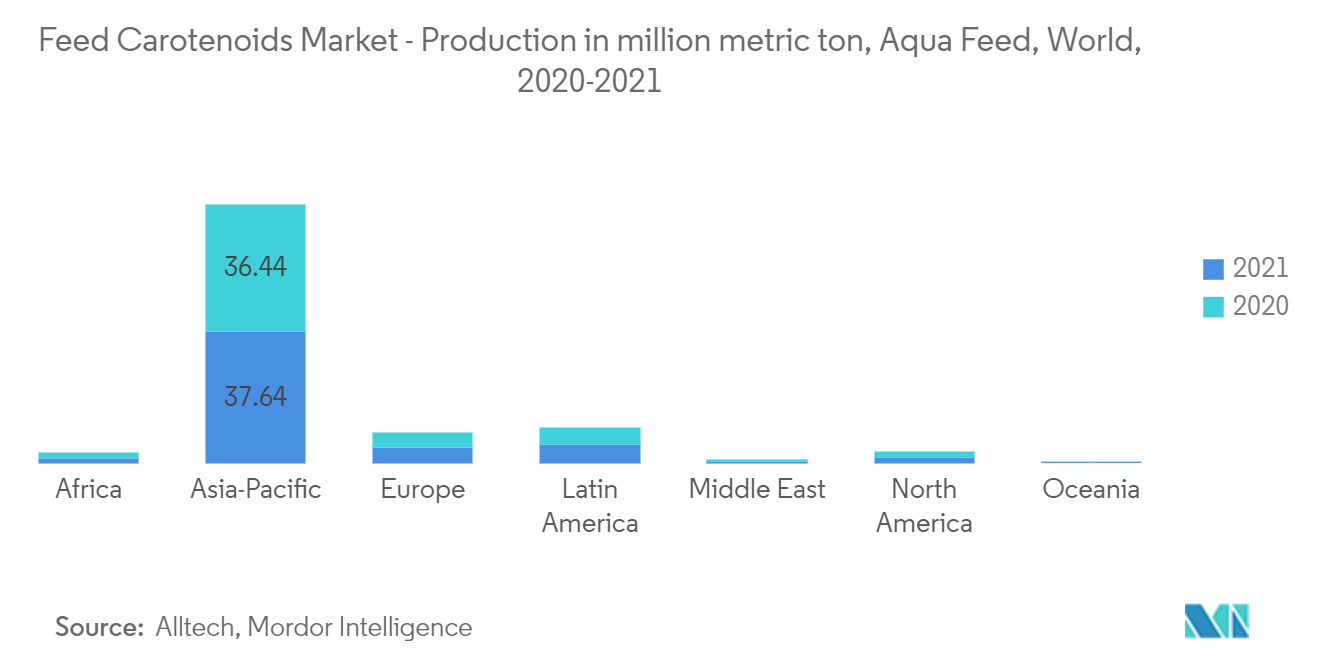

El crecimiento de la producción acuícola mundial ha llevado a una mayor demanda de piensos, promoviendo así el crecimiento del mercado de carotenoides. Según se informa, los piensos para acuicultura crecieron un 4% en 2019 (Encuesta global de piensos de Alltech 2020). El mercado de Asia y el Pacífico fue el que más creció por tonelada métrica, produciendo 1,5 millones de toneladas métricas adicionales respecto al año anterior y alcanzó casi 30 millones de toneladas métricas. En 2019, China, Bangladesh, Vietnam, India e Indonesia fueron los principales productores de alimentos acuícolas de la región. Solo China contribuyó con 16,5 millones de toneladas métricas a la producción mundial de alimentos acuícolas. Esto presenta una oportunidad creciente para el desarrollo del mercado de carotenoides para piensos para acuicultura. Se espera que la creciente conciencia de los acuicultores sobre la necesidad de una nutrición óptima en sus granjas proporcione un impulso adicional al crecimiento del segmento de la acuicultura en el mercado de carotenoides para piensos.

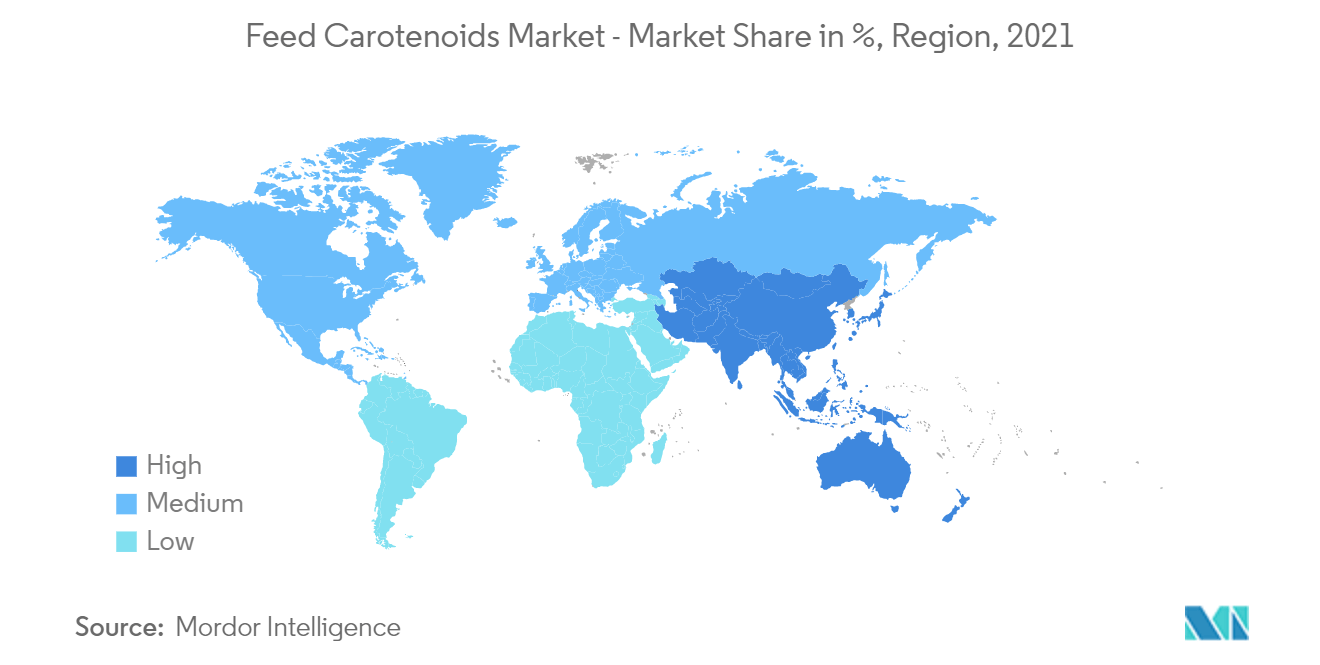

Asia-Pacífico lidera el mercado global

Asia-Pacífico es el mayor consumidor de carotenoides como aditivos alimentarios, ya que es el mayor mercado para la acuicultura en todo el mundo, dominado por China. Vietnam, Indonesia e India son los mercados clave que se espera experimenten un crecimiento significativo en el futuro debido a la adopción de nuevos métodos científicos para la agricultura y el creciente consumo de pescado y otros productos ganaderos. El objetivo de aumentar el potencial de exportación en los países asiáticos también está impulsando la demanda de piensos, impulsando así el crecimiento del mercado de carotenoides. En Indonesia, el gobierno planea tener una red de docenas de aldeas con granjas acuícolas para fines de 2022 para impulsar sus exportaciones acuícolas.

En la actualidad, algunas de sus principales especies de exportación incluyen el camarón tigre asiático (Penaeus monodon) y el camarón patiblanco (Litopenaeus vannamei). Además, los ganaderos de la región están tomando conciencia de la importancia de los aditivos naturales en los piensos. Los carotenoides sintéticos se están reemplazando por naturales en los aditivos alimentarios, abordando la cuestión del impacto en la salud de los seres humanos y los animales, así como en el medio ambiente. Los carotenoides sintéticos se venden entre 250 y 2.000 USD/kg, mientras que los carotenoides naturales se venden entre 350 y 7.500 USD/kg. Por lo tanto, se espera que la inversión en carotenoides naturales impulse el mercado en la región durante el período previsto.

Descripción general de la industria de los carotenoides alimentarios

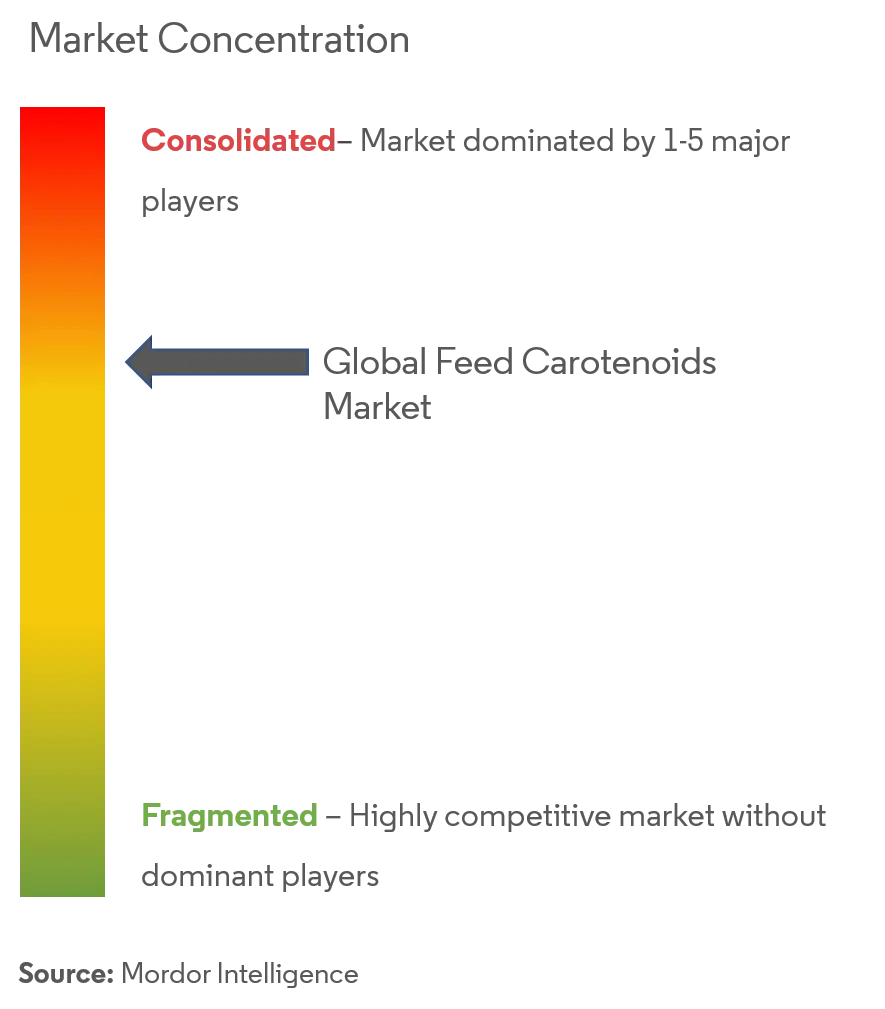

El mercado de carotenoides alimentarios estudiado está consolidado y los principales actores mundiales ocupan importantes cuotas de mercado. BASF SE, Kemin Industries, DSM Animal Nutrition, EW Nutrition, VievePharm Animal Nutrition BV y Allied Biotech Corporation son los principales actores que representan más del 80% del mercado mundial de carotenoides alimentarios según los ingresos totales en 2021.

Líderes del mercado de carotenoides alimentarios

-

BASF SE

-

Kemin Industries

-

DSM Animal Nutrition

-

VievePharm Animal Nutrition B.V.

-

EW Nutrition

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de carotenoides alimentarios

En febrero de 2021, EW Nutrition, una empresa de nutrición animal, adquirió el negocio de pigmentos y calidad de piensos de Novus International Inc.

En marzo de 2019, Kemin Animal Nutrition and Health lanzó Organic KEM GLO, que ayuda a los productores de huevos orgánicos a intensificar el color de las yemas de huevo para los productores de huevos de América del Norte.

En agosto de 2018, BASF lanzó formulaciones de Lucantin NXT que reemplazan a la etoxiquina (EQ) como estabilizador en el mercado de los 28 de la UE. La próxima generación de carotenoides se estabiliza con galato de propilo (PG) y butilhidroxitolueno (BHT) o tocoferol.

Segmentación de la industria de carotenoides alimentarios

Los carotenoides alimentarios son los compuestos que se utilizan en los piensos para animales como pigmento colorante para mejorar diversos productos de origen ganadero, incluidas las yemas de huevo, la piel de los pollos de engorde, el pescado y los crustáceos. El mercado de carotenoides alimentarios está segmentado por tipo en betacaroteno, licopeno, luteína, astaxantina, cantaxantina y otros tipos. Por tipo de animal, el mercado se segmenta en rumiantes, aves de corral, porcinos, acuicultura y otros tipos de animales. El mercado también está segmentado por geografía para incluir las tendencias clave en los principales mercados de América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África. El informe ofrece tamaño de mercado y pronósticos para el mercado de carotenoides alimentarios en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Tipo | Betacaroteno | ||

| licopeno | |||

| luteína | |||

| astaxantina | |||

| cantaxantina | |||

| Otros tipos | |||

| Tipo de animal | Rumiante | ||

| Aves de corral | |||

| Cerdo | |||

| Acuicultura | |||

| Otros tipos de animales | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Resto de América del Norte | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| España | |||

| Rusia | |||

| Italia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| India | |||

| Japón | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de carotenoides alimentarios

¿Qué tamaño tiene el mercado de carotenoides alimentarios?

Se espera que el tamaño del mercado de carotenoides alimentarios alcance los 10,52 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,60% para alcanzar los 12,56 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Carotenoides alimentarios?

En 2024, se espera que el tamaño del mercado de carotenoides alimentarios alcance los 10,52 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Carotenoides alimentarios?

BASF SE, Kemin Industries, DSM Animal Nutrition, VievePharm Animal Nutrition B.V., EW Nutrition son las principales empresas que operan en el mercado de carotenoides alimentarios.

¿Cuál es la región de más rápido crecimiento en el mercado Carotenoides alimentarios?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de carotenoides alimentarios?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de carotenoides alimentarios.

¿Qué años cubre este mercado de Carotenoides alimentarios y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de carotenoides alimentarios se estimó en 10,15 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Carotenoides alimentarios durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Carotenoides alimentarios para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Feed Additives Reports

Popular Animal Nutrition & Wellness Reports

Informe de la industria de carotenoides alimentarios

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de carotenoides alimentarios en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de carotenoides alimentarios incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.