Tamaño y Participación del Mercado Global de Sistemas de Antenas Distribuidas

Análisis del Mercado Global de Sistemas de Antenas Distribuidas por Mordor Intelligence

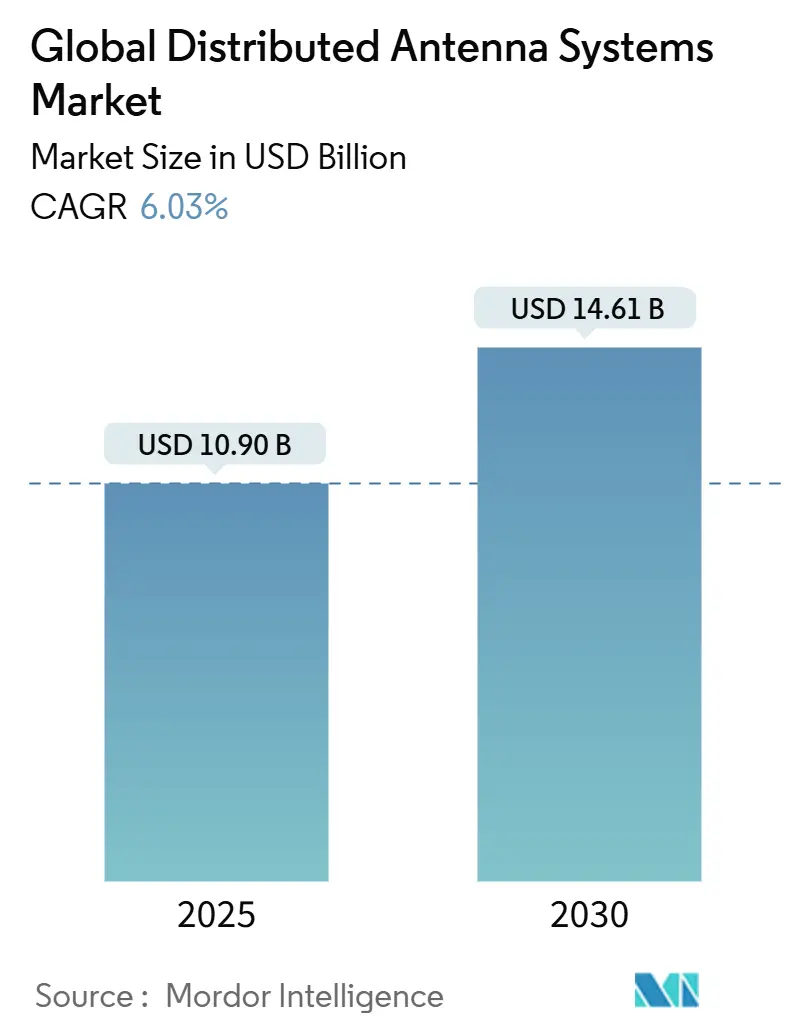

El tamaño del Mercado Global de Sistemas de Antenas Distribuidas se estima en USD 10,90 mil millones en 2025, y se espera que alcance USD 14,61 mil millones para 2030, con una CAGR del 6,03% durante el período de pronóstico (2025-2030).

El tamaño del mercado de sistemas de antenas distribuidas se sitúa en USD 10,90 mil millones en 2025 y se pronostica que alcance USD 14,61 mil millones para 2030, reflejando una CAGR del 6,03% durante el período. La demanda se está acelerando mientras la densificación 5G expone brechas de cobertura interior, mientras que los modelos de negocio neutral-host alivian las cargas de capital para los propietarios de instalaciones. La arquitectura pasiva continúa dominando despliegues sensibles al costo, y los mandatos regulatorios para la cobertura de radio de seguridad pública mantienen el ciclo de gasto resistente durante oscilaciones económicas. Las redes auto-optimizantes basadas en inteligencia artificial están comenzando a recortar los costos operativos, y los diseños DAS digitales están moderando el consumo de energía, alineando los despliegues con los crecientes objetivos de sostenibilidad corporativa.

Puntos Clave del Informe

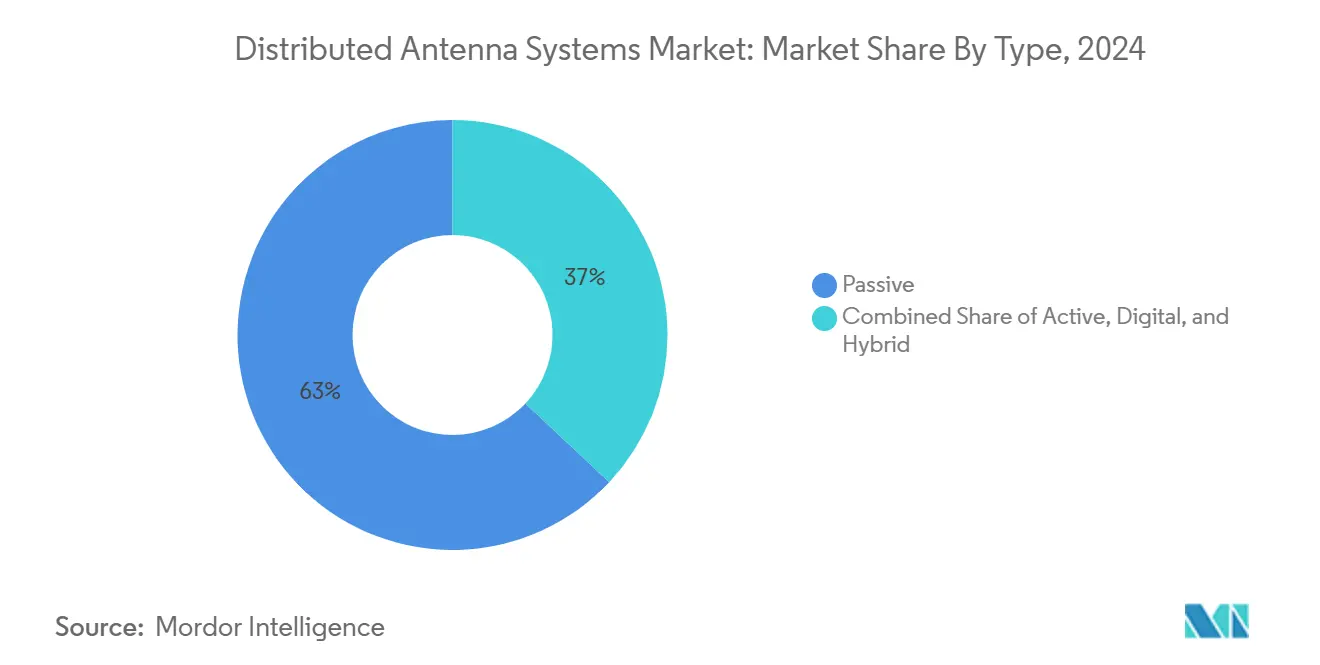

- Por tipo, las soluciones pasivas lideraron con un 63% de participación del mercado de sistemas de antenas distribuidas en 2024; se proyecta que el DAS híbrido se expanda a una CAGR del 9,06% hasta 2030.

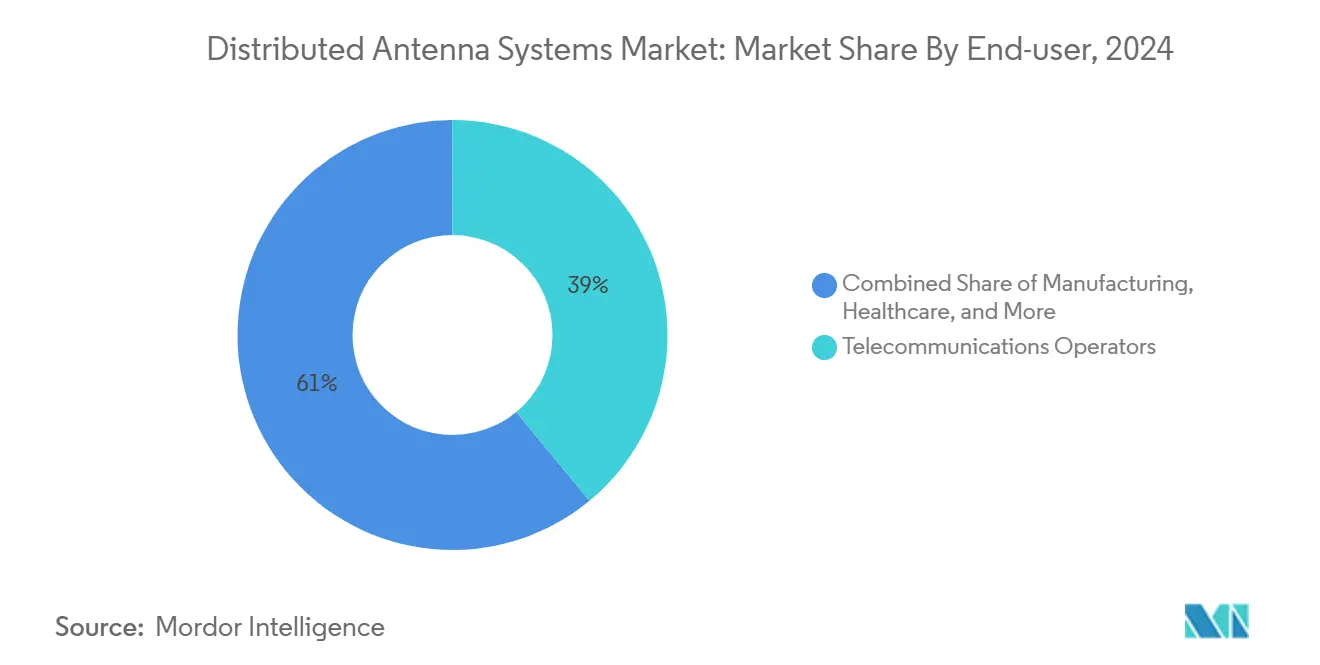

- Por usuario final, los operadores de telecomunicaciones representaron el 39% de la participación de ingresos en 2024, mientras que las instalaciones de atención médica avanzan a una CAGR del 8,33% hasta 2030.

- Por aplicación, los despliegues empresariales mantuvieron el 55% del tamaño del mercado de sistemas de antenas distribuidas en 2024; el DAS neutral-host es la aplicación de más rápido crecimiento con una CAGR del 10,47%.

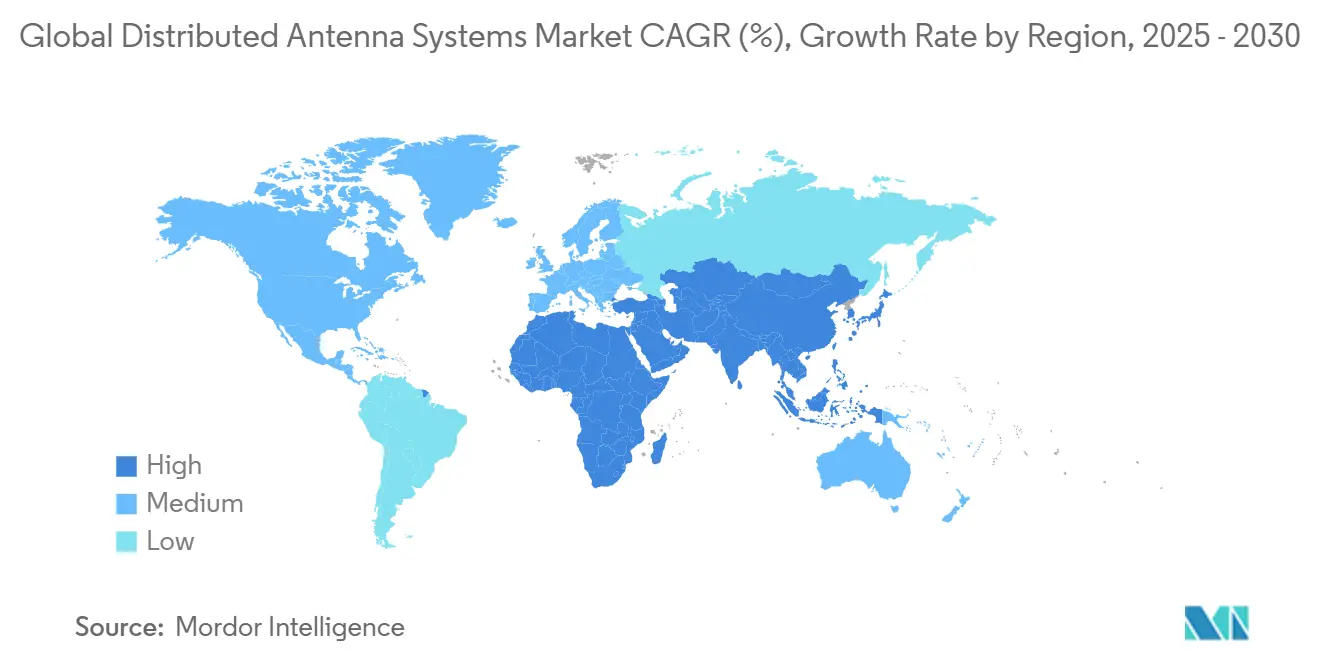

- Por geografía, América del Norte comandó el 39% de los ingresos globales en 2024; se espera que Asia-Pacífico publique la CAGR regional más alta del 9,37% entre 2025 y 2030.

Tendencias e Insights del Mercado Global de Sistemas de Antenas Distribuidas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| La densificación de redes 5G impulsando la demanda de cobertura interior | +2.1% | Global, especialmente América del Norte y Europa | Mediano plazo (2-4 años) |

| Mandatos regulatorios para cobertura de seguridad pública dentro de edificios | +1.5% | América del Norte y Europa; emergente en APAC | Corto plazo (≤ 2 años) |

| Modelos de negocio neutral-host reduciendo CAPEX de propietarios | +1.2% | Global, más fuerte en América del Norte | Mediano plazo (2-4 años) |

| Auto-optimización DAS impulsada por IA reduciendo OPEX de red | +0.8% | América del Norte y Europa; gradual en APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La Densificación de Redes 5G Impulsando la Demanda de Cobertura Interior

Los patrones de uso de datos móviles confirman que más del 80% del tráfico se origina en interiores, sin embargo, las mismas señales de banda media y ondas milimétricas que alimentan las celdas 5G de alta capacidad se atenúan rápidamente dentro de los edificios. Esta física desencadena una demanda urgente de infraestructura dentro de edificios, llevando a operadores como Verizon a emparejar ofertas inalámbricas fijas con despliegues DAS de ondas milimétricas para sostener la calidad del servicio. Los propietarios de instalaciones ahora vinculan las valuaciones de propiedades con la conectividad interior garantizada, obligando decisiones de inversión incluso en segmentos inmobiliarios comerciales sensibles al costo.

Mandatos Regulatorios para Cobertura de Seguridad Pública Dentro de Edificios

Los códigos de construcción modelados en el Código Internacional de Incendios requieren 95% de cobertura de señal en todas las instalaciones y 99% en zonas críticas como escaleras, creando demanda no discrecional para DAS de seguridad pública. La recertificación anual bajo las reglas de la Asociación Nacional de Protección contra Incendios añade una capa de servicios recurrentes a los flujos de ingresos. Mientras los mandatos se extienden a hospitales y centros de tránsito, el DAS de seguridad pública se está convirtiendo en infraestructura básica de edificios en lugar de una amenidad opcional.

Modelos de Negocio Neutral-Host Reduciendo CAPEX de Propietarios

Un modelo neutral-host permite que un solo proveedor opere infraestructura compartida para varios operadores, reduciendo los costos totales del sistema hasta un 60% comparado con instalaciones de operador único. La oportunidad global alrededor de estas plataformas multi-operador ya excede USD 8,78 mil millones según la asociación de la industria 5G Americas. El despliegue de hospital comunitario de Stanford Health Care muestra cómo estas soluciones desbloquean cobertura sin grandes desembolsos de capital únicos.

La Auto-Optimización DAS Impulsada por IA Reduce el OPEX de Red

Las funciones auto-optimizantes ajustan automáticamente potencia, frecuencias y patrones de antena, reduciendo las visitas de mantenimiento manual y cortando OPEX hasta un 30%. Los análisis predictivos identifican fallas temprano y modulan dinámicamente el uso de energía, alineando las operaciones con compromisos de reducción de carbono mientras aseguran altos niveles de servicio en centros deportivos, aeropuertos y hospitales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Coordinación multi-operador y complejidad de liberación de espectro | −0.7% | Global, mayor impacto en Europa | Mediano plazo (2-4 años) |

| Presión de sostenibilidad en sistemas intensivos en energía | −0.5% | Europa y América del Norte; emergente en APAC | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Coordinación Multi-Operador y Complejidad de Liberación de Espectro

Los despliegues que deben satisfacer a cuatro o más operadores de redes móviles pueden detenerse por 6-12 meses mientras las partes se alinean en diseño, fuentes de señal y liberación de frecuencia. Las plataformas DAS digitales alivian esta carga ofreciendo flexibilidad definida por software, pero los integradores neutral-host que negocian soluciones de extremo a extremo frecuentemente aceleran despliegues absorbiendo la complejidad en nombre de los propietarios.

Presión de Sostenibilidad en Sistemas Intensivos en Energía

El DAS activo puede añadir 50-100 kW de carga continua en arenas o aeropuertos, afectando edificios que han adoptado objetivos de carbono basados en ciencia. Los proveedores responden con diseños digitales o híbridos que reducen el consumo de energía en 30-40%, y mejoras de eco-diseño como reducción de potencia en espera. Los costos iniciales más altos, sin embargo, pueden retrasar decisiones de compra, forzando a los compradores a sopesar CapEx contra ganancias de eficiencia a largo plazo.

Análisis de Segmentos

Por Tipo: Las Soluciones Pasivas Anclan Proyectos Conscientes del Costo

Las arquitecturas pasivas capturaron una participación del mercado de sistemas de antenas distribuidas del 63% en 2024, apelando a propietarios de instalaciones medianas que priorizan el bajo costo de instalación y mantenimiento simple. Estos sistemas enrutan RF sobre cables coaxiales y divisores, eliminando la necesidad de electrónicos activos extensos y por lo tanto reduciendo los requerimientos de energía. El DAS híbrido, combinando backhaul de fibra y distribución pasiva, se pronostica que crezca a una CAGR del 9,06% ya que equilibra restricciones de rendimiento y presupuesto en propiedades hoteleras y campus académicos. El DAS activo retiene su papel en estadios grandes y aeropuertos donde la cobertura completa y alta capacidad anulan las preocupaciones de costo, mientras que el DAS digital gana tracción por su flexibilidad definida por software que asegura soporte multi-operador a futuro.

Las hojas de ruta de tecnología convergente difuminan límites históricos entre categorías. La Red de Acceso de Radio Empresarial 5G Everon de Corning integra radios de celdas pequeñas con cabezales DAS, recortando el tiempo de instalación 75% y los costos de propiedad 50% comparado con sistemas anteriores[1]Corning Incorporated, "Corning's New Everon Cellular Solution Delivers Robust, Reliable Cellular Coverage," corning.com. Los proveedores destacan cada vez más los ahorros de energía y escalabilidad modular, posicionando plataformas de próxima generación para satisfacer tanto los requerimientos de rendimiento como sostenibilidad sin encerrar a los compradores en topologías fijas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Operadores Siguen Siendo el Ancla de Volumen, La Atención Médica Se Acelera

Los operadores de telecomunicaciones controlaron el 39% de los envíos en 2024 mientras extendían las huellas de redes macro en centros comerciales, torres de oficinas y centros de tránsito para retener suscriptores y proteger métricas de calidad de servicio. Las instalaciones de atención médica avanzan a una CAGR del 8,33%, habilitadas por dispositivos médicos conectados que necesitan cobertura persistente para telemetría, seguimiento de activos y comunicaciones de pacientes. Las plantas manufactureras adoptan superposiciones celulares privadas en pisos de fábrica para soportar automatización industrial, mantenimiento predictivo y seguridad de la fuerza laboral, mientras que las agencias de seguridad pública despliegan DAS dedicado para cumplir métricas de cumplimiento que garantizan cobertura de radio de respondedores durante emergencias.

El cumplimiento regulatorio más que el gasto discrecional a menudo impulsa despliegues en instalaciones gubernamentales, escuelas y terminales de transporte. Los centros deportivos y de entretenimiento, como la instalación completamente digital de 670 zonas del Estadio AT&T, muestran cómo el DAS de alta densidad mitiga la congestión de red durante eventos importantes. Los proveedores especializados, notablemente SOLiD, continúan ganando contratos en redes de tránsito complejas, extendiendo conectividad a 37 estaciones del Metro de Nueva York y alcanzando aproximadamente 70 millones de pasajeros mensuales.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Dominio Empresarial, Momentum Neutral-Host

Las redes empresariales representaron el 55% de los ingresos globales en 2024, confirmando que la conectividad celular interior ahora se ve como infraestructura central a la par con sistemas HVAC o eléctricos. Los primeros adoptantes empresariales favorecieron sistemas de operador único adaptados a flujos de trabajo internos, pero la creciente adopción de Bring-Your-Own-Device y políticas de trabajo híbrido han expandido las expectativas para soporte multi-operador. Los despliegues neutral-host, registrando el crecimiento más rápido a una CAGR del 10,47%, satisfacen estas expectativas distribuyendo costos de capital entre todos los operadores participantes mientras permiten a los propietarios monetizar conectividad premium.

El DAS de seguridad pública, una vez limitado al cumplimiento de códigos de incendios en torres altas, ahora alcanza propiedades de atención médica, educación y logística mientras los reguladores amplían mandatos de cobertura. La convergencia de redes empresariales privadas con backbones neutral-host está remodelando dinámicas competitivas, dando a innovadores como Celona apalancamiento para combinar espectro Citizens Broadband Radio Service con señales de operador de banda licenciada en una sola infraestructura. Este modelo permite a las empresas retener control sobre soberanía de datos mientras entregan servicio de invitado de grado operador en todas las instalaciones.

Análisis Geográfico

América del Norte lideró con una participación del mercado de sistemas de antenas distribuidas del 39% en 2024, impulsada por códigos estrictos de seguridad pública y despliegues rápidos de 5G. Los requerimientos integrados en el Código Internacional de Incendios y estándares de la Asociación Nacional de Protección contra Incendios crean demanda obligatoria independientemente de ciclos macroeconómicos[2]Waveform, "Public Safety DAS: NFPA/IFC Codes & ERRCS Testing," waveform.com. Los operadores en Estados Unidos se apoyan fuertemente en celdas pequeñas de ondas milimétricas y DAS para complementar la densificación macro, y los propietarios cada vez más prefieren plataformas neutral-host que limitan costos iniciales mientras mejoran la cobertura.

Europa exhibe demanda de reemplazo estable mientras el inventario de oficinas más antiguo sufre retrofits para cumplir códigos de construcción revisados y objetivos de sostenibilidad. Tanto Reino Unido como Alemania extienden ejemplos tempranos de complejidad de negociación multi-operador, a menudo alargando cronogramas de despliegue pero proporcionando terreno fértil para integradores capaces de agilizar aprobaciones. Mientras tanto, agendas de banda ancha respaldadas por gobiernos en Francia y España canalizan subsidios hacia infraestructura digital, tallando un camino para asociaciones DAS público-privadas en centros de transporte y campus de atención médica.

Asia-Pacífico es la región de más rápido crecimiento con una CAGR del 9,37% hasta 2030, impulsada por la urbanización continua de China, sistemas de tránsito de alta densidad de Japón, e inversiones de recuperación de India en bienes raíces comerciales premium. Los despliegues chinos se alinean con proyectos de ciudad inteligente que fusionan DAS con backbones de sensores IoT, mientras que los operadores japoneses priorizan conectividad sin fisuras en estaciones de metro y complejos comerciales antes de grandes eventos deportivos. Los mecanismos de compartición de espectro como el 5G local de Japón y las licencias LTE privadas de India proporcionan la pista regulatoria para experimentos neutral-host, reflejando un cambio más amplio hacia modelos de cobertura interior optimizados en costo a través de la región.

Panorama Competitivo

El mercado de sistemas de antenas distribuidas muestra concentración moderada, con OEMs de equipos establecidos, especialistas de nicho y operadores neutral-host compartiendo el campo. La adquisición de USD 2,1 mil millones de Amphenol de la unidad DAS de CommScope en enero de 2025 liberó a CommScope para reforzar su balance y enfocar su atención en dominios centrales de banda ancha y cableado[3]Commscope Holding Company, "2025 Proxy Statement," commscope.com. Poco después, Airspan Networks aseguró los activos inalámbricos de Corning, incluyendo radios SpiderCloud, ganando escala en soluciones interiores de grado empresarial.

Los especialistas neutral-host están cada vez más bien financiados. Strategic Venue Partners recaudó USD 120 millones en marzo de 2025 para acelerar despliegues a través de aeropuertos y estadios. La compra de abril de 2025 de T-Mobile del proveedor de fibra al hogar Lumos subraya su estrategia interior más amplia que fusiona backhaul de fibra con ofertas DAS e inalámbricas fijas. Innovadores de nicho como JMA Wireless y SOLiD continúan diferenciándose a través de radios definidos por software y amplificadores agnósticos de banda, ganando victorias en ambientes desafiantes como túneles de metro y hospitales heredados.

La competencia gira cada vez más en la habilidad de simplificar coordinación multi-operador, reducir consumo de energía y agrupar funcionalidad celular privada. Las plataformas digital-first que soportan actualizaciones over-the-air posicionan a los proveedores para manejar evoluciones espectrales más allá de 2030, mientras que integradores que dominan flujos de trabajo de modelado de información de construcción acortan horarios de instalación y reducen costo de mano de obra. El resultado es un panorama donde escala, agilidad de software y experiencia neutral-host superan el volumen puro de hardware.

Líderes de la Industria Global de Sistemas de Antenas Distribuidas

-

Anixter International Inc. (Wesco)

-

CommScope Holding Company Inc.

-

TE Connectivity Ltd.

-

American Tower Corporation

-

SOLiD Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Airspan Networks completó la adquisición de los activos DAS 6000 y 6200 de Corning y el portafolio de radio SpiderCloud, fortaleciendo capacidades inalámbricas interiores.

- Abril 2025: T-Mobile US finalizó su compra de Lumos, comprometiendo USD 1,45 mil millones para expandir la red de fibra a 3,5 millones de hogares y reforzar el backhaul listo para DAS.

- Marzo 2025: Strategic Venue Partners recaudó USD 120 millones para acelerar construcciones neutral-host.

- Enero 2025: Amphenol cerró su compra de USD 2,1 mil millones del negocio DAS de CommScope, reflejando la remodelación continua de portafolios entre proveedores principales.

Alcance del Informe del Mercado Global de Sistemas de Antenas Distribuidas

El DAS es una red de antenas espaciadas entre sí y conectadas a una fuente familiar. DAS usa esta característica para proporcionar cobertura inalámbrica o de radio dentro de un área dada. Puede desplegarse en áreas densamente pobladas como centros comerciales y proporcionar alto ancho de banda sin instalar micro o celdas pequeñas. Seguridad, atención médica y comunicación de edificios están entre los segmentos de usuario final primarios que impulsan el mercado y aplicaciones industriales.

El estudio proporciona un análisis detallado de tendencias clave y oportunidades de mercado emergentes en el mercado segmentando el mercado por tipo, como activo, pasivo, digital e híbrido; usuarios finales como manufactura, telecomunicaciones, atención médica, gobierno, transporte, deportes y entretenimiento; aplicación como DAS empresarial, DAS de seguridad pública; y geografía (América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África).

Los tamaños y pronósticos del mercado se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Activo |

| Pasivo |

| Digital |

| Híbrido |

| Manufactura |

| Atención Médica |

| Gobierno y Seguridad Pública |

| Transporte y Logística |

| Centros Deportivos y de Entretenimiento |

| Operadores de Telecomunicaciones |

| Otros Sectores Comerciales |

| DAS Empresarial |

| DAS de Seguridad Pública |

| DAS Neutral-Host / Multi-Operador |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Por Tipo | Activo | ||

| Pasivo | |||

| Digital | |||

| Híbrido | |||

| Por Usuario Final | Manufactura | ||

| Atención Médica | |||

| Gobierno y Seguridad Pública | |||

| Transporte y Logística | |||

| Centros Deportivos y de Entretenimiento | |||

| Operadores de Telecomunicaciones | |||

| Otros Sectores Comerciales | |||

| Por Aplicación | DAS Empresarial | ||

| DAS de Seguridad Pública | |||

| DAS Neutral-Host / Multi-Operador | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sistemas de antenas distribuidas?

El tamaño del mercado de sistemas de antenas distribuidas es USD 10,90 mil millones en 2025 y se proyecta que alcance USD 14,61 mil millones para 2030.

¿Qué segmento DAS está creciendo más rápido?

Los despliegues neutral-host se están expandiendo a una CAGR del 10,47% mientras los propietarios comparten costos de infraestructura entre múltiples operadores.

¿Por qué los códigos de seguridad pública están impulsando la adopción DAS?

Las regulaciones de incendios y construcción ahora requieren 95% a 99% de cobertura de radio dentro de edificios para primeros respondedores, creando demanda obligatoria independientemente de ciclos económicos.

¿Cómo los DAS auto-optimizantes basados en IA reducen los costos operativos?

Los algoritmos ajustan continuamente configuraciones de potencia y frecuencia, reduciendo mantenimiento manual y cortando OPEX hasta un 30% mientras mejoran la eficiencia energética.

¿Qué región verá el mayor crecimiento DAS hasta 2030?

Se pronostica que Asia-Pacífico crezca a una CAGR del 9,37%, impulsada por rápida urbanización y despliegues 5G a gran escala en China, Japón e India.

¿Qué papel juegan los modelos neutral-host en los objetivos de sostenibilidad?

La infraestructura compartida reduce equipos duplicados, reduce el consumo de energía y se alinea con objetivos corporativos de reducción de carbono mientras mejora la cobertura multi-operador.

Última actualización de la página el:

.webp)