Tamaño y Participación del Mercado de Tomografía Computarizada (TC)

Análisis del Mercado de Tomografía Computarizada (TC) por Mordor Intelligence

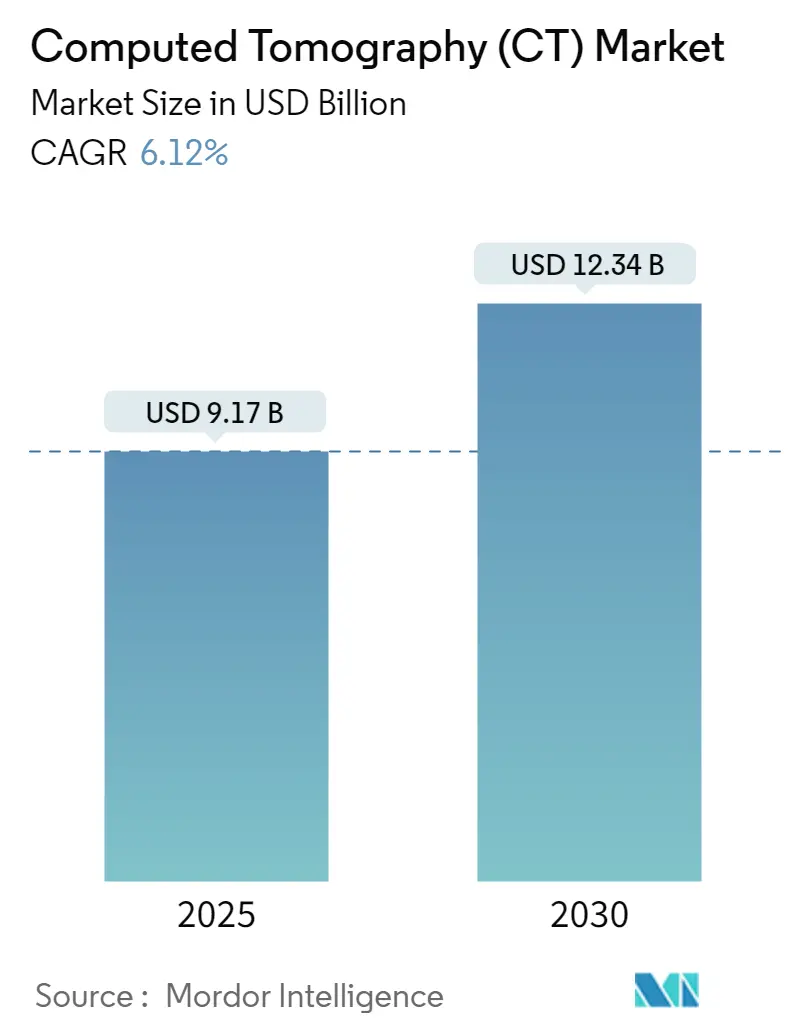

El tamaño del mercado de escáneres de TC alcanzó USD 9,17 mil millones en 2025 y está en camino de aumentar a USD 12,34 mil millones para 2030, expandiéndose a una TCAC del 6,12%. Las ganancias continuas provienen de la adopción acelerada de detectores de conteo de fotones, orquestación de flujo de trabajo habilitada por inteligencia artificial, y mayores volúmenes de escaneo para oncología, cardiología e imágenes preventivas de cuerpo completo. El mercado de escáneres de TC también se beneficia de una población geriátrica creciente que demanda diagnósticos mínimamente invasivos, mientras que las unidades móviles de accidente cerebrovascular y los programas de alcance rural amplían el alcance geográfico. La rivalidad competitiva se intensifica mientras GE HealthCare, Siemens Healthineers y Philips acortan los ciclos de productos, integran conectividad en la nube y forman alianzas estratégicas que fusionan hardware con software. La fragilidad de la cadena de suministro alrededor de componentes semiconductores y la escasez persistente de tecnólogos radiológicos moderan el impulso pero simultáneamente despiertan inversión en automatización y capacidades de operación remota que extienden el acceso al mercado de escáneres de TC.

Aspectos Clave del Informe

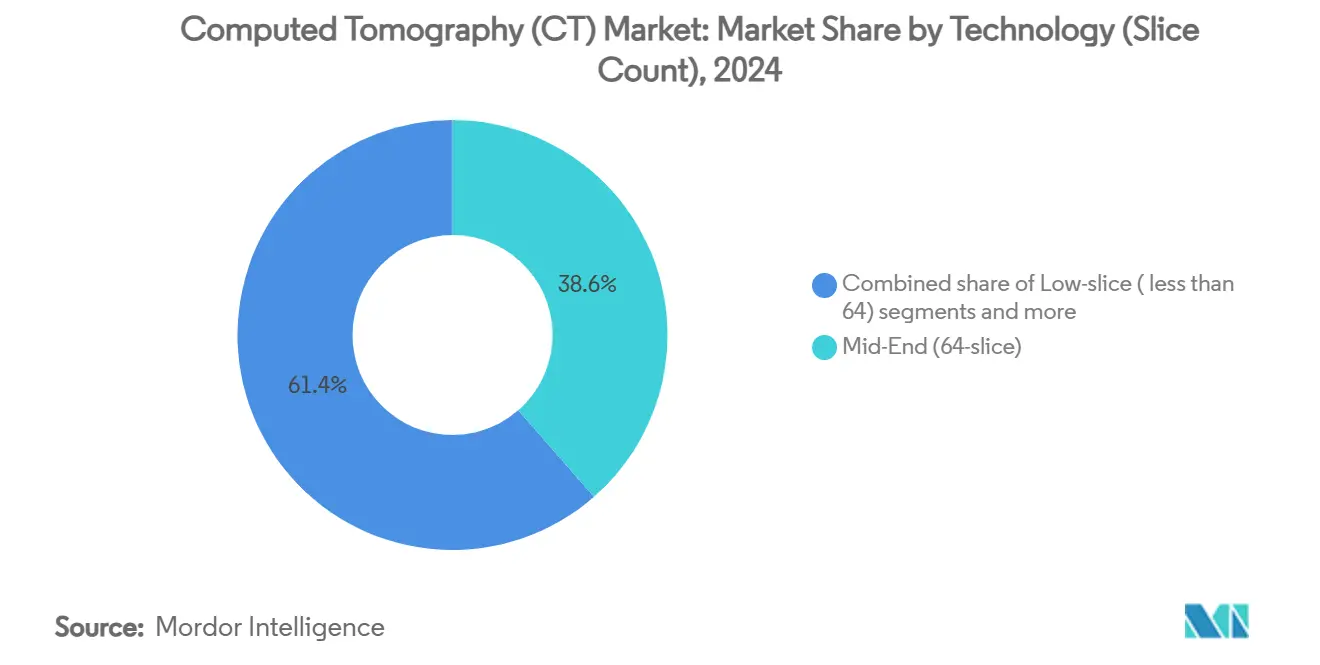

- Por tecnología, los sistemas de cortes medios lideraron con el 38,56% de la participación del mercado de escáneres de TC en 2024, mientras que las configuraciones de cortes altos avanzan a una TCAC del 6,89% hacia 2030.

- Por tipo de producto, los escáneres estacionarios representaron el 79,79% del tamaño del mercado de escáneres de TC en 2024, mientras que las unidades portátiles y móviles registran la trayectoria de crecimiento más fuerte.

- Por aplicación, la oncología mantuvo el 31,82% de participación del mercado de escáneres de TC en 2024, mientras que las imágenes dentales y maxilofaciales están creciendo a una TCAC del 7,11% hasta 2030.

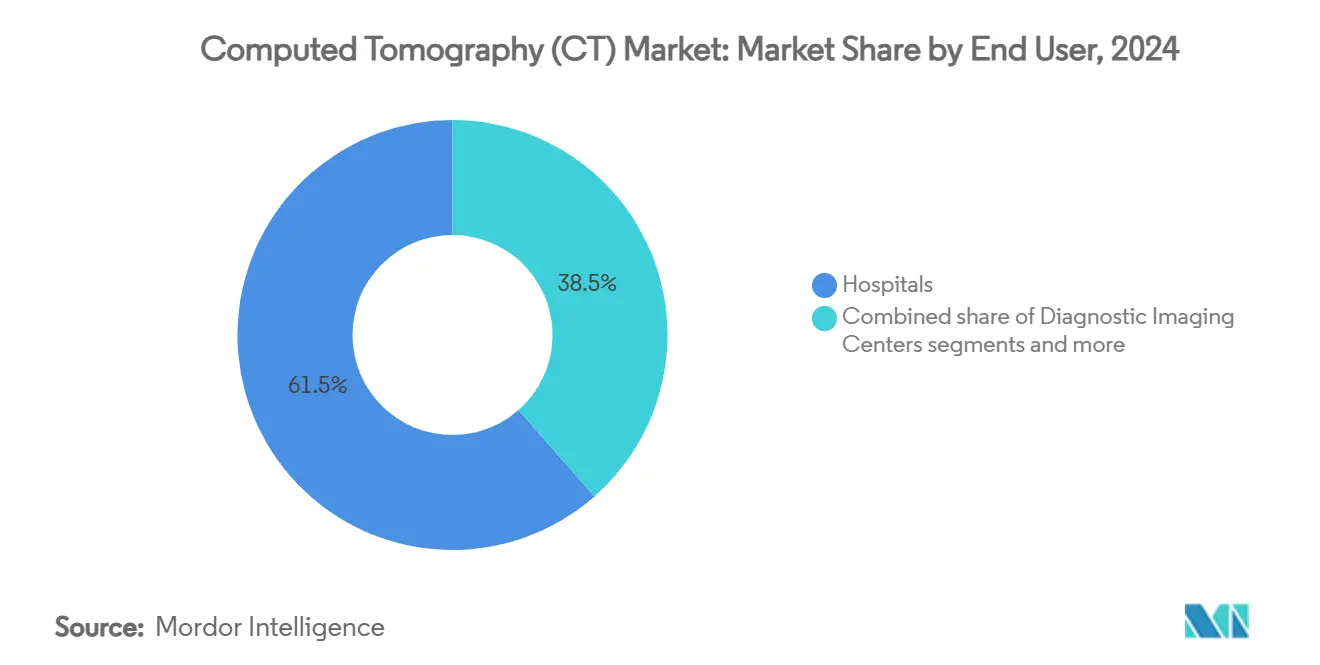

- Por usuario final, los hospitales controlaron el 61,48% de participación del mercado de escáneres de TC en 2024, sin embargo los centros quirúrgicos ambulatorios registran una TCAC del 7,34% hacia 2030.

- Por arquitectura del dispositivo, los sistemas espirales representaron el 68,82% de participación del tamaño del mercado de escáneres de TC en 2024, y los sistemas de anillo-gantry muestran la perspectiva de TCAC más rápida del 7,58%.

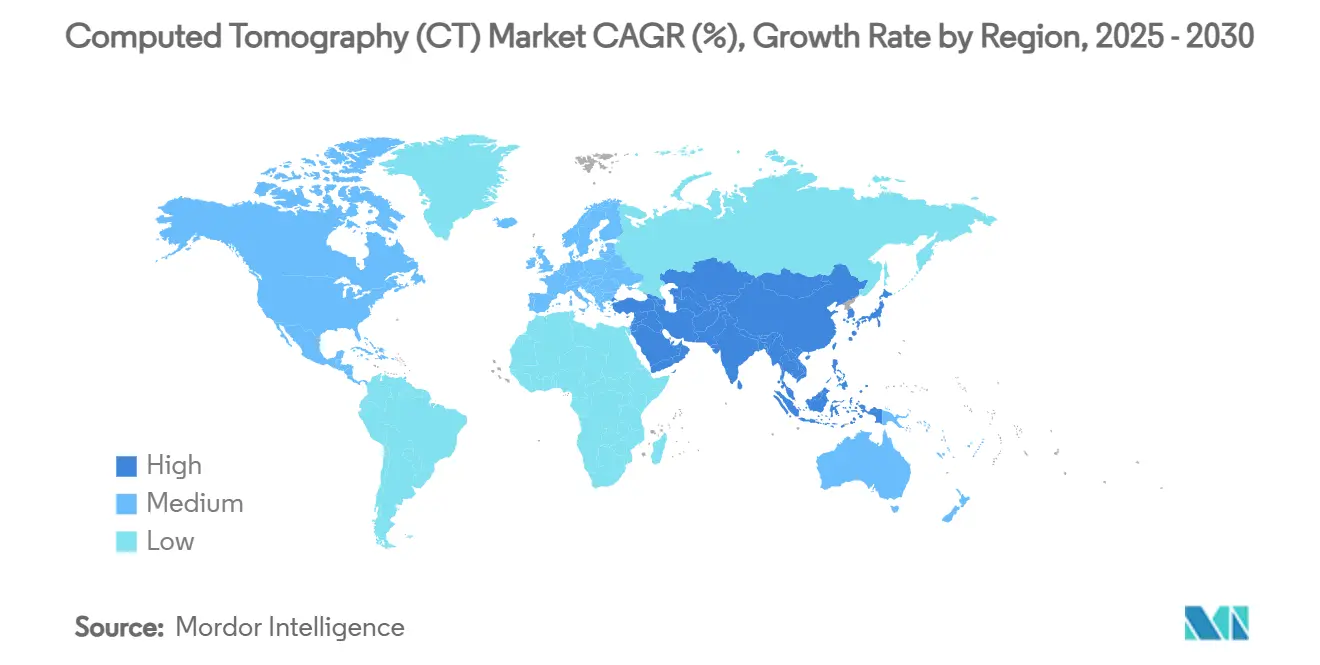

- Por geografía, América del Norte comandó el 42,23% de la participación del mercado de escáneres de TC en 2024, mientras que Asia-Pacífico demuestra una TCAC del 7,82% hacia 2030.

Tendencias e Insights del Mercado Global de Tomografía Computarizada (TC)

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Carga creciente de enfermedades crónicas | +1.2% | Global, con mayor impacto en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Innovaciones rápidas en detectores y TC espectral | +1.8% | América del Norte y UE liderando, adopción en APAC siguiendo | Mediano plazo (2-4 años) |

| Demanda creciente de diagnósticos mínimamente invasivos | +1.0% | Global, con adopción acelerada en APAC | Mediano plazo (2-4 años) |

| Expansión de la base poblacional geriátrica | +0.9% | Global, concentrada en mercados desarrollados | Largo plazo (≥ 4 años) |

| Mandatos de eco-sostenibilidad impulsando inversión en TC de dosis baja | +0.6% | UE y América del Norte principalmente | Corto plazo (≤ 2 años) |

| Adopción de pautas de angiografía por TC cardíaca | +0.7% | América del Norte y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Carga Creciente de Enfermedades Crónicas

La prevalencia creciente de enfermedad cardiovascular, proyectada para causar más de 23 millones de muertes para 2030, está elevando bruscamente la demanda de imágenes cardiotorácicas. Los escaneos de TC ya representan el 25,87% del volumen de imágenes en ensayos farmacéuticos, subrayando su papel central en la evaluación de medicamentos oncológicos y cardiovasculares. Los programas de cribado de cáncer de pulmón de dosis baja se están escalando en múltiples regiones y demuestran reducciones de mortalidad cerca del 25% en cohortes de alto riesgo. Los sistemas de salud integran triaje de IA que reduce la variabilidad entre lectores en un 42,5% y acorta el tiempo de entrega del informe en un 63%, permitiendo mayor rendimiento sin sacrificar calidad. Las economías emergentes, respaldadas por actualizaciones de infraestructura, están ampliando rápidamente la penetración del mercado de escáneres de TC para abordar necesidades diagnósticas previamente no satisfechas.

Innovaciones Rápidas en Detectores y TC Espectral

Los detectores de conteo de fotones como la clase Naeotom Alpha de Siemens Healthineers alcanzan calificaciones de resolución espacial de 134,7 HU/mm mientras reducen la dosis de radiación, redefiniendo la claridad de imagen para estudios vasculares[1]Fuente: Cassling Editorial Team, "Naeotom Alpha Class of Photon-Counting CT Scanners Cleared by FDA," cassling.com . Las imágenes espectrales añaden descomposición de materiales y mapeo cuantitativo de yodo que asisten en la estadificación oncológica y el análisis de placas de cardiología. Las unidades móviles de accidente cerebrovascular equipadas con escáneres de alto rendimiento aceleran la trombólisis al reducir los tiempos de puerta-aguja. La asignación de capital sigue el liderazgo tecnológico, mientras Siemens compromete USD 350 millones exclusivamente para avance de TC dentro de su programa más amplio de tecnología médica.

Demanda Creciente de Diagnósticos Mínimamente Invasivos

Las intervenciones guiadas por TC reducen la morbilidad quirúrgica y acortan la recuperación del paciente, impulsando mayor uso electivo en centros ambulatorios. Se proyecta que los servicios de imágenes se muevan del 40% al 46% de procedimientos en lugares ambulatorios dentro de tres años, reflejando sensibilidad al costo y conveniencia. Las plataformas compactas de haz cónico ahora producen imágenes cerebrales comparables a sistemas multidetector mientras ofrecen huellas más pequeñas y costos operativos más bajos. El escaneo preventivo de cuerpo completo constituye un segmento de consumo de crecimiento rápido que avanza a tasas de doble dígito, señalando una orientación de bienestar más amplia. Los módulos de IA que extraen densidad mineral ósea de escaneos abdominales rutinarios ilustran cómo las exposiciones únicas producen múltiples insights diagnósticos.

Expansión de la Base Poblacional Geriátrica

Se espera que el envejecimiento poblacional eleve la utilización de TC hasta un 59% para 2055, coincidiendo con escaseces persistentes de radiólogos y tecnólogos. El uso de angiografía por TC coronaria aumentó 67% en cinco años para indicaciones de mareo y dolor de cabeza, señalando aceptación clínica más amplia[2]ACR Bulletin. "Radiology Workforce Shortage and Growing Demand Something Has to Give." July 3, 2024. www.acr.org. . Los flujos de trabajo de IA eliminan aproximadamente el 40% de pasos manuales, ayudando a las instalaciones a manejar cargas de casos más altas en medio de brechas de personal. Los dispositivos portátiles C-arm y TC de cabeza entregan imágenes en la cabecera, una ventaja para ancianos frágiles o residentes rurales que enfrentan riesgos de transporte. La expansión hospitalaria de Asia-Pacífico acelera aún más la demanda mientras los gobiernos canalizan capital hacia infraestructura de atención para personas mayores.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto costo de adquisición y mantenimiento | -1.5% | Global, más severo en mercados emergentes sensibles al precio | Largo plazo (≥ 4 años) |

| Preocupaciones por dosis de radiación y regulación más estricta | -0.8% | UE y América del Norte principalmente, expandiéndose globalmente | Mediano plazo (2-4 años) |

| Presión de reembolso en naciones sensibles al precio | -1.2% | APAC y América Latina principalmente | Mediano plazo (2-4 años) |

| Escasez de tecnólogos radiológicos capacitados en TC | -0.9% | América del Norte y UE, emergiendo en APAC | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Adquisición y Mantenimiento

Los desembolsos de capital para escáneres premium pueden exceder USD 2 millones por unidad y la carga de la cadena de suministro equivale hasta el 20% de los ingresos de manufactura, comprimiendo márgenes para los proveedores. Las vulnerabilidades de semiconductores, destacadas por disrupciones en la minería de cuarzo de alta pureza, amenazan la disponibilidad de componentes descendentes que mantiene la producción del mercado de escáneres de TC en horario. Los proveedores mitigan las barreras de costo alargando ciclos de vida de activos, aprovechando motores de reconstrucción alojados en la nube, y adoptando financiamiento de proveedores que alinea pagos con volúmenes de escaneo. Los centros más pequeños, enfrentando gastos elevados de mano de obra contractual, deben equilibrar actualizaciones tecnológicas contra sostenibilidad financiera.

Preocupaciones por Dosis de Radiación y Regulación Más Estricta

Las tasas de vacancia para tecnólogos subieron del 8,7% en 2021 al 17,7% en 2023 y alcanzaron 18,1% en 2024. Más de 1.400 posiciones abiertas de radiólogo en Estados Unidos tensan la capacidad de interpretación. El posicionamiento guiado por IA, selección de protocolo, y ajuste automático de dosis reducen la participación del operador y aceleran la finalización del escaneo. Los pilotos de operación remota de escáner demuestran que los tecnólogos pueden supervisar dispositivos a través de múltiples sitios desde un centro centralizado, aunque los marcos regulatorios aún están evolucionando.

Análisis de Segmentos

Por Tecnología: Los Sistemas de Cortes Medios Anclan la Base Instalada

El tamaño del mercado de escáneres de TC para plataformas de cortes medios se situó en USD 3,54 mil millones en 2024, reflejando el 38,56% de las instalaciones globales. Esta cohorte equilibra rendimiento y asequibilidad para diagnósticos rutinarios, sin embargo la demanda se está desplazando hacia escáneres de cortes altos que entregan imágenes cardíacas sub-segundo y resolución isotrópica sub-milimétrica. Los modelos de cortes altos ahora crecen a una TCAC del 6,89% mientras especialistas en cardiología, oncología y trauma priorizan descomposición espectral y perfusión de órgano completo. Los detectores de conteo de fotones elevan aún más el nivel premium al mejorar las relaciones contraste-ruido mientras reducen la dosis de radiación, una proposición valorada por protocolos pediátricos y de seguimiento serial. Los fabricantes aprovechan diseños modulares de gantry que permiten actualizaciones en campo de 128-cortes a 256-cortes, protegiendo presupuestos de capital. La evidencia clínica subraya superioridad diagnóstica: puntajes de nitidez vascular de 134,7 HU/mm versus 100,9 HU/mm para predecesores de integración de energía. Los sistemas de salud consolidan adquisiciones alrededor de menos unidades más capaces, reforzando el impulso de cortes altos dentro del mercado de escáneres de TC.

En el extremo opuesto, los escáneres de cortes bajos preservan relevancia en despliegues de emergencia y punto de atención donde configuración rápida, blindaje mínimo, y precios favorables superan las demandas de resolución. Los hospitales rurales adoptan unidades de 16-cortes montadas en remolques móviles para triaje de trauma, expandiendo el acceso al mercado de escáneres de TC sin construcción costosa de salas. La convergencia entre dominios de haz cónico y multidetector difumina límites mientras algoritmos corrigen artefactos de haz cónico, ampliando su alcance clínico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Producto: Las Soluciones Móviles Ganan Impulso

Los escáneres estacionarios representaron el 79,79% de la participación del mercado de escáneres de TC en 2024, anclados dentro de hospitales y centros de diagnóstico que necesitan alta disponibilidad e integración con redes RIS/PACS. Los proveedores se diferencian a través de motores de reconstrucción de IA que acortan los tiempos de escaneo-a-visualización y a través de software iterativo de reducción de dosis que se alinea con mandatos próximos de reporte de radiación. Sin embargo, los dispositivos móviles y portátiles representan la categoría de crecimiento más rápido mientras equipos de medicina de emergencia los despliegan en ambulancias y clínicas de campo. La subvención de USD 12 millones de ARPA-H para desarrollar plataformas móviles robustas valida la confianza institucional en soluciones transportables.

La oportunidad de ingresos se intensifica cuando las unidades móviles de accidente cerebrovascular demuestran reducciones de 30 minutos en tiempo a trombólisis, traduciéndose en mejores resultados del paciente y menores gastos de neurorrehabilitación a largo plazo. La adopción en UCI es alta, con el 97% de médicos reportando utilidad de TC portátil de cabeza para evitar transportar pacientes inestables. Las colaboraciones de manufactura como la expansión de instalaciones de GE HealthCare y Kalbe en el Sudeste Asiático acortan tiempos de entrega y localizan servicio, respaldando la expansión del segmento móvil.

Por Aplicación: Liderazgo de Oncología con Aumento Dental

La oncología permanece como el mayor contribuyente de ingresos, con una participación del 31,82% del tamaño del mercado de escáneres de TC en 2024. Los protocolos de dosis baja y mapeo espectral refinan la delineación tumoral, mientras el contorneado de IA acelera la planificación de radioterapia para casos de cabeza-cuello y pulmón. Los programas de cribado de cáncer de pulmón basados en población refuerzan volúmenes de imágenes basales y requieren escáneres capaces de operación sub-dosis baja sin comprometer la detectabilidad de nódulos. La cardiología sigue de cerca, impulsada por el salto de pago de Medicare para angiografía por TC coronaria a USD 357, que duplica el reembolso previo y fortalece la absorción ambulatoria.

Las indicaciones dentales y maxilofaciales exhiben la TCAC más alta del 7,11% mientras la TC de haz cónico se vuelve rutina para planificación de implantes y evaluación ortognática. Las clínicas dentales aprecian huellas compactas e instalación plug-and-play que evitan blindaje de plomo costoso. La traumatología y medicina de emergencia continúan dependiendo de rotación ultra-rápida de gantry y cobertura extendida para estudiar pacientes de politrauma dentro de segundos. Los sub-segmentos musculoesqueléticos se benefician de la claridad de conteo de fotones que distingue microarquitectura de hueso cortical de tejido blando adyacente.

Por Usuario Final: Los Centros Ambulatorios Aceleran el Crecimiento

Los hospitales controlaron el 61,48% de la participación del mercado de escáneres de TC en 2024, aprovechando personal 24/7 y equipos multidisciplinarios que manejan casos complejos. La integración con lagos de datos empresariales habilita triaje de IA que alinea asignación de recursos con agudeza, aunque déficits de personal desencadenan cuellos de botella de flujo de trabajo. Los centros de imágenes diagnósticas sostienen volumen a través de programación conveniente y precios transparentes, capturando referencias electivas. Los centros quirúrgicos ambulatorios, impulsados por regulaciones relajadas de certificado-de-necesidad, exhiben una TCAC del 7,34% mientras las aseguradoras empujan procedimientos hacia lugares de menor costo.

Las oficinas dentales y suites de cirugía oral abrazan unidades de haz cónico en oficina que mejoran la participación del paciente a través de diagnósticos el mismo día. Los hospitales veterinarios comienzan a adoptar escáneres dedicados para atención ortopédica y oncológica avanzada en animales de compañía, insinuando un nicho de mercado de escáneres de TC naciente pero especializado. Las instituciones académicas expanden capacidad de cortes altos para respaldar ensayos de imágenes valorados en USD 1,23 mil millones en 2024, posicionándose para atraer financiamiento de subvenciones y asociaciones farmacéuticas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Arquitectura del Dispositivo: Los Sistemas Espirales Mantienen Dominancia

Los sistemas espirales o helicoidales mantuvieron el 68,82% de participación del tamaño del mercado de escáneres de TC en 2024, validados por décadas de familiaridad clínica y mejoras constantes en reconstrucción iterativa que reduce a la mitad el ruido mientras recorta la dosis. Su movimiento continuo de mesa se adapta a angiografía, trauma, y exámenes de órganos multifásicos. Los sistemas de anillo-gantry, creciendo a una TCAC del 7,58%, encuentran favor en suites de radioterapia y laboratorios especializados de cardiología que explotan mesas de paciente estacionarias para adquisiciones libres de movimiento. Los proveedores despliegan diseños de conteo de fotones de anillo-gantry que permiten imágenes de ultra-alta resolución del oído interno y caracterización de placa coronaria en secuencias sub-segundo.

Las configuraciones C-arm y O-arm dominan imágenes intraoperatorias, especialmente en cirugía espinal y ortopédica donde la guía en tiempo real mejora la precisión de colocación de tornillos. Los dispositivos de TC de detector de panel plano combinan alto rango dinámico con geometría compacta, sirviendo intervenciones guiadas por imagen en quirófanos híbridos que carecen de espacio para escáneres de tamaño completo. La diversificación de arquitectura señala que los fabricantes adaptan mecánicas de gantry a restricciones específicas de configuración, expandiendo así la direccionabilidad total del mercado de escáneres de TC.

Análisis Geográfico

América del Norte mantuvo el 42,23% de la participación del mercado de escáneres de TC en 2024, anclada por flotas extensivas de modalidades, reembolso robusto, y adopción rápida de sistemas de conteo de fotones. El pago duplicado de Medicare para angiografía por TC coronaria incentiva la expansión de servicios ambulatorios. Las alianzas estratégicas como el acuerdo de siete años de GE HealthCare con Sutter Health emparejan inversión de capital con programas de desarrollo de fuerza laboral que buscan aliviar escaseces de tecnólogos. La región se prepara para reporte obligatorio de dosis de radiación para 2027, impulsando a los hospitales a actualizar a software de dosis baja y paneles de control analíticos. Los ensayos de telerradiología y operación remota de escáner ganan impulso como estrategia de mitigación para déficits de personal rural.

Asia-Pacífico registra la TCAC más rápida del 7,82% hasta 2030, impulsada por inversión gubernamental a gran escala en infraestructura de atención sanitaria y expansión de imágenes en punto de atención. Las asociaciones de manufactura local, incluyendo la planta indonesia de GE HealthCare-Kalbe y la construcción de capacidad de USD 959 millones de Wipro GE, acortan cadenas de suministro y reducen barreras de costo para compradores regionales. El envejecimiento poblacional y las enfermedades escaladas relacionadas con el estilo de vida sustentan mayor demanda de imágenes, mientras las plataformas de IA habilitadas para la nube reducen obstáculos de entrada para centros más pequeños. Los mandatos nacionales de cribado de cáncer a través de China, Japón y Corea del Sur estimulan adquisición sostenida de tecnología TC de dosis baja.

Europa retiene una base instalada robusta, impulsada por estándares de calidad estrictos que favorecen tecnología de detector premium y soluciones de flujo de trabajo eco-amigables. Las políticas ambientales fomentan la adquisición de escáneres con modos inteligentes de ahorro de energía y diseños de componentes reciclables. Medio Oriente y África experimentan modernización rápida con asociaciones público-privadas que financian hospitales terciarios equipados con suites de TC avanzadas; la colaboración de GE HealthCare con Dr. Sulaiman Al-Habib Medical Group ejemplifica la localización de cadena de valor. América del Sur experimenta crecimiento constante liderado por despliegues nacionales de telesalud de Brasil, aunque espacio fiscal restringido y regulaciones de importación complejas moderan el ritmo de adopción de escáneres de alta gama.

Panorama Competitivo

La intensidad competitiva en el mercado de escáneres de TC es moderada pero creciente mientras los incumbentes fusionan excelencia de hardware con analítica impulsada por IA. La plataforma Revolution Vibe de GE HealthCare reduce a la mitad los tiempos de escaneo cardíaco a través de tecnología "Unlimited One-Beat" y se asocia con NVIDIA para prototipo de posicionamiento autónomo que reduce la dependencia laboral. Siemens Healthineers lidera la comercialización de conteo de fotones y canaliza USD 350 millones hacia I+D de TC, cementando ventaja de primer movimiento. Philips se enfoca en integración de detector espectral vinculada con paneles de control operacionales basados en la nube que predicen reemplazo de tubo y minimizan tiempo de inactividad.

Los jugadores de nivel medio persiguen liderazgo de nicho: Arineta asegura aprobación FDA para cribado dual-órgano de dosis baja, mientras NeuroLogica refina plataformas móviles para atención de bajas de combate. La estrategia de adquisición permanece activa; RadNet comprometió más de USD 54 millones a compras de centros de imágenes y startups de IA en 2024, mejorando integración vertical. Las empresas de IA que entregan triaje automatizado y reporte estructurado se vuelven objetivos atractivos, como lo evidencia la compra de USD 51 millones de GE HealthCare del portafolio de IA clínica de Intelligent Ultrasound.

Las oportunidades de espacio en blanco incluyen redes de imágenes rurales, servicios de reconstrucción nativos de la nube, y actualizaciones de detector basadas en suscripción. Los proveedores experimentan con precios basados en resultados vinculados a reducción en escaneos repetidos o rendimiento diagnóstico más rápido. Los entrantes al mercado enfatizan portabilidad y operación con batería para penetrar nichos de medicina de socorro en desastres y campo de batalla. En general, el mercado de escáneres de TC valora estrategias híbridas que mezclan innovación de hardware, ecosistemas de software, y modelos de negocio orientados al servicio para sostener diferenciación.

Líderes de la Industria de Tomografía Computarizada (TC)

-

Canon Medical Systems Corporation

-

GE Healthcare

-

Koninklijke Philips NV

-

Siemens Healthineers

-

Fujifilm Holdings Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Siemens Healthineers reveló el SOMATOM Pro.Pulse dual-source CT en AOCR 2025, optimizado para ritmos cardíacos variables y equipado con asistentes de escaneo impulsados por IA

- Marzo 2025: Siemens Healthineers recibió aprobación FDA para el Naeotom Alpha.Prime, el primer sistema comercial de TC de conteo de fotones de fuente única

- Marzo 2025: GE HealthCare lanzó el Revolution Vibe CT con modo Cardiac Unlimited One-Beat, reduciendo el tiempo de escaneo en 50%.

Alcance del Informe Global del Mercado de Tomografía Computarizada (TC)

Según el alcance del informe, la tomografía computarizada (TC) es un proceso de imágenes que personaliza equipos especiales de rayos X para generar una secuencia de imágenes exhaustivas o escaneos de áreas dentro del cuerpo. El Mercado de Tomografía Computarizada (TC) está Segmentado por Tipo (Cortes Bajos, Cortes Medios, y Cortes Altos), por Aplicación (Oncología, Neurología, Cardiovascular, Musculoesquelético, y Otras Aplicaciones), por Usuario Final (Hospitales, Centros de Diagnóstico, y Otros Usuarios Finales), y por Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globalmente. El informe ofrece el tamaño del mercado y pronóstico en valor (USD millones) para los segmentos anteriores.

| Cortes bajos (<64) |

| Cortes medios (64) |

| Cortes altos (128-256) |

| Escáneres de TC Estacionarios |

| Escáneres de TC Portátiles / Móviles |

| Oncología | Cribado de Cáncer de Pulmón |

| Oncología de Cabeza y Cuello | |

| Oncología Colorrectal | |

| Otra Oncología | |

| Cardiología | Angiografía por TC Coronaria |

| Puntuación de Calcio | |

| Enfermedad Cardíaca Estructural | |

| Neurología | Evaluación de Accidente Cerebrovascular |

| Trauma Cerebral | |

| Vascular | Enfermedad Vascular Periférica |

| Angiografía Pulmonar | |

| Musculoesquelético | Trauma Ortopédico |

| Lesiones Deportivas | |

| Dental y Maxilofacial | |

| Trauma y Emergencia | |

| Otras Aplicaciones |

| Hospitales | Hospitales Públicos |

| Hospitales Privados | |

| Centros de Imágenes Diagnósticas | |

| Centros Quirúrgicos Ambulatorios | |

| Clínicas Dentales | |

| Clínicas y Hospitales Veterinarios | |

| Institutos Académicos y de Investigación |

| TC Espiral / Helicoidal |

| TC de Anillo-Gantry |

| TC C-arm |

| TC O-arm |

| TC de Detector de Panel Plano |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tecnología (Número de Cortes) | Cortes bajos (<64) | |

| Cortes medios (64) | ||

| Cortes altos (128-256) | ||

| Por Tipo de Producto | Escáneres de TC Estacionarios | |

| Escáneres de TC Portátiles / Móviles | ||

| Por Aplicación | Oncología | Cribado de Cáncer de Pulmón |

| Oncología de Cabeza y Cuello | ||

| Oncología Colorrectal | ||

| Otra Oncología | ||

| Cardiología | Angiografía por TC Coronaria | |

| Puntuación de Calcio | ||

| Enfermedad Cardíaca Estructural | ||

| Neurología | Evaluación de Accidente Cerebrovascular | |

| Trauma Cerebral | ||

| Vascular | Enfermedad Vascular Periférica | |

| Angiografía Pulmonar | ||

| Musculoesquelético | Trauma Ortopédico | |

| Lesiones Deportivas | ||

| Dental y Maxilofacial | ||

| Trauma y Emergencia | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Hospitales | Hospitales Públicos |

| Hospitales Privados | ||

| Centros de Imágenes Diagnósticas | ||

| Centros Quirúrgicos Ambulatorios | ||

| Clínicas Dentales | ||

| Clínicas y Hospitales Veterinarios | ||

| Institutos Académicos y de Investigación | ||

| Por Arquitectura del Dispositivo | TC Espiral / Helicoidal | |

| TC de Anillo-Gantry | ||

| TC C-arm | ||

| TC O-arm | ||

| TC de Detector de Panel Plano | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué ingresos y trayectoria de crecimiento se proyecta para el mercado de Tomografía Computarizada hasta 2030?

Se espera que el mercado aumente de USD 9,17 mil millones en 2025 a USD 12,34 mil millones para 2030, reflejando una TCAC del 6,12%.

¿Qué segmento de tecnología impulsa la mayoría de las instalaciones actuales?

Los escáneres de cortes medios (64-cortes) capturaron el 38,56% de los ingresos de 2024 porque equilibran capacidad clínica con costo de capital.

¿Por qué se considera la TC de conteo de fotones un cambio de juego?

Los detectores de conteo de fotones alcanzan resolución de 0,2 mm y proporcionan datos espectrales intrínsecos, reclasificando más de la mitad de los pacientes coronarios a categorías de menor severidad en estudios tempranos.

¿Qué región registrará el crecimiento más rápido en adopción de TC?

Se pronostica que Asia-Pacífico crezca a una TCAC del 7,82% hacia 2030 debido a inversiones de infraestructura a gran escala y acceso expandido a atención sanitaria en China e India.

¿Cómo están influenciando las metas de sostenibilidad la adquisición de TC?

Los hospitales de la UE y América del Norte requieren cada vez más escáneres energéticamente eficientes, con estudios mostrando que las rutinas automatizadas de apagado pueden reducir el uso de energía hasta un tercio durante la vida de un escáner.

Última actualización de la página el:

_Market_Players.webp)