Análisis del mercado de cartón

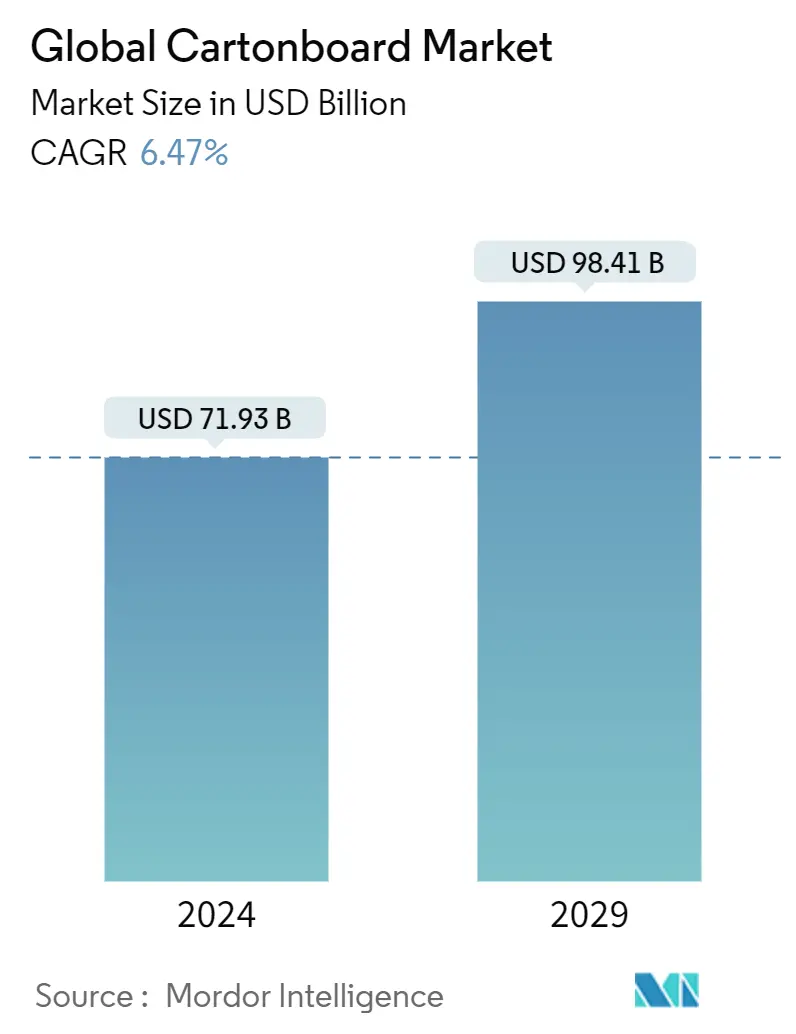

El tamaño del mercado mundial de cartón se estima en 71,93 mil millones de dólares en 2024, y se espera que alcance los 98,41 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,47% durante el período previsto (2024-2029).

- El mercado del cartón está significativamente influenciado por la floreciente industria logística del comercio electrónico, impulsada por la evolución del comportamiento de los consumidores y la mayor prevalencia del envío en línea. Además, los consumidores conscientes del medio ambiente están favoreciendo los productos ecológicos, lo que lleva a un cambio voluntario hacia envases sostenibles como el cartón, que está ganando aceptación en el mercado rápidamente. Además, la reciclabilidad de los cartones reduce varias veces el desperdicio ambiental general, lo que lleva a los gobiernos a apoyar activamente tales iniciativas.

- La industria del embalaje, compleja y en constante evolución, se ha visto afectada por los avances tecnológicos de dos maneras importantes la creciente demanda de embalaje en el comercio electrónico y la integración de sensores y otras tecnologías en los materiales de embalaje. El comercio electrónico ha generado nuevas preocupaciones sobre el embalaje, como la seguridad del producto, las experiencias de desembalaje, las medidas contra la falsificación, la optimización de la entrega final y un interés creciente, especialmente entre los principales minoristas del comercio electrónico, en fusionar el embalaje primario y secundario.

- El mercado minorista mundial está experimentando un crecimiento sustancial, impulsando la demanda de envases listos para la venta al por menor (PVP). Datos recientes del Departamento de Agricultura de los Estados Unidos (USDA) indican que las ventas minoristas de alimentos envasados sólo en Arabia Saudita superaron los 20 mil millones de dólares. El PVP se ha convertido en un aspecto fundamental del comercio minorista, ya que los minoristas buscan continuamente métodos para mejorar la eficiencia y la sostenibilidad. Si bien el embalaje ha dominado tradicionalmente el PVP, la necesidad de reducir el tamaño presenta importantes oportunidades en el formato de embalaje de cartón plegable, lo que en última instancia impulsa el crecimiento del mercado.

- En los últimos años, el precio del papel se ha disparado debido a factores como el aumento de la demanda, problemas de disponibilidad y otros cambios del mercado en la industria de la pulpa y el papel. La reapertura de la economía mundial posterior a la COVID y la recuperación de impulso de las empresas provocaron un aumento de la demanda de papel. Sin embargo, la escasez de suministro surgió debido a interrupciones en la cadena de suministro, incluida la escasez de materias primas y problemas de transporte. Este desequilibrio entre la oferta y la demanda aumentó significativamente los precios del papel, destacando los desafíos de la industria influenciados por la recuperación económica y la dinámica de la cadena de suministro.

- El brote de COVID-19 alteró sustancialmente el comportamiento de los consumidores, y los compradores pusieron mayor énfasis en la higiene, la seguridad y la sostenibilidad del producto. Las necesidades cambiantes de los compradores y un enfoque centrado en el consumidor siguieron siendo fundamentales mientras duraba la crisis. Se esperaba que los cambios previstos en el comportamiento del consumidor en el período previsto reflejaran la adaptación del mercado al escenario actual, fomentando una demanda prometedora de envases de papel y cartón en el futuro posterior a COVID-19.

Tendencias del mercado de cartón

El segmento de bebidas será el usuario final de más rápido crecimiento

- Bebidas como zumos de frutas, bebidas alcohólicas y batidos sustitutivos de comidas requieren soluciones de envasado de papel. Sin embargo, la calidad de la bebida se ve afectada por el pH, la temperatura de almacenamiento, la presión y la presencia de contaminantes. Cambiar la cantidad de llenado puede cambiar la composición de la bebida. Cada vez más empresas utilizan productos de embalaje biodegradables con alta resistencia de barrera (contra el calor, la humedad y las bacterias) para evitar posibles oxidaciones.

- El sulfato sólido sin blanquear (SUS), o cartón kraft sin blanquear, es un material resistente e imprimible comúnmente utilizado en la industria del embalaje. A menudo se utiliza para fabricar cajas y envases de bebidas, combinando la robustez del papel Kraft con un acabado blanco. Un lado del tablero suele estar recubierto con una capa de arcilla para que sea adecuado para la impresión.

- Durante muchos años, se han realizado esfuerzos para aumentar la capacidad de reciclar envases de bebidas. Esto se ha logrado mediante inversiones conjuntas con recicladores, proveedores de tecnología y proveedores de equipos para construir nuevas instalaciones. En junio de 2023, Tetra Pak y Stora Enso invirtieron aproximadamente 29 millones de euros (31,5 millones de dólares) en una nueva línea de reciclaje de envases de cartón para bebidas en Polonia. Esta línea puede multiplicar la capacidad de reciclaje anual de envases de bebidas del país, de 25.000 a 75.000 toneladas. También ofrece la posibilidad de reciclar toda la cantidad de envases de bebidas vendidos en Polonia y en los países vecinos como la República Checa, Hungría, Eslovaquia, Letonia, Estonia y Lituania.

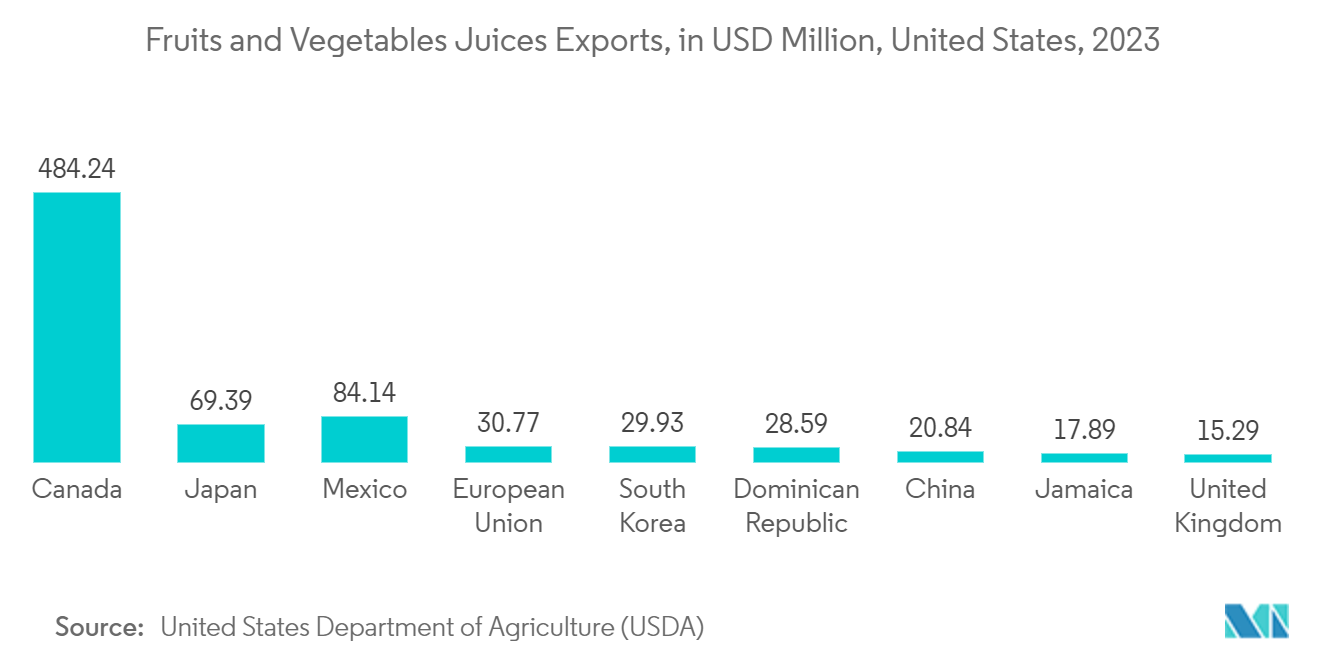

- Esta asociación con Stora Enso ha dado como resultado una de las mayores instalaciones de reciclaje de envases de bebidas de la Unión Europea (UE). Esto ejemplifica cómo los esfuerzos colectivos pueden ayudar a preservar materiales renovables de calidad a partir de cartones reciclados, como las fibras de papel. Como miembro de la Alianza para los envases de cartón para bebidas y el medio ambiente (ACE), Tetra Pak se dedica a lograr el objetivo de la industria de tener una tasa de recolección del 90 % y una tasa de reciclaje del 70 % para los envases de cartón para bebidas en la UE para 2030. Los cartones/paquetes tetra son uno de los tipos de envases de más rápido crecimiento, impulsado por las bebidas no alcohólicas. Según el Departamento de Agricultura de los Estados Unidos, Canadá tenía el principal mercado de jugos a nivel mundial, con un volumen de exportación de 484,53 millones de dólares. Le sigue Japón con USD 84,41 millones y México con USD 66,61 millones.

- Junto con la creciente conciencia sobre el material de embalaje reciclable y la sólida característica de reciclabilidad del cartón, en febrero de 2023, Tetra Pak y saveBOARD revelaron una de las primeras instalaciones de reciclaje de envases de cartón para bebidas en Nueva Gales del Sur, Australia. Este es un logro importante hacia los objetivos ambientales colectivos. Es el primero de su tipo en el país y reutilizará los cartones para crear materiales de construcción con bajas emisiones de carbono para hogares y oficinas sin consumir agua, adhesivos ni productos químicos adicionales, lo que lo convierte en un producto genuinamente sostenible.

Se espera que Asia Pacífico mantenga una participación de mercado significativa

- Se prevé que el mercado chino de envases de cartón crecerá debido a una creciente población urbana, una industria de envases de comercio electrónico en evolución, la caída de los precios de la pulpa y una mayor conciencia sobre el uso de envases ecológicos. Según la Asociación del Papel de China, el volumen de consumo de pulpa de papel en China ascendió a alrededor de 112,95 millones de toneladas métricas en 2022, frente a 93,87 millones de toneladas métricas en 2018. Se espera que esto respalde el crecimiento y el consumo de cajas plegables para aumentar la capacidad. para cartones.

- Además, el sector del embalaje chino continúa evolucionando y volviéndose más avanzado. Durante los últimos años, la mayoría de las opciones de envases de frutas han sido hechas de plástico; sin embargo, la tendencia está cambiando en la región con regulaciones cambiantes de envases de plástico a papel y cartón. Además, dada la creciente preocupación por la seguridad y la protección del medio ambiente, los envases seguros se convertirán en un foco importante para los envases de alimentos en los próximos años.

- El crecimiento del cartón en la India está impulsado por la demanda continua de envases de calidad para diversos productos de bienes de consumo, productos farmacéuticos, textiles, venta minorista organizada, comercio electrónico en auge y otros segmentos. Además, la pulpa de frutas, los jugos y otros concentrados impulsan la creciente demanda de cartones en la India. La industria en la India ha subido en la curva de sostenibilidad y se ha vuelto mucho más avanzada tecnológicamente.

- El mercado de cartón en Japón podría ser un socio valioso de la industria de bebidas alcohólicas si considera el objetivo del gobierno de aumentar el consumo de alcohol y aborda la evolución de las actitudes entre los jóvenes. Los productores de cartón pueden aprovechar la mayor demanda de envases de alcohol y estimular el crecimiento del mercado, aumentar los ingresos fiscales del gobierno o aumentarlos si enfatizan la innovación, la sostenibilidad, la personalización y el marketing eficaz.

- Australia ha sido testigo de una gran demanda de envases corrugados en el sector del comercio electrónico. Por ejemplo, según Australia Post, el crecimiento interanual de las ventas aumentó en industrias de comercio electrónico como hogar y jardín (37%), alimentos y licores (32%), pasatiempos y artículos recreativos (31%), tiendas de variedades ( 30%), moda (27%), salud y belleza (24%). Además, según el National Australia Bank, la distribución del gasto en línea en artículos para el hogar y electrodomésticos, grandes almacenes, comestibles y licores, personal y recreativo, moda, juegos y juguetes en agosto de 2021 representó 23,8%, 16,3%, 15,3%, 12,45 , 10,9%, 8,9% respectivamente. Esto ha aumentado la demanda de envases secundarios, como cajas plegables, en el país.

Descripción general de la industria del cartón

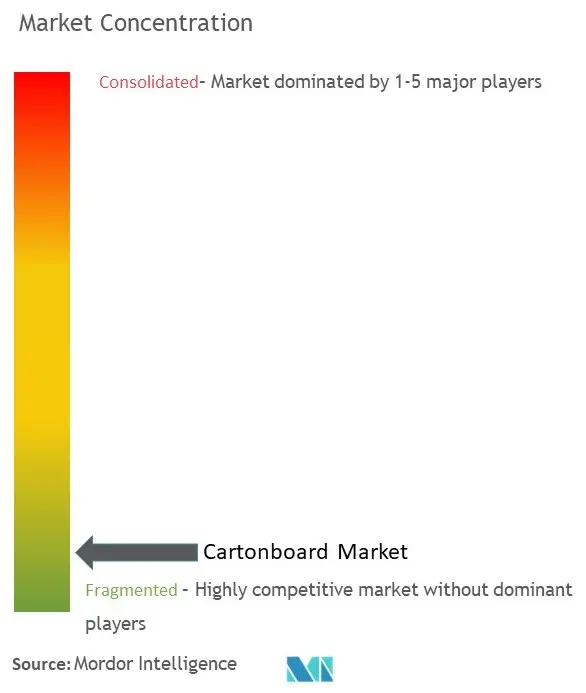

El mercado del cartón cuenta con actores clave como Asia Pulp Paper Group (APP), Mayr-Melnhof Karton AG (MM Group), Nine Dragons Paper Holdings Limited, Westrock Company y Graphic Packaging Holding Company. Estas entidades están empleando maniobras estratégicas como asociaciones y adquisiciones para fortalecer sus carteras de productos y asegurar una ventaja competitiva duradera.

En septiembre de 2023, Smurfit WestRock surgió como una fuerza global centrada en la sostenibilidad tras la fusión de Smurfit Kappa y WestRock. Esta consolidación tiene como objetivo crear sinergias entre sus negocios de embalajes a base de papel, capitalizando sus fortalezas complementarias para establecer una presencia formidable en embalajes sostenibles a escala global.

En abril de 2023, Mayr-Melnhof Karton AG (Grupo MM) dio luz verde a una iniciativa de inversión integral diseñada para fortalecer la principal fábrica de cartón y papel de Polonia. Valorado en aproximadamente 660 millones de euros (721,6 millones de dólares), este plan de tres partes implica medidas para reducir los gastos de energía y CO2, integrar los recursos de celulosa y penetrar en el mercado del papel kraft para sacos. Estos movimientos estratégicos están orientados a posicionar la planta para una viabilidad sostenida a largo plazo y sostenibilidad ambiental.

Líderes del mercado de cartón

-

Asia Pulp & Paper Group (APP)

-

Mayr-Melnhof Karton AG (MM Group)

-

Nine Dragons Paper Holdings Limited

-

Westrock Company

-

Graphic Packaging Holding Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de cartón

- Junio de 2023 Stora Enso inauguró una nueva planta de fabricación de cartón ondulado en De Lier, Países Bajos. El sitio es parte del recientemente adquirido De Jong Packaging Group, ahora la unidad de negocios de Europa Occidental dentro de la División de Soluciones de Embalaje. Esta expansión masiva fue diseñada con un fuerte enfoque en operaciones sustentables.

- Junio de 2023 Metsa Group, en colaboración con su empresa de innovación Mets Spring y su socio comercial Fiskars Group, presentó una innovadora solución de embalaje a base de fibra llamada Mouto 3D. Este cartón sirve como embalaje exterior, proporcionando una superficie visualmente atractiva y de alta calidad que mejora la experiencia general del embalaje. Dentro del recinto de cartón se encuentran las tijeras ReNew de Fiskars. Estas tijeras están fabricadas con materiales reciclados.

Segmentación de la industria del cartón

Un cartón es un tipo de cartón, generalmente de 180 a 600 g/m2 de espesor y puede variar según los requisitos del usuario final, comúnmente doblado en cajas utilizadas como embalaje primario o secundario y hecho de papel usado, pulpa o una mezcla de ambos. El papel usado se utiliza para fabricar calidades de cartón más baratas, pero se pueden fabricar calidades más sustanciales y más caras a partir de diferentes tipos de pulpa, desde pulpa mecánica hasta pulpa kraft de madera blanda blanqueada (BSK). El cartón se utiliza para envasar diversos productos, como alimentos secos y congelados, alimentos precocinados, cuidado personal, confitería, panadería, productos farmacéuticos y más.

El mercado del cartón está segmentado por calidad del producto, usuario final y geografía. Por calidad de producto, el mercado se segmenta en cartón sólido blanqueado, cartón sólido sin blanquear, cartón para cajas plegables, cartón aglomerado revestido de blanco, cartón para envasado de líquidos y cartón para servicio de alimentos. Por usuario final, el mercado se segmenta en alimentos, bebidas, productos farmacéuticos y sanitarios, cosméticos y artículos de tocador, tabaco y otras industrias de usuarios finales. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia Pacífico, América Latina, Oriente Medio y África. El informe también ofrece el tamaño del mercado y pronósticos para 13 países en las principales regiones.

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Por grado de producto | Tablero blanqueado sólido | ||

| Tablero sólido sin blanquear | |||

| Cartón plegable | |||

| Aglomerado forrado en blanco | |||

| Tablero de envasado de líquidos | |||

| Junta de Servicio de Alimentos | |||

| Por usuario final | Bebida | ||

| Alimento | |||

| Farmacéutica y Sanitaria | |||

| Cosméticos y artículos de tocador | |||

| Tabaco | |||

| Otras industrias de usuarios finales | |||

| Por geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| India | |||

| Japón | |||

| Resto de Asia-Pacífico | |||

| América Latina | Brasil | ||

| Argentina | |||

| México | |||

| Resto de América Latina | |||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de cartón

¿Qué tamaño tiene el mercado de cartón?

Se espera que el tamaño del mercado de cartón alcance los 71,93 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,47% hasta alcanzar los 98,41 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Cajas de cartón?

En 2024, se espera que el tamaño del mercado de cartón alcance los 71,93 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Tablero de cartón?

Asia Pulp & Paper Group (APP), Mayr-Melnhof Karton AG (MM Group), Nine Dragons Paper Holdings Limited, Westrock Company, Graphic Packaging Holding Company son las principales empresas que operan en el mercado de cartón.

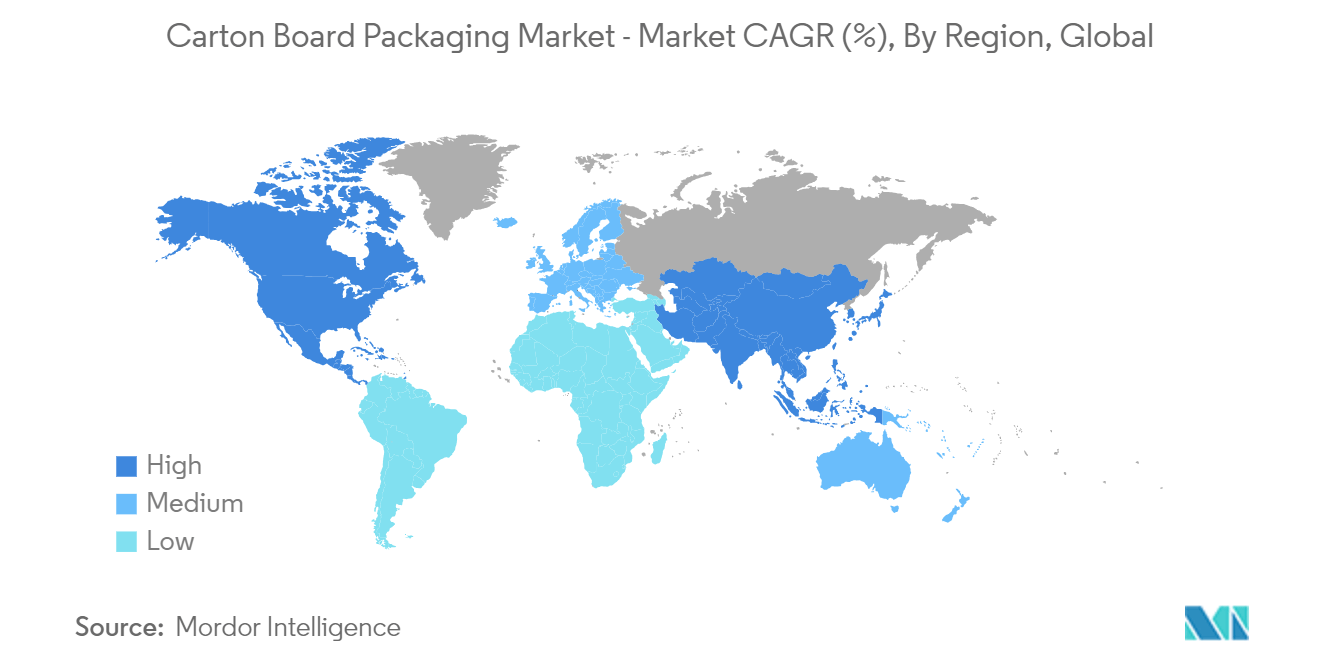

¿Cuál es la región de más rápido crecimiento en el mercado de cartón?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de cartón?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de cartón.

¿Qué años cubre este mercado de Cartón y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de cartón se estimó en 67,28 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Cartón de cartón para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cartón de cartón para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Informe de la industria del cartón

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Tableros de cartón en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Cartón incluye una perspectiva de previsión de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.