Tamaño y Participación del Mercado de Dispositivos Cardiovasculares

Análisis del Mercado de Dispositivos Cardiovasculares por Mordor Intelligence

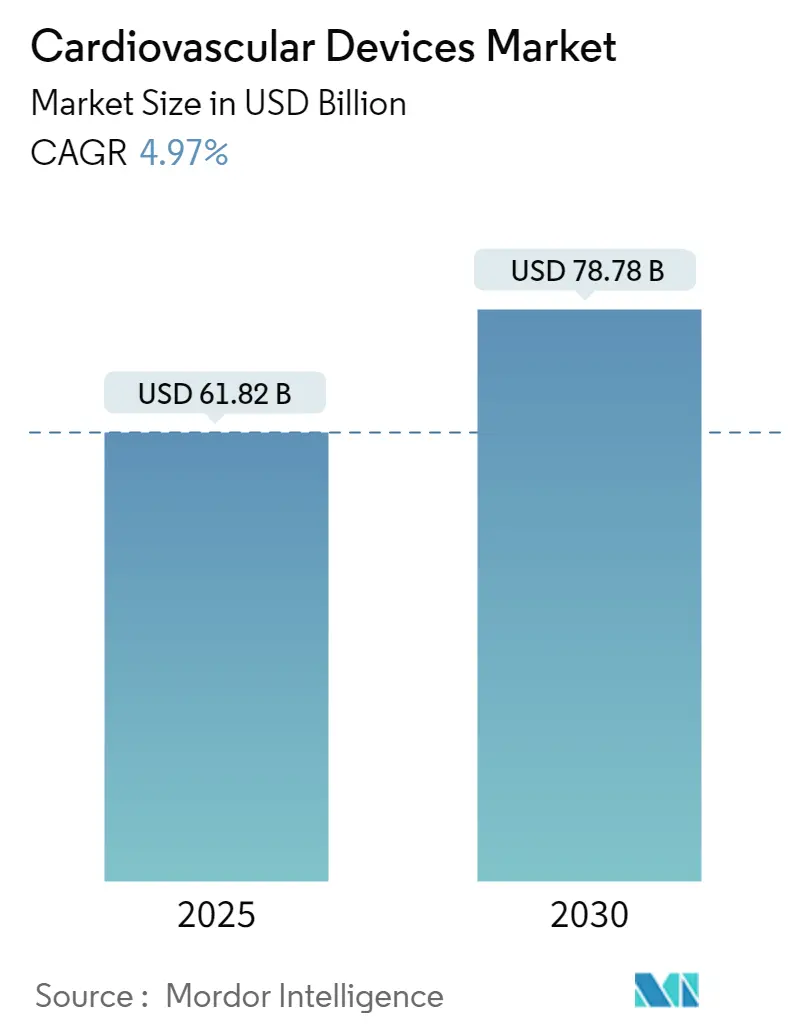

El tamaño del Mercado de Dispositivos Cardiovasculares se estima en USD 61,82 mil millones en 2025, y se espera que alcance USD 78,78 mil millones en 2030, con una TCCA del 4,97% durante el período de pronóstico (2025-2030).

La demanda se acelera a medida que la inteligencia artificial mejora la funcionalidad de los dispositivos, haciendo que la detección temprana sea más confiable y facilitando terapias dirigidas. La prevalencia de procedimientos mínimamente invasivos continúa creciendo, respaldada por indicaciones ampliadas para el reemplazo valvular transcatéter y el creciente papel de los centros quirúrgicos ambulatorios (CSA). Las adquisiciones estratégicas entre fabricantes líderes están optimizando los portafolios de tratamiento integral, mientras que las nuevas autorizaciones de la FDA para marcapasos sin cables y sistemas de denervación renal abren nuevas vías para grupos de pacientes desatendidos. Sin embargo, el escrutinio regulatorio intensificado y el alto costo de la tecnología avanzada siguen siendo barreras para la adopción en regiones sensibles a los precios.

Principales Conclusiones del Informe

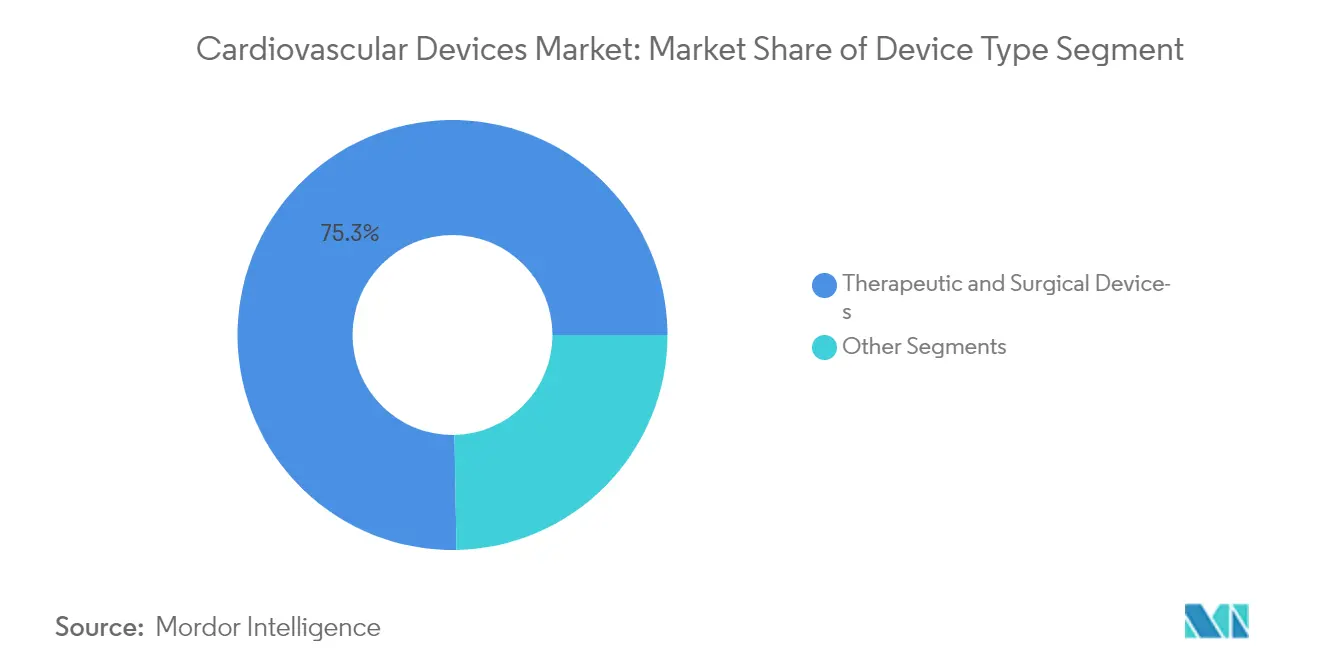

- Por tipo de dispositivo, los dispositivos de diagnóstico y monitoreo mantuvieron el 72,20% de la participación del mercado de dispositivos cardiovasculares en 2024, mientras que los dispositivos terapéuticos registraron la TCCA más rápida del segmento con 6,97% hasta 2030.

- Por aplicación, la enfermedad arterial coronaria comandó el 45,01% del tamaño del mercado de dispositivos cardiovasculares en 2024; se proyecta que la enfermedad cardíaca estructural se expanda a una TCCA del 7,80% hacia 2030.

- Por usuario final, los hospitales y centros cardíacos lideraron con 59,20% de participación en ingresos en 2024, mientras que los CSA registraron la TCCA esperada más alta del 9,86% entre 2025 y 2030.

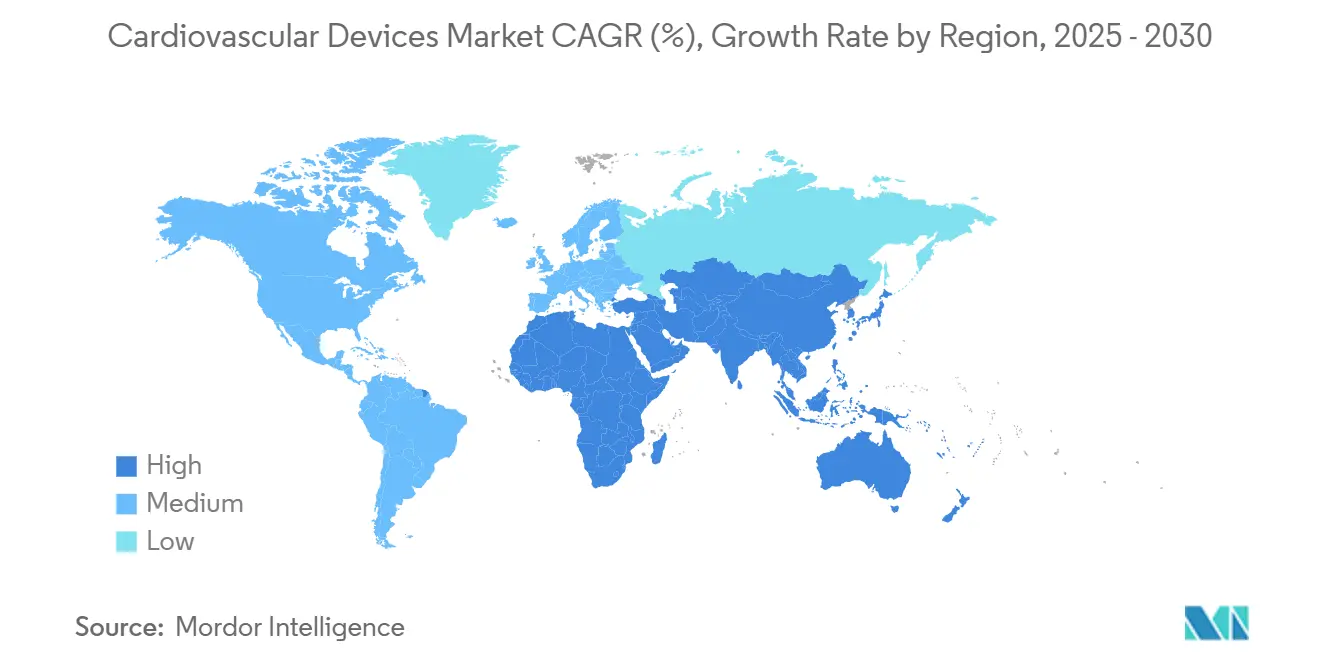

- Por geografía, América del Norte representó el 45,24% del mercado de dispositivos cardiovasculares en 2024; Asia-Pacífico avanza a una TCCA del 8,96% hacia 2030.

Tendencias e Insights del Mercado Global de Dispositivos Cardiovasculares

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mayor preferencia por procedimientos mínimamente invasivos | 1.90% | América del Norte, Europa, Asia-Pacífico | Corto plazo (≤ 2 años) |

| Creciente carga de enfermedades cardiovasculares | 1.60% | Global, más alta en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Avances tecnológicos rápidos | 1.40% | Estados Unidos, Europa, Japón | Mediano plazo (2-4 años) |

| Integración de algoritmos de diagnóstico habilitados por IA | 1.30% | Estados Unidos, Unión Europea | Mediano plazo (2-4 años) |

| Proliferación de códigos de reembolso para monitoreo cardíaco remoto (CMS-2023) | 1.20% | Estados Unidos | Corto plazo (≤ 2 años) |

| Adquisición basada en volumen de China para stents coronarios | 0.90% | China | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Rápida de Procedimientos Mínimamente Invasivos

Las técnicas mínimamente invasivas están remodelando la atención cardiovascular al reducir las tasas de complicaciones y acortar las estancias hospitalarias. La reparación valvular tricúspide transcatéter expandió el volumen del mercado en más del 50% desde el segundo trimestre de 2024. Al mismo tiempo, los sistemas de ablación por campo pulsado de Medtronic y Boston Scientific recibieron aprobaciones de la FDA durante 2023-2024, aportando un enfoque más seguro al tratamiento de la fibrilación auricular. El interés de los inversionistas refleja estos cambios clínicos, como se refleja en 342 adquisiciones de clínicas de cardiología desde 2021 hasta septiembre de 2023. La compra de USD 13,1 mil millones de Shockwave Medical por parte de Johnson & Johnson subraya la confianza en la litotricia intravascular, ya utilizada en 400.000 procedimientos en todo el mundo [1]Fuente: Johnson & Johnson, "Johnson & Johnson to Acquire Shockwave Medical," jnjmedtech.com.

Creciente Carga de Enfermedades Cardiovasculares

Las enfermedades cardíacas y circulatorias causan 170.000 muertes al año en el Reino Unido y afectan a 7,6 millones de personas, añadiendo urgencia a los diagnósticos avanzados [2]Fuente: British Heart Foundation, "Facts and Figures," bhf.org.uk. Los costos directos son elevados en Asia-Pacífico, alcanzando USD 21,7 mil millones solo en China. El ochenta por ciento de la carga de enfermedades se vincula a factores de riesgo modificables, intensificando el interés en dispositivos de alerta temprana. La multimorbilidad-diabetes acoplada con condiciones cardiovasculares-acelera la mortalidad, haciendo indispensables las soluciones integradas Journal of Clinical Medicine.

Avances Tecnológicos Rápidos

Los productos revolucionarios ilustran el ritmo de la innovación. El AVEIR DR de Abbott, el primer marcapasos sin cables de cámara doble, obtuvo la Marca CE en junio de 2024 con 98,3% de éxito en implantación y >97% de sincronía aurículo-ventricular. El SAPIEN M3 de Edwards Lifesciences se convirtió en el primer reemplazo valvular mitral transcatéter en obtener la Marca CE en abril de 2025, ampliando las opciones para pacientes inoperables. Ambos avances respaldan el crecimiento sostenido en el mercado de dispositivos cardiovasculares.

Integración de Algoritmos de Diagnóstico Habilitados por IA

La inteligencia artificial ahora aumenta la interpretación de electrocardiogramas, identificando patrones sutiles de formas de onda que preceden a síntomas detectables. El ECG mejorado por IA puede detectar disfunción del ventrículo izquierdo con un AUC de 0,95, superando por mucho los umbrales tradicionales. Los algoritmos AccuRhythm AI de Medtronic han reducido las alertas falsas de fibrilación auricular en 88,2%, mientras preservan hasta el 100% de las alertas genuinas. Los modelos autorizados por la FDA como SignalHF de Implicity dan a los clínicos una ventaja de dos semanas sobre el deterioro de la insuficiencia cardíaca, permitiendo intervención oportuna. En conjunto, estos avances estimulan mayor demanda en el mercado de dispositivos cardiovasculares.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Políticas regulatorias estrictas y retiradas de productos | −1.1% | Europa, Estados Unidos | Mediano plazo (2-4 años) |

| Alto costo de instrumentos y procedimientos | −1.0% | Global, más fuerte en mercados emergentes | Corto plazo (≤ 2 años) |

| Escasez de materias primas recubiertas de heparina debido a fiebre porcina en China | −0.8% | China; cadena de suministro global de stents | Corto plazo (≤ 2 años) |

| Tope de reembolso en implantes TAVR por NPPA de India | −0.7% | India | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Políticas Regulatorias Estrictas y Retiradas de Productos

El Reglamento de Dispositivos Médicos de Europa elevó los estándares de evidencia, aumentando los costos para fabricantes medianos European Heart Journal. Un análisis comparativo encontró retrasos de 3 a 7 años entre la Marca CE y la aprobación de la FDA para muchos dispositivos, con solo 7 de 27 productos obteniendo autorizaciones duales. Aunque estas reglas mejoran la seguridad, ralentizan la entrada al mercado y podrían reducir la disponibilidad de dispositivos a corto plazo, templando el crecimiento en el mercado de dispositivos cardiovasculares.

Alto Costo de Instrumentos y Procedimientos

En Canadá, los gastos de implantación valvular aórtica transcatéter (TAVI) excedieron los costos de reemplazo quirúrgico pero resultaron costo-efectivos una vez considerados los costos reducidos de UCI y complicaciones. En Estados Unidos, las admisiones por enfermedad vascular periférica promediaron USD 33.700 por alta, y las admisiones por insuficiencia cardíaca totalizaron USD 19,5 mil millones anualmente. Tales gastos obstaculizan la adopción en entornos sensibles a costos, especialmente donde el reembolso es limitado.

Análisis de Segmentos

Por Tipo de Dispositivo: Dominio del Diagnóstico y Terapéuticos en Ascenso

Los productos de diagnóstico y monitoreo lideraron con 72,20% de la participación del mercado de dispositivos cardiovasculares en 2024, subrayando la importancia del tamizaje temprano para el manejo de riesgos. Las plataformas de ECG continuas, como el BodyGuardian MINI, proporcionan hasta 15 días de datos Holter, enriquecidos por BeatLogic AI que refina la clasificación de ritmos. El dispositivo portátil resistente al agua de Vivalink extiende el monitoreo a 30 días, añadiendo comodidad para la observación a largo plazo. La inteligencia artificial impulsa aún más la precisión diagnóstica, ya que CarDS-Plus puede interpretar ECGs de una sola derivación de smartwatch en aproximadamente 35 segundos, creando información accionable.

Las categorías terapéuticas están avanzando rápidamente. Los marcapasos sin cables limitan los riesgos de infección vinculados a los cables transvenosos, y los modelos de cámara doble como AVEIR DR ahora sincronizan la estimulación aurículo-ventricular. Los dispositivos revolucionarios, incluyendo el stent biodegradable de Abbott para arterias por debajo de la rodilla, abordan la isquemia crónica que amenaza las extremidades, expandiendo el mercado de dispositivos cardiovasculares. La ablación cardíaca guiada por IA registró 88% de supervivencia libre de arritmias a los 12 meses versus 70% para el aislamiento de venas pulmonares solo, destacando el potencial para resultados superiores. El tamaño del mercado de dispositivos cardiovasculares atribuido a terapéuticos avanzados está destinado a subir junto con estas innovaciones.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Enfermedad Cardíaca Estructural Gana Impulso

La enfermedad arterial coronaria se mantuvo dominante con 45,01% del mercado de dispositivos cardiovasculares en 2024. Las intervenciones como la litotricia intravascular amplían el tratamiento a lesiones severamente calcificadas. Sin embargo, las aplicaciones de corazón estructural están creciendo más rápido con 7,80% TCCA, impulsadas por la reparación mitral y tricúspide transcatéter. El SAPIEN M3 de Edwards Lifesciences ofrece reemplazo mitral basado en catéter para pacientes de alto riesgo, mientras que los estudios TAVR en curso muestran seguridad expandida para cohortes de bajo riesgo.

Las tecnologías de insuficiencia cardíaca añaden impulso. La adquisición de V-Wave por Johnson & Johnson destacó el potencial de USD 1,7 mil millones para sistemas de derivación que alivian la congestión pulmonar. Las terapias de hipertensión progresaron en noviembre de 2023 cuando el Symplicity Spyral de Medtronic ganó la aprobación de la FDA, consolidando la denervación renal como una opción viable para la hipertensión resistente a medicamentos. El tamaño del mercado de dispositivos cardiovasculares para denervación renal está preparado para expansión de doble dígito multianual bajo estas dinámicas.

Por Usuario Final: Los CSA Aceleran el Cambio de Servicios

Los hospitales y centros cardíacos mantuvieron 59,20% de los ingresos de 2024, reteniendo referencias de casos complejos e infraestructura de imágenes avanzadas. No obstante, los CSA están creciendo más rápido con 9,86% TCCA gracias a ahorros de costos y estancias más cortas. Los pagos de Medicare a CSA aumentaron 2,6% en 2024, alentando la neutralidad del sitio y llevando las intervenciones cardiovasculares a entornos comunitarios. Las proyecciones de analistas muestran que el mercado de CSA de EE.UU. se encamina hacia USD 59 mil millones para 2028, con volúmenes de procedimientos destinados a subir 25% esta década.

Los modelos de atención remota siguen la misma tendencia de descentralización. El sensor de arteria pulmonar Cordella de Endotronix permite el manejo proactivo de insuficiencia cardíaca en casa, combinando lecturas de presión invasivas con signos vitales no invasivos. Tal tecnología desdibuja los límites tradicionales del sitio, prometiendo crecimiento de volumen más allá de las paredes del hospital. Cada cambio respalda la expansión sostenida en el mercado de dispositivos cardiovasculares.

Análisis Geográfico

América del Norte: Liderando el Mercado de Dispositivos Cardiovasculares

América del Norte ancló 45,24% del mercado de dispositivos cardiovasculares en 2024, aprovechando el alto gasto sanitario per cápita y la amplia cobertura de seguros. El reembolso de Medicare para CSA alcanzó USD 6,1 mil millones en 2022, ilustrando la tracción del pagador público para atención ambulatoria medpac.gov. Los marcos regulatorios robustos permiten adopción rápida de dispositivos habilitados por IA, como se muestra en múltiples autorizaciones de la FDA para marcapasos sin cables y sistemas de ablación durante 2024. La fortaleza del lado de la oferta proviene de centros de I+D en Minnesota, California y Massachusetts, donde las empresas de dispositivos se co-ubican con universidades de investigación.

Europa ocupa el segundo lugar en ingresos, respaldada por una tradición de innovación clínica. El escrutinio más estricto del MDR europeo, sin embargo, puede diferir aprobaciones y endurecer la vigilancia post-mercado, restringiendo temporalmente la oferta. Aun así, las aprobaciones de Marca CE para el marcapasos AVEIR DR y el sistema valvular mitral M3 confirman la innovación continua bajo las nuevas reglas abbott.mediaroom.com. La adopción de ablación por campo pulsado y litotricia intravascular subraya aún más el compromiso regional con la atención mínimamente invasiva.

Asia-Pacífico es la región de crecimiento más rápido con una TCCA de 8,96% hasta 2030. Las poblaciones que envejecen y los factores de riesgo crecientes relacionados con el estilo de vida crean un gran grupo de pacientes, con China sola contando 290 millones de pacientes con enfermedades cardiovasculares biospectrumasia.com. Las asociaciones público-privadas mejoran la infraestructura, y las iniciativas políticas en India y China fomentan la fabricación doméstica. A pesar de las vías regulatorias heterogéneas, las empresas locales colaboran con líderes globales para transferencias de tecnología, acelerando la aceptación de implantes novedosos. Colectivamente, estos elementos construyen impulso para el mercado de dispositivos cardiovasculares a través de economías diversas.

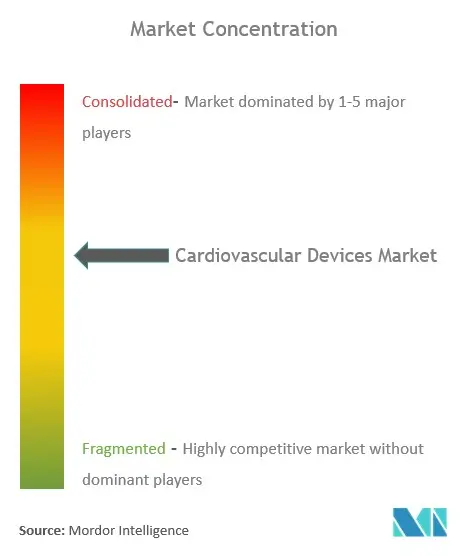

Panorama Competitivo

Prevalece una concentración moderada, con Medtronic, Abbott, Boston Scientific, Edwards Lifesciences y Johnson & Johnson representando la mayoría de las ventas globales. La compra de USD 13,1 mil millones de Shockwave Medical por Johnson & Johnson en abril de 2024 impulsa su tecnología en litotricia intravascular, mientras que la posterior adquisición de V-Wave profundiza la exposición a la terapia de insuficiencia cardíaca. Boston Scientific amplió su alcance de litotricia intravascular al adquirir Bolt Medical por hasta USD 664 millones en enero de 2025.

Los pipelines de productos muestran avance paralelo. El AccuRhythm AI de Medtronic redujo las alertas falsas de monitores implantables hasta 88,2%, mejorando la eficiencia del clínico. El TAVI expandible por balón guiado por software de Abbott integra algoritmos procedimentales que mejoran la precisión del despliegue valvular. Edwards Lifesciences se enfoca en sistemas transcatéter de próxima generación, apuntando a capturar crecimiento incremental en reparación mitral y tricúspide.

Las asociaciones con startups de salud digital extienden las capacidades analíticas. Medtronic colabora con empresas de IA para predicción de arritmias, y Boston Scientific invierte en plataformas de manejo de ritmo basadas en la nube. Estas estrategias apuntan a mejores resultados y menores tasas de readmisión, respaldando demanda sostenida a través del mercado de dispositivos cardiovasculares.

Orquestación de Portafolio: Más Allá de la Simple Escala vs. Especialización

El mercado cardiovascular está viendo un cambio en cómo las empresas se posicionan-moviéndose más allá de la vieja elección entre ser grande o especializado. Los jugadores más exitosos en el mercado de dispositivos cardiovasculares están construyendo redes estratégicas de productos complementarios que fortalecen sus ofertas de valor principales. Este enfoque es claro en asociaciones como la entre Anumana del Reino Unido y Mayo Clinic, que llevó a la autorización de la FDA para su dispositivo ECG-AI LEF que detecta potencial insuficiencia cardíaca. Estas colaboraciones permiten a las empresas acceder a experiencia especializada sin tener que desarrollar todo internamente. Dentro del segmento de Dispositivos Terapéuticos y Quirúrgicos, que representa el 75,3% del mercado, las empresas ahora se enfocan en crear sistemas de productos interconectados en lugar de dispositivos independientes. Reconocen que ganar ahora depende de ofrecer soluciones completas en lugar de solo características de productos individuales. Esta estrategia funciona particularmente bien en América del Norte, que representa aproximadamente el 51,1% del mercado global de dispositivos cardiovasculares, donde los proveedores de atención médica prefieren cada vez más vendedores que ofrezcan soluciones integrales y compatibles.

Capital Regulatorio: Convirtiendo el Cumplimiento en Ventaja Competitiva

Las empresas inteligentes en el sector de dispositivos cardiovasculares están transformando sus capacidades regulatorias de funciones básicas de cumplimiento en activos estratégicos que crean ventajas competitivas reales. La capacidad de navegar regulaciones complejas de manera eficiente se ha convertido en una habilidad valiosa que afecta el tiempo de lanzamiento de productos, costos y posición en el mercado. Las empresas con fuerte experiencia regulatoria ganan ventajas de 6-12 meses al llevar productos al mercado, especialmente notable en el mercado de dispositivos de cardiología intervencionista donde ser primero se traduce directamente en participación de mercado. La exitosa autorización 510(k) de la FDA de Anumana para su dispositivo ECG-AI LEF con Mayo Clinic muestra cómo los hitos regulatorios se han convertido en eventos clave que inversionistas y analistas observan de cerca. Esta experiencia es particularmente valiosa en la creciente región de Asia-Pacífico, donde las empresas deben navegar diferentes regulaciones a través de múltiples países. Las empresas que invierten en conocimiento regulatorio, mantienen buenas relaciones con autoridades regulatorias, e incluyen planificación regulatoria temprano en el desarrollo de productos están creando ventajas que los competidores luchan por igualar sin inversión significativa de tiempo.

Líderes de la Industria de Dispositivos Cardiovasculares

-

Boston Scientific Corporation

-

Abbott

-

Medtronic

-

Edwards Lifesciences Corporation

-

Cardinal Health

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Boston Scientific entró en la carrera de litotricia intravascular al adquirir Bolt Medical por hasta USD 664 millones

- Octubre 2024: Medtronic recibió autorización de la FDA para el Sistema de Mapeo y Ablación Affera con capacidades de energía dual para fibrilación auricular

- Octubre 2024: Johnson & Johnson finalizó su adquisición de V-Wave, potencialmente valorada en USD 1,7 mil millones

- Septiembre 2024: Johnson & Johnson rebrandeó sus filiales cardiovasculares bajo Johnson & Johnson MedTech

Alcance del Informe del Mercado Global de Dispositivos Cardiovasculares

Según el alcance del informe, los dispositivos cardiovasculares se utilizan para el diagnóstico de enfermedades cardíacas y tratamiento de problemas de salud relacionados. El Mercado de Dispositivos Cardiovasculares está Segmentado por Tipo de Dispositivo (Dispositivos de Diagnóstico y Monitoreo [Electrocardiograma (ECG), Monitoreo Cardíaco Remoto, y Otros Dispositivos de Diagnóstico y Monitoreo] y Dispositivos Terapéuticos y Quirúrgicos [Dispositivos de Asistencia Cardíaca, Dispositivos de Manejo del Ritmo Cardíaco, Catéteres, Injertos, Válvulas Cardíacas, Stents, y Otros Dispositivos Terapéuticos y Quirúrgicos]) y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente. El informe ofrece el valor (en USD millones) para los segmentos anteriores.

| Dispositivos de Diagnóstico y Monitoreo | Electrocardiograma (ECG) |

| Monitoreo Cardíaco Remoto | |

| Otros Dispositivos de Diagnóstico y Monitoreo | |

| Dispositivos Terapéuticos y Quirúrgicos | Dispositivos de Asistencia Cardíaca |

| Dispositivos de Manejo del Ritmo Cardíaco | |

| Catéteres | |

| Injertos | |

| Válvulas Cardíacas | |

| Stents | |

| Otros Dispositivos Terapéuticos y Quirúrgicos |

| Enfermedad Arterial Coronaria |

| Arritmia |

| Insuficiencia Cardíaca |

| Enfermedad Cardíaca Estructural |

| Hipertensión |

| Otros |

| Hospitales y Centros Cardíacos |

| Centros Quirúrgicos Ambulatorios |

| Entornos de Atención Domiciliaria |

| Clínicas Especializadas |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico y Monitoreo | Electrocardiograma (ECG) |

| Monitoreo Cardíaco Remoto | ||

| Otros Dispositivos de Diagnóstico y Monitoreo | ||

| Dispositivos Terapéuticos y Quirúrgicos | Dispositivos de Asistencia Cardíaca | |

| Dispositivos de Manejo del Ritmo Cardíaco | ||

| Catéteres | ||

| Injertos | ||

| Válvulas Cardíacas | ||

| Stents | ||

| Otros Dispositivos Terapéuticos y Quirúrgicos | ||

| Por Aplicación | Enfermedad Arterial Coronaria | |

| Arritmia | ||

| Insuficiencia Cardíaca | ||

| Enfermedad Cardíaca Estructural | ||

| Hipertensión | ||

| Otros | ||

| Por Usuario Final | Hospitales y Centros Cardíacos | |

| Centros Quirúrgicos Ambulatorios | ||

| Entornos de Atención Domiciliaria | ||

| Clínicas Especializadas | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Dispositivos Cardiovasculares?

Se espera que el tamaño del Mercado de Dispositivos Cardiovasculares alcance USD 61,82 mil millones en 2025 y crezca a una TCCA del 4,97% para llegar a USD 78,78 mil millones en 2030.

¿Qué categoría de dispositivos mantiene la mayor participación hoy?

Los dispositivos de diagnóstico y monitoreo representan el 72,20% de los ingresos de 2024, impulsados por la amplia adopción de ECG habilitado por IA y soluciones de monitoreo remoto.

¿Por qué los dispositivos de corazón estructural están atrayendo atención?

La enfermedad cardíaca estructural muestra el crecimiento de aplicación más rápido con 7,80% TCCA gracias a innovaciones de válvulas transcatéter como el SAPIEN M3 de Edwards Lifesciences.

¿Cómo están influyendo los centros quirúrgicos ambulatorios en las dinámicas del mercado?

Los CSA ofrecen menores costos de procedimientos y tiempos de recuperación más cortos, resultando en una TCCA del 9,86% que supera los volúmenes hospitalarios y respalda la expansión ambulatoria.

¿Qué regiones liderarán el crecimiento futuro?

América del Norte mantiene la mayor participación con 45,24%, pero Asia-Pacífico registra la tasa de crecimiento más alta con 8,96% TCCA, impulsada por la creciente prevalencia de enfermedades e inversión en atención médica.

¿Qué tan importante es la inteligencia artificial en este mercado?

La IA mejora dramáticamente la precisión diagnóstica, reduce las alertas falsas, y permite intervención más temprana, convirtiéndola en un impulsor crítico de la adopción futura de dispositivos en todo el mundo.

Última actualización de la página el: