| Período de Estudio | 2021 - 2029 |

| Año Base Para Estimación | 2023 |

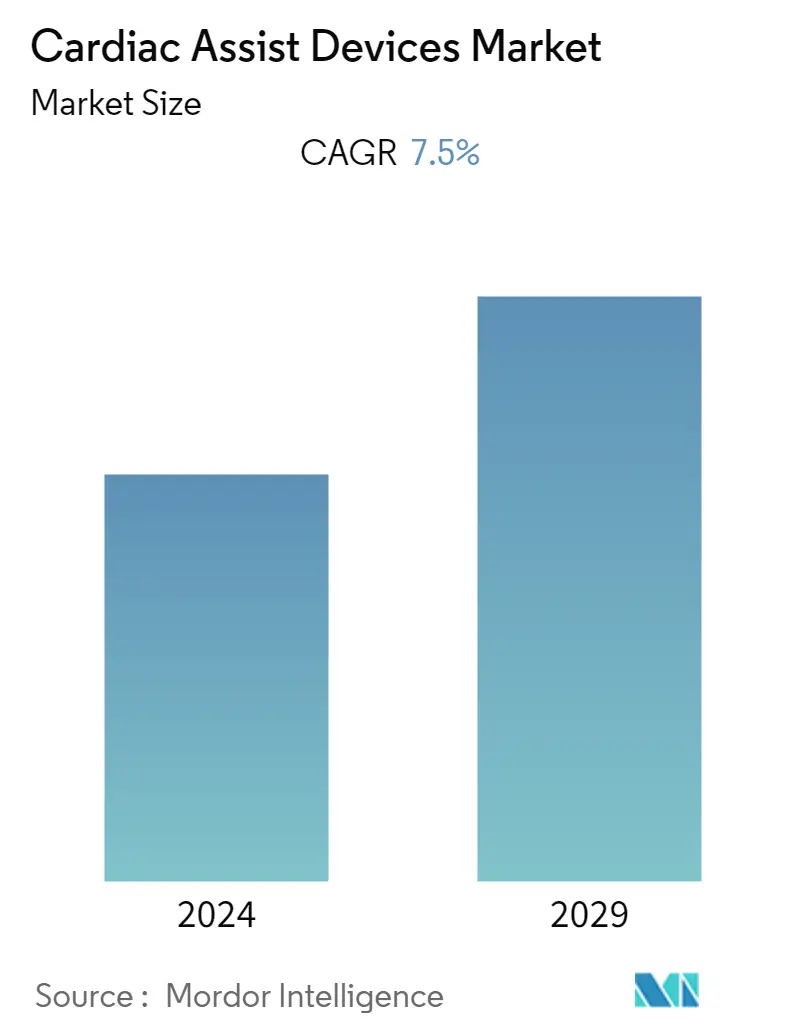

| CAGR | 7.50 % |

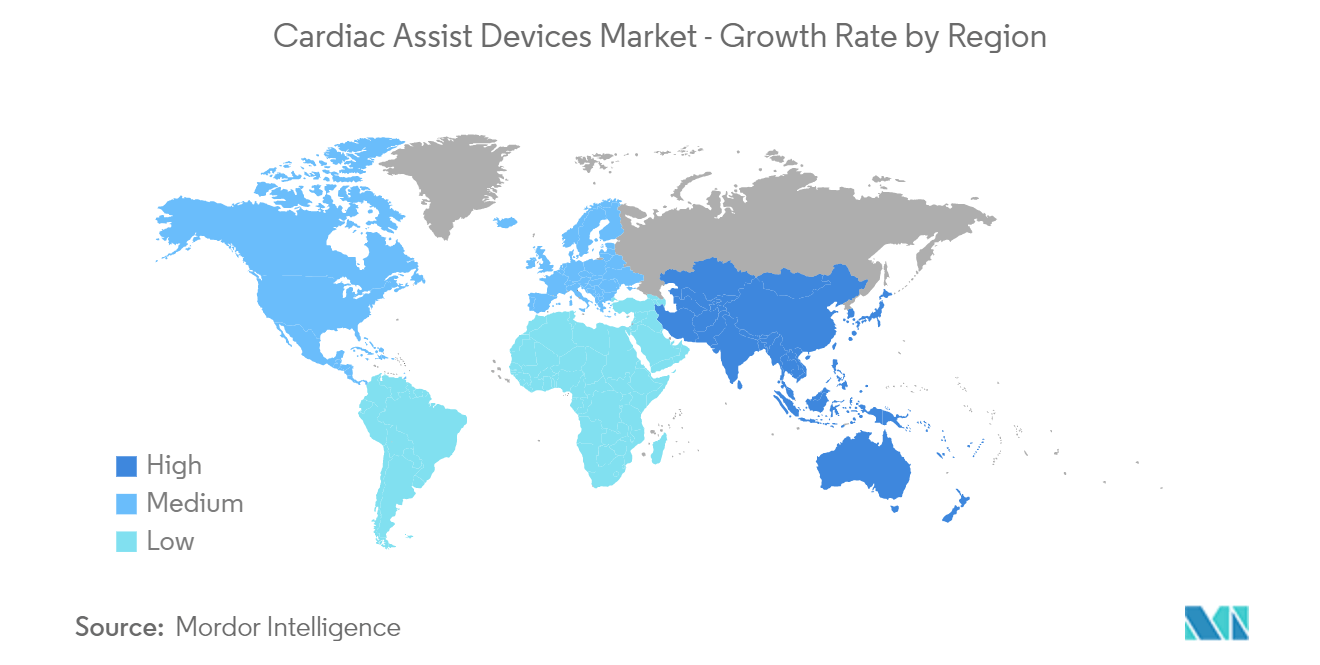

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Medio |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis de mercado de dispositivos de asistencia cardíaca

Se espera que el mercado de dispositivos de asistencia cardíaca registre una tasa compuesta anual del 7,5% durante el período previsto.

La pandemia de COVID-19 afectó la producción de dispositivos cardiovasculares. Además, el retraso de los procedimientos electivos debido a las medidas relacionadas con la COVID-19 afectó negativamente al mercado de dispositivos de asistencia cardíaca, especialmente en 2020. Si bien algunos procedimientos cardiovasculares se consideran urgentes, otros se pospusieron y retrasaron al comienzo de la pandemia mundial. Por lo tanto, a algunos pacientes se les prescribieron temporalmente cambios en el estilo de vida y medicación en lugar de procedimientos cardiovasculares. Otro factor que afectó negativamente al mercado fue la reducción del diagnóstico de enfermedades cardiovasculares debido a la reserva de recursos sanitarios para los pacientes de COVID-19. Muchas empresas de dispositivos médicos experimentaron pérdidas en sus negocios de dispositivos cardiovasculares debido a la pandemia. Por ejemplo, Medtronic anunció una reducción del 33% en sus sectores comerciales cardíaco y vascular en sus resultados financieros trimestrales de 2020. La tensión continua de la pandemia afectó negativamente el crecimiento del mercado estudiado al disminuir la demanda de productos. Además, el crecimiento del mercado se está estabilizando en el escenario actual después de COVID-19, a medida que las restricciones mundiales se han aliviado y se han reanudado los servicios de detección de enfermedades. Además, el aumento de las iniciativas de la mayoría de los organizadores para brindar soluciones a las crecientes enfermedades cardiovasculares es el principal factor impulsor del crecimiento del mercado para 2027.

El principal factor que impulsa el mercado es la creciente carga mundial de diversas enfermedades coronarias, como los accidentes cerebrovasculares y la miocardiopatía, que provocan una carga mundial de muertes relacionadas con el corazón. Según la actualización de la OMS de junio de 2021, las enfermedades cardiovasculares fueron la principal causa de muerte en todo el mundo, y alrededor de tres cuartas partes de las muertes por enfermedades cardiovasculares se registraron en países de ingresos bajos y medianos. Por lo tanto, debido a la alta mortalidad por enfermedades cardiovasculares, la demanda de diagnóstico y seguimiento de enfermedades está aumentando, lo que se espera que impulse el crecimiento en el mercado de dispositivos de asistencia cardíaca.

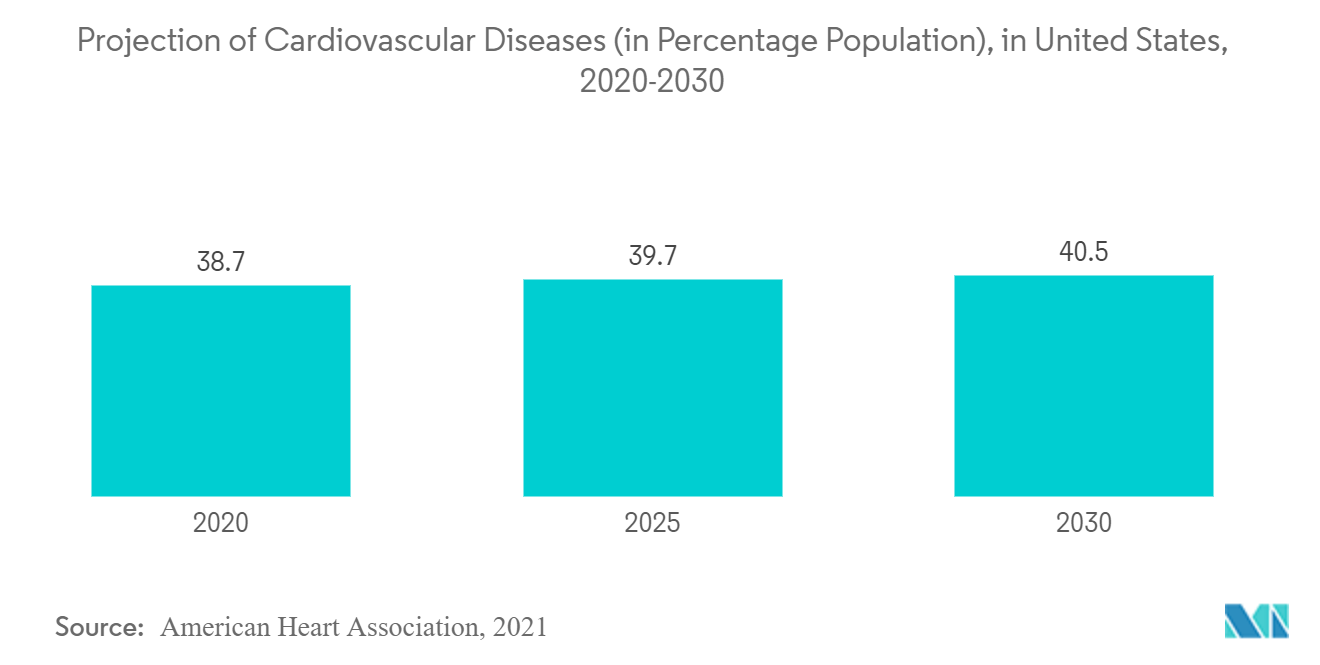

Además, según los datos de los CDC actualizados en julio de 2022, muestra que la enfermedad coronaria es el tipo más común de enfermedad cardíaca, y aproximadamente 20,1 millones de adultos de 20 años o más padecen la enfermedad en los Estados Unidos. Se espera que esta carga de enfermedades cardiovasculares aumente aún más debido a la alta prevalencia de factores de riesgo asociados, como hipertensión, obesidad, tabaquismo, diabetes y otros, junto con un estilo de vida sedentario. Por lo tanto, el aumento de la prevalencia de enfermedades cardiovasculares conduce a una creciente demanda del uso de dispositivos de asistencia cardíaca utilizados en el seguimiento y tratamiento de enfermedades, impulsando así el crecimiento del mercado de dispositivos de asistencia cardíaca durante el período previsto.

Además, las tecnologías utilizadas en el desarrollo de dispositivos cardiológicos han mejorado significativamente durante la última década y las indicaciones para estos dispositivos se han ampliado. Esto ha llevado a que un número cada vez mayor de pacientes sean tratados con dispositivos cardiológicos, lo que ha dado lugar a resultados terapéuticos y de seguimiento exponenciales. La inteligencia artificial es uno de esos avances que tiene un impacto positivo significativo en la cardiología con capacidades mejoradas para diagnosticar ciertas afecciones cardíacas. Por ejemplo, en marzo de 2022, Cardiovascular Systems, Inc. (CSI) anunció la primera experiencia en humanos con Propel, su dispositivo de asistencia ventricular percutánea (VAD) de primera generación, que ofrece apoyo hemodinámico a pacientes sometidos a intervenciones coronarias percutáneas de alto riesgo. (HR-PCI).

Sin embargo, la disponibilidad de tratamientos alternativos como marcapasos y el riesgo asociado con la implantación del dispositivo son los factores que frenan el crecimiento del mercado de dispositivos cardiovasculares.

Tendencias del mercado de dispositivos de asistencia cardíaca

Se espera que el segmento total de corazones artificiales muestre un mejor crecimiento en el período de pronóstico

El corazón artificial total (TAH) es una forma de soporte circulatorio mecánico en el que los ventrículos y válvulas nativos del paciente se explantan y reemplazan por un corazón artificial accionado neumáticamente. Actualmente, el TAH está aprobado para su uso en insuficiencia cardíaca biventricular terminal como puente hacia el trasplante de corazón.

Según un estudio publicado por la British Heart Foundation en enero de 2022, había aproximadamente 7,6 millones de personas con enfermedades cardíacas en el Reino Unido y casi 160.000 muertes cada año. En el Reino Unido se producen una media de 460 muertes cada día, o una muerte cada tres minutos, debido a enfermedades cardiovasculares. Debido a la creciente carga de enfermedades cardiovasculares, existe una demanda cada vez mayor de tecnologías innovadoras que puedan disminuir las tasas de mortalidad asociadas con la insuficiencia cardíaca, aumentando así la demanda de dispositivos cardíacos artificiales totales durante el período de estudio.

Los crecientes estudios de investigación y desarrollo que destacan las mejores tasas de supervivencia de los pacientes cardíacos aumentarán su adopción, lo que conducirá a un crecimiento lucrativo del mercado. Por ejemplo, según el estudio publicado por The Journal of Heart and Lung Transplantation en marzo de 2021, la supervivencia postrasplante de t-TAH (SynCardia Systems, Tucson, Arizona) fue del 88 %, 84 %, 79 % y 74 % en seis meses, un año, dos años y cinco años, respectivamente, lo que es significativamente alto. Por lo tanto, se espera que las innovaciones tecnológicas en el segmento total del corazón artificial aumenten la tasa de supervivencia, impulsando así el segmento de mercado.

Además, el artículo publicado en junio de 2021 por Wolters Kluwer Health afirmó que el modo automático Carmat Total Artificial Heart (C-TAH) con sensores de presión incorporados produjo de manera efectiva respuestas fisiológicas apropiadas que reflejan las necesidades diarias cambiantes de los pacientes y, por lo tanto, proporcionó Terapia de reemplazo cardíaco casi fisiológica. Por lo tanto, estas innovaciones tecnológicas en el segmento de mercado impulsarán su crecimiento.

Por lo tanto, se espera que la creciente carga de enfermedades cardiovasculares, junto con el aumento de los lanzamientos de productos, impulsen el crecimiento del segmento durante el período previsto.

Se espera que América del Norte tenga una participación significativa en el mercado y se espera que haga lo mismo en el período de pronóstico

Se espera que América del Norte domine el mercado general durante todo el período de pronóstico. Se espera que la presencia de un alto gasto sanitario per cápita, junto con la creciente prevalencia de enfermedades cardíacas, impulse el alto crecimiento de los dispositivos de asistencia cardíaca en la región de América del Norte. En la región de América del Norte, Estados Unidos tiene la mayor participación. Esto se debe a la presencia de una gran población con enfermedades cardíacas. En los Estados Unidos, las enfermedades cardiovasculares y los casos de hipertensión representan una proporción importante de las personas que requieren cirugía. Por ejemplo, los datos actualizados por Cedars-Sinai en enero de 2022 muestran que la cirugía de injerto de derivación de arteria coronaria (CABG), también conocida como derivación de arteria coronaria o cirugía de derivación, es el tipo más común de cirugía cardíaca, y más de 300.000 personas la han realizado. cirugía de bypass exitosa en los Estados Unidos cada año. Además, según los CDC, en Estados Unidos se estima que la prevalencia de fibrilación auricular aumentará a 12,1 millones para el año 2030. Esto muestra una carga creciente de enfermedades cardiovasculares en el país, que se espera que demande dispositivos de asistencia cardíaca. en los Estados Unidos, impulsando el crecimiento del mercado.

El principal factor que impulsa el mercado es la creciente carga de diversas enfermedades coronarias, como los accidentes cerebrovasculares y la miocardiopatía, que causan una carga mundial de muertes relacionadas con el corazón. Según un informe de los CDC de Estados Unidos, estadísticas actualizadas en 2021, cada 40 segundos, un estadounidense puede sufrir un ataque cardíaco. Este escenario conduce a una mayor demanda de dispositivos cardíacos asistidos para un mejor tratamiento, lo que impulsará el mercado en Estados Unidos.

Además, se proyecta que las iniciativas de concientización de apoyo para la concientización sobre enfermedades respalden el mercado de dispositivos cardiovasculares en América del Norte. Por ejemplo, en marzo de 2022, 10 pacientes con insuficiencia cardíaca del área de Louisville recibieron bombas mecánicas implantadas a través del lanzamiento y certificación de un programa de dispositivo de asistencia ventricular (VAD) por parte de Norton Heart Vascular Institute. Además, en julio de 2021, CARMAT anunció la primera implantación de su corazón artificial bioprótesis, Aeson, en Estados Unidos en el marco del Estudio de Viabilidad Temprana (EFS).

Por lo tanto, debido a los factores antes mencionados, como la creciente prevalencia de enfermedades cardíacas y la mayor concienciación, se espera que la región de América del Norte muestre un crecimiento lucrativo durante el período previsto.

Descripción general de la industria de dispositivos de asistencia cardíaca

El mercado de dispositivos de asistencia cardíaca es moderadamente competitivo. Los principales actores que operan en el mercado de dispositivos de asistencia cardíaca a nivel mundial son; Abbott Laboratories, Abiomed Inc., Berlin Heart GmbH, BiVACOR Inc., Braile Biomedica Ltd, Getinge AB, Jarvik Heart Inc., Medtronic PLC, SynCardia Systems, LLC y Teleflex Incorporated.

Líderes del mercado de dispositivos de asistencia cardíaca

-

Abbott Laboratories

-

BiVACOR Inc.

-

Getinge AB

-

Medtronic PLC

-

Teleflex Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos de asistencia cardíaca

- Octubre de 2022 BiVACOR anunció una subvención de 750 mil dólares del gobierno australiano a través de su Fondo para el futuro de la investigación médica (MRFF) y su programa Acelerador de investigación de traducción dirigida (TTRA). Los fondos se utilizarán para mejorar la experiencia del paciente centrándose específicamente en reducir el tamaño y el peso del controlador externo del Corazón Artificial Total (TAH) para que el paciente tenga una mejor calidad de vida en casa.

- Enero de 2022 La Escuela de Investigación y Tecnología Médica (SMRT) de IIT Kanpur lanzó Hridyantra, un programa basado en desafíos para desarrollar un corazón artificial avanzado llamado dispositivo de asistencia ventricular izquierda (DAVI) para pacientes con insuficiencia cardíaca terminal.

Segmentación de la industria de dispositivos de asistencia cardíaca

Según el alcance del informe, los dispositivos de asistencia cardíaca se definen como un tipo de bomba mecánica que funciona junto con el corazón para mejorar la eficiencia del bombeo y mantener un flujo sanguíneo óptimo en todo el cuerpo. El mercado de dispositivos de asistencia cardíaca está segmentado por producto (bomba de balón intraaórtico, corazón artificial total y dispositivo de asistencia ventricular), modalidad (transcutánea e implantable), usuario final (farmacias hospitalarias y centros de cirugía ambulatoria) y geografía (América del Norte). , Europa, Asia-Pacífico, Medio Oriente, África y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por producto | Bomba de balón intraaórtico | |

| Corazón artificial total | ||

| Dispositivo de asistencia ventricular | Dispositivo de asistencia ventricular izquierda | |

| Dispositivo de asistencia ventricular derecha | ||

| Por modalidad | Transcutáneo | |

| Implantable | ||

| Por usuario final | Farmacias Hospitalarias | |

| Centros de cirugía ambulatoria | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Geografía | Europa | Alemania |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Geografía | Asia-Pacífico | Porcelana |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Geografía | Medio Oriente y África | CCG |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Geografía | Sudamerica | Brasil |

| Argentina | ||

| Resto de Sudamérica |

Preguntas frecuentes sobre investigación de mercado de dispositivos de asistencia cardíaca

¿Cuál es el tamaño actual del mercado Dispositivos de asistencia cardíaca?

Se proyecta que el mercado Dispositivos de asistencia cardíaca registrará una tasa compuesta anual del 7,5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Dispositivos de asistencia cardíaca?

Abbott Laboratories, BiVACOR Inc., Getinge AB, Medtronic PLC, Teleflex Incorporated son las principales empresas que operan en el mercado de dispositivos de asistencia cardíaca.

¿Cuál es la región de más rápido crecimiento en el mercado Dispositivos de asistencia cardíaca?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dispositivos de asistencia cardíaca?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de dispositivos de asistencia cardíaca.

¿Qué años cubre este mercado de Dispositivos de asistencia cardíaca?

El informe cubre el tamaño histórico del mercado de Dispositivos de asistencia cardíaca para los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos de asistencia cardíaca para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Device Drug Combination Reports

Popular Healthcare Reports

Informe de la industria de dispositivos de asistencia cardíaca

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos de asistencia cardíaca en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos de asistencia cardíaca incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.