Análisis del mercado biofarmacéutico

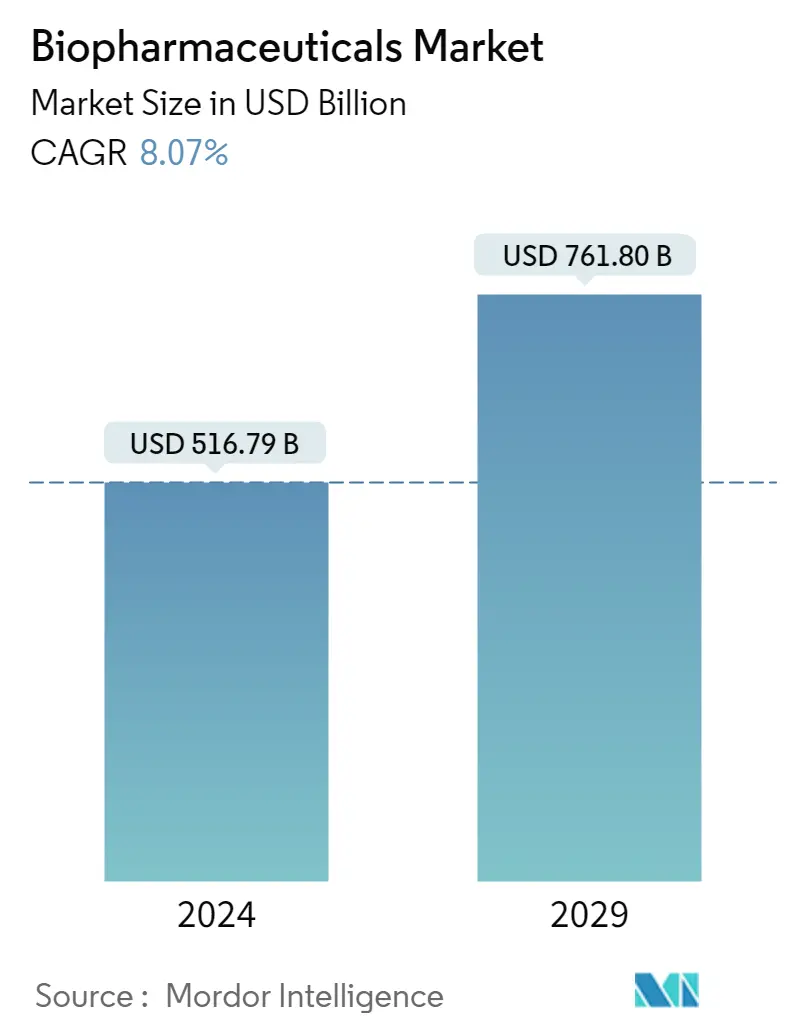

El tamaño del mercado biofarmacéutico se estima en 516,79 mil millones de dólares en 2024, y se espera que alcance los 761,80 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,07% durante el período previsto (2024-2029).

La pandemia de COVID-19 tuvo un impacto significativo en la industria biofarmacéutica. La mayoría de las empresas biofarmacéuticas se esforzaron mucho en desarrollar vacunas contra el virus SARS-CoV-2. Por ejemplo, en abril de 2021, el Gobierno de la India anunció la Misión COVID Suraksha para acelerar el desarrollo y la producción de vacunas COVID autóctonas, que implementó el Departamento de Biotecnología.

La capacidad de producción de Covaxin aumentó de 1 crore de dosis de vacuna en abril de 2021 a 6-7 crore de dosis de vacuna por mes entre julio y agosto de 2021. Además, alcanzará casi diez crore de dosis por mes durante septiembre de 2021. Por otro lado, en En junio de 2022, Pfizer anunció su compromiso con la fabricación estadounidense con una inversión de 120 millones de dólares en sus instalaciones de Kalamazoo (Michigan), lo que permitirá la producción en Estados Unidos de su tratamiento oral para la COVID-19, PAXLOVID (nirmatrelvir [PF-07321332] tabletas y ritonavir tabletas ).

La inversión representa otro paso significativo en la iniciativa de Pfizer de ampliar la cantidad de fabricación biofarmacéutica crítica en los EE. UU., mejorando la capacidad de Pfizer para fabricar y proporcionar tratamientos y medicamentos para pacientes en los EE. UU. y en todo el mundo. De manera similar, en agosto de 2021, el Gobierno de Canadá anunció un acuerdo con el desarrollador líder de vacunas COVID-19, Moderna, Inc., para construir una instalación de vacunas de ARNm en Canadá. Los objetivos de la estrategia de ciencias biológicas y biofabricación recientemente presentada estaban en línea con las aspiraciones de Moderna de construir una instalación de fabricación de vacunas de ARNm en Canadá. La acción mejorará la competencia industrial general de Canadá e impulsará toda la cadena de valor de la industria de biofabricación y ciencias biológicas, desde la adquisición y retención de talentos hasta una mayor capacidad de ensayos clínicos. El mayor interés en la fabricación de vacunas COVID-19 ha contribuido significativamente al crecimiento del mercado biofarmacéutico durante la pandemia de COVID-19.

Factores como la creciente aceptación y la enorme demanda del mercado de productos biofarmacéuticos y la capacidad de los productos biofarmacéuticos para tratar enfermedades que antes no eran tratables están impulsando el crecimiento del mercado. Según el informe de 2021 de la Alzheimer's Association, la Administración de Medicamentos y Alimentos de EE. UU. (FDA) aprobó cinco medicamentos para el tratamiento del Alzheimer. Son rivastigmina, galantamina, donepezilo, memantina y memantina, combinados con donepezilo. Según la misma fuente, la gran mayoría de las personas que desarrollan demencia de Alzheimer tienen 65 años o más. Se llama Alzheimer de aparición tardía.

En Estados Unidos, casi el 5,3% de las personas de 65 a 74 años, el 13,8% de las personas de 75 a 84 años y el 34,6% de las personas de 85 años o más padecen demencia de Alzheimer. Además, 6,2 millones de estadounidenses de 65 años o más vivirán con demencia de Alzheimer en 2021 y se prevé que lleguen a 13,5 millones en 2050. Una prevalencia de enfermedad tan alta reforzará la demanda de API entre la población de pacientes en los próximos años.

La capacidad de los productos biofarmacéuticos para abordar enfermedades que antes no se podían tratar ha allanado el camino para la introducción de fármacos innovadores en el mercado. Por ejemplo, en septiembre de 2022, el CBER aprobó SKYSONA (elivaldogene autotemcel) de bluebird bio, Inc. que ralentiza la progresión de la disfunción neurológica en niños de 4 a 17 años con adrenoleucodistrofia cerebral activa y temprana (CALD). De manera similar, en junio de 2022, el CBER aprobó PRIORIX, una vacuna viva contra el sarampión, las paperas y la rubéola, fabricada por GSK plc.

Además, en febrero de 2022, Johnson and Johnson y su empresa asociada Legend Biotech Corp, centrada en China, desarrollaron una terapia para tratar el tipo de cáncer de glóbulos blancos aprobada por la Administración de Medicamentos y Alimentos de EE. UU. (FDA). Las nuevas terapias que ayudan en el tratamiento de los trastornos oncológicos se sumarán al crecimiento del mercado durante el período previsto.

Sin embargo, la fabricación de alta gama y los requisitos regulatorios complicados y engorrosos obstaculizarán el crecimiento del mercado durante el período previsto.

Tendencias del mercado biofarmacéutico

Se espera que los anticuerpos monoclonales experimenten un alto crecimiento durante el período previsto

Los anticuerpos monoclonales (también llamados moAbs o mAbs) son proteínas producidas en laboratorios que se comportan como los anticuerpos de nuestros sistemas. El uso exitoso de anticuerpos monoclonales y derivados de anticuerpos en terapia es el principal impulsor del rápido crecimiento del segmento estudiado. Las aplicaciones terapéuticas de los anticuerpos monoclonales incluyen cáncer, artritis reumatoide, esclerosis múltiple y enfermedades cardiovasculares.

Las crecientes aprobaciones, los ensayos clínicos y el aumento del gasto en investigación son factores críticos en el crecimiento de este segmento. En octubre de 2022, Phanes Therapeutics, Inc. desarrolló PT217, un anticuerpo biespecífico anti-ligando tipo Delta 3 (DLL3)/anti-Clúster de diferenciación 47 (CD47). Es una empresa de biotecnología en etapa clínica centrada en oncología para pacientes con cáncer de pulmón de células pequeñas (CPCP) y otros cánceres neuroendocrinos. Recibió la autorización de Fase 1 de la Administración de Medicamentos y Alimentos de EE. UU. (FDA). Además, las crecientes aprobaciones de la FDA y los lanzamientos de nuevos productos para diversas indicaciones impulsarán el segmento. Por ejemplo, en febrero de 2022, la Administración de Alimentos y Medicamentos de EE. UU. emitió una Autorización de uso de emergencia (EUA) para un nuevo anticuerpo monoclonal para tratar la COVID-19 que conserva actividad contra la variante ómicrón. La EUA para bebtelovimab trata la COVID-19 leve a moderada entre adultos y pacientes pediátricos con una prueba de COVID-19 positiva que tienen un alto riesgo de progresión a COVID-19 grave, incluida la hospitalización o la muerte. También es para aquellos para quienes las opciones de tratamiento alternativas para el COVID-19 aprobadas o autorizadas por la FDA no son accesibles o clínicamente apropiadas.

Por lo tanto, el segmento de anticuerpos monoclonales será testigo de un crecimiento significativo durante el período previsto debido a los factores antes mencionados.

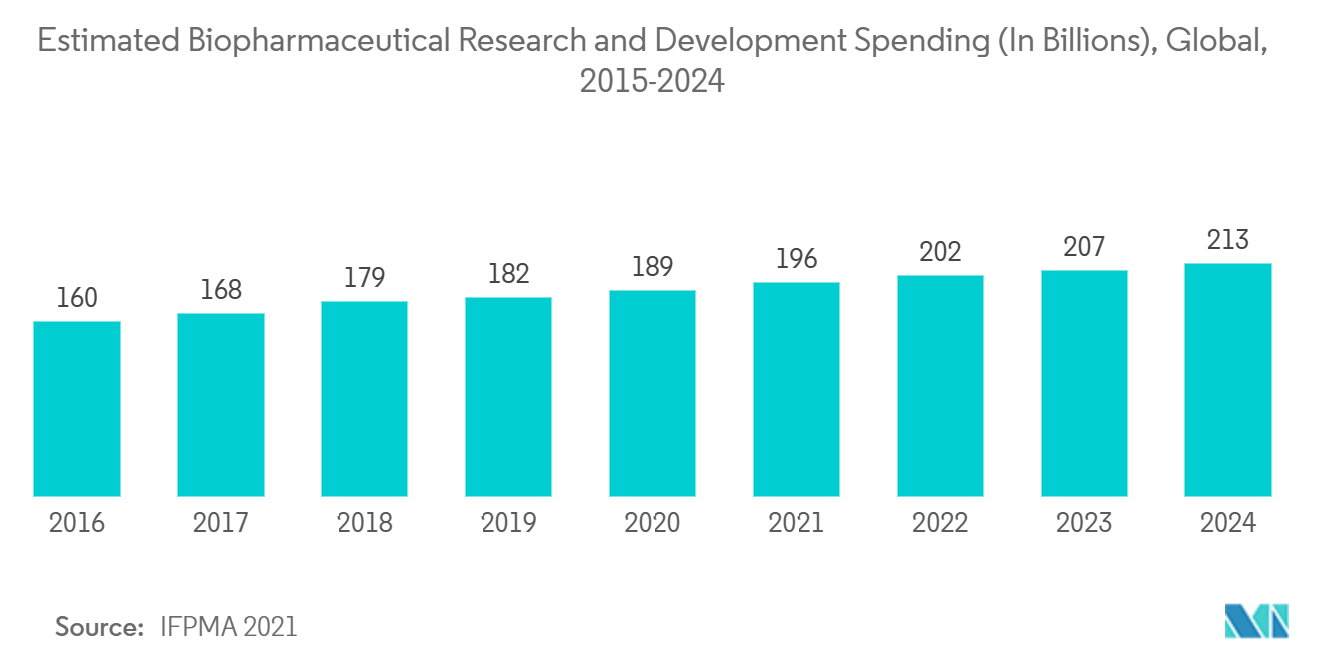

Se espera que América del Norte domine el mercado de productos biofarmacéuticos

La creciente carga de enfermedades crónicas y las crecientes inversiones en actividades de investigación y desarrollo en los EE. UU. son los principales factores que impulsan el mercado biofarmacéutico en América del Norte. El mercado estadounidense de productos biofarmacéuticos crecerá debido al aumento de la incidencia de enfermedades crónicas, la presencia de empresas biofarmacéuticas bien establecidas y un aumento de las empresas de biotecnología. La creciente población geriátrica y el aumento de la investigación y los desarrollos en el país también impulsan el crecimiento del mercado.

Además, los datos de los Centros para el Control y la Prevención de Enfermedades (CDC) actualizados en julio de 2022 muestran que la enfermedad coronaria es el tipo más común de enfermedad cardíaca, y aproximadamente 20,1 millones de adultos de 20 años o más padecen la dolencia en los EE. UU. Además, según los datos de los CDC, cada 40 segundos alguien sufre un ataque cardíaco y casi 805.000 personas en los EE. UU. sufren un ataque cardíaco anualmente. Por tanto, la elevada carga de enfermedades cardiovasculares exige la disponibilidad de fármacos avanzados para su tratamiento.

En mayo de 2022, Eli Lilly and Company anunció una inversión de 2.100 millones de dólares para ampliar su huella de fabricación en Indiana, EE. UU. De manera similar, en mayo de 2022, LOTTE compró las instalaciones de fabricación de Bristol Myers Squibb en East Syracuse, Nueva York. El sitio de East Syracuse servirá como el Centro LOTTE para Operaciones de América del Norte para el nuevo negocio de organización de fabricación y desarrollo de contratos de productos biológicos (CDMO) de LOTTE en los EE. UU.

Por lo tanto, dados los factores mencionados anteriormente, se espera que el mercado estudiado crezca significativamente en América del Norte durante el período previsto.

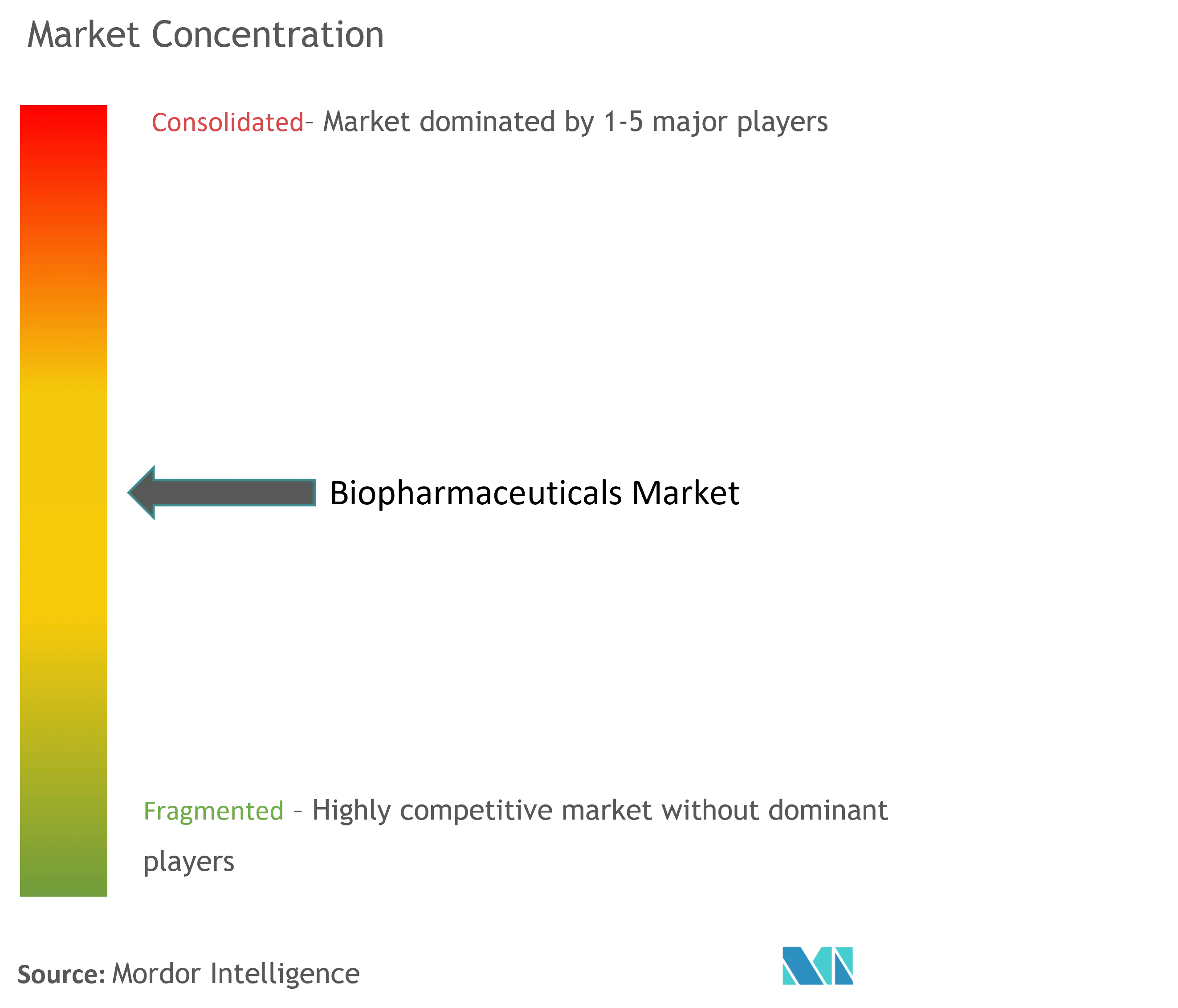

Descripción general de la industria biofarmacéutica

El mercado biofarmacéutico es de naturaleza fragmentada debido a la presencia de varias empresas operativas. El panorama competitivo incluye el análisis de algunas empresas locales e internacionales reconocidas que poseen cuotas de mercado y son famosas, incluidas Amgen Inc., Eli Lily and Company, Johnson and Johnson, Sanofi SA, AstraZeneca PLC y Pfizer Inc., entre otras.

En marzo de 2022, BioNTech SE informó la ampliación de su colaboración estratégica con Regeneron para avanzar en el candidato FixVac BNT116 de la compañía en combinación con Libtayo (cemiplimab), un inhibidor de PD-1, en el cáncer de pulmón de células no pequeñas (CPCNP) avanzado. Según los términos del acuerdo, las empresas planean realizar ensayos clínicos conjuntos para evaluar su combinación en diferentes poblaciones de pacientes con NSCLC avanzado.

Líderes del mercado biofarmacéutico

-

Amgen Inc.

-

Abbvie Inc.

-

Bristol-Myers Squibb Company

-

Eli Lilly and Company

-

Johnson & Johnson

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado biofarmacéutico

- Agosto de 2022: Amgen adquirió ChemoCentryx, Inc., para tratar enfermedades autoinmunes, trastornos inflamatorios y cáncer por 52 dólares por acción en efectivo, lo que representa un valor empresarial de aproximadamente 3.700 millones de dólares.

- Mayo de 2022: LOTTE compró las instalaciones de fabricación de Bristol Myers Squibb en East Syracuse, Nueva York. El sitio de East Syracuse servirá como el Centro LOTTE para Operaciones de América del Norte para el nuevo negocio de organización de fabricación y desarrollo de contratos de productos biológicos (CDMO) de LOTTE en los Estados Unidos.

- Enero de 2022: Amgen colaboró con Generate Biomedicines para descubrir y crear terapias proteicas para cinco objetivos clínicos en varias áreas terapéuticas y múltiples modalidades.

Segmentación de la industria biofarmacéutica

Según el alcance del informe, los productos biofarmacéuticos se refieren a cualquier molécula sintetizada biológicamente que se utiliza para tratar o controlar trastornos. El mercado de productos biofarmacéuticos está segmentado por tipo de producto (anticuerpos monoclonales, factores de crecimiento recombinantes, proteínas purificadas, proteínas recombinantes, hormonas recombinantes, vacunas, enzimas recombinantes, terapias celulares, genéticas, inmunomoduladores sintéticos y otros tipos de productos), aplicación terapéutica (oncología, inflamatoria). y enfermedades infecciosas, trastornos autoinmunes, trastornos metabólicos, trastornos hormonales, enfermedades cardiovasculares, enfermedades neurológicas y otras enfermedades) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio, África y América del Sur). El informe también cubre los tamaños y tendencias estimados del mercado para 17 países en las principales regiones del mundo. El informe ofrece el valor en (millones de USD) para los segmentos anteriores.

| Por tipo de producto | Anticuerpos monoclonicos | Anticuerpos monoclonales anticancerígenos | ||

| Anticuerpos monoclonales antiinflamatorios | ||||

| Otros anticuerpos monoclonales | ||||

| Factores de crecimiento recombinantes | eritropoyetina | |||

| Factor estimulante de colonias de granulocitos | ||||

| Proteínas Purificadas | Factor inhibidor de la leucemia (LIF) | |||

| Proteína P53 | ||||

| Proteína P38 | ||||

| Otras proteínas purificadas | ||||

| Proteínas recombinantes | Albúmina de suero | |||

| Proteína amiloide | ||||

| defensina | ||||

| transferrina | ||||

| Hormonas recombinantes | Hormonas de crecimiento humano recombinantes | |||

| Insulina recombinante | ||||

| Otras hormonas recombinantes | ||||

| Vacunas | Vacunas recombinantes | Vacuna contra el cáncer | ||

| Vacuna contra la malaria | ||||

| Vacuna contra el ébola | ||||

| Vacuna contra la hepatitis B | ||||

| Vacuna contra el tétanos | ||||

| Vacuna contra la difteria | ||||

| Vacuna contra el cólera | ||||

| Otras vacunas recombinantes | ||||

| Vacunas convencionales | Vacuna contra la polio | |||

| Vacuna contra la viruela | ||||

| Otras vacunas convencionales | ||||

| Enzimas recombinantes | enteroquinasa | |||

| ciclasa | ||||

| caspasa | ||||

| catepsina | ||||

| Terapias celulares y genéticas | Productos alogénicos | |||

| Productos autólogos | ||||

| Productos acelulares | ||||

| Inmunomoduladores sintéticos | Citocinas, interferones e interleucinas | |||

| Otros tipos de productos | Factores sanguíneos | |||

| Otros tipos de productos | ||||

| Por aplicación terapéutica | Oncología | |||

| Enfermedades inflamatorias e infecciosas | ||||

| Trastornos autoinmunes | ||||

| Desordenes metabólicos | ||||

| Trastornos hormonales | ||||

| Enfermedades cardiovasculares | ||||

| Enfermedades neurológicas | ||||

| Otras aplicaciones terapéuticas | ||||

| Geografía | América del norte | Estados Unidos | ||

| Canada | ||||

| México | ||||

| Europa | Alemania | |||

| Reino Unido | ||||

| Francia | ||||

| Italia | ||||

| España | ||||

| El resto de Europa | ||||

| Asia-Pacífico | Porcelana | |||

| Japón | ||||

| India | ||||

| Australia | ||||

| Corea del Sur | ||||

| Resto de Asia-Pacífico | ||||

| Medio Oriente y África | CCG | |||

| Sudáfrica | ||||

| Resto de Medio Oriente y África | ||||

| Sudamerica | Brasil | |||

| Argentina | ||||

| Resto de Sudamérica | ||||

Preguntas frecuentes sobre investigación de mercado biofarmacéutico

¿Qué tamaño tiene el mercado de productos biofarmacéuticos?

Se espera que el tamaño del mercado biofarmacéutico alcance los 516,79 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,07% hasta alcanzar los 761,80 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Biofarmacéuticos?

En 2024, se espera que el tamaño del mercado biofarmacéutico alcance los 516,79 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Biofarmacéuticos?

Amgen Inc., Abbvie Inc., Bristol-Myers Squibb Company, Eli Lilly and Company, Johnson & Johnson son las principales empresas que operan en el mercado biofarmacéutico.

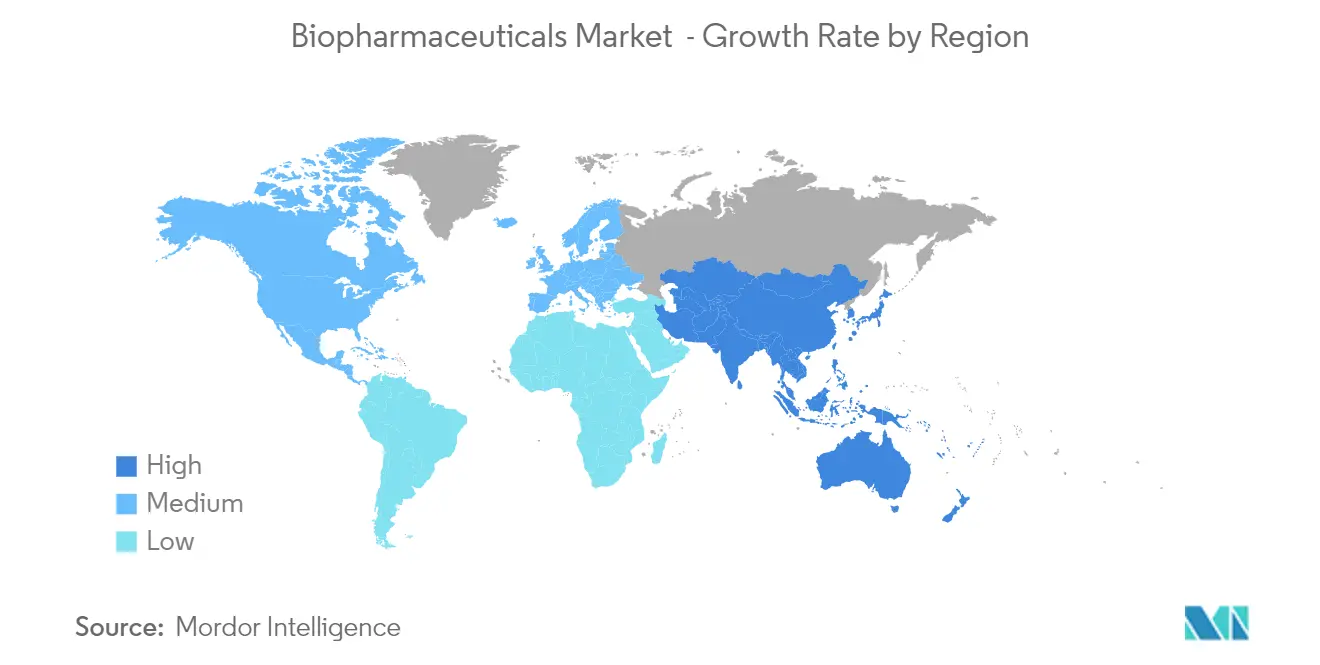

¿Cuál es la región de más rápido crecimiento en el mercado Biofarmacéuticos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de productos biofarmacéuticos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado biofarmacéutico.

¿Qué años cubre este mercado de biofarmacéuticos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado biofarmacéutico se estimó en 478,20 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Biofarmacéuticos durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Biofarmacéuticos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Biotechnology Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria biofarmacéutica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de biofarmacéutica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis biofarmacéutico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.