Volumen del mercado de Proteína Animal Industria

| Icons | Lable | Value |

|---|---|---|

|

|

Período de Estudio | 2017 - 2029 |

|

|

Volumen del mercado (2024) | USD 9,41 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 11,97 mil millones de dólares |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR(2024 - 2029) | 4.93 % |

|

|

Mayor proporción por región | Asia-Pacífico |

|

|

Market Concentration | Bajo |

Jugadores Principales |

||

|

||

|

**Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas animales

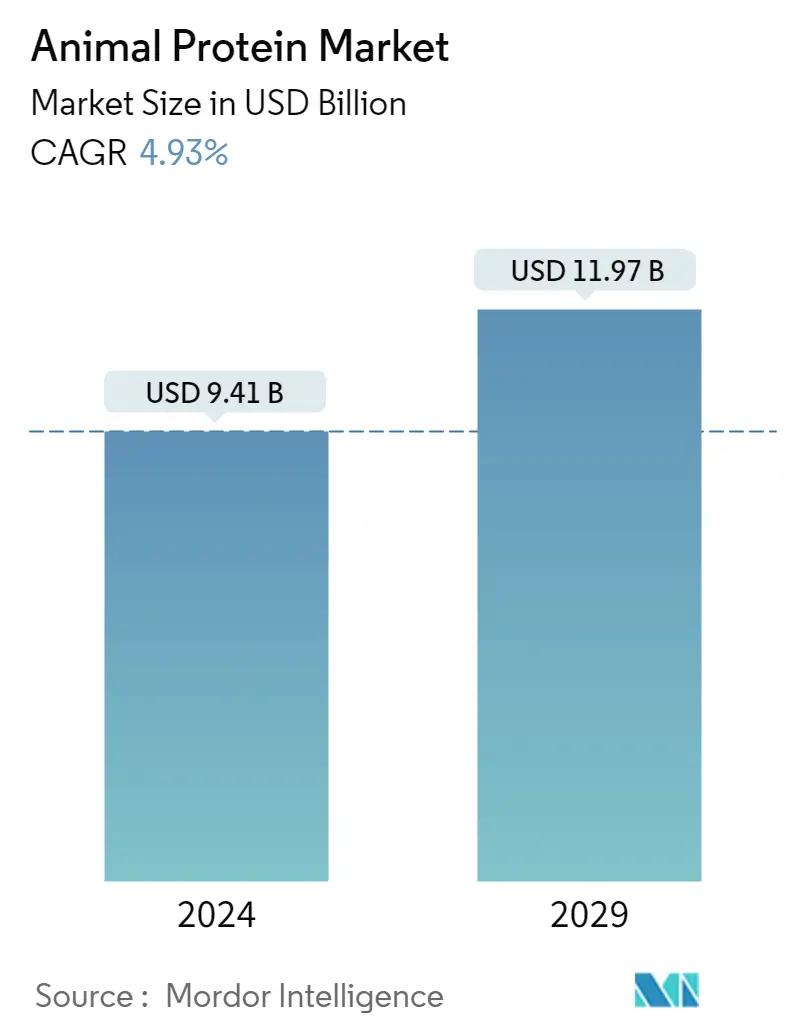

El tamaño del mercado de proteína animal se estima en 9,41 mil millones de dólares en 2024 y se espera que alcance los 11,97 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,93% durante el período previsto (2024-2029)

Los alimentos y productos de belleza con etiqueta limpia están contribuyendo en gran medida al crecimiento segmentario del mercado.

- Los alimentos y bebidas surgieron como el segmento de usuarios finales de proteína animal más grande, beneficiándose principalmente de la creciente demanda de productos alimenticios premium de alta gama. Afirmaciones como orgánico, sustentable y alimentado con pasto están ganando popularidad entre los consumidores, lo que lleva a los fabricantes a lanzar ofertas adecuadas. En respuesta, se vio a fabricantes como Arla, Milk Specialties Global y Kruger ampliando su producción de proteína animal de etiqueta limpia aplicable al segmento de alimentos y bebidas. El segmento también registrará una CAGR significativa del 4,29%, en valor, durante el período de pronóstico.

- Los suplementos son el segundo segmento más grande, seguido de los piensos, el cuidado personal y los cosméticos. Entre los suplementos, el subsegmento de nutrición deportiva lideró el mercado debido al aumento de las actividades físicas y a que los consumidores optaron por suplementos para ayudar en sus regímenes de entrenamiento. En 2022, la nutrición deportiva representó el 74,6% de la proteína animal consumida por el sector de los suplementos.

- En términos de crecimiento, el cuidado personal y los cosméticos superaron a otros segmentos, registrando una tasa compuesta anual de volumen proyectada del 6,64% durante el período previsto. El creciente interés en productos de cuidado personal enriquecidos con proteínas está impulsando el crecimiento del segmento. Por ejemplo, el 95% de las mujeres estadounidenses buscan ingredientes específicos en sus productos para el cuidado de la piel, lo que deja un inmenso margen para el crecimiento segmentario con un creciente interés en productos enriquecidos con queratina.

- La creciente aceptación y necesidad de alimentos proteicos a nivel mundial es uno de los principales factores que impulsan el mercado. En 2021, alrededor del 75% de los consumidores mundiales pagaron un precio más alto por alimentos y bebidas enriquecidos con proteínas. En el mismo año, más de la mitad de los consumidores globales pagaron una prima del 10% y un 15% adicional pagó una prima del 25%.

Las regiones de Asia-Pacífico y América del Norte impulsan la demanda con crecientes entusiastas del fitness en el mercado.

- Asia-Pacífico tuvo la mayor cuota de mercado en 2022, liderada por China, que representó un volumen de mercado del 33,8%. La demanda está impulsada por el aumento de los usuarios de estilos de vida activos y su demanda de dietas altas en proteínas. Los alimentos y bebidas surgieron como el segmento más grande del mercado de aplicaciones y evolucionaron predominantemente como la forma más aceptada de consumo de proteínas animales por los consumidores de la región. Particularmente en China, en 2021, alrededor del 80-85% de los entusiastas del fitness eligieron alimentos ricos en proteínas, incluidas proteínas en polvo y batidos, como fuente importante de energía y para fortalecer los músculos. Además, además de ocupar la mayor participación, con un valor CAGR del 5,13%, la región superará la tasa de crecimiento global durante el período previsto.

- América del Norte le sigue de cerca, impulsada por una alta integración de proteína de suero en las categorías de proteína en polvo y barras de snack. En 2022, la proteína de suero representó alrededor del 47% de la demanda total de proteína animal en la región. Los consumidores de la región están cada vez más preocupados por una alimentación saludable y ahora prefieren una dieta basada en proteína de suero. Además, el contenido promedio de proteína de la proteína de suero es 40% mayor que el de otros tipos de proteína animal, como la proteína de la leche, lo que está impulsando sus aplicaciones en diversos segmentos de usuarios finales, como el segmento de nutrición deportiva, en la región.

- Sin embargo, Oriente Medio es la región de más rápido crecimiento y se prevé que registre una tasa compuesta anual del 5,84%, en valor, durante el período previsto. La creciente preferencia por los sectores de alimentos funcionales y panadería aumentó la demanda de ingredientes lácteos en países como los Emiratos Árabes Unidos y Arabia Saudita. Además, la fuerte demanda se ve aumentada por la continua I+D en el mercado de los EAU, impulsada aún más por empresas locales y extranjeras.