Análisis del mercado de sensores 3D

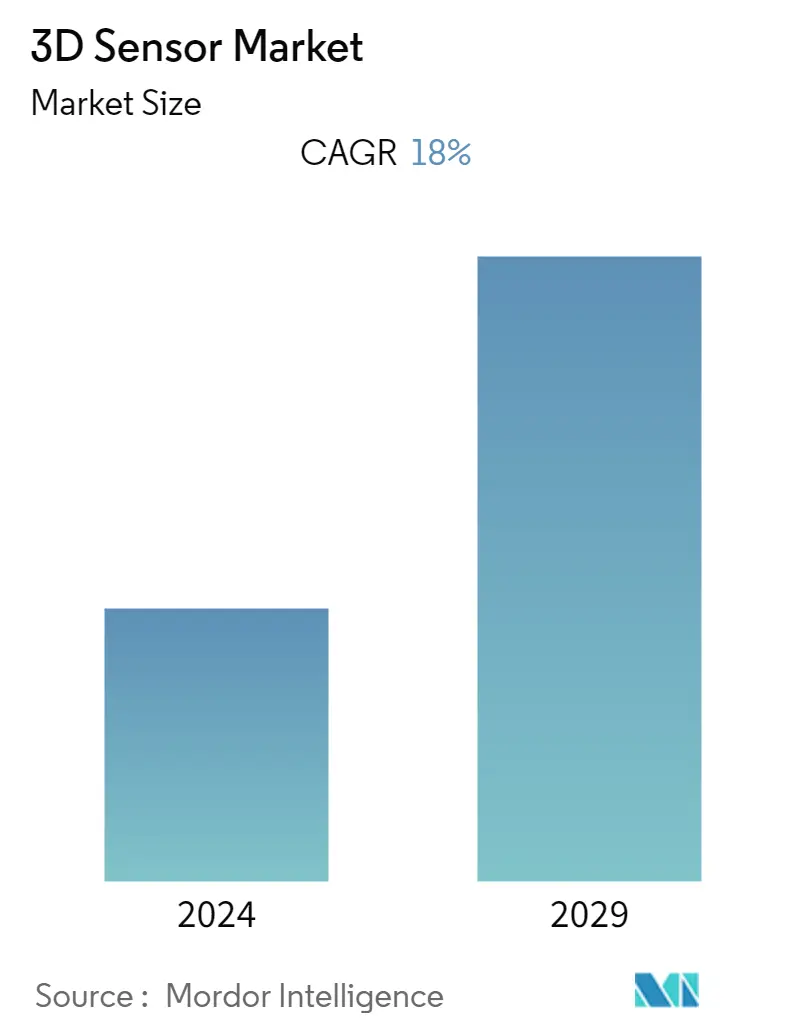

Se espera que el mercado de sensores 3D registre una tasa compuesta anual del 18% durante el período previsto. La creciente adopción de la tecnología 3D en diversos sectores industriales ha desarrollado sensores en tiempo real que pueden medir formas. Los instrumentos que antes eran voluminosos ahora están miniaturizados gracias a las tecnologías avanzadas. Además, los rápidos avances tecnológicos abren una gran cantidad de nuevas aplicaciones en diferentes sectores industriales donde se pueden utilizar estos sensores.

- La creciente compatibilidad de los sensores con la plataforma de Internet de las cosas se está convirtiendo gradualmente en un requisito previo para promover la supervisión y el control remotos. Los dispositivos conectados a IoT han abierto enormes oportunidades para sensores en varias aplicaciones industriales, médicas, electrónicas de consumo, automóviles, etc. Según el Informe Anual de Internet de Cisco, para 2023, habrá casi 30 mil millones de dispositivos y conexiones conectados a la red, en comparación con 18,4 mil millones en 2018. Para 2023, los dispositivos IoT representarán el 50% (14,7 mil millones) de todos los dispositivos en red, frente al 33% (6,1 mil millones) en 2018. Tal aumento en los dispositivos IoT impulsaría el crecimiento del mercado estudiado.

- Además, las iniciativas gubernamentales para hogares y edificios inteligentes están ayudando a acelerar la adopción de sensores 3D. Recientemente, los ayuntamientos de Leeds, Suttons y Richmond avanzaron en la tecnología IoT en los hogares para brindar un mejor apoyo a los residentes y hacer que los servicios sean más eficientes. Además, en julio de 2022, Senet, Inc. e Iota Communications, Inc., una empresa de comunicaciones inalámbricas de red de área amplia (LPWAN) de software de análisis de datos, de baja potencia, anunciaron una asociación para ofrecer LoRaWAN a través del espectro sin licencia de 915 MHz y 800 de IotaComm. Conectividad de red de espectro con licencia FCC de MHz, para facilitar la adopción de sensores 3D de infraestructura inteligente.

- Se espera que la creciente demanda de productos electrónicos de consumo brinde oportunidades para aumentar los ingresos de la empresa. Además, la demanda mundial de teléfonos inteligentes ha experimentado un aumento debido a varios factores, como el aumento de los ingresos disponibles, la llegada de 5G y el desarrollo de la infraestructura de telecomunicaciones. Por ejemplo, según Ericsson, el número de suscripciones a teléfonos inteligentes en todo el mundo ascendió recientemente a 6.259 millones y se espera que alcance los 7.690 millones en 2027.

- Recientemente, TDK Corporation anunció la incorporación del HAR 3927 a su familia de sensores de efecto Hall de ángulo directo Micronas. Este producto emplea tecnología patentada de celdas de píxeles 3D HAL y aborda la demanda de desarrollo compatible con ISO 26262. El sensor incluye una salida analógica ratiométrica y una interfaz SENT digital mediante SAE J2716 rev. Estos acontecimientos impulsarán aún más el crecimiento del mercado.

- Además, en mayo de 2022, Infineon y pmdtechnologies colaboraron para crear tecnología de detección de profundidad 3D para Magic Leap 2, lo que permite aplicaciones industriales y médicas avanzadas de vanguardia. El generador de imágenes de tiempo de vuelo IRS2877C captura el entorno físico que rodea al usuario y ayuda al dispositivo a comprenderlo y eventualmente interactuar con él.

- Además, la revolución de la industria 4.0, en la que las máquinas se vuelven más inteligentes e intuitivas, está aumentando la necesidad de aplicaciones industriales de sensores. Según las previsiones de IFR, se espera que la adopción global aumente significativamente hasta 518.000 robots industriales operativos en fábricas de todo el mundo para 2024. Se espera que la trayectoria de crecimiento positivo del mercado de robots industriales impulse la demanda de sensores durante el mismo período.

- Se espera que varios tipos de investigación sobre biosensores centrados en aumentar la eficiencia y la precisión y abordar las limitaciones encabecen la adopción de biosensores. Por ejemplo, en agosto de 2022, un nuevo estudio de la Escuela de Ingeniería Molecular Pritzker de la Universidad de Chicago demostró que un chip informático flexible y extensible que se coloca directamente sobre la piel podría recopilar y analizar datos de salud en tiempo real utilizando inteligencia artificial (IA). El dispositivo, un neuromorfi

Tendencias del mercado de sensores 3D

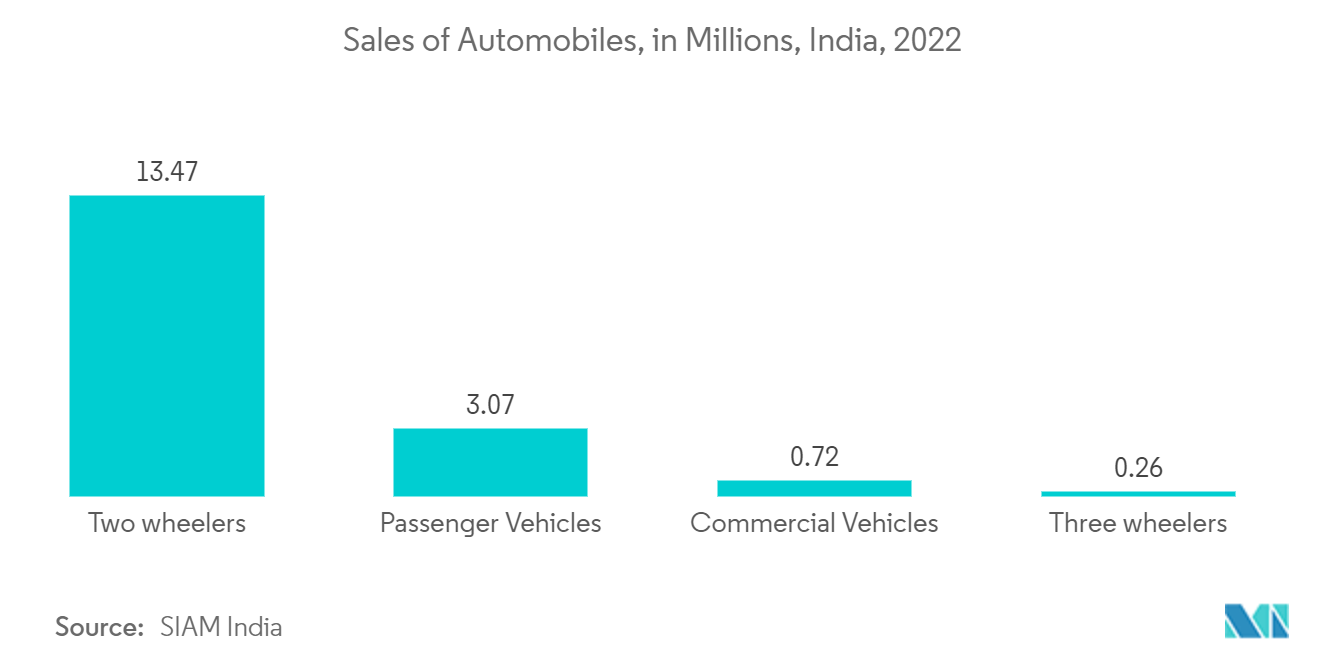

La industria automotriz tendrá una participación significativa

- Los sensores 3D se utilizan ampliamente en la industria automotriz para monitorear diversos aspectos de un automóvil, incluida la temperatura, el sistema de refrigeración, la presión del aceite y la velocidad del vehículo. La creciente demanda de vehículos más seguros y limpios impulsa la necesidad de sensores 3D en la industria automotriz. Por ejemplo, los sensores proporcionan información sobre la combustión limpia y eficaz del combustible en el motor, lo que ayuda a reducir significativamente los valores de emisiones de escape y el consumo de combustible.

- Según el IBEF, India podría ser un líder en movilidad compartida para 2030, abriendo oportunidades para los vehículos eléctricos y autónomos. Además, en abril de 2022, Tata Motors anunció planes para invertir 24.000 millones de rupias (3.080 millones de dólares) en su negocio de vehículos de pasajeros durante los próximos cinco años. Además, según la CAAM, en abril de 2022 se produjeron en China alrededor de 210.000 automóviles comerciales y 996.000 vehículos de pasajeros. Esta inversión en automóviles impulsará aún más el crecimiento del mercado.

- Además, según el American Automotive Policy Council, los fabricantes de automóviles y sus proveedores son el sector manufacturero más grande de Estados Unidos, responsable de ~3% del PIB de Estados Unidos. Sólo en los últimos cinco años, FCA US, Ford y General Motors han anunciado inversiones de alrededor de 35 mil millones de dólares en sus plantas de ensamblaje, motores y transmisiones, laboratorios de investigación y desarrollo, oficinas administrativas y otras infraestructuras que los conectan y respaldan en los Estados Unidos.

- El mercado también se está volviendo cada vez más competitivo, con varios actores nuevos y establecidos que desarrollan y lanzan productos más exclusivos en el mercado de la automatización. Por ejemplo, en julio de 2022, Universal Robots presentó un nuevo cobot de carga útil de 20 kg para ayudar a las máquinas a levantar objetos pesados. El lanzamiento de estos cobots más potentes, más rápidos y más capaces tiene como objetivo acelerar la expansión de la empresa en segmentos de alto crecimiento, incluidos la atención sanitaria, la electrónica de consumo, etc., satisfaciendo la creciente demanda de automatización en numerosas industrias.

- Además, el sector del automóvil y la automoción es un área que probablemente se verá afectada significativamente por el mercado del modelado 3D, impulsando en consecuencia el mercado de sensores 3D. Además, varios proveedores del mercado llevan a cabo muchos avances tecnológicos. Recientemente, Yokohama Rubber y Zenrin comenzaron las pruebas prácticas de un sensor acoplado a la superficie interior de un neumático como parte de un estudio piloto que investiga la superficie de la carretera y la medición del desgaste de la banda de rodadura utilizando un sistema de detección de la superficie de la carretera habilitado por IoT.

- Además, en junio de 2022, Sentronics anunció una asociación con HORIBA UK para lanzar el sensor ultrasónico de medición del consumo de combustible de próxima generación, HORIBA RealFlow impulsado por Sentronics, para la industria automotriz. Con la última tecnología patentada en detección ultrasónica de flujo de combustible, HORIBA RealFlow ofrece una instalación precisa debajo del capó y una medición en tiempo real del consumo de combustible para la validación automotriz y la verificación de aplicaciones de prueba. Con una precisión de medición de flujo mejorada de ±0,5% en un rango de reducción ampliado de 1000:1, ofrece un rendimiento óptimo en comparación con su predecesor.

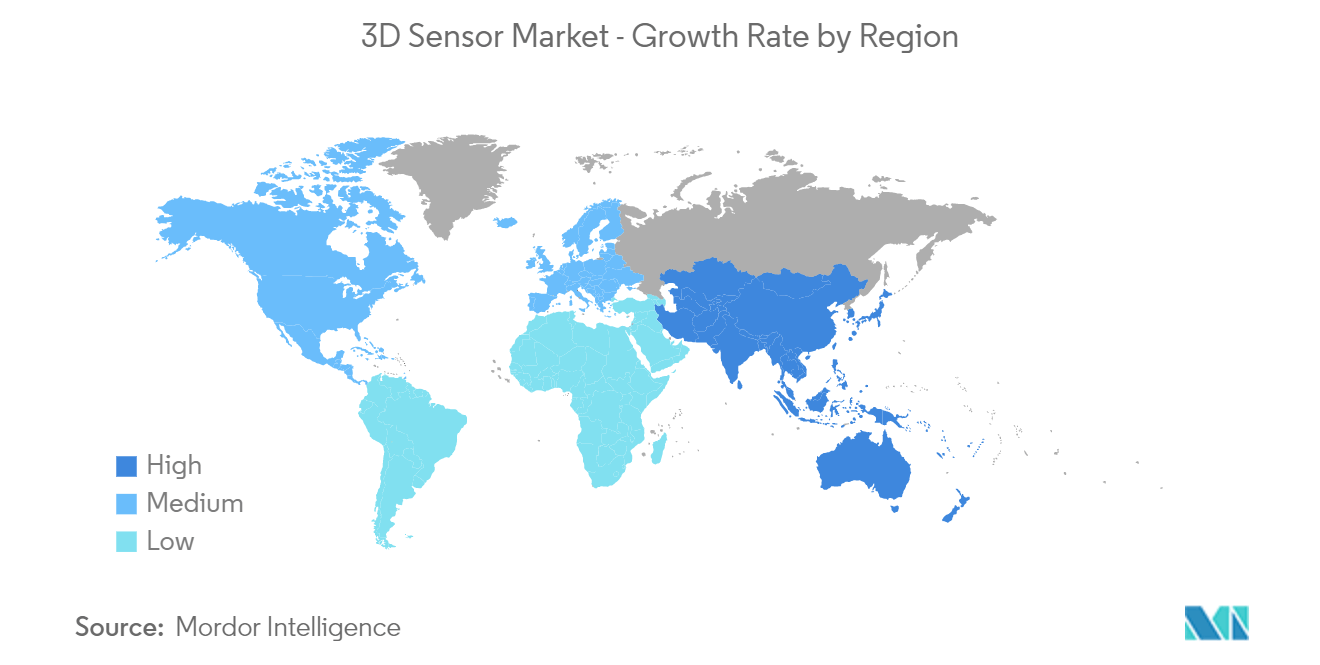

América del Norte mantendrá una importante cuota de mercado

- En América del Norte, se espera que Estados Unidos sea el mercado de mayor crecimiento, debido a la gran demanda de los sectores de electrónica de consumo y automoción, que emplean sensores 3D para múltiples aplicaciones en sus dominios.

- Con la creciente adopción de dispositivos inteligentes en los EE. UU., se espera que la demanda de sensores aumente simultáneamente en el mercado. Según la Oficina del Censo de EE. UU. y la Asociación de Tecnología del Consumidor, las ventas de teléfonos inteligentes en EE. UU. alcanzaron los 74,7 mil millones de dólares en 2022, en comparación con los 73 mil millones de dólares en 2021. Con la creciente adopción de teléfonos inteligentes en el mercado, también se espera la demanda de sensores 3D. para aumentar a la misma velocidad.

- Recientemente, Qualcomm lanzó su lector de huellas dactilares debajo de la pantalla 3D Sonic Sensor de segunda generación. El nuevo escáner ofrecería un área de lectura de huellas dactilares un 77% más grande y un 50% más rápido que su escáner de primera generación, incluido en los modelos Galaxy S20 y Note20 de Samsung.

- Además, el producto de Apple, el iPhone, desempeña un papel importante en el aumento de la demanda de teléfonos inteligentes en Estados Unidos. Por ejemplo, en septiembre de 2022, Apple presentó el iPhone 14 y el iPhone 14 Plus en California. Un tamaño único y más grande de 6,7 pulgadas se une al popular diseño de 6,1 pulgadas, con un nuevo sistema de doble cámara, detección de accidentes, un servicio de seguridad pionero en la industria de teléfonos inteligentes con emergencia SOS vía satélite y múltiples duración de batería útil en el iPhone. De manera similar, en Canadá está aumentando una tendencia de personas interesadas en probar tecnologías innovadoras.

- Además, los consumidores de hoy prefieren una calidad de imagen mejorada, como las computadoras portátiles y los televisores Ultra HD o 4K. Se espera que esto impulse aún más el mercado de sensores 3D. Además, se espera que la rápida adopción de nuevas tecnologías en esta región, como los vehículos autónomos, impulse la demanda de sensores 3D en el sector automotriz.

Descripción general de la industria de sensores 3D

El mercado de sensores 3D es moderadamente competitivo. Sin embargo, con mayores innovaciones y productos sostenibles, para mantener su posición en el mercado global, muchas empresas están aumentando su presencia en el mercado asegurando nuevos contratos al acceder a nuevos mercados.

En septiembre de 2022, Ouster, Inc., un fabricante líder de sensores lidar digitales de alta resolución, lanzó un conjunto de sensores lidar industriales 3D para aplicaciones de manipulación de materiales de gran volumen. La línea industrial de sensores OS0 y OS1 de alta resolución está diseñada para satisfacer las necesidades de los fabricantes de montacargas, equipos portuarios y robots móviles autónomos (AMR), sin dejar de ser asequible para flotas de producción de gran volumen. Según la compañía, las capacidades 3D de su conjunto de sensores industriales superan a los escáneres láser 2D tradicionales al proporcionar resolución, alcance y campo de visión superiores sin aumentar el costo o la complejidad del sistema.

En junio de 2022, ST presentó el primer sensor 3D con metaóptica. El sensor directo de tiempo de vuelo es un sensor de profundidad que se utiliza en teléfonos inteligentes, cascos de realidad virtual y robótica. La metaóptica puede reemplazar las lentes complejas y de múltiples elementos existentes; recogen más luz, realizan múltiples funciones en una sola capa y permiten nuevas formas de detección en teléfonos inteligentes y otros dispositivos ocupando menos espacio.

Líderes del mercado de sensores 3D

-

Intel Corporation

-

Sick AG

-

Infineon Technologies AG

-

Panasonic Corporation

-

Cognex Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sensores 3D

- Agosto de 2022 ams OSRAM, líder mundial en soluciones ópticas, anunció el lanzamiento de un sensor de imagen de obturador global visible e infrarrojo cercano (NIR) de 2,2 megapíxeles con las características de bajo consumo y el tamaño pequeño necesarios en los últimos sistemas de detección 2D y 3D. para cascos de realidad virtual (VR), gafas inteligentes, drones y otras aplicaciones industriales y de consumo.

- Julio de 2022 Toposens, una startup de alta tecnología con sede en Múnich, lanzó su primer SISTEMA PARA EVITAR COLISIONES 3D Toposens comercial para robots móviles basado en la tecnología de ecolocalización ultrasónica 3D Toposens patentada por la empresa. Después de más de siete años de I+D y comercialización de productos, representa un hito importante para la empresa.

- Abril de 2022 Panasonic presentó la LUMIX GH6, el último modelo insignia de la serie LUMIX G, una impresionante cámara digital sin espejo basada en el estándar del sistema Micro Four Thirds. Con tecnología de procesamiento avanzada y características innovadoras, la LUMIX GH6 proporciona una movilidad excepcional y un alto rendimiento de video, lo que la convierte en un socio ideal para la comunidad global de creadores de contenido.

Segmentación de la industria de sensores 3D

El sensor 3D es una tecnología de detección de profundidad que mejora el reconocimiento facial y de objetos de la cámara. El procedimiento de capturar la longitud, el ancho y la altura de un objeto del mundo real con mayor claridad y detalle de lo que es posible con una variedad de tecnologías diferentes. El mercado estudiado está segmentado por producto, como sensor de posición, sensor de imagen, sensor de temperatura y sensor de acelerómetro, otras tecnologías como ultrasonido, luz estructurada y tiempo de vuelo, varios usuarios finales verticales como electrónica de consumo, automoción, atención sanitaria, y múltiples geografías. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

El impacto de COVID-19 en el mercado y los segmentos afectados también están cubiertos por el alcance del estudio. Además, la alteración de los factores que afectan la expansión del mercado en el futuro próximo se ha cubierto en el estudio sobre impulsores y restricciones.

| Por producto | Sensor de posición | ||

| Sensor de imagen | |||

| Sensor de temperatura | |||

| Sensor acelerómetro | |||

| Otros productos | |||

| Por tecnología | Ultrasonido | ||

| Luz estructurada | |||

| Tiempo de vuelo | |||

| Otras tecnologías | |||

| Por usuario final vertical | Electrónica de consumo | ||

| Automotor | |||

| Cuidado de la salud | |||

| Otras verticales de usuarios finales | |||

| Por geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Resto de Asia-Pacífico | |||

| América Latina | México | ||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de sensores 3D

¿Cuál es el tamaño actual del mercado Sensor 3D?

Se proyecta que el mercado de sensores 3D registrará una tasa compuesta anual del 18% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Sensor 3D?

Intel Corporation, Sick AG, Infineon Technologies AG, Panasonic Corporation, Cognex Corporation son las principales empresas que operan en el mercado de sensores 3D.

¿Cuál es la región de más rápido crecimiento en el mercado de sensores 3D?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de sensores 3D?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de sensores 3D.

¿Qué años cubre este mercado de Sensores 3D?

El informe cubre el tamaño histórico del mercado de Sensores 3D para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores 3D para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de sensores 3D

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de sensores 3D en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sensores 3D incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.