Análisis del mercado de piensos compuestos de Alemania

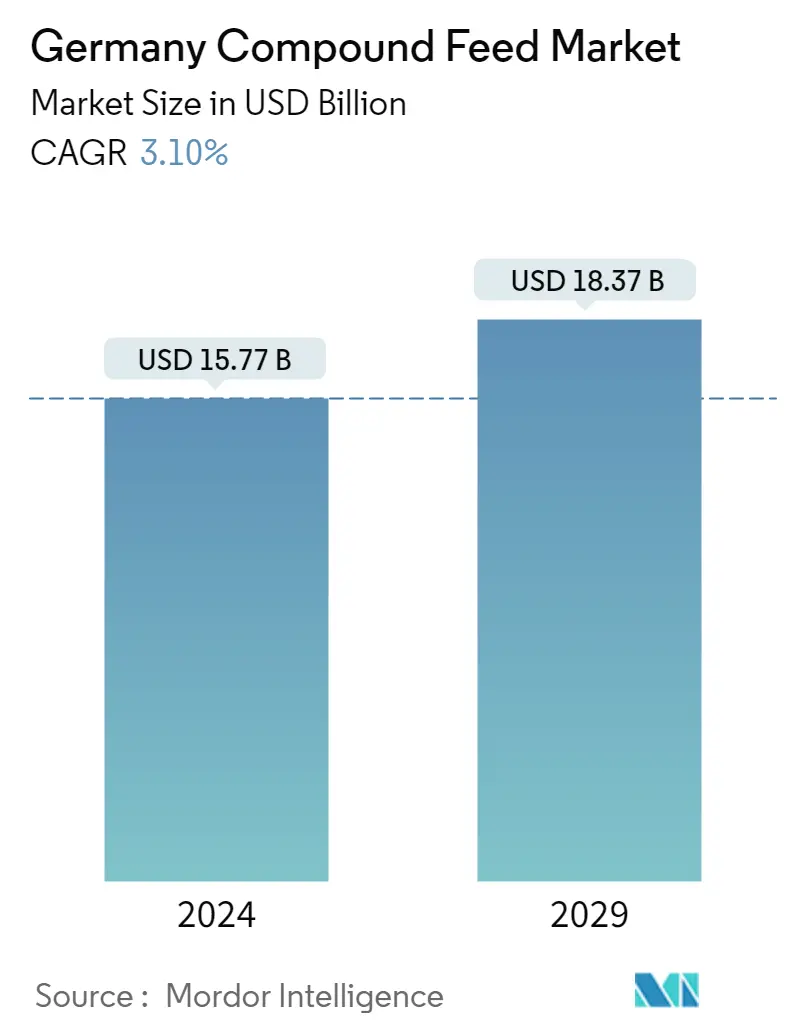

El tamaño del mercado de piensos compuestos de Alemania se estima en 15,77 mil millones de dólares en 2024, y se espera que alcance los 18,37 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,10% durante el período previsto (2024-2029).

- La demanda de carne roja en el sector de piensos compuestos de Alemania está creciendo con la popularidad de la carne y los productos cárnicos. Está aumentando rápidamente debido a las preferencias de los consumidores por una dieta rica en proteínas y a los menores precios de la carne en el país. Los bajos precios de la carne impulsan el poder adquisitivo de los consumidores en la industria cárnica. La creciente demanda de productos animales y carne procesada ha permitido a los fabricantes de piensos aumentar la productividad animal.

- Según la Agencia Federal de Agricultura y Alimentación, Alemania produjo 8,47 millones de toneladas de carne en 2021, un 1,6% menos (142.000 toneladas) que en 2020. Por otro lado, la producción de carne de ave disminuyó un 1,7% hasta 1,64 millones de toneladas. debido a la mayor epidemia de gripe aviar observada en los países de la Unión Europea, incluida Alemania. Según Eurostat, en 2021 se notificaron más de 2.467 brotes en aves de corral, lo que provocó el sacrificio de 48 millones de aves domésticas en 37 países, y en Alemania, 2,3 millones de aves fueron destruidas en 2021. La creciente conciencia sobre el programa de vacunación de aves para erradicar las aves Se espera que la gripe impulse el crecimiento del consumo de carne y las necesidades de piensos compuestos en los gallineros del país durante los próximos años.

- Alemania es conocida como el mayor productor de lácteos de la Unión Europea, pero ha experimentado cambios estructurales rápidos y de gran alcance en las últimas décadas. Alemania fue testigo de un vigoroso proceso de consolidación en el que el número de granjas disminuyó significativamente, las granjas restantes crecieron y la producción total de leche aumentó debido al aumento de la producción de leche por vaca. Los productores de leche alemanes también tuvieron que lidiar con costos de producción crecientes.

- Según el Centro Federal de Información Agrícola (BZL), 281 empresas cosecharon 22,9 millones de toneladas de piensos compuestos en 2022 (23,9 millones de toneladas el año anterior). La categoría de piensos para cerdos ocupó la mayor producción de piensos compuestos con 9,1 millones de toneladas, seguida de los piensos para ganado con 6,5 millones de toneladas.

Tendencias del mercado de piensos compuestos en Alemania

Creciente preferencia de los consumidores por la carne y otros productos animales

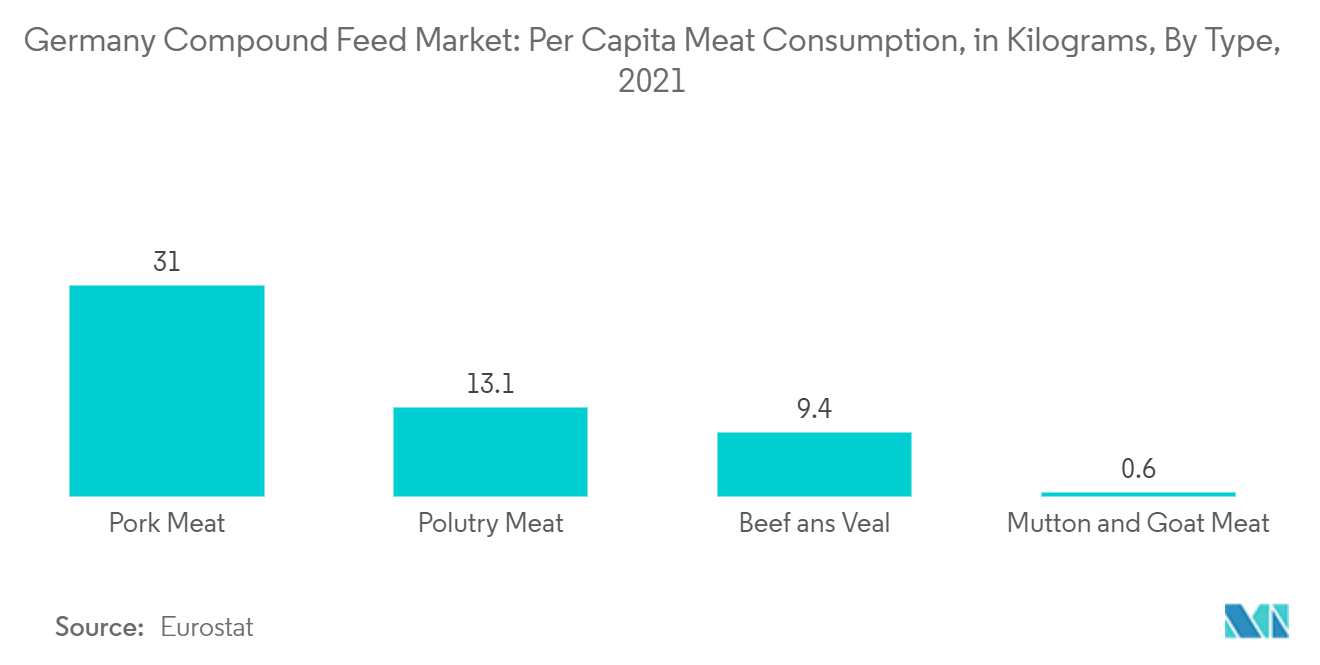

- El consumo de carne ha aumentado constantemente en todo el mundo. El aumento de la población, la urbanización, la demografía, los ingresos, los precios y las preocupaciones ambientales y de salud son factores clave que influyen en el nivel y el tipo de consumo de carne. Esto está aumentando la demanda del mercado de piensos compuestos en el país. Los ganaderos necesitan producir carne higiénica y de alta calidad para satisfacer la demanda de la industria procesadora de carne, lo cual es un gran desafío.

- Según la Organización para la Agricultura y la Alimentación (FAO), en 2022 se sacrificaron un total de 5,12 millones de cerdos, vacas, barcos, cabras y caballos, y el número de pollos, pavos y patos fue de 701,4 millones.

- Según la Agencia Federal de Agricultura y Alimentación (BLE), Alemania produjo 8,47 millones de toneladas de carne en 2020, y la producción de carne de ave alcanzó aproximadamente 1,64 millones de toneladas. Los grados de oferta de los distintos subsectores cárnicos se sitúan en el 125% en el caso de la carne de porcino, el 94,6% en la de vacuno y el 97,2% en la de ave. En el país, en lo que respecta a la carne de ave, en el mismo intervalo de tiempo se observó un aumento de 6 kg (+83%), alcanzando la cifra de 13,3 kg per cápita.

- En los últimos años el número de empresas en la industria cárnica alemana ha aumentado. Entre los consumidores de carne, ya sea que vayan al mostrador de carnes de su supermercado local o al carnicero, es común tener preferencias muy particulares sobre dónde comprar carne y qué comprar, especialmente con una mayor conciencia de los consumidores sobre los métodos de fabricación detrás de los productos. Como industria en Alemania, se espera que el procesamiento y la conservación de carne aumenten significativamente los ingresos. Sin embargo, en comparación con países europeos seleccionados, como Francia, Italia, España y el Reino Unido, Alemania tiene actualmente el mayor consumo de carne per cápita.

Los ingredientes de cereales dominan el mercado de piensos compuestos

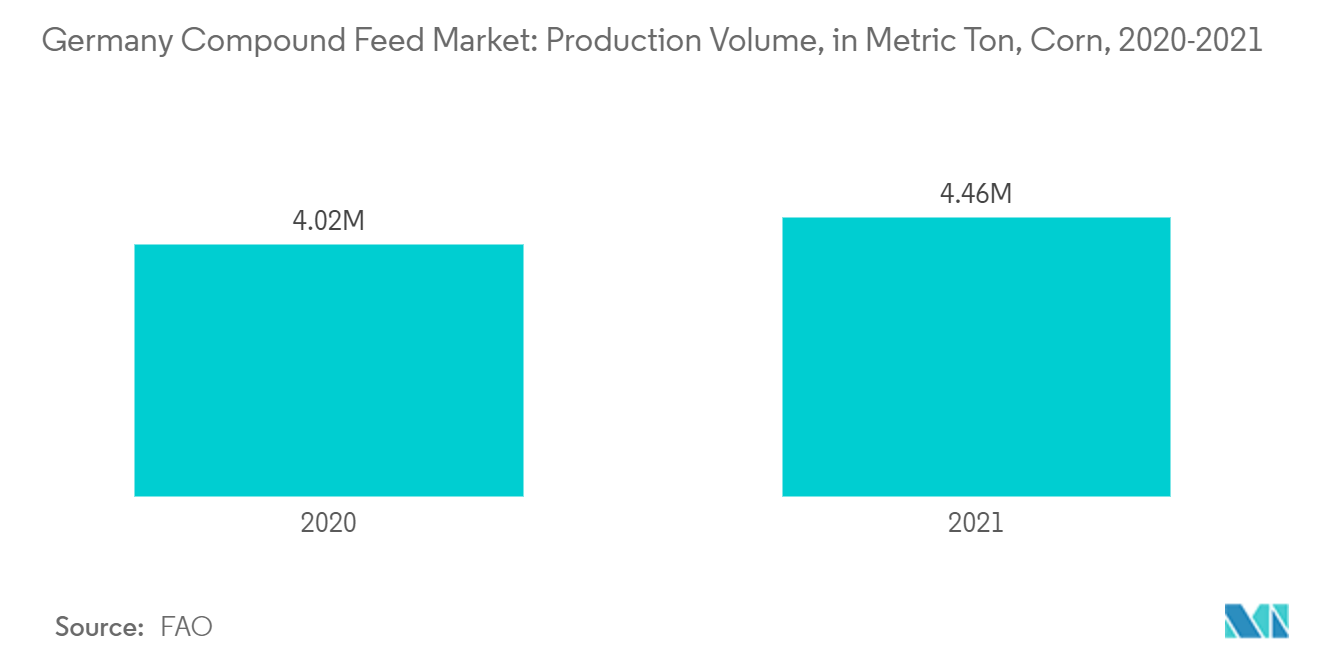

- Los cereales son el ingrediente más común y utilizado en los piensos compuestos en todo el mundo. El maíz, la cebada y el sorgo son los ingredientes de cereales más comunes utilizados en la fabricación de piensos compuestos. El cultivo de maíz en Alemania se realiza principalmente para producir piensos para vacas, cerdos y aves de corral (maíz para ensilaje, incluido el maíz verde, el maíz en grano, la mezcla de mazorcas de maíz y la harina gruesa de maíz con cáscara). Según la Organización para la Agricultura y la Alimentación (FAO), en 2020 las poblaciones de aves de corral en Alemania ascendieron a 176,6 millones de aves.

- El maíz es el cereal forrajero más consumido y representa más del 50% de la producción y el uso totales, con importantes aplicaciones alimentarias en la industria avícola. El maíz como ingrediente en piensos compuestos puede aumentar la producción de huevos en las aves de corral. Esto, a su vez, estimuló la demanda de maíz como ingrediente alimentario en el país. Las fluctuaciones periódicas de los precios de los distintos tipos de cereales debido a las diferencias de producción en las distintas regiones geográficas obstaculizan sustancialmente el uso de cereales en los piensos compuestos. Sin embargo, debido a su rentabilidad, los subproductos de cereales están ganando terreno entre los fabricantes de piensos.

- En la campaña comercial de 2022, en Alemania se utilizaron 20,9 millones de toneladas de cereales para la alimentación animal (-16%), de los cuales alrededor de 6,6 millones de toneladas fueron de trigo y 5,1 millones de toneladas de cebada y maíz. Casi el 23% del consumo de cereales en Alemania se destinó a la producción de alimentos (+3%). En comparación, alrededor del 18% (-1%) se destinó a usos energéticos e industriales, lo que aumentará el uso de cereales en la industria de alimentación animal en los próximos años.

Descripción general de la industria de piensos compuestos de Alemania

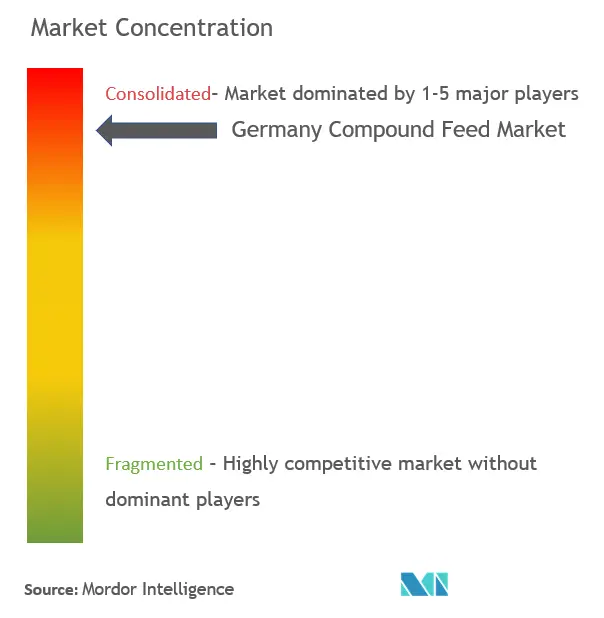

El mercado alemán de piensos compuestos está consolidado y unos pocos actores destacados poseen la mayor parte de la cuota de mercado. ForFarmers, Cargill Inc, Trouw Nutrition Deutschland GmbH, Alltech Inc. y Royal Agrifirm Group son los actores destacados en el mercado estudiado. Según los principales acontecimientos observados durante el período objeto de examen, las fusiones y adquisiciones y los lanzamientos de productos son las estrategias más adoptadas por los actores dominantes en el mercado. Las empresas líderes se centran en adquirir fábricas de piensos y pequeñas unidades de fabricación para ampliar sus negocios en los mercados locales y extranjeros. Además, los actores clave invierten mucho en I+D para lanzar productos innovadores según las necesidades del cliente. Estos actores dominantes también han estado expandiendo sus negocios mediante la adopción de diversas estrategias, como expansiones, asociaciones e innovaciones de productos.

Líderes del mercado de piensos compuestos de Alemania

-

ForFarmers

-

Cargill Inc.

-

Alltech Inc.

-

Trouw Nutrition Deutschland GmbH

-

Royal Agrifirm Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de piensos compuestos de Alemania

- Noviembre de 2022 BASF amplió la capacidad de producción de sus plantas de enzimas alimentarias en Ludwigshafen, Alemania. La ampliación de la planta existente permite a BASF satisfacer la creciente demanda mundial de los clientes de un suministro confiable y de alta calidad de las enzimas alimentarias de BASF Natuphos E (fitasa), Natugrain TS (xilanasa y glucanasa) y el recientemente lanzado Natupulse TS ( mananasa).

- Mayo de 2021 ForFarmers lanzó el producto ForFaser, un nuevo componente alimentario para cerdos que contiene fibra. Los aprox. Los pellets de 5 mm de tamaño se componen principalmente de trozos de melaza, cáscaras de soja, salvado de trigo y salvado de avena y tienen un contenido de fibra bruta superior al 20 por ciento.

Segmentación de la industria de piensos compuestos de Alemania

Los piensos compuestos son una mezcla de materias primas y complementos alimenticios para el ganado, procedentes de sustancias vegetales, animales, orgánicas o inorgánicas o de procesamiento industrial, con o sin aditivos.

El mercado de piensos compuestos de Alemania está segmentado por tipo de animal en rumiantes, aves de corral, cerdos, acuicultura y otros tipos de animales, y por ingrediente en cereales, pasteles y harinas, subproductos y suplementos.

El informe ofrece estimaciones y pronósticos de mercado en valor (USD) y volumen (toneladas métricas) para los segmentos mencionados anteriormente.

| rumiantes |

| Aves de corral |

| Cerdo |

| Acuicultura |

| Otros tipos de animales |

| Cereales | |

| Pasteles y comidas | |

| Subproductos | |

| Suplementos | vitaminas |

| Aminoácidos | |

| enzimas | |

| Prebióticos y probióticos | |

| Acidificantes | |

| Otros suplementos |

| Tipo de animal | rumiantes | |

| Aves de corral | ||

| Cerdo | ||

| Acuicultura | ||

| Otros tipos de animales | ||

| Ingrediente | Cereales | |

| Pasteles y comidas | ||

| Subproductos | ||

| Suplementos | vitaminas | |

| Aminoácidos | ||

| enzimas | ||

| Prebióticos y probióticos | ||

| Acidificantes | ||

| Otros suplementos | ||

Preguntas frecuentes sobre investigación de mercado de piensos compuestos en Alemania

¿Qué tamaño tiene el mercado alemán de piensos compuestos?

Se espera que el tamaño del mercado de piensos compuestos de Alemania alcance los 15,77 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,10% hasta alcanzar los 18,37 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de piensos compuestos de Alemania?

En 2024, se espera que el tamaño del mercado de piensos compuestos de Alemania alcance los 15,77 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de piensos compuestos de Alemania?

ForFarmers, Cargill Inc., Alltech Inc., Trouw Nutrition Deutschland GmbH, Royal Agrifirm Group son las principales empresas que operan en el mercado de piensos compuestos de Alemania.

¿Qué años cubre este mercado de piensos compuestos de Alemania y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado alemán de piensos compuestos se estimó en 15,30 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Piensos compuestos de Alemania para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Piensos compuestos de Alemania para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de piensos compuestos de Alemania

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de piensos compuestos de Alemania en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de piensos compuestos de Alemania incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.