Tamaño y Participación del Mercado de Dispositivos Semiconductores GaN

Análisis del Mercado de Dispositivos Semiconductores GaN por Mordor Intelligence

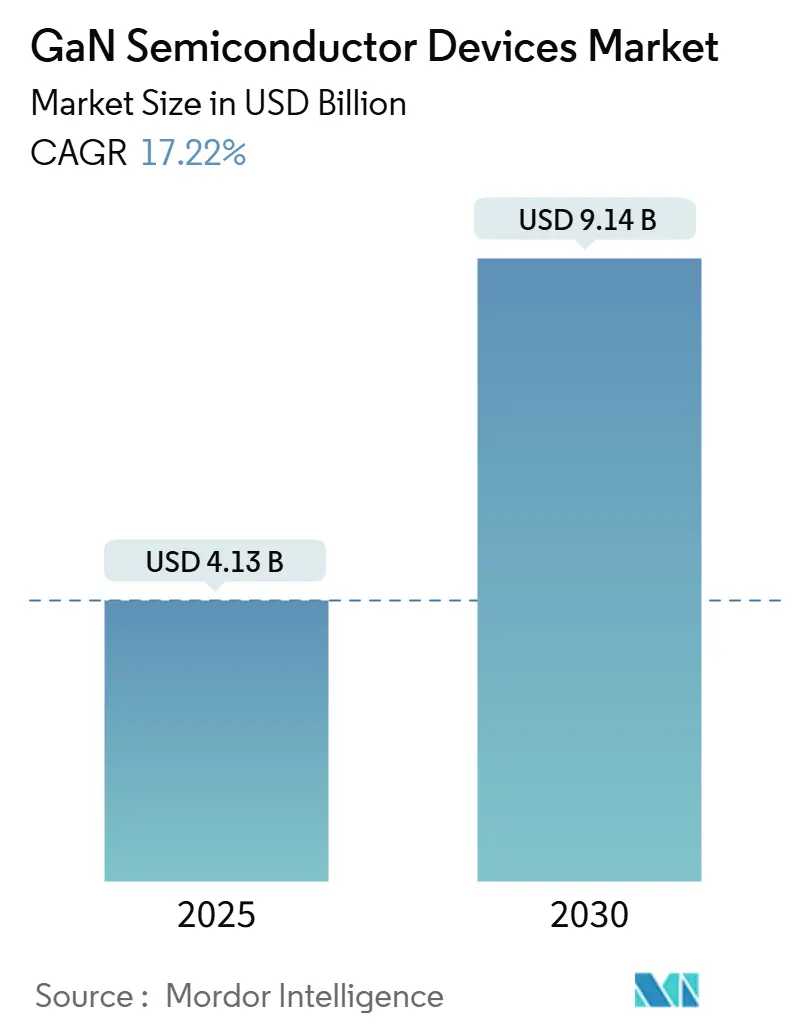

El tamaño del mercado de dispositivos semiconductores de nitruro de galio se situó en USD 4.13 mil millones en 2025 y se pronostica que alcance USD 9.14 mil millones en 2030, reflejando una robusta TCAC de 17.22%. El aumento refleja la capacidad intrínseca del GaN para entregar mayor eficiencia, conmutación más rápida y rendimiento térmico superior en comparación con el silicio convencional. El impulso del mercado se reforzó en 2024 y principios de 2025 por tres cambios concurrentes: plataformas de propulsión de vehículos eléctricos de 800 V, despliegues masivos de 5G que requieren amplificadores de radiofrecuencia de alta potencia, y demanda del consumidor por cargadores USB-C ultra-compactos que superan los 100 W. Al mismo tiempo, las regulaciones globales de eficiencia energética se endurecieron, empujando a operadores de centros de datos y OEM industriales hacia etapas de conversión basadas en GaN que reducen pérdidas y disminuyen la sobrecarga de refrigeración. La inversión corporativa subrayó la tendencia cuando Infineon, Renesas y otros incumbentes expandieron la capacidad de GaN a través de adquisiciones, mientras que los incentivos regionales en Japón y la Unión Europea aceleraron las fábricas de campo verde orientadas a obleas de 6 pulgadas y 8 pulgadas.

Puntos Clave del Informe

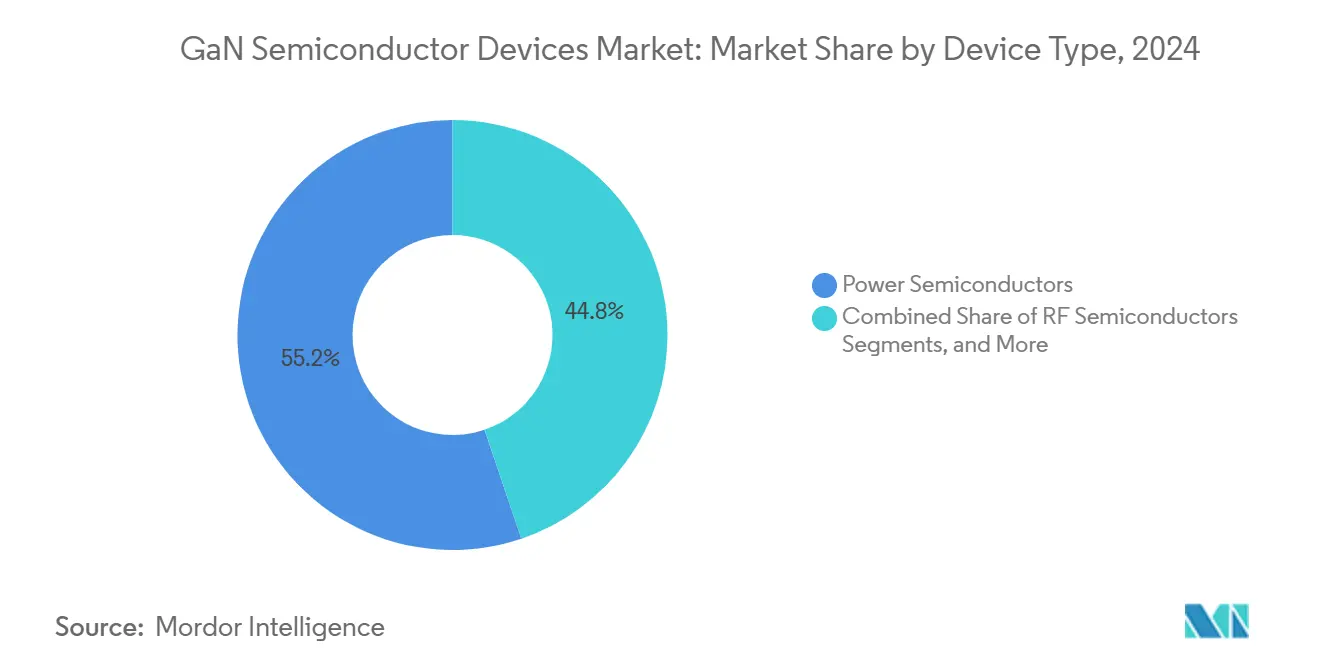

- Por tipo de dispositivo, los semiconductores de potencia lideraron con 55.2% de la participación del mercado de dispositivos semiconductores de nitruro de galio en 2024; se proyecta que los dispositivos RF avancen a una TCAC de 19.1% hasta 2030.

- Por componente, los transistores discretos representaron 57.2% de participación del tamaño del mercado de dispositivos semiconductores de nitruro de galio en 2024, mientras que los IC de potencia monolíticos están preparados para expandirse a una TCAC de 31.1%.

- Por clasificación de voltaje, la clase de 100-650 V capturó 70.3% de participación de ingresos en 2024; el segmento >650 V crece más rápido a 42.2% TCAC respaldado por plataformas de EV de 800 V.

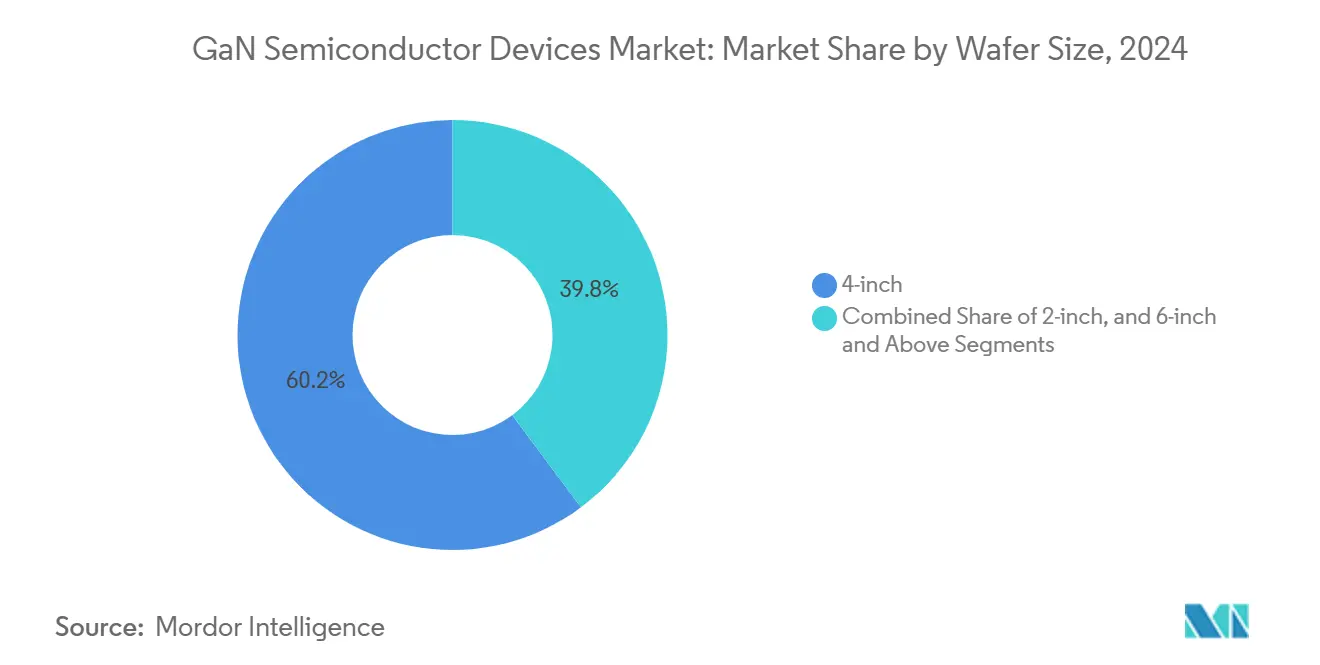

- Por tamaño de oblea, los sustratos de 4 pulgadas dominaron con 60.2% de participación en 2024; se pronostica que las líneas de producción de 6 pulgadas y 8 pulgadas crezcan a una TCAC de 37.1% a medida que se aproxima la paridad de costos.

- Por tecnología de sustrato, GaN-on-SiC mantuvo una participación de 60.2% en 2024; GaN-on-Si es el que más rápido crece a 42.2% TCAC hasta 2030.

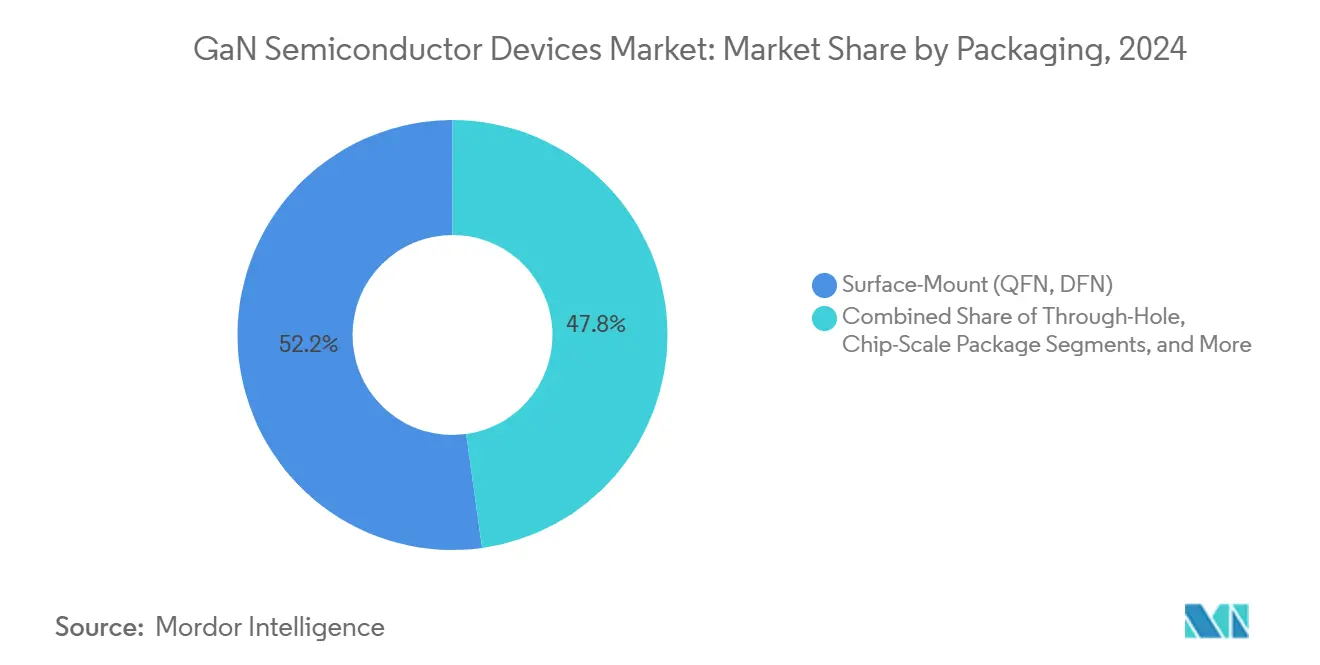

- Por empaquetado, los formatos de montaje superficial como QFN mantuvieron 52.2% de participación en 2024; los paquetes a escala de chip entregan el ritmo más alto a 36.1% TCAC.

- Por industria de usuario final, la infraestructura de telecomunicaciones y comunicaciones de datos representó 35.1% de los ingresos de 2024 mientras que automotriz y e-movilidad igualaron la TCAC de 35.1% de ese segmento hasta 2030.

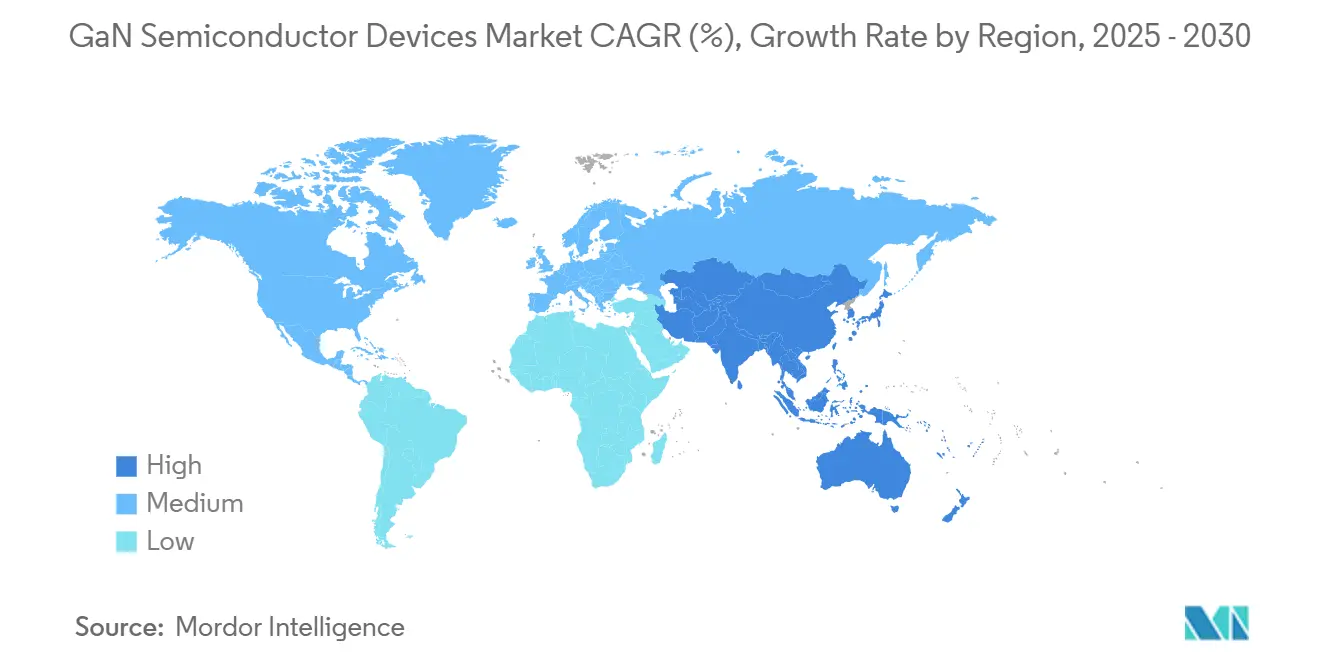

- Por geografía, Asia-Pacífico comandó una participación de 38.2% en 2024; también registra la expansión regional más rápida a una TCAC de 29.1% hasta el final de la década.

Tendencias e Insights del Mercado Global de Dispositivos Semiconductores GaN

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferación de Cargadores GaN USB-C PD de 65-240 W Liderada por Hojas de Ruta de OEM Chinos | +3.2% | Global, con el mayor impacto en Asia-Pacífico y América del Norte | Corto plazo (≤ 2 años) |

| Despliegues de Macro-Celdas 5G Massive-MIMO que Requieren >200 W de PA GaN-on-SiC en Asia e India | +4.1% | Asia-Pacífico con enfoque en China, India, Japón y Corea del Sur | Mediano plazo (2-4 años) |

| Cambio a Plataformas de EV de 800 V Impulsando la Adopción de OBC y DC-DC GaN Bidireccionales | +3.8% | Global con adopción temprana en Europa, China y América del Norte | Mediano plazo (2-4 años) |

| Aeronaves Más-Eléctricas Críticas en Peso y Propulsores eVTOL Seleccionando Convertidores GaN | +1.9% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Satélites de Constelación LEO Migrando a SSPA GaN Banda Ku/Ka | +1.5% | Global, con desarrollo centrado en América del Norte y Europa | Mediano plazo (2-4 años) |

| Incentivos de Fábrica Japoneses y de la UE Acelerando la Expansión de Capacidad GaN | +2.7% | Japón y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Proliferación de Cargadores GaN USB-C PD de 65-240 W Liderada por Hojas de Ruta de OEM Chinos

Las marcas chinas de electrónicos de consumo impulsaron un cambio rápido hacia cargadores universales de bus serial de entrega de potencia ultra-compactos. Los modelos lanzados en 2024 entregaron hasta 240 W mientras reducían el volumen en 40% en relación con equivalentes de silicio y bajaban los precios al menudeo en 35%. La línea GaN Prime de Anker superó los 1.8 W/cm³ de densidad de potencia, permitiendo carga multiprotocolo para laptops y teléfonos dentro de envolventes del tamaño de un bolsillo.[1]Anker Innovations, "Especificaciones de la Serie Anker GaN Prime," anker.com Las reducciones de costo estimularon la adopción generalizada en Asia-Pacífico y América del Norte, elevando volúmenes unitarios que se propagan a través del mercado de dispositivos semiconductores de nitruro de galio.

Despliegues de Macro-Celdas 5G Massive-MIMO que Requieren >200 W de PA GaN-on-SiC en Asia e India

Los operadores de redes móviles en China, India y Japón desplegaron más de 15,000 estaciones base macro en 2024 usando amplificadores de potencia GaN-on-SiC por encima de 3.5 GHz. El cambio recortó el consumo de energía en 25% y extendió la cobertura en 18%, traduciéndose en USD 18 millones en ahorros anuales de gastos operativos para una operadora japonesa líder. Tales consideraciones económicas cementan las victorias de diseño de PA GaN y expanden los ingresos direccionables a través del mercado de dispositivos semiconductores de nitruro de galio.

Cambio a Plataformas de EV de 800 V Impulsando la Adopción de OBC y DC-DC GaN Bidireccionales

Las plataformas de vehículos eléctricos de lujo lanzadas en Europa y China durante 2024 integraron cargadores bidireccionales GaN a bordo operando a 800 V. La arquitectura redujo los tiempos de 10-80% de estado de carga a menos de 20 minutos y permitió servicios de vehículo a red que pueden generar a los propietarios hasta USD 1,200 cada año. La eficiencia alcanzó 97.5%, superando etapas de SiC comparables en 2.8% y reduciendo la masa de refrigeración en 40%, lo que alimenta el crecimiento a través del mercado de dispositivos semiconductores de nitruro de galio.

Aeronaves Más-Eléctricas Críticas en Peso y Propulsores eVTOL Seleccionando Convertidores GaN

Un OEM de aeronaves líder reemplazó módulos de silicio con convertidores GaN en unidades de distribución primaria, reduciendo 125 kg de peso del sistema y aumentando la eficiencia de conversión en 3.8%. Los ahorros de combustible de por vida se valoraron en USD 1.4 millones por aeronave. Tales datos reforzaron la confianza en GaN para aviación, abriendo una pista de largo plazo para el mercado de dispositivos semiconductores de nitruro de galio.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cuellos de Botella Limitados en la Cadena de Suministro de Obleas Epi GaN-on-Si de 200 mm | -2.1% | Global con el mayor impacto en Asia-Pacífico | Mediano plazo (2-4 años) |

| Desafíos de Confiabilidad de Compuerta >175 °C para Calificación Automotriz Grado-0 | -1.8% | Global, particularmente afectando aplicaciones automotrices | Mediano plazo (2-4 años) |

| Delta de Costo vs. LDMOS en PA Macro Sub-3.5 GHz en Mercados Emergentes | -1.3% | Mercados emergentes en Asia, África y América Latina | Corto plazo (≤ 2 años) |

| Ecosistema de Prueba/Empaquetado Fragmentado para Paquetes E-mode GaN QFN/CSP | -1.6% | Global | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Cuellos de Botella Limitados en la Cadena de Suministro de Obleas Epi GaN-on-Si de 200 mm

Menos de 10 proveedores calificados produjeron obleas epitaxiales GaN de 200 mm en 2024. Los rendimientos se situaron 15-20% por debajo de los puntos de referencia de silicio, restringiendo el rendimiento y manteniendo precios premium. Un proveedor Tier-1 automotriz europeo registró un retraso de producción de seis meses que forzó reservas de inventario estratégico por valor de EUR 28 millones (USD 30.2 millones). Los cuellos de botella pesan sobre los volúmenes a corto plazo dentro del mercado de dispositivos semiconductores de nitruro de galio.

Desafíos de Confiabilidad de Compuerta >175 °C para Calificación Automotriz Grado-0

El atrapamiento de cargas en la interfaz de compuerta aún causa deriva del umbral a 175 °C. Un fabricante de componentes japonés pospuso el lanzamiento del producto por 11 meses en 2024 después de que las pruebas de estrés de alta temperatura fallaron, agregando JPY 420 millones (USD 2.8 millones) en costos de rediseño. Estos obstáculos de confiabilidad ralentizan la adopción en ambientes bajo el capó y moderan el crecimiento a través del mercado de dispositivos semiconductores de nitruro de galio.

Análisis de Segmentos

Por Tipo de Dispositivo: Los Semiconductores de Potencia Dominan la Revolución de Eficiencia

El segmento de semiconductores de potencia del mercado de dispositivos semiconductores de nitruro de galio mantuvo 55.2% de participación en 2024 y se proyecta que se componga a 19.1% hasta 2030. Los operadores de centros de datos ahorraron USD 2.3 millones por instalación al actualizar a fuentes de alimentación de servidor GaN que alcanzaron 98.2% de eficiencia.[2]EPC Corporation, "Los FET eGaN Elevan la Eficiencia de Centros de Datos," epc-co.com Los dispositivos RF siguieron mientras la infraestructura 5G massive-MIMO y el radar de defensa sostuvieron demanda premium.

La madurez señaló una bifurcación estratégica. Los incumbentes de silicio como Infineon expandieron líneas de MOSFET GaN de grado automotriz, mientras que especialistas en RF como Wolfspeed aprovecharon el margen térmico GaN-on-SiC para celdas macro >3.5 GHz. Los proveedores de etapas de potencia integradas capturaron un mayor margen al moverse más allá de las ventas discretas. El mercado de dispositivos semiconductores de nitruro de galio, por lo tanto, experimenta tanto consolidación como integración vertical, reforzando ventajas de escala.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Componente: Los Transistores Lideran Mientras los IC de Potencia Surgen

Los transistores de alta movilidad electrónica ocuparon 57.2% de ingresos en 2024, sin embargo los IC de potencia monolíticos superaron todas las demás categorías a 31.1% TCAC. Un OEM chino de smartphones redujo la lista de materiales del cargador en 18% al reemplazar interruptores discretos con un solo IC GaN, reduciendo el conteo de partes en 45% y catalizando rampas de volumen.

La integración mejora la compatibilidad electromagnética y recorta parasíticos, beneficios que explican por qué el mercado de dispositivos semiconductores de nitruro de galio se inclina hacia diseños de sistema en paquete. Los proveedores de módulos abordan instalaciones de alta potencia, mientras que las ventas de diodos permanecen estables en roles de rectificación auxiliar.

Por Clasificación de Voltaje: Los Voltajes Más Altos Impulsan el Crecimiento

El corredor de 100-650 V mantuvo una participación de 70.3% en 2024 ya que se alinea con rieles de consumidor, centro de datos e industriales de 48 V. Mientras tanto, la banda >650 V corre adelante a 42.2% TCAC, alimentada por arquitecturas de propulsión de 800 V. Una marca de EV premium redujo el tiempo de carga de 10-80% a 28 minutos usando etapas GaN de 900 V y cortó la masa del cargador en 3.2 kg versus SiC.

Esta transición impulsa nuevos estándares de aislamiento y prueba, desafiando a proveedores de juego puro. Sin embargo, el mercado de dispositivos semiconductores de nitruro de galio recompensa a aquellos capaces de validar confiabilidad más allá de 650 V, desbloqueando pools de valor automotriz lucrativo.

Por Tamaño de Oblea: La Escalabilidad Impulsa la Reducción de Costos

Las obleas de cuatro pulgadas representaron 60.2% de envíos en 2024, pero las líneas de 6 pulgadas y 8 pulgadas crecieron 37.1% TCAC cuando la demanda de volumen saltó. El cambio de una fundición japonesa a 6 pulgadas aumentó la salida de die 140% y redujo el costo unitario 32%, logrando retorno de capital en menos de 20 meses.

El cristal GaN masivo de 8 pulgadas cultivado en laboratorio de Toyota Gosei y la fábrica dedicada GaN-on-Si de 8 pulgadas de Innoscience ejemplifican la ola de escala. A medida que los rendimientos suben, el mercado de dispositivos semiconductores de nitruro de galio tiene una avenida hacia la paridad de precios con silicio en electrodomésticos convencionales.

Por Tecnología de Sustrato: GaN-on-Si Desafía el Dominio de SiC

GaN-on-SiC aún mantuvo una participación de 60.2% en 2024 debido a los requisitos térmicos de telecomunicaciones y defensa. Sin embargo, GaN-on-Si encabezó las tablas de crecimiento a 42.2% TCAC mientras las líneas CMOS de 8 pulgadas alcanzaron paridad de costos. Un operador de satélites pagó un premium de rendimiento de 45% por PA GaN-on-SiC y extendió la vida útil de la carga útil, mientras que una marca de cargador de laptop redujo costos en 28% usando GaN-on-Si con penalidades térmicas insignificantes.

Así, el mercado de dispositivos semiconductores de nitruro de galio se bifurca con electrónicos masivos sensibles al costo gravitando hacia plataformas Si, mientras que RF de misión crítica y aeroespacial permanecen bastiones de SiC.

Por Empaquetado: La Miniaturización Acelera la Adopción de CSP

Los paquetes QFN y DFN de montaje superficial mantuvieron una participación de 52.2% en 2024 y permanecen en línea de base. Los paquetes a escala de chip han avanzado 36.1% TCAC ya que permiten altura z sub-2 mm y resistencia térmica superior. Un adaptador de smartphone de 67 W empleando CSP GaN redujo el volumen total en 48%, mejorando la diferenciación en ecosistemas de teléfonos premium.

La innovación en empaquetado impulsa la densidad de potencia, confiabilidad y cumplimiento EMC, que a su vez expande los sockets direccionables a través del mercado de dispositivos semiconductores de nitruro de galio.

Por Industria de Usuario Final: Telecomunicaciones y Automotriz Lideran la Adopción

La infraestructura de telecomunicaciones/comunicaciones de datos generó 35.1% de ingresos en 2024. Los operadores que cambiaron a PA GaN redujeron la energía de red en 28% y liberaron USD 24 millones en ahorros operacionales cada año, liberando presupuesto para densificación celular adicional. Automotriz reflejó este impulso con una TCAC de 35.1% mientras los OEM perseguían carga más rápida, flujo bidireccional e inversores ligeros.

Los electrónicos de consumo mantienen demanda saludable por ladrillos USB-C de 100 W-plus, mientras que la automatización industrial y sistemas de energía renovable se aceleran cuando los objetivos de eficiencia regulatoria convergen. Todas las verticales refuerzan colectivamente dinámicas de escala dentro del mercado de dispositivos semiconductores de nitruro de galio.

Análisis Geográfico

Asia-Pacífico comandó 38.2% de las ventas de 2024 y permaneció como el que más rápido creció a 29.1% TCAC. El acceso de China al galio, más subsidios estatales, permitió a Innoscience operar la planta GaN-on-Si de 8 pulgadas más grande del mundo a costos 35% por debajo de pares. Los titanes de electrónicos de consumo de Corea del Sur y los principales automotrices de Japón sembraron clientes ancla de alto volumen, sosteniendo un ciclo virtuoso de crecimiento de demanda y capacidad.

América del Norte se mantuvo como un hervidero de innovación. Las subvenciones federales CHIPS de USD 35 millones ayudaron a GlobalFoundries a ampliar la capacidad GaN en Vermont.[3]GlobalFoundries, "Premio de Subvención CHIPS Act para Expansión GaN Vermont," globalfoundries.com Los contratistas de defensa desplegaron radares de arreglo en fases basados en GaN que aumentaron el rango de detección en 42% mientras recortaban la potencia en 18%, mostrando ganancias de misión crítica que fluyen hacia el mercado de dispositivos semiconductores de nitruro de galio.

Europa priorizó casos de uso automotrices e industriales premium. Cambridge GaN Devices recaudó EUR 30.5 millones (USD 33.1 millones) para expansión, reflejando la creencia del inversor en nichos europeos de alta potencia. Un OEM alemán líder realizó 97.8% de eficiencia del cargador y 30% de reducción de componentes, alineándose con las directivas de eco-diseño de la UE. América Latina, Oriente Medio y África presentemente mantienen participaciones modestas pero demuestran adopción prometedora en telecomunicaciones y proyectos de ciudad inteligente mientras los precios de energía y construcciones de infraestructura convergen.

Panorama Competitivo

La consolidación se intensificó a través de 2024-2025. Infineon pagó USD 830 millones por GaN Systems, y Renesas absorbió Transphorm por USD 339 millones, integrando IP de dispositivos y canales de clientes. Power Integrations siguió el ejemplo al adquirir Odyssey Semiconductor. Estos movimientos señalaron un punto de inflexión donde la industria de dispositivos semiconductores de nitruro de galio se movió de nicho a corriente principal.

La estrategia competitiva se divide a lo largo de líneas tecnológicas. Navitas defendió IC GaNFast completamente integrados, reduciendo la complejidad de diseño para socios de carga y micro-inversores solares.[4]Navitas Semiconductor, "Hoja de Ruta de IC de Potencia Integrado GaNFast," navitassemi.com EPC suministró die desnudo y FET eGaN para diseños personalizados en lidar y satélites. La especialización en sustratos también definió territorio: Wolfspeed defendió GaN-on-SiC para radar banda X, mientras que Innoscience empujó GaN-on-Si optimizado en costos hacia accesorios móviles. La actividad de patentes respaldó la rivalidad con más de 2,400 archivos relacionados con GaN registrados en 2024.

Las barreras de entrada se elevaron cuando los ciclos de calificación, requisitos de grado automotriz y acuerdos de suministro encerraron a los incumbentes. Sin embargo, las start-ups sin fábrica que dominan el diseño para integración aún pueden encontrar nichos, especialmente en potencia de centro de datos AI, donde las plataformas de referencia específicas verticales crean una cabeza de playa lista dentro del mercado de dispositivos semiconductores de nitruro de galio.

Líderes de la Industria de Dispositivos Semiconductores GaN

-

Infineon Technologies AG

-

Wolfspeed Inc.

-

Qorvo Inc.

-

Navitas Semiconductor

-

Transphorm Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Cambridge GaN Devices presentó una solución de propulsión de EV de 100 kW dirigida a plataformas de próxima generación de 800 V.

- Abril 2025: Navitas Semiconductor y GigaDevice abrieron un laboratorio conjunto uniendo IC GaNFast con MCU para centros de datos AI y almacenamiento solar.

- Marzo 2025: Sanken Electric adquirió POWDEC K.K. por JPY 1.3 mil millones (USD 8.7 millones) para impulsar la comercialización de GaN.

- Marzo 2025: Mazda y ROHM comenzaron co-desarrollo de componentes de potencia GaN dirigidos a SOP 2027 en EV.

Alcance del Informe Global del Mercado de Dispositivos Semiconductores GaN

GaN es una tecnología emergente comparada con los MOSFET de silicio. Los varios dispositivos considerados en el mercado estudiado son transistores, rectificadores y diodos. Los dispositivos semiconductores GaN considerados son semiconductores de potencia, opto-semiconductores y semiconductores RF.

El mercado de dispositivos semiconductores GaN está segmentado por tipo (semiconductores de potencia, opto-semiconductores, semiconductores RF), por dispositivos (transistores, diodos, rectificadores, IC de potencia), por industria de usuario final (automotriz, electrónicos de consumo, aeroespacial y defensa, médica, tecnología de información y comunicación, otras industrias de usuario final), y por geografía (Estados Unidos, Europa, Japón, China, Corea, Taiwán, Resto del Mundo). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Semiconductores de Potencia |

| Semiconductores RF |

| Opto-Semiconductores |

| Transistores (HEMT/FET) |

| Diodos (Schottky, PiN) |

| Rectificadores |

| IC de Potencia (Monolíticos, Multi-chip) |

| Módulos (Medio puente, Puente completo) |

| < 100 V |

| 100 - 650 V |

| > 650 V |

| 2 pulgadas |

| 4 pulgadas |

| 6 pulgadas y Más (incl. Piloto de 8 pulgadas) |

| GaN-on-SiC |

| GaN-on-Si |

| GaN-on-Sapphire |

| GaN Masivo |

| 650 - 1200 V |

| > 1200 V |

| Montaje Superficial (QFN, DFN) |

| Pasante (TO-220, TO-247) |

| Paquete a Escala de Chip (CSP) |

| Die Desnudo |

| Automotriz y Movilidad | Vehículos Eléctricos |

| Infraestructura de Carga | |

| Electrónicos de Consumo | Cargadores Rápidos de Smartphone |

| Cargadores de Laptop y Tablet | |

| Consolas de Juegos y VR | |

| Telecomunicaciones y Comunicaciones de Datos | Estaciones Base 5G |

| Potencia de Centro de Datos | |

| Industrial y Energía | Inversores Solares |

| Motores de Accionamiento | |

| Unidades de Fuente de Alimentación (SMPS) | |

| Aeroespacial y Defensa | Sistemas de Radar |

| Guerra Electrónica | |

| Cargas Útiles de Satélite | |

| Médica | IRM y TC |

| Dispositivos Médicos Portátiles |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Taiwán | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Dispositivo | Semiconductores de Potencia | ||

| Semiconductores RF | |||

| Opto-Semiconductores | |||

| Por Componente | Transistores (HEMT/FET) | ||

| Diodos (Schottky, PiN) | |||

| Rectificadores | |||

| IC de Potencia (Monolíticos, Multi-chip) | |||

| Módulos (Medio puente, Puente completo) | |||

| Por Clasificación de Voltaje | < 100 V | ||

| 100 - 650 V | |||

| > 650 V | |||

| Por Tamaño de Oblea | 2 pulgadas | ||

| 4 pulgadas | |||

| 6 pulgadas y Más (incl. Piloto de 8 pulgadas) | |||

| Por Tecnología de Sustrato | GaN-on-SiC | ||

| GaN-on-Si | |||

| GaN-on-Sapphire | |||

| GaN Masivo | |||

| 650 - 1200 V | |||

| > 1200 V | |||

| Por Empaquetado | Montaje Superficial (QFN, DFN) | ||

| Pasante (TO-220, TO-247) | |||

| Paquete a Escala de Chip (CSP) | |||

| Die Desnudo | |||

| Por Industria de Usuario Final | Automotriz y Movilidad | Vehículos Eléctricos | |

| Infraestructura de Carga | |||

| Electrónicos de Consumo | Cargadores Rápidos de Smartphone | ||

| Cargadores de Laptop y Tablet | |||

| Consolas de Juegos y VR | |||

| Telecomunicaciones y Comunicaciones de Datos | Estaciones Base 5G | ||

| Potencia de Centro de Datos | |||

| Industrial y Energía | Inversores Solares | ||

| Motores de Accionamiento | |||

| Unidades de Fuente de Alimentación (SMPS) | |||

| Aeroespacial y Defensa | Sistemas de Radar | ||

| Guerra Electrónica | |||

| Cargas Útiles de Satélite | |||

| Médica | IRM y TC | ||

| Dispositivos Médicos Portátiles | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Taiwán | |||

| Resto de Asia-Pacífico | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de dispositivos semiconductores de nitruro de galio?

El tamaño del mercado de dispositivos semiconductores de nitruro de galio alcanzó USD 4.13 mil millones en 2025 y se espera que suba a USD 9.14 mil millones en 2030 a una TCAC de 17.22%.

¿Qué región lidera la adopción de nitruro de galio?

Asia-Pacífico dominó con una participación de 38.2% en 2024 y se pronostica que crezca más rápido a 29.1% TCAC debido a fuerte demanda de electrónicos de consumo, incentivos gubernamentales y acceso a materias primas.

¿Por qué son importantes las plataformas de vehículos eléctricos de 800V para GaN?

Las arquitecturas de 800 V necesitan cargadores bidireccionales a bordo de alta eficiencia y convertidores DC-DC, áreas donde GaN entrega menores pérdidas y carga más rápida que alternativas de silicio o SiC.

¿Cuál es el principal cuello de botella de cadena de suministro para el crecimiento de GaN?

La disponibilidad limitada de obleas epitaxiales GaN-on-Si de 200 mm de alto rendimiento restringe la salida de dispositivos y sostiene premiums de costo, afectando rampas automotrices e industriales.

¿Cómo se compara GaN con carburo de silicio en aplicaciones de telecomunicaciones?

Los amplificadores de potencia GaN-on-SiC manejan frecuencias más altas y entregan eficiencia superior para estaciones base massive-MIMO, ofreciendo 25% de ahorros de energía en relación con soluciones LDMOS convencionales.

¿Qué tendencia de empaquetado está moldeando los cargadores de consumo?

Los paquetes a escala de chip se están expandiendo a 36.1% TCAC, habilitando adaptadores USB-C de 67 W-plus que ocupan la mitad del volumen de diseños QFN previos y aumentan la densidad de potencia más allá de 1.8 W/cm³.

Última actualización de la página el: