Tamaño y Participación del Mercado de Sílice Pirogénica

Análisis del Mercado de Sílice Pirogénica por Mordor Intelligence

El tamaño del Mercado de Sílice Pirogénica se estima en 320,03 kilotoneladas en 2025, y se espera que alcance 405,15 kilotoneladas en 2030, con una TCAC del 4,83% durante el período de pronóstico (2025-2030). Los principales motores de crecimiento son la creciente demanda de siliconas de alto rendimiento en electrónicos de consumo, la actividad constructora continua y la expansión de la producción farmacéutica. El área superficial elevada del material y su baja densidad aparente respaldan su papel como modificador de reología y agente reforzante en diversas formulaciones. La tecnología de producción también está cambiando, con reactores basados en plasma que reducen los costos energéticos y fomentan nuevos participantes. Al mismo tiempo, los participantes del mercado compiten por incorporar credenciales de sostenibilidad en sus portafolios para asegurar contratos a largo plazo con grandes clientes de electrónicos, automotriz y salud.

Conclusiones Clave del Informe

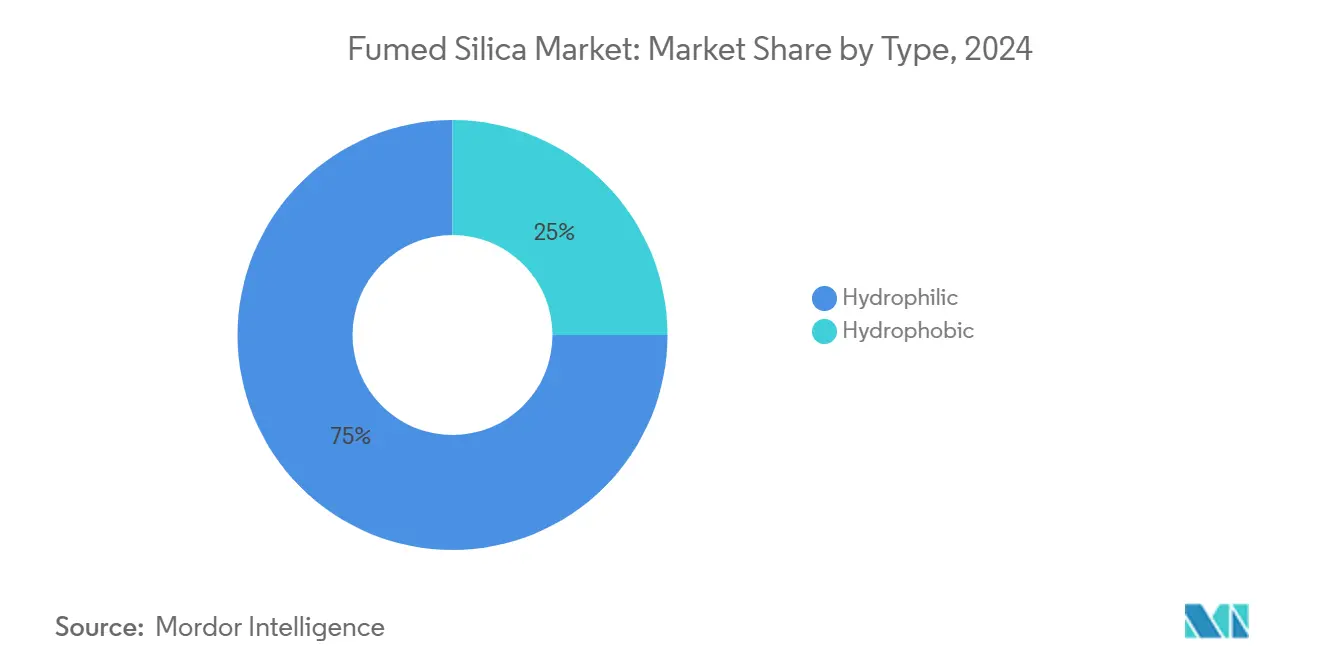

- Por tipo, el subsegmento hidrófilo mantuvo el 75% de la participación del mercado de sílice pirogénica en 2024 y avanza con una TCAC del 5,31% hasta 2030.

- Por proceso de producción, la hidrólisis por llama mantuvo el 72% de la participación del mercado de sílice pirogénica en 2024, mientras que la oxidación por vapor de plasma/arco se proyecta que crezca con una TCAC del 5,88% hasta 2030.

- Por función, el control de reología capturó el 45% del tamaño del mercado de sílice pirogénica en 2024, y está destinado a expandirse con una TCAC del 5,45% hasta 2030.

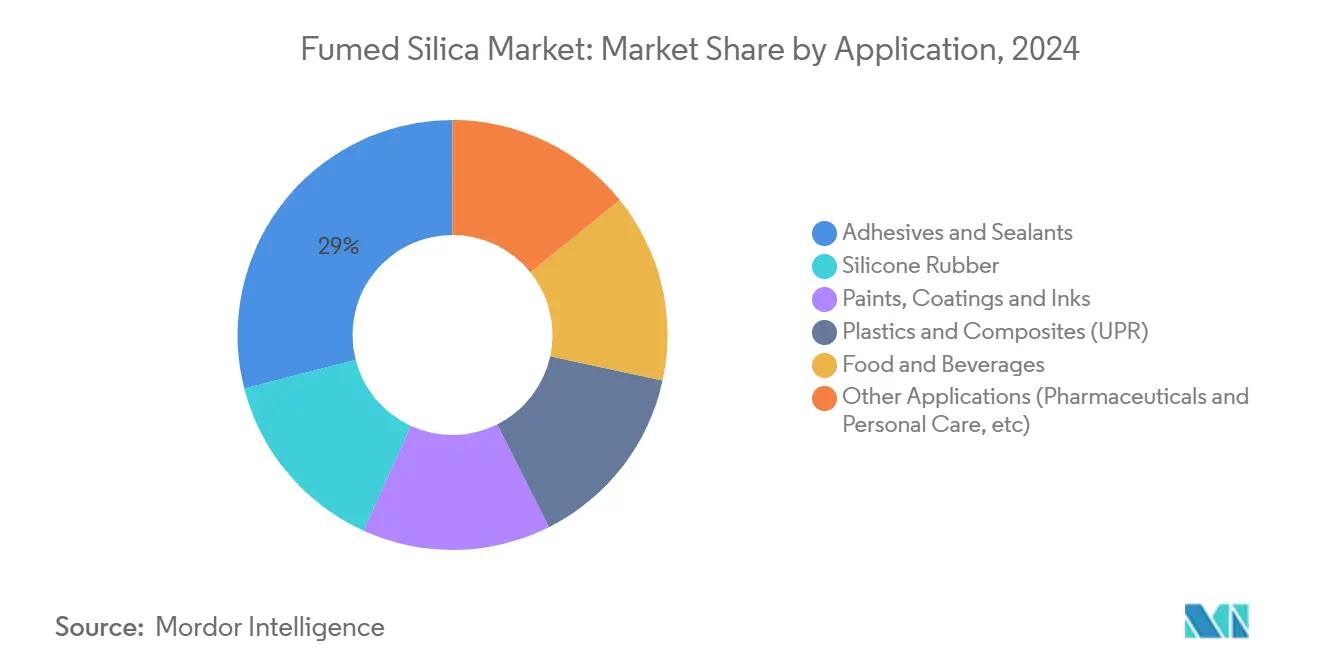

- Por aplicación, los adhesivos y selladores comandaron el 29% del tamaño del mercado de sílice pirogénica en 2024 y se pronostica que registren una TCAC del 5,7% hasta 2030.

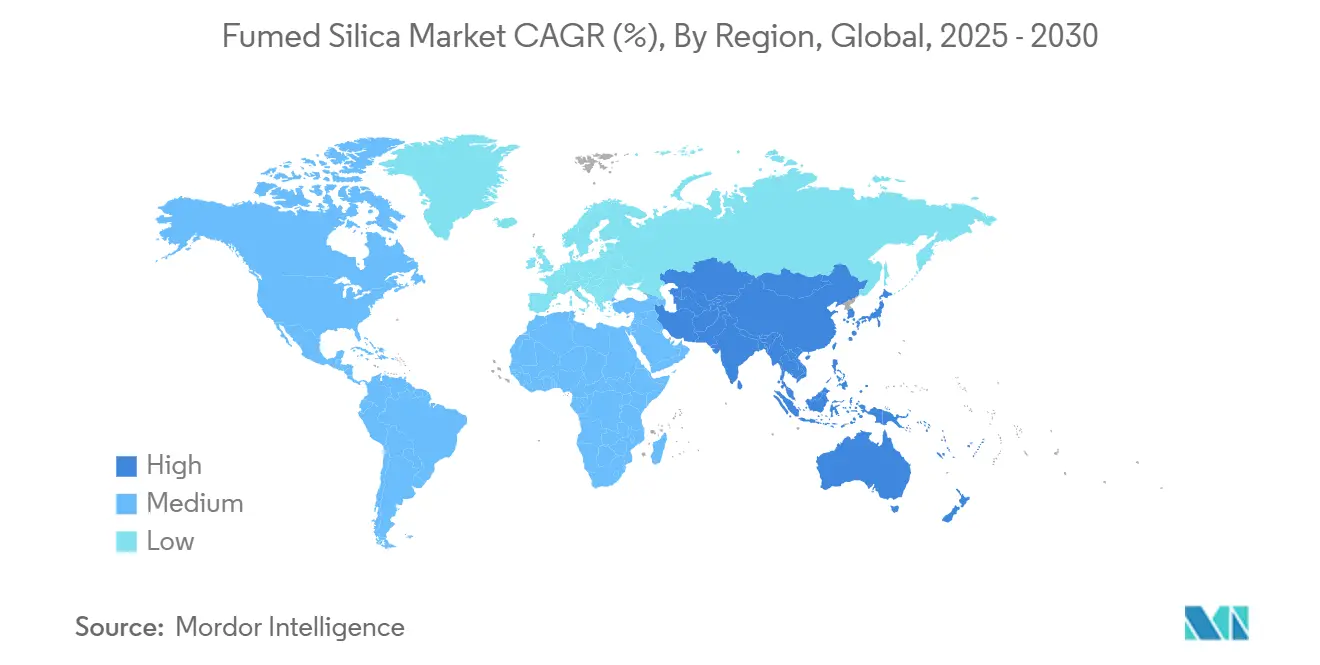

- Por geografía, Asia-Pacífico representó el 48% del tamaño del mercado de sílice pirogénica en 2024 y está creciendo con una TCAC del 5,12% hasta 2030.

Tendencias e Insights Globales del Mercado de Sílice Pirogénica

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Auge de electrónicos de consumo en elastómeros de silicona | +0.45% | Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción rápida de resinas fotopolímeras impresas en 3D | +0.30% | Europa y América del Norte | Mediano plazo (2-4 años) |

| Demanda creciente de pinturas y recubrimientos | +0.22% | Global | Corto plazo (≤ 2 años) |

| Crecimiento en farmacéuticos y cuidado personal | +0.14% | América del Norte, Europa, Asia | Mediano plazo (2-4 años) |

| Reformulaciones anti-apelmazantes de alimentos bajo normas de etiqueta limpia ASEAN | +0.08% | Sudeste Asiático | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Auge de electrónicos de consumo en elastómeros de silicona en Asia

El crecimiento explosivo en la producción de teléfonos inteligentes, dispositivos portátiles y semiconductores en China, Corea del Sur e India ha aumentado bruscamente la demanda de elastómeros de silicona de alta pureza. La sílice pirogénica crea una red tridimensional dentro de matrices de silicona, proporcionando estabilidad térmica y aislamiento eléctrico que los rellenos convencionales no pueden igualar[1]"Fumed Silica - an Overview," ScienceDirect, sciencedirect.com. Las tendencias de miniaturización requieren tolerancias mecánicas estrictas, haciendo el aditivo indispensable en encapsulantes, selladores y materiales de interfaz térmica.

Penetración rápida de resinas fotopolímeras impresas en 3D en la creación de prototipos automotrices europeos

Los OEM automotrices en Alemania, Francia e Italia han adoptado la estereolitografía para piezas de prototipo ligeras. La sílice pirogénica imparte tixotropía que previene el combamiento pero fluye suavemente bajo cizallamiento, permitiendo deposición precisa de capas y control dimensional reproducible. La propuesta de valor justifica precios premium porque los prototipos fallidos conllevan altos costos y penalizaciones de cronograma.

Demanda creciente de la industria de pinturas y recubrimientos

Los recubrimientos arquitectónicos e industriales bajos en COV dependen de la sílice pirogénica para control de viscosidad, resistencia al rayado y estabilidad de almacenamiento. Los formuladores logran la reología deseada en niveles de carga bajo el 1%, lo que compensa el costo premium del aditivo. El cambio a sistemas base agua ha amplificado el uso porque los grupos silanol en grados hidrófilos mantienen el rendimiento sin solventes orgánicos.

Crecimiento rápido en farmacéuticos y cuidado personal

Los fabricantes de formas farmacéuticas sólidas orales adoptan sílice pirogénica para mejorar el flujo del polvo y la compresión de tabletas. Los excipientes coprocesados que combinan el aditivo con otros materiales funcionales están simplificando los flujos de trabajo de formulación. Los grados hidrófobos están ganando tracción en cosméticos donde los acabados mate y la absorción de aceite son críticos para productos duraderos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad de precios de materia prima tetracloruro de silicio | -0,28% | Asia-Pacífico | Corto plazo (≤ 2 años) |

| Adiciones de capacidad de sílice precipitada de menor costo | -0,21% | Europa (derrame global) | Mediano plazo (2-4 años) |

| Alta intensidad energética de hidrólisis por llama bajo EU ETS | -0,13% | Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de precios de tetracloruro de silicio grado alimentario en APAC

Las interrupciones de suministro y la demanda competidora de polisilicio han llevado a cambios bruscos en los precios del tetracloruro de silicio, comprimiendo los márgenes de los productores de sílice pirogénica. Las acciones ambientales chinas que cerraron plantas no conformes exacerbaron las escaseces. Los productores están asegurando contratos a largo plazo y examinando precursores alternativos, pero persiste la volatilidad a corto plazo.

Adiciones de capacidad de sílice precipitada de menor costo en Europa

Las expansiones de sílice precipitada a gran escala, incluyendo un incremento del 50% en el sitio Charleston de Evonik, amenazan la sustitución en aplicaciones de recubrimientos y caucho de rendimiento medio[2]"Evonik Breaks Ground on Major Silica Expansion in South Carolina," Feedstuffs, feedstuffs.com. Los grados precipitados cuestan 30-40% menos, tentando a compradores sensibles al precio.

Análisis de Segmentos

Por Tipo: Hidrófila domina mientras hidrófoba apunta a aplicaciones nicho

Los grados hidrófilos representaron el 75% de la participación del mercado de sílice pirogénica en 2024 y están destinados a crecer con una TCAC del 5,31% hasta 2030. La superficie rica en silanol promueve enlaces de hidrógeno con sistemas polares, reforzando elastómeros de silicona y controlando viscosidad en recubrimientos. La contribución de este segmento al tamaño del mercado de sílice pirogénica aumenta constantemente a medida que escala el consumo de electrónicos y construcción.

Los productos hidrófobos superan a las variantes hidrófilas en matrices no polares porque la modificación superficial previene la aglomeración, y estas variantes muestran recuperación tixotrópica más rápida. Los fabricantes están adaptando químicas superficiales a ventanas de polaridad precisas, reforzando el posicionamiento premium de este nicho.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Proceso de Producción: La hidrólisis por llama enfrenta desafío de la innovación de plasma

La hidrólisis por llama retuvo el 72% de la participación del mercado de sílice pirogénica en 2024, construido sobre control de calidad confiable y capacidad global. El proceso produce sílice amorfa de alta pureza y respalda una amplia gama de productos bajo marcas como AEROSIL evonik.com. Sin embargo, la presión regulatoria sobre las emisiones de carbono está limitando la inversión incremental. La industria de sílice pirogénica está por tanto canalizando investigación y desarrollo hacia vías de manufactura baja en carbono.

La oxidación por vapor de plasma o arco está expandiéndose con una TCAC del 5,88%, superando el crecimiento general del mercado de sílice pirogénica. Empresas como HPQ Silicon planean producción comercial en 2025, apuntando a clientes que requieren menor carbono incorporado y atributos de rendimiento personalizados. A medida que nueva capacidad se acelere, la paridad de costos con hidrólisis por llama podría cambiar las preferencias de adquisición.

Por Función: El control de reología impulsa valor mientras el refuerzo expande aplicaciones

El control de reología capturó el 45% del tamaño del mercado de sílice pirogénica en 2024 y avanza con una TCAC del 5,45% hasta 2030. El aditivo forma una red percolada que aumenta la viscosidad a bajo cizallamiento pero se descompone bajo cizallamiento de procesamiento. Los formuladores de recubrimientos se benefician de aplicación sin combamiento y suspensión de pigmentos durante períodos largos de almacenamiento. Los grados optimizados reducen tiempo de incorporación y energía, alineándose con objetivos de productividad de fabricantes.

Trabajo reciente extiende el enfoque a plásticos reforzados con fibra de vidrio, mejorando tanto el flujo de procesamiento como las propiedades mecánicas finales. Las funciones anti-apelmazantes y anti-sedimentación, especialmente en polvos alimentarios y farmacéuticos, completan el espectro funcional y respaldan márgenes premium.

Por Aplicación: Adhesivos y selladores lideran mientras sectores emergentes diversifican demanda

Los adhesivos y selladores comprendieron el 29% del tamaño del mercado de sílice pirogénica en 2024 y están destinados a crecer con una TCAC del 5,7%. La tixotropía previene el desplome en juntas verticales, mientras que el refuerzo mejora la durabilidad del enlace en módulos automotrices y paneles de fachada. Los niveles de carga a menudo alcanzan 4-8%, subrayando la importancia del volumen del segmento. Los selladores de construcción base agua también dependen de grados hidrófilos para estabilidad de almacenamiento sin solventes orgánicos volátiles.

El caucho de silicona se aprovecha por flexibilidad y resistencia al calor en vehículos eléctricos, dispositivos médicos y utensilios de cocina. Los usos emergentes en separadores de baterías, resinas de impresión 3D y lubricantes de alta temperatura señalan tracción adicional para grados especializados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico controló el 48% del tamaño del mercado de sílice pirogénica en 2024 y está creciendo con una TCAC del 5,12% hasta 2030. Los clusters electrónicos en China y Corea del Sur compran volúmenes significativos de encapsulantes y materiales de interfaz térmica. La demanda de construcción en India y Sudeste Asiático sustenta adhesivos, selladores y pinturas.

América del Norte comanda una participación madura pero orientada a la innovación del mercado de sílice pirogénica. Europa contribuye un volumen constante anclado por manufactura automotriz, recubrimientos especializados y estándares ambientales estrictos. La presión regulatoria bajo el EU ETS está catalizando una transición tecnológica gradual.

América del Sur y Medio Oriente, y África colectivamente mantienen una participación menor pero muestran impulso ascendente, impulsado por inversiones en infraestructura y diversificación de manufactura local.

Panorama Competitivo

La producción global está altamente concentrada entre cinco grandes jugadores, cuya participación combinada excede el 60%. La familia AEROSIL de Evonik continúa liderando en amplitud de grados y soporte de aplicaciones. La inversión tecnológica se está intensificando. Herramientas de formulación digital y portales de clientes permiten optimización rápida de recubrimientos, selladores y sistemas farmacéuticos. Las métricas de rendimiento de sostenibilidad, incluyendo carbono incorporado e intensidad energética, ahora son parte de evaluaciones de licitación, obligando a proveedores a documentar impactos de cuna a puerta.

Líderes de la Industria de Sílice Pirogénica

-

Evonik Industries AG

-

Cabot Corporation

-

Wacker Chemie AG

-

Tokuyama Corporation

-

OCI Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Industriales Recientes

- Mayo 2025: HPQ Silicon Inc., confirmó producción a escala piloto de sílice pirogénica con su reactor de plasma patentado y planea elevar capacidad a 50 toneladas/año.

- Enero 2025: Evonik Industries AG lanzó la línea de negocio Smart Effects después de fusionar sus unidades de Sílice y Silanos para apuntar a mercados automotriz, electrónicos y salud del consumidor

- Junio 2024: Evonik Industries AG comisionó una planta de tecnología de dispersión en Rheinfelden para grados AEROSIL Easy-to-Disperse adecuados para formulaciones de pintura y recubrimiento

Alcance del Informe Global del Mercado de Sílice Pirogénica

La sílice pirogénica se manufactura a través de pirólisis por llama de tetracloruro de silicio, donde el tetracloruro de silicio reacciona con oxígeno en una llama de alta temperatura para producir sílice. Se usa como agente espesante universal y un agente anti-apelmazante durante la formulación de adhesivos, pinturas y recubrimientos. La sílice pirogénica puede usarse como excipiente en productos farmacéuticos.

El mercado de sílice pirogénica está segmentado por tipo, aplicación y geografía. Por tipo, el mercado está segmentado en sílice pirogénica hidrófila y sílice pirogénica hidrófoba. Por aplicación, el mercado está segmentado en caucho de silicona, plásticos y compuestos, alimentos y bebidas, pinturas y recubrimientos, adhesivos y selladores, y otras aplicaciones (farmacéuticos, cuidado personal, y químicos y fertilizantes). El informe también cubre el tamaño de mercado y pronósticos para el mercado de sílice pirogénica en 15 países alrededor del globo. Para cada segmento, el dimensionamiento de mercado y pronósticos se han hecho sobre la base del volumen (tonelada).

| Hidrófila |

| Hidrófoba |

| Hidrólisis por Llama |

| Oxidación por Vapor de Plasma/Arco |

| Control de Reología/Espesamiento |

| Anti-sedimentación/Anti-apelmazamiento |

| Refuerzo/Relleno |

| Caucho de Silicona |

| Adhesivos y Selladores |

| Pinturas, Recubrimientos y Tintas |

| Plásticos y Compuestos (UPR) |

| Alimentos y Bebidas |

| Otras Aplicaciones (Farmacéuticos y Cuidado Personal, etc) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo | Hidrófila | |

| Hidrófoba | ||

| Por Proceso de Producción | Hidrólisis por Llama | |

| Oxidación por Vapor de Plasma/Arco | ||

| Por Función | Control de Reología/Espesamiento | |

| Anti-sedimentación/Anti-apelmazamiento | ||

| Refuerzo/Relleno | ||

| Por Aplicación | Caucho de Silicona | |

| Adhesivos y Selladores | ||

| Pinturas, Recubrimientos y Tintas | ||

| Plásticos y Compuestos (UPR) | ||

| Alimentos y Bebidas | ||

| Otras Aplicaciones (Farmacéuticos y Cuidado Personal, etc) | ||

| Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sílice pirogénica y sus perspectivas de crecimiento?

El mercado de sílice pirogénica se sitúa en 320,03 kilotoneladas en 2025 y se proyecta que alcance 405,15 kilotoneladas en 2030, representando una TCAC del 4,83%.

¿Qué región lidera el mercado de sílice pirogénica?

Asia-Pacífico mantiene la participación más grande con 48% y está creciendo más rápido con una TCAC del 5,12%, respaldado por actividad de electrónicos y construcción.

¿Por qué la sílice pirogénica hidrófila es dominante?

Los grados hidrófilos ofrecen refuerzo versátil y control de reología en muchas formulaciones, representando el 75% del volumen de 2024 y creciendo con una TCAC del 5,31%.

¿Qué tecnología de producción está ganando terreno sobre la hidrólisis por llama?

La oxidación por vapor de plasma o arco está expandiéndose con una TCAC del 5,88% porque reduce el uso de energía hasta en un 86% relativo a la hidrólisis por llama tradicional.

¿Cómo mejora la sílice pirogénica los adhesivos y selladores?

El aditivo proporciona comportamiento tixotrópico que previene el combamiento y mejora la durabilidad del enlace, una razón clave por la que adhesivos y selladores capturaron el 29% del volumen del mercado de 2024.

Última actualización de la página el: