Tamaño del mercado de ácido fumárico

| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 296.70 kilotons |

| Volumen del Mercado (2029) | 360.12 kilotons |

| CAGR (2024 - 2029) | 3.95 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

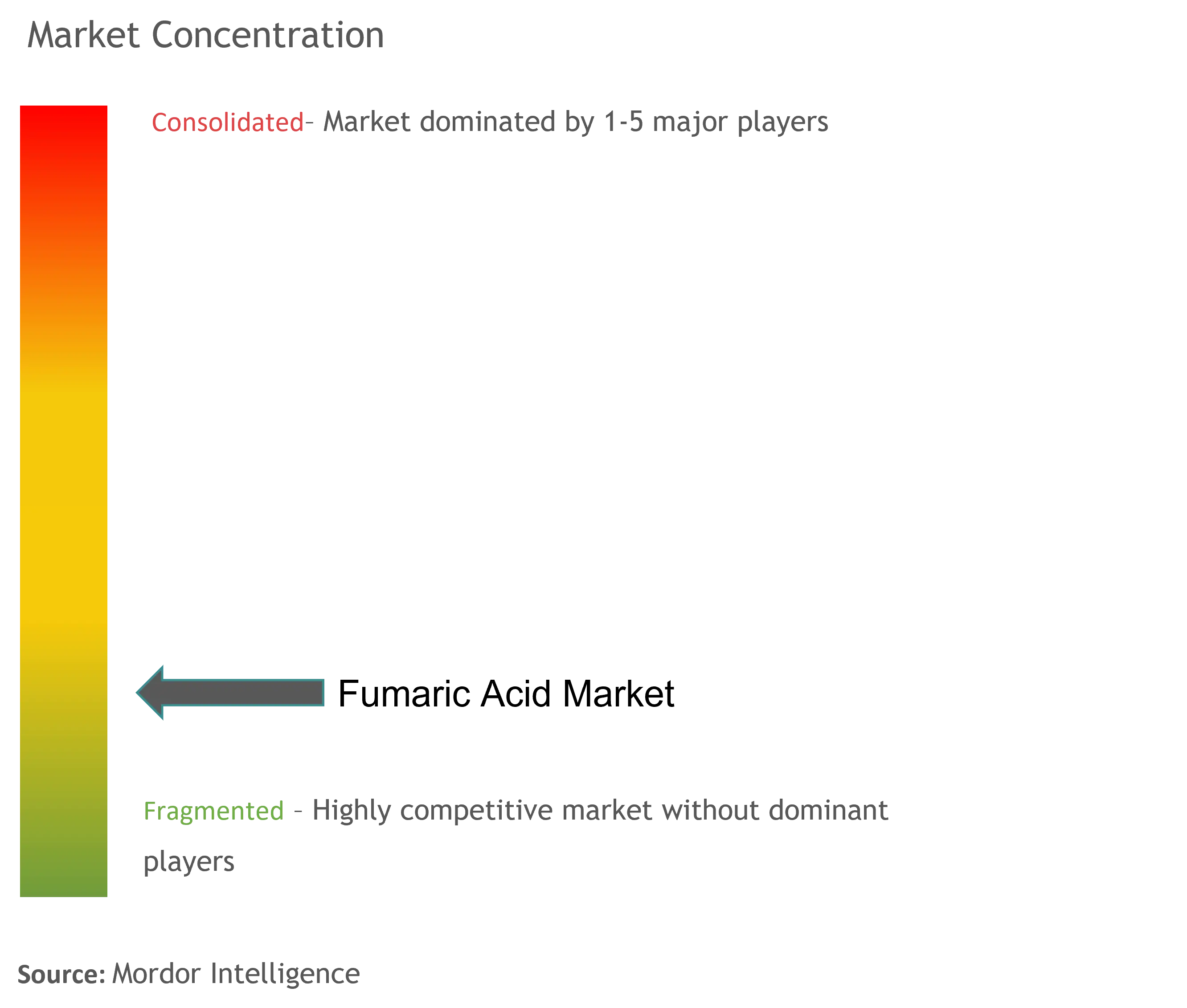

| Concentración del Mercado | Bajo |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de ácido fumárico

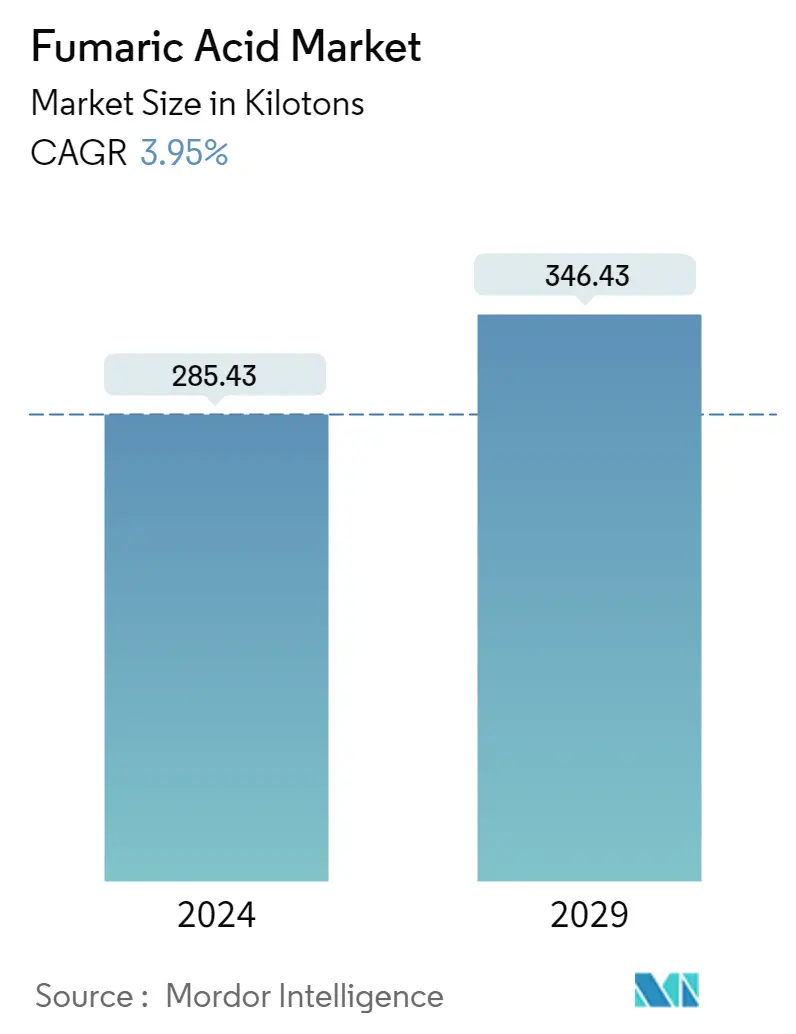

El tamaño del mercado de ácido fumárico se estima en 285,43 kilotones en 2024 y se espera que alcance 346,43 kilotones en 2029, creciendo a una tasa compuesta anual del 3,95% durante el período previsto (2024-2029).

Debido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado durante el período previsto.

- La creciente aplicación en la industria de alimentos y bebidas es un factor importante que impulsa el mercado estudiado.

- El peligro para la salud relacionado con el ácido fumárico es uno de los principales factores restrictivos para el mercado estudiado.

- La aparición de nuevas áreas de aplicación potenciales probablemente actuará como una oportunidad para el mercado estudiado.

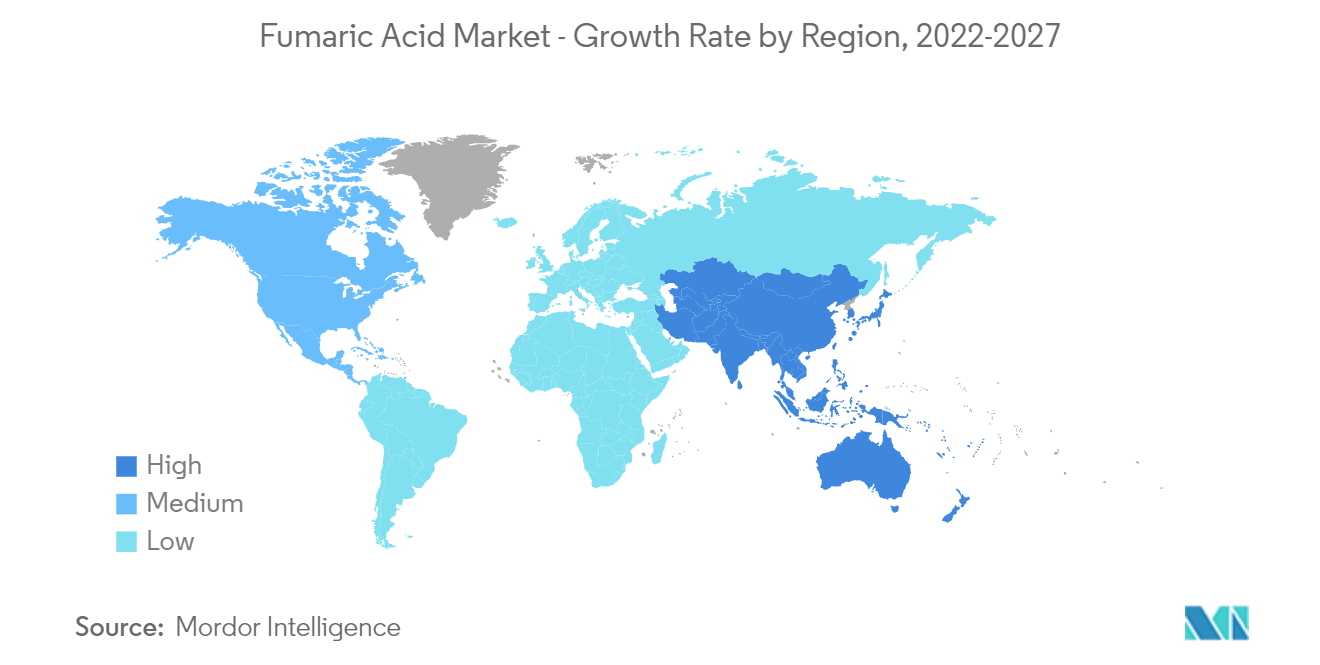

- Asia-Pacífico dominó el mercado y se espera que continúe su dominio durante el período previsto.

Tendencias del mercado de ácido fumárico

Alimentos y bebidas para dominar la demanda

- El ácido fumárico es un ácido alimentario orgánico sólido que se utiliza ampliamente como aditivo en la industria de alimentos y bebidas. Se considera un aditivo alimentario no tóxico, que puede utilizarse como agente aromatizante, agente de control del pH, agente antimicrobiano o agente decapado en productos alimenticios y bebidas.

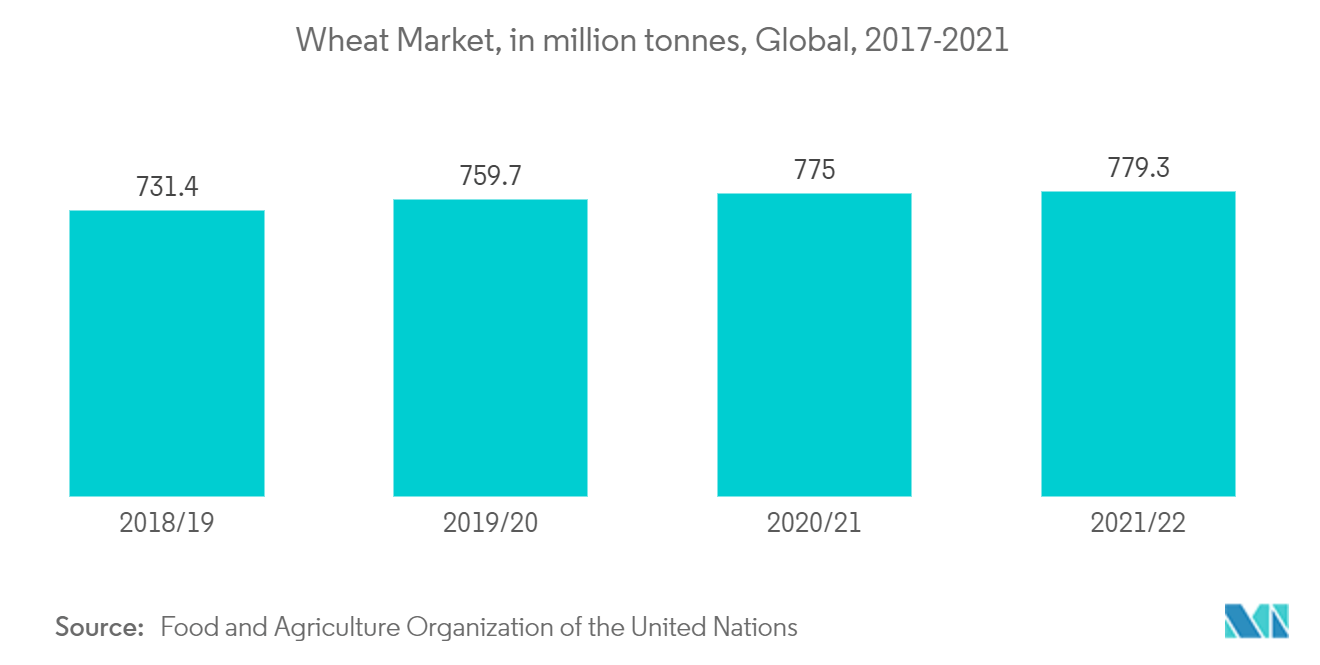

- El ácido fumárico se usa ampliamente en panaderías, bebidas y postres, como trigo, tortillas de maíz, masas de galletas refrigeradas, pan de masa madre y de centeno, jugos de frutas, vino, jaleas y mermeladas, postres de gelatina, postres a base de alginatos, rellenos de tartas, etc.

- Según la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO), el comercio mundial de cereales en 2022/23 se pronostica en 469,6 millones de toneladas, 2 millones de toneladas más que el pronóstico de julio, pero aún un 1,9 por ciento por debajo del nivel de 2021/22.

- Según la FAO, con 191,3 millones de toneladas, el pronóstico para el comercio mundial de trigo en 2022/23 (julio/junio) se mantiene casi sin cambios desde julio y aún apunta a una disminución del 1,8 por ciento con respecto al nivel de 2021/22 (julio/junio).

- La FAO predijo que la producción mundial de arroz en 2022/23 será de 512,6 millones de toneladas (elaborado), un 2,4 por ciento por debajo del máximo histórico de 2021.

- Según el Ministerio de Agricultura y Bienestar de los Agricultores, la producción de cereales alimentarios en la India se estima en un récord de 314,51 millones de toneladas, 3,77 millones de toneladas más que la producción de cereales alimentarios durante 2020-21.

- La producción total de semillas oleaginosas en la India durante 2021-22 se estima en un récord de 38,50 millones de toneladas, 2,55 millones de toneladas más que la producción de 35,95 millones de toneladas durante 2020-21.

- Por las razones anteriores, se espera que el mercado tenga un crecimiento positivo en el período previsto.

Asia-Pacífico dominará el mercado

- La región de Asia y el Pacífico puede dominar el ácido fumárico mundial, debido a la demanda de países como India, China y Japón.

- Según la previsión de la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO), de 1.471 millones de toneladas, la producción total de cereales de Asia en 2022 será un 2,2 por ciento superior a la media de cinco años.

- En China, las frutas procesadas, la carne de cerdo, los lácteos y algunos cereales y legumbres especiales son los productos alimenticios que pueden impulsar el crecimiento de la industria procesadora de alimentos en el país. Por tanto, la industria de alimentos y bebidas ofrece oportunidades de inversión, lo que se espera que genere demanda de nuevos equipos utilizados en dichas plantas.

- El sector de procesamiento de alimentos en la India ha estado principalmente orientado a la exportación. Sin embargo, el mercado local también está creciendo debido a la urbanización y las preferencias de los consumidores. India exportó alimentos procesados por un valor de alrededor de 3.770,1 millones de dólares, que consisten principalmente en frutas, verduras y carnes procesadas, incluidos mariscos, junto con una cantidad considerable de bebidas alcohólicas.

- Según la FAO, la producción agregada subregional de cereales del Lejano Oriente asiático se pronostica en 1.369 millones de toneladas (equivalente de arroz en cáscara) en 2022, ligeramente por encima del promedio de los cinco años anteriores. Se esperan resultados inferiores a la media en la República Popular Democrática de Corea, Nepal, Myanmar y especialmente en Sri Lanka,

- Según el Ministerio de Agricultura de la India, se espera que la producción de arroz sea de 130,29 millones de toneladas. La producción de trigo podría aumentar a 106,84 millones de toneladas, 2,96 millones de toneladas más que el promedio de 103,88 millones de toneladas de los últimos cinco años.

- La industria química japonesa es la segunda industria manufacturera más grande del país, detrás de la maquinaria de transporte. La maquinaria de transporte incluye la industria más destacada de Japón, la automoción, que depende en gran medida de las materias primas proporcionadas por la industria química. Mitsubishi Chemical Corp., Mitsui Chemicals Inc., Sumitomo Chemical Co. Ltd, Toray Industries Inc. y Shin-Etsu Chemical Co. se encuentran entre las 30 principales empresas químicas del mundo en términos de ventas de productos químicos.

- Por lo tanto, se prevé que los factores antes mencionados tendrán un impacto significativo en el mercado en los próximos años.

Descripción general de la industria del ácido fumárico

El mercado de la industria del ácido fumárico está muy fragmentado y los cinco principales actores representan alrededor del 30% del mercado. Algunos actores destacados en el mercado incluyen (sin ningún orden en particular) Bartek Ingredients Inc., XST Biological Co. Ltd., Changmao Biochemical Engineering Company Limited, Fuso Chemical Co. Ltd y Polynt.

Líderes del mercado de ácido fumárico

-

Bartek Ingredients Inc.

-

XST Biological Co. Ltd.

-

Changmao Biochemical Engineering Company Limited

-

Fuso Chemical Co. Ltd

-

Polynt

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del ácido fumárico

En mayo de 2022, Bartek Ingredients Inc. invertirá 160 millones de dólares para construir una instalación integrada verticalmente que se convertirá en la planta de producción y ácido fumárico de calidad alimentaria y málico más grande del mundo. Se espera que el proyecto duplique la capacidad de Bartek.

Informe de mercado de ácido fumárico índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Aplicación creciente en la industria de alimentos y bebidas

4.1.2 Otros conductores

4.2 Restricciones

4.2.1 Peligro para la salud relacionado con el ácido fumárico

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Tipo

5.1.1 Grado de comida

5.1.2 Grado Técnico

5.2 Solicitud

5.2.1 Procesamiento de alimentos y bebidas

5.2.2 Tamaño del papel de resina

5.2.3 Resina de poliéster insaturado

5.2.4 Resina alquídica

5.2.5 Cuidado personal y cosméticos

5.2.6 Otras aplicaciones

5.3 Industria del usuario final

5.3.1 Alimentos y bebidas

5.3.2 Productos cosméticos

5.3.3 Farmacéutico

5.3.4 Químico

5.3.5 Otras industrias de usuarios finales

5.4 Geografía

5.4.1 Asia-Pacífico

5.4.1.1 Porcelana

5.4.1.2 India

5.4.1.3 Japón

5.4.1.4 Corea del Sur

5.4.1.5 Resto de Asia-Pacífico

5.4.2 América del norte

5.4.2.1 Estados Unidos

5.4.2.2 Canada

5.4.2.3 México

5.4.3 Europa

5.4.3.1 Alemania

5.4.3.2 Reino Unido

5.4.3.3 Francia

5.4.3.4 Italia

5.4.3.5 El resto de Europa

5.4.4 Sudamerica

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto de Sudamérica

5.4.5 Medio Oriente y África

5.4.5.1 Sudáfrica

5.4.5.2 Arabia Saudita

5.4.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de clasificación de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Anmol Chemicals

6.4.2 Bartek Ingredients Inc.

6.4.3 Changmao Biochem

6.4.4 ESIM Chemicals

6.4.5 Fuso Chemical Co. Ltd

6.4.6 Merck KGaA

6.4.7 Polynt

6.4.8 Thirumalai Chemicals Ltd

6.4.9 UPC Group

6.4.10 Yongsan Chemicals Inc.

6.4.11 XST Biological Co. Ltd

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Surgimiento de nuevas áreas potenciales de aplicación

Segmentación de la industria del ácido fumárico

El ácido fumárico (ácido trans-butanodiol) es un compuesto cristalino de color blanco que se encuentra en la naturaleza. El ácido fumárico ayuda a producir energía a partir de los alimentos en forma de ATP. El mercado del ácido fumárico está segmentado por tipo, aplicación, industria de usuario final y geografía. Por tipo, el mercado se segmenta en grado alimentario y grado técnico. Por aplicación, el mercado se segmenta en procesamiento de alimentos y bebidas, apresto de papel de colofonia, resina de poliéster insaturado, resina alquídica, cuidado personal y cosméticos, y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en industrias de alimentos y bebidas, cosméticos, farmacéutica, química y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y los pronósticos para el ácido fumárico en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Tipo | ||

| ||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de ácido fumárico

¿Qué tamaño tiene el mercado del ácido fumárico?

Se espera que el tamaño del mercado de ácido fumárico alcance los 285,43 kilotones en 2024 y crezca a una tasa compuesta anual del 3,95% para alcanzar los 346,43 kilotones en 2029.

¿Cuál es el tamaño actual del mercado de Ácido fumárico?

En 2024, se espera que el tamaño del mercado de ácido fumárico alcance los 285,43 kilotones.

¿Quiénes son los actores clave en el mercado Ácido fumárico?

Bartek Ingredients Inc., XST Biological Co. Ltd., Changmao Biochemical Engineering Company Limited, Fuso Chemical Co. Ltd, Polynt son las principales empresas que operan en el mercado del ácido fumárico.

¿Cuál es la región de más rápido crecimiento en el mercado Ácido fumárico?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de ácido fumárico?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de ácido fumárico.

¿Qué años cubre este mercado de Ácido fumárico y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de ácido fumárico se estimó en 274,58 kilotones. El informe cubre el tamaño histórico del mercado de Ácido fumárico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Ácido fumárico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del ácido fumárico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de ácido fumárico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de ácido fumárico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.