Análisis del mercado de equipos dentales de Francia

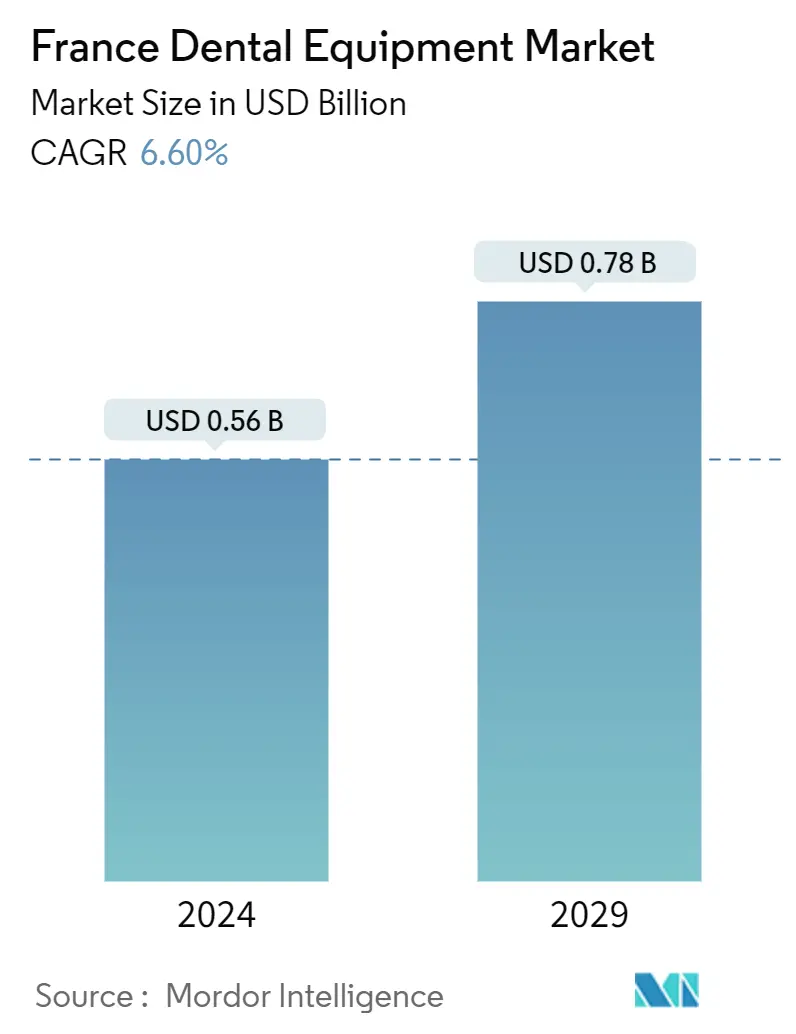

El tamaño del mercado francés de equipos dentales se estima en 560 millones de dólares en 2024 y se espera que alcance los 780 millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,60% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó inicialmente al mercado francés de equipos dentales, disminuyendo los servicios de atención dental. Se debió principalmente a la afluencia masiva de pacientes con COVID-19, que provocó confinamientos y restricciones sobre procedimientos no esenciales, incluido el tratamiento dental, en Francia. Por ejemplo, un estudio publicado en la revista PLOS One por investigadores franceses en diciembre de 2021 destacó que se observó que la prevalencia de infección por COVID-19 entre los dentistas era del 3,6%. El estudio afirmó además que el uso de una mascarilla quirúrgica durante los procedimientos que no generan aerosoles se asoció con el riesgo de infección por COVID-19, y la disminución del número de pacientes dentales permitió a los trabajadores de salud bucal disminuir el riesgo de infección por COVID-19. Sin embargo, en la pospandemia los casos de COVID-19 disminuyeron, lo que llevó a la reanudación del diagnóstico y tratamiento de las enfermedades dentales. Así, el brote de COVID-19 tuvo un impacto adverso en el crecimiento del mercado en su fase preliminar. Además, la reanudación de los servicios de atención dental y el aumento del número de pacientes dentales que visitan a los dentistas han permitido que el mercado crezca con normalidad.

Además, se espera que el mercado francés de equipos dentales crezca con el envejecimiento de la población, la creciente demanda de odontología cosmética, la creciente incidencia de enfermedades dentales y la innovación en productos dentales.

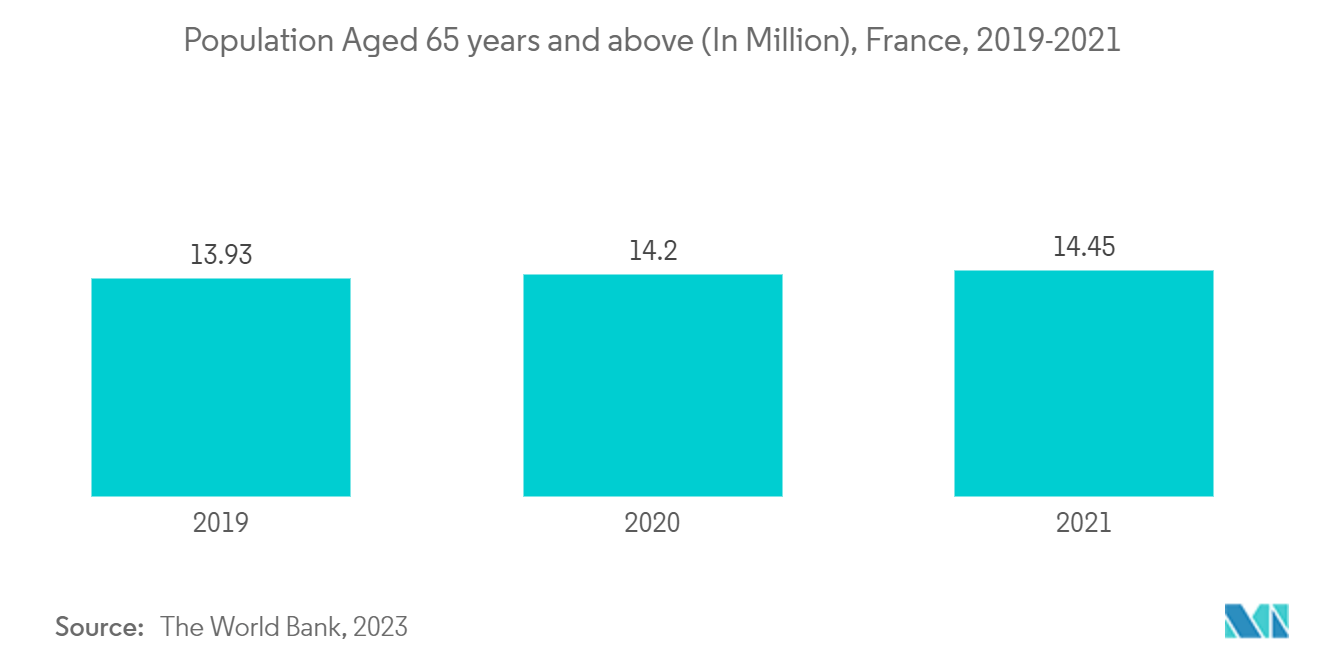

La población geriátrica en Francia se está expandiendo, lo que se espera que aumente la demanda de diagnóstico y tratamiento de enfermedades dentales, ya que la incidencia de enfermedades y problemas dentales aumenta con el envejecimiento. Por ejemplo, según los datos publicados por el Banco de Trabajo en 2023, el número de personas de 65 años o más en Francia fue de 14,45 millones en 2021, lo que supone un aumento del 1,9% en comparación con el año anterior. Las personas mayores con mala salud cognitiva enfrentan dificultades para manejar condiciones médicas, medicamentos u otros cuidados personales, como la higiene dental. Por tanto, se prevé que aumentará la necesidad de equipos dentales en Francia. Debido al creciente envejecimiento de la población, ha habido un aumento en el número de implantes dentales y cirugías bucales que se realizan.

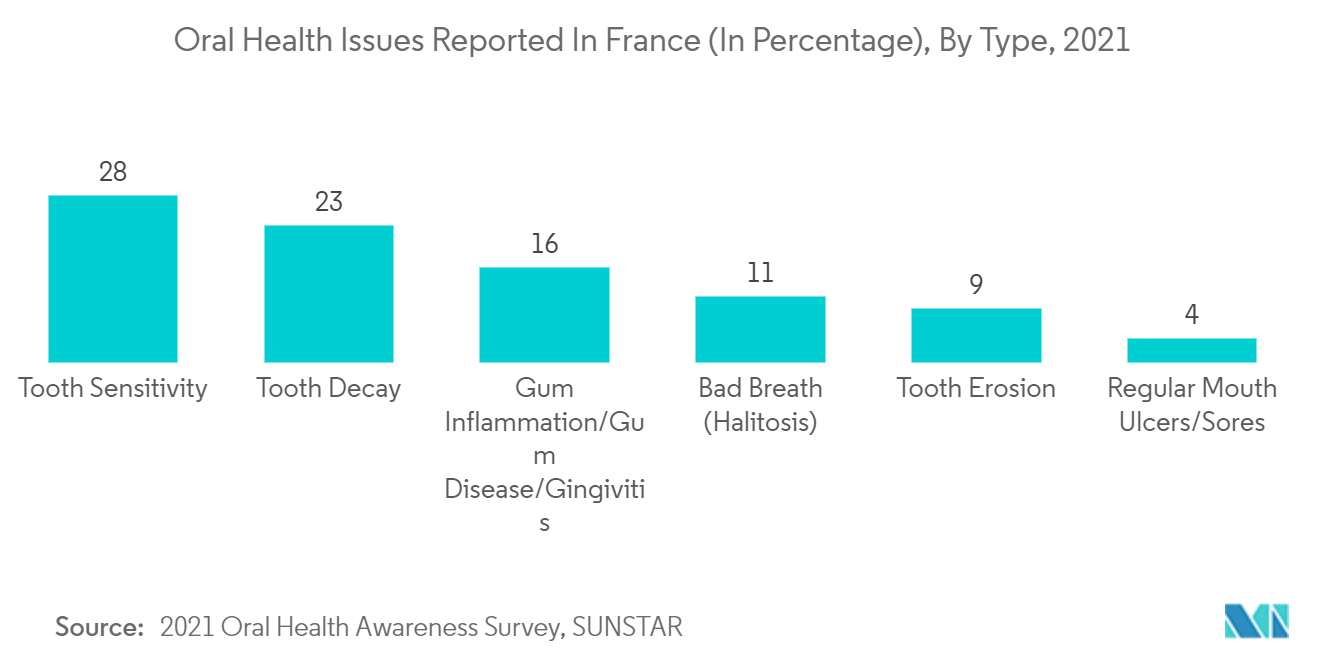

Existen otros factores de riesgo, como el tabaquismo, la mala higiene bucal, la diabetes, los medicamentos y las enfermedades hereditarias, que también se asocian con el aumento de las enfermedades dentales. Existe una alta prevalencia de enfermedades dentales en Francia, lo que contribuyó al crecimiento del mercado. Un estudio publicado en los Archivos Europeos de Odontología Pediátrica en junio de 2021 destacó la importante carga de enfermedades dentales en Francia. El estudio indicó que la prevalencia de caries en la primera infancia y de caries grave en la primera infancia era del 15,8% y el 5,9%, respectivamente. Por lo tanto, con la creciente prevalencia de diversas enfermedades, se espera que la demanda de equipos dentales aumente durante el período previsto.

Además, los actores del mercado participan estratégicamente en asociaciones y colaboraciones para aumentar su penetración en Francia, impulsando el crecimiento del mercado en la región. Por ejemplo, en julio de 2021, SpineGaurd anunció el fortalecimiento de su asociación estratégica con ConfiDent ABC. El acuerdo ampliado implica intercambiar y compartir nueva propiedad intelectual más allá del uso de la tecnología DSG (Dynamic Surgical Guidance) en implantología dental. Además, en octubre de 2021, DentalMonitoring anunció que había recaudado 150 millones de dólares (128,9 millones de euros) en una nueva ronda de financiación. Con esto, la empresa también alcanzó el estatus de unicornio al alcanzar una valoración de más de mil millones de dólares (aproximadamente 859,6 millones de euros). Con esta evolución, se prevé que aumentará la disponibilidad de equipos dentales en Francia, lo que probablemente impulsará el crecimiento del mercado en los próximos años.

Por lo tanto, debido a los factores anteriores, incluida la población geriátrica en expansión, la alta prevalencia de enfermedades dentales y el desarrollo clave por parte de los actores del mercado, se prevé que el mercado estudiado crezca durante el período de análisis. Sin embargo, el creciente costo de las cirugías y la falta de un reembolso adecuado por la atención dental probablemente impedirán el crecimiento del mercado.

Tendencias del mercado de equipos dentales en Francia

Se espera que el segmento de prostodoncia sea testigo de un crecimiento significativo durante el período de pronóstico

La prostodoncia incluye equipos, dispositivos y consumibles para restaurar y reemplazar dientes perdidos o rotos. Se espera que el segmento experimente un crecimiento significativo durante el período de pronóstico, debido al aumento de la población geriátrica, el avance de la investigación en odontología protésica y los desarrollos clave de los actores del mercado.

La odontología protésica cuenta con numerosas herramientas utilizadas para las correcciones dentales y el equipo protésico se aplica ampliamente. También existe una creciente demanda de prótesis dentales en todo el país debido al creciente número de personas que envejecen, ya que el grupo de edad requiere implantes y restauraciones dentales. Por ejemplo, según los datos publicados por el Instituto Nacional de Estadística y Estudios Económicos de Francia (INSEE) en 2021, se espera que la población de personas de 65 años o más aumente considerablemente entre 2021 y 2040, impulsado en gran medida por la creciente número de personas de 75 años y más, del 21% al 26%, de 2021 a 2040, respectivamente.

Además, se espera que los desarrollos clave de los actores del mercado impulsen el crecimiento del segmento. Por ejemplo, en marzo de 2022, Anthogyr, una empresa del Grupo Straumann, lanzó su nuevo sistema de implantes, Axiom X3, en Sallanches, Francia. El nuevo sistema de implantes ofrece estabilidad ósea, integración biológica, adaptación de protocolos y cuestiones, inserción controlada, anclaje universal, guía y gestión del entorno óseo.

Además, con el avance de la investigación en odontología protésica, incluidas las mejoras en los implantes dentales y la restauración, se espera que aumente la demanda de procedimientos protésicos, lo que se prevé impulsará el crecimiento del segmento. Por ejemplo, investigadores franceses publicaron un estudio en el Journal of Prosthodontic Research en octubre de 2022 que destacó el uso de ultrasonido pulsado de baja intensidad (LIPUS) para estimular la osteointegración (formación de hueso) de los implantes dentales. El estudio demostró que LIPUS estimuló una formación ósea significativa y aceleró el proceso de curación del tejido en la interfaz hueso-implante. El estudio también afirmó que LIPUS resultó en baja toxicidad, inmunogenicidad y no invasión, lo que lo convierte en un tratamiento complementario para mejorar la formación de hueso alrededor de los implantes de titanio.

Por lo tanto, se espera que el segmento de prostodoncia sea testigo de un crecimiento significativo durante el período de pronóstico debido a los factores antes mencionados, incluida la población geriátrica en expansión, desarrollos clave por parte de los actores del mercado y el avance de la investigación en odontología prostodóncica.

Se espera que el segmento de consumibles dentales sea testigo de un crecimiento significativo durante el período de pronóstico

Los consumibles dentales incluyen materiales de restauración dental, alineadores, aparatos ortopédicos, suturas, hemostáticos y otros consumibles utilizados en procedimientos de tratamiento dental. Se espera que el segmento de consumibles dentales crezca significativamente durante el período de pronóstico, debido a la alta demanda de consumibles dentales, los desarrollos recientes de los actores clave y el avance de la investigación.

Se espera que los acontecimientos clave, como los lanzamientos de productos por parte de los actores del mercado, aumenten la disponibilidad de consumibles dentales en el país, lo que se espera que impulse el crecimiento del segmento. Por ejemplo, en septiembre de 2021, el fabricante de alineadores transparentes SmileDirectClub (SDC) anunció que planeaba lanzar sus productos de ortodoncia en Francia. Por tanto, se prevé que la introducción de esta tecnología conduciría a un aumento de los procedimientos de implantes dentales y a la expansión del mercado.

Además, se espera que la investigación en curso en materiales dentales y prácticas odontológicas de restauraciones dentales genere una mayor demanda de consumibles dentales, lo que se prevé que impulse el crecimiento del segmento. Por ejemplo, un estudio publicado en la revista Materials en octubre de 2021 por investigadores franceses destacó el alto potencial de los materiales dentales liberadores de iones y las lesiones cariosas cavitadas para las restauraciones dentales. El estudio subrayó el uso de materiales restauradores liberadores de iones específicos dependiendo de las situaciones clínicas del paciente y la susceptibilidad a la caries en los dientes permanentes de adultos para tratar las lesiones cariosas cavitadas. Además, un estudio publicado en el Journal of Dentistry en octubre de 2021 evaluó las restauraciones anteriores con composite de resina en Francia y algunos otros países. El estudio demostró que las frecuencias de mantenimiento de las restauraciones anteriores de composite de resina eran más altas en Francia.

Por lo tanto, se espera que el segmento de consumibles dentales experimente un crecimiento significativo durante el período de pronóstico debido a los factores antes mencionados, incluidos desarrollos clave de los actores del mercado y el avance de la investigación.

Descripción general de la industria de equipos dentales de Francia

El mercado francés de equipos es competitivo debido a la presencia de varias empresas que operan en el país. Los actores clave que operan en el mercado incluyen 3M, Carestream Dental Ltd, PLANMECA OY, Miglionico srl y Straumann Holding AG.

Líderes del mercado de equipos dentales en Francia

-

3M

-

Carestream Dental Ltd

-

PLANMECA OY

-

Miglionico s.r.l.

-

Straumann Holding AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de equipos dentales de Francia

- Abril de 2023 Henry Schein, Inc., un proveedor de atención médica, adquirió una participación mayoritaria en Biotech Dental SAS, un proveedor de alineadores transparentes, implantes dentales y software dental digital innovador con sede en Salon-de-Provence, Francia.

- Enero de 2023 Milestone Scientific, Inc., un desarrollador de instrumentos computarizados de administración de medicamentos que proporcionan inyecciones precisas e indoloras, firmó un acuerdo de distribución con Swedish Martina, un distribuidor y fabricante dental europeo. Según el acuerdo, a Suecia y Martina se le concedieron los derechos exclusivos para comercializar el sistema de anestesia unidental (STA) STA de Milestone en los nuevos mercados de Francia, España y Portugal.

Segmentación de la industria de equipos dentales en Francia

Según el alcance del informe, el equipo dental es una herramienta que utilizan los profesionales dentales para brindar tratamiento dental. Incluyen herramientas para examinar, manipular, tratar, restaurar y extraer los dientes y las estructuras bucales circundantes. El mercado de equipos dentales de Francia está segmentado por tipo de producto (equipos generales y de diagnóstico, consumibles dentales y otros dispositivos dentales), tratamiento (ortodoncia, endodoncia, periodoncia, prótesis) y usuario final (hospitales, clínicas, otros usuarios finales). El informe ofrece el valor (en USD) para los segmentos anteriores.

| Por producto | Equipos generales y de diagnóstico | Láseres Dentales |

| Equipo de radiología | ||

| Otros productos | ||

| Consumibles dentales | ||

| Otros dispositivos dentales | ||

| Por tratamiento | ortodoncia | |

| endodoncia | ||

| periodoncia | ||

| prostodoncia | ||

| Por usuario final | hospitales | |

| Clínicas | ||

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de equipos dentales en Francia

¿Qué tamaño tiene el mercado francés de equipos dentales?

Se espera que el tamaño del mercado francés de equipos dentales alcance los 560 millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,60% hasta alcanzar los 780 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de equipos dentales de Francia?

En 2024, se espera que el tamaño del mercado francés de equipos dentales alcance los 560 millones de dólares.

¿Quiénes son los actores clave en el mercado de Equipos dentales de Francia?

3M, Carestream Dental Ltd, PLANMECA OY, Miglionico s.r.l., Straumann Holding AG son las principales empresas que operan en el mercado de equipos dentales de Francia.

¿Qué años cubre este mercado de equipos dentales de Francia y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado francés de equipos dentales se estimó en 520 millones de dólares. El informe cubre el tamaño histórico del mercado de Equipos dentales de Francia para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Equipos dentales de Francia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria de equipos dentales de Francia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de equipos dentales de Francia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de equipos dentales de Francia incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.