Análisis de mercado de FPSO

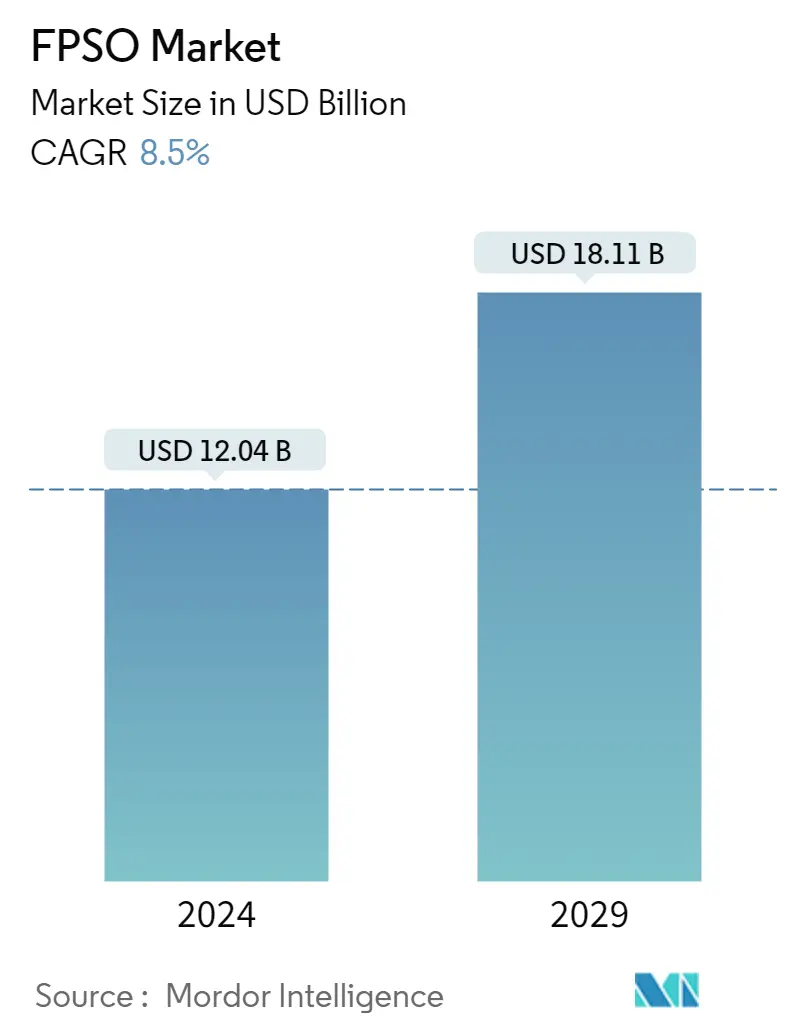

El tamaño del mercado de FPSO se estima en 12,04 mil millones de dólares en 2024, y se espera que alcance los 18,11 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,5% durante el período previsto (2024-2029).

- A medio plazo, se espera que las crecientes actividades de exploración y producción en aguas profundas y ultraprofundas impulsen el mercado de FPSO durante el período previsto.

- Por otro lado, se espera que el alto costo inicial obstaculice el crecimiento del mercado durante el período previsto.

- Sin embargo, se espera que los avances tecnológicos y la innovación en los sistemas FPSO creen enormes oportunidades para el mercado FPSO.

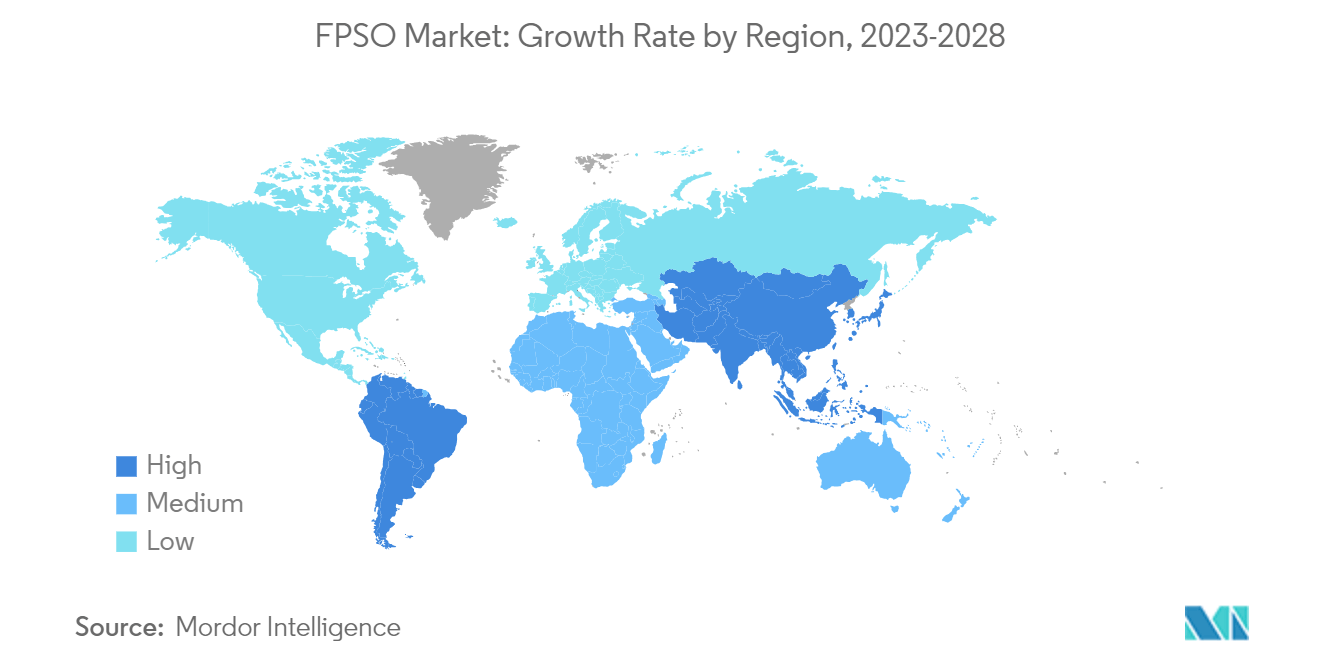

- Se espera que América del Sur sea una región dominante para el mercado de FPSO debido al aumento de las actividades offshore en la región.

Tendencias del mercado de FPSO

Se espera que la FPSO propiedad de contratistas domine el mercado

- Hay tres métodos principales para adquirir FPSO nueva construcción, conversión de una embarcación existente y redespliegue de una unidad existente. Entre estas opciones, la redistribución plantea varios desafíos debido a la naturaleza altamente personalizada de la FPSO para un campo específico. Como resultado, los operadores han favorecido predominantemente los enfoques de nueva construcción y conversión, a menudo confiando en contratistas externos con experiencia especializada para estos servicios durante las últimas dos décadas.

- Las FPSO propiedad de contratistas ofrecen ventajas de costos sobre las FPSO propiedad de operadores o plataformas fijas. Los contratistas, que se especializan en el diseño, construcción y operación de FPSO, pueden lograr economías de escala y optimizar la utilización de su flota, lo que resulta en costos reducidos para los operadores. Esto hace que las FPSO propiedad de contratistas sean una opción atractiva para los operadores que buscan soluciones rentables.

- Las FPSO propiedad de contratistas generalmente están disponibles para arrendamiento, lo que brinda a los operadores una mayor flexibilidad en el desarrollo del campo. El arrendamiento permite a los operadores acceder e implementar FPSO con inversiones de capital iniciales mínimas, beneficiando a operadores más pequeños o proyectos con perfiles de producción inciertos.

- Con el aumento de las actividades costa afuera, el costo de las actividades de exploración y producción y la subcontratación de las actividades relacionadas con FPSO a contratistas. Esto permite a los operadores asignar sus recursos y atención a áreas donde pueden crear el mayor valor, dejando las operaciones de FPSO a contratistas especializados.

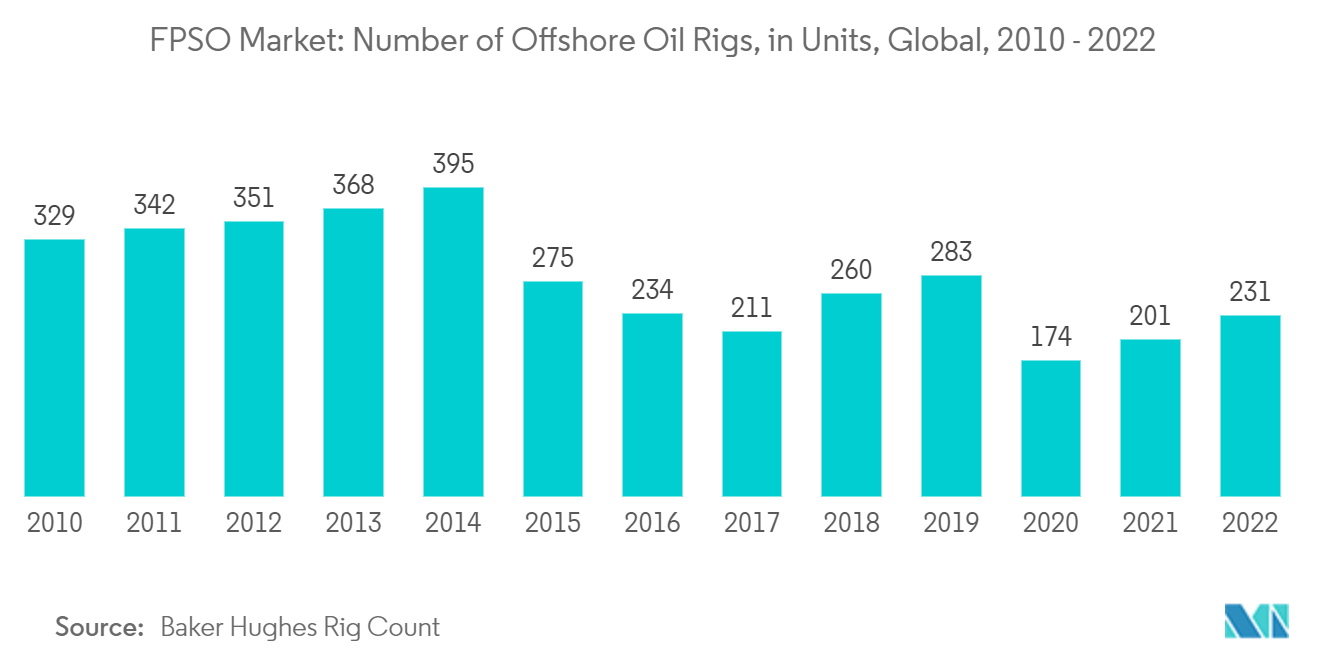

- Por ejemplo, según Baker Hughes Rig Count, a finales de 2022, había alrededor de 231 plataformas marinas, las plataformas marinas registraron alrededor del 14,9% en comparación con el año anterior, lo que significa un aumento en las actividades de exploración y producción marinas, lo que impulsó en consecuencia la demanda de FPSO.

- En mayo de 2023, MODEC, un proveedor japonés de FPSO, obtuvo un contrato de Equinor para suministrar un buque FPSO para el bloque BM-C-33 en la cuenca de Campos, frente a la costa de Brasil. Además de entregar la FPSO, que se espera que esté terminada para 2027, MODEC proporcionará a Equinor servicios de operaciones y mantenimiento durante el primer año de producción de petróleo de la FPSO. Posteriormente, Equinor planea asumir las responsabilidades operativas de la FPSO.

- Por lo tanto, según los puntos mencionados anteriormente, se espera que la FPSO propiedad del contratista domine el mercado durante el período previsto.

Se espera que América del Sur domine el mercado

- Se prevé que la región sudamericana ejerza la mayor influencia en el mercado mundial de FPSO. En particular, Brasil y Guyana se han convertido en actores clave en este mercado, experimentando un aumento significativo en la demanda de FPSO en los últimos años.

- América del Sur tiene importantes reservas marinas de petróleo y gas, particularmente en Brasil y Guyana. Estas reservas están ubicadas en áreas de aguas profundas y ultraprofundas, lo que requiere FPSO para una producción, almacenamiento y descarga eficientes. El potencial de descubrimientos y producción a gran escala en estas regiones impulsa la demanda de FPSO.

- Por ejemplo, en noviembre de 2022, Diamond Offshore obtuvo un contrato de programa de perforación de Petrobras en Brasil para su plataforma semisumergible de aguas ultraprofundas, Ocean Courage. El contrato tiene una duración de cuatro años, con una opción sin precio de prórroga por otros cuatro años. Se estima que la duración firme del contrato está valorada en alrededor de 429 millones de dólares, lo que incluye una tarifa de movilización y la prestación de servicios.

- Además, América del Sur tiene extensas reservas presalinas, especialmente en las cuencas de Santos y Campos de Brasil. Estas reservas están ubicadas debajo de gruesas capas de sal, lo que presenta desafíos técnicos para la exploración y producción. Las FPSO son adecuadas para estos entornos desafiantes, ya que pueden operar de manera segura en aguas profundas y manejar los complejos requisitos de procesamiento de los campos presalinos.

- Por lo tanto, según los puntos anteriores, se espera que la región sudamericana domine el mercado de FPSO durante el período previsto.

Descripción general de la industria FPSO

El mercado de FPSO está semiconsolidado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Petroleo Brasileiro SA (Petrobras), CNOOC Ltd, TotalEnergies SE, Exxon Mobil Corp. y Shell PLC.

Líderes del mercado de FPSO

-

CNOOC Ltd.

-

Petroleo Brasileiro SA (Petrobras)

-

Shell Plc.

-

Exxon Mobil Corp

-

TotalEnergies SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado FPSO

- Mayo de 2023 SBM Offshore y Esso Exploration Production Guyana firmaron un acuerdo de habilitación de operaciones y mantenimiento de 10 años. El acuerdo implica que SBM Offshore sea responsable de las operaciones y el mantenimiento de cuatro FPSO Liza Destiny, Liza Unity, Prosperity y ONE GUYANA.

- Abril de 2023 tras una importante mejora para permitir la producción de gas, Shell reanudó sus operaciones en el campo Pierce en el Mar del Norte Central del Reino Unido. El buque flotante de producción, almacenamiento y descarga (FPSO) Haewene Brim, utilizado para la producción de hidrocarburos en el campo Pierce, sufrió modificaciones significativas. Se instaló una nueva línea submarina de exportación de gas que se conecta al sistema de gasoductos SEGAL, que transporta gas a las instalaciones de St Fergus al norte de Aberdeen. Este desarrollo permite la extracción de gas del campo Pierce, que anteriormente se había centrado únicamente en la producción de petróleo.

- Abril de 2023 KBR, con sede en Houston, anunció oficialmente la adquisición inesperada de un contrato de ingeniería para el proyecto Bay du Nord de Equinor, valorado en 9.400 millones de dólares y ubicado en la región costera del este de Canadá. El contrato adjudicado contempla la posibilidad de prestar servicios de diseño de detalle y gestión de adquisiciones hasta la finalización de la unidad FPSO (Floating Production, Storage, and Offloading).

Segmentación de la industria FPSO

FPSO significa producción, almacenamiento y descarga flotantes. Es un tipo de embarcación costa afuera utilizada en la industria del petróleo y el gas para producir, procesar, almacenar y descargar hidrocarburos. Las FPSO generalmente se implementan en campos marinos donde no es factible o económicamente viable construir plataformas de producción fijas.

El mercado de FPSO está segmentado por construcción, profundidad del agua y geografía. Por Construcción, el mercado se segmenta en propiedad del contratista y propiedad del operador. Por profundidad del agua, el mercado se segmenta en aguas poco profundas, aguas profundas y aguas ultraprofundas. El informe también cubre el tamaño del mercado y los pronósticos para el mercado FPSO en las principales regiones. El informe ofrece el tamaño del mercado y las previsiones para el mercado FPSO en ingresos (USD) para todos los segmentos anteriores.

| Propiedad del operador |

| Propiedad del contratista |

| Agua poco profunda |

| Aguas profundas |

| Agua ultraprofunda |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Noruega |

| Reino Unido | |

| Rusia | |

| Holanda | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Australia | |

| Indonesia | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Venezuela | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Argelia | |

| Resto de Medio Oriente y África |

| Propiedad | Propiedad del operador | |

| Propiedad del contratista | ||

| Profundidad del agua | Agua poco profunda | |

| Aguas profundas | ||

| Agua ultraprofunda | ||

| Análisis del mercado regional geográfico {Tamaño del mercado y pronóstico de demanda hasta 2028 (solo para regiones)} | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Noruega | |

| Reino Unido | ||

| Rusia | ||

| Holanda | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Australia | ||

| Indonesia | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Venezuela | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Argelia | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de FPSO

¿Qué tamaño tiene el mercado FPSO?

Se espera que el tamaño del mercado de FPSO alcance los 12,04 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,5% hasta alcanzar los 18,11 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado FPSO?

En 2024, se espera que el tamaño del mercado de FPSO alcance los 12.040 millones de dólares.

¿Quiénes son los actores clave en el mercado FPSO?

CNOOC Ltd., Petroleo Brasileiro SA (Petrobras), Shell Plc., Exxon Mobil Corp, TotalEnergies SE son las principales empresas que operan en el mercado FPSO.

¿Cuál es la región de más rápido crecimiento en el mercado FPSO?

Se estima que América del Sur crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado FPSO?

En 2024, América del Sur representa la mayor cuota de mercado en el mercado FPSO.

Última actualización de la página el:

Informe de la industria FPSO

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de FPSO en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de FPSO incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.