Tamaño del mercado de conservantes alimentarios

| Período de Estudio | 2019 - 2029 |

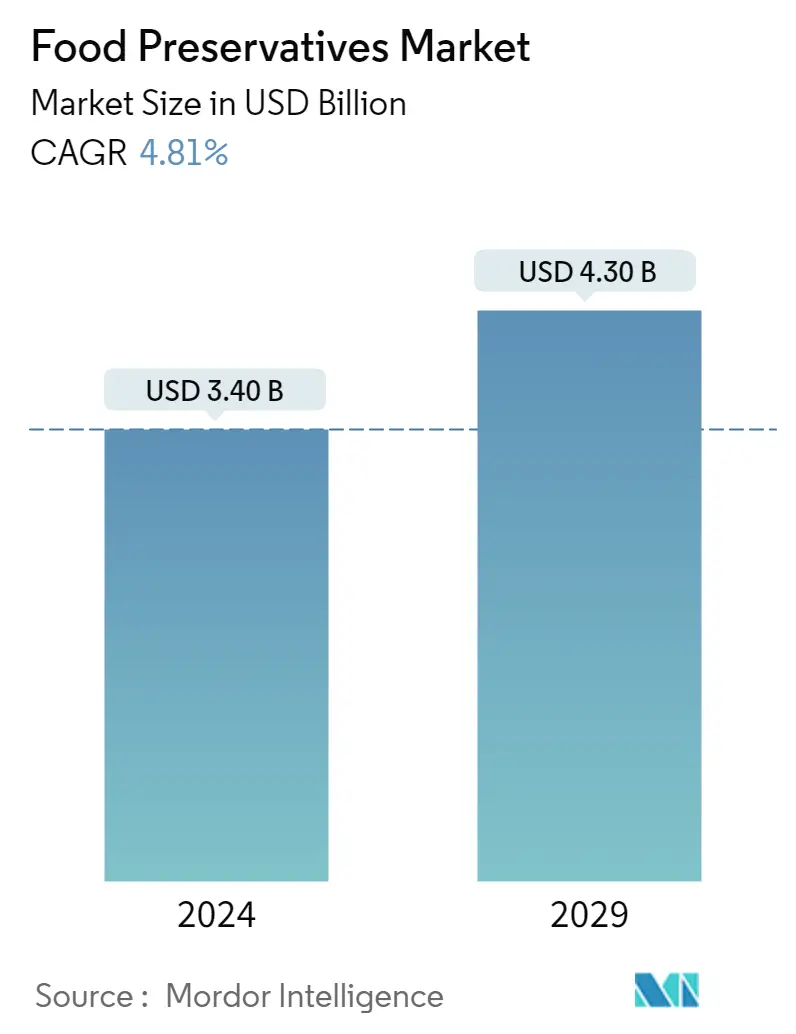

| Volumen del mercado (2024) | USD 3.40 mil millones de dólares |

| Volumen del mercado (2029) | USD 4.30 mil millones de dólares |

| CAGR(2024 - 2029) | 4.81 % |

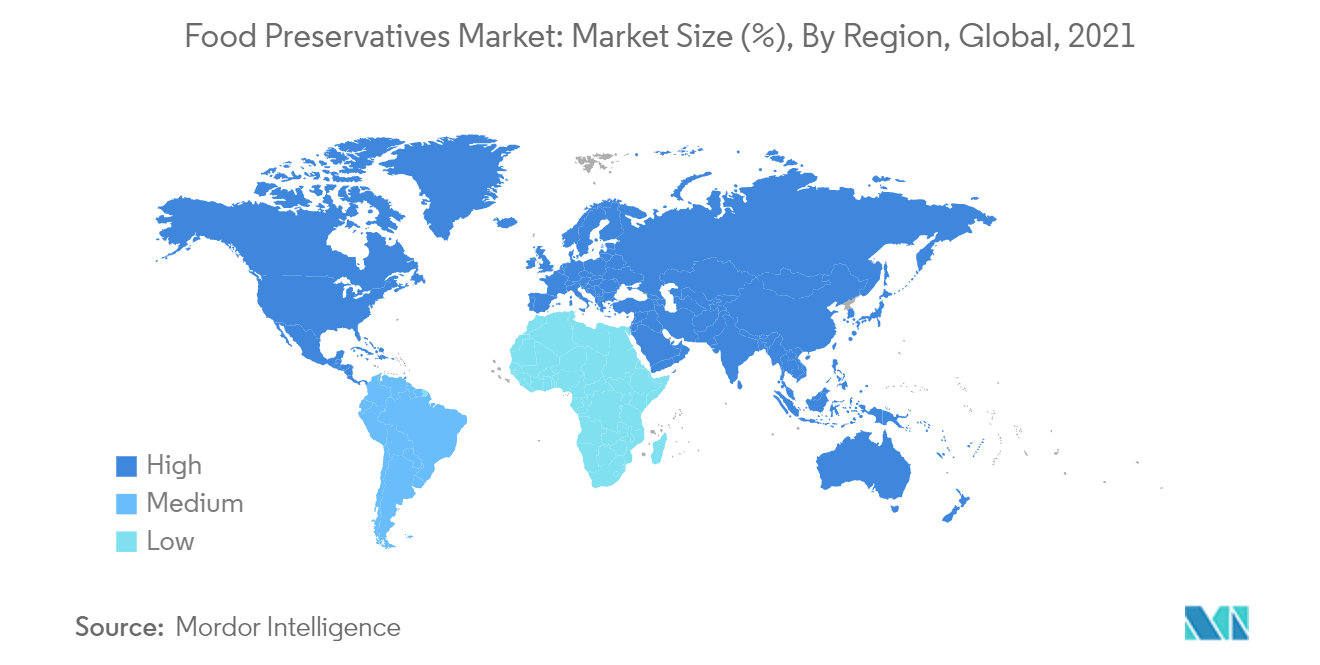

| Mercado de Crecimiento Más Rápido | Medio Oriente y África |

| Mercado Más Grande | América del norte |

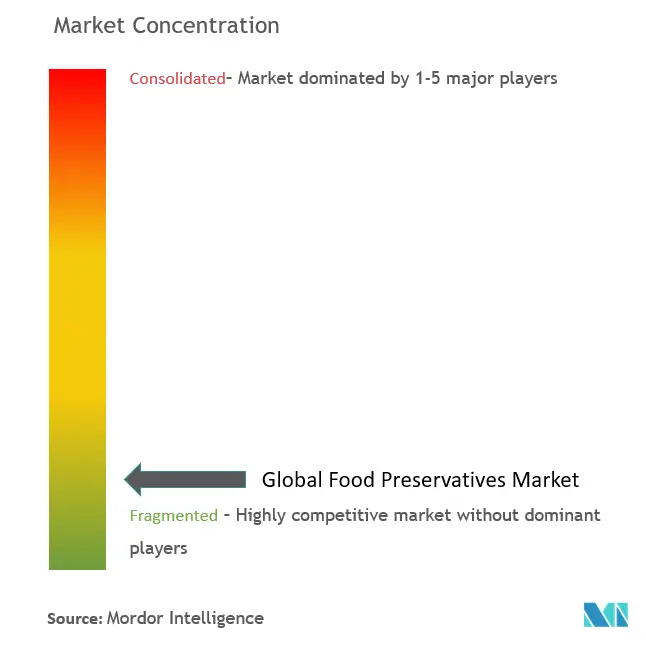

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de conservantes alimentarios

El tamaño del mercado de conservantes de alimentos se estima en 3,40 mil millones de dólares en 2024, y se espera que alcance los 4,30 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,81% durante el período previsto (2024-2029).

El brote de COVID-19 provocó un aumento de las ventas minoristas y de productos de larga duración en todo el mercado mundial debido a las restricciones para salir. Por lo tanto, la mayoría de la población en todo el mundo se dedica a almacenar comestibles y productos alimenticios envasados para sus hogares. Esto finalmente tuvo un impacto positivo en la demanda industrial de conservantes alimentarios debido al aumento de la demanda de alimentos procesados. Además, ha habido un aumento en el número de personas que desean comidas listas para comer (RTE), lo que ha abierto nuevas oportunidades para las empresas que fabrican conservantes alimentarios.

La fuerte correlación entre el mercado de conservantes alimentarios y el mercado de alimentos procesados está impulsando el crecimiento del mercado, ya que hay un aumento en la demanda de alimentos procesados a nivel mundial. La demanda de conservantes alimentarios ha aumentado porque se utilizan en más industrias alimentarias. Las propiedades antimicrobianas y antioxidantes de estos conservantes alimentarios los hacen necesarios para que la industria alimentaria haga que los productos duren más e impidan que las bacterias hagan cosas que no deberían. Sorbato , por ejemplo, se cree que es un buen conservante de alimentos cuando se usa en un ambiente limpio y en productos elaborados con buenas prácticas de fabricación. Los sorbatos se usan mucho para hacer que los alimentos y bebidas procesados duren más. También se utilizan para elaborar embutidos, yogures, quesos, tartas y muchas cosas más. Los sorbatos también impiden que diferentes tipos, especies, cepas, propiedades de sustrato y factores ambientales hagan crecer los microorganismos. Además, diferentes agencias reguladoras como la Administración de Alimentos y Medicamentos, la Organización para la Agricultura y la Alimentación y la Autoridad Europea de Seguridad Alimentaria han presentado directrices que dicen que el sorbato de potasio generalmente se considera seguro, que se abrevia como GRAS. El conservante no se acumula en el cuerpo y pasa a través de él.

El mercado está impulsado por la creciente necesidad de soluciones de etiquetas limpias, la creciente popularidad de los alimentos procesados y envasados y la complejidad de la cadena de suministro de la industria alimentaria. Es probable que el mercado de conservantes alimentarios se vea impulsado por el crecimiento del comercio minorista organizado, especialmente en los mercados emergentes. Las principales limitaciones del mercado incluyen el mayor costo de los conservantes naturales (que tienen una mayor demanda) y la conciencia de los consumidores sobre los efectos secundarios de los conservantes sintéticos. Por ejemplo, Corbion NV aumentó su producción de ácido láctico y productos elaborados a partir de ácido láctico en marzo de 2021 trabajando al mismo tiempo en proyectos de expansión en Europa y otros lugares.

Tendencias del mercado de conservantes alimentarios

Aumento de la demanda de productos alimenticios con etiqueta limpia

A medida que ha aumentado la necesidad de antioxidantes naturales, antimicrobianos y otros conservantes alimentarios naturales, también ha aumentado la necesidad de alimentos con etiqueta limpia. Los consumidores son cada vez más conscientes de su salud y prefieren productos con etiquetas limpias a aquellos con ingredientes artificiales. Los consumidores comprueban con frecuencia los ingredientes de los productos antes de comprarlos. Hay grandes expectativas entre los consumidores de todo el mundo de que los productos alimenticios, incluidas la carne y las aves, tengan ingredientes con etiquetas limpias. Esta creciente preocupación de los consumidores los está empujando mucho más abajo en la cadena de valor, de regreso a los ingredientes y aumentando la demanda de conservantes alimentarios naturales. Los fabricantes de conservantes alimentarios también han adaptado la producción de aditivos de etiqueta limpia que pueden resultar útiles a la hora de desarrollar productos de etiqueta limpia. Estos conservantes de etiqueta limpia han encontrado sus aplicaciones en diversos productos alimenticios y otras aplicaciones. Por lo tanto, los fabricantes de alimentos y bebidas también están reformulando cada vez más sus productos para satisfacer la cambiante demanda de ingredientes naturales de los consumidores. Por ejemplo, Millbo, una empresa con sede en Italia, fue nominada al Premio a la Innovación Fi Europe 2021 por la creación de un ingrediente natural, X-Tra Guard, que elimina la necesidad de conservantes de ácido sórbico.

Por lo tanto, utilizar ingredientes con etiquetas limpias también ayuda a las empresas con su marketing y marca. Como la gente quiere saber más sobre los ingredientes y aditivos de los alimentos que consumen, se espera que el mercado de conservantes alimentarios de etiqueta limpia crezca rápidamente durante el período de pronóstico.

América del Norte tiene la participación máxima en el mercado

La creciente demanda de alimentos preparados y procesados está impulsando a los fabricantes a utilizar conservantes alimentarios para mejorar la vida útil de los productos alimenticios. Además, América del Norte es un importante exportador de frutas, lo que aumenta la demanda de conservantes. La conciencia relacionada con varios riesgos asociados con los conservantes químicos ha impulsado el mercado de conservantes naturales. América del Norte tiene políticas altamente reguladas con respecto a la comercialización de productos e ingredientes alimentarios. Tales regulaciones han ofrecido oportunidades de crecimiento lucrativas para que los fabricantes introduzcan conservantes novedosos con efectos secundarios mínimos o nulos en la salud humana. Como parte de su estrategia, las empresas están gastando cantidades significativas en el desarrollo de técnicas para producir conservantes utilizando más ingredientes naturales que insumos sintéticos. Por ejemplo, en 2021, Corbion NV recibió una patente europea para su fermento de frutas, que contiene ácido orgánico natural y otros componentes de sabor y tiene una amplia aplicación en diferentes industrias alimentarias, como una panadería. Esta patente se extiende a los Estados Unidos.

La demanda de productos de etiqueta limpia ha ido aumentando la demanda de conservantes naturales. La preocupación adicional de los consumidores por los conservantes artificiales y los potenciadores del sabor ha llevado a los fabricantes a reformular sus productos. El crecimiento de este segmento del mercado también puede atribuirse a la creciente aceptación de conservantes naturales por parte de diferentes organizaciones gubernamentales. Además, a modo de ejemplo, el cambio de los consumidores canadienses hacia alimentos y bebidas orgánicos está impulsando la demanda de aditivos alimentarios naturales, incluidos los conservantes. Por ejemplo, Natural Products Canada anunció un fondo de inversión de 50 mil millones de dólares en 2021 para ayudar a las empresas canadienses en etapa inicial a crear sustitutos de origen natural para productos sintéticos con el fin de impulsar la penetración de ingredientes naturales y reemplazar sus contrapartes sintéticas.

Descripción general de la industria de conservantes alimentarios

El mercado de conservantes alimentarios está muy fragmentado y competitivo, con la presencia de muchos actores globales. Las empresas más activas a nivel mundial incluyen Eastman Chemical Company, International Flavors Fragrances Inc., Tate Lyle PLC, Givuadan SA y Corbion NV. Para fortalecer su posición en el mercado, estos actores se han centrado en innovaciones, expansiones y asociaciones de productos. Estos actores tienen una posición sólida en las categorías de conservantes naturales y etiquetas limpias de rápido crecimiento, beneficiándose del mayor uso de estos conservantes en alimentos y bebidas en general. La estrategia de desarrollar nuevos productos y asociaciones con actores locales ayuda a aumentar la presencia de la empresa en el país extranjero y lanzar nuevos productos de acuerdo con las preferencias cambiantes de los consumidores.

Líderes del mercado de conservantes alimentarios

-

Eastman Chemical Company

-

Tate & Lyle PLC

-

Givuadan SA

-

Corbion NV

-

International Flavors & Fragrances Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de conservantes alimentarios

Julio de 2022 Kemin Industries Inc. lanzó un nuevo conservante de alimentos, RUBINITE GC Dry, como sustituto del nitrito de sodio. Según la empresa, RUBINITE es una alternativa natural que puede usarse como agente curador en alimentos, ofreciendo la mejor protección microbiológica y manteniendo la estabilidad del producto. Además, Kemin Industries tiene la intención de emplearlo en productos cárnicos procesados como salchichas y hot dogs.

Marzo de 2022 DSM lanzó DelvoGuardcultures, dirigido a los productores que buscan soluciones de etiqueta limpia y al mismo tiempo les brinda una solución para extender la vida útil de sus productos lácteos como yogur, queso fresco y crema agria.

Noviembre de 2021 Tate Lyle PLC anunció la construcción de una nueva caldera de biomasa en su planta de acidulantes en Santa Rosa, Brasil.

Abril de 2021 Kemin Industries Inc. amplió su acuerdo de distribución con Diethelm Keller Siber Hegner (DKSH) para incluir la distribución de Kemin Food Technologies Asia en Filipinas e Indonesia.

Informe de mercado de conservantes de alimentos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo

5.1.1 Antioxidantes

5.1.1.1 Antioxidantes naturales

5.1.1.2 Antioxidantes sintéticos

5.1.2 Antimicrobianos

5.1.2.1 Antimicrobiano Natural

5.1.2.2 Antimicrobiano sintético

5.1.3 acidulante

5.1.4 Otros tipos

5.2 Solicitud

5.2.1 Panadería y Confitería

5.2.2 Carne y aves de corral

5.2.3 Comidas listas

5.2.4 Aperitivos dulces y salados

5.2.5 Salsas y Aderezos

5.2.6 Aceites comestibles

5.2.7 Otras aplicaciones

5.3 Geografía

5.3.1 América del norte

5.3.1.1 Estados Unidos

5.3.1.2 Canada

5.3.1.3 México

5.3.1.4 Resto de América del Norte

5.3.2 Europa

5.3.2.1 España

5.3.2.2 Reino Unido

5.3.2.3 Alemania

5.3.2.4 Francia

5.3.2.5 Italia

5.3.2.6 Rusia

5.3.2.7 El resto de Europa

5.3.3 Asia-Pacífico

5.3.3.1 Porcelana

5.3.3.2 Japón

5.3.3.3 India

5.3.3.4 Australia

5.3.3.5 Resto de Asia-Pacífico

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Sudáfrica

5.3.5.2 Emiratos Árabes Unidos

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Estrategias más adoptadas

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Kemin Industries Inc.

6.3.2 Givuadan SA

6.3.3 Synthite Industries Ltd.

6.3.4 International Flavors & Fragrances Inc.

6.3.5 Mane Kancor Ingredients Pvt. Ltd.

6.3.6 BASF SE

6.3.7 Tate & Lyle PLC

6.3.8 Corbion NV

6.3.9 Hawkins Watt Limited

6.3.10 Eastman Chemical Company

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de conservantes alimentarios

Los conservantes de alimentos son sustancias o productos químicos que se añaden a los alimentos y bebidas para evitar que se descompongan debido a reacciones químicas que no son buenas. Estas sustancias dificultan el crecimiento de la acción microbiana en las sustancias de los alimentos.

El mercado de conservantes de alimentos está segmentado por tipo, aplicación y geografía. Por tipo, el mercado se segmenta en antioxidantes, antimicrobianos, acidulantes y otros tipos. Tanto los antioxidantes como los antimicrobianos se clasifican además según sus formas naturales y sintéticas. Según la aplicación, el mercado se segmenta de la siguiente manera panadería y confitería; carne y aves de corral; comidas listas; snacks dulces y salados; salsas y aderezos; aceites comestibles; y otras aplicaciones. El mercado está segmentado según la geografía en América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Tipo | ||||||

| ||||||

| ||||||

| ||||||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de conservantes alimentarios

¿Qué tamaño tiene el mercado de conservantes alimentarios?

Se espera que el tamaño del mercado de conservantes de alimentos alcance los 3,40 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,81% para alcanzar los 4,30 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Conservantes de alimentos?

En 2024, se espera que el tamaño del mercado de conservantes alimentarios alcance los 3.400 millones de dólares.

¿Quiénes son los actores clave en el mercado Conservantes de alimentos?

Eastman Chemical Company, Tate & Lyle PLC, Givuadan SA, Corbion NV, International Flavors & Fragrances Inc. son las principales empresas que operan en el mercado de conservantes de alimentos.

¿Cuál es la región de más rápido crecimiento en el mercado Conservantes de alimentos?

Se estima que Oriente Medio y África crecerán a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de conservantes de alimentos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de conservantes de alimentos.

¿Qué años cubre este mercado de Conservantes de alimentos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de conservantes alimentarios se estimó en 3.240 millones de dólares. El informe cubre el tamaño histórico del mercado de Conservantes de alimentos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Conservantes de alimentos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de conservantes alimentarios

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Conservantes de piensos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Conservantes de piensos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.