Tamaño y Participación del Mercado de Envases Flexibles

Análisis del Mercado de Envases Flexibles por Mordor Intelligence

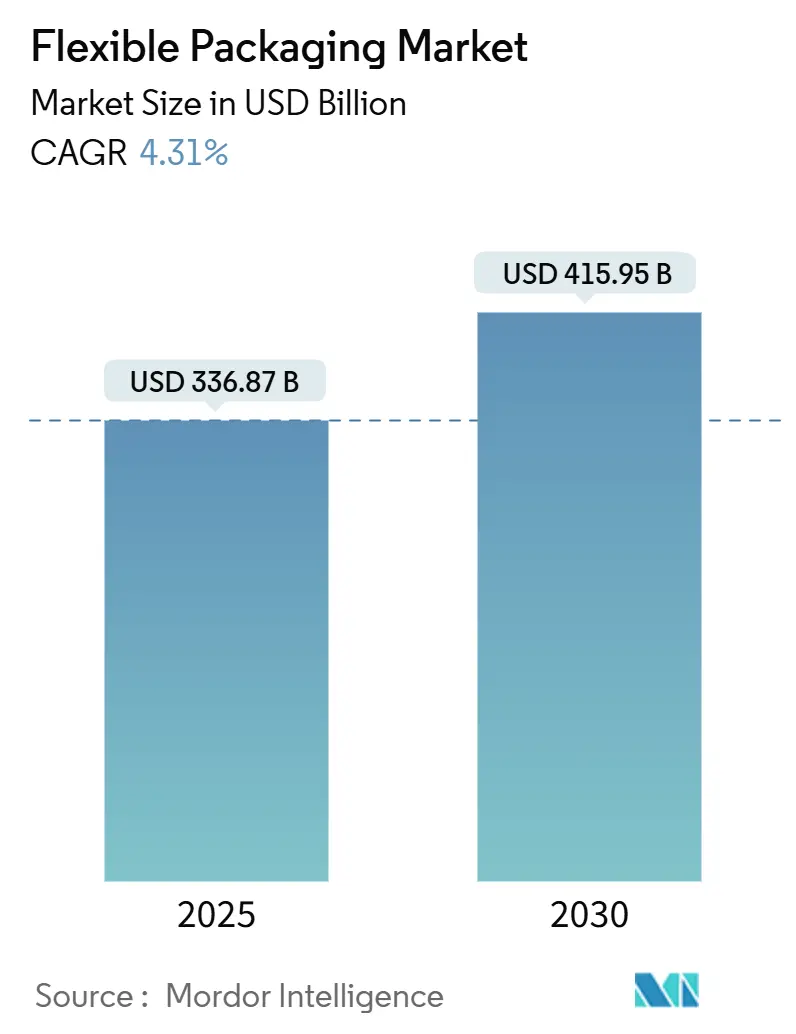

Se estima que el tamaño del Mercado de Envases Flexibles es de USD 336.87 mil millones en 2025, y se espera que alcance USD 415.95 mil millones para 2030, con una TCAC del 4.31% durante el período de pronóstico (2025-2030).

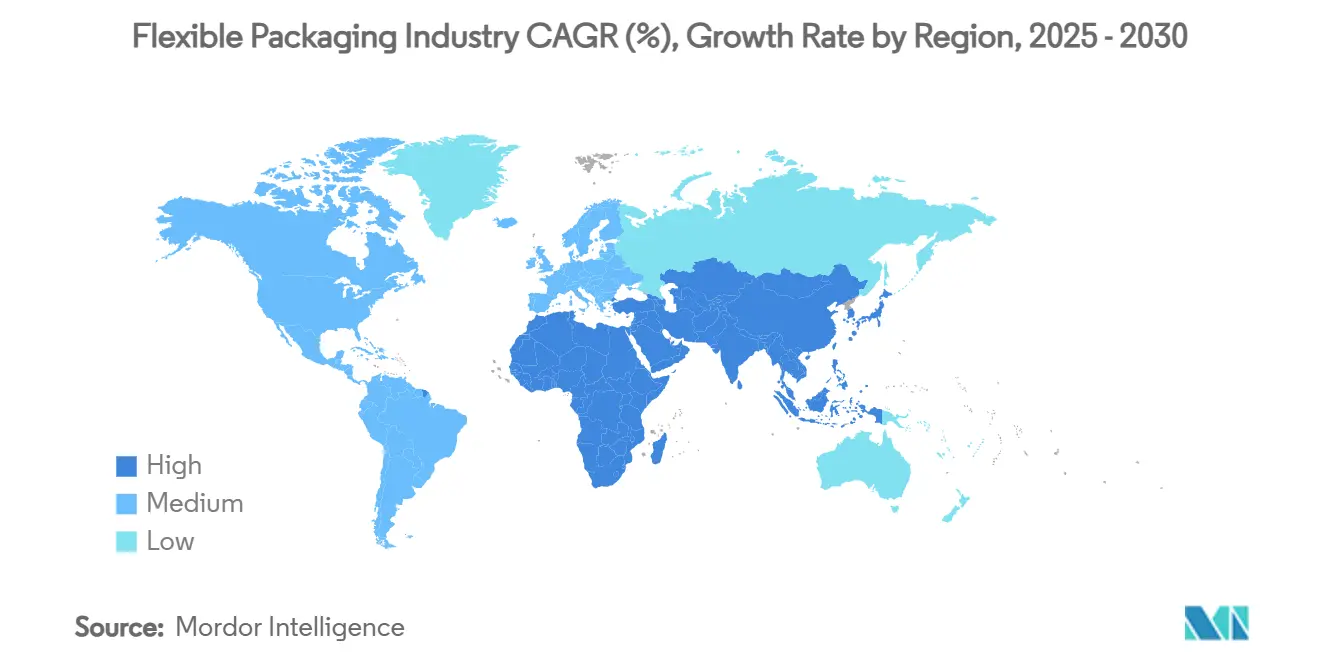

Los mandatos de sostenibilidad en aumento, la rápida expansión del comercio electrónico y la demanda de las marcas por formatos ligeros y de alta barrera están ampliando las oportunidades de la industria de envases flexibles. Los avances en ciencia de materiales, particularmente en estructuras mono-material, están reduciendo la presión sobre los vertederos y desbloqueando nuevos flujos de ingresos circulares para los convertidores. La impresión digital está comprimiendo los ciclos de lanzamiento para productos de nicho, mientras que los flujos de trabajo justo-a-tiempo mitigan la volatilidad de ganancias causada por las fluctuaciones de precios de poliolefinas. Regionalmente, la creciente clase media de Asia Pacífico y la escala manufacturera sustentan su liderazgo, mientras que el auge de la infraestructura de empaques de Medio Oriente y África está acelerando su crecimiento de recuperación.

Conclusiones Clave del Informe

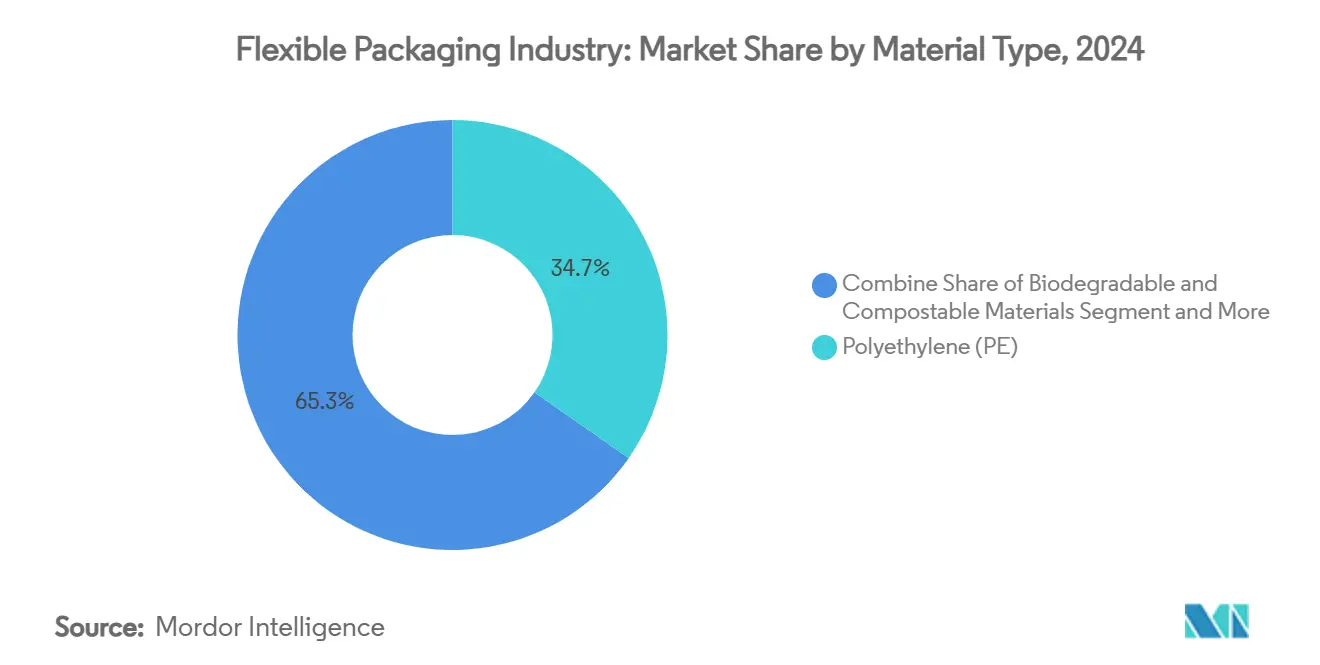

- Por tipo de material, el polietileno lideró con el 34.71% de la participación de la industria de envases flexibles en 2024; se proyecta que los materiales biodegradables y compostables registren la TCAC más rápida del 7.76% hasta 2030.

- Por tipo de producto, las bolsas capturaron el 46.74% de participación en ingresos del tamaño de la industria de envases flexibles en 2024, mientras que las películas y envolturas están preparadas para la TCAC más rápida del 5.72% hasta 2030.

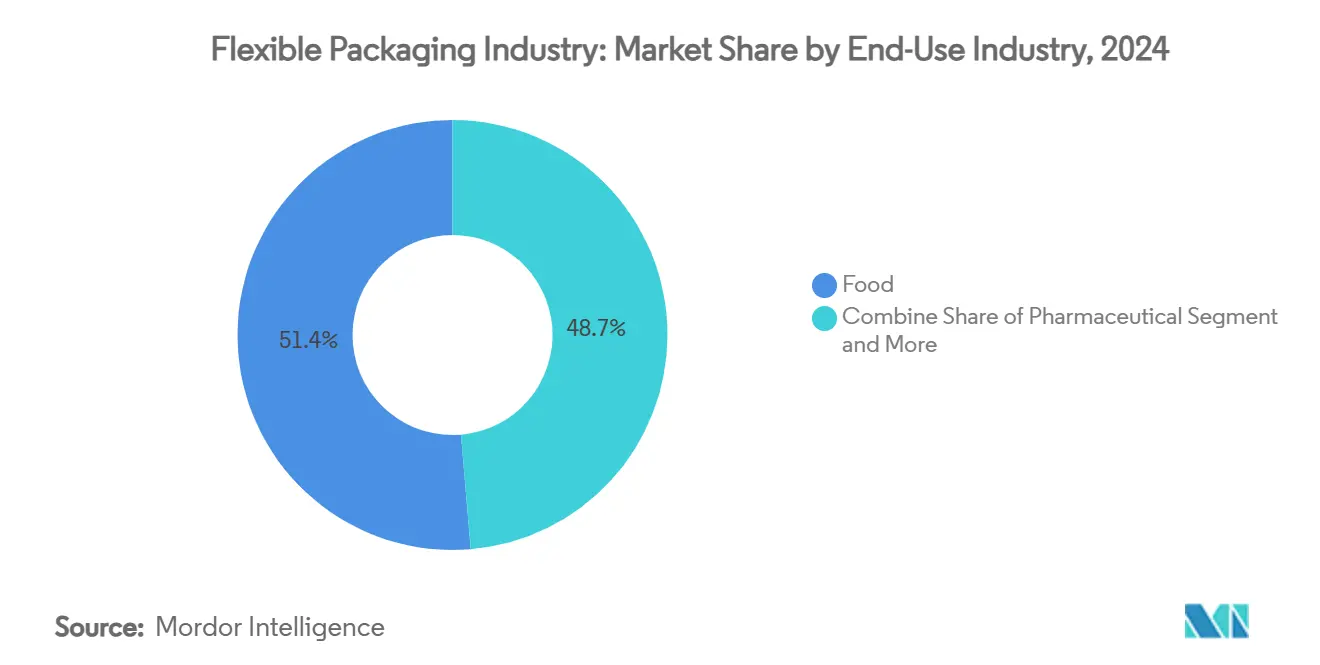

- Por industria de uso final, los alimentos representaron el 51.35% del tamaño de la industria de envases flexibles en 2024; se pronostica que los farmacéuticos crezcan a una TCAC del 6.58% entre 2025-2030.

- Por canal de distribución, las ventas directas dominaron con el 65.89% de la participación de la industria de envases flexibles en 2024, mientras que los canales indirectos están expandiéndose a una TCAC del 5.89%.

- Asia Pacífico mantuvo el 45.24% de la participación de la industria de envases flexibles en 2024, y se espera que la región de Medio Oriente y África registre la TCAC más alta del 6.16% hasta 2030.

Tendencias e Insights del Mercado Global de Envases Flexibles

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en la demanda de comercio electrónico por sobres protectores ligeros en América del Norte | +0.8% | América del Norte, con efecto expansivo a Europa y Asia Pacífico | Mediano plazo (2-4 años) |

| Cambio de marcas FMCG asiáticas hacia películas reciclables mono-material para cumplir mandatos EPR | +1.0% | Asia Pacífico, particularmente India, China y ASEAN | Largo plazo (≥ 4 años) |

| Adopción rápida de bolsas retortables para comidas listas para consumir en Europa | +0.6% | Europa, con adopción creciente en América del Norte | Mediano plazo (2-4 años) |

| Cambio de marcas de café y bebidas especializadas a películas de alta barrera en América del Sur | +0.4% | América del Sur, particularmente Brasil y Colombia | Corto plazo (≤ 2 años) |

| Inversiones en impresión digital habilitando personalización masiva para empaques cosméticos | +0.7% | Global, con concentración en Europa y América del Norte | Mediano plazo (2-4 años) |

| Crecimiento en la demanda de blísteres biológicos de cadena fría impulsando envases flexibles farmacéuticos | +0.5% | América del Norte, Europa y Asia Pacífico desarrollado | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en la demanda de comercio electrónico por sobres protectores ligeros

Las ventas en línea de América del Norte se expandieron un 15.4% en 2024, empujando a los minoristas a adoptar sobres de burbujas flexibles que reducen las tarifas de peso dimensional hasta un 30%. La eliminación de 9,100 toneladas métricas de plástico por parte de Amazon en India y su despliegue más amplio de bolsas acolchadas de papel reciclables ilustran cómo los compromisos corporativos de carbono están dirigiendo las adquisiciones hacia híbridos de fibra y película[1]Amazon, "Packaging Innovation," sustainability.aboutamazon.comLos libros de pedidos de convertidores ahora favorecen sobres reciclables en la acera con películas de alto contenido reciclado, generando adiciones de capacidad en Estados Unidos y México. Los volúmenes también se están expandiendo a Europa a medida que se endurecen los mandatos de dimensionamiento correcto, mientras que las redes de paquetería asiáticas replican estos formatos costo-eficientes. El efecto neto es un impulso sostenido en la demanda de sobres poli-recubiertos que eleva la industria de envases flexibles más allá de los usos finales tradicionales de FMCG.

Cambio de marcas FMCG asiáticas hacia películas reciclables mono-material

Las Reglas de Gestión de Residuos Plásticos de India en el año fiscal 2025 requieren que los propietarios de marcas demuestren el reciclaje cuantificable de sus huellas de empaques, obligando a los principales actores de alimentos y cuidado bucal a reemplazar laminados multicapa con películas de poliolefina únicamente. Soluciones como WICOFILM basado en PP de Wipf AG preservan las barreras de oxígeno y aroma, pero fluyen sin problemas a través de los flujos de reciclaje existentes. [2] Wipf AG, "Sustainable Mono-Material Packaging," wipf.chLas marcas de cuidado personal de ASEAN hacen eco de este cambio, aprovechando bolsas mono-material para asegurar el atractivo en estantes mientras satisfacen esquemas de devolución de minoristas. La innovación del lado de la oferta se está extendiendo por Asia Pacífico, ayudando a la región a reforzar su control del 45.24% sobre la industria de envases flexibles. Con la mayoría de las tarifas EPR escalando anualmente, los convertidores que escalan la capacidad mono-material están posicionados para asegurar contratos premium y resistencia de márgenes.

Adopción rápida de bolsas retortables para comidas listas para consumir

Los hogares europeos se están inclinando hacia la comida de conveniencia estable en estantes, acelerando las conversiones de bolsas retortables para salsas, sopas y platos de arroz. El RetortPouch Reciclable de Mondi elimina el papel de aluminio mientras tolera la esterilización a 121 °C, cumpliendo los objetivos de reciclabilidad de la UE para 2030. Los co-empacadores reportan reducciones de tiempo de inactividad debido a la transferencia de calor más rápida versus latas, y los propietarios de marcas citan ahorros logísticos de hasta el 60% en transporte de entrada. El merchandising minorista se beneficia de conteos de frentes mejorados, impulsando aún más la penetración retortable. Los procesadores emergentes de América del Norte ahora pilotean la misma tecnología, indicando una base direccionable más amplia y reforzando el impulso de crecimiento dentro de la industria de envases flexibles.

Cambio de marcas de café y bebidas especializadas a películas de alta barrera

Los tostadores brasileños y colombianos especifican cada vez más laminados mejorados con EVOH libre de aluminio que protegen compuestos volátiles de sabor. El laminado PERPETUA de Constantia Flexibles y la cápsula AluKpod ilustran cómo la optimización de barreras coexiste con la reciclabilidad. La retroalimentación del mercado muestra que los SKU de café especializado extienden la vida útil por tres meses, permitiendo a los exportadores acceder a mercados premium sin lavado con nitrógeno. El desarrollo remodela los diseños de bolsas, paquetes tipo stick y cápsulas, alimentando un impulso positivo del 0.4% a la TCAC del mercado global de envases flexibles.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Precios volátiles de poliolefinas comprimiendo márgenes de convertidores | -0.6% | Global, con mayor impacto en Asia Pacífico y Europa | Corto plazo (≤ 2 años) |

| Infraestructura de reciclaje fragmentada para laminados multicapa en UE y EE.UU. | -0.5% | Europa y América del Norte | Mediano plazo (2-4 años) |

| Prohibiciones más estrictas de plásticos de un solo uso en economías emergentes clave (ej., India, Kenia) | -0.4% | Asia Pacífico y África | Largo plazo (≥ 4 años) |

| Botellas rígidas de PET limitando la penetración de bolsas verticales en segmento CSD de Medio Oriente | -0.3% | Medio Oriente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Precios volátiles de poliolefinas comprimiendo márgenes de convertidores

La volatilidad de materias primas alcanzó spreads de doble dígito en 2024, erosionando el EBITDA para convertidores encerrados en acuerdos de precios trimestrales. El exceso de oferta asiático de PE y PP y las disrupciones de envío amplifican las fluctuaciones. Para amortiguar los shocks de márgenes, los convertidores líderes despliegan películas de calibre más delgado, digitalizan la planificación de inventario y exploran contratos de nafta basada en biomasa para diversificar la exposición al riesgo. Esta restricción permanece transitoria pero acelera el cambio hacia materiales que proporcionan estabilidad de precios y contenido reciclado, modernizando indirectamente la base de suministro de la industria de envases flexibles.

Infraestructura de reciclaje fragmentada para laminados multicapa

Solo el 7% del empaque plástico flexible recolectado en el Reino Unido se recicla, revelando un retraso estructural versus los objetivos ambiciosos del PPWR de la UE.[3] WRAP, "Roadmap 2025 - Flexible Plastic Packaging," wrap.ngoEl piloto del Proceso de Reciclaje de Calidad CEFLEX indica ganancias de rendimiento de material a través de clasificación avanzada, pero los despliegues nacionales requieren capex de USD 36-43 mil millones solo en Estados Unidos. Hasta que se escale, los propietarios de marcas frenan el uso multicapa, restringiendo ciertas aplicaciones de alta barrera y moderando el crecimiento a corto plazo en la industria de envases flexibles.

Análisis por Segmentos

Por Tipo de Material: Los Biodegradables Disrumpen el Dominio Tradicional

El polietileno sustentó el 34.71% de la participación de la industria de envases flexibles en 2024, aprovechando su bajo costo y atributos de barrera contra la humedad para anclar aplicaciones alimentarias centrales. Su amplia disponibilidad de resina y flujos de reciclaje establecidos lo mantienen como la opción predeterminada para forros de cereales, películas de alimentos congelados y bolsas de detergente. Sin embargo, los polímeros biodegradables y compostables exhiben la TCAC más rápida del 7.76% de 2025-2030 a medida que los minoristas introducen líneas de marca privada compostables en casa y los municipios actualizan programas de residuos orgánicos. Este impulso realinea presupuestos de I+D hacia coextrusiones basadas en PLA y PHA que imitan la resistencia del LDPE pero se descomponen dentro de ciclos de compostaje industrial. Los laminados de papel también resurgen donde los requisitos de vapor de agua son moderados, mientras que el papel de aluminio defiende roles de nicho que demandan transmisión de oxígeno casi cero. El EVOH, aunque usado en forma de microcapa, permanece crítico para caldos asépticos y geles nutracéuticos. Colectivamente, el portafolio de materiales está pivotando hacia soluciones que reducen las emisiones de Alcance 3 sin renunciar a la maquinabilidad, reforzando el pivote del mercado de envases flexibles hacia la circularidad.

Se proyecta que el tamaño de la industria de envases flexibles para materiales biodegradables ascienda de USD 32.4 mil millones en 2025 a USD 47.2 mil millones en 2030, impulsado por hojas de ruta de descarbonización de FMCG y tarifas de desviación de vertederos. El polietileno aún comanda la corona de volumen, pero se espera que su dominio disminuya ligeramente a medida que las categorías orientadas al consumidor impongan umbrales mínimos de contenido reciclado. La claridad y rigidez del BOPP mantienen su presencia en alimentos snack, mientras que la confiabilidad de sellado térmico del CPP asegura su inclusión en paquetes retortables y de envoltura torcida. Los fabricantes de resina están invirtiendo en reciclaje químico para recapturar monómeros de PP y PE, habilitando bucles verdaderos de polímero a polímero que preservan el rendimiento del material. A medida que estas iniciativas escalen, los convertidores prevén un portafolio combinado donde las vías mecánicas, químicas y de biodegradación coexistan, cada una sirviendo necesidades distintivas de canal dentro de la industria de envases flexibles.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Producto: La Impresión Digital Transforma la Economía de Bolsas

Las bolsas generaron el 46.74% de los ingresos de 2024, destacando su capacidad para reemplazar frascos de vidrio y latas con formatos 70% más ligeros que reducen las emisiones de flete. Las bolsas verticales mejoran el espacio de cartelera, impulsando compras impulsivas en condimentos y comida para mascotas. El advenimiento de prensas de inyección de tinta de alta definición reduce los residuos de preparación y habilita la proliferación de SKU para sabores estacionales, apoyando marcas D2C y actualizaciones de marca privada. Las películas y envolturas, aunque menos visibles en estante, registran la TCAC más aguda del 5.72% al recortar espesores de calibre sin sacrificar la resistencia a la perforación. Los recubrimientos de barrera de nanoclay y óxido de silicio ahora sustituyen las capas de aluminio, mejorando la clasificabilidad y reciclabilidad del flujo.

Mientras tanto, el tamaño de la industria de envases flexibles para bolsas y sacos se mantiene estable, impulsado por la demanda de fertilizantes, cemento y comida para perros. Los sobres y paquetes tipo stick continúan penetrando nutracéuticos de una sola porción y bebidas instantáneas, particularmente en el Sudeste Asiático donde el consumo sobre la marcha está aumentando. Durante los próximos cinco años se espera que la interacción entre el tiempo de actividad de prensa digital, laminación sin solvente y curado por haz de electrones comprima los tiempos de entrega de semanas a días, empujando a los convertidores a repensar los diseños de planta. El resultado final es una mezcla de productos que recompensa las operaciones ágiles capaces de alternar entre tiradas largas de servicio alimentario y microlotes para colaboraciones de influencers.

Por Industria de Uso Final: Los Farmacéuticos Lideran el Crecimiento a través de Innovación en Cadena Fría

Los alimentos mantuvieron el 51.35% de dominio en 2024, reflejando el volumen puro de la categoría a través de panadería, lácteos y productos frescos. Las mezclas PE/PP antivaho y cremalleras resellables ahora son estándar, alineándose con la preferencia del consumidor por bolsas de múltiples porciones que reducen el desperdicio alimentario. Los empaques de carne, mariscos y queso despliegan cada vez más películas de piel al vacío y encogibles de alta barrera para prolongar la frescura hasta 25 días, sustentando ciclos de reemplazo estables.

Los farmacéuticos, sin embargo, son el motor de velocidad, expandiéndose a una TCAC del 6.58% respaldados por biológicos y medicina personalizada. Las tiras de blíster de dosis unitaria y bolsas de baja temperatura protegen inyectables sensibles a la temperatura en la entrega de última milla. La compatibilidad con almacenamiento criogénico impulsa la demanda de laminados COC/CPP, mientras que los aditivos de bloqueo UV aseguran la fotoestabilidad para terapias genéticas. Los cosméticos siguen como el siguiente punto brillante, usando estampado de inyección de tinta dieléctrica para entregar acabados táctiles sin laminación. Los segmentos industriales y químicos enfatizan forros químicamente resistentes y bolsas certificadas UN-ADR, asegurando que el mercado de envases flexibles retenga una base de demanda diversificada.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canales de Distribución: El Comercio Electrónico Remodela la Dinámica de la Cadena de Suministro

Las ventas directas controlaron el 65.89% de los ingresos de la industria en 2024, un testimonio de las asociaciones de co-desarrollo de larga data de los convertidores con las principales empresas globales de CPG. En estos arreglos, los ciclos conjuntos de I+D y el servicio técnico in situ aseguran la solución temprana de problemas y el escalamiento rápido. Sin embargo, los canales indirectos-abarcando distribuidores, plataformas de adquisiciones en línea y convertidores secundarios-están ganando tracción a una TCAC del 5.89%. Los mercados ahora curan catálogos de formatos de bolsas de stock, permitiendo a las PYME comprar cantidades libres de MOQ y personalizar gráficos digitalmente. Esta democratización amplía el pool de clientes direccionables para convertidores de tamaño medio, particularmente en nutracéuticos y startups de alimentos gourmet.

Los modelos de cumplimiento híbrido están emergiendo, donde los convertidores mantienen inventario en blanco y superponen gráficos en centros regionales dentro de 72 horas de recepción del pedido. Tal agilidad satisface las ediciones limitadas impulsadas por influencers y kits de comida por suscripción. Además, los portales habilitados por blockchain comparten precios de resina en vivo y métricas de carbono, permitiendo a los equipos de adquisiciones comparar ofertas de manera transparente. Combinadas, estas tendencias integran flexibilidad omnicanal en la industria de envases flexibles, recalibrando la planificación de producción y la lógica de reposición para un ecosistema de comercio post-pandemia.

Análisis Geográfico

Asia Pacífico retuvo una participación dominante del 45.24% de la industria de envases flexibles en 2024 debido a la urbanización, el aumento de ingresos disponibles y políticas pro-manufactureras. Las inversiones de China en fábricas inteligentes y el esquema de Incentivo Vinculado a la Producción de India para procesamiento de alimentos sustentan la capacidad doméstica de resina y película. UFlex duplicó la producción de chips de poliéster y comisionó una planta PCR para integrar materia prima post-consumo, fortaleciendo una propuesta de suministro circular. Los convertidores locales también lideran los despliegues mono-material para cumplir con las próximas tarifas EPR, reforzando la trayectoria de la región. Mientras tanto, las naciones del Sudeste Asiático aprovechan los clusters comerciales libres de aranceles para exportar bolsas verticales, elevando los flujos comerciales intrarregionales.

América del Norte es el segundo nodo más grande, impulsado por la adopción de sobres de comercio electrónico y el crecimiento farmacéutico de cadena fría. Los minoristas presionan por bolsas certificadas How2Recycle, impulsando actualizaciones de reciclabilidad de película PE. Los OEM integran inspección digital para garantizar trazabilidad de grado FDA, reforzando la integridad del mercado. Europa ancla su estrategia alrededor del PPWR de la UE, canalizando fondos hacia plantas piloto de reciclaje químico y flexibles basados en fibra. Mondi y Huhtamaki expanden líneas retortables reciclables y portafolios blueloop, respectivamente, integrando principios de diseño-para-reciclaje a escala.

Se pronostica que Medio Oriente y África registre la TCAC más rápida del 6.16% hasta 2030, ayudado por centros alimentarios respaldados por FDI en Arabia Saudí y Egipto. El sector de empaques de África está en curso de alcanzar USD 54.54 mil millones para 2030, de los cuales los formatos flexibles podrían superar USD 3.26 mil millones para 2032. Las cadenas minoristas modernas requieren bolsas de vida útil extendida para climas áridos, estimulando importaciones de películas de alta barrera. El auge del café especializado de América del Sur fortalece la demanda de bolsas con válvula de desgasificación, mientras que la volatilidad monetaria hace la industria de envases flexibles más ligera más atractiva que el vidrio rígido o metal. A través de las regiones, un hilo común son los objetivos de reciclaje impulsados regulatoriamente que unifican las hojas de ruta de I+D de convertidores hacia mono-materiales.

Panorama Competitivo

El mercado de envases flexibles alberga una jerarquía fragmentada. Los líderes del mercado como Amcor, Mondi, Huhtamaki y Constantia Flexibles canalizan capex hacia laminados reciclables y activos de impresión digital para capturar márgenes premium. La adquisición planeada de USD 8.4 mil millones de Berry Global por parte de Amcor la impulsaría al ápice de la capacidad de envases flexibles, especialmente en formatos sanitarios. El repunte del EBIT 2024 de Huhtamaki proviene de la realineación del portafolio hacia mono-materiales blueloop y el desembotellamiento de cartones de huevos norteamericanos.

Las alianzas estratégicas giran alrededor de joint ventures de reciclaje químico y pilotos circulares de extremo a extremo con propietarios de marcas. Los entrantes de espacio blanco incluyen innovadores de biopolímeros que escalan resinas PHA y plataformas nativas de la nube de impresión bajo demanda que eluden economías de gran volumen. Los roll-ups respaldados por capital privado se concentran en convertidores de nivel medio con know-how de barrera específico de región, buscando sinergias a través de preprensa compartida y adquisición de resina. La intensidad competitiva permanece más alta en bolsas retortables y películas médicas donde las barreras de calificación disuaden nuevos entrantes. Como resultado, los incumbentes se enfocan en credenciales de sostenibilidad de cuna a tumba y adyacencia geográfica, dando forma a un campo de batalla donde la tecnología y las métricas ESG deciden las victorias de contratos.

Líderes de la Industria de Envases Flexibles

-

Mondi PLC

-

Sealed Air Corporation

-

Huhtamaki Oyj

-

Amcor plc

-

Sonoco Products Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Amcor acordó adquirir Berry Global por USD 8.4 mil millones, expandiendo su portafolio sanitario norteamericano y de flexibles sostenibles.

- Abril 2025: Mondi introdujo envolturas basadas en papel para el chocolate Panda de UPM, reemplazando sobreenvoltorios plásticos en confitería.

- Marzo 2025: Huhtamaki impulsó la capacidad norteamericana y lanzó empaques flexibles reciclables alineados con su promesa de sostenibilidad 2030.

- Febrero 2025: Constantia Flexibles develó AluKpod, papel de formado en frío REGULA CIRC, y laminado PP de alta barrera PERPETUA, notando que el 91% de su portafolio es ahora reciclable.

Alcance del Informe del Mercado Global de Envases Flexibles

El estudio cubre el mercado de envases flexibles rastreado en términos de consumo y está limitado únicamente a productos de envases flexibles hechos de plástico, papel y papel de aluminio. El mercado se rastrea en términos de volumen en millones de toneladas. Este informe analiza los factores que impactan desarrollos geopolíticos en el mercado basándose en escenarios base prevalecientes, temas clave y ciclos de demanda relacionados con industrias de usuarios finales. Las estimaciones excluyen el peso del contenido que está o va a ser empacado dentro de la solución de envases flexibles.

El mercado de envases flexibles está segmentado por tipo de material (plástico [polietileno (PE), polipropileno bi-orientado (BOPP), polipropileno fundido (CPP), cloruro de polivinilo (PVC), alcohol etileno vinílico (EVOH)], papel, papel de aluminio), tipo de producto (bolsas, sacos, películas y envolturas), industria de usuario final (alimentaria [comida congelada, productos lácteos, frutas y vegetales, carne, aves de corral y mariscos, productos horneados y alimentos snack, y dulces y confitería], bebidas, farmacéutica y médica, y hogar y cuidado personal), y geografía (América del Norte [Estados Unidos, Canadá], Europa [Reino Unido, Alemania, Francia, Italia, España, Turquía, Polonia, Rusia, Resto de Europa], Asia-Pacífico [China, Japón, India Australia, Resto de Asia Pacífico], América Latina [Brasil, Argentina, México, Resto de América Latina], y Medio Oriente y África [Emiratos Árabes Unidos, Arabia Saudí, Sudáfrica, Egipto, Irán, Nigeria, y Resto de Medio Oriente y África]). Los tamaños de mercado y pronósticos se proporcionan en términos de valor USD para todos los segmentos anteriores.

| Plástico | Polietileno (PE) |

| Polipropileno Biaxialmente Orientado (BOPP) | |

| Polipropileno Fundido (CPP) | |

| Cloruro de Polivinilo (PVC) | |

| Etileno-Alcohol Vinílico (EVOH) | |

| Otro Plástico Flexible | |

| Papel | |

| Papel de Aluminio | |

| Materiales Biodegradables y Compostables |

| Bolsas |

| Sacos |

| Películas y Envolturas |

| Otros Tipos de Producto |

| Alimentaria | Comida Congelada |

| Productos Basados en Lácteos | |

| Carne y Mariscos | |

| Snacks Horneados y Confitería | |

| Productos Frescos | |

| Otros Productos Alimentarios | |

| Bebidas | Jugos y Néctares |

| Bebidas Basadas en Lácteos | |

| Otras Bebidas | |

| Farmacéutica | |

| Cosméticos y Cuidado Personal | |

| Industrial | |

| Otra Industria de Uso Final |

| Canal de Ventas Directas |

| Canal de Ventas Indirectas |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Nórdicos | ||

| Asia Pacífico | China | |

| Japón | ||

| India | ||

| ASEAN | ||

| Corea del Sur | ||

| Australia | ||

| Nueva Zelanda | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Kenia | ||

| Resto de África | ||

| Por Tipo de Material | Plástico | Polietileno (PE) | |

| Polipropileno Biaxialmente Orientado (BOPP) | |||

| Polipropileno Fundido (CPP) | |||

| Cloruro de Polivinilo (PVC) | |||

| Etileno-Alcohol Vinílico (EVOH) | |||

| Otro Plástico Flexible | |||

| Papel | |||

| Papel de Aluminio | |||

| Materiales Biodegradables y Compostables | |||

| Por Tipo de Producto | Bolsas | ||

| Sacos | |||

| Películas y Envolturas | |||

| Otros Tipos de Producto | |||

| Por Industria de Uso Final | Alimentaria | Comida Congelada | |

| Productos Basados en Lácteos | |||

| Carne y Mariscos | |||

| Snacks Horneados y Confitería | |||

| Productos Frescos | |||

| Otros Productos Alimentarios | |||

| Bebidas | Jugos y Néctares | ||

| Bebidas Basadas en Lácteos | |||

| Otras Bebidas | |||

| Farmacéutica | |||

| Cosméticos y Cuidado Personal | |||

| Industrial | |||

| Otra Industria de Uso Final | |||

| Por Canales de Distribución | Canal de Ventas Directas | ||

| Canal de Ventas Indirectas | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| España | |||

| Países Nórdicos | |||

| Asia Pacífico | China | ||

| Japón | |||

| India | |||

| ASEAN | |||

| Corea del Sur | |||

| Australia | |||

| Nueva Zelanda | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Chile | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Kenia | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de envases flexibles?

El tamaño de la industria de envases flexibles se sitúa en USD 336.87 mil millones en 2025 y se proyecta que alcance USD 415.95 mil millones para 2030.

¿Qué región lidera la industria de envases flexibles?

Asia Pacífico lidera con una participación del 45.24%, apoyado por urbanización, escala manufacturera y regulaciones de sostenibilidad proactivas.

¿Qué material está creciendo más rápido en envases flexibles?

Los polímeros biodegradables y compostables muestran la TCAC más rápida del 7.76% de 2025-2030 a medida que las marcas persiguen opciones compostables y bio-basadas.

¿Cómo está influyendo el comercio electrónico en la demanda de envases flexibles?

El crecimiento del comercio minorista en línea impulsa la adopción de sobres ligeros reciclables en la acera y alimenta inversión en impresión digital para empaques personalizados.

¿Por qué son importantes los farmacéuticos para el crecimiento de envases flexibles?

Los biológicos de cadena fría y formatos de dosis unitaria requieren películas de alta barrera, impulsando una TCAC del 6.58% en envases flexibles farmacéuticos hasta 2030.

¿Qué papel juega la impresión digital en envases flexibles?

Las prensas digitales reducen cantidades mínimas de pedido y habilitan personalización masiva, acelerando lanzamientos de productos y reduciendo desperdicio de inventario.

Última actualización de la página el: