| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

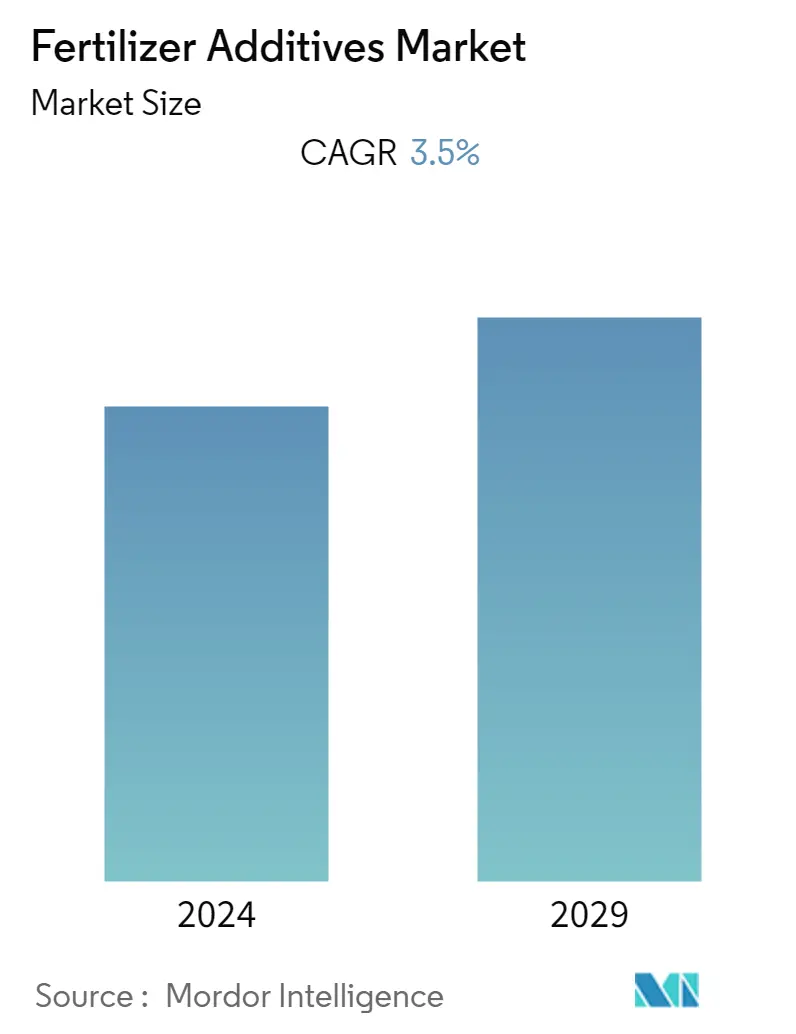

| CAGR | 3.50 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de aditivos para fertilizantes

Se prevé que el mercado de aditivos para fertilizantes registre una tasa compuesta anual del 3,5% durante el período previsto (2022-2027).

COVID-19 tiene un impacto directo y negativo en la cadena de valor del mercado de aditivos para fertilizantes. El bloqueo en diferentes países ha afectado negativamente a los sistemas de transporte. Esto ha llevado a que los fabricantes utilicen las existencias de emergencia de materias primas para continuar con la producción. Los productores de cultivos se vieron afectados por perturbaciones en los sistemas de transporte locales e internacionales, que inhibieron su acceso a insumos intermedios como fertilizantes y afectaron la demanda de aditivos para fertilizantes.

La creciente demanda de alimentos y la seguridad alimentaria son algunos de los principales factores que impulsan el crecimiento del mercado de aditivos para fertilizantes. La creciente demanda de urea es otro factor que se prevé impulsará el crecimiento del mercado. Además, las innovaciones tecnológicas hoy en día pueden actuar como un factor importante que aumenta el crecimiento del mercado estudiado.

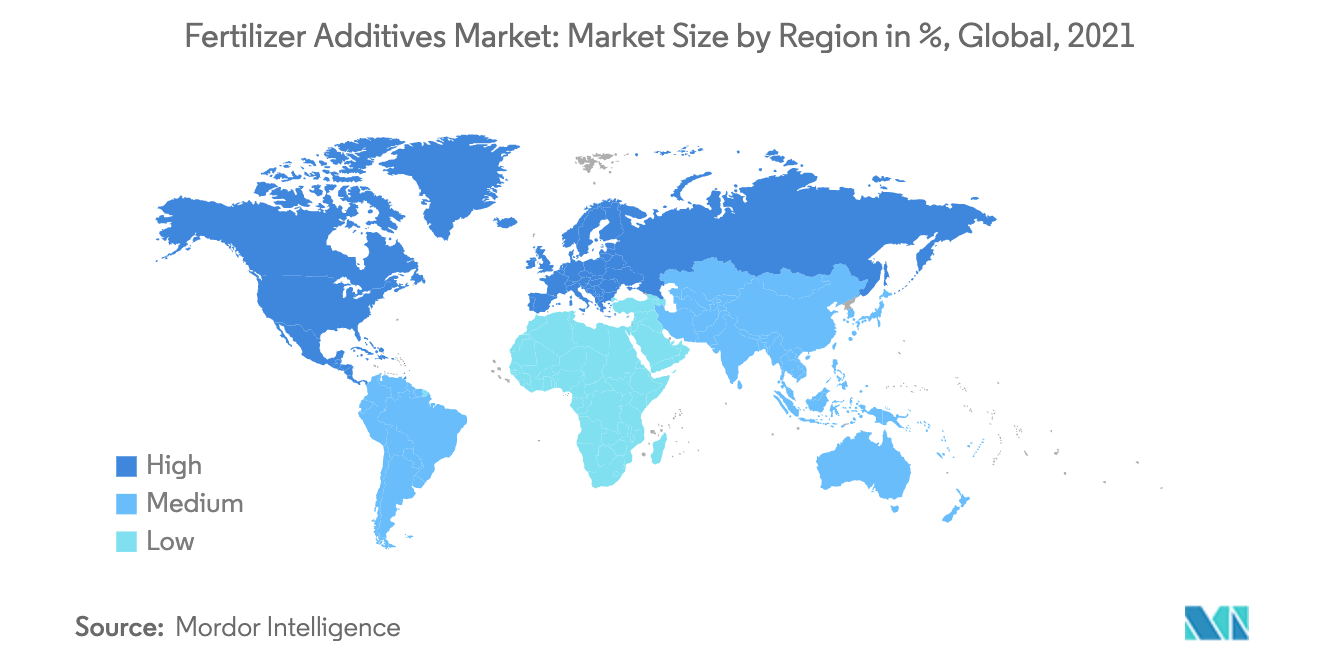

América del Norte y Asia-Pacífico son los mercados más grandes de aditivos para fertilizantes. Los aditivos fertilizantes se utilizan para mejorar la eficiencia de diversos fertilizantes. Se espera que la tendencia cambiante del mercado hacia los fertilizantes de eficiencia mejorada (EEF) impulse el uso de aditivos fertilizantes durante el período de pronóstico..

Tendencias del mercado de aditivos para fertilizantes

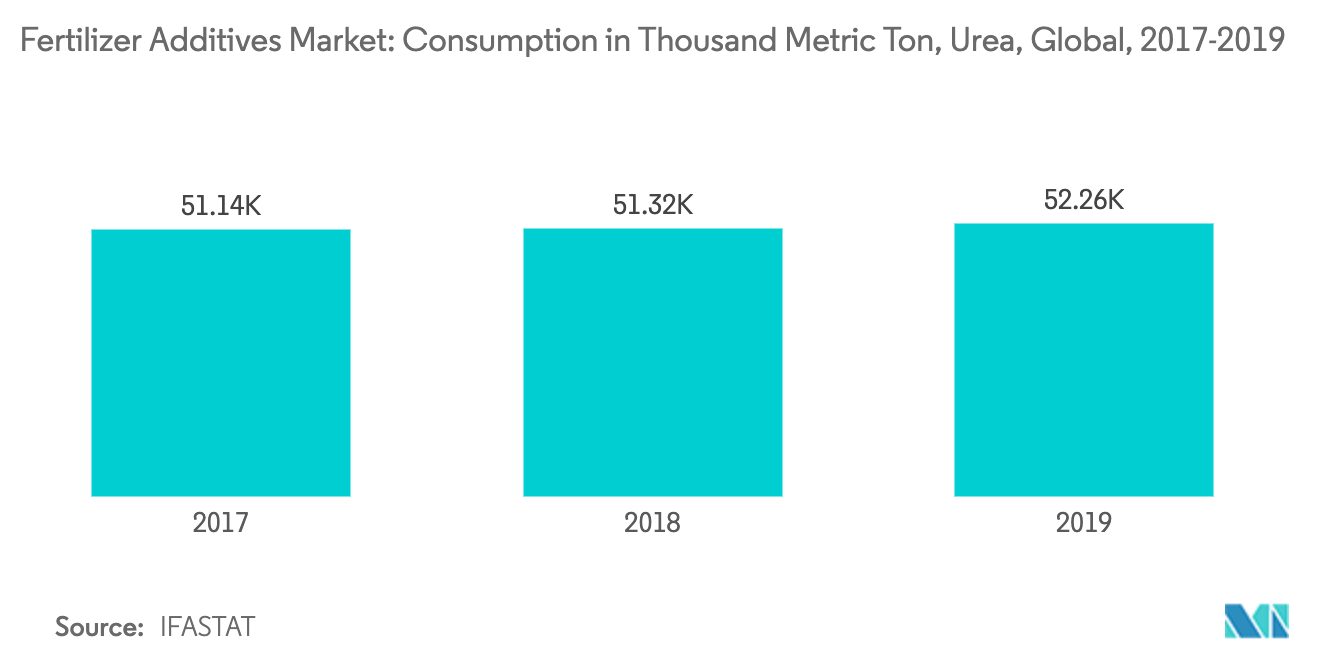

La creciente demanda de urea está impulsando el mercado

La creciente demanda de fertilizantes a base de urea en todo el mundo es uno de los factores clave que impulsan el crecimiento del mercado. Por ejemplo, según la Asociación Internacional de Fertilizantes (IFASTAT), el consumo mundial total de urea fue de 51.141,0 mil toneladas métricas en 2017, que aumentó a 52.258,9 mil toneladas métricas en 2019. La urea tiene el mayor contenido de nitrógeno entre todos los fertilizantes sólidos y se usa ampliamente como una fuente importante de nitrógeno para uso agrícola. Además, la humedad relativa de la urea es alta, lo que la hace resistir condiciones de calor y humedad. Por lo tanto, se prefiere al nitrato de amonio y al nitrato de calcio y amonio (CAN) y también tiene una demanda creciente en el mercado debido a su uso tanto en forma sólida como líquida. Sin embargo, el nitrógeno de la urea se puede perder mediante volatilización , desnitrificación y lixiviación. En regiones húmedas como Brasil se observan altas pérdidas de N, del 20 al 30% del total de N aplicado en fertilizantes, a veces incluso mayores, alcanzando hasta el 60%. Como el objetivo principal de los aditivos para fertilizantes, como los inhibidores de ureasa, es reducir las posibles pérdidas por volatilización de los fertilizantes a base de urea , la demanda de estos aditivos para fertilizantes con urea está aumentando. Esto acelera aún más el crecimiento del mercado de aditivos para fertilizantes. Además, las innovaciones tecnológicas también están aumentando el crecimiento del mercado estudiado. Según un estudio de Agriculture and Agri-Food Canada, el uso de tiosulfato de amonio como inhibidor de la ureasa con la colocación variable en la superficie de urea y nitrato de urea y amonio en la producción de trigo rojo duro de primavera bajo un manejo de labranza reducida. TIB Thio ATS, de TIB Chemicals, es uno de los inhibidores de tiosulfato de amonio más populares que se venden en la región de América del Norte.

Asia-Pacífico y América del Norte dominan el mercado

Asia-Pacífico posee una participación de más de la mitad del mercado mundial de aditivos para fertilizantes. China y la India son los principales consumidores de este producto debido a las vastas zonas agrícolas de estos países. Por ejemplo, según datos del Banco Mundial, en 2016, la tasa de consumo de fertilizantes fue de 165,9 kg por hectárea de tierra cultivable en la India, que aumentó constantemente hasta 175,0 kg por hectárea en 2018. Por tanto, el creciente consumo de fertilizantes en la región está impulsando el crecimiento del mercado. Entre los fertilizantes nitrogenados, la urea es el fertilizante más utilizado en la India y representa más del 80% del consumo total de fertilizantes nitrogenados en el país. Con la creciente preocupación por las pérdidas de N a través de la volatilización del amoníaco y la lixiviación de nitratos, los aditivos para fertilizantes brindan una oportunidad para reducir las pérdidas y al mismo tiempo mejorar la eficiencia de los fertilizantes aplicados al suelo. Además, se prevé que la creciente demanda de productos agrícolas en países como Estados Unidos, Canadá y México en la región de América del Norte impulse el mercado de aditivos fertilizantes durante el período previsto. Estados Unidos es el cuarto productor mundial de fertilizantes nitrogenados y el segundo productor de fosfato. Según el Informe sobre el estado de la industria de fertilizantes publicado por The Fertilizer Institutes, en 2017, se descubrió que el 21% de los productos fertilizantes de nitrógeno y fosfato en los Estados Unidos estaban tratados con un inhibidor, polímero u otros productos con mecanismo de liberación controlada para mejorar eficiencia. Además, los principales actores clave participan activamente en la investigación y el desarrollo para mejorar la calidad de los aditivos fertilizantes. Por ejemplo, en 2019, la compañía West Central lanzó un nuevo aditivo fertilizante al voleo, Trivar, impulsado por el agente quelante Levesol que se puede agregar directamente a un fertilizante de fosfato seco y esparcir al voleo en el campo. El aditivo está diseñado para maximizar el fertilizante fosfatado al aumentar la disponibilidad de fósforo y otros nutrientes clave.

Descripción general de la industria de aditivos para fertilizantes

El mercado de aditivos para fertilizantes está muy fragmentado, con varias pequeñas y medianas empresas y unos pocos grandes actores, lo que genera una dura competencia en el mercado. Corteva Agriscience, BASF SE, ArrMaz, Koch Agronomic Services LLC, Novochem Group y Dorf Ketal son algunos de los actores conocidos en el mercado. Estos actores importantes están invirtiendo en nuevos productos e improvisación de productos, expansiones y adquisiciones para expansiones comerciales. Otra área importante de inversión es el foco en I+D para lanzar nuevos productos a precios más bajos.

Líderes del mercado de aditivos para fertilizantes

-

Arrmaz

-

Lignostar

-

Dorf Ketal

-

Corteva Agriscience

-

BASF SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de aditivos para fertilizantes

En enero de 2021, Phospholutions, una startup con sede en Pensilvania, recaudó 10,3 millones de dólares en financiación en una ronda Serie A de inversores de capital de riesgo. Phospholutions ofrece un producto aditivo para fertilizantes llamado 'RhizoSorb', que puede aplicarse con fosfato o agregarse a los fertilizantes fosfatados durante el proceso de fabricación.

En abril de 2020, BASF presentó un nuevo inhibidor de ureasa llamado 'Limus Clear', que se puede usar con fertilizante líquido (UAN) que minimiza las pérdidas de nitrógeno y respalda la disponibilidad óptima de nitrógeno para su cultivo.

En diciembre de 2018, Corteva Agriscience lanzó N-Serve, que es un estabilizador de nitrógeno cuando se aplica con amoníaco anhidro. Inhibe la nitrificación, lo que ayuda a optimizar el rendimiento y el potencial de ganancias del maíz y el trigo.

Segmentación de la industria de aditivos para fertilizantes

Los aditivos fertilizantes se utilizan para mejorar la calidad y estabilidad del suelo y del fertilizante. También se utiliza para prevenir la pérdida de nutrientes como fósforo, azufre, nitrógeno y potasio del suelo y el medio ambiente.

El mercado de aditivos para fertilizantes está segmentado por función (inhibidores, agentes de recubrimiento, coadyuvantes de granulación, agentes antiaglomerantes y otras funciones), forma (sólida y líquida) y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y África). El informe ofrece estimaciones de mercado y pronósticos en valor (millones de dólares) para los segmentos mencionados anteriormente.

| Función | Inhibidores | ||

| Agentes de recubrimiento | |||

| Ayudas para la granulación | |||

| Agente antiaglomerante | |||

| Otras funciones | |||

| Forma | Sólido | ||

| Líquido | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Resto de América del Norte | |||

| Europa | España | ||

| Reino Unido | |||

| Francia | |||

| Rusia | |||

| Alemania | |||

| Italia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas frecuentes sobre investigación de mercado de aditivos para fertilizantes

¿Cuál es el tamaño actual del mercado Aditivos para fertilizantes?

Se proyecta que el mercado de Aditivos para fertilizantes registre una tasa compuesta anual del 3,5% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado Aditivos para fertilizantes?

Arrmaz, Lignostar, Dorf Ketal, Corteva Agriscience, BASF SE son las principales empresas que operan en el mercado de aditivos para fertilizantes.

¿Cuál es la región de más rápido crecimiento en el mercado Aditivos para fertilizantes?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Aditivos para fertilizantes?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de aditivos para fertilizantes.

¿Qué años cubre este mercado de Aditivos para fertilizantes?

El informe cubre el tamaño histórico del mercado de Aditivos para fertilizantes durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Aditivos para fertilizantes para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Fertilizers Reports

Popular Agriculture Reports

Other Popular Industry Reports

Informe de la industria de aditivos para fertilizantes

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Aditivos para fertilizantes en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Aditivos para fertilizantes incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.