Análisis del mercado de ferrosilicio

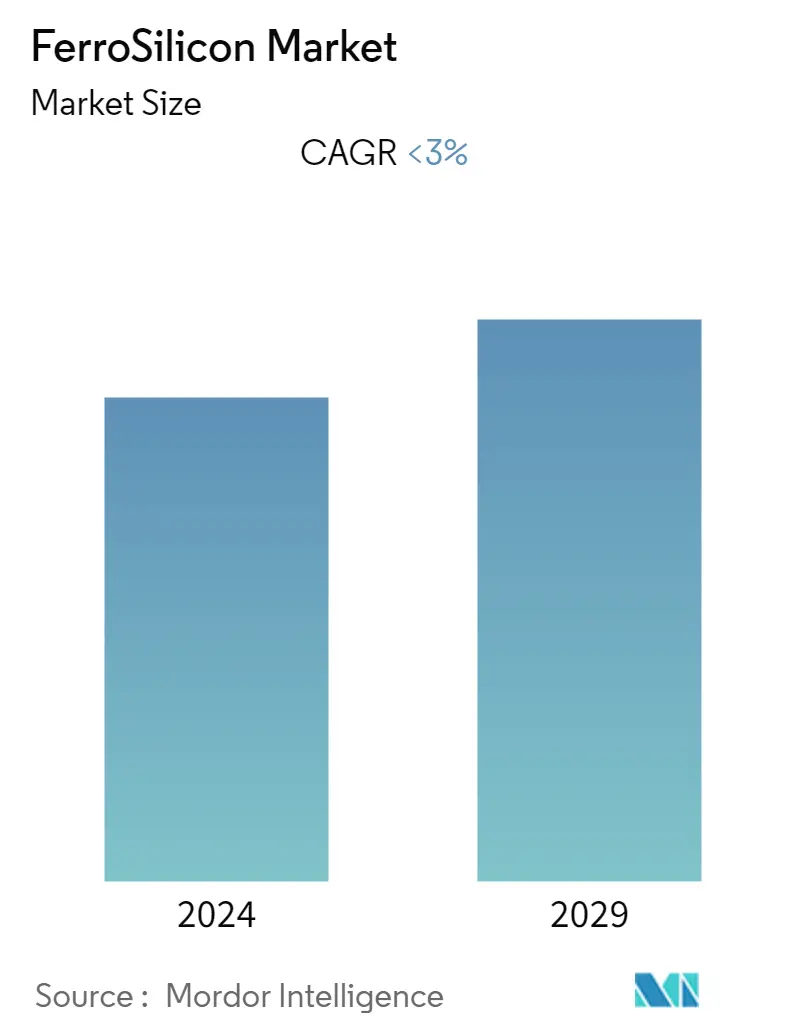

Se espera que el mercado de ferrosilicio crezca a una tasa compuesta anual de menos del 3% a nivel mundial durante el período previsto.

COVID-19 afectó moderadamente al mercado mundial del ferrosilicio debido a la escasez de materias primas. Sin embargo, los crecientes sectores de semiconductores en todo el mundo han acelerado el consumo de ferrosilicio.

- Las crecientes aplicaciones de resistencia a la corrosión y la creciente demanda de las industrias de producción de acero están impulsando el crecimiento del mercado.

- Se espera que la sustitución por otros factores sustitutos obstaculice el crecimiento del mercado.

- Se proyecta que la creciente demanda de las industrias de la construcción y la automoción ofrecerá nuevas oportunidades de crecimiento para el crecimiento de la industria durante el período previsto.

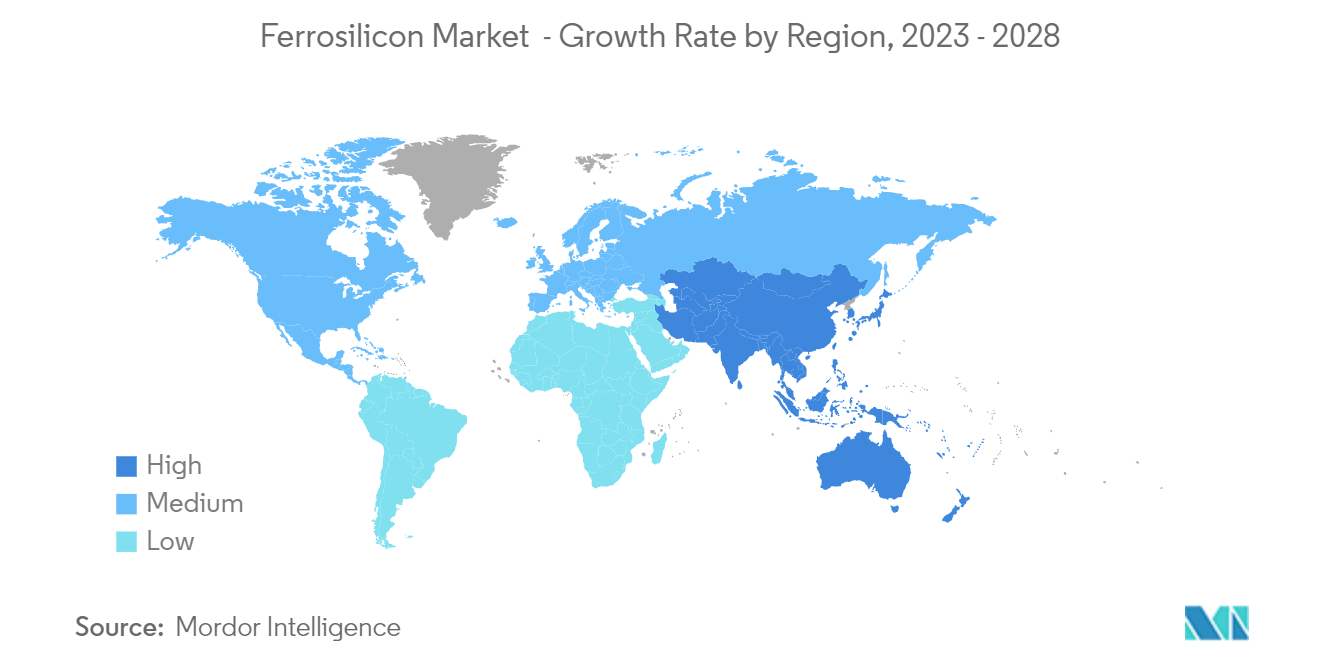

- Asia-Pacífico dominó el mercado global con la creciente aplicación de ferrosilicio en China e India, principalmente en la industria metalúrgica y de semiconductores.

Tendencias del mercado de ferrosilicio

Creciente demanda de la industria metalúrgica

- El ferrosilicio es una aleación utilizada para aplicaciones de producción de acero y fundición. FerroSilicon encuentra su aplicación en metalurgia, semiconductores, energía solar y productos químicos.

- El ferrosilicio incluye una fuerte relación con las industrias de producción de acero. Debido a sus propiedades, el ferrosilicio se utiliza como desoxidante del acero e inoculante en las industrias de fundición.

- Las propiedades del ferrosilicio incluyen resistencia a la corrosión y a la abrasión, alta gravedad específica, alta resistencia, alto magnetismo, dureza y resistencia a altas temperaturas. Más del 80% del ferrosilicio se consume en la producción de hierro y acero.

- La corrosión puede reducir la resistencia, disminuir las propiedades de la superficie y la resistencia a los fluidos. En general, disminuye las propiedades mecánicas y químicas de determinados materiales.

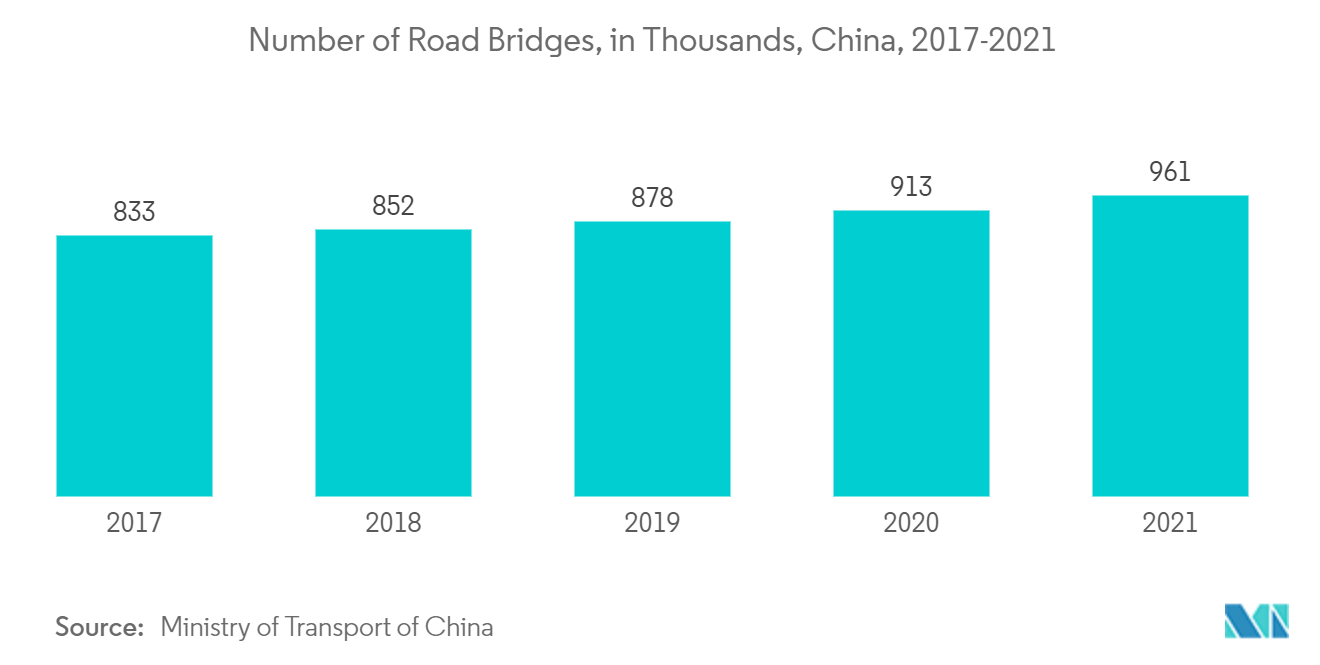

- La demanda de resistencia a la corrosión por parte de las industrias de la construcción y del automóvil está creciendo. Los puentes, los materiales de soporte estructural y las carrocerías de automóviles deben durar mucho tiempo sin ningún efecto de corrosión. Por eso, muchas empresas prefieren el ferrosilicio en la construcción y en los automóviles por su mejor calidad.

- En 2021, se construyeron 961.100 puentes de carretera en China, un aumento de 48.300 respecto al año anterior. Los puentes viales de China han crecido aproximadamente un 46% durante los últimos 12 años.

- La aleación de ferrosilicio con otros metales hace que el compuesto sea útil para producir semiconductores. Los semiconductores tienen una gran demanda por parte de la industria electrónica. La rápida industrialización y la creciente demanda de productos electrónicos han aumentado el uso del ferrosilicio en diversas aplicaciones.

- En 2021, las ventas de unidades de semiconductores alcanzaron la cifra histórica de 1,15 billones de envíos de unidades como resultado de aumentos en las tasas de utilización de las fábricas muy por encima de la tasa normal de utilización total del 80 por ciento. Además, para satisfacer la demanda de chips a largo plazo, la industria mundial de semiconductores realizó importantes inversiones de capital en 2022, invirtiendo más de 166 mil millones de dólares.

- Según la Asociación de la Industria de Semiconductores (SIA), las ventas mundiales de la industria de semiconductores ascendieron a 573.500 millones de dólares en 2022. China siguió siendo el mayor mercado de semiconductores, con ventas por un total de 180.300 millones de dólares en 2022.

- Además, las políticas e incentivos gubernamentales en varios países también están brindando beneficios para mejorar el ecosistema global de investigación y fuerza laboral de semiconductores. En mayo de 2021, Corea del Sur dio a conocer la estrategia 'K-Semiconductor Belt' destinada a construir la cadena de suministro de semiconductores más grande del mundo para 2030. Además, en septiembre de 2022, el gobierno federal mexicano comenzó a redactar un nuevo paquete de incentivos para atraer inversiones en semiconductores, particularmente enfocado en ensamblaje, pruebas y empaque.

- Por lo tanto, es probable que la creciente demanda de ferrosilicio para fines metalúrgicos crezca en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- Se espera que Asia-Pacífico domine el mercado global debido a la construcción altamente desarrollada y las continuas inversiones regionales para hacer avanzar los sectores del automóvil y la construcción a lo largo de los años.

- La demanda del sector de la construcción está aumentando. Según un estudio del Instituto de Ingenieros Civiles (ICE), se espera que la industria mundial de la construcción alcance los 8 billones de dólares en 2030, impulsada principalmente por China, India y Estados Unidos.

- La aleación del acero con ferrosilicio incluye diversas propiedades que potencian su demanda en el sector de la automoción, como el espesor y la calidad.

- China incluye la base de fabricación de automóviles más grande de cualquier otra región, lo que representa la demanda de ferrosilicio en la región de Asia y el Pacífico. Según la Asociación China de Fabricantes de Automóviles (CAAM), los fabricantes de automóviles chinos produjeron 27,02 millones de unidades en 2022, un aumento interanual del 3,4%, mientras que las ventas aumentaron un 2,1% hasta 26,86 millones de unidades.

- La producción y ventas de vehículos eléctricos (EV) en China crecieron rápidamente en 2022, superando récords anteriores en el último mes del año. Las ventas de vehículos eléctricos aumentaron un 93,4% hasta 6,89 millones de unidades en 2022, un aumento de 7,1 millones de unidades o un aumento interanual de la producción del 96,9%.

- Asia-Pacífico es el mayor productor de componentes electrónicos. En los últimos años, los semiconductores utilizados en casi todos los dispositivos electrónicos aumentaron la demanda de ferrosilicio en la producción de semiconductores.

- Por lo tanto, se espera que los factores anteriores impulsen el consumo de ferrosilicio en la región de Asia Pacífico.

Descripción general de la industria del ferrosilicio

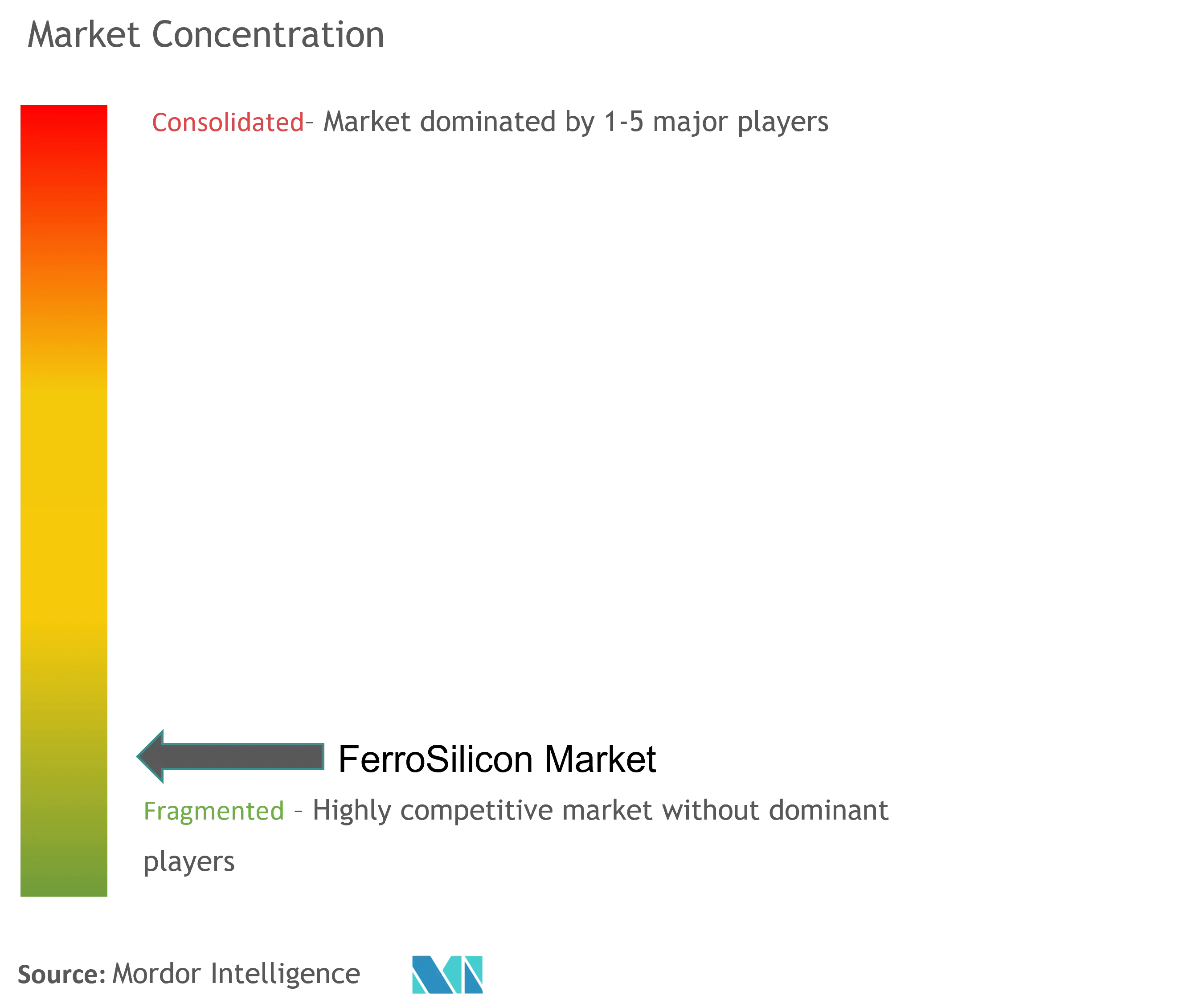

El mercado mundial del ferrosilicio está fragmentado y muchos actores compiten. Algunas empresas importantes son China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, OM Holdings Ltd y Mechel, entre otras (sin ningún orden en particular).

Líderes del mercado de ferrosilicio

China Minmetals Corporation

Eurasian Resources Group

Ferroglobe

Mechel

OM Holdings Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del ferrosilicio

- Julio de 2022 Ferroglobe PLC entró en una nueva fase en su proyecto de polvo de silicio metálico para baterías y otras tecnologías avanzadas, alcanzando una producción de alta pureza (hasta 99,995%) en tamaño micrométrico y submicrométrico.

- Junio de 2022 Ferroglobe PLC anunció un Memorando de Entendimiento (MOU) con REC Silicon. En virtud del memorando de entendimiento, Ferroglobe se compromete a aprovechar su plataforma de activos en los Estados Unidos para suministrar silicio metálico de alta pureza a REC Silicon con el objetivo de establecer conjuntamente una cadena de suministro solar con bajas emisiones de carbono y totalmente rastreable en los Estados Unidos.

Segmentación de la industria del ferrosilicio

Un proceso industrial para fabricar ferrosilicio (FeSi) implica reducir arena o sílice en presencia de hierro a temperaturas extremadamente altas. El mercado del ferrosilicio está segmentado por aplicación y geografía. Según la aplicación, el mercado se segmenta en metalurgia, semiconductores, energía solar fotovoltaica, procesamiento químico y otras aplicaciones. El informe también cubre los tamaños de mercado y las previsiones para el mercado de ferrosilicio en 15 países de las principales regiones. El dimensionamiento del mercado y las previsiones se han realizado para cada segmento en función del volumen (Kilotoneladas).

| Metalurgia |

| Semiconductores |

| Energía Solar Fotovoltaica |

| Procesamiento químico |

| Otras aplicaciones |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Metalurgia | |

| Semiconductores | ||

| Energía Solar Fotovoltaica | ||

| Procesamiento químico | ||

| Otras aplicaciones | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de ferrosilicio

¿Cuál es el tamaño actual del mercado Ferrosilicio?

Se proyecta que el mercado ferrosilicio registrará una tasa compuesta anual de menos del 3% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Ferrosilicio?

China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, Mechel, OM Holdings Ltd son las principales empresas que operan en FerroSilicon Market.

¿Cuál es la región de más rápido crecimiento en el mercado Ferrosilicio?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de ferrosilicio?

En 2024, Asia Pacífico representa la mayor cuota de mercado en FerroSilicon Market.

¿Qué años cubre este mercado de Ferrosilicio?

El informe cubre el tamaño histórico del mercado de Ferrosilicio durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Ferrosilicio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del ferrosilicio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de ferrosilicio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de ferrosilicio incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.