| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 2.41 Trillion |

| Tamaño del Mercado (2029) | USD 3.26 Trillion |

| CAGR (2024 - 2029) | 6.20 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

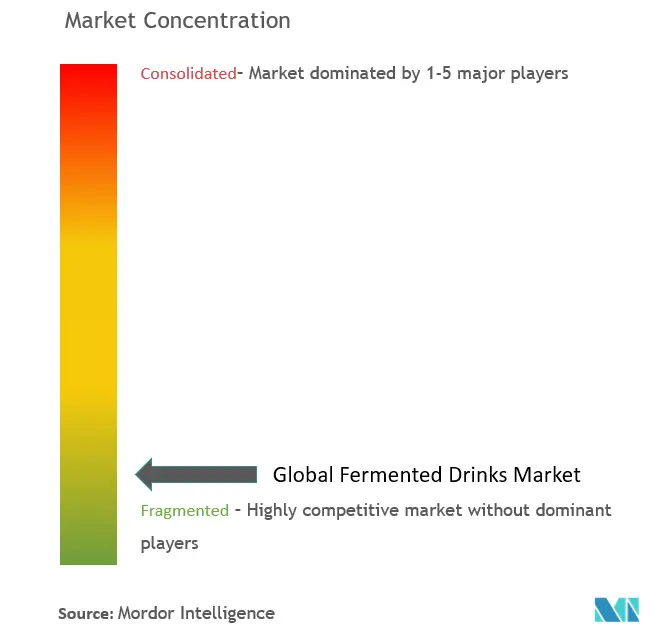

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de bebidas fermentadas

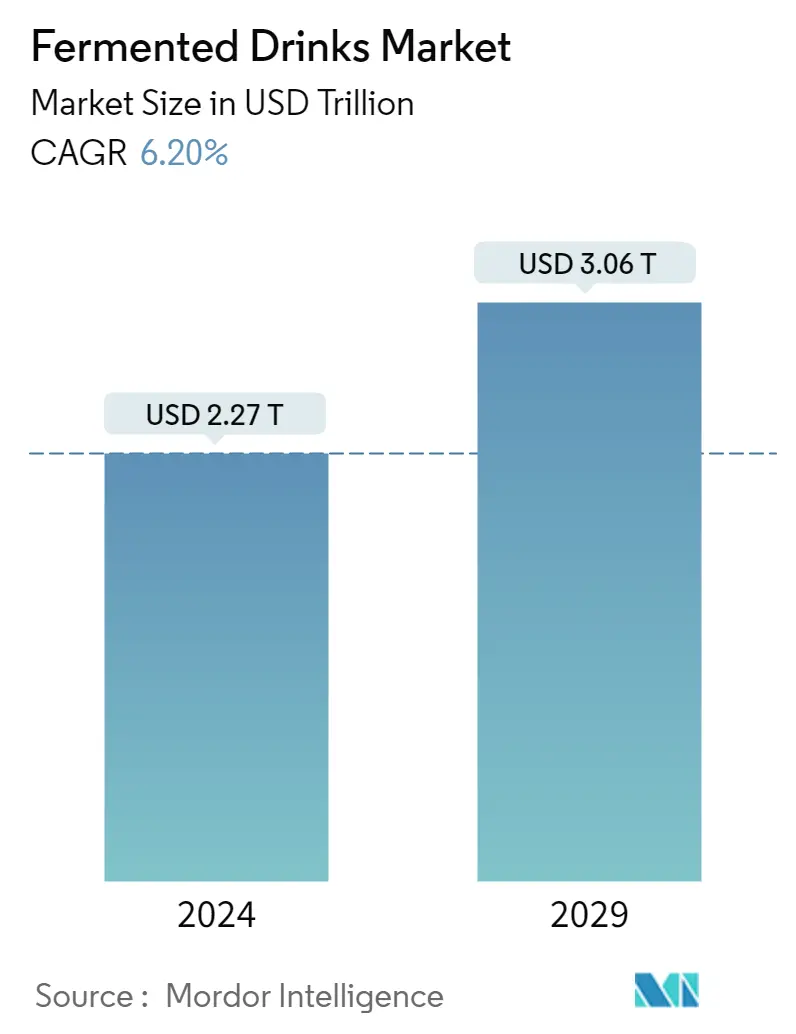

El tamaño del mercado de bebidas fermentadas se estima en 2,27 billones de dólares en 2024 y se espera que alcance los 3,06 billones de dólares en 2029, creciendo a una tasa compuesta anual del 6,20% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó al mercado al aumentar la conciencia sobre los beneficios para la salud de diversas bebidas fermentadas, como los probióticos, creando así una oportunidad para las bebidas fermentadas. Se debe principalmente a una mayor concienciación sobre la salud y a la preocupación por mantener la inmunidad y el bienestar.

Los consumidores están gravitando hacia bebidas con beneficios funcionales, influenciados en gran medida por las tendencias de salud y bienestar. A medida que las bebidas se asocian ahora con declaraciones de salud y prevención de enfermedades, la credibilidad de las declaraciones se está volviendo cada vez más importante para los consumidores. Las cambiantes necesidades de los consumidores, desde la inmunidad a la sostenibilidad, junto con una variedad de otras tendencias del mercado, están contribuyendo al aumento de las bebidas funcionales premium.

Las bebidas fermentadas que utilizan proteínas y que afirman proporcionar beneficios para la salud están ganando popularidad, especialmente entre los entusiastas del fitness. La inmunidad también está surgiendo como un reclamo clave en el mercado. Es probable que la salud digestiva sea el próximo atractivo funcional para el público, y las marcas pueden aprovechar esta oportunidad para crear productos por los cuales los consumidores puedan pagar precios elevados. Como el mercado de las bebidas fermentadas es muy competitivo, destacan los fabricantes. Deben mantenerse en sintonía con las necesidades cambiantes de los consumidores y ofrecer innovación con beneficios científicos comprobados de poderosos ingredientes funcionales. Por ejemplo, en noviembre de 2022, Arla Foods Ingredients introdujo una bebida proteica fermentada. La nueva bebida de la compañía se basa 100% en hidrolizados a base de suero Lacprodan HYDRO.365 y Nutrilac FO-8571, potenciando las bebidas proteicas fermentadas. Además, la solución a base de suero permite la producción de bebidas fermentadas claras y ricas en proteínas, ya que reduce considerablemente la turbidez y la sedimentación.

Tendencias del mercado de bebidas fermentadas

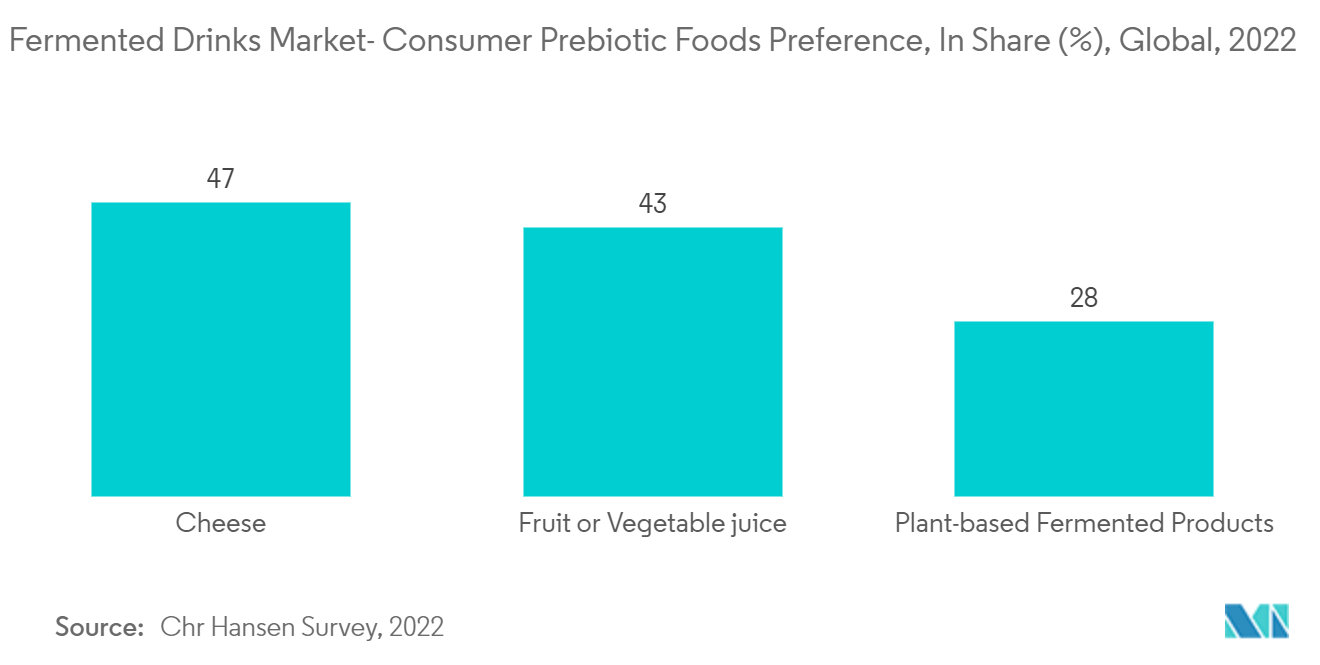

Creciente demanda de alimentos y bebidas probióticos y prebióticos

Los consumidores buscan productos que contengan ingredientes que mejoren la salud. La prevalencia de la pandemia de COVID-19 impulsó aún más esta tendencia. El mercado está impulsado principalmente por factores como la creciente demanda de bebidas probióticas por parte de consumidores preocupados por su salud. Además, la creciente tendencia del veganismo está aumentando la demanda de bebidas funcionales de origen vegetal. Según la Encuesta sobre alimentación y salud de 2021 del Consejo Internacional de la Alimentación (IFC), cuatro de cada 10 compradores afirman que los alimentos y bebidas de origen vegetal son más saludables.

La demanda de yogur bebible ha aumentado en los últimos años debido a su sabor único y sus propiedades funcionales en comparación con otras bebidas lácteas. Además, estas bebidas aportan nutrientes esenciales como calcio, potasio y vitaminas D y A a los consumidores. La disponibilidad de numerosos sabores y variantes de envasado impulsa el mercado. La creciente demanda de sabores exóticos por parte de los consumidores ha impulsado importantes inversiones por parte de fabricantes como Nestlé, General Mills y Danone SA. Por ejemplo, en junio de 2022, Danone North America lanzó la bebida de yogur probiótico multibeneficio Activia+, que incluye miles de millones de probióticos activos y vivos para apoyar la salud intestinal. Además, el producto es una buena fuente de zinc y vitamina D y C.

Por lo tanto, el aumento de consumidores jóvenes y urbanos con gustos y preferencias modernos hacia las bebidas funcionales y una mejora en el estilo de vida de los consumidores crean una oportunidad para que los fabricantes aprovechen la creciente demanda de los consumidores.

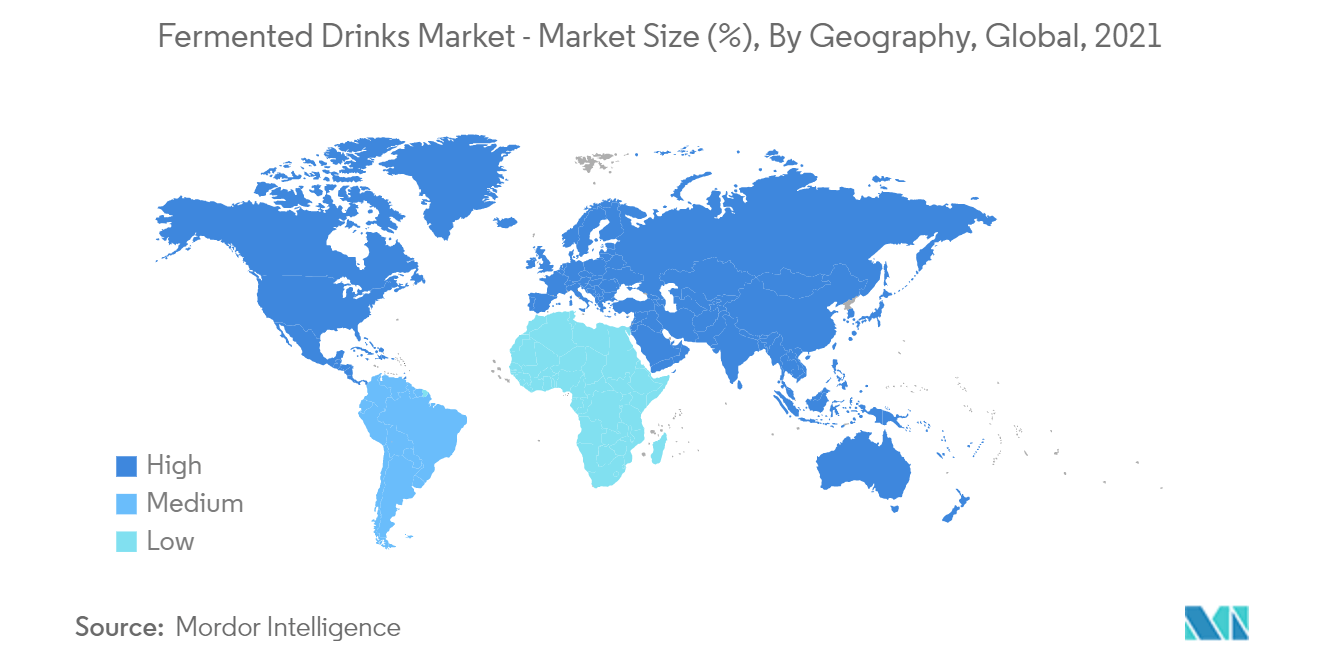

Se prevé que Asia-Pacífico sea el mercado de más rápido crecimiento

La creciente conciencia y el creciente interés en una dieta saludable, el desarrollo tecnológico, la influencia de los medios y la demanda de los consumidores impulsan el mercado de bebidas fermentadas de Asia y el Pacífico. El mercado de bebidas fermentadas ha experimentado un enorme crecimiento en los últimos años debido a varios factores, incluido el aumento de los ingresos disponibles y la concienciación sobre la salud en la región, junto con una creciente preferencia por alimentos y bebidas envasados naturalmente saludables vinculados a bebidas fortificadas/funcionales, orgánicas, o productos mejores para usted porque se cree que ofrecen nutrientes naturales esenciales. Según el Informe Anual de Yakult Honsha Co. Ltd, las ventas de alimentos y bebidas, incluida la bebida de leche fermentada Yakult, en Asia y la región oceánica aumentaron un 11,5% en 2021 en comparación con 2020.

Según un informe de Financial Express de 2020, India tiene 12 millones de puntos de venta en lugares convenientes, como cerca de colonias residenciales, de modo que los productos estén fácilmente disponibles para los residentes cercanos. Las tiendas de conveniencia han renovado cada vez más sus estantes designando pasillos separados que atraen a consumidores saludables, convirtiéndose en la opción de decisiones de compra impulsivas de los consumidores que visitan dichas tiendas. Las tiendas de conveniencia fueron testigos de un aumento en las ventas de opciones de bebidas energéticas a expensas de las más indulgentes, una tendencia que aumentará el sentimiento del mercado hacia las bebidas fermentadas de dichas redes de distribución. Por lo tanto, varios actores están colaborando con tiendas de conveniencia líderes como VinMart, 7-Eleven y otras y lanzando sus productos al mercado.

Descripción general de la industria de bebidas fermentadas

El mercado de bebidas fermentadas está fragmentado y dominado por actores líderes como Nestlé, Danone y Anheuser-Busch InBev. Otros jugadores destacados incluyen Suja Life LLC, PepsiCo Kevita y Bright Food (Group) Co. Limited. Los niveles de competencia han aumentado recientemente debido a la afluencia de actores nacionales y de pequeña escala en la industria de bebidas fermentadas. El desarrollo de nuevos productos para mejorar la cartera de productos y capturar mercados sin explotar ha llevado al crecimiento del mercado mundial de bebidas fermentadas.

Líderes del mercado de bebidas fermentadas

-

Yakult Honsha Co. Ltd

-

Nestlé S.A.

-

Danone S.A.

-

Anheuser-Busch InBev SA/NV

-

Paine Schwartz Partners (Suja Life LLC)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas fermentadas

- En marzo de 2022, Nestlé USA afirmó que invertiría USD 675 millones en la construcción de una nueva fábrica de bebidas en Glendale, Arizona. La inversión de Nestlé aumenta su posición en el mercado y mejora su capacidad de fabricación para satisfacer la creciente demanda de sus productos por parte de los clientes como uno de los principales productores en las categorías de cremas y leches saborizadas.

- En agosto de 2021, The Boston Beer Company y PepsiCo anunciaron planes para iniciar una colaboración comercial para producir bebidas alcohólicas HARD MTN DEW. La asociación une la experiencia de Boston Beer en bebidas alcohólicas con una de las marcas más icónicas y queridas de PepsiCo.

- En julio de 2021, Beam Suntory y The Boston Beer Company formaron una asociación estratégica a largo plazo para extender marcas icónicas seleccionadas a algunos de los segmentos de bebidas alcohólicas de más rápido crecimiento.

- En julio de 2021, Remedy, una marca de bebidas líder en Australia, lanzó su línea de bebidas cultivadas en vivo, incluida la kombucha, en Estados Unidos. La línea no contiene azúcar y está repleta de ingredientes saludables, incluidos cultivos activos vivos, ácidos orgánicos y antioxidantes. La compañía ha puesto la bebida a disposición en diferentes sabores, incluidos Ginger Lemon Kombucha, Peach Kombucha, Mixed Berry Kombucha y Raspberry Lemonade Kombucha.

Segmentación de la industria de bebidas fermentadas

Las bebidas fermentadas incluyen bebidas que han sufrido oxidación bacteriana y de levadura, en las que los azúcares se descomponen durante la fermentación y se transforman en diversos gases y etanol. Todas las bebidas fermentadas producen bacterias beneficiosas que mejoran la salud intestinal cuando se consumen crudas.

El mercado de bebidas fermentadas está segmentado según el tipo, el canal de distribución y la geografía. Por tipo, el mercado se ha segmentado en bebidas alcohólicas y no alcohólicas. Las bebidas no alcohólicas se dividen aún más en bebidas probióticas como la kombucha, el kéfir y otras. Según el canal de distribución, el mercado se segmenta en hostelería y off-trade. El segmento off-trade comprende supermercados/hipermercados, tiendas minoristas especializadas, tiendas de conveniencia y otros canales de venta. El estudio también analiza el mercado estudiado en regiones geográficas emergentes y establecidas, que cubren América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África. El informe ofrece el tamaño del mercado y previsiones para el valor del mercado de bebidas fermentadas (millones de dólares) para todos los segmentos anteriores.

| Tipo | Bebidas alcohólicas | ||

| Bebidas no alcohólicas | Kombucha | ||

| kéfir | |||

| Otros tipos | |||

| Por canal de distribución | En el comercio | ||

| Fuera de comercio | Supermercados/Hipermercados | ||

| Tiendas de conveniencia/tiendas de comestibles | |||

| Tiendas especializadas | |||

| Tiendas minoristas en línea | |||

| Otros canales de distribución | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Resto de América del Norte | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Rusia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | India | ||

| Porcelana | |||

| Japón | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Sudáfrica | ||

| Arabia Saudita | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de bebidas fermentadas

¿Qué tamaño tiene el mercado de bebidas fermentadas?

Se espera que el tamaño del mercado de bebidas fermentadas alcance los 2,27 billones de dólares en 2024 y crezca a una tasa compuesta anual del 6,20% hasta alcanzar los 3,06 billones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Bebidas fermentadas?

En 2024, se espera que el tamaño del mercado de bebidas fermentadas alcance los 2,27 billones de dólares.

¿Quiénes son los actores clave en el mercado Bebidas fermentadas?

Yakult Honsha Co. Ltd, Nestlé S.A., Danone S.A., Anheuser-Busch InBev SA/NV, Paine Schwartz Partners (Suja Life LLC) son las principales empresas que operan en el mercado de bebidas fermentadas.

¿Cuál es la región de más rápido crecimiento en el mercado de Bebidas fermentadas?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bebidas fermentadas?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de bebidas fermentadas.

¿Qué años cubre este mercado de Bebidas fermentadas y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de bebidas fermentadas se estimó en 2,14 billones de dólares. El informe cubre el tamaño histórico del mercado de Bebidas fermentadas durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas fermentadas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Food & Beverage Reports

Other Popular Industry Reports

Informe de la industria de bebidas fermentadas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas fermentadas en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Bebidas fermentadas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.