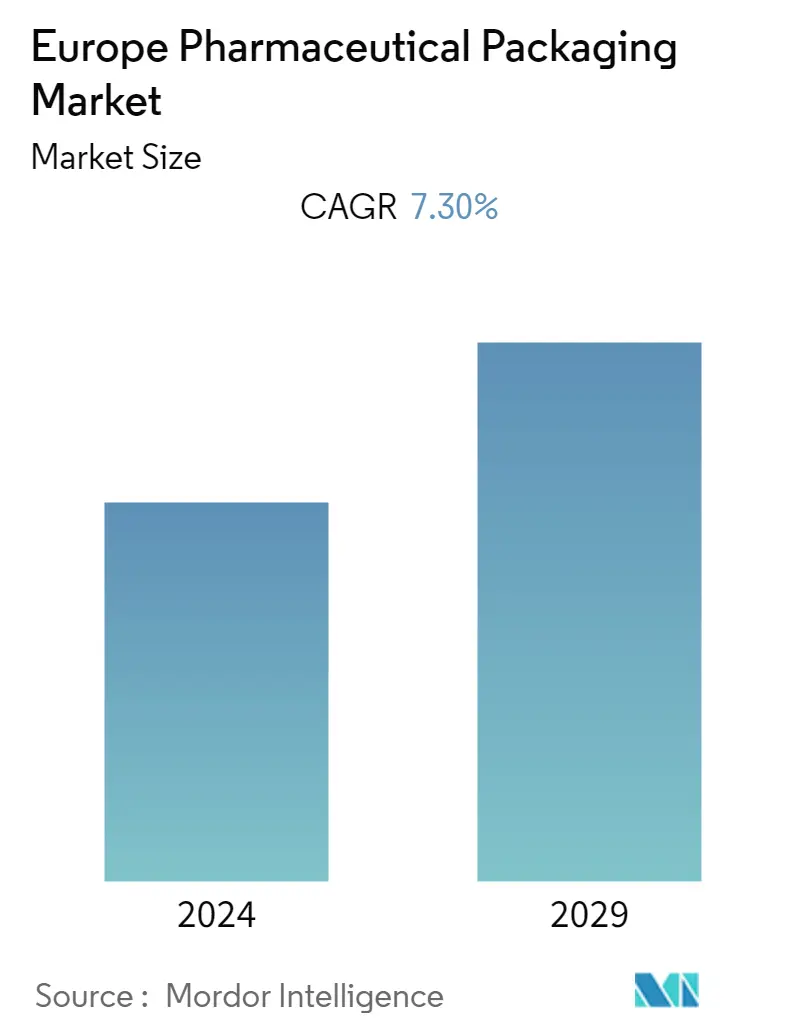

Tamaño del mercado europeo de envases farmacéuticos

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | 7.30 % |

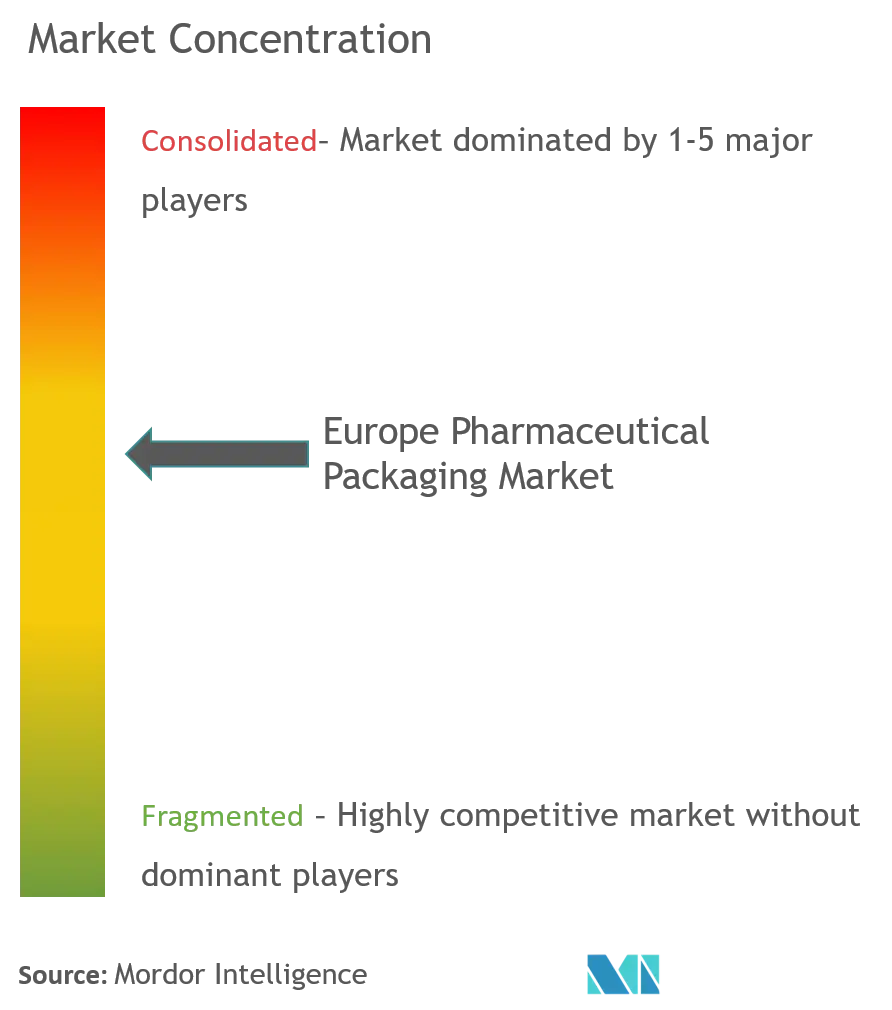

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado europeo de envases farmacéuticos

Se estima que el mercado europeo de envases farmacéuticos crecerá a una tasa compuesta anual de aproximadamente el 7,3% durante el período previsto de 2021 a 2026. La industria farmacéutica en Europa está experimentando una perturbación constante a medida que experimenta un crecimiento exponencial con el estilo de vida cambiante y cada vez más personas diagnosticadas. con diversas enfermedades y un mayor gasto en atención sanitaria por parte de los organismos gubernamentales. Sin embargo, continúa enfrentando desafíos como la globalización del suministro de medicamentos, el aumento del estilo de vida crónico y la evolución de la amenaza relacionada con la falsificación de medicamentos, entre otros.

La industria de envases farmacéuticos en la región desempeña un papel vital para ayudar a la industria farmacéutica en evolución a abordar el impacto asociado con los desafíos que se sienten en todo el mercado, garantizando la protección de los medicamentos contra todo tipo de alteraciones en las propiedades causadas como resultado del daño físico. , degradación, contaminación biológica y al mismo tiempo aumentan las ganancias.

En los últimos años, el sector del embalaje en la región ha experimentado una gran transformación con el enfoque cambiante de la industria hacia enfoques personalizados con el desarrollo de plataformas como IoMT, genómica y otros dispositivos médicos conectados, producción localizada de productos personalizados Los medicamentos se sumaron con el aumento del número de PYME que ingresan al mercado, la creciente demanda de productos medicinales a base de cannabis y la diversificación de los innovadores.

Además, la introducción de técnicas innovadoras como la tecnología Blow-Fill-Seal y la creciente necesidad de tecnologías antifalsificación están cambiando drásticamente el mercado. La creciente globalización ha dado lugar a la creación de plantas de fabricación en todo el mundo, mejorando así las materias primas utilizadas y alargando las cadenas de suministro.

Además, con las recientes regulaciones de la Unión Europea (UE) que exigen que la serialización farmacéutica se agregue a la Ley de Seguridad de la Cadena de Suministro de Medicamentos de EE. UU., el cumplimiento extendido hasta 2023 está impulsando los esfuerzos de serialización y seguimiento y localización, promoviendo así la trazabilidad y autenticidad farmacéutica en el región. De manera similar, otra normativa de la UE ahora exige códigos dimensionales en el embalaje médico para ayudar a identificar el producto y verificar su autenticidad; Aprovechar la tecnología de los teléfonos inteligentes impulsa la digitalización de la industria del embalaje.

Según un estudio realizado por la ONU, la liberación de anticuerpos al medio ambiente acelerará la aparición de cepas resistentes y afectará a la contaminación por antibióticos, que sigue siendo el tema de debate mundial en 2020. Debido a estos casos, los fabricantes de productos farmacéuticos Los envases están mostrando un mayor énfasis en la sostenibilidad al considerar materiales de embalaje reciclables y biodegradables, la reducción de su huella de carbono y análisis del ciclo de vida.

Sin embargo, Europa ha sido la segunda, justo detrás de América del Norte, con más de un tercio del mercado mundial, pero con el surgimiento de China y otras naciones de Asia y el Pacífico sigue siendo una amenaza, la creciente necesidad de una producción más rápida y un mayor atractivo en los lineales están impulsando el mercado por delante. Algunas preocupaciones para este mercado son las estrictas regulaciones sobre envases farmacéuticos por parte de los gobiernos de toda Europa, las preocupaciones ambientales con respecto al uso de plásticos y los crecientes costos de las materias primas utilizadas.

Antes de la pandemia mundial de COVID-19, la industria impulsaba el crecimiento en relación con el crecimiento de la industria del comercio electrónico, el mayor interés en materiales sostenibles y la integración de tecnologías inteligentes. Aún así, después de la pandemia, hubo un aumento en la demanda de envases para el cuidado de la salud, como bombas y blísteres flexibles, entre otros. Además, ante la necesidad de biológicos y vacunas, las empresas ahora están invirtiendo en el formato estéril y están ampliando su capacidad de producción.

Tendencias del mercado europeo de envases farmacéuticos

Materiales de embalaje sostenibles para impulsar el crecimiento del mercado

- Se sabe que la industria farmacéutica es un importante contaminador mundial, ya que es responsable de generar emisiones de gases de efecto invernadero, es decir, un 55% más que el gas emitido por la industria automotriz debido al creciente número de regulaciones y su cumplimiento, como la Ley de París. El acuerdo, añadido a la creciente preocupación de la gente por los materiales de embalaje no reciclables, está permitiendo a los fabricantes cambiar a materiales sostenibles.

- Además, la mayoría de los esfuerzos de I+D de las empresas de envasado farmacéutico de Europa en relación con los sistemas de dispensación de medicamentos se centran en factores como la sostenibilidad, el aumento del cumplimiento y consideraciones de seguridad infantil, entre otros.

- Por ejemplo, importantes actores como Ramaco Siebler y Huhtamaki anunciaron sus planes de lanzar una gama de envases monodosis reciclables para productos farmacéuticos fiables fabricados a partir de material reciclable como el laminado de poliolefina. Se espera que el componente del embalaje esté hecho de un 90% de polipropileno o polietileno, y más del 70% del producto sería reciclado. Además, las empresas han reducido significativamente sus emisiones a lo largo de los años.

- Además, en febrero de 2020, Natupharma A/S, con sede en Europa, desarrolló una novedosa solución de embalaje de plástico biodegradable, completamente reciclable, hecha de aditivo plástico y caña de azúcar, que está destinada a ser utilizada en la industria farmacéutica debido a su naturaleza biodegradable que no alterar la vida útil del producto.

- Evidentemente, se espera que los envases farmacéuticos opten por materiales más sostenibles alejándose del plástico, del que la industria tradicionalmente ha dependido en gran medida para su diseño y fabricación. Además, la industria continuaría con la aplicación de tereftalato de polietileno (PET) debido a su capacidad de descomponer su nivel molecular nuevamente en PET.

Alemania tendrá una importante cuota de mercado

- Se espera que Alemania tenga una participación de mercado significativa en la región debido a factores como su importante contribución en la industria farmacéutica y de embalaje europea, la presencia de algunos proveedores destacados en la región, incluidos Gerresheimer AG y Schott AG, entre otros, y siendo también uno de los mayores productores de químicos y plásticos de la región.

- Por ejemplo, según la investigación realizada por CPhI Worldwide, Alemania se ubica como la industria farmacéutica más importante de Europa según los datos extraídos del informe anual de CPhl y las opiniones de más de 350 compañías farmacéuticas globales. Además, los resultados consolidan a Alemania como un mercado farmacéutico de élite.

- Debido a estos casos, los proveedores destacados de la región han comenzado a invertir en la región para mantener su posición estratégica en el mercado. Por ejemplo, en febrero de 2020, Schott AG anunció su plan de expansión mediante la construcción de una nueva planta de producción en su sitio actual en Müllheim, Alemania, para satisfacer la creciente demanda de jeringas de polímero estériles precargables que se utilizan en terapias intravenosas y medicamentos altamente viscosos.. Se espera que la construcción esté terminada a finales de 2021.

- La planta ayudará a la empresa a aprovechar la creciente demanda de envases farmacéuticos fabricados con polímeros de alta gama y se espera que mejore la posición de Schott AG en el mercado farmacéutico en un futuro próximo. Además, en abril de 2020, la compañía anunció además su plan para expandir su negocio de envases farmacéuticos mediante una inversión de mil millones de dólares hasta el año 2025.

- Además, las industrias farmacéutica y de dispositivos médicos están altamente reguladas y han estado enfatizando los aspectos de seguridad y sostenibilidad de los procesos de fabricación y embalaje. El desarrollo de una infraestructura sanitaria mejor y más avanzada, junto con el crecimiento de las empresas farmacéuticas a través de alianzas y asociaciones, impulsará el crecimiento del mercado de envases.

Descripción general de la industria de envases farmacéuticos en Europa

El mercado europeo de envases farmacéuticos está moderadamente fragmentado debido a la presencia de actores como Amcor, CCL Industries, Intrapac, Rexam Plc y Schott AG que están ampliando el mercado con importantes inversiones en I+D, impulsando la sostenibilidad y la digitalización de la industria del envasado en Europa.

- Febrero de 2020 Amcor anunció la asociación con el Healthcare Plastics Recycling Council para mejorar la reciclabilidad de los productos plásticos.

- Junio de 2020 Amcor y Espoma Organic se asociaron e innovaron en envases de plástico sostenibles e incluso lanzaron un nuevo envase de polímero de base biológica. La película de PE (polietileno) contiene un 25% de material de base biológica derivado de la caña de azúcar.

- Noviembre de 2021 Gerreshmeir y Midas Pharma anunciaron que una asociación para un autoinyector innovador es un hito importante para ser un proveedor de soluciones que ofrece dispositivos médicos líderes e innovadores. Con un enfoque cada vez mayor en sus propios productos IP, la empresa mejora la amplia cartera de dispositivos y envases farmacéuticos primarios con este autoinyector basado en cartuchos.

Líderes del mercado europeo de envases farmacéuticos

-

Amcor Ltd.

-

CCL Industries Inc.

-

Intrapac Group

-

Schott AG

-

Gerresheimer AG

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de envases farmacéuticos

- Agosto de 2021 IntraPac International Corporation anunció que había adquirido Precision Concepts Costa Rica, un moldeador y ensamblador de dispositivos médicos integrado verticalmente. Esta asociación ayuda a la empresa a crecer y fabricar un conjunto más amplio de productos, procesos y capacidades.

- Agosto de 2021 Schott AG y Serum Institute of India anunciaron una empresa conjunta para envases farmacéuticos. La empresa conjunta es el principal fabricante indio de productos de envasado farmacéutico, como viales, jeringas, ampollas y cartuchos utilizados para envasar medicamentos que salvan vidas. Con esta adquisición, Serum asegura su suministro de envases farmacéuticos de alta calidad en medio de la creciente demanda mundial.

- Noviembre de 2021 Gerresheimer innovó Gx Innosafe, la primera jeringa fácil de llenar con un sistema de protección pasiva de la aguja. El sistema de seguridad se monta de forma totalmente automática en el proceso Gerresheimer RTF (listo para llenar). Las jeringas se empaquetan, sellan y esterilizan. El Gx InnoSafe viene en un embalaje estándar que cumple con la norma ISO y que consta de un nido y una tina. Al llenar medicamentos, no es necesario ajustar el equipo de llenado en comparación con las jeringas convencionales con cánula.

Informe del mercado europeo de envases farmacéuticos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Crecimiento de las industrias farmacéuticas en las economías emergentes

4.2.2 Creciente demanda de dispositivos de administración de medicamentos y mercado de envases tipo blíster

4.2.3 Contribución de la Nanotecnología al crecimiento del packaging farmacéutico en Europa

4.2.4 Crecimiento en el mercado de venta libre

4.2.5 Desarrollar el interés en materiales de embalaje sostenibles y la integración de tecnologías inteligentes

4.3 Restricciones del mercado

4.3.1 Aumento de los costos de embalaje

4.3.2 Estándares de cumplimiento regulatorio de salud más estrictos, Preocupaciones ambientales

4.4 Análisis de la cadena de valor/cadena de suministro

4.5 Análisis de las cinco fuerzas de Porter

4.5.1 Amenaza de nuevos participantes

4.5.2 El poder de negociación de los compradores

4.5.3 El poder de negociacion de los proveedores

4.5.4 Amenaza de productos sustitutos

4.5.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Por tipo de material

5.1.1 El plastico

5.1.2 Vaso

5.1.3 Otros Materiales (Papel y Cartón y Metal)

5.2 Por tipo de producto

5.2.1 botellas

5.2.2 Viales y Ampollas

5.2.3 Bolsas

5.2.4 Jeringas

5.2.5 Tubos de medicación

5.2.6 Tapas y Cierres

5.2.7 Etiquetas

5.2.8 Otros tipos de productos

5.3 Por país

5.3.1 Reino Unido

5.3.2 Alemania

5.3.3 Francia

5.3.4 España

5.3.5 Italia

5.3.6 El resto de Europa

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 Gerresheimer AG

6.1.2 CCL Industries Inc.

6.1.3 Intrapac Group

6.1.4 Schott AG

6.1.5 Nipro Corporation

6.1.6 Vetter Pharma Packaging

6.1.7 Ardagh Group SA

6.1.8 Origin Pharma Packaging

6.1.9 Gaplast GmbH

6.1.10 Aptargroup Inc.

6.1.11 Nolato AB

6.1.12 APG Europe

6.1.13 SGD Pharma

6.1.14 Piramal Glass Ltd

7. Análisis de inversiones

8. Futuro del mercado

Segmentación de la industria de envases farmacéuticos en Europa

El informe proporciona un análisis completo del mercado segmentado según el material de embalaje utilizado y la industria del usuario final. Se incluyen estimaciones detalladas para los próximos cinco años, junto con el estudio de los principales actores y sus estrategias. Algunos de los principales proveedores son Amcor, CCL Industries, Intrapac, Rexam Plc y Schott AG.

| Por tipo de material | ||

| ||

| ||

|

| Por tipo de producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de envases farmacéuticos en Europa

¿Cuál es el tamaño actual del mercado europeo de envases farmacéuticos?

Se proyecta que el mercado europeo de envases farmacéuticos registre una tasa compuesta anual del 7,30% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de envases farmacéuticos?

Amcor Ltd., CCL Industries Inc., Intrapac Group, Schott AG, Gerresheimer AG son las principales empresas que operan en el mercado europeo de envases farmacéuticos.

¿Qué años cubre este mercado europeo de envases farmacéuticos?

El informe cubre el tamaño histórico del mercado de Envases farmacéuticos de Europa durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Envases farmacéuticos de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de envases farmacéuticos en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de envases farmacéuticos en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de envases farmacéuticos en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.