Análisis del mercado europeo de piensos compuestos

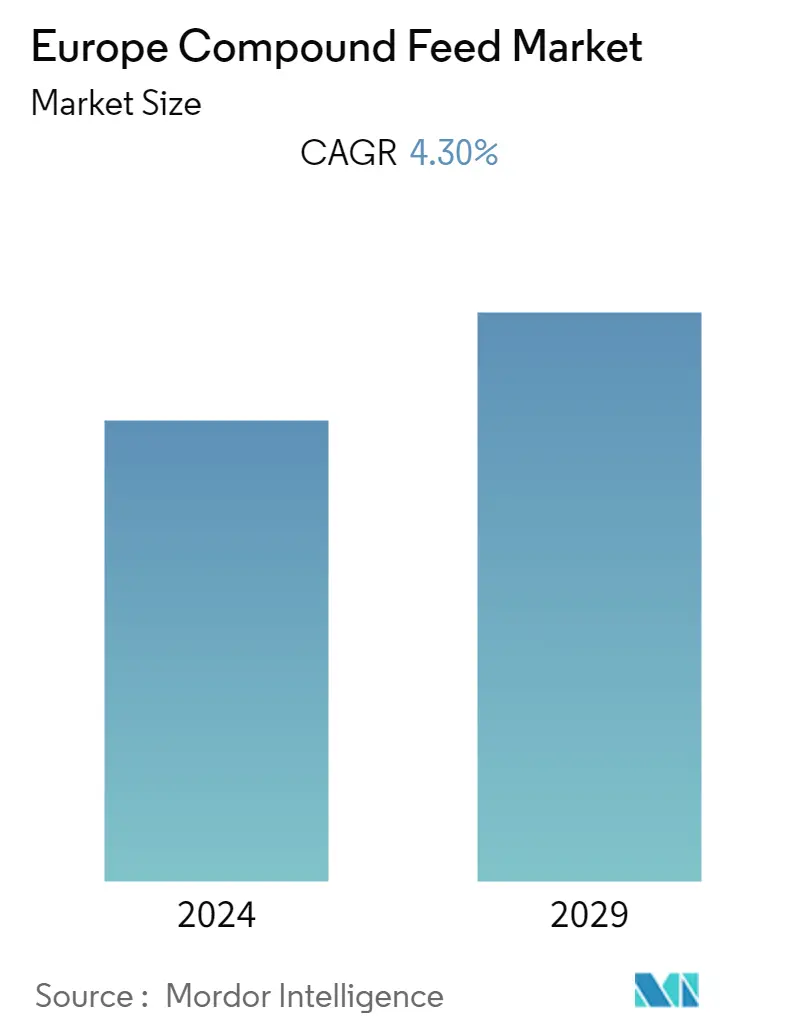

Se prevé que el mercado europeo de piensos compuestos registre una tasa compuesta anual del 4,3% durante el período previsto.

- El mercado está siendo testigo de tendencias favorables, como una creciente demanda de dietas ricas en proteínas, especialmente en las economías rusa y alemana, donde el ingreso per cápita está aumentando rápidamente. Sin embargo, con el aumento del consumo de carne en todo el mundo, se estima que la industria de piensos compuestos será testigo de una enorme demanda de carne de mejor calidad.

- Según el informe de la Organización para la Cooperación y el Desarrollo Económico (OCDE), la demografía, la urbanización, los ingresos, los precios, las tradiciones, las creencias religiosas, las normas culturales y las preocupaciones ambientales, éticas y de bienestar animal y de salud son factores clave que afectan no sólo el nivel sino también el tipo de consumo de carne en la región. Es la razón principal por la que se prevé que el consumo de carne aumente un 0,4% en Europa.

- La Federación Europea de Fabricantes de Piensos (FEFAC) afirmó que los animales de granja en la UE27 consumieron aproximadamente 701 millones de toneladas de piensos en 2021, de los cuales los fabricantes de piensos compuestos produjeron alrededor del 22%. La producción de piensos compuestos en el año 2021, porcina ocupó 50.767 mil toneladas, seguida de aves de corral con 48.924 mil toneladas, bovina con 42.480 mil toneladas y otras categorías ocuparon 7.033 mil toneladas.

- Según la Encuesta de piensos de Alltech, en 2021, la producción de piensos en Europa ocupó 261,9 millones de toneladas métricas en 2020 y ocupó el tercer lugar a nivel mundial para atender a la nutrición animal en ganado, aves, cerdos y muchos otros. Los precios de los piensos afectaron enormemente a los productores. Otros desafíos a estos precios incluyeron regulaciones gubernamentales de prácticas más sostenibles, como reducir el uso de nitrógeno y eliminar antibióticos.

Tendencias del mercado europeo de piensos compuestos

Creciente demanda de carne y productos acuícolas

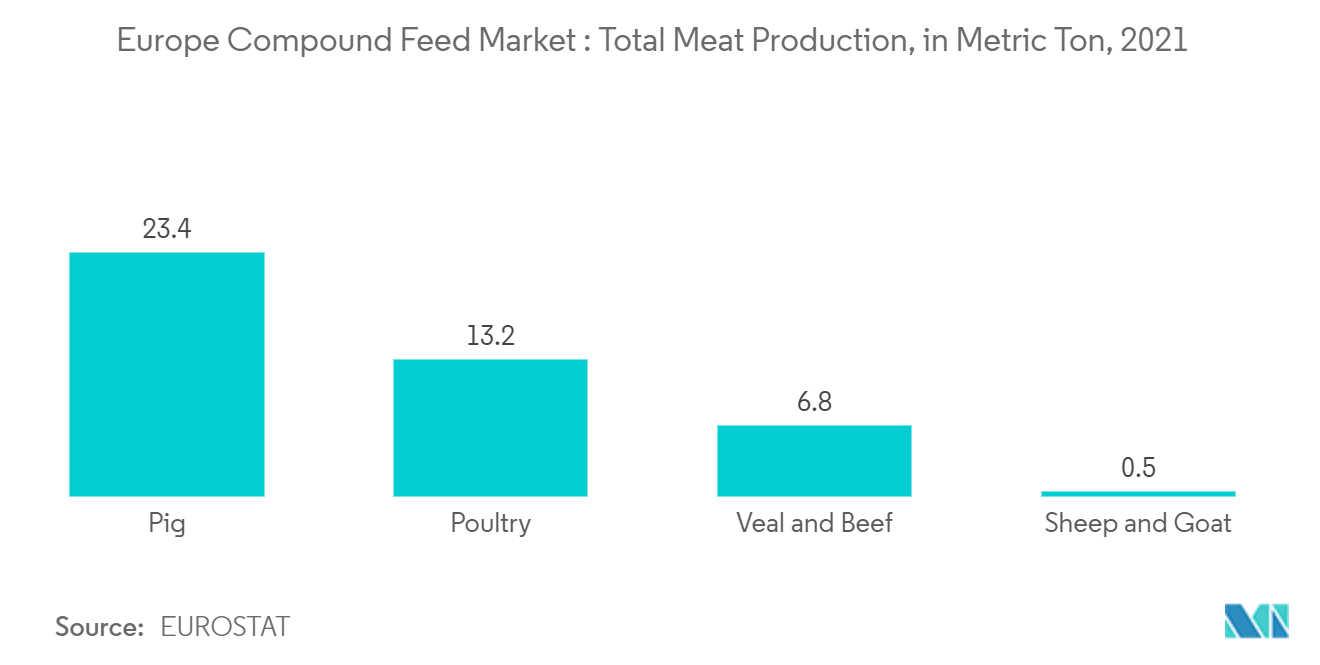

- El consumo de carne ha aumentado constantemente en toda la región. El aumento de la población, la urbanización, la demografía, los ingresos, los precios y las preocupaciones ambientales y de salud son factores clave que influyen en el nivel y el tipo de consumo de carne. Esto está aumentando la necesidad del mercado de piensos compuestos en Europa. Según el informe del Departamento de Agricultura de los Estados Unidos (USDA), el consumo total de carne fue de 11.850 toneladas métricas en 2021, superior al año anterior de 11.732 toneladas métricas.

- Polonia sigue siendo el mayor productor de pollo de la Unión Europea (UE), y representa casi el 20 por ciento de toda la producción de pollo de la UE. Los productores polacos redujeron sus rebaños en la primera mitad de 2021, lo que, combinado con menores rebaños reproductores diezmados por las medidas de despoblación relacionadas con la influenza aviar altamente patógena (IAAP), resultó en precios más altos (+ 30 por ciento) en la granja para los pollos de engorde a mediados de 2021.

- La crisis económica tuvo un efecto muy limitado en el mercado cárnico europeo, manteniendo sus perspectivas positivas. Se espera que el mayor crecimiento del consumo de carne se produzca en Alemania, Francia, España y el Reino Unido debido a los cambios en los patrones de dieta, la población y el crecimiento económico. El pescado es bajo en grasas, colesterol y carbohidratos. Aunque no es muy rico en proteínas, el pescado también proporciona vitaminas y aminoácidos esenciales. La demanda de productos del mar está aumentando rápidamente a medida que cada vez más personas son conscientes de los beneficios para la salud del consumo de pescado. La creciente esperanza de vida y la disponibilidad limitada de recursos de tierra y agua para la producción de alimentos para animales, así como el creciente uso de estos recursos para la producción de alimentos y etanol, están aumentando la demanda de alimentos para animales en la industria cárnica europea.

España domina el mercado

- La UE tiene una población ganadera considerable 142 millones de cerdos, 76 millones de bovinos, 60 millones de ovejas y 11 millones de cabras en diciembre de 2021. El dolor representaba el 24% de los cerdos de la UE, el 9% de los bovinos de la UE, el 25% de los las ovejas de la UE y el 23% de las cabras de la UE. Francia representaba el 9% de los cerdos de la UE, el 23% de los bovinos de la UE, el 12% de las ovejas de la UE y el 12% de las cabras de la UE. Alemania representaba el 17% de los cerdos de la UE y el 15% de los bovinos de la UE, el 3% de las ovejas de la UE y el 1% de las cabras de la UE.

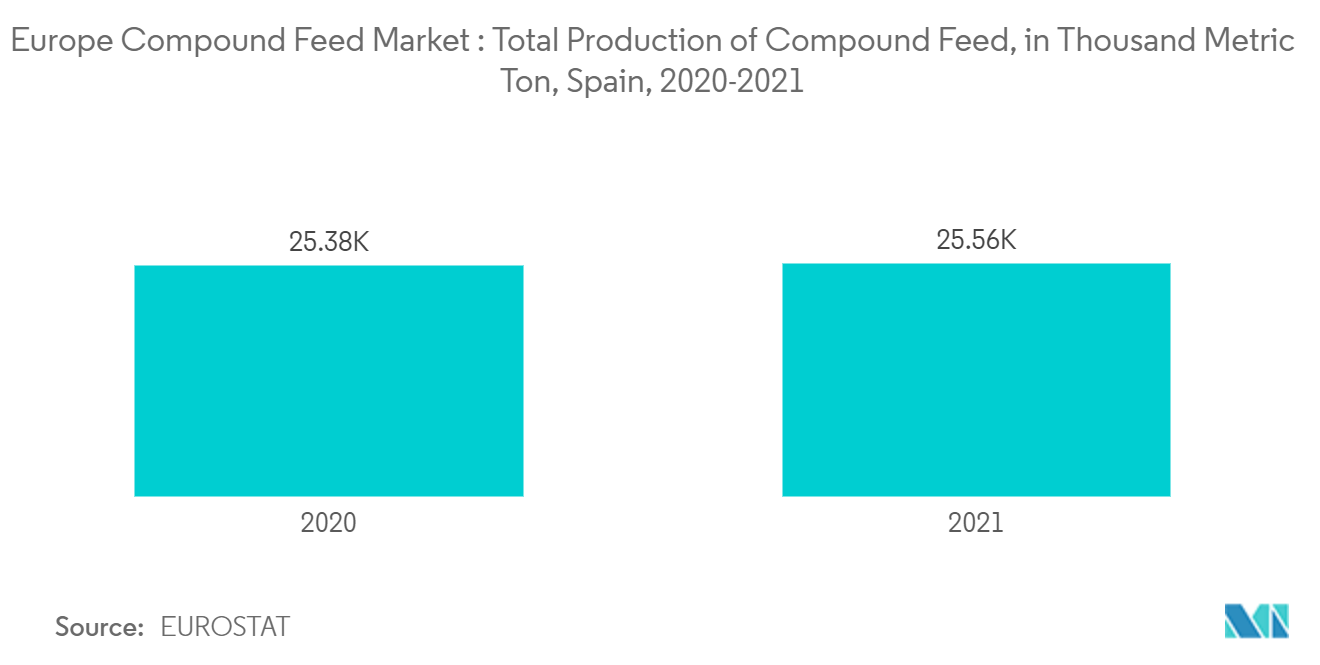

- La industria de piensos en España, que comprende más de 800 empresas de piensos, emplea a 11.700 personas. La expansión del negocio de piensos compuestos del país ha empujado a los gigantes mundiales a reforzar su presencia en el mercado español. Además, el mercado se ha visto impulsado por los avances técnicos en el negocio de la alimentación animal. Muchas fábricas de piensos en España son pequeñas o medianas, con diversas actividades ganaderas repartidas por todo el país. Dos tercios de los miembros producen piensos y ganado para la exportación.

- La calidad del pienso español es sobresaliente. Además, España es un exportador importante, particularmente a países asiáticos, como China, Corea y Filipinas.

- Según la Confederación Española de Fabricantes de Alimentos Compuestos para Animales (CESFAC), dos tercios de los 3,5 millones de toneladas de soja importadas en España proceden de Brasil, y el 87% se utiliza para elaborar piensos para el ganado.

- La soja es beneficiosa en la elaboración de piensos ya que es una rica fuente de proteínas. Sin embargo, debido a la creciente dependencia de las importaciones, la mayoría de las empresas buscan proteínas alternativas de origen vegetal, como las legumbres. La relación comercial entre los agricultores españoles y los fabricantes de piensos es otro aspecto que contribuye al éxito de la industria.

- En la fabricación de piensos, el procesamiento de proteínas animales y la comercialización, existe una estrecha alianza estratégica de socios entre los grandes productores de cerdos y pollos. Este enfoque genera proteína animal española de alta calidad y bajo coste, lo que ha ayudado a mantener competitivas las exportaciones de cerdos y pollos.

Descripción general de la industria europea de piensos compuestos

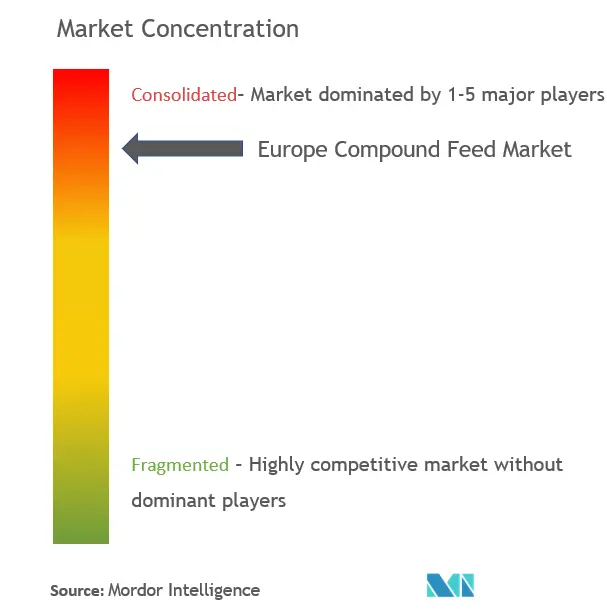

El mercado europeo de piensos compuestos está concentrado y unos pocos grandes actores capturan una cuota de mercado importante. Las empresas líderes se han centrado en adquirir fábricas de piensos y pequeñas fábricas para expandir sus negocios en los mercados locales y extranjeros. Algunos actores han ampliado su presencia europea mediante la adquisición o fusión con fabricantes en mercados extranjeros. Las empresas líderes, como Cargill, Incorporated, Alltech, Biomin, Kemin Industries, Inc y ADM Animal Nutrition, se centraron en expandir el negocio en todas las regiones y establecer una nueva planta para aumentar la capacidad de producción y una línea de productos. Las empresas también están aumentando la capacidad de producción de sus plantas existentes.

Líderes del mercado europeo de piensos compuestos

Cargill, Incorporated

Alltech

ADM Animal Nutrition

Kemin Industries, Inc

Biomin

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de piensos compuestos

- Abril de 2022 Cargill invirtió 50 millones de dólares para desarrollar investigación y desarrollo en China, cerca de Elk River, Minnesota, y una instalación en los Países Bajos, Europa, para investigar y desarrollar alimentos y nutrición animal.

- Noviembre de 2021 ADM adquirió Sojaprotein, un proveedor europeo líder de ingredientes de soja no transgénicos, para fortalecer las capacidades de proteínas de origen vegetal en la nutrición animal.

- Febrero de 2021 Pavo, una marca del grupo ForFarmer, adquiere el proveedor de piensos para caballos Mühldorfer Pferdefutter, cuyos productos están disponibles principalmente en Alemania. Gracias a esta adquisición, la facturación de Pavo en Alemania aumentó en más de un 40%, lo que facilitó una mayor expansión del mercado en el sector de la alimentación para caballos.

Segmentación de la industria de piensos compuestos en Europa

Los piensos compuestos son una mezcla de materias primas y complementos alimenticios para el ganado, procedentes de sustancias vegetales, animales, orgánicas o inorgánicas, o de procesos industriales, con o sin aditivos. Si bien la soja, el maíz, la cebada, el trigo y el sorgo son las materias primas más utilizadas, las vitaminas, minerales y aminoácidos son los aditivos más comunes que se mezclan para formar piensos compuestos.

El mercado europeo de piensos compuestos está segmentado por tipo de animal en rumiantes, aves de corral, cerdos, acuicultura y otros tipos de animales, ingrediente en cereales, pasteles y harinas, subproductos y suplementos, y geografía en España, Reino Unido, Francia, Alemania. , Rusia, Italia y Resto de Europa.

El informe ofrece el tamaño del mercado y previsiones en valor (millones de dólares) y volumen (miles de toneladas métricas) para todos los segmentos anteriores.

| rumiantes |

| Aves de corral |

| Cerdo |

| Acuicultura |

| Otros tipos de animales |

| Cereales | |

| Pasteles y comidas | |

| Subproductos | |

| Suplementos | vitaminas |

| Aminoácidos | |

| enzimas | |

| Prebióticos y probióticos | |

| Acidificantes | |

| Otros suplementos |

| España |

| Reino Unido |

| Francia |

| Alemania |

| Rusia |

| Italia |

| El resto de Europa |

| Tipo de animal | rumiantes | |

| Aves de corral | ||

| Cerdo | ||

| Acuicultura | ||

| Otros tipos de animales | ||

| Ingrediente | Cereales | |

| Pasteles y comidas | ||

| Subproductos | ||

| Suplementos | vitaminas | |

| Aminoácidos | ||

| enzimas | ||

| Prebióticos y probióticos | ||

| Acidificantes | ||

| Otros suplementos | ||

| Geografía | España | |

| Reino Unido | ||

| Francia | ||

| Alemania | ||

| Rusia | ||

| Italia | ||

| El resto de Europa | ||

Preguntas frecuentes sobre investigación de mercado de piensos compuestos en Europa

¿Cuál es el tamaño actual del mercado europeo de piensos compuestos?

Se proyecta que el mercado europeo de piensos compuestos registrará una tasa compuesta anual del 4,30% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de piensos compuestos?

Cargill, Incorporated, Alltech, ADM Animal Nutrition, Kemin Industries, Inc, Biomin son las principales empresas que operan en el mercado europeo de piensos compuestos.

¿Qué años cubre este mercado europeo de piensos compuestos?

El informe cubre el tamaño histórico del mercado de piensos compuestos de Europa durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de piensos compuestos de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de piensos compuestos en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de piensos compuestos en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de piensos compuestos en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.