Análisis del mercado europeo de TIC

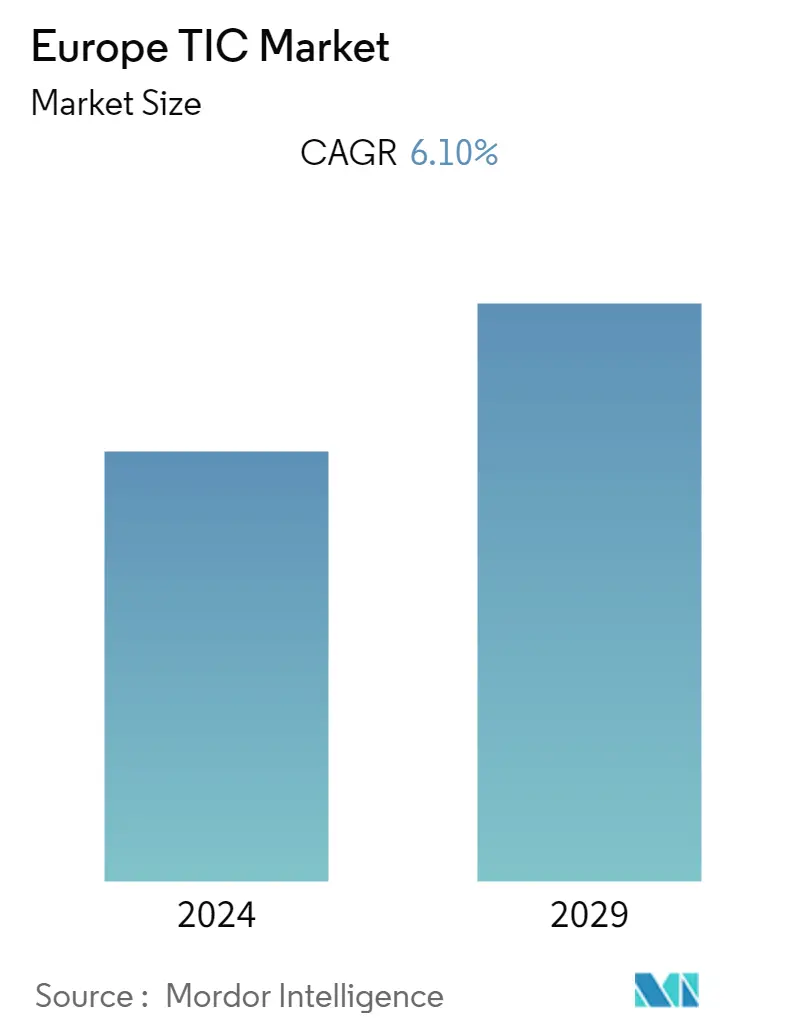

El mercado europeo de pruebas, inspección y certificación se valoró en 56,22 mil millones de dólares el año anterior, y se espera que experimente una tasa compuesta anual del 6,1% durante el período previsto para alcanzar los 80,20 mil millones de dólares en los próximos cinco años. La mejora continua en las prácticas de la industria para lograr un control de calidad superior y seguridad en el lugar de trabajo continúa impulsando la demanda de requisitos mejorados y eficientes basados en pruebas, inspecciones y certificaciones.

- Las pruebas, la inspección y la certificación (TIC) desempeñan un papel importante, principalmente para garantizar que la infraestructura, los servicios y los productos cumplan con los estándares y regulaciones de seguridad y calidad. Debido a la mayor demanda de inspecciones y pruebas a intervalos regulares en algunas empresas, como las de petróleo y gas, se espera que el mercado de TIC crezca, independientemente de la estacionalidad industrial. Por ejemplo, en marzo de 2023, Rakuten Symphony, en colaboración con su matriz Rakuten Mobile, estableció oficialmente su Open RAN Customer Experience Center, un laboratorio de pruebas en Weybridge, con varios socios minoristas instalados en su red de acceso de radio basada en la nube en el sitio. instalación.

- Además, se prevé que el aumento del volumen de las importaciones y exportaciones en Europa, especialmente de productos de los mercados de alimentos y bebidas, electrónica de consumo, agricultura y automoción (EV), proporcione más posibilidades para los servicios TIC en la región. Por ejemplo, según Eurostat, las importaciones de bienes de la UE aumentaron un 41,3 % en 2022 en comparación con el año anterior, mientras que las exportaciones aumentaron un 17,9 % en 2022.

- El avance de la demanda de inversiones en seguridad e infraestructura en la región está ampliando el crecimiento del mercado estudiado. Además, el uso de tecnologías complejas, ciclos de vida de productos más cortos y la complejidad de las cadenas de suministro en muchas industrias de usuarios finales están impulsando el crecimiento del mercado estudiado. Por ejemplo, en junio de 2022, la UE invirtió 5.400 millones de euros en infraestructuras de transporte sostenibles, seguras y eficientes.

- Además, la Comisión Europea seleccionó 135 proyectos de infraestructura de transporte para recibir subvenciones de la UE entre 399 propuestas de proyectos presentadas en el marco del MCE, el instrumento de financiación de la UE para inversiones estratégicas en infraestructura de transporte. Además, la Comisión Europea está acelerando la financiación de 35 proyectos de movilidad militar para apoyar el transporte de tropas y equipos a lo largo de la red transeuropea de transporte (TEN-T).

- Se espera que los rápidos avances tecnológicos, que han dado lugar a una diversidad de productos y, en algunos casos, ciclos de vida más cortos, aumenten el uso de los servicios TIC. Las tendencias tecnológicas emergentes, como los dispositivos conectados (IoT), los pagos móviles, las ciudades inteligentes y los automóviles conectados, impulsan la importancia de las pruebas e inspecciones de software a la par de las pruebas e inspecciones de hardware. A medida que estas tecnologías se generalicen, se espera que aumente la dependencia de los servicios TIC.

- Además, ciertos productos requieren verificación de terceros para los servicios de prueba, inspección y certificación, lo que resulta en un proceso que requiere mucho tiempo. La existencia de procedimientos que requieren mucho tiempo para proporcionar TIC a productos específicos impide la exportación e importación de productos. La mayoría de las empresas están preocupadas por esto porque las pruebas de calificación que requieren mucho tiempo causan retrasos en la importación de bienes, lo que impide aún más la productividad. Como resultado de este desafío crítico, el crecimiento del mercado de las TIC se desacelerará.

- Además, la pandemia de COVID-19 afectó a todas las industrias, y el nivel de resiliencia varía según dónde se vieron afectadas negativamente la demanda y la producción y dónde la necesidad fue resiliente, si no aumentó. Los participantes del mercado adoptaron rápidamente pruebas remotas y digitales para garantizar que podían continuar brindando sus servicios. A pesar de las limitaciones operativas y los desafíos de los clientes, el sector TIC de la región se ha mantenido resistente durante la pandemia. Además, se espera que el mercado estudiado crezca en el período futuro a medida que varias industrias, como la automoción, la alimentación y la agricultura, la manufactura y el petróleo y el gas, estén aumentando rápidamente en la región.

Tendencias del mercado europeo de TIC

Se espera que el segmento minorista y de bienes de consumo mantenga una participación de mercado significativa

- Debido a la creciente competencia en Europa por parte de nuevos mercados y los crecientes requisitos de calidad por parte de los consumidores, las soluciones de cumplimiento y seguridad de la calidad son vitales para los clientes. La mayoría de los servicios minoristas y bienes de consumo utilizan pruebas y certificaciones. Teniendo en cuenta el crecimiento de las plataformas minoristas en línea en la región, se espera que los productos minoristas y de consumo se conviertan en el segmento de más rápido crecimiento.

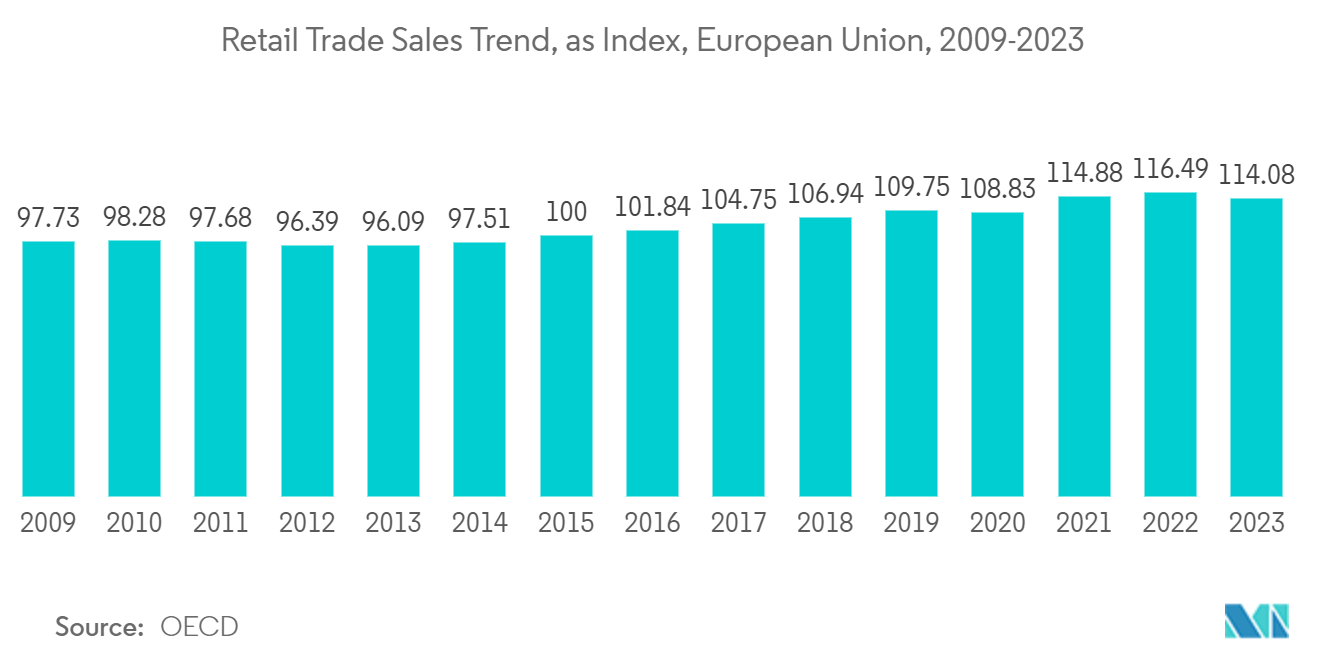

- Según la OCDE, en 2022, el índice de volumen total de ventas del comercio minorista en la Unión Europea se mantuvo casi sin cambios en alrededor de 117,08. Aún así, el índice completo de volumen de ventas del comercio minorista alcanzó su valor más alto en el período observado en 2022.

- Los servicios TIC ofrecidos por los proveedores del mercado cubren toda la cadena de valor de los productos de consumo desde la planificación, la compra y el envío hasta el envío, el stock y la venta para permitir decisiones informadas sobre calidad y abastecimiento. Los servicios de pruebas verifican que los productos sean seguros y cumplan con diversas especificaciones. Los servicios de asesoramiento e inspección son útiles ya que permiten a los consumidores satisfacer los requisitos reglamentarios.

- Además, la pandemia ha impulsado la demanda de dispositivos electrónicos de consumo y de IoT conectados. Por lo tanto, varios proveedores europeos ofrecen cada vez más servicios para dispositivos IoT y amplían su presencia en este espacio. El crecimiento de los dispositivos inalámbricos también necesita certificación para abordar múltiples tecnologías, incluidas Bluetooth SIG, NFC Forum, LoRa Alliance, Sigfox, GCF y PTCRB para celulares.

- Además, el aumento de la producción de bienes de consumo en la zona también crea una demanda significativa de servicios TIC. Por ejemplo, según Eurostat, en septiembre de 2022, en comparación con septiembre de 2021, la producción de bienes de consumo no duraderos aumentó un 5,7% y la de bienes de consumo duraderos aumentó un 3,6% en la UE.

- La electrónica de consumo y residencial está regulada por una amplia gama de instrumentos políticos en la UE, incluida la legislación sobre seguridad general de los productos, regulaciones sectoriales específicas y disposiciones de protección del consumidor. En consecuencia, los fabricantes y vendedores deben cumplir con muchas reglas, lo que crea una demanda significativa de servicios TIC.

Se espera que Alemania sea testigo de un crecimiento significativo

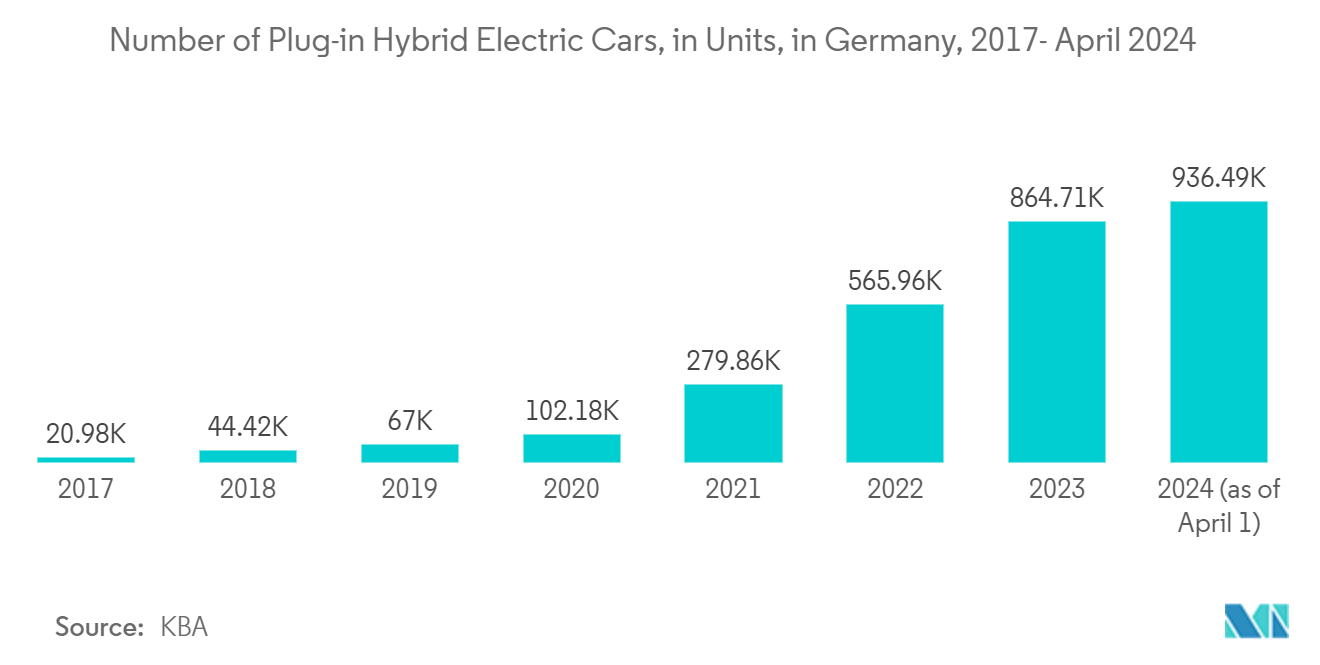

- Se prevé que la creciente producción automotriz y las tendencias, como los vehículos eléctricos y los automóviles autónomos, aumentarán la necesidad y la adopción de servicios TIC en Alemania. Según KBA, en lo que va de 2023 había en Alemania 887.335 coches eléctricos híbridos enchufables (PHEV), un aumento significativo en comparación con el año anterior.

- Además, el instituto de pruebas independiente ISP puso en funcionamiento recientemente su nuevo centro de pruebas de baterías para vehículos eléctricos en Salzbergen, en el noroeste de Alemania, que se espera que brinde todos los servicios de prueba para baterías de vehículos eléctricos.

- Además, el país es un importante consumidor de petróleo, carbón y gas natural. La demanda de petróleo del país está creciendo con su economía. Con la salida del Reino Unido de las naciones de la Unión Europea, Alemania tiene más supremacía que antes sobre el mercado de la UE. El tamaño y la ubicación del país le confieren una influencia considerable en el sector energético de la Unión Europea. Según la Asociación Alemana de Industrias de la Energía y el Agua, en 2022 el consumo de gas natural del país ascendió a 866,2 mil millones de kWh (casi 80 bcm). La producción nacional cubrió el 5,5% de la demanda del país.

- Además, según la asociación industrial AGEB, el consumo de energía primaria de gas natural en Alemania ha ido aumentando. En 2022, el consumo de gas natural en el país aumentó a 4.160 petajulios desde 4.039 petajulios del año anterior.

- Teniendo en cuenta las tendencias crecientes, el gobierno se ha fijado como objetivo una reducción del 55 por ciento de las emisiones en los sectores del petróleo, el gas y la automoción para 2030 y tiene la intención de introducir un precio del carbono para las emisiones de los sectores de la construcción y el transporte a partir de 2021. Además, el sector energético de Alemania es una de las fuentes principales. de la necesidad de servicios de prueba e inspección después del sector del petróleo y el gas.

- En Alemania, los estados federados son responsables de las pruebas oficiales de gestión e inspección de los alimentos. Las empresas involucradas en la producción, procesamiento y venta de productos alimenticios deben documentar la calidad de las materias primas utilizadas mediante controles internos. Se espera que la creciente necesidad de seguridad alimentaria y el creciente comercio internacional ofrezcan oportunidades potenciales durante el período previsto.

Descripción general de la industria TIC en Europa

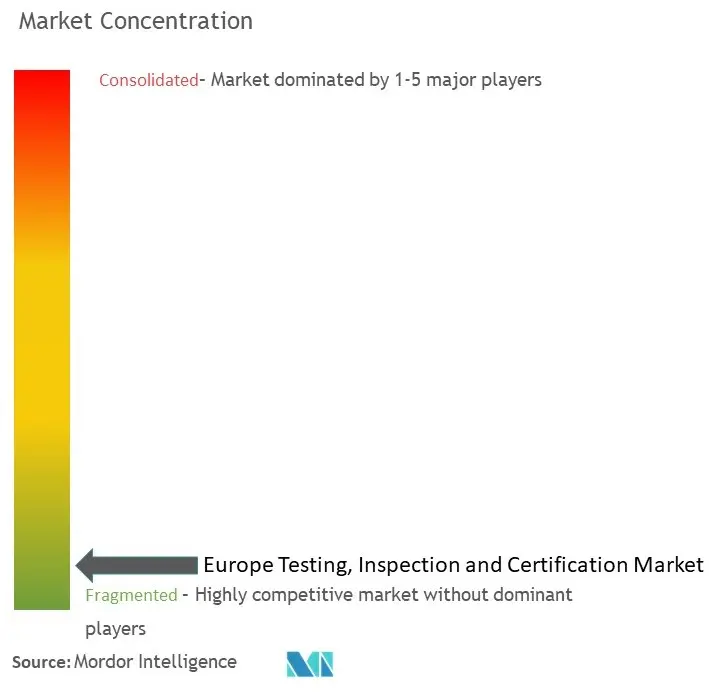

El mercado europeo de las TIC está muy fragmentado, con la presencia de importantes actores como Société Générale de Surveillance SA (SGS SA), TÜV SÜD Limited, Applus Services SA, Bureau Veritas SA e Intertek Group PLC. Los actores del mercado están adoptando estrategias como asociaciones y adquisiciones para mejorar sus ofertas de productos y obtener una ventaja competitiva sostenible.

- Junio de 2023 - Applus+, uno de los líderes mundiales en el sector de ensayos, inspección y certificación (TIC), anunció la adquisición de Rescoll , un socio tecnológico líder en ensayos de materiales e I+D con sede en Francia.

- Noviembre de 2022 SGS adquirió el Laboratorio Industrial con sede en Bucarest, mejorando aún más su gama de servicios de prueba para el mercado alimentario rumano. El laboratorio ofrece una amplia gama de servicios de investigación microbiológica, desde la enumeración de organismos indicadores hasta la detección de patógenos transmitidos por los alimentos.

Líderes del mercado europeo de TIC

-

Société Générale de Surveillance SA (SGS SA)

-

TÜV SÜD Limited

-

Applus Services SA

-

Bureau Veritas SA

-

Intertek Group PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado TIC en Europa

- Junio de 2023 NMi, uno de los líderes del mercado en la certificación de tecnologías de medición y medición, y CCIC Europe (CCIC EU), la empresa regional del China Inspection Certification Group, han anunciado una asociación para proporcionar pruebas, inspección y certificación. servicios a fabricantes en la República Popular China (RPC).

- Octubre de 2022 TÜV NORD, a través de su filial ALTER TECHNOLOGY, recibió una participación minoritaria en Global Surface Intelligence, con sede en Edimburgo, que ha diseñado una plataforma de teledetección para proporcionar a los propietarios forestales información sobre activos en tiempo real de forma regular, repetible y moda automatizada. La inversión estratégica tenía como objetivo combinar el análisis de imágenes basado en IA con servicios de certificación.

- Enero de 2022 SGS anunció una colaboración con Microsoft. La asociación tenía como objetivo integrar la experiencia intersectorial de Microsoft, las soluciones de datos avanzadas, las salidas de productividad y la red global y la competencia industrial de SGS para diseñar soluciones innovadoras para los clientes de la industria TIC.

Segmentación de la industria TIC en Europa

La industria de pruebas, inspección y certificación está formada por organismos de evaluación de la conformidad que ofrecen servicios que van desde auditoría e inspección hasta pruebas, verificación, garantía de calidad y certificación.

El mercado europeo de pruebas, inspección y certificación está segmentado por tipo de abastecimiento (subcontratado e interno/gubernamental), vertical de usuario final (bienes de consumo y venta minorista, automoción, alimentación y agricultura, fabricación, maquinaria y equipo pesado, energía y servicios públicos). , Petróleo y Gas y Químicos, Construcción, Transporte, Aeroespacial y Ferroviario, Ciencias de la Vida, y Marítimo y Minero) y País (Alemania, Francia, Italia, Reino Unido y Resto de Europa). El informe ofrece el tamaño del mercado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Por tipo de abastecimiento | Subcontratado | Tipo de servicio | Pruebas e inspección |

| Certificación | |||

| Interno/Gobierno | |||

| Por usuario final vertical | Bienes de Consumo y Comercio Minorista | ||

| Automotor | |||

| Comida y Agricultura | |||

| Manufactura y bienes industriales | |||

| Energía y servicios Públicos | |||

| Petróleo y gas y productos químicos | |||

| Construcción | |||

| Transporte, aeroespacial y ferroviario | |||

| Ciencias de la vida | |||

| Marina y Minería | |||

| Otras verticales de usuarios finales | |||

| Por país | Alemania | ||

| Francia | |||

| Italia | |||

| Reino Unido | |||

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de TIC en Europa

¿Cuál es el tamaño actual del mercado europeo de TIC?

Se prevé que el mercado europeo de TIC registre una tasa compuesta anual del 6,10% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo TIC?

Société Générale de Surveillance SA (SGS SA), TÜV SÜD Limited, Applus Services SA, Bureau Veritas SA, Intertek Group PLC son las principales empresas que operan en el mercado TIC de Europa.

¿Qué años cubre este mercado europeo de TIC?

El informe cubre el tamaño histórico del mercado del mercado europeo de TIC durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de TIC para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Testing, Inspection and Certification Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe sobre la industria TIC en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de las TIC en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de las TIC en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.