Análisis del mercado telemático en Europa

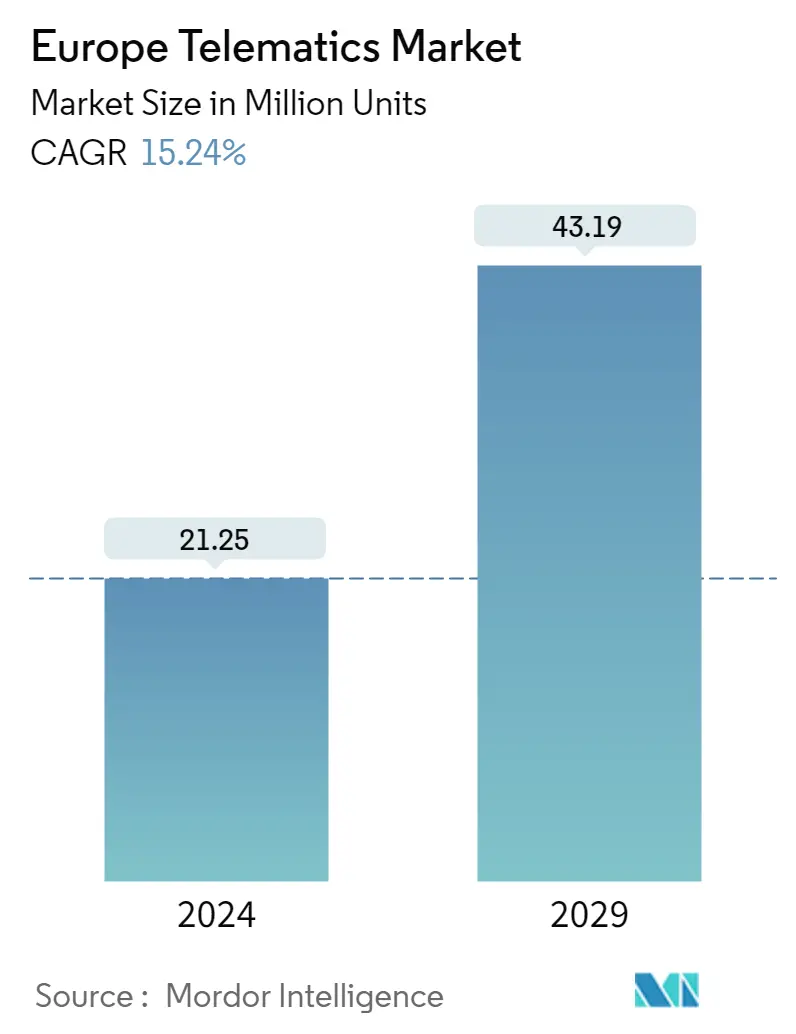

El tamaño del mercado telemático de Europa se estima en 21,25 millones de unidades en 2024, y se espera que alcance los 43,19 millones de unidades en 2029, creciendo a una tasa compuesta anual del 15,24% durante el período previsto (2024-2029).

- Uno de los principales impulsores del crecimiento del mercado en la región europea es el creciente número de accidentes. Según la Comisión Europea, la tasa de muertes en carretera por millón de habitantes en la región europea fue de 46 en 2022. Varios estudios indican que una parte importante de esta cifra es causada por vehículos comerciales pesados. Por ejemplo, según una encuesta de la Biblioteca Nacional de Medicina, los vehículos pesados están implicados en el 14,2% de los accidentes de tráfico mortales y en el 4,5% de los accidentes de tráfico notificados por la policía en Europa.

- La demanda de tecnología que facilite la navegación, la seguridad y el diagnóstico remoto está elevando el espacio de los vehículos comerciales y de pasajeros. Los principales impulsores de la telemática de vehículos incluyen las regulaciones de la Unión Europea, las regulaciones de políticas locales, el aumento en el número de producción de vehículos automotores, junto con pequeños márgenes de beneficio en la industria del transporte. Una gama cada vez mayor de dispositivos y servicios telemáticos, junto con mandatos gubernamentales específicos, permitirán que la tecnología se generalice.

- Con la telemática instalada en los vehículos, los usuarios pueden ver la ubicación de su vehículo en tiempo real. Esto permite enviar la ruta ideal a los conductores para evitar atascos, retrasos o accidentes. También ayuda a aumentar los tiempos de respuesta al elegir el vehículo más cercano a la ubicación del cliente para brindar un servicio rápido y receptivo. En el caso de empresas que entregan productos, pueden proporcionar a los clientes un enlace de seguimiento que les ayude a ver la ubicación del vehículo. Esto permite a los clientes prepararse con antelación para la entrega.

- Aunque la tecnología telemática se ha utilizado en muchas áreas durante décadas, sólo en los últimos años se ha convertido en un fenómeno en la gestión de flotas. Esta tecnología combina telecomunicaciones e informática para descubrir información valiosa sobre las operaciones de una flota. Un sistema telemático de flota tiene dos componentes un dispositivo instalado en los vehículos de la flota y un software que recopila, almacena y transmite información.

- El estallido de la pandemia de COVID-19 tuvo un impacto significativo en el crecimiento de la industria automotriz en general, ya que el bloqueo generalizado y las restricciones de viaje afectaron significativamente las ventas y la demanda en general. Varias restricciones impuestas con respecto al uso de mano de obra manual también afectaron la capacidad de producción de los fabricantes de automóviles, quienes también se vieron obligados a cerrar sus operaciones o continuar con capacidades de producción limitadas, lo que provocó una desaceleración en la industria automotriz.

Tendencias del mercado telemático en Europa

Los vehículos de pasajeros serán testigos de un crecimiento significativo

- Uno de los principales impulsores del crecimiento de estos segmentos en la región es el creciente número de accidentes en las carreteras de la UE, y una gran proporción de las víctimas son víctimas de colisiones laborales, según datos de la OMS. Esto ha llevado a los organismos gubernamentales a actualizar su legislación relativa a la seguridad y el bienestar de los empleados, y las autoridades de salud y seguridad han emitido orientaciones mejoradas para las organizaciones para ayudarlas a cumplir con sus responsabilidades legales y hacerlas cumplir.

- El uso del ecosistema telemático ha sido el resultado de la introducción de la gestión de recursos móviles y la comunicación de máquina a máquina. Además, la telemática es ampliamente utilizada por industrias como las de petróleo, gas, minería, servicios públicos, alimentación, mensajería, empresas de construcción, gestión de residuos, policía y organizaciones de emergencia, y flotas de transporte como autobuses, transporte público, taxis y paratránsito para desplazarse. su fuerza laboral y sus bienes en toda su área.

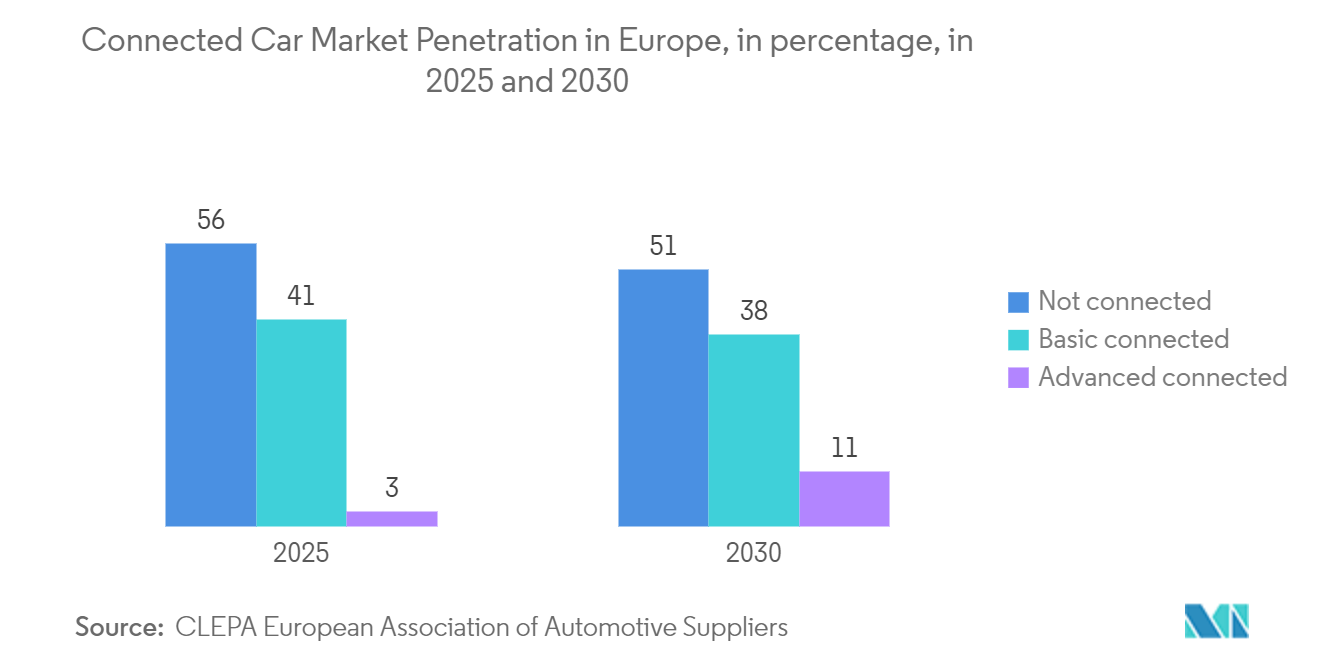

- Los envíos de automóviles a Europa han aumentado dramáticamente durante los últimos cinco años. Las tres principales empresas automotrices (Volkswagen, PSA y Renault Nissan Alliance) representan aproximadamente la mitad de los envíos de automóviles conectados en Europa, debido a su dominio en las ventas de automóviles de pasajeros en la región. El automóvil conectado se concibe como un vehículo de pasajeros con una conexión integrada. En el futuro, la mayoría de los automóviles conectados tendrán Unidades de Control Telemático (TCU) habilitadas para 4G y 5G.

- A medida que crece el número de automóviles en las carreteras, existe una mayor necesidad de mantener estrictos estándares de seguridad, lo que impulsa a la industria hacia adelante. Además, se espera que el mercado se desarrolle debido a un aumento en la demanda de sistemas de gestión de flotas en el sector logístico, mandatos regulatorios para mejorar la seguridad de los vehículos y pasajeros y un aumento en la integración de tabletas y teléfonos inteligentes en los automóviles.

- El costo de los sistemas telemáticos, incluida la instalación, el mantenimiento y la retroalimentación, sigue siendo un impedimento importante para el crecimiento industrial de la región. Sin embargo, los estudios sugieren que es más que probable que las reducciones en otros costos, como los daños por combustible y las primas de seguros, compensen los costos iniciales tempranos. Además, según una investigación realizada por la Comisión Europea sobre tecnología automotriz, el uso de registradores de datos de eventos tiene una relación costo-beneficio positiva. Impulsados por estas tendencias, cada vez más fabricantes de automóviles están entrando en el panorama de la industria telemática proporcionando soluciones telemáticas instaladas en fábrica.

- Con la inminente llegada de servicios de valor añadido, como soluciones de seguridad basadas en vídeo de base móvil y soluciones de gestión de servicios de rendimiento de vehículos, las oportunidades de crecimiento se están fortaleciendo en el mercado telemático de vehículos de pasajeros en Europa. Si bien la penetración de los servicios integrados de gestión de flotas (FMS) en flotas grandes y medianas es relativamente alta, abordar desafíos como mejores casos de negocio, concientización y capacitación adecuada es clave para la expansión dentro de las flotas pequeñas, lo que está alentando a más y más proveedores a fábricar. se ajustan a estas soluciones.

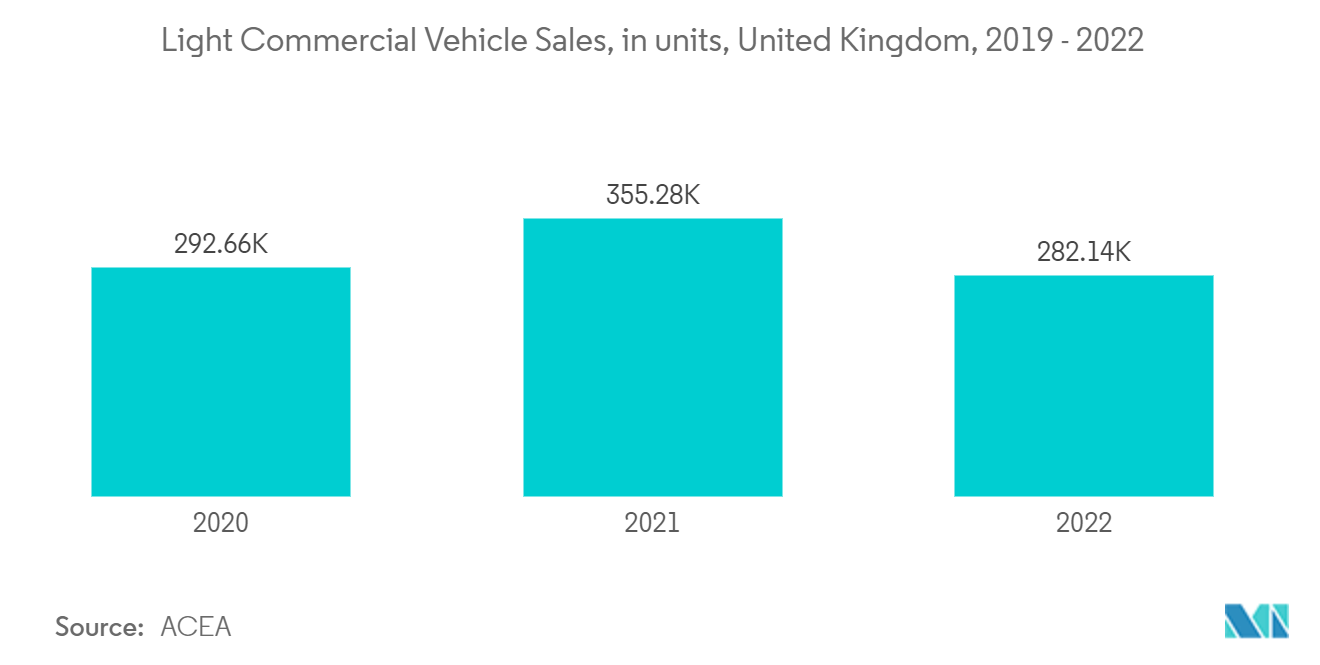

Reino Unido mantendrá una participación importante

- El mercado de la telemática en el Reino Unido experimentará un gran crecimiento debido a la creciente producción de vehículos comerciales ligeros, como camiones pequeños, furgonetas, etc. Los operadores de vehículos comerciales utilizan la telemática para optimizar diversos elementos, incluido el mantenimiento de los camiones y el uso de combustible. , y otros. Aunque la venta de vehículos comerciales ligeros fluctúa, el Reino Unido ocupa el segundo lugar después de Francia en la venta total de vehículos comerciales ligeros en Europa, según ACEA.

- Los datos generados por estos vehículos brindan a las empresas información valiosa para mejorar su eficiencia al evitar la congestión, crear entornos de conducción con menor estrés y el impacto ambiental en los vehículos, a diferencia de los sistemas tradicionales de seguimiento de datos que solo brindan información sobre el comportamiento del conductor y en tiempo real. ubicación del vehículo.

- Las crecientes empresas de comercio electrónico y las industrias logísticas del país han aumentado la demanda de vehículos comerciales ligeros, creando aún más una oportunidad de alto crecimiento para el mercado telemático europeo en el segmento comercial. Según el Informe OICA (2022), la producción del vehículo comercial ligero se situó en 80.210 unidades, un aumento del 44% respecto al año anterior.

- Varios fabricantes de automóviles se están centrando en colaboraciones o asociaciones estratégicas para ampliar la producción de vehículos comerciales ligeros en el país. Por ejemplo, en abril de 2023, B-ON e International Motors Limited, marcas de automóviles eléctricos, anunciaron una colaboración para respaldar la importación y distribución de la gama de cuatro vehículos de B-ON en el Reino Unido. A través de esta asociación, ambas empresas pretenden apoyar la electrificación en el país y ofrecer soluciones de flotas comerciales de bajo coste y cero emisiones a los clientes, acelerando aún más la demanda de telemática en el mercado europeo.

- La tecnología telemática podría ser una solución eficiente para la industria del transporte y la logística a la hora de gestionar la escasez de conductores. Esta innovadora tecnología ofrece seguimiento y visibilidad en tiempo real de flotas enteras y activos móviles, reduciendo el trabajo manual de los conductores. También es esencial controlar electrónicamente las horas de conducción para comprobar el cumplimiento. En mayo de 2023, Trakm8 anunció una asociación estratégica con CityFibre para equipar la flota de camionetas de CityFibre con la cámara telemática integrada RH600 4G para mejorar la seguridad de la flota, ayudar a monitorear el comportamiento de conducción y alinearse con los objetivos de sostenibilidad más amplios de la compañía.

Descripción general de la industria telemática en Europa

La intensidad de la rivalidad competitiva en el mercado telemático europeo es alta, con la presencia de múltiples actores compitiendo por cuota de mercado en un espacio bastante disputado. Las fusiones y adquisiciones pueden identificarse como una estrategia clave seguida por los operadores tradicionales para fortalecer el dominio del mercado. Además, se espera que la competencia aumente aún más, ya que los nuevos actores buscarán ofrecer ofertas especializadas y modelos de negocio innovadores. Los proveedores clave incluyen Verizon Communications Inc., Webfleet Solutions BV, ABAX UK Ltd, Masternaut Limited y Targa Telematics SpA, entre otros.

En mayo de 2023, Targa Telematics anunció la adquisición de Viasat Group Spa para reforzar su liderazgo en el mercado italiano y acelerar su expansión en Europa. Con esta adquisición, la empresa pretende marcar la creación en el campo del IoT y el desarrollo de soluciones y servicios digitales para la movilidad conectada.

Del mismo modo, en marzo de 2023, Targa Telematics anunció una asociación estratégica con Ford para ampliar su gama de soluciones de automóviles conectados y la integración de datos de los vehículos del fabricante de automóviles.

En octubre de 2022, Webfleet anunció una asociación estratégica con Muses, un nuevo eOEM con sede cerca de París, para ofrecer soluciones telemáticas integradas. La solución telemática de la empresa permite a Muses monitorear el estado de la flota y el mantenimiento programado predictivo. Proporciona a los clientes de Muses acceso a la suite Webfleet completa para optimizar la eficiencia de la flota y reducir costos.

Líderes del mercado telemático en Europa

Webfleet Solutions BV

Verizon Communications Inc.

ABAX UK Ltd

Masternaut Limited

Targa Telematics SpA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado telemático en Europa

- Mayo de 2023 Webfleet anunció una asociación estratégica con RIO, un proveedor de servicios digitales, para proporcionar soluciones integradas de gestión de flotas para camiones MAN con el hardware OEM existente, RIO Box, de MAN. A través de esta asociación, ambas empresas pretenden ofrecer a los clientes un fácil acceso a soluciones telemáticas avanzadas y la posibilidad de trabajar con aplicaciones líderes de gestión de flotas independientes del hardware preinstalado y de flotas mixtas.

- Mayo de 2023 Targa Telematics anunció que trabajará con Service Vill, una empresa de alquiler de automóviles con chófer, para monitorear su flota, que consta de varios modelos de automóviles de lujo y de alta gama que se utilizan para brindar servicios logísticos confiables y personalizados a sus clientes. Targa ayudará a Service Vill a monitorear y gestionar la flota y lograr sus tres objetivos principales mayor eficiencia operativa, mayor control de costos y mayor seguridad para conductores y vehículos.

Segmentación de la industria telemática en Europa

La telemática se refiere al conjunto de tecnologías utilizadas para monitorear una amplia gama de información sobre un vehículo o flota individual. Un sistema telemático puede recopilar información, incluido el comportamiento del conductor, la ubicación, el diagnóstico del motor y la actividad del vehículo, y ayudar a los operadores de flotas a visualizar los datos generados en la plataforma de software para gestionar sus recursos. El alcance del estudio incluye el tipo de vehículo, incluidos pasajeros y comerciales.

El mercado telemático de Europa está segmentado por tipo de vehículo (comercial (escenario de mercado actual y base instalada, penetración de LCV frente a MCV/HCV, análisis de ingresos por servicios telemáticos, país (Reino Unido, Alemania, Francia, Italia, España, Benelux, Noruega, Suecia, Polonia, Dinamarca, Finlandia, Resto de Europa)), Vehículos de Pasajeros (Escenario de Mercado Actual y Base Instalada de Sistemas Telemáticos OEM Embebidos, y Análisis Regional - Análisis Cualitativo de Tendencias y Dinámicas)). Los tamaños y previsiones del mercado se proporcionan en términos de la base instalada de sistemas telemáticos para todos los segmentos.

| Escenario actual del mercado y base instalada | |

| Penetración de Lcv vs. mvc/vhc | |

| Análisis de ingresos por servicios telemáticos | |

| Por país | Reino Unido |

| Benelux | |

| Noruega | |

| Suecia | |

| Polonia | |

| Dinamarca | |

| Finlandia | |

| El resto de Europa |

| Escenario de mercado actual y base instalada de sistemas telemáticos OEM integrados |

| Análisis Regional: Análisis Cualitativo De Tendencias Y Dinámicas |

| Comercial | Escenario actual del mercado y base instalada | |

| Penetración de Lcv vs. mvc/vhc | ||

| Análisis de ingresos por servicios telemáticos | ||

| Por país | Reino Unido | |

| Benelux | ||

| Noruega | ||

| Suecia | ||

| Polonia | ||

| Dinamarca | ||

| Finlandia | ||

| El resto de Europa | ||

| Segmentación: por vehículo de pasajeros | Escenario de mercado actual y base instalada de sistemas telemáticos OEM integrados | |

| Análisis Regional: Análisis Cualitativo De Tendencias Y Dinámicas | ||

Preguntas frecuentes sobre investigación de mercado telemática en Europa

¿Qué tamaño tiene el mercado telemático europeo?

Se espera que el tamaño del mercado telemático europeo alcance los 21,25 millones de unidades en 2024 y crezca a una tasa compuesta anual del 15,24% hasta alcanzar los 43,19 millones de unidades en 2029.

¿Cuál es el tamaño actual del mercado europeo de telemática?

En 2024, se espera que el tamaño del mercado telemático europeo alcance los 21,25 millones de unidades.

¿Quiénes son los actores clave en el mercado telemático europeo?

Webfleet Solutions BV, Verizon Communications Inc., ABAX UK Ltd, Masternaut Limited, Targa Telematics SpA son las principales empresas que operan en el mercado telemático de Europa.

¿Qué años cubre este mercado telemático europeo y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado telemático europeo se estimó en 18,44 millones de unidades. El informe cubre el tamaño histórico del mercado de Europa Telemática durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Europa Telemática para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria telemática en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de telemática en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Europa Telemática incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.