Tamaño y Participación del Mercado de Fabricación Inteligente de Europa

Análisis del Mercado de Fabricación Inteligente de Europa por Mordor Intelligence

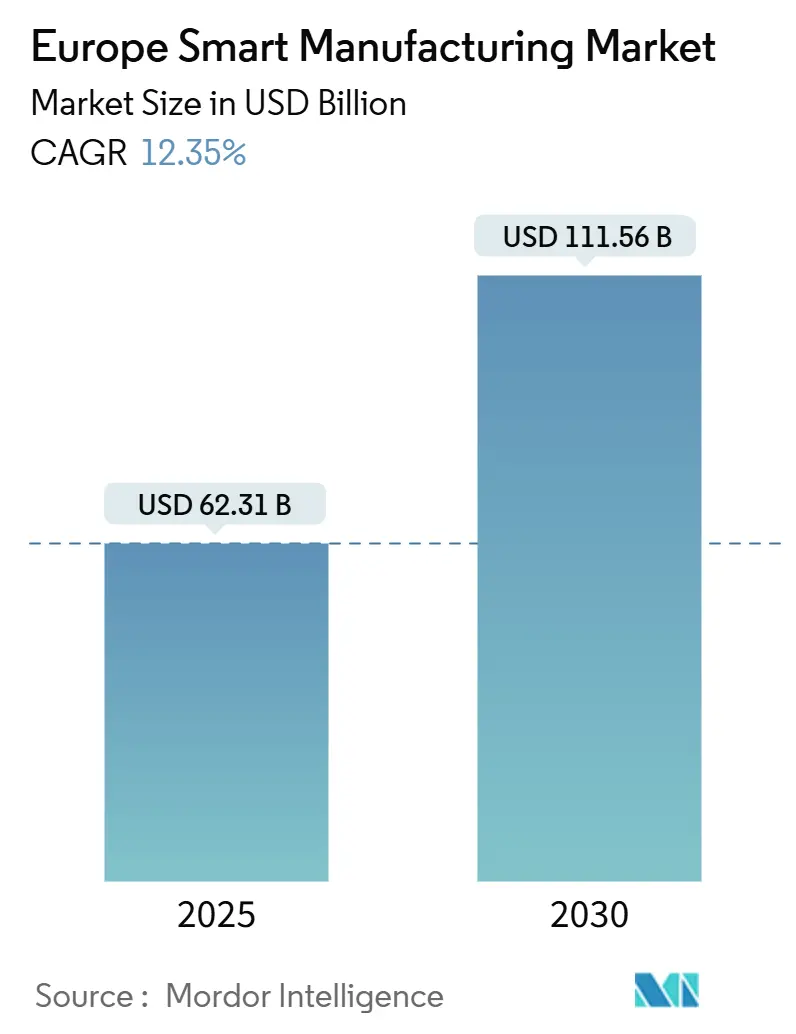

El tamaño del mercado de fabricación inteligente de Europa está valorado actualmente en USD 62,31 mil millones en 2025 y se pronostica que alcance USD 111,56 mil millones en 2030, expandiéndose a una TCAC del 12,35%. La intensificación de la inflación de costos laborales, el financiamiento público de alto perfil como el programa InvestAI de EUR 200 mil millones (USD 213 mil millones), y la presión regulatoria creciente bajo la Ley de Resiliencia Cibernética aceleran colectivamente la adopción de tecnologías de producción conectadas. La robótica industrial continúa anclando la automatización de la planta de producción, mientras que las implementaciones de IA en el borde y gemelos digitales desbloquean insights de procesos en tiempo real que magnifican la utilización de activos. Las empresas persiguen ecosistemas basados en plataformas que fusionan hardware de control, conectividad IIoT, y software de análisis para reducir el consumo de energía y cumplir con mandatos de cero emisiones netas. El campo competitivo se estrecha mientras los incumbentes absorben especialistas en IA, y los gobiernos vinculan incentivos fiscales con salvaguardas de soberanía de datos locales, convirtiendo al mercado de fabricación inteligente de Europa en un pilar estratégico de resistencia económica.

Conclusiones Clave del Informe

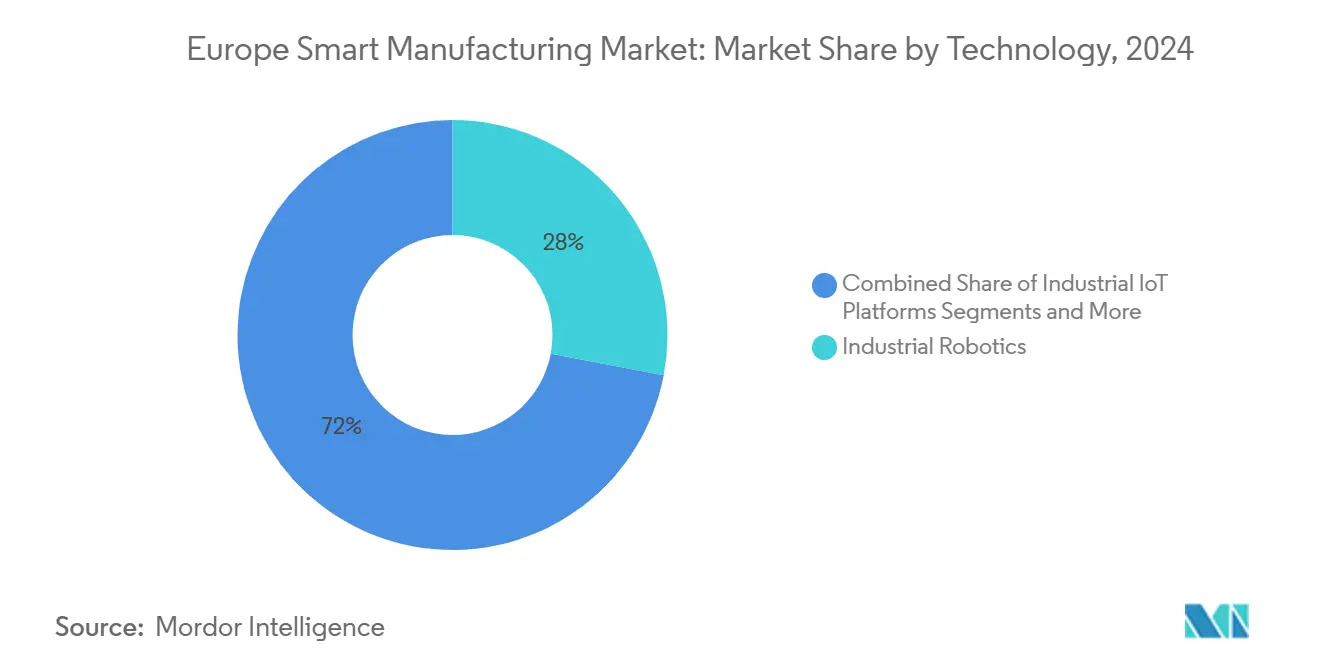

- Por tecnología, la robótica industrial lideró con el 28% de la participación del mercado de fabricación inteligente de Europa en 2024; se proyecta que el gemelo digital y simulación escale a una TCAC del 16,8% hasta 2030.

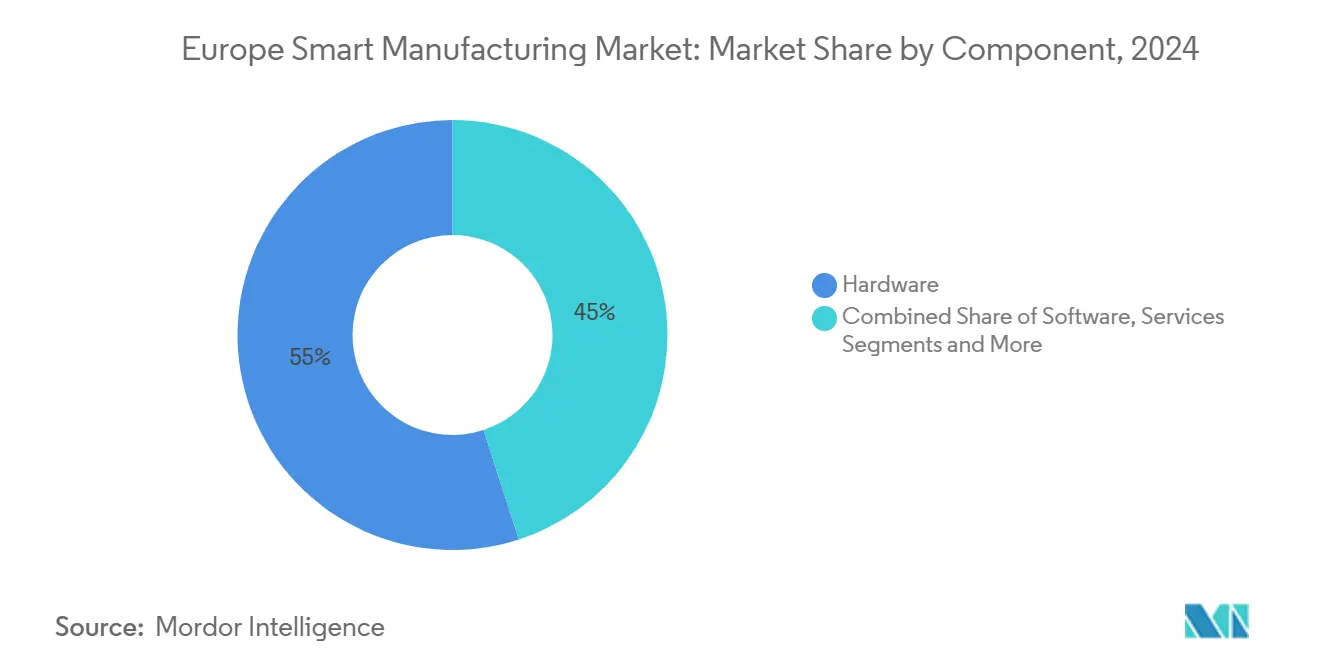

- Por componente, el hardware capturó el 55% de participación de ingresos del tamaño del mercado de fabricación inteligente de Europa en 2024, mientras que los dispositivos de computación en el borde están avanzando a una TCAC del 14,5% hasta 2030.

- Por industria de usuario final, el sector automotriz retuvo el 23% de participación del mercado de fabricación inteligente de Europa en 2024, mientras que electrónicos y semiconductores muestra la TCAC más rápida del 14,9% hasta 2030.

- Por país, Alemania mantuvo el 24% del tamaño del mercado de fabricación inteligente de Europa en 2024, y Polonia se está expandiendo a una TCAC del 12,4% hasta 2030.

Tendencias e Insights del Mercado de Fabricación Inteligente de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Esquemas de financiamiento de Industria-4.0 de la UE | +2.10% | Alemania, Francia, Países Bajos, expansión a Europa Central y Oriental | Mediano plazo (2-4 años) |

| Presión creciente de costos laborales impulsando automatización de fábricas | +3.20% | Europa Nórdica y Occidental | Corto plazo (≤ 2 años) |

| Adopción rápida de conectividad IIoT | +2.80% | Alemania, Reino Unido, Países Bajos, expandiéndose a Polonia y República Checa | Mediano plazo (2-4 años) |

| Mandatos de cero emisiones netas acelerando soluciones de optimización energética | +1.90% | A nivel de la UE, adopción temprana en Alemania y Escandinavia | Largo plazo (≥ 4 años) |

| Despliegue de inspección de calidad IA en el borde en PYMEs | +1.40% | Alemania, Italia, Francia, emergente en Europa Central y Oriental | Mediano plazo (2-4 años) |

| Despliegues de redes privadas 5G de grado industrial | +1.10% | Reino Unido, Alemania, Francia | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Esquemas de Financiamiento de Industria-4.0 de la UE

El sólido financiamiento europeo desbloquea capital sin precedentes para la transformación digital. El programa Manufacturing-X de Alemania suministra EUR 150 millones (USD 160 millones) para crear espacios de datos industriales interoperables, mientras que la arquitectura más amplia InvestAI moviliza EUR 200 mil millones (USD 213 mil millones) a través de la infraestructura de IA. El acceso de las PYMEs a subvenciones de contrapartida reduce las barreras de entrada; el piloto Made Smarter del Reino Unido ya ha canalizado GBP 22 millones (USD 28 millones) en 350 proyectos técnicos que generaron 1.600 nuevos empleos. El impulso de capital de riesgo sigue a los desembolsos públicos, ilustrado por el salto del 67% de Alemania en start-ups de fabricación habilitadas por IA y compromisos de hiperescaladores de AWS, Microsoft y Apple. Estos flujos de capital posicionan al mercado de fabricación inteligente de Europa como una alternativa creíble a la fabricación por contrato asiática mientras defienden la soberanía tecnológica regional. [1]BMWK, "Manufacturing-X Funding Programme", Federal Ministry for Economic Affairs and Climate Action, bmwk.de

Presión Creciente de Costos Laborales Impulsando Automatización de Fábricas

Los costos laborales promedio por hora de la UE subieron 5% año tras año a EUR 33,5 (USD 35,7) en 2024, ampliando la diferencia entre Europa Occidental y regiones de salarios más bajos. Luxemburgo lidera el bloque con EUR 55,2 (USD 58,8) por hora, agudizando la urgencia competitiva por automatización entre productores premium. Los empleadores también enfrentan una brecha aguda de talento: el 75% de las empresas encuestadas en 21 países reportan dificultad para llenar roles especializados. Estas presiones entrelazadas convierten la automatización de una palanca discrecional de eficiencia en un requisito existencial, acelerando el reemplazo de tareas repetitivas con robótica y sistemas de visión por computadora en todo el mercado de fabricación inteligente de Europa. [2]European Commission, "Data Space for Manufacturing (deployment)", hadea.ec.europa.eu

Adopción Rápida de Conectividad IIoT

Las redes 5G privadas y módulos de modernización de bajo costo entregan el ancho de banda y determinismo necesarios para la captura de datos de máquinas a gran escala. El despliegue de Ericsson en la planta de cemento CIMPOR de Portugal ilustra el control de bucle cerrado que reduce las emisiones y el tiempo de inactividad por mantenimiento simultáneamente. En el Reino Unido, más de una docena de instalaciones faro utilizan 5G para orquestar vehículos guiados autónomos y análisis en tiempo real. La integración de equipos brownfield se facilita con nodos IoT plug-and-play que convierten salidas RS-232 a protocolos MQTT, permitiendo que activos heredados alimenten lagos de datos empresariales. Esta red de conectividad sustenta el mantenimiento predictivo y fomenta la gobernanza de datos descentralizada demandada dentro del mercado de fabricación inteligente de Europa. [3]Ericsson, "Ericsson and Vodafone deploy private 5G at CIMPOR Portugal", ericsson.com

Mandatos de Cero Emisiones Netas Acelerando Soluciones de Optimización Energética

La política climática de la UE impulsa capital hacia calor de proceso electrificado y gestión energética habilitada por IA. La planta de Fürth de Siemens redujo el consumo de energía por rendimiento en 64% mientras aumentó la producción 145%, validando el efecto de triple resultado final. La integración en tiempo real de MES y EMS permite a los operadores modular el consumo de energía contra precios fluctuantes de electricidad, incorporando sostenibilidad en decisiones de línea base de costos. Los OEMs automotrices replican el modelo a través de sistemas de conducción automatizada en planta que reducen el tiempo logístico y el uso de batería. En consecuencia, el cumplimiento de carbono se convierte en una ventaja incorporada dentro del mercado de fabricación inteligente de Europa.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupaciones de ciberseguridad y soberanía de datos | -1.80% | Alemania y Francia, a nivel de la UE | Corto plazo (≤ 2 años) |

| Alto CAPEX de integración brownfield | -2.30% | Alemania, Reino Unido, Italia | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Preocupaciones de Ciberseguridad y Soberanía de Datos

La Ley de Resiliencia Cibernética hace cumplir evaluaciones de conformidad estratificadas por riesgo y puede imponer penalidades de hasta EUR 15 millones (USD 16 millones) o 2,5% del volumen de negocios global. Las reglas superpuestas de GDPR y NIS 2 escalan las cargas de trabajo de documentación, especialmente para PYMEs con equipos cibernéticos limitados. El temor a la transferencia extraterritorial de datos ralentiza la migración a plataformas de hiperescala alojadas fuera de la UE, obligando a los proveedores a ofrecer nubes soberanas o dispositivos de análisis en el borde. Estos costos de cumplimiento alargan los ciclos de despliegue y moderan el ritmo de crecimiento a corto plazo del mercado de fabricación inteligente de Europa

Alto CAPEX de Integración Brownfield

La base instalada de Europa de controladores de máquinas heterogéneos demanda soluciones de modernización a medida. Los estudios muestran que los presupuestos de actualización pueden alcanzar el 50% de los desembolsos de equipos nuevos, extendiendo los períodos de recuperación más allá de los umbrales típicos de los comités de inversión. La complejidad de integración magnifica los puntos de dolor de brecha de habilidades, con el 66% de las PYMEs polacas aún operando sin robots a pesar de las intenciones de automatización. Las empresas medianas financieramente restringidas pueden diferir proyectos, cediendo terreno a rivales digitalmente nativos y diluyendo la TCAC alcanzable para el mercado de fabricación inteligente de Europa.

Análisis de Segmentos

Por Tecnología: La Robótica Impulsa Mientras los Gemelos Digitales Aceleran

La robótica industrial mantuvo el 28% de la participación del mercado de fabricación inteligente de Europa en 2024, respaldada por automatización de ensamblaje final automotriz y celdas de soldadura estandarizadas. La expansión de FANUC en España señala la búsqueda de clústeres del sur de Europa desatendidos, mientras que su robot colaborativo de pintura a prueba de explosiones abre aplicaciones de entornos peligrosos. Las plataformas de gemelo digital y simulación están escalando a una TCAC del 16,8%, incorporando modelos basados en física junto con IA para pronosticar el comportamiento de activos y reducir intervalos de puesta en marcha. La convergencia de simulación con MES desbloquea optimización de bucle cerrado, posicionando a los gemelos digitales como la palanca más rápida dentro del mercado de fabricación inteligente de Europa.

Los sistemas de control de automatización (PLC, SCADA, DCS) experimentan demanda de reemplazo mientras las plantas migran a buses de campo basados en Ethernet. Las capas HMI aumentadas por IA como el Experion Operations Assistant de Honeywell presentan recomendaciones contextuales que reducen la fatiga de alarmas. La penetración de MES se acelera a través de adquisiciones como Valmet-FactoryPal, enriqueciendo los tableros de OEE con insights prescriptivos. La fabricación aditiva mantiene un nicho en el cumplimiento de repuestos, donde la complejidad geométrica supera la economía de volumen. Este conjunto de herramientas en expansión cementa flujos de ingresos diversificados en todo el mercado de fabricación inteligente de Europa.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Dominio del Hardware Encuentra Crecimiento de Computación en el Borde

El hardware aseguró el 55% de los ingresos en 2024 mientras las empresas equiparon líneas con sensores, drives y servidores acelerados por GPU. La nueva nube de IA industrial de NVIDIA en Alemania, albergando 10.000 GPUs, ejemplifica la infraestructura regional que permite a los fabricantes entrenar modelos de visión localmente. Los dispositivos de computación en el borde están aumentando 14,5% por año, reduciendo la latencia para bucles de control de sub-milisegundos y satisfaciendo los requisitos de soberanía de datos. Las cámaras de visión artificial vinculadas a plataformas de inferencia on-prem inspeccionan el 100% de las partes sin puntos de estrangulamiento de ancho de banda, escalando la adopción dentro del tamaño del mercado de fabricación inteligente de Europa.

Las capas de software ahora diferencian la ventaja competitiva. Las suites SCADA integran réplicas de gemelos digitales, y los motores de análisis de IA clasifican variables de causa raíz. La integración ERP-to-PLM crea una genealogía de producto única, vital para sectores altamente regulados. Los ingresos por servicios suben mientras los integradores proporcionan detección y respuesta gestionadas 24/7 para cumplir los mandatos de la Ley de Resiliencia Cibernética. Estas ofertas cambian el pool de valor hacia suscripciones recurrentes, remodelando perfiles de margen bruto en todo el mercado de fabricación inteligente de Europa.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: El Liderazgo Automotriz Enfrenta el Desafío de Electrónicos

El sector automotriz representó el 23% de la demanda de 2024, sin embargo su pivote de electrificación requiere líneas flexibles de carrocería en blanco y módulos de batería. El sistema de conducción automatizada en planta de BMW muestra cómo los OEMs aprovechan la infraestructura lidar para reducir el tiempo inactivo intralogístico. Electrónicos y semiconductores supera a todos los pares con una TCAC del 14,9%, impulsado por la Ley Europea de Chips y la expansión de fab de EUR 588 millones (USD 626 millones) de ams OSRAM. Aeroespacial y defensa sigue con herramientas NDT habilitadas por IA financiadas por el programa de actualización de EUR 78 millones (USD 83 millones) de GE Aerospace. Los despliegues intersectoriales amplían la lista de clientes que alimentan el tamaño del mercado de fabricación inteligente de Europa.

Las industrias de procesos también aceleran. Los operadores químicos implementan gemelos digitales para probar cambios de catalizador virtualmente, recortando costosas pruebas piloto. Los grupos de alimentos y bebidas invierten en inspección visual para cumplimiento de alérgenos, mientras las plantas farmacéuticas utilizan patines de fabricación continua con control predictivo de modelo para agilidad de rendimiento. La diversificación resultante protege al mercado de fabricación inteligente de Europa de la ciclicidad de un solo sector.

Análisis Geográfico

Alemania representó el 24% del tamaño del mercado de fabricación inteligente de Europa en 2024, respaldado por un denso Mittelstand y la iniciativa de espacio de datos Manufacturing-X de EUR 150 millones (USD 160 millones). Sin embargo, los costos laborales se sitúan 13% por encima de los promedios de pares, estimulando la automatización como neutralizador de costos. Polonia lidera el crecimiento con una TCAC del 12,4%, atrayendo inversiones de tecnología verde como la fábrica de bombas de calor de Aira por EUR 300 millones (USD 320 millones) que enviará 500.000 unidades anualmente. Las subvenciones gubernamentales y la proximidad a OEMs occidentales hacen de Polonia una ubicación lógica de desbordamiento para extensiones de capacidad, añadiendo volumen al mercado de fabricación inteligente de Europa.

El Reino Unido aprovecha un ecosistema robusto de 5G privado para pilotar análisis en el borde a través de clústeres aeroespaciales y energéticos. Francia enfatiza marcos de IA de código abierto, mientras Italia canaliza fondos de estímulo aeroespacial en centros de mecanizado de partes compuestas. Mercados más pequeños-Países Bajos, Suecia, Austria y Suiza-capitalizan en redes de banda ancha avanzadas y colaboración universidad-industria para pilotar producción de alta variedad y bajo volumen, enriqueciendo colectivamente la diversidad geográfica en el mercado de fabricación inteligente de Europa.

Panorama Competitivo

El mercado de fabricación inteligente de Europa muestra fragmentación moderada pero consolidación intensificándose. La adquisición de Altair por USD 10,6 mil millones de Siemens superpone simulación CAE y IA sobre su portafolio Xcelerator, persiguiendo control completo de diseño a implementación. La compra de EUR 71,5 millones (USD 76 millones) de Hitachi de MA micro automation añade experiencia en ensamblaje de dispositivos médicos, extendiendo el alcance de la cadena de valor. La escisión planeada de robótica de ABB señala enfoque estratégico de portafolio, apuntando a desbloquear valor para accionistas y acelerar innovación específica vertical.

Las asociaciones con líderes de IA redefinen hojas de ruta: Rockwell y NVIDIA co-desarrollan robots móviles autónomos, mientras KION se asocia con NVIDIA y Accenture para optimizar algorítmicamente flujos de almacén. Start-ups de IA en el borde como ROBOVIS aseguran respaldo institucional para servir nichos de PYMEs que los incumbentes pasan por alto. Los proveedores ahora se diferencian a través de arquitecturas ciber-seguras compatibles con la Ley de Resiliencia Cibernética, convirtiendo la preparación de certificación en un calificador de ventas en todo el mercado de fabricación inteligente de Europa.

Líderes de la Industria de Fabricación Inteligente de Europa

-

ABB Ltd

-

Honeywell UK Ltd.

-

Siemens AG

-

Rockwell Automation Inc.

-

Robert Bosch GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: NVIDIA inaugura una nube de IA industrial en Alemania con 10.000 GPUs para apoyar a BMW, Mercedes-Benz y Schaeffler.

- Mayo 2025: SKAN AG adquiere el 76% de Metronik por EUR 25 millones (USD 27 millones) en ingresos para ampliar servicios digitales en fabricación de ciencias de la vida.

- Marzo 2025: Siemens compromete CAD 150 millones (USD 111 millones) a un centro global de I+D de fabricación de IA para producción de baterías en Canadá.

- Marzo 2025: GE Aerospace invierte EUR 78 millones (USD 83 millones) en cinco sitios europeos, implementando inspección habilitada por IA.

Alcance del Informe del Mercado de Fabricación Inteligente de Europa

La fabricación inteligente (SM) es una estrategia impulsada por tecnología que monitorea el proceso de fabricación utilizando equipos conectados a Internet. El propósito de SM es encontrar maneras de automatizar actividades y aumentar el rendimiento de fabricación a través de análisis de datos.

El mercado europeo de fabricación inteligente está segmentado por tecnología (controlador lógico programable (PLC), control de supervisión y adquisición de datos (SCADA), planificación de recursos empresariales (ERP), sistema de control distribuido (DCS), interfaz humano-máquina (HMI), gestión del ciclo de vida del producto (PLM), sistema de ejecución de fabricación (MES)), componente (segmentos de comunicación, dispositivos de control, sistemas de visión artificial, robótica, sensores), industria de usuario final (automotriz, petróleo y gas, químico y petroquímico, farmacéutico, alimentos y bebidas, metales y minería), y país (Reino Unido, Francia, Alemania, Rusia, España, Italia).

| Sistemas de Control de Automatización (PLC, SCADA, DCS) |

| Robótica Industrial |

| Plataformas IoT Industrial |

| Interfaz Humano-Máquina (HMI) |

| Sistema de Ejecución de Fabricación (MES) |

| Gestión del Ciclo de Vida del Producto (PLM) |

| Gemelo Digital y Simulación |

| Fabricación Aditiva / Impresión 3-D |

| Hardware | Sensores |

| Controladores / IPC | |

| Dispositivos de Computación en el Borde | |

| Sistemas de Visión Artificial | |

| Robótica | |

| Software | Software SCADA y HMI |

| Software de Análisis e IA | |

| Software ERP y PLM | |

| Servicios | Integración y Consultoría |

| Mantenimiento y Soporte | |

| Servicios Gestionados |

| Automotriz |

| Aeroespacial y Defensa |

| Químicos y Petroquímicos |

| Alimentos y Bebidas |

| Farmacéuticos y Biotecnología |

| Metales y Minería |

| Electrónicos y Semiconductores |

| Petróleo y Gas |

| Servicios Públicos y Energía |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Rusia |

| Países Bajos |

| Suecia |

| Polonia |

| Bélgica |

| Austria |

| Suiza |

| Noruega |

| Finlandia |

| Por Tecnología | Sistemas de Control de Automatización (PLC, SCADA, DCS) | |

| Robótica Industrial | ||

| Plataformas IoT Industrial | ||

| Interfaz Humano-Máquina (HMI) | ||

| Sistema de Ejecución de Fabricación (MES) | ||

| Gestión del Ciclo de Vida del Producto (PLM) | ||

| Gemelo Digital y Simulación | ||

| Fabricación Aditiva / Impresión 3-D | ||

| Por Componente | Hardware | Sensores |

| Controladores / IPC | ||

| Dispositivos de Computación en el Borde | ||

| Sistemas de Visión Artificial | ||

| Robótica | ||

| Software | Software SCADA y HMI | |

| Software de Análisis e IA | ||

| Software ERP y PLM | ||

| Servicios | Integración y Consultoría | |

| Mantenimiento y Soporte | ||

| Servicios Gestionados | ||

| Por Industria de Usuario Final | Automotriz | |

| Aeroespacial y Defensa | ||

| Químicos y Petroquímicos | ||

| Alimentos y Bebidas | ||

| Farmacéuticos y Biotecnología | ||

| Metales y Minería | ||

| Electrónicos y Semiconductores | ||

| Petróleo y Gas | ||

| Servicios Públicos y Energía | ||

| Por País | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Países Bajos | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Austria | ||

| Suiza | ||

| Noruega | ||

| Finlandia | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es la valoración actual del mercado de fabricación inteligente de Europa?

El mercado se sitúa en USD 62,31 mil millones en 2025 y se proyecta que alcance USD 111,56 mil millones en 2030.

¿Qué segmento de tecnología lidera el mercado?

La robótica industrial mantiene la mayor participación del 28%, impulsada por proyectos automotrices y de sustitución laboral.

¿Por qué Polonia está creciendo más rápido que otros países europeos?

Polonia combina costos laborales más bajos con incentivos gubernamentales, atrayendo inversiones como la planta de bombas de calor de Aira por EUR 300 millones, resultando en una TCAC del 12,4% hasta 2030.

¿Cómo influye la Ley de Resiliencia Cibernética en los fabricantes?

La ley exige un cumplimiento riguroso de ciberseguridad para productos conectados y puede imponer multas de hasta EUR 15 millones (USD 17,39 millones) o el 2,5% del volumen de negocios global, obligando a las empresas a incorporar seguridad por diseño.

¿Qué segmento de componentes se está expandiendo más rápidamente?

El hardware de computación en el borde está avanzando a una TCAC del 14,5% mientras los fabricantes acercan los análisis en tiempo real a la línea de producción.

¿Qué movimientos estratégicos están haciendo los incumbentes para mantenerse competitivos?

Los principales actores están adquiriendo empresas centradas en IA, como el acuerdo de Siemens con Altair por USD 10,6 mil millones, y forjando alianzas con líderes de GPU para integrar análisis avanzados y robótica.

Última actualización de la página el: