Análisis del mercado europeo de proteómica

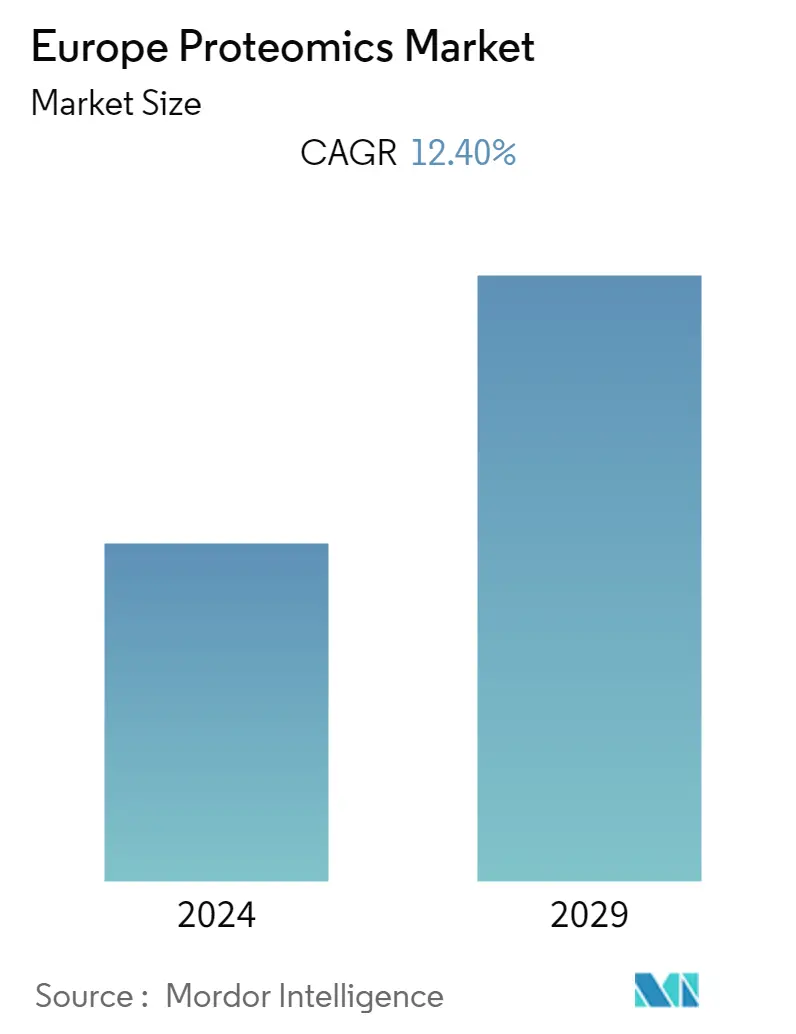

En el año base, el mercado europeo de proteómica valía 5.356 millones de dólares. Al final del período previsto, se espera que registre una tasa compuesta anual del 12,4%, por un valor de 10.793 millones de dólares.

La pandemia de COVID-19 centró la atención en los estudios proteómicos y, por lo tanto, se espera que impulse el crecimiento del mercado estudiado durante la presente crisis. Según un artículo publicado en la Revista Internacional de Ciencias Moleculares en marzo de 2022, se ha observado que las tecnologías basadas en ómicas se adoptaron en gran medida durante la pandemia de COVID-19. La tecnología ómica podría aplicarse en todos los niveles de aplicación, desde la detección de mutaciones, métodos de diagnóstico o seguimiento, descubrimiento de objetivos farmacológicos y generación de vacunas, hasta la definición básica de los procesos fisiopatológicos y los mecanismos bioquímicos detrás de la infección y propagación de enfermedades. SARS-CoV-2. La proteómica ayuda a la identificación de nuevos biomarcadores del virus SARS-CoV-2 y, por lo tanto, brinda oportunidades efectivas para la prestación de atención médica clínica en el lugar de atención de la manera más rentable. Por lo tanto, la amplia aplicación de la proteómica en el desarrollo de terapias para el coronavirus ha impactado el crecimiento del mercado durante una pandemia. Además, la creciente adopción de la tecnología proteómica por parte de las empresas farmacéuticas y la creciente demanda de medicamentos personalizados también aumentaron el crecimiento del mercado y se espera que continúe durante el período previsto.

Factores como la creciente demanda de medicina personalizada, el aumento de la investigación y el gasto, y la financiación gubernamental para la proteómica, así como los avances tecnológicos, están impulsando el crecimiento del mercado.

La proteómica ha recibido gran atención durante la última década, particularmente en los campos del diagnóstico, la investigación y el desarrollo de fármacos. Tiene diversas aplicaciones, que van desde la identificación de proteínas hasta la purificación y separación de las proteínas para estudiar su naturaleza y propiedades. Tiene numerosas aplicaciones para identificar trastornos o enfermedades del cuerpo relacionados con las proteínas, por lo que está evolucionando hacia una herramienta importante en el campo de las ciencias biológicas.

Además, se espera que la creciente demanda de medicina personalizada en Europa, junto con la presencia de actores clave del mercado como Merck KGaA, impulsen el crecimiento regional. Además, se espera que el apoyo positivo de las autoridades locales en Europa y las iniciativas de las organizaciones de investigación para avanzar en tecnologías proteómicas como la quimioproteómica y la espectrometría impulsen aún más el crecimiento del mercado. Por ejemplo, Biognosys, una empresa suiza, lanzará Spectronaut 16 y presentará importantes avances científicos y tecnológicos de sus servicios patentados de investigación proteómica en la Conferencia Anual de la Sociedad Estadounidense de Espectrometría de Masas (ASMS) en mayo de 2022.

De manera similar, en febrero de 2021, la comunidad internacional de metaproteómica lanzó la Iniciativa Metaproteómica para promover la difusión de los fundamentos, avances y aplicaciones de la metaproteómica a través de redes colaborativas en la investigación del microbioma.

Por lo tanto, debido a los factores antes mencionados, se espera que el mercado estudiado crezca durante el período de pronóstico. Por otra parte, es probable que el alto coste de los instrumentos ralentice el crecimiento del mercado de la proteómica en Europa en los próximos años.

Tendencias del mercado europeo de proteómica

Se espera que el segmento de descubrimiento de fármacos tenga una tasa de crecimiento notable durante el período de pronóstico en Europa

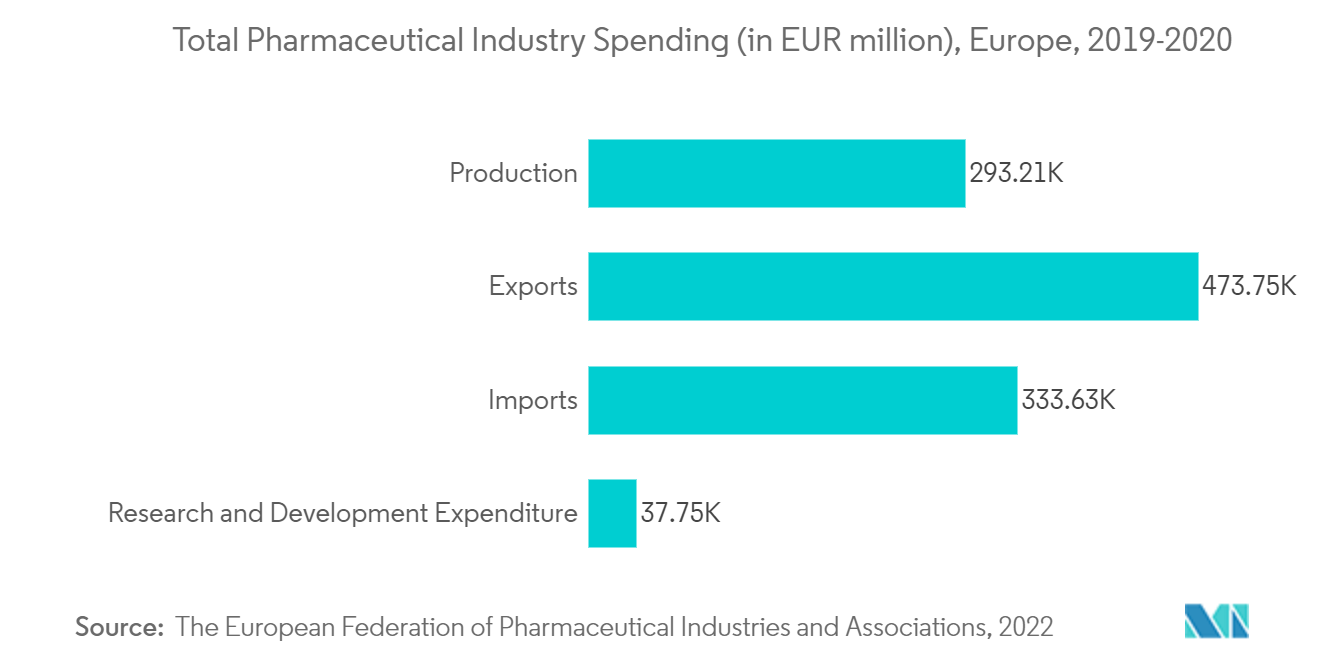

Se espera que el segmento de descubrimiento de fármacos sea testigo de un crecimiento significativo en el mercado de la proteómica durante el período previsto debido a factores como la creciente prevalencia de enfermedades crónicas como el cáncer, enfermedades cardiovasculares, enfermedades respiratorias, enfermedades renales crónicas y otras, la creciente adopción de medicamentos personalizados y la creciente utilización de la proteómica para el desarrollo de fármacos. Además, el aumento del gasto en descubrimiento y desarrollo de fármacos por parte de las empresas farmacéuticas y biofarmacéuticas, así como de las organizaciones de investigación de la región, es el principal impulsor del crecimiento del segmento durante el período previsto.

La creciente carga de enfermedades crónicas es el factor clave que impulsa la demanda de medicamentos eficaces, lo que está impulsando el crecimiento del segmento. Por ejemplo, según las estadísticas de 2022 publicadas por la FID, alrededor de 6,1 millones de personas vivían con diabetes en Alemania en 2021, y se prevé que esta cifra alcance los 6,5 millones en 2030. Por lo tanto, se espera que aumente el aumento previsto de la población diabética. la demanda de un trato personalizado. Se prevé que esto impulse la demanda de proteómica, para investigar el conjunto de proteínas dentro de diferentes tejidos de pacientes diabéticos, durante el período previsto, impulsando así el crecimiento del segmento.

El descubrimiento de terapias nuevas y eficaces para el tratamiento de enfermedades se considera uno de los avances más actuales en el estudio de genes y proteínas humanos. Esta forma de encontrar proteínas relacionadas con enfermedades y fabricar nuevos medicamentos se basa en datos del genoma y el proteoma, que luego se utilizan para encontrar nuevos objetivos terapéuticos mediante el uso de tecnologías de software.

Además, las crecientes actividades de la empresa en el desarrollo de instrumentos avanzados de espectrometría de masas para ayudar a las empresas farmacéuticas y biofarmacéuticas a desarrollar medicamentos también están contribuyendo al crecimiento del segmento. Por ejemplo, en septiembre de 2022, Thermo Fisher Scientific Inc. lanzará un nuevo instrumento de espectrometría de masas, el espectrómetro de masas Thermo Scientific Orbitrap Ascend Tribrid, en la Conferencia Internacional de Espectrometría de Masas IMSC en los Países Bajos. El instrumento ofrece nuevas capacidades para proteómica multiplexada y caracterización de proteínas nativas, así como un rendimiento de muestra mejorado, versatilidad y facilidad de uso, todo mientras produce datos de alta calidad con simplicidad.

Además, los esfuerzos de la creciente empresa para desarrollar y ampliar su cartera y oferta de proteómica están contribuyendo al crecimiento del segmento. Por ejemplo, en marzo de 2022, Olink Holdings AB colaboró con TATAA Biocenter para lanzar el servicio de elaboración de perfiles de proteoma Olink Explore 3072. Con esta colaboración, la empresa aumenta su capacidad para ofrecer optimizaciones y validaciones del flujo de trabajo, incluidas las multiómicas. El Biocentro TATAA también utiliza la tecnología Olink para el análisis proteómico en proyectos financiados por la Unión Europea para identificar mecanismos moleculares de trastornos relacionados con el dolor y combinar fenotipos de imágenes optoacústicas y multiómicos para avanzar en la atención médica de la diabetes.

Por lo tanto, debido a los factores antes mencionados, como la creciente carga de diabetes y el aumento de las actividades de la empresa, como el lanzamiento de instrumentos avanzados de espectrometría de masas, se espera que el segmento estudiado crezca durante el período previsto.

Se espera que el Reino Unido tenga una participación de mercado significativa durante el período de pronóstico

Se espera que el Reino Unido sea testigo de un crecimiento significativo en el mercado de la proteómica durante el período previsto. Los factores que contribuyen al crecimiento del mercado son la creciente prevalencia de diversas enfermedades crónicas, la creciente demanda de medicamentos personalizados y los avances tecnológicos emergentes.

La creciente carga de enfermedades crónicas como el cáncer, las enfermedades cardiovasculares, las enfermedades respiratorias, las enfermedades renales crónicas y otras es el factor clave que impulsa el crecimiento del mercado de la proteómica. Por ejemplo, según las estadísticas de 2022 publicadas por el Servicio Nacional de Salud, alrededor de 1,17 millones de personas en Inglaterra fueron diagnosticadas con trastorno pulmonar obstructivo crónico (EPOC) en 2020-2021, lo que representa el 1,9% de la población total. Además, según el informe GLOBOCAN, se estima que se diagnosticarán 596.000 nuevos casos de cáncer en el Reino Unido para 2040.

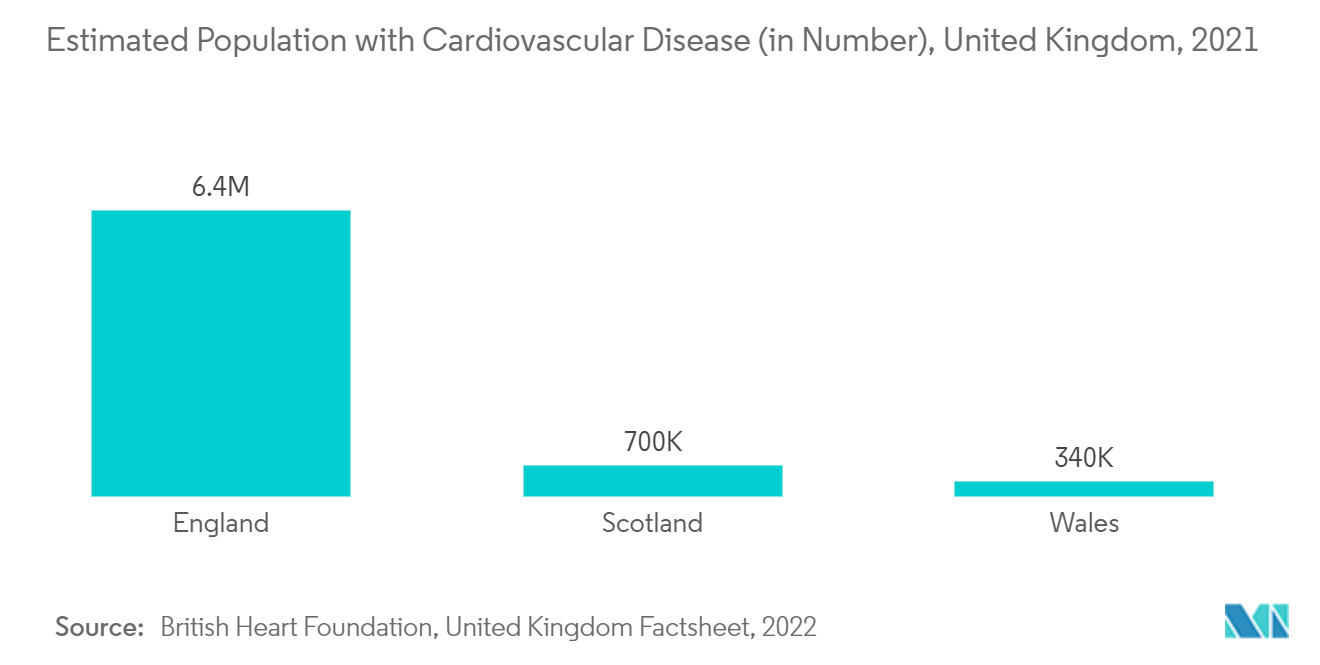

Además, según la hoja informativa de Inglaterra de la British Heart Foundation, publicada en enero de 2022, alrededor de 6,4 millones de personas vivían con enfermedades cardiovasculares en Inglaterra en 2021. Además, según los datos publicados por el NHS, en septiembre de 2021, más de 2 millones de personas experimentarán arritmias o problemas del ritmo cardíaco cada año en el Reino Unido. La elevada carga de enfermedades cardiovasculares entre la población puede provocar fibrilación auricular y trombosis arterial, aumentando la demanda de medicamentos personalizados, lo que a su vez se prevé que impulse el crecimiento del mercado durante el período previsto.

Además, el aumento del gasto en atención sanitaria y en I+D acelera el desarrollo de medicamentos avanzados y eficaces, así como de herramientas de desarrollo de fármacos, lo que también contribuye al crecimiento del mercado. Por ejemplo, según datos de la OCDE, el Reino Unido gastó 277 millones de euros (291,7 millones de dólares) en actividades sanitarias en 2021, un aumento del 7,4% con respecto al año anterior. Además, según los datos de 2021 publicados por el Gobierno del Reino Unido, alrededor de En el Reino Unido se gastaron 5.000 millones de euros (5.272.000 millones de dólares) en investigación farmacéutica, y se prevé que esta cifra aumentará de aquí a 2030.

Además, también se espera que la creciente adopción de diversas estrategias comerciales, como adquisición, colaboración y otras, por parte de las empresas aumente la demanda de medicamentos y servicios proteómicos, impulsando así el crecimiento del mercado en el Reino Unido. Por ejemplo, en noviembre de 2022, RxCelerate adquirió Methuselah Health UK Ltd. A través de esta adquisición, la empresa proporciona una tecnología proteómica de próxima generación, ProQuant, que puede cuantificar mejor las modificaciones postraduccionales, incluidas las escisiones proteolíticas, en mezclas de proteínas complejas y abre crear un nuevo dominio para la identificación y validación de objetivos, el descubrimiento de biomarcadores y el seguimiento de reacciones.

Por lo tanto, debido a los factores antes mencionados, como la creciente prevalencia de enfermedades crónicas, el aumento del gasto en atención sanitaria y en investigación y desarrollo, y el aumento de las actividades de la empresa, se espera que el mercado estudiado crezca en el Reino Unido durante el período previsto.

Descripción general de la industria proteómica europea

El mercado europeo de la proteómica está moderadamente consolidado y está formado por unos pocos actores importantes. Empresas como Agilent Technologies Inc., Bio-Rad Laboratories Inc., Bruker Corporation, Danaher Corporation, Merck KGaA, Promega Corporation, Thermo Fisher Scientific Inc. y Waters Corporation son actores clave, entre otras. Las empresas participan en diversas estrategias, como lanzamientos de nuevos productos e inversiones en actividades de investigación y desarrollo, para mantenerse en un entorno altamente competitivo.

Líderes del mercado europeo de proteómica

-

Agilent Technologies, Inc.

-

Bio-Rad Laboratories, Inc.

-

Thermo Fisher Scientific, Inc.

-

Merck KGaA

-

Promega Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de proteómica

- Agosto de 2022 Proteome Sciences, una empresa con sede en Europa, completó el siguiente hito hacia el lanzamiento de servicios de proteómica unicelular.

- Marzo de 2022 Biognosys, una empresa con sede en Suiza, lanzó su conjunto ampliado de plataformas proteómicas, TrueDiscovery, TrueTarget y TrueSignature, para proporcionar un conjunto integrado de servicios de investigación a clientes farmacéuticos y de diagnóstico con conocimientos biológicos profundos en todo el proceso de investigación y desarrollo. , desde el descubrimiento en etapas tempranas hasta el entorno clínico. A través de este lanzamiento, la empresa desarrolla y ejecuta paneles de biomarcadores proteómicos de precisión personalizables.

Segmentación de la industria proteómica en Europa

Según el alcance del informe, la proteómica es el estudio de la estructura y función de las proteínas. A nivel celular, la proteómica trata temas como qué proteínas se expresan, cuándo y dónde se expresan, cuáles son sus estructuras tanto en estado activo como inactivo, qué funciones desempeñan en la vida de la célula y cómo interactúan. con otras proteínas y moléculas. El mercado europeo de proteómica se divide en tres secciones productos y servicios (tecnología de instrumentación (espectroscopia, cromatografía, electroforesis, microarrays de proteínas, cristalografía de rayos X y otras tecnologías de instrumentación), reactivos y software y servicios), aplicaciones (diagnóstico clínico, descubrimiento de fármacos y otras aplicaciones) y geografía (Alemania, Reino Unido, Francia, Italia, España y resto de Europa). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Tecnología de instrumentación | Espectroscopia |

| cromatografía | |

| Electroforesis | |

| Microarrays de proteínas | |

| Cristalografía de rayos X | |

| Otras tecnologías de instrumentación | |

| reactivos | |

| Software y servicios |

| Diagnóstico clínico |

| Descubrimiento de medicamento |

| Otras aplicaciones |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| El resto de Europa |

| Por productos y servicios | Tecnología de instrumentación | Espectroscopia |

| cromatografía | ||

| Electroforesis | ||

| Microarrays de proteínas | ||

| Cristalografía de rayos X | ||

| Otras tecnologías de instrumentación | ||

| reactivos | ||

| Software y servicios | ||

| Por aplicación | Diagnóstico clínico | |

| Descubrimiento de medicamento | ||

| Otras aplicaciones | ||

| Geografía | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de proteómica en Europa

¿Cuál es el tamaño actual del mercado europeo de proteómica?

Se proyecta que el mercado europeo de proteómica registrará una tasa compuesta anual del 12,40% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de proteómica?

Agilent Technologies, Inc., Bio-Rad Laboratories, Inc., Thermo Fisher Scientific, Inc., Merck KGaA, Promega Corporation son las principales empresas que operan en el mercado europeo de proteómica.

¿Qué años cubre este mercado europeo de proteómica?

El informe cubre el tamaño histórico del mercado del mercado europeo de proteómica durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de proteómica para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria proteómica en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de proteómica en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de proteómica en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.