Tamaño del mercado nutracéutico en Europa

| Período de Estudio | 2018 - 2029 |

| Año Base Para Estimación | 2023 |

| Volumen del mercado (2024) | USD 83.88 mil millones de dólares |

| Volumen del mercado (2029) | USD 106.59 mil millones de dólares |

| CAGR(2024 - 2029) | 4.91 % |

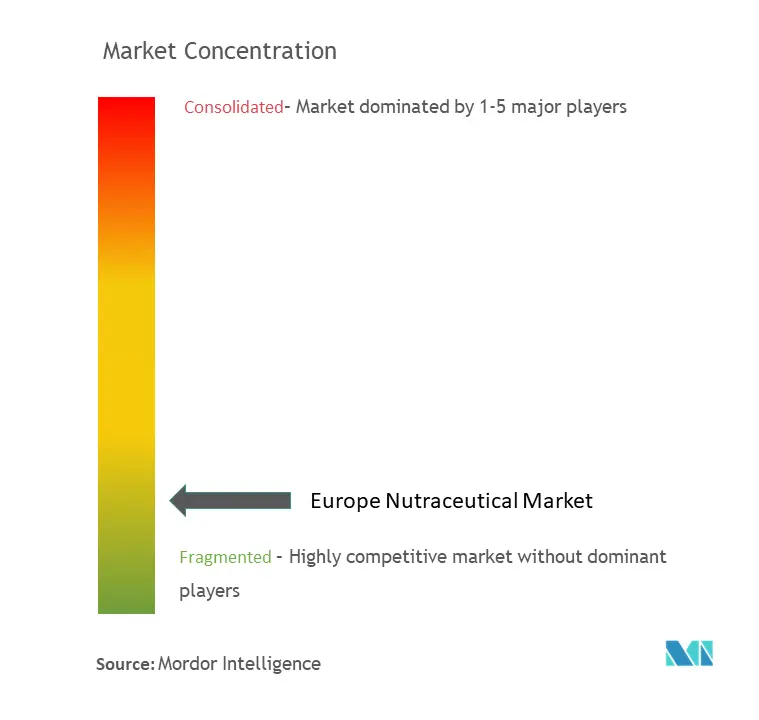

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado nutracéutico en Europa

El tamaño del mercado nutracéutico europeo se estima en 83,88 mil millones de dólares en 2024, y se espera que alcance los 106,59 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,91% durante el período previsto (2024-2029).

En la región europea los nutracéuticos están ganando importancia y pasando a formar parte de la dieta diaria del consumidor. Las razones de este cambio son la mayor prevalencia de enfermedades relacionadas con el estilo de vida y la adopción de medidas sanitarias preventivas por parte de las personas. Con el aumento de la esperanza de vida y el consiguiente aumento de las enfermedades relacionadas con el estilo de vida, los nutracéuticos se han convertido en una necesidad para los consumidores, especialmente en un mercado desarrollado, como la región europea. Los alimentos funcionales son la categoría con mayor participación del mercado, seguida de las bebidas funcionales y los suplementos dietéticos. Una bebida funcional es el segmento de más rápido crecimiento y los mercados en desarrollo tienen potencial de crecimiento para estas bebidas.

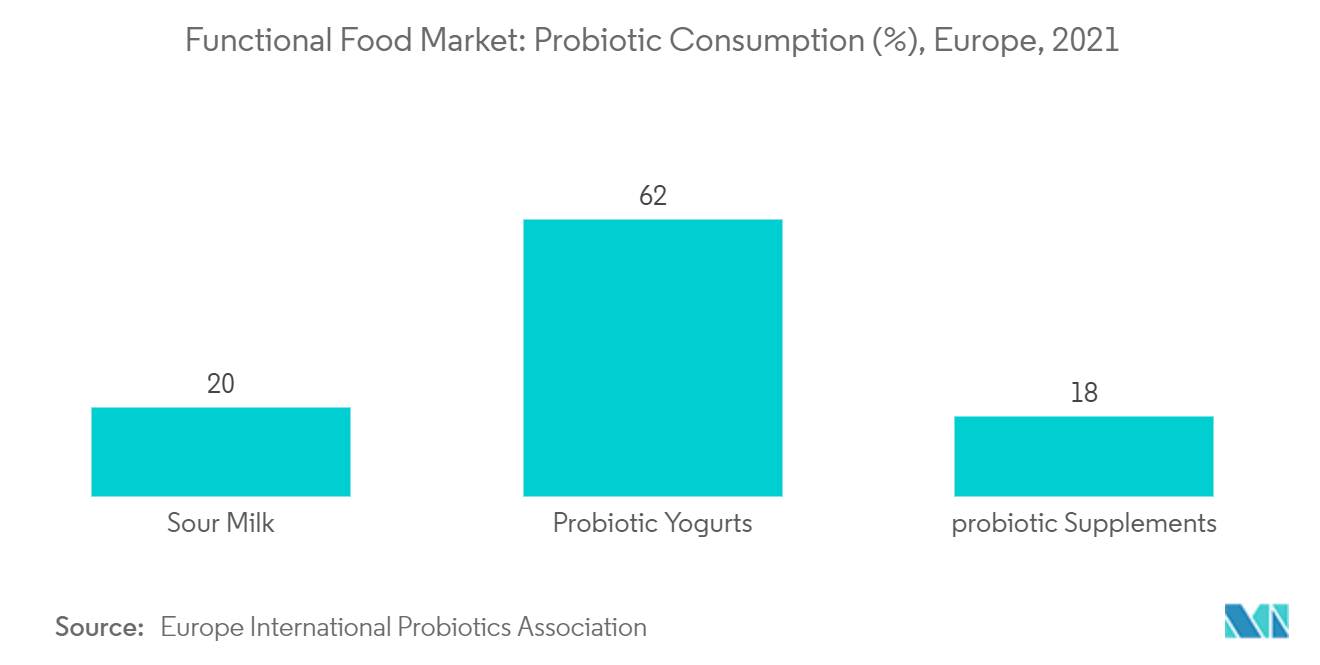

Además, debido a la elevada población de edad avanzada, están aumentando enfermedades como la obesidad, las enfermedades relacionadas con el corazón, la artritis y muchas más. Según datos del Banco Mundial de 2021, aproximadamente el 21,13% de la población europea tiene más de 65 años. Por esta razón, la necesidad de nutracéuticos y alimentos funcionales en la región está aumentando. Además, la necesidad de suplementos probióticos aumenta debido a los crecientes problemas relacionados con la digestión, la obesidad y otros. En octubre de 2022, OptiBiotix Health Plc (OptiBiotix), líder del mercado mundial en soluciones de modulación de microbiomas, presentó OptiXOS, un nuevo prebiótico de xilooligosacáridos para el mercado europeo y africano. El producto pretende aumentar los microbios positivos para la salud intestinal en dosis activas bajas.

Tendencias del mercado nutracéutico en Europa

Alemania domina el mercado

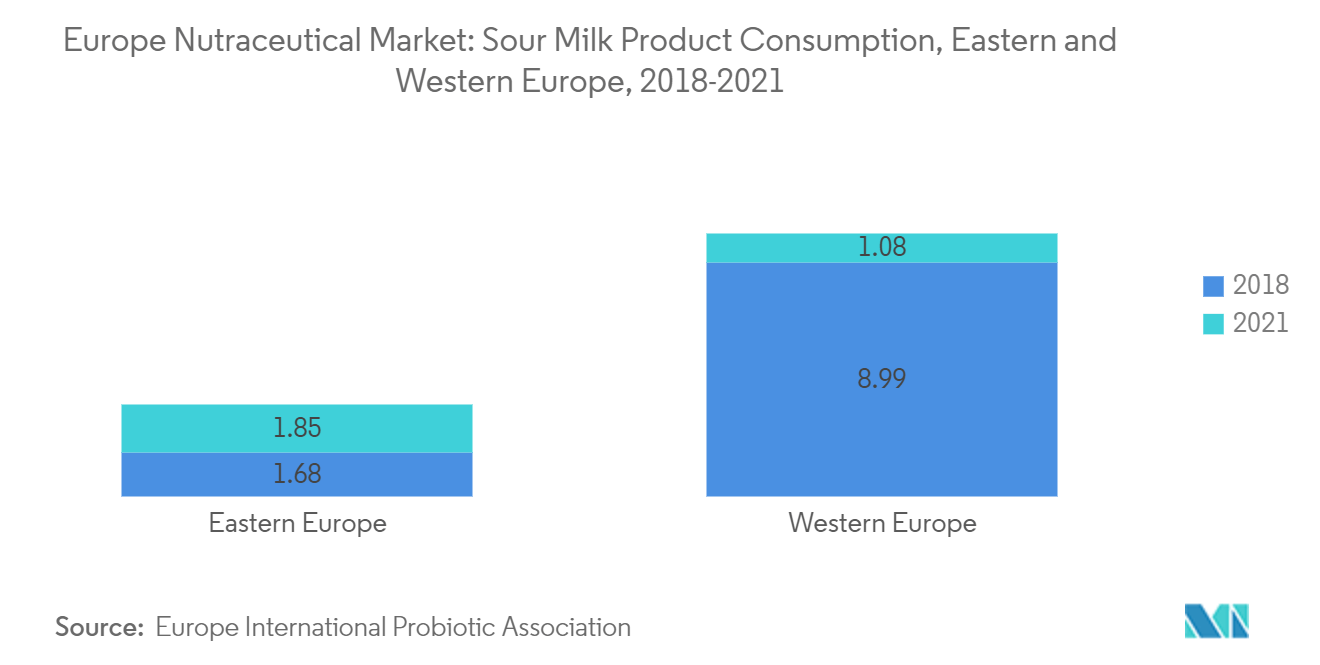

Alemania tiene una cuota de mercado destacada, seguida por el Reino Unido y Francia. La categoría de mayor tendencia con fortificación alta en proteínas son los cereales para el desayuno. Alemania tiene alrededor de 108 millones de consumidores, lo que la convierte en el mercado minorista de alimentos y bebidas más grande de Europa. Los consumidores en Alemania tienden a comprar cada vez con menos frecuencia. Sin embargo, exigen productos de alta calidad, incluidos productos orgánicos y de salud y bienestar. La demanda del país por bebidas y alimentos funcionales ha aumentado en los últimos años. Como resultado, muchos actores están lanzando nuevos productos como yogures probióticos y productos lácteos agrios en Alemania. Según datos de la Asociación Internacional de Probióticos de Europa de 2021, el 74% de los productos de leche agria se consumen en Europa. Por ejemplo, en abril de 2021, PepsiCo lanzó una nueva bebida, Rockstar Energy + Hemp, que utiliza extracto de semilla de cáñamo junto con ginseng, guaraná, vitaminas B, cafeína, azúcar y taurina. La nueva línea de productos está disponible en tres variedades Original, Tropical burst y Prickly cactus. El mercado nutracéutico de Alemania se beneficia de una economía fuerte y una baja tasa de desempleo.

Mayor demanda de alimentos funcionales y saludables

El creciente número de consumidores preocupados por su salud y su demanda de productos que contengan ingredientes saludables están impulsando el mercado europeo. Debido a la facilidad de incorporación de ingredientes nutracéuticos, está aumentando la demanda de productos finales funcionales como productos lácteos, panadería y confitería, snacks, cereales, grasas y aceites y carne. La fortificación popular incluye vitaminas, minerales, fibra y proteínas. La demanda de alimentos probióticos como yogures, suplementos y otros alimentos probióticos también está aumentando en la región debido a sus beneficios como la funcionalidad intestinal y el aumento de la inmunidad. Los actores del mercado han estado lanzando productos probióticos nuevos e innovadores para atraer a consumidores de todas las edades. Por ejemplo, en julio de 2022, BioGaia lanzó un nuevo producto BioGaia Pharax, un producto probiótico para apoyar la salud respiratoria de los niños, en el mercado del Reino Unido. Los productos fortificados se ofrecen en prácticos tamaños de porciones individuales. Esto ha creado una demanda de barritas funcionales. Por ejemplo, en julio de 2021, Kellogg's amplió su oferta de Crunchy Nut con la introducción de una nueva gama de barras de mantequilla de nueces, disponibles en dos variantes cacao, avellana y almendra. La nueva gama de barritas no contiene gluten y no contiene aceite de palma, colorantes ni conservantes artificiales.

Descripción general de la industria nutracéutica europea

El mercado nutracéutico europeo es muy competitivo, con presencia de numerosos actores nacionales e internacionales. Los actores clave en el mercado incluyen Nestlé SA, The Kelloggs Company, Amway Corporation, Herbalife Nutrition Ltd y The Coca-Cola Company. La industria nutracéutica europea se está centrando en la innovación y el desarrollo de nuevos productos, lo que ha aumentado los gastos de investigación y desarrollo. Sin embargo, Europa, Alemania, los Países Bajos y Suecia se han convertido en centros clave de innovación nutracéutica y ya han atraído a muchas empresas importantes. Después de considerar las crecientes oportunidades en el mercado, muchas empresas buscan ingresar al mercado. Es probable que los nuevos lanzamientos, de acuerdo con las tendencias de consumo en los segmentos objetivo, ayuden a las empresas a posicionarse mejor en el mercado.

Líderes del mercado nutracéutico en Europa

-

Amway

-

The Coca-Cola Company

-

The Kellogg's Company

-

Nestlé S.A.

-

Herbalife Nutrition U.S.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado nutracéutico en Europa

- Abril de 2022 Bioibérica, una empresa mundial de ciencias biológicas con sede en España, se asoció con la multinacional Apsen, experta en salud y farmacéutica, para desarrollar productos de movilidad innovadores para el mercado brasileño. Motilex HA de Apsen combina dos de los ingredientes líderes en la salud de las articulaciones de Bioibérica, el colágeno nativo tipo II b-2 Cool y Mobilee.

- En enero de 2022, DFE Pharma, una empresa alemana, amplió su oferta de excipientes nutracéuticos con el lanzamiento de la cartera de almidón Nutrofeli, que comprende Nutrofeli ST100 (almidón nativo), Nutrofeli ST200 (almidón parcialmente pregelatinizado) y Nutrofeli ST300 (almidón totalmente gelatinizado).

- En octubre de 2021, Nexira lanzó Heptura, un nuevo ingrediente de hepatoprotección y desintoxicación. Heptura es una combinación orgánica de Siempreviva y Clavo de las tierras rocosas y soleadas de la maquis corsa en Francia. Una desintoxicación puede ayudar a mantener la energía y la vitalidad y fortalecer el sistema inmunológico.

Informe del mercado nutracéutico en Europa índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 tipo de producto

5.1.1 Comida funcional

5.1.2 Bebida Funcional

5.1.3 Suplemento dietético

5.2 Canal de distribución

5.2.1 Supermercados/Hipermercados

5.2.2 Tiendas de conveniencia

5.2.3 Tiendas especializadas

5.2.4 Tiendas minoristas en línea

5.2.5 Otros canales de distribución

5.3 País

5.3.1 Reino Unido

5.3.2 Alemania

5.3.3 Francia

5.3.4 España

5.3.5 Italia

5.3.6 Rusia

5.3.7 El resto de Europa

6. PANORAMA COMPETITIVO

6.1 Estrategias más adoptadas

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Nestlé S.A. (Milo, Garden Gourmet)

6.3.2 The Kellogg's Company (Morningstar)

6.3.3 Amway Corporation

6.3.4 The Coca-Cola Company (Aquarius)

6.3.5 Nature's Bounty Inc. (Sundown, Ester-C, Solgar)

6.3.6 Herbalife Nutrition U.S.

6.3.7 General Mills Inc

6.3.8 The Kraft Heinz Company

6.3.9 PepsiCo, Inc. (Naked Juice)

6.3.10 Sanofi

6.3.11 Bioiberica

6.3.12 Nutraceuticals Group

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria nutracéutica en Europa

Los productos nutracéuticos son sustancias que tienen beneficios fisiológicos, protegen contra enfermedades crónicas, mejoran la salud, retrasan el envejecimiento y aumentan la esperanza de vida. El mercado europeo de nutracéuticos está segmentado por tipo de producto en alimentos funcionales, bebidas funcionales y suplementos dietéticos. Por canal de distribución, el mercado se segmenta en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, tiendas minoristas en línea y otros canales de distribución. Según la geografía, el mercado está segmentado en Reino Unido, Alemania, Francia, España, Italia, Rusia y el resto de Europa. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| tipo de producto | ||

| ||

| ||

|

| Canal de distribución | ||

| ||

| ||

| ||

| ||

|

| País | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado nutracéutico en Europa

¿Qué tamaño tiene el mercado nutracéutico europeo?

Se espera que el tamaño del mercado nutracéutico europeo alcance los 83,88 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,91% hasta alcanzar los 106,59 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de nutracéuticos?

En 2024, se espera que el tamaño del mercado nutracéutico europeo alcance los 83.880 millones de dólares.

¿Quiénes son los actores clave en el mercado nutracéutico europeo?

Amway, The Coca-Cola Company, The Kellogg's Company, Nestlé S.A., Herbalife Nutrition U.S. son las principales empresas que operan en el mercado nutracéutico europeo.

¿Qué años cubre este mercado nutracéutico europeo y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado nutracéutico europeo se estimó en 79,95 mil millones de dólares. El informe cubre el tamaño histórico del mercado del Mercado nutracéutico europeo durante los años 2018, 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado Nutracéutico europeo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de nutracéuticos en Europa

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Nutracéuticos en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de nutracéuticos en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.