Análisis del mercado europeo de diagnóstico molecular

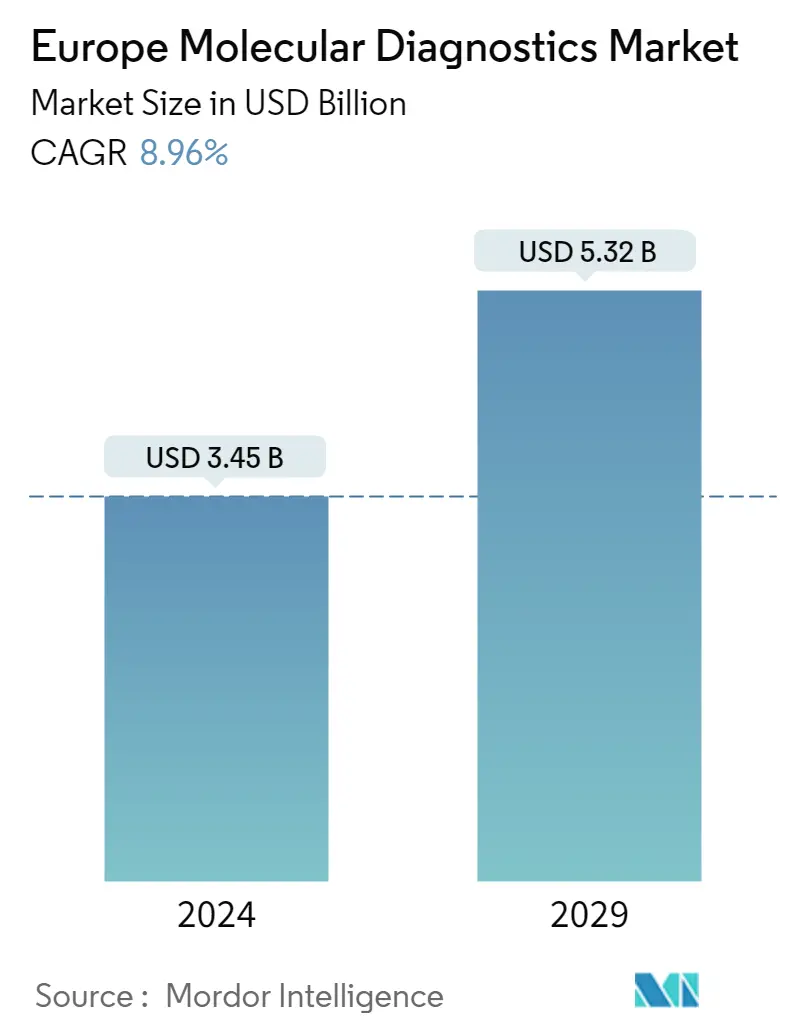

El tamaño del mercado europeo de diagnóstico molecular se estima en 3,45 mil millones de dólares en 2024, y se espera que alcance los 5,32 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,96% durante el período previsto (2024-2029).

El brote de COVID-19 tuvo un impacto positivo en el mercado europeo del diagnóstico molecular, ya que implicó probar varias muestras biológicas. Esto ayudó al diagnóstico de enfermedades infecciosas, como la COVID-19, ya que las pruebas siguieron siendo cruciales para controlar la pandemia. La tecnología de diagnóstico molecular, como la secuenciación de próxima generación, la PCR, los microarrays, etc., se adoptó cada vez más en la región para probar el síndrome respiratorio agudo o grave, es decir, el coronavirus 2 (SARS-CoV-2). Por ejemplo, en junio de 2021, Fujirebio Europe lanzó comercialmente su ensayo molecular iAMP COVID-19 en colaboración con Atila Biosystems Inc. La prueba iAMP COVID-19 estaba destinada a detectar cualitativamente el ácido nucleico del SARS-CoV-2 en nasofaríngeas/orofaríngeas de nailon. hisopos. iAMP COVID-19 fue un ensayo isotérmico basado en nuevas tecnologías patentadas. El mayor interés en adoptar las pruebas de COVID-19 contribuyó significativamente al crecimiento del mercado europeo de diagnóstico molecular durante la pandemia de COVID-19.

Se espera que factores como la creciente carga de diversas epidemias bacterianas y virales en esta región, junto con la creciente demanda de diagnósticos en el lugar de atención y los recientes avances en farmacogenómica, impulsen el crecimiento del mercado durante el período previsto. Según el artículo Vigilancia del VIH/SIDA en Europa, publicado en noviembre de 2021, la infección por VIH siguió afectando al bienestar y la salud de millones de personas en la Región Europea de la OMS en 2020. Durante las últimas tres décadas, aproximadamente 2,2 millones de personas han han sido diagnosticados con VIH en la Región Europea de la OMS, impactando el mercado estudiado. Mientras que en 2020, 104.765 personas fueron diagnosticadas por primera vez con el VIH. Además, según los datos y cifras publicados por la British Heart Foundation, actualizados en octubre de 2021, alrededor de 7,6 millones de personas vivían con una enfermedad cardíaca o circulatoria en el Reino Unido. Por lo tanto, se prevé que la pesada carga de las enfermedades crónicas aumentará la adopción de diagnósticos moleculares en la región.

Los actores del mercado de la región se centran en el desarrollo tecnológico y de productos, impulsando el crecimiento del mercado. Por ejemplo, en marzo de 2021, Datar Cancer Genetics, líder mundial en diagnóstico de cáncer no invasivo, recibió la marca Conformité Européenne (CE) por su innovadora solución TruBlood, un nuevo paradigma en la detección, el diagnóstico y el tratamiento del cáncer. Se espera que estos acontecimientos impulsen el mercado.

Por lo tanto, debido a los factores antes mencionados, se prevé que el mercado alcance altas tasas de crecimiento durante el período previsto. Sin embargo, se espera que la necesidad de centros de pruebas de alta complejidad obstaculice el crecimiento del mercado durante el período previsto.

Tendencias del mercado europeo de diagnóstico molecular

Se espera que el segmento de enfermedades infecciosas experimente un alto crecimiento durante el período de pronóstico

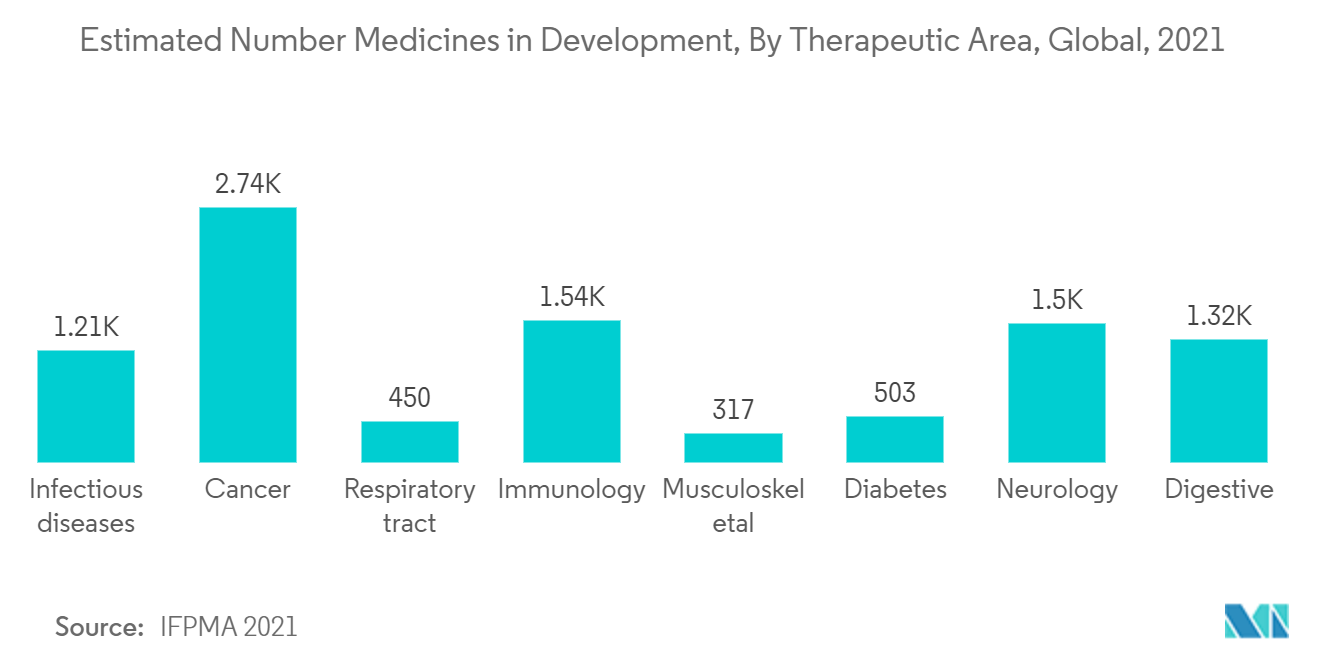

Se prevé que el segmento de enfermedades infecciosas mantenga importantes cuotas de mercado durante el período previsto. Este segmento está impulsado por el mayor número de medicamentos desarrollados y la enorme carga de enfermedades infecciosas en la región europea. Por ejemplo, las infecciones de transmisión sexual (ITS) representan un importante problema de salud pública en el Reino Unido. Según el GOB. En el Reino Unido, en diciembre de 2021, se notificaron 311.604 nuevos diagnósticos de ITS entre residentes de Inglaterra; en 2020 se informó una cifra similar (aumento del 0,5% desde 309.921) y se informó una disminución del 33,2% desde 2019. Entre ellas, las ITS diagnosticadas con más frecuencia fueron clamidia (161 672; 51 % de todos los nuevos diagnósticos de ITS), verrugas genitales de primer episodio (27 473; 9 %), gonorrea (57 084; 18 %) y herpes genital (20 530; 6 %).. Por lo tanto, se espera que un aumento en la prevalencia de este tipo de enfermedades infecciosas impulse el crecimiento del mercado durante el período previsto.

Además, los actores clave de la región están ampliando su posición en el mercado regional mediante la adopción de diversas estrategias, como fusiones y adquisiciones, mientras que otros están desarrollando nuevos métodos de prueba para el diagnóstico e introduciendo nuevos productos para conservar su participación en el mercado. Por ejemplo, en mayo de 2021, el gigante farmacéutico suizo Roche firmó un acuerdo de fusión definitivo con GenMark Diagnostics, en virtud del cual Roche puede adquirir las pruebas moleculares de GenMark diseñadas para detectar muestras de pacientes en busca de múltiples infecciones simultáneamente.

Por lo tanto, se espera que los factores mencionados anteriormente impulsen el crecimiento segmentario en el mercado durante el período de pronóstico.

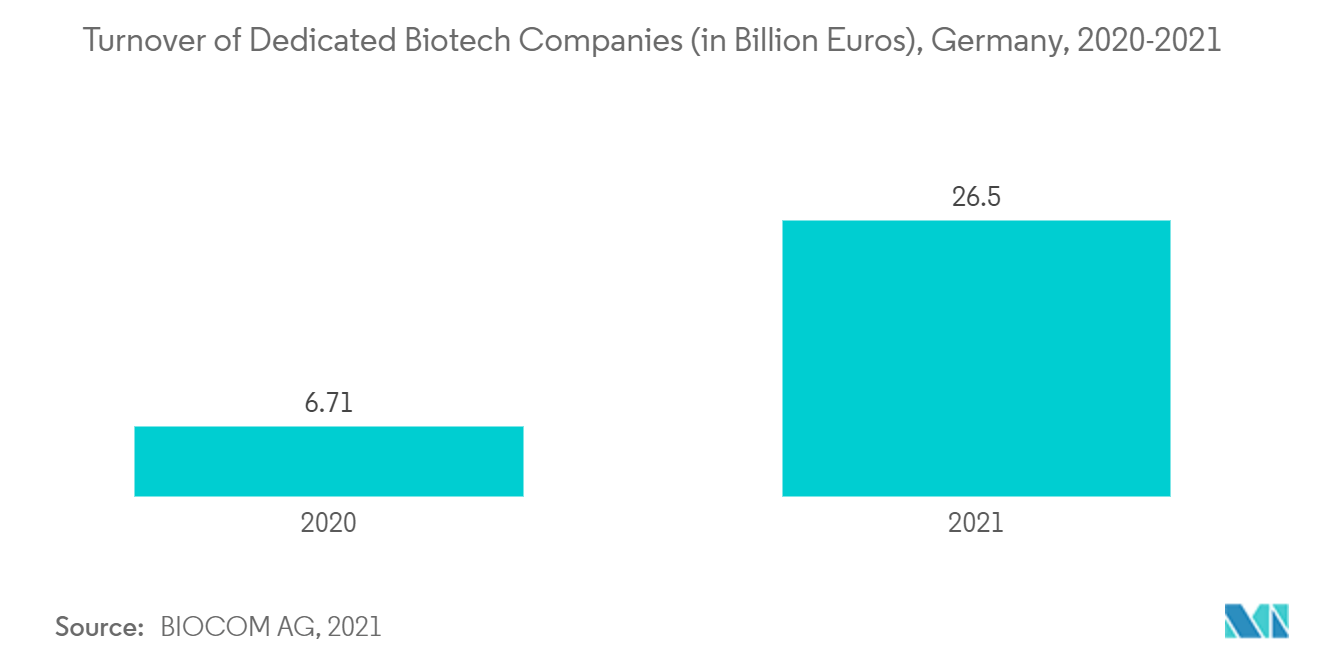

Se espera que Alemania domine el mercado europeo de diagnóstico molecular

Alemania tiene una base sólida de empresas globales que trabajan en el desarrollo de diagnósticos moleculares debido a la creciente prevalencia de enfermedades crónicas y al aumento de la población geriátrica en el país, que es más propensa a varias enfermedades crónicas. Se espera que esto impulse el crecimiento del mercado. Se espera que la creciente incidencia de enfermedades crónicas, como el cáncer en Alemania, contribuya al desarrollo del mercado. Según el informe GLOBOCAN de 2020, en 2020 se registraron en Alemania unos 628.519 nuevos casos de cáncer. El cáncer de mama y colorrectal fue más prevalente en las mujeres, mientras que en los hombres, el cáncer de próstata y pulmón fue más prevalente en el país. La creciente prevalencia de enfermedades oncológicas entre la población alemana provocó un aumento de la demanda de diagnóstico molecular, contribuyendo así al crecimiento general del mercado durante el período estudiado.

El desarrollo del país impulsará el crecimiento del mercado en el período previsto. Por ejemplo, en diciembre de 2021, Medix Biochemica lanzó su división de reactivos de diagnóstico molecular, MedixMDx, en 2021 MEDICA, la feria comercial anual de tecnología médica más grande del mundo, que tuvo lugar en Alemania.

Por lo tanto, debido a los factores antes mencionados, se espera que el mercado estudiado en Alemania proyecte crecimiento durante el período previsto.

Descripción general de la industria europea del diagnóstico molecular

El mercado europeo de diagnóstico molecular está fragmentado debido a la presencia de varias empresas que operan a nivel mundial y regional. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas, incluidas Abbott Laboratories, F Hoffmann-la Roche Ltd, Hologic Corporation, Danaher Corporation y Agilent Technologies, entre otras.

Líderes del mercado europeo de diagnóstico molecular

-

Abbott Laboratories

-

Hologic Corporation

-

Danaher Corporation

-

Agilent Technologies

-

F Hoffmann-la Roche Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de diagnóstico molecular

- En septiembre de 2022, SkylineDxv lanzó Merlin Assay como kit de prueba distribuible CE-IVD en Europa. Merlin Assay identifica pacientes con melanoma (cáncer de piel) con bajo riesgo de metástasis ganglionar y pueden prescindir de forma segura de una cirugía de biopsia del ganglio linfático centinela (SLNB).

- En marzo de 2022, Illumina lanzó una prueba de diagnóstico in vitro diseñada para perfilar las mutaciones del cáncer y dirigir a los pacientes a terapias dirigidas en Europa.

Segmentación de la industria del diagnóstico molecular en Europa

Las pruebas de diagnóstico molecular detectan secuencias específicas en el ADN o el ARN (incluidos polimorfismos de un solo nucleótido (SNP), deleciones, reordenamientos e inserciones), que pueden estar asociadas o no con enfermedades.

El mercado europeo de diagnóstico molecular está segmentado por tecnología (hibridación in situ, chips y microarrays, espectrometría de masas (MS), secuenciación, PCR y otras tecnologías), aplicación (enfermedades infecciosas, oncología, farmacogenómica, microbiología, pruebas de enfermedades genéticas y otras). Aplicaciones), Producto (Instrumentos, Reactivos y Otros Productos), Usuario Final (Hospitales, Laboratorios y Otros Usuarios Finales) y Geografía (Alemania, Reino Unido, Francia, Italia, España y Resto de Europa). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias en Europa. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por tecnología | Hibridación in situ |

| Chips y microarrays | |

| Espectrometría de masas (MS) | |

| Secuenciación | |

| PCR | |

| Otras tecnologías | |

| Por aplicación | Enfermedades infecciosas |

| Oncología | |

| Farmacogenómica | |

| Microbiología | |

| Pruebas de enfermedades genéticas | |

| Otras aplicaciones | |

| Por producto | Instrumentos |

| reactivos | |

| Otros productos | |

| Por usuario final | hospitales |

| Laboratorios | |

| Otros usuarios finales | |

| Por geografía | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de diagnóstico molecular en Europa

¿Qué tamaño tiene el mercado europeo de diagnóstico molecular?

Se espera que el tamaño del mercado europeo de diagnóstico molecular alcance los 3.450 millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,96% hasta alcanzar los 5.320 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de Diagnóstico molecular?

En 2024, se espera que el tamaño del mercado europeo de diagnóstico molecular alcance los 3.450 millones de dólares.

¿Quiénes son los actores clave en el mercado europeo Diagnóstico molecular?

Abbott Laboratories, Hologic Corporation, Danaher Corporation, Agilent Technologies, F Hoffmann-la Roche Ltd son las principales empresas que operan en el mercado europeo de diagnóstico molecular.

¿Cuál es la región de más rápido crecimiento en el mercado europeo de Diagnóstico molecular?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado europeo de diagnóstico molecular?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado europeo de diagnóstico molecular.

¿Qué años cubre este mercado europeo de diagnóstico molecular y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de diagnóstico molecular se estimó en 3.170 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de diagnóstico molecular durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de diagnóstico molecular para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria europea del diagnóstico molecular

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de diagnóstico molecular en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Europa Molecular Diagnostics incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.