Tamaño del mercado europeo de las TIC

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

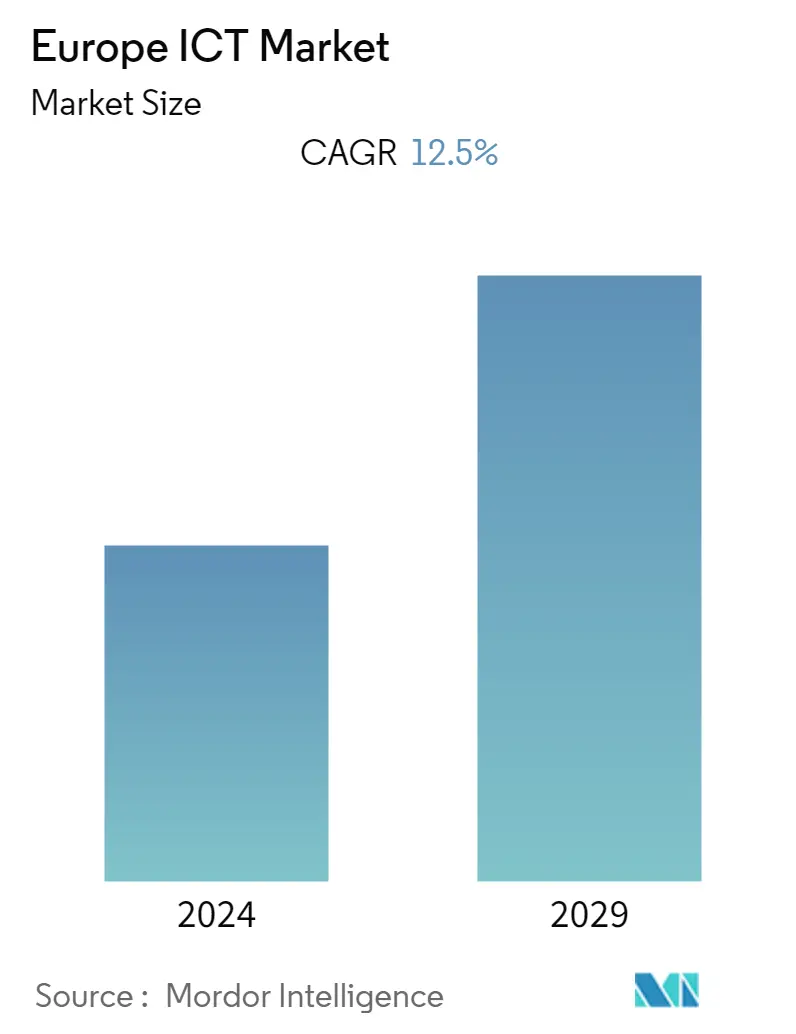

| CAGR | 12.50 % |

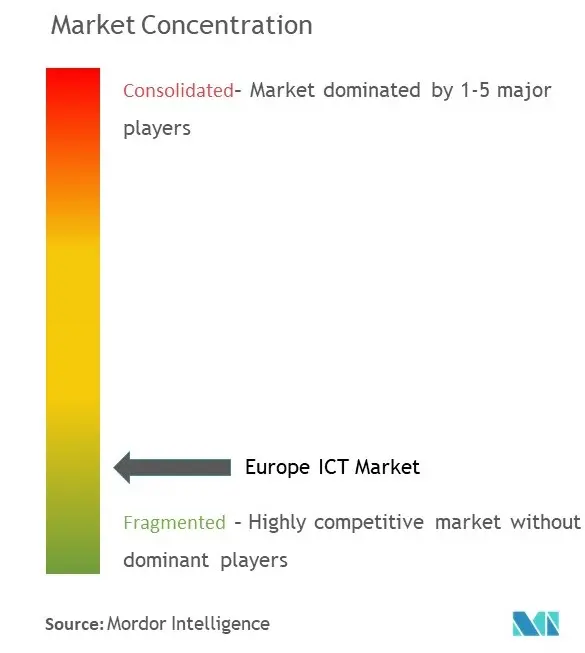

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado europeo de las TIC

Se espera que el mercado europeo de TIC registre una CAGR del 12,5 % durante el período de pronóstico (2022 - 2027). Se prevé que la creciente demanda de digitalización e infraestructura de TI escalable impulse el crecimiento del mercado en la región europea.

- Según la estrategia económica de la Comisión Europea, las tecnologías de la información y la comunicación (TIC) son uno de los principales motores de un crecimiento inteligente, sostenible e integrador. Las TIC e internet impregnan la economía europea, el aumento del uso de aplicaciones y servicios de banda ancha y la difusión de dispositivos inalámbricos, incluidos los dispositivos inteligentes y sus aplicaciones. Están transformando las estructuras y dinámicas de la sociedad europea al permitir que las personas organicen sus vidas y negocios de nuevas maneras, construyan redes globales, gestionen información y aprendan, socialicen y contribuyan al acervo de conocimientos en línea.

- El Gobierno también está iniciando algunos cambios en el desarrollo del sector europeo de las TIC. Por ejemplo, en abril de 2022, la Comisión Europea publicó el Plan Evolutivo de Normalización de las TIC de 2022. El Plan Continuo consta de cuatro áreas temáticas apoyadas por alrededor de 170 acciones para la estandarización de las TIC, este tipo de iniciativas impulsan el crecimiento del mercado.

- Además, se estima que las TIC europeas serán uno de los mercados emergentes en el futuro, que requiere hardware, software y otros servicios de TI. La creciente penetración de gigantes tecnológicos en el país para aprovechar la privatización en Europa.

- El gasto de las personas en computadoras y pantallas ha aumentado a medida que el sector de TI se ha desarrollado. El aumento del uso de la tecnología para mantenerse productivo, comunicarse, disfrutar y estudiar a través de pantallas más grandes impulsa el crecimiento del mercado. El auge de las plataformas de juegos competitivos como los deportes electrónicos y la creciente popularidad de los juegos virtuales están impulsando la demanda y el crecimiento de los dispositivos de hardware como computadoras, computadoras portátiles y tabletas. Es un desafío superar la alta competitividad industrial del mercado entre las empresas para aceptar una tecnología mejorada para proporcionar a los usuarios pantallas más actuales al precio más bajo posible.

- Si bien la epidemia de COVID-19 ha influido en la transformación digital europea, las empresas están realineando su estrategia de TI, reduciendo los gastos operativos, automatizando las operaciones e implementando nuevas tecnologías para aumentar la eficiencia. La automatización robótica de procesos, el big data, la inteligencia artificial, el aprendizaje automático, la cadena de bloques, la computación en la nube, el Internet de las cosas, la ciberseguridad y la realidad aumentada/virtual están ayudando a las empresas a alcanzar estos objetivos.

Tendencias del mercado europeo de las TIC

Aumento de la demanda de digitalización e infraestructura de TI escalable

- Los usuarios han recibido importantes beneficios de los servicios digitales y han surgido nuevas oportunidades comerciales. Tienen el potencial de ampliar las opciones de los clientes y, al mismo tiempo, mejorar la eficiencia y la competitividad. Las grandes plataformas han evolucionado en la prestación de servicios digitales y son componentes estructurales críticos de la economía digital actual.

- Los productos y servicios relacionados con el Internet de las cosas (IoT) para el consumidor aumentarán significativamente en los próximos años. La industria de IoT de consumo incluye artículos y servicios de consumo que están conectados a la red y pueden operarse de forma remota a través de un asistente de voz o un dispositivo móvil. Según la Unión Europea, el número total de dispositivos domésticos inteligentes en la Unión era de unos 108 millones a finales de 2019 y se espera que alcance los 184 millones en 2023.

- El Gobierno Europeo también supervisa los dispositivos, servicios y empresas que ofrecen TIC. La Dirección General de Competencia de la Comisión supervisa de cerca los sectores de la industria de la información, la electrónica de consumo e Internet para garantizar que los agentes del mercado cumplan la legislación de la UE en materia de competencia.

- En términos de adopción significativa de tecnología, las empresas promovieron el uso de soluciones digitales durante la pandemia de Covid. Según la Comisión Europea, la utilización de la computación en la nube ha alcanzado el 34 %. Sin embargo, la utilización comercial de la IA y los macrodatos es solo del 8 % y el 14 %, respectivamente (objetivo del 75 % para 2030).

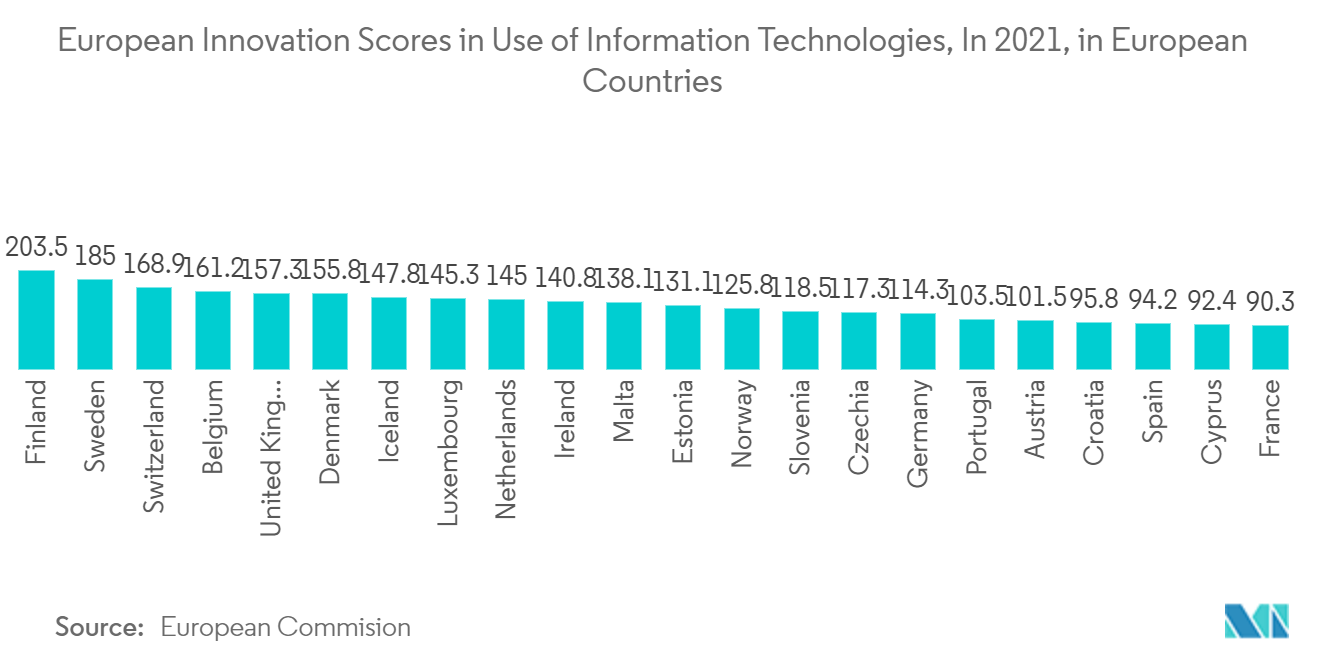

- Según el Cuadro Europeo de Indicadores de la Innovación, que mide la innovación en Europa a través de una variedad de indicadores diferentes, Finlandia obtuvo la puntuación más alta en lo que respecta al uso de las tecnologías de la información en 2021, una categoría que mide en qué medida las empresas de un país están aumentando activamente las competencias en TIC de su personal y el nivel de empleo de especialistas en TIC.

Se espera que el Reino Unido registre el crecimiento más rápido

- Los servicios gestionados requieren que la organización subcontrate ciertas partes de sus necesidades de TI a un proveedor de servicios externo. Las empresas pueden reducir el gasto, aumentar la productividad y mejorar el rendimiento sin invertir tiempo en la implementación, el mantenimiento y las actualizaciones de la infraestructura de TI.

- La subcontratación nacional es una práctica en la que las empresas quieren externalizar servicios a proveedores en su país de origen. Eligen proveedores nearshore cuando subcontratan en el extranjero debido a la proximidad, el idioma, las similitudes culturales y las pequeñas diferencias horarias. Por ejemplo, Infinity Group, una empresa con sede en el Reino Unido, es una de las principales organizaciones de externalización de TI de la industria, que ofrece asistencia de TI subcontratada a más de 1000 empresas en todo el Reino Unido. Los clientes van desde empresas emergentes y pymes de rápido crecimiento hasta empresas más grandes bien establecidas, incluidas cadenas nacionales conocidas.

- El Banco de Inglaterra espera que entre el 40 % y el 90 % de las cargas de trabajo bancarias se alojen en la nube pública o como software como servicio en los próximos diez años. Es vital analizar el impacto en la continuidad del negocio si uno de esos proveedores falla, y las autoridades financieras del Reino Unido y de todo el mundo están vigilando de cerca esto, incluido el Banco de Inglaterra, la Autoridad de Conducta Financiera (FCA) y la Autoridad de Regulación Prudencial (PRA). Esto proporcionará nuevas perspectivas para los servicios de TI del Reino Unido.

- Según Boosteroid, entre enero y diciembre de 2021, el Reino Unido fue, con mucho, el mercado de más rápido crecimiento para el servicio de juegos en la nube Boosteroid. Durante el periodo medido, el servicio incrementó su número de usuarios activos en el país en un 78 %.

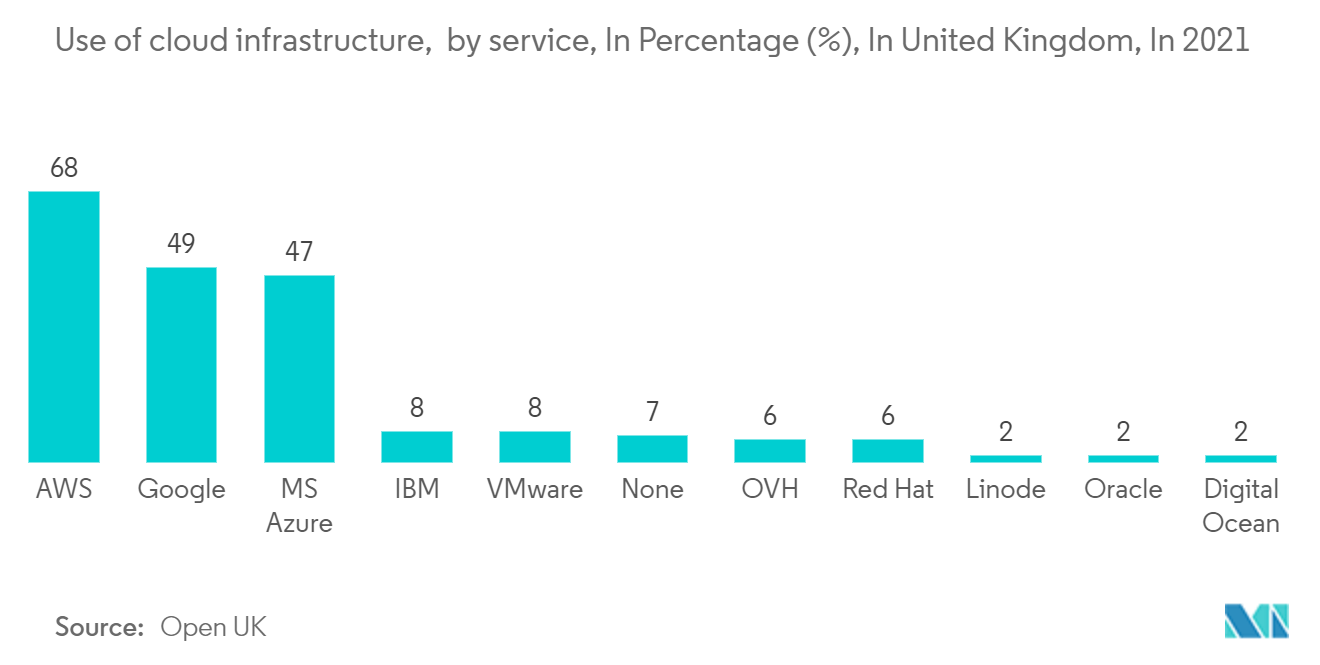

- Según Open UK, en 2021, el 68 % de los encuestados declaró utilizar Amazon Web Services (AWS) para su infraestructura en la nube. Google y Microsoft Azure ocupan el siguiente lugar. En particular, la cuota de mercado de estos proveedores es mayor en las empresas más grandes. Las medianas y pequeñas empresas prefieren VMware, IBM y OVH.

Visión general de la industria de las TIC en Europa

El mercado europeo de las TIC es altamente competitivo, debido a la presencia de varios actores globales. Estos actores se están enfocando en expandir aún más su base de clientes en toda la región y están adoptando estrategias de crecimiento orgánico e inorgánico. Las empresas están aprovechando las iniciativas de colaboración estratégica, las adquisiciones y los lanzamientos de productos para aumentar la cuota de mercado y la rentabilidad.

Febrero de 2022 - Los portátiles Lenovo IdeaPad Gaming 3i y Lenovo IdeaPad Gaming 3 se lanzaron en el MWC 2022. Lenovo está dirigido a estudiantes de videojuegos. La compañía ofrece computadoras portátiles en opciones de tamaño de pantalla de 15 y 16 pulgadas. La compañía ofrece una opción a los clientes para comprar las computadoras portátiles con procesadores Intel Core i7 de 12ª generación o chipsets AMD Ryzen serie 6000.

Líderes del mercado europeo de las TIC

-

IBM Corporation

-

Cisco Systems, Inc.

-

Samsung Electronics Co., Ltd

-

Dell Inc.

-

Fujitsu

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de las TIC

- Marzo de 2022- Apple Inc ha lanzado el Apple iPad Air 5. Tiene las especificaciones de 64 GB de ROM, pantalla de 27,69 cm (10,9 pulgadas), cámara principal de 12 MP y frontal de 12 MP, iPadOS 15 y la batería está compuesta de polímero de litio con procesador de chip M1 de Apple.

- Febrero de 2022 - Lenovo ha lanzado la línea ThinkPad basada en Arm en el Mobile World Congress (MWC) 2022 en Barcelona, España. ThinkPad X13s con un procesador Arm. El ThinkPad T16 tiene una pantalla de 16 pulgadas y funciona con un procesador Intel Core i7 de 12ª generación y un chip AMD Ryzen.

- Mayo de 2022 - Según un acuerdo respaldado por la Comisión de Mercado Interior del Parlamento Europeo, la Unión Europea está impulsando una legislación para regular fuertemente a empresas como Apple, estableciendo planes para obligar a los guardianes a abrir el acceso al hardware y el software e incluso creando un departamento interno para cumplir con las nuevas normas.

Informe del mercado europeo de las TIC - Tabla de contenido

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Análisis de la cadena de valor

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 El poder de negociación de los compradores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de sustitutos

4.3.5 La intensidad de la rivalidad competitiva

4.4 Impacto del Covid-19 en el Mercado

5. DINÁMICA DEL MERCADO

5.1 Indicadores de mercado

5.1.1 Demanda creciente de digitalización e infraestructura de TI escalable

5.1.2 Adopción temprana de la red 5G y creciente penetración de gigantes tecnológicos

5.2 Desafíos del mercado

5.2.1 Naturaleza fragmentada del mercado y creciente incidencia de violaciones de datos y falta de infraestructura de apoyo

5.2.2 Alta dependencia de fuentes externas para equilibrar el déficit de habilidades

5.3 Inversiones clave en tecnología

5.3.1 Tecnología Cloud (IaaS, SaaS y servicios de soporte en la nube acelerados)

5.3.2 Inteligencia artificial (tecnologías como aprendizaje automático, visión por computadora y automatización de procesos robóticos)

5.3.3 La seguridad cibernética

5.3.4 Otras tecnologías

6. SEGMENTACIÓN DE MERCADO

6.1 Por tipo

6.1.1 Hardware empresarial

6.1.2 Software empresarial

6.1.3 Servicios de TI

6.1.4 Servicios de comunicación

6.2 Por vertical del usuario final

6.2.1 BFSI

6.2.2 TI y telecomunicaciones

6.2.3 Gobierno

6.2.4 Venta minorista y comercio electrónico

6.2.5 Fabricación

6.2.6 Otras industrias verticales (energía y servicios públicos, atención médica, construcción)

6.3 Por país

6.3.1 Reino Unido

6.3.2 Alemania

6.3.3 Francia

6.3.4 El resto de Europa

7. PANORAMA COMPETITIVO

7.1 Perfiles de empresa

7.1.1 Dell Inc.

7.1.2 Apple Inc.

7.1.3 Samsung Electronics Co., Ltd

7.1.4 SONY EUROPE B.V.

7.1.5 HP Development Company

7.1.6 Acer Inc.

7.1.7 Salesforce, Inc

7.1.8 Oracle

7.1.9 Microsoft Corporation

7.1.10 HubSpot, Inc

7.1.11 SugarCRM Inc.

7.1.12 SAS Institute Inc.

7.1.13 Act-On

7.1.14 Force24

7.1.15 Tata Consultancy Services Limited.

7.1.16 Cisco Systems, Inc.

7.1.17 Fujitsu

7.1.18 Hewlett Packard Enterprise Development LP

7.1.19 IBM Corporation

7.1.20 Infosys Limited

7.1.21 Capgemini

7.1.22 Accenture plc

8. ANÁLISIS DE INVERSIONES

9. PERSPECTIVA DEL MERCADO

Segmentación de la industria de las TIC en Europa

El estudio está estructurado para hacer un seguimiento del gasto en soluciones y servicios de TIC por parte de diferentes verticales de la industria en toda la región europea. El gasto se segmenta ampliamente en función de la categoría de gasto, como el hardware, el software, los servicios y las comunicaciones de la empresa. En el hardware empresarial, se consideran los gastos en servidor/almacenamiento y red y otros periféricos, en el software empresarial se consideran los gastos en desarrolloundefinede implementación de aplicaciones, aplicaciones financieras, gestión del capital humano, suites ofimáticas, software de infraestructura de sistemas y otras aplicaciones, los servicios de TI se refieren al gasto en consultoría de TI, integración de sistemas, subcontratación de tecnología y otros servicios de TI, Las preferencias tecnológicas clave de las verticales de la industria de usuarios finales, como la nube y la inteligencia artificial, también forman parte de nuestro estudio. La evaluación del impacto de la COVID-19 se incluye en el estudio.

El mercado europeo de TIC está segmentado por tipo (hardware empresarial, software empresarial, servicios de TI, servicios de comunicación), por vertical de usuario final (BFSI, TI y telecomunicaciones, gobierno, comercio minorista y electrónico, fabricación) y por país.

| Por tipo | ||

| ||

| ||

| ||

|

| Por vertical del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre la investigación de mercado de las TIC en Europa

¿Cuál es el tamaño actual del mercado europeo de las TIC?

Se proyecta que el mercado europeo de TIC registre una CAGR del 12,5 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de las TIC?

IBM Corporation, Cisco Systems, Inc., Samsung Electronics Co., Ltd, Dell Inc., Fujitsu son las principales empresas que operan en el mercado europeo de las TIC.

¿Qué años abarca este mercado europeo de las TIC?

El informe cubre el tamaño histórico del mercado europeo de las TIC durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de las TIC para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria europea de las TIC

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de las TIC en Europa en 2023, elaboradas por Mordor Intelligence™ Industry Reports. El análisis de las TIC en Europa incluye una previsión del mercado hasta 2029 y una visión histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.