Análisis del mercado europeo de suministros hospitalarios

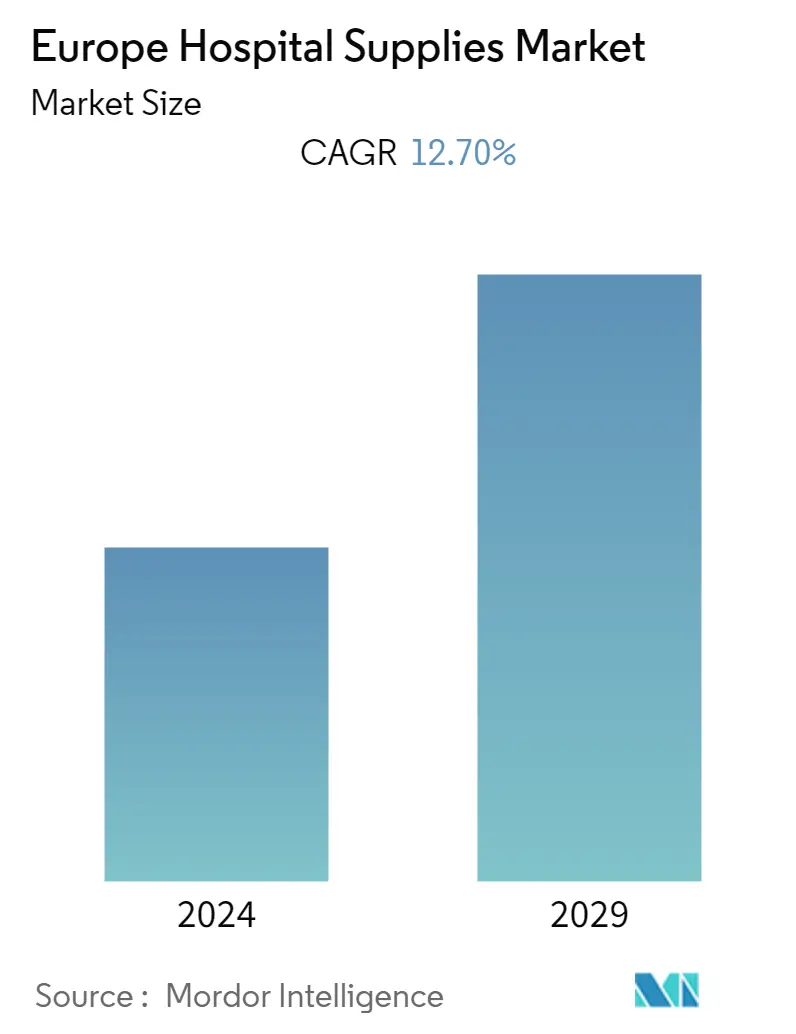

Se espera que el mercado europeo de suministros hospitalarios registre una tasa compuesta anual del 12,7% durante el período previsto.

El brote de COVID-19 afectó significativamente al mercado de suministros hospitalarios. La demanda de suministros hospitalarios experimentó un crecimiento significativo durante la pandemia de COVID-19 debido al creciente número de casos de COVID-19 que requieren suministros médicos continuos. Por ejemplo, en febrero de 2022, la Unión Europea (UE) financió 180 concentradores de oxígeno, 2000 oxímetros de pulso y otros suministros médicos adicionales para centros ambulatorios en aldeas georgianas. Los suministros se adquirieron como parte de una importante iniciativa de la UE y las Naciones Unidas para apoyar los centros de salud rurales y disminuir los efectos del brote de COVID-19 en la nación. El programa equipó unidades ambulatorias de las aldeas con tecnología de telemedicina para aumentar el acceso a la atención sanitaria. Estas iniciativas y la financiación de la Unión Europea llevaron a una mayor adopción de suministros hospitalarios en las naciones europeas durante la pandemia. Sin embargo, el mercado se estabilizó gradualmente a medida que disminuyeron los casos de COVID-19, lo que resultó en el retorno al nivel normal de demanda de suministro hospitalario; Se espera que el mercado muestre una ligera caída debido a la sobrecompra de suministros hospitalarios durante la pandemia.

Los factores impulsores del crecimiento del mercado incluyen la alta demanda de enfermedades crónicas, el aumento de la población geriátrica y la inversión en infraestructura sanitaria. Por ejemplo, según la Organización para la Cooperación y el Desarrollo Económico, agosto de 2022, el gasto sanitario per cápita estimado en países europeos como Austria, Alemania, Irlanda y Polonia en 2021 fue de 5.775,04 dólares (5.488,2 euros), 5.785,88 dólares ( 5.498,5 EUR), 5.961,08 USD (5.665 EUR) y 4.807,59 USD (4.568,8 EUR), respectivamente. Por lo tanto, el alto gasto per cápita en atención médica en los países europeos conducirá a una mayor adopción de atención médica en los hospitales europeos, lo que conducirá a la adopción de suministros hospitalarios e impulsará el crecimiento del mercado. Además, se espera que la población de edad avanzada en ambos países crezca en los próximos años y esta población es más propensa a enfermedades crónicas. Por ejemplo, según el informe 2022 del Departamento de Economía y Asuntos Sociales de las Naciones Unidas, alrededor del 19% de la población en Europa tenía 65 años o más, lo que la convierte en la región con el mayor porcentaje de personas mayores en 2022. Según las proyecciones , una de cada cuatro personas en Europa podría tener 65 años o más en 2050. Además, el hecho de que la población geriátrica sea más susceptible a enfermedades agudas y crónicas indica que el aumento de la población geriátrica también es en gran medida responsable de las altas tasas de ingreso hospitalario, por lo que impulsando la demanda en este mercado.

Europa tiene un sistema sanitario sólido en términos de infraestructura, camas de hospital, suministros hospitalarios, equipos, etc., lo que ha ayudado al mercado general a representar la mayor cuota de mercado. Además, también se espera que un aumento en un proyecto gubernamental para satisfacer la demanda de suministros hospitalarios impulse el crecimiento del mercado. Por ejemplo, en enero de 2021, la Unión Europea lanzó un proyecto imPURE para producir rápidamente suministros médicos. El objetivo estratégico de imPURE es reutilizar las líneas industriales de procesamiento de plástico no médico en Europa para la producción rápida y amplia distribución de suministros médicos críticos (CRM) para satisfacer las necesidades urgentes de las sociedades de suministros y equipos médicos vitales. Por lo tanto, la infraestructura bien establecida de los hospitales ayuda a hacer crecer el mercado europeo de suministros hospitalarios.

Por lo tanto, los factores antes mencionados están afectando el crecimiento del mercado europeo de suministros hospitalarios. Sin embargo, se espera que la aparición de servicios de atención domiciliaria y organismos reguladores estrictos limiten el crecimiento del mercado.

Tendencias del mercado europeo de suministros hospitalarios

Se espera que el segmento de equipos de quirófano experimente un alto crecimiento durante el período de pronóstico

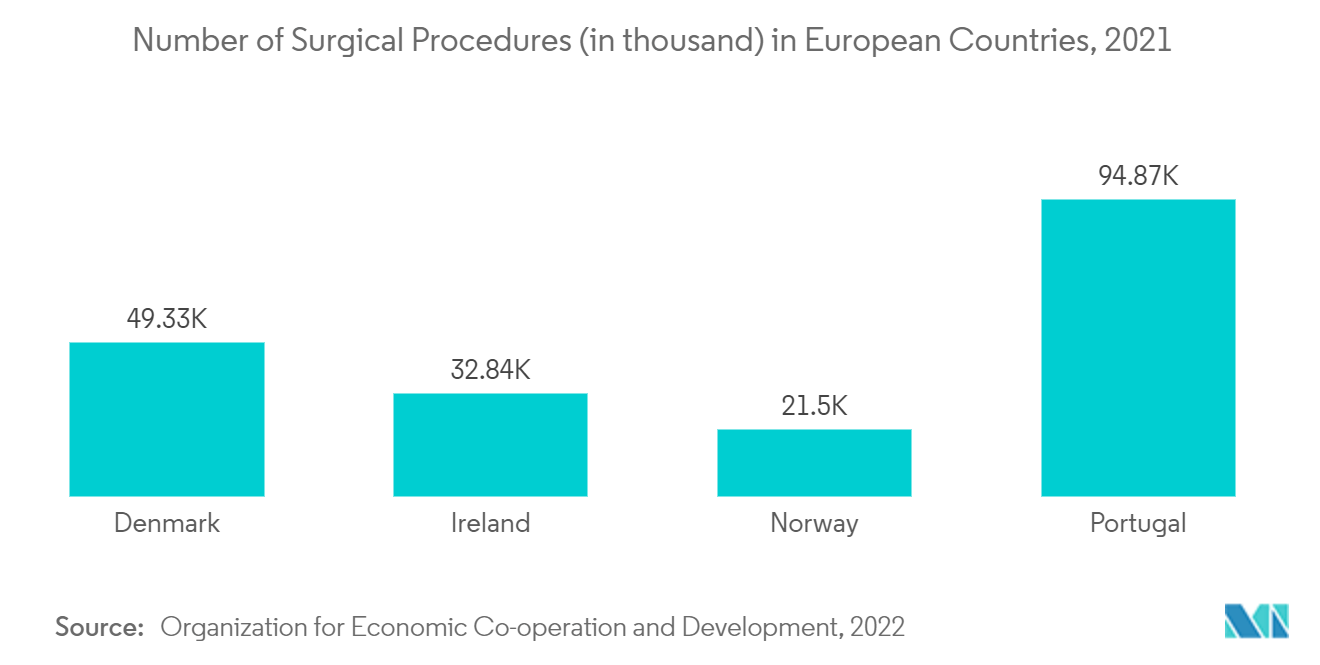

Los quirófanos están diseñados para que los cirujanos y el personal quirúrgico realicen procedimientos quirúrgicos utilizando equipos de alta gama. Con la creciente inmigración de países africanos y otros países mediterráneos a países europeos, los procedimientos quirúrgicos han aumentado significativamente, lo que exige aún más avances tecnológicos en los equipos de quirófano. Por ejemplo, el Centro Nacional de Información Biotecnológica estimó en 2021 un aumento de alrededor del 47 % en las cesáreas en el sur de Europa para 2030. Por lo tanto, varias empresas están mirando hacia el desarrollo de quirófanos de última generación, creando oportunidades de crecimiento lucrativas.

Se espera que las crecientes iniciativas de los actores clave del mercado, como las asociaciones, aumenten en la adopción de equipos de quirófano, impulsando el crecimiento de este segmento. Por ejemplo, en enero de 2022, Philips y el Hospital Universitario Brandaburg an der Havel firmaron una asociación estratégica de 10 años para renovar y ampliar las opciones terapéuticas y de diagnóstico del hospital mediante la entrega de soluciones tecnológicas avanzadas. Según el acuerdo, Philips proporcionará al hospital quirófanos híbridos y salas de intervención nuevos y mejorados. Se prevé que estas asociaciones aumenten las ventas de equipos de quirófano en Europa, impulsando el crecimiento del segmento. Además, en abril de 2022, Alcon introdujo capacitación quirúrgica en realidad virtual para los cirujanos que practican en quirófanos en el simulador quirúrgico oftálmico de realidad virtual (VR) Alcon Fidelis. Se espera que esto aumente la adopción de equipos de quirófano de realidad virtual en Europa, impulsando el crecimiento de este segmento.

Por lo tanto, debido a los factores anteriores, se espera que el segmento de equipos de quirófano muestre un crecimiento significativo en los próximos años.

Se espera que Alemania domine el mercado europeo de suministros hospitalarios durante el período previsto

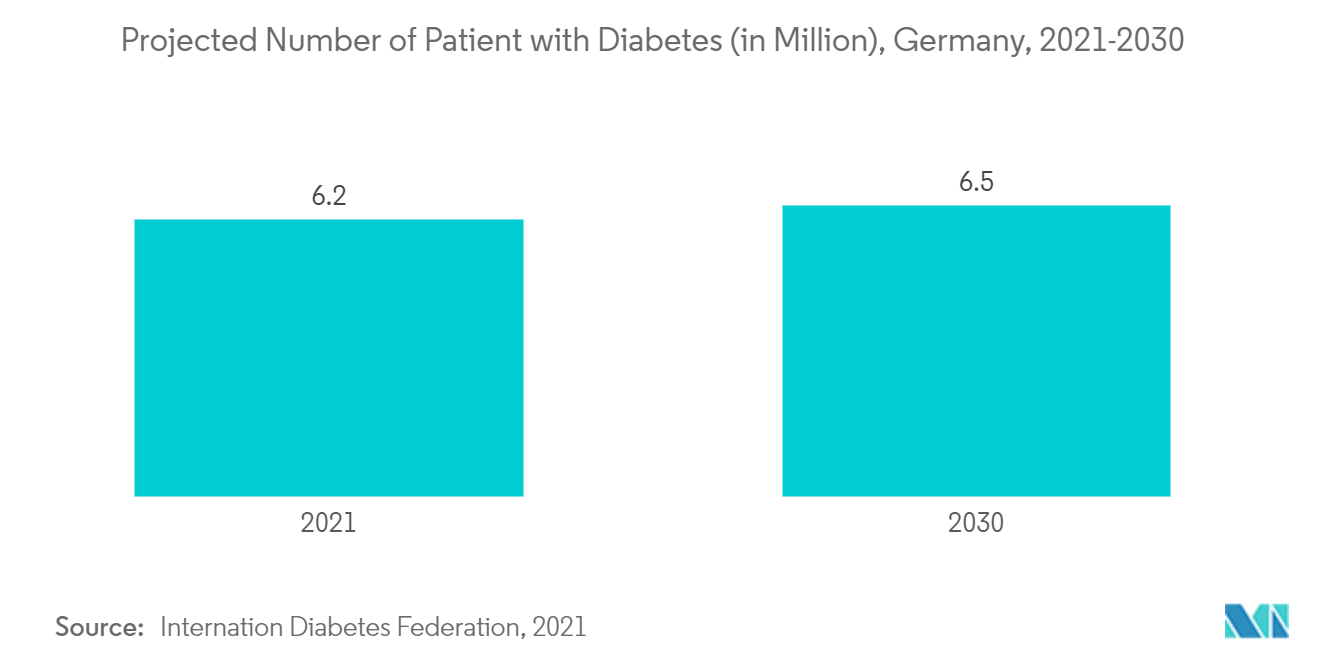

Los factores que afectan el crecimiento de los suministros hospitalarios en Alemania incluyen el aumento de enfermedades crónicas como la diabetes, el cáncer y las enfermedades cardiovasculares, el aumento del número de hospitales, los avances tecnológicos en la atención sanitaria, una infraestructura sanitaria bien desarrollada y el aumento de las asociaciones con la Organización Mundial de la Salud (OMS), entre otros. Por ejemplo, en enero de 2021, el gobierno alemán se asoció con la OMS para importar suministros médicos por valor de 3,84 millones de dólares (3,65 millones de euros) a países de la región de los Balcanes Occidentales. Incluye 334 ventiladores y 19.400 oxímetros de pulso y equiparía las instalaciones de salud para monitorear y mejorar los resultados de salud de los pacientes con COVID-19, particularmente en las unidades de cuidados intensivos. Se podría haber esperado que una iniciativa de este tipo impulsara el crecimiento del mercado debido al aumento en la adopción de suministros médicos en el país. Además, según la actualización del Banco Mundial, en enero de 2023, la prevalencia de diabetes en Alemania fue del 6,9 % en 2021. Así, con un aumento de enfermedades crónicas como la diabetes, aumentan los ingresos hospitalarios. Por lo tanto, hay un aumento en la necesidad de suministros hospitalarios, lo que eventualmente impulsa el crecimiento del mercado.

También se espera que las crecientes iniciativas tecnológicas en el sector sanitario en Alemania impulsen el crecimiento del mercado. Junto con Matternet y UPS (United Parcel Service), los hospitales de Alemania podrán entregar suministros de laboratorio médico mediante drones. Los drones volarán dos rutas y entregarán periódicamente medicamentos de infusión especializados y equipos de protección personal (EPP). Se espera que estos avances impulsen aún más el mercado de suministros hospitalarios en Europa debido a la entrega oportuna de suministros útiles.

Además, se espera que las estrategias crecientes de los actores clave del mercado impulsen el crecimiento del mercado en Alemania. Por ejemplo, en julio de 2022, Olympus lanzó EASY SUITE, su solución de integración de quirófano (OR) de próxima generación, en Alemania y otras regiones europeas. EASYSUITE incorpora gestión y enrutamiento de vídeo, grabación de procedimientos, gestión de contenido médico y colaboración virtual. Estos lanzamientos conducirán a una mayor adopción de equipos de quirófano en los hospitales alemanes, impulsando el crecimiento del mercado.

Por lo tanto, debido a los factores antes mencionados, se espera que Alemania tenga una participación significativa.

Descripción general de la industria europea de suministros hospitalarios

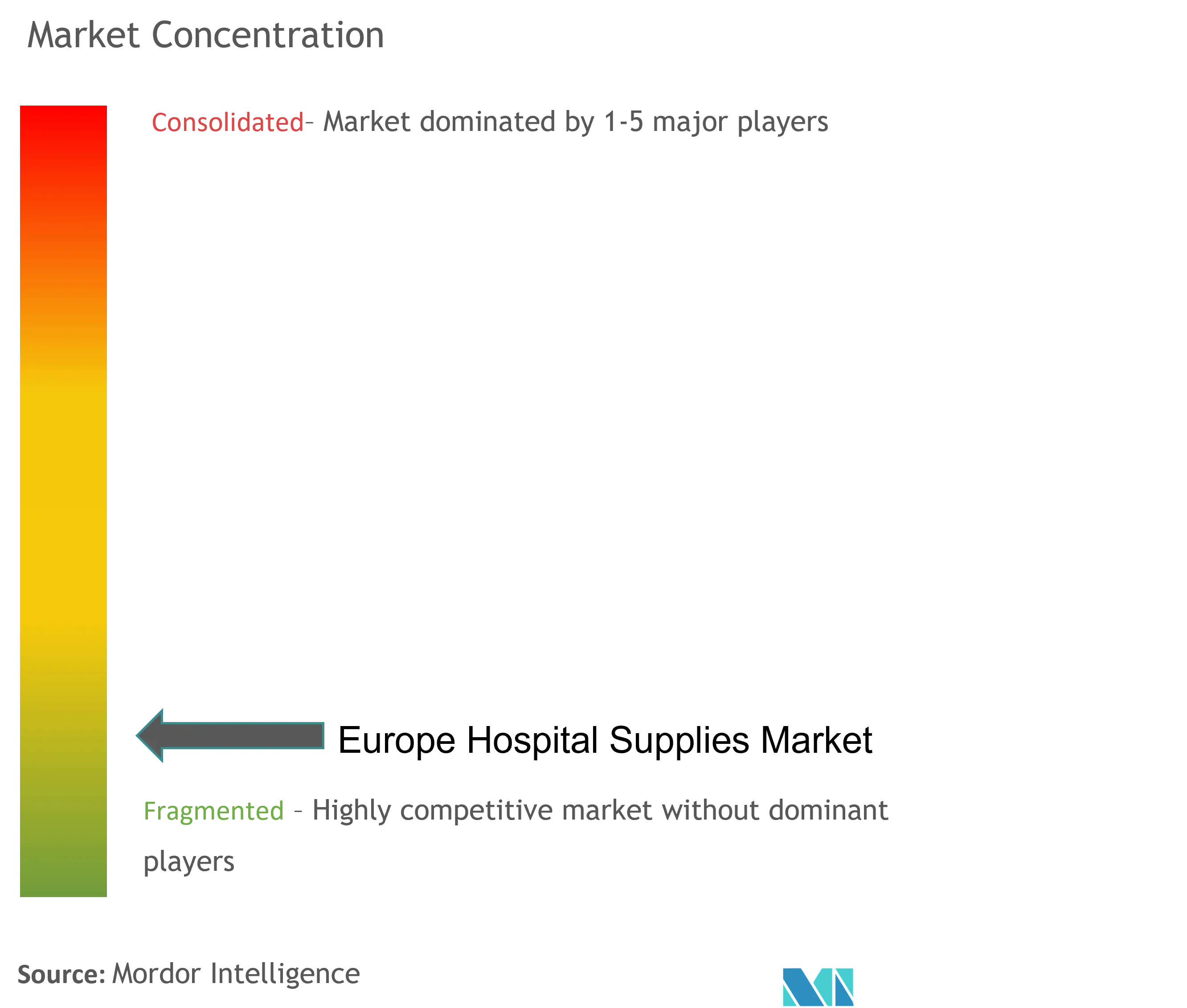

El mercado europeo de suministros hospitalarios está fragmentado debido a la presencia de varias empresas que operan a nivel mundial y regional. El panorama competitivo incluye un análisis de empresas internacionales y locales que poseen importantes cuotas de mercado y son bien conocidas, incluidas Medtronic PLC, Baxter International Inc., Cardinal Health Inc., Becton, Dickinson and Company, Boston Scientific Group, Johnson Johnson. (Ethicon), 3M Company, B. Braun Melsungen AG y Thermo Fisher Scientific Inc., entre otros.

Líderes del mercado europeo de suministros hospitalarios

Medtronic PLC

Becton Dickinson & Company

Cardinal Health Inc

Baxter International Inc

Johnson & Johnson (Ethicon)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de suministros hospitalarios

- Junio de 2022 FUJIFILM Healthcare Europe se asoció con la Cátedra de Innovación 'Augmented Operating Room' (BOpA) para acelerar el desarrollo de tecnologías digitales para la cirugía.

- Marzo de 2022 Olympus lanzó su solución de integración de quirófano (OR) de próxima generación, EASY SUITE, en la región europea. EASYSUITE incorpora gestión y enrutamiento de vídeo, grabación de procedimientos, gestión de contenido médico y colaboración virtual.

Segmentación de la industria de suministros hospitalarios en Europa

Los suministros médicos son artículos médicos o quirúrgicos utilizados en un entorno de atención médica que son consumibles, prescindibles, desechables o no duraderos y se utilizan para tratar o diagnosticar una enfermedad, lesión o afección específica de un paciente.

El mercado europeo de suministros hospitalarios está segmentado por tipo de producto (dispositivos de examen de pacientes, equipos de quirófano, ayudas para la movilidad y equipos de transporte, jeringas y agujas, equipos de esterilización y desinfección, y otros tipos de productos) y geografía (Alemania, Reino Unido, Francia, Italia). , España y Resto de Europa). El informe ofrece valor (en millones de dólares) para los segmentos anteriores.

| Dispositivo de examen del paciente |

| Equipo de quirófano |

| Ayudas para la movilidad y equipos de transporte |

| Jeringas y agujas |

| Equipos de Esterilización y Desinfección |

| Otros tipos de productos |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| El resto de Europa |

| Por tipo de producto | Dispositivo de examen del paciente |

| Equipo de quirófano | |

| Ayudas para la movilidad y equipos de transporte | |

| Jeringas y agujas | |

| Equipos de Esterilización y Desinfección | |

| Otros tipos de productos | |

| Por geografía | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de suministros hospitalarios en Europa

¿Cuál es el tamaño actual del mercado europeo de suministros hospitalarios?

Se proyecta que el mercado europeo de suministros hospitalarios registrará una tasa compuesta anual del 12,70% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de suministros hospitalarios?

Medtronic PLC, Becton Dickinson & Company, Cardinal Health Inc, Baxter International Inc, Johnson & Johnson (Ethicon) son las principales empresas que operan en el mercado europeo de suministros hospitalarios.

¿Qué años cubre este mercado europeo de suministros hospitalarios?

El informe cubre el tamaño histórico del mercado de Suministros hospitalarios de Europa durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Suministros hospitalarios de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de suministros hospitalarios en Europa

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de suministros hospitalarios en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Suministros hospitalarios en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.