Análisis del mercado europeo de alimentos y bebidas sin gluten

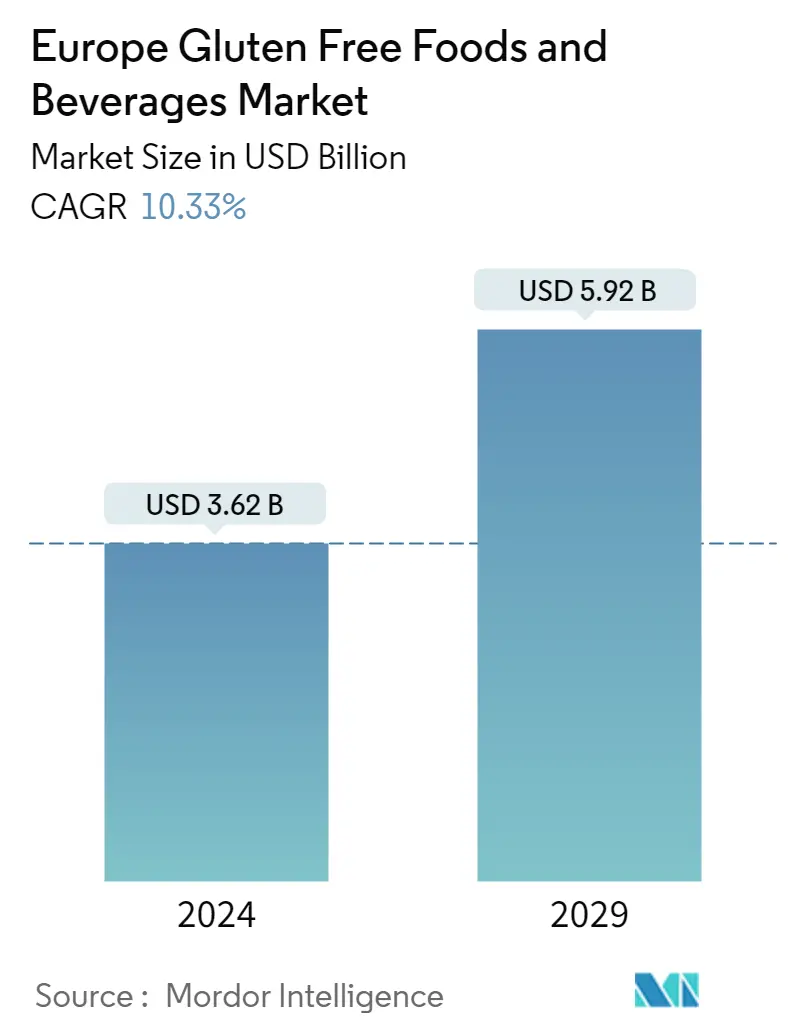

El tamaño del mercado europeo de alimentos y bebidas sin gluten se estima en 3,62 mil millones de dólares en 2024, y se espera que alcance los 5,92 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,33% durante el período previsto (2024-2029).

- La creciente demanda de productos de panadería sin gluten ha experimentado un crecimiento sustancial en los últimos años. El segmento de productos de panadería sin gluten de Alemania está presenciando un aumento en el lanzamiento de productos, incluidos bagels, muffins, galletas y obleas, pretzels y croissants sin gluten. Alemania es uno de los principales mercados de la región, seguida por el Reino Unido e Italia.

- Sin embargo, las harinas sin gluten utilizadas para formular productos, como pan, pasta y pizza, suelen ser harinas altamente refinadas con menos fibra y un índice glucémico (IG) alto. Para lograr el sabor y la textura deseados, los fabricantes añaden grasas, azúcar y otros ingredientes, lo que reduce el atractivo saludable del producto. Este factor, junto con los productos convencionales de coste relativamente elevado, está frenando el crecimiento del mercado de alimentos sin gluten.

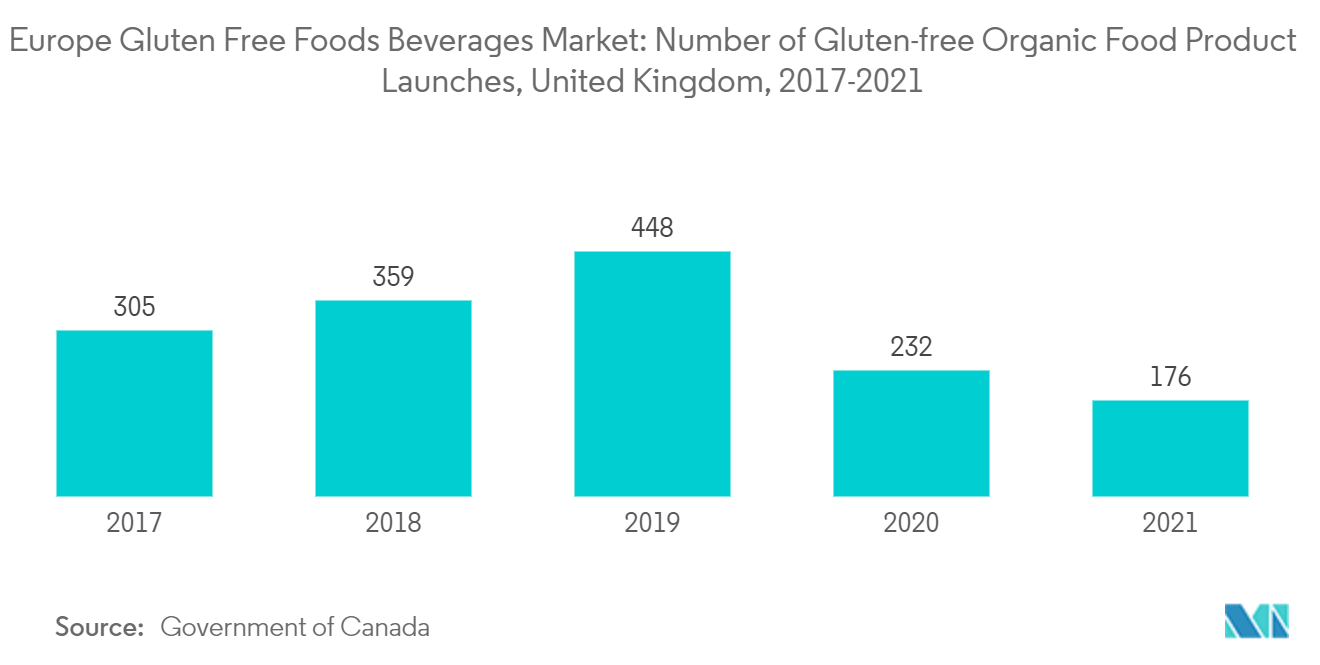

- General Mills Inc., uno de los principales actores clave en la industria de alimentos y bebidas sin gluten, fue testigo de un crecimiento orgánico de las ventas del 3% en 2021. Según el Gobierno de Canadá, tres categorías de alimentos envasados para la salud y el bienestar obtuvieron mejores resultados libre de (como libre de gluten o libre de carne), naturalmente saludable y orgánico.

- Además, el aumento de la popularidad del segmento de productos cárnicos alternativos/sucedáneos de la carne ha impulsado el crecimiento del mercado de productos de alimentos y bebidas sin gluten en toda Europa. Por ejemplo, en 2021, una encuesta global realizada por Green Queen sobre el cambio de patrón de los consumidores hacia dietas veganas en la que participaron 8500 participantes de 100 países, incluidos países europeos como el Reino Unido, Alemania y otros, informó que casi el 90% de los encuestados citaron el bienestar animal como una prioridad principal. motivo de la inclinación hacia una dieta basada en plantas.

Tendencias del mercado europeo de alimentos y bebidas sin gluten

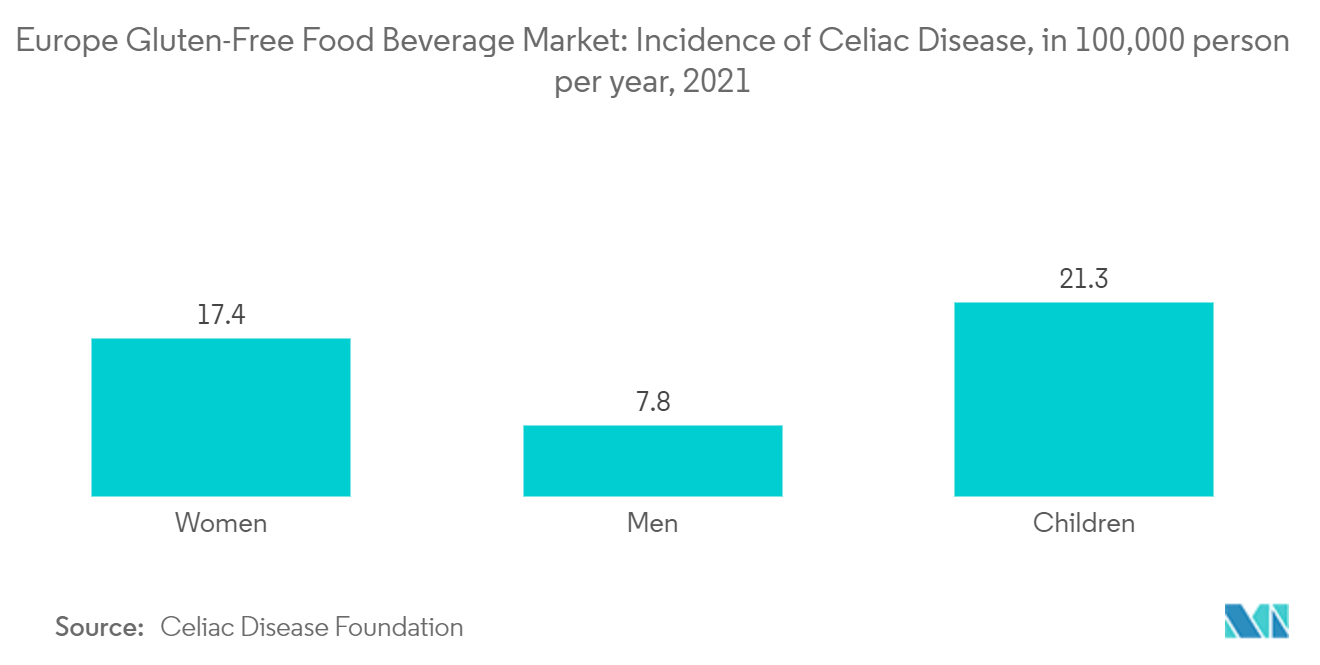

Prevalencia creciente de la enfermedad celíaca

- Hay una creciente prevalencia de la enfermedad celíaca en Europa. La enfermedad celíaca a menudo puede causar diabetes tipo 1, dañar el revestimiento del intestino y causar tiroides en algunos pacientes. De ahí que los consumidores hayan sido cautelosos con respecto al consumo de gluten. Prefieren productos sin gluten para evitar este tipo de síntomas y enfermedades.

- Según los datos publicados por Epidemiology, Presentation, and Diagnosis of Celiac Disease, en 2021 ahora se reconoce que la enfermedad celíaca existe en todo el mundo, contrariamente a las creencias anteriores de que afecta exclusiva (o principalmente) a personas del norte y oeste de Europa. Un análisis exhaustivo de la prevalencia de la enfermedad celíaca en todo el mundo indicó una tasa de seroprevalencia del 1,4%, con variaciones regionales en la prevalencia que van del 1,3% (América del Sur, 11 estudios) al 1,8%.

- La incidencia y prevalencia de la enfermedad celíaca están aumentando con el tiempo, una observación que se mantiene en todas las ubicaciones geográficas. Una revisión sistemática y un metanálisis de 33 estudios que examinaron la incidencia de la enfermedad celíaca encontraron que 24 (73%) mostraron aumentos sustanciales en las tasas de diagnóstico a lo largo del tiempo.

- Por lo tanto, los consumidores se están inclinando enormemente hacia la dieta sin gluten, ya que los alimentos y bebidas sin gluten pueden reducir el efecto de la enfermedad celíaca al promover la curación intestinal. Por tanto, estos factores están impulsando el crecimiento del mercado de alimentos y bebidas sin gluten.

Reino Unido domina el mercado en Europa

- El Reino Unido ha sido testigo de una fuerte tracción en torno a los alimentos de forma libre, es decir, alimentos elaborados sin ingredientes específicos, como gluten, lácteos o nueces, lo que los hace adecuados para quienes sufren alergias, intolerancias u otros requisitos de salud que les exigen evitarlos. ciertos componentes de los alimentos.

- Sin gluten, sin lactosa, sin soja, sin lácteos o sin carne son algunas de las categorías de alimentos de forma libre en el país. En línea con la creciente demanda, los minoristas, como Tesco, han creado pasillos separados dedicados a productos de formato libre, incluidos los sin gluten, lo que ha aumentado la atención y la conciencia de los consumidores sobre la disponibilidad de dichos productos.

- Los británicos evitan cada vez más ciertos ingredientes, incluido el trigo, de su dieta debido a su perfil de salud más que a razones médicas. Esto permite a los fabricantes de alimentos sin gluten dirigirse a la población general preocupada por su salud en lugar de sólo a aquellos que padecen la enfermedad celíaca.

- Según Leisure FB EXPO, en 2021, en el Reino Unido, la población de 20 a 39 años es la principal consumidora de una dieta sin gluten, y la mayoría de ellos son personas autodiagnosticadas, y el 41% del mundo del país. Los atletas de primera clase han dicho que seguían una dieta sin gluten. Esto ha aumentado la popularidad y aceptación de las dietas sin gluten en los últimos años.

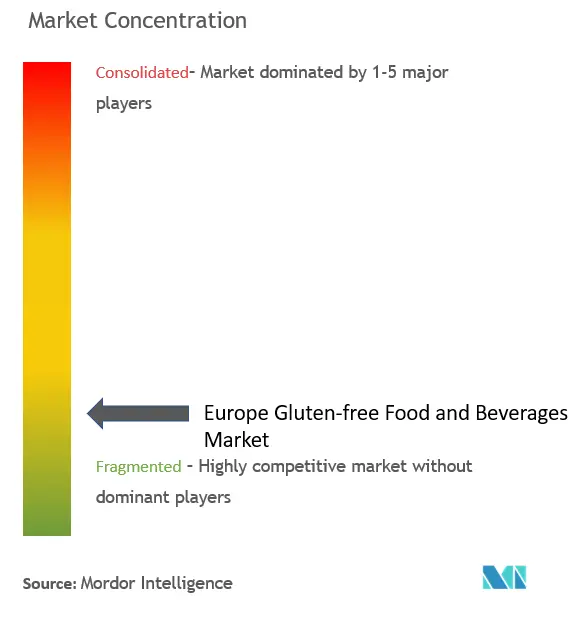

Descripción general de la industria europea de alimentos y bebidas sin gluten

El mercado de alimentos y bebidas sin gluten es altamente competitivo debido a la presencia de grandes actores internacionales y pequeños actores locales. Los jugadores clave incluyen Kraft Heinz Company, Amy's Kitchen, Bob's Red Mill, Conagra Brands Inc. y Dr. Schar. La estrategia más común adoptada por estos actores es la innovación de productos para satisfacer la demanda de los consumidores. Algunos de los otros actores de la industria también prefieren fusiones y adquisiciones para adquirir la primera posición en la industria y mantener el dominio sobre otros actores en términos de expansión comercial.

Líderes del mercado europeo de alimentos y bebidas sin gluten

General Mills Inc.

Conagra Brands Inc.

Dr. Schär AG / SPA

Bob’s Red Mill Natural Foods.

Amy's Kitchen, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de alimentos y bebidas sin gluten

- Septiembre de 2022 LikeMeat presentó su nuevo producto, Like Bacon, una variante de tocino sin gluten y a base de soja, y se ofrece como producto de desayuno en Alemania.

- Marzo de 2021 Dawn Foods adquirió JABEX, un fabricante especializado en productos frutícolas de alta calidad. La adquisición puede fortalecer la operación y la gestión de la cadena de suministro en Europa Central y del Este.

- Marzo de 2021 Arctic Blue Beverages, una empresa con sede en Finlandia, anunció el lanzamiento de Arctic Blue Oat, que se afirma es un licor vegano y sin gluten elaborado con avena finlandesa orgánica. La bebida recién lanzada es un licor de avena a base de ginebra.

Segmentación de la industria europea de alimentos y bebidas sin gluten

Los productos sin gluten no contienen gluten, una proteína que se encuentra en muchos cereales como el trigo y la cebada.

El mercado europeo de alimentos y bebidas sin gluten está segmentado por tipo de producto, canal de distribución y país. Según el tipo de producto, el mercado se segmenta en productos de panadería, carne/sucedáneos de la carne, lácteos/sucedáneos de los lácteos, salsas, aderezos y condimentos, postres congelados, bebidas y otros tipos de productos. Según los canales de distribución, el mercado se segmenta en venta minorista en línea, tiendas especializadas, supermercados/hipermercados y otras tiendas minoristas. El estudio también analiza las principales regiones europeas, incluidas España, Reino Unido, Alemania, Francia, Italia, Rusia y el resto de Europa.

Para cada segmento, el tamaño del mercado y el pronóstico se realizaron en función del valor (millones de dólares).

| Productos de panadería |

| Carnes/Sustitutos de la Carne |

| Lácteos/sustitutos lácteos |

| Salsas, Aderezos y Condimentos |

| Postres Congelados |

| Bebidas |

| Otros tipos de productos |

| Ventas en línea |

| Tiendas especializadas |

| Supermercados/Hipermercados |

| Otros minoristas |

| España |

| Reino Unido |

| Alemania |

| Francia |

| Italia |

| Rusia |

| El resto de Europa |

| tipo de producto | Productos de panadería |

| Carnes/Sustitutos de la Carne | |

| Lácteos/sustitutos lácteos | |

| Salsas, Aderezos y Condimentos | |

| Postres Congelados | |

| Bebidas | |

| Otros tipos de productos | |

| Canal de distribución | Ventas en línea |

| Tiendas especializadas | |

| Supermercados/Hipermercados | |

| Otros minoristas | |

| País | España |

| Reino Unido | |

| Alemania | |

| Francia | |

| Italia | |

| Rusia | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de alimentos y bebidas sin gluten en Europa

¿Qué tamaño tiene el mercado europeo de alimentos y bebidas sin gluten?

Se espera que el tamaño del mercado europeo de alimentos y bebidas sin gluten alcance los 3,62 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,33% hasta alcanzar los 5,92 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de alimentos y bebidas sin gluten?

En 2024, se espera que el tamaño del mercado europeo de alimentos y bebidas sin gluten alcance los 3,62 mil millones de dólares.

¿Quiénes son los actores clave en el mercado europeo Alimentos y bebidas sin gluten?

General Mills Inc., Conagra Brands Inc., Dr. Schär AG / SPA, Bob’s Red Mill Natural Foods., Amy's Kitchen, Inc. son las principales empresas que operan en el mercado europeo de alimentos y bebidas sin gluten.

¿Qué años cubre este mercado europeo de alimentos y bebidas sin gluten y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de alimentos y bebidas sin gluten se estimó en 3,28 mil millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de alimentos y bebidas sin gluten durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de alimentos y bebidas sin gluten para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de alimentos y bebidas sin gluten

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de alimentos y bebidas sin gluten en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de alimentos y bebidas sin gluten en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.