Análisis del mercado europeo de generadores de gas

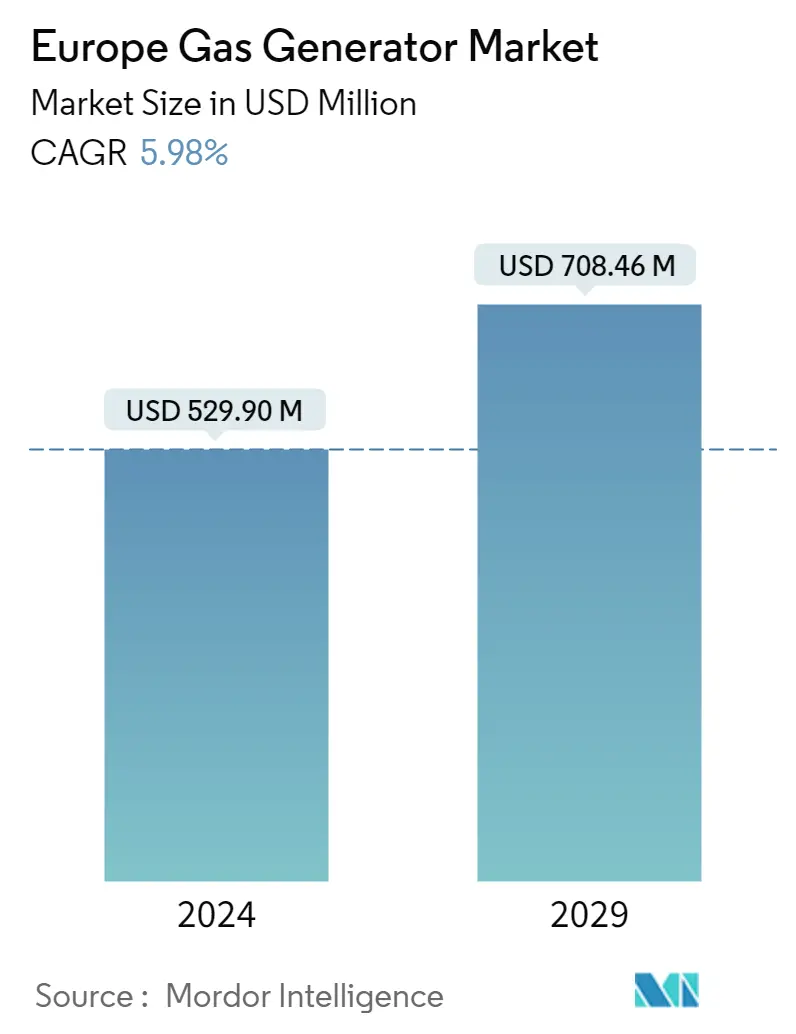

El tamaño del mercado europeo de generadores de gas se estima en 529,90 millones de dólares en 2024 y se espera que alcance los 708,46 millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,98% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente por COVID-19 en 2020. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- Factores como las estrictas regulaciones ambientales, la caída de los precios del gas, la creciente demanda de un suministro de energía confiable y la creciente demanda de una transmisión flexible de energía renovable están impulsando a los generadores de gas en Europa. La creciente necesidad de un suministro eléctrico ininterrumpido durante los cortes de energía y los cortes de energía ha impulsado la adopción de generadores de gas en todos los sectores principales de Europa.

- Sin embargo, se espera que la capacidad limitada de generación de energía, los altos costos operativos y de mantenimiento y una tendencia creciente hacia el alquiler de generadores de gas limiten el crecimiento del mercado a medida que los clientes vean los beneficios financieros de alquilar generadores en lugar de comprarlos.

- Europa tiene planes de avanzar hacia el cumplimiento de sus objetivos de reducción de emisiones para 2030. Por lo tanto, se espera que los generadores de gas ganen participación de mercado entre los segmentos de usuarios finales que estaban dominados por los generadores diésel a medida que la región avanza hacia fuentes de combustible con menores emisiones, lo que a su vez, Se espera que en breve se creen importantes oportunidades para los participantes del mercado.

- Se espera que Alemania sea el mayor mercado durante el período previsto para los generadores de gas de Europa.

Tendencias del mercado europeo de generadores de gas

Sector industrial para dominar el mercado

- Los generadores de gas se utilizan en diversas aplicaciones industriales, como empresas de energía eléctrica, minas de carbón, agricultura, industrias de procesamiento de alimentos, refinerías, sistemas de calefacción urbana, plantas de tratamiento de aguas residuales, industria siderúrgica y otras. Los generadores de gas natural pueden respaldar de manera confiable las operaciones asociadas con la extracción de minerales como cobre, hierro, oro y plata sin una empresa eléctrica centralizada confiable.

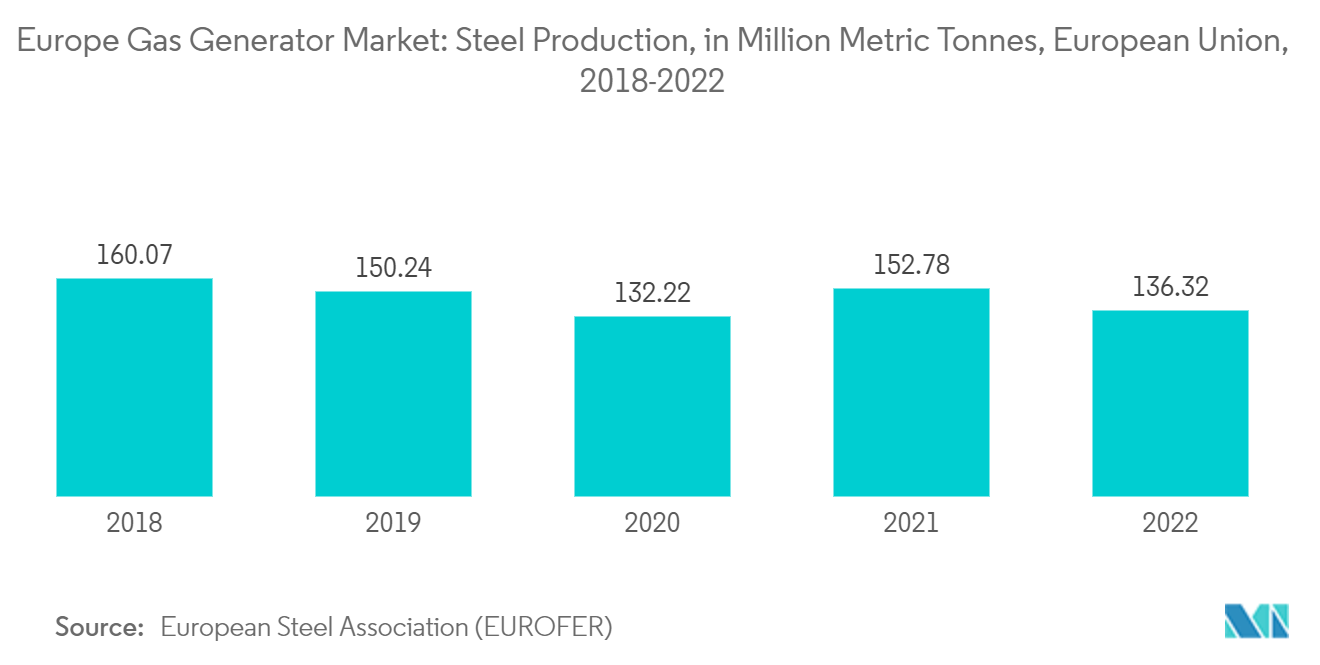

- La industria del acero utiliza significativamente generadores de gas, y la creciente utilización de acero aumenta aún más la demanda de generadores de gas en el mercado. Según la Asociación Europea del Acero (EUROFER), en 2022, Europa era la segunda región de producción de acero del mundo, aportando una participación del 14,1% de la producción total de acero. Alemania, Italia, España, Francia, Polonia, Austria y otros son los principales países productores de acero europeos. En 2022, el acero producido por la Unión Europea (UE27) ascendió a unos 136,32 millones de toneladas métricas, de las cuales Alemania produjo alrededor de 36,8 millones de toneladas métricas.

- Además de las aplicaciones mencionadas anteriormente, la industria de la construcción, donde los generadores diésel y de gasolina dominan el mercado, está siendo reemplazada lentamente por generadores portátiles de gas, particularmente en las principales economías. Los proyectos de construcción en países en desarrollo que requieren normas de bajas emisiones según los estándares locales o nacionales y menos ruido optan por un generador de gas para sus necesidades de energía de construcción.

- El sector industrial es el mercado dominante para los generadores de gas debido a la rápida industrialización y urbanización de la región; para las industrias manufactureras en crecimiento, se requiere un suministro de energía continuo. Por lo tanto, los sectores industriales dependen principalmente de la electricidad generada por generadores durante los cortes de energía y en regiones con acceso limitado a la red.

- La caída de los precios del gas también hace que los generadores de gas sean atractivos a medida que mejora la economía del proyecto. También se espera que el crecimiento del almacenamiento de energía aumente las ventas de generadores de gas a medida que aumenta la demanda de generadores híbridos.

- El fortalecimiento de la infraestructura de gasoductos y la red de almacenamiento en toda Europa está dando lugar a una creciente adopción de generadores de gas en aplicaciones de energía principal y de respaldo en el sector industrial.

Alemania dominará el mercado

- Para reducir las emisiones, Alemania está adoptando rápidamente generadores a gas, por lo que se espera que el mercado de generadores de gas domine durante el período previsto.

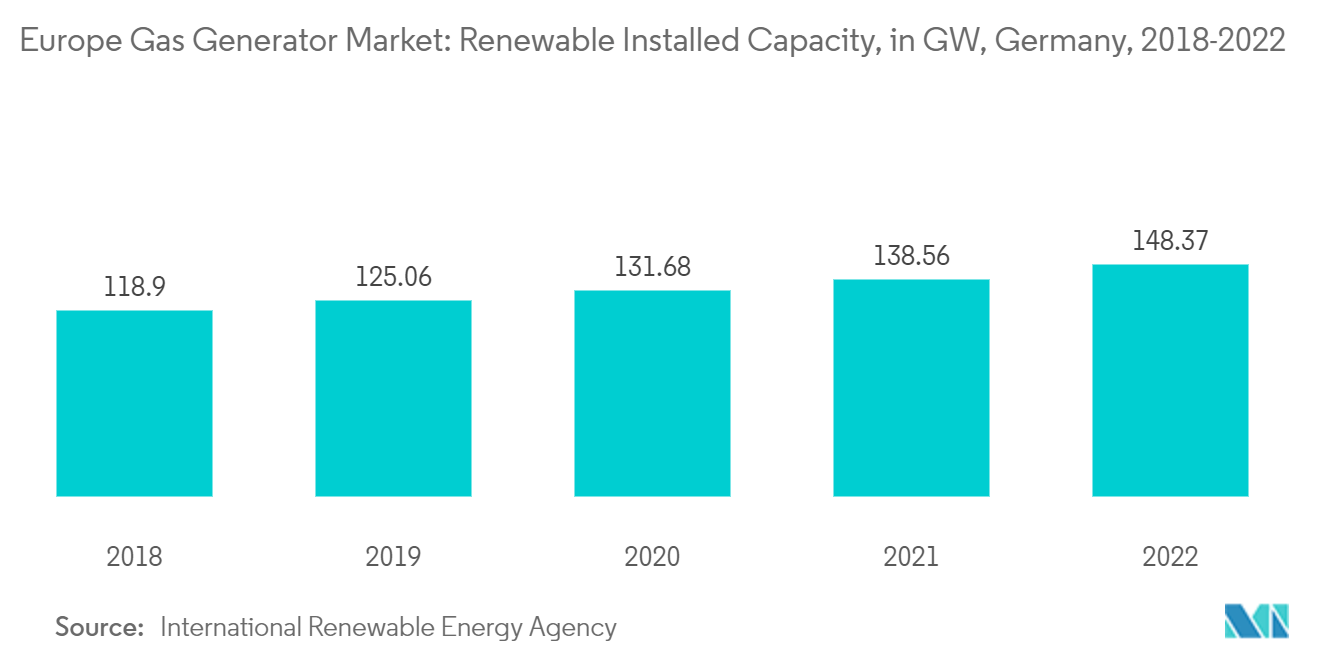

- El mercado de generadores de gas está siendo impulsado por el aumento de la generación de energía renovable, lo que crea la necesidad de energía de carga base flexible para compensar la naturaleza intermitente de la energía renovable, y la disponibilidad de gas en Alemania está alentando a los países a avanzar hacia más energía basada en gas..

- Según IRENA. Alemania tiene una capacidad instalada renovable total de 148,37 GW en 2022, con una tasa de crecimiento del 7,08% respecto al año anterior.

- A medida que las normas sobre emisiones atmosféricas en Alemania se vuelven más estrictas, junto con los beneficios medioambientales, se espera que la demanda de generadores de gas aumente significativamente en comparación con los generadores diésel.

- Se espera que la creciente adopción de generadores de gas como fuentes de energía de respaldo en hospitales, empresas de servicios financieros y de TI y otros espacios comerciales en Alemania influya positivamente en el panorama de la industria.

- Durante el período, la capacidad instalada está aumentando. Se espera que esto, a su vez, impulse el mercado alemán de generadores de gas durante el período previsto.

Descripción general de la industria de generadores de gas en Europa

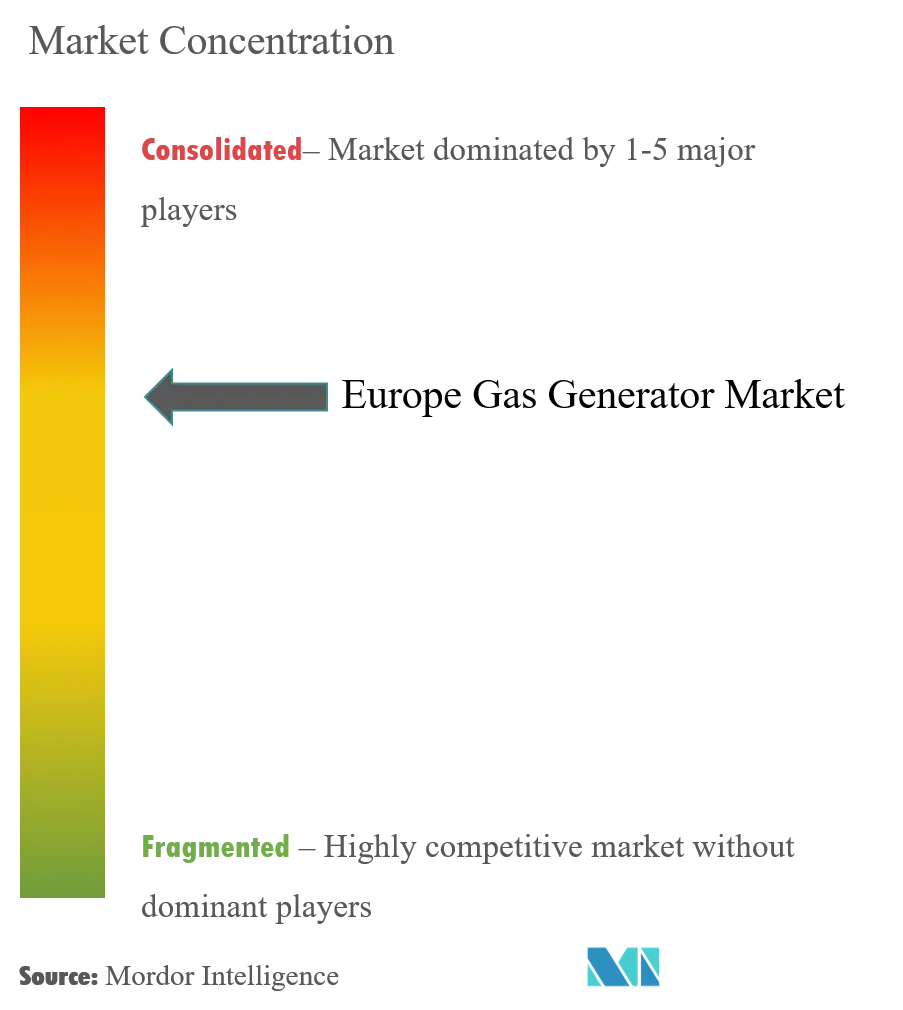

El mercado europeo de generadores de gas está moderadamente consolidado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Caterpillar Inc., Cummins Inc., Generac Holdings Inc., MTU Onsite Energy Corp y Himoinsa sl., entre otros.

Líderes del mercado europeo de generadores de gas

-

MTU Onsite Energy Corp

-

Cummins Inc.

-

Generac Holdings Inc.

-

Caterpillar Inc.

-

Himoinsa sl

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de generadores de gas

- Abril de 2022 DTGen, proveedor de generadores de gas y diésel con sede en Glasgow, acordó adquirir la división de ventas y proyectos de la empresa Power Electrics Generators, con sede en Bristol, de sus propietarios, John y Andy Pullin. La adquisición añadió una considerable capacidad y experiencia a los generadores diésel y amplió su cobertura nacional en todo el Reino Unido, con ubicaciones en Escocia, Midlands y ahora el Sur.

- Marzo de 2022 Wacker NeusonGroup, empresa fabricante de generadores diésel, firmó un acuerdo con los propietarios mayoritarios de la española Enarco SA para adquirir hasta el 100 % de EnarGroup. La nueva alianza tiene como objetivo fortalecer la posición de mercado del grupo Wacker Neuson en los países del noroeste de Europa.

Segmentación de la industria de generadores de gas en Europa

Un generador de gas es un dispositivo que genera electricidad quemando gas. Además, un generador de gas es un tipo de generador que funciona con gas natural en lugar de gasolina o diésel. El mercado europeo de generadores de gas está segmentado por capacidad, usuario final y geografía. Por capacidad, el mercado se segmenta en menos de 75 kVA, 75 - 375 kVA y más de 375 kVA. Por usuario final, el mercado se segmenta en residencial, comercial e industrial. El informe también cubre el tamaño del mercado y las previsiones para el mercado de generadores de gas. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Menos de 75 kVA |

| Entre 75-375kVA |

| Más de 375 kVA |

| Residencial |

| Comercial |

| Industrial |

| Alemania |

| Dinamarca |

| Italia |

| El Reino Unido |

| El resto de Europa |

| Capacidad | Menos de 75 kVA |

| Entre 75-375kVA | |

| Más de 375 kVA | |

| Usuario final | Residencial |

| Comercial | |

| Industrial | |

| Geografía | Alemania |

| Dinamarca | |

| Italia | |

| El Reino Unido | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de generadores de gas en Europa

¿Qué tamaño tiene el mercado europeo de generadores de gas?

Se espera que el tamaño del mercado europeo de generadores de gas alcance los 529,90 millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,98% hasta alcanzar los 708,46 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de generadores de gas?

En 2024, se espera que el tamaño del mercado europeo de generadores de gas alcance los 529,90 millones de dólares.

¿Quiénes son los actores clave en el mercado europeo Generador de gas?

MTU Onsite Energy Corp, Cummins Inc., Generac Holdings Inc., Caterpillar Inc., Himoinsa sl son las principales empresas que operan en el mercado europeo de generadores de gas.

¿Qué años cubre este mercado europeo de generadores de gas y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de generadores de gas se estimó en 500 millones de dólares. El informe cubre el tamaño histórico del mercado de Generadores de gas en Europa durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Generadores de gas en Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de generadores de gas en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de generadores de gas en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los generadores de gas en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.