Análisis del mercado europeo de sabores alimentarios

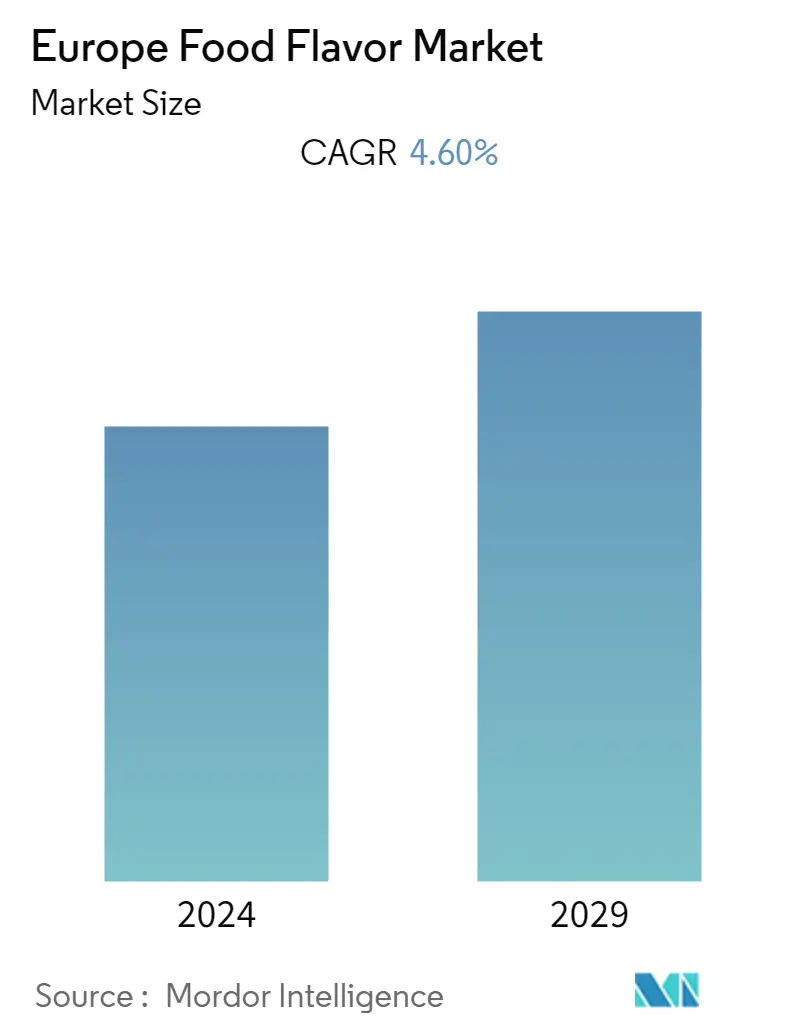

El mercado europeo de sabores alimentarios está valorado en 3.939,1 millones de dólares en el año en curso y se prevé que registre una tasa compuesta anual del 4,6% durante el período previsto.

Desde el comienzo de la pandemia mundial de COVID-19, la tasa de crecimiento interanual del mercado europeo de sabores alimentarios ha disminuido. A esto le siguieron restricciones gubernamentales e importantes interrupciones en la cadena de fabricación y suministro. Sin embargo, el mercado también experimentó un aumento lento pero constante de la demanda durante el período en que se levantaron los bloqueos a medida que más personas en todo el mundo comenzaron a comprar más productos alimenticios, incluidos alimentos y bebidas.

A lo largo de los años, la globalización y la modernización han acelerado la necesidad de industrias de procesamiento de alimentos y sabores. Además, el aumento en la tasa de consumo de alimentos bajos en grasa, sal y carbohidratos es el factor clave para el aumento del consumo y la demanda de sabores alimentarios. Como los sabores son específicos de cada región y país, los fabricantes se están centrando en adquirir una mayor participación de mercado mediante la producción de sabores personalizados.

La industria de los aromas alimentarios depende en gran medida de la fácil disponibilidad de materias primas. Los actores del mercado han establecido bases de producción en el mercado local para tener fácil acceso al mismo, lo que ha intensificado la competencia en el mercado local. Este cambio en el comportamiento de los consumidores y la dinámica del mercado de aromas alimentarios está empujando a los fabricantes de alimentos a abandonar la aplicación de aditivos artificiales en los productos alimenticios. Las principales empresas de alimentos como Kellogg's, General Mills, Nestlé, Campbell y Kraft se han comprometido aún más a restringir el uso de aditivos y sabores artificiales en las formulaciones de sus productos, lo que apunta a un futuro prometedor para los sabores naturales derivados de plantas durante el período de pronóstico.

Tendencias del mercado europeo de sabores alimentarios

Creciente inclinación hacia las comidas listas para comer

Uno de los impulsores clave que impulsa el crecimiento del mercado de sabores alimentarios es la creciente demanda de comidas listas para comer (incluidos alimentos listos para comer, bebidas listas para beber, snacks, comidas congeladas y otros productos alimenticios similares). ). La demanda de alimentos procesados y envasados está aumentando tanto en las regiones desarrolladas como en las regiones en desarrollo del mundo como resultado de la creciente urbanización, una creciente población de clase media, un aumento en el número de mujeres trabajadoras y un aumento en los ingresos disponibles. Como resultado, existe una necesidad significativamente mayor de soluciones de procesamiento y envasado de alimentos. Por lo tanto, los sabores alimentarios se utilizan ampliamente en alimentos procesados y preparados para mantener la frescura, seguridad, sabor, apariencia y textura de las comidas procesadas. La demanda de productos alimenticios de alta calidad con sabores frescos también ha crecido a medida que se ha ampliado la conciencia de los clientes sobre su propia salud. Para aumentar su base de consumidores, se anima a los fabricantes a ofrecer una amplia selección de productos alimenticios con todo tipo de alternativas premium. Por ejemplo, Mane, un fabricante con sede en Francia de sabores naturales premium de alto rendimiento, ofrece nuevos sabores naturales premium, como Amarena, Burnt Sugar, Crema Fiorentina y Mascarpone.

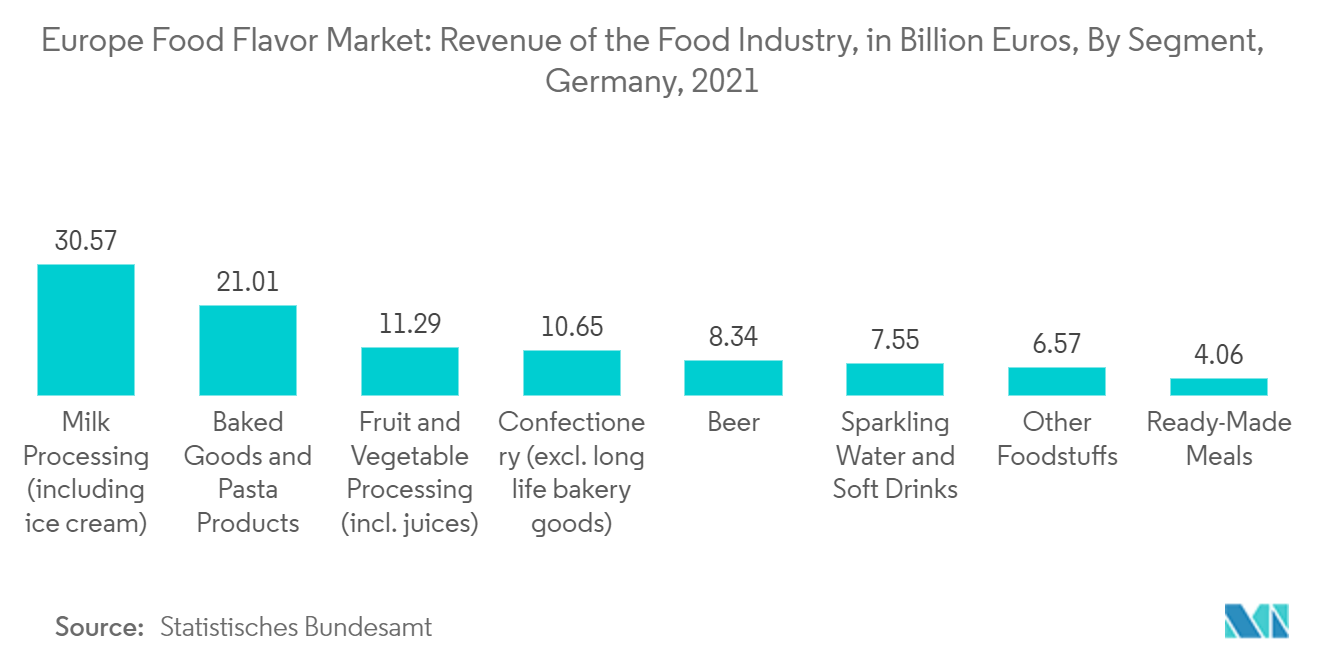

Alemania representa la mayor cuota de mercado

Alemania es el mayor mercado de alimentos y bebidas de la Unión Europea. Según el Departamento de Agricultura de Estados Unidos (USDA), la industria de procesamiento de alimentos representa la tercera industria más grande en Alemania. La industria de alimentos y bebidas del país ofrece un excelente potencial para los creadores de tendencias, ya que el sabor es un componente vital de los alimentos y bebidas, lo que contribuye a la palatabilidad, el posicionamiento del producto y la orientación al cliente. A medida que la población que envejece en Alemania consume más productos nutritivos debido a los crecientes problemas de salud, hay un aumento continuo en la demanda de ingredientes especiales, junto con sabores naturales de alimentos en el segmento de bebidas funcionales y fortificadas. Los productores y empresas de sabores alimentarios monitorean periódicamente las tendencias del mercado y siempre buscan técnicas alternativas para capitalizar la evolución de las preferencias de los consumidores.

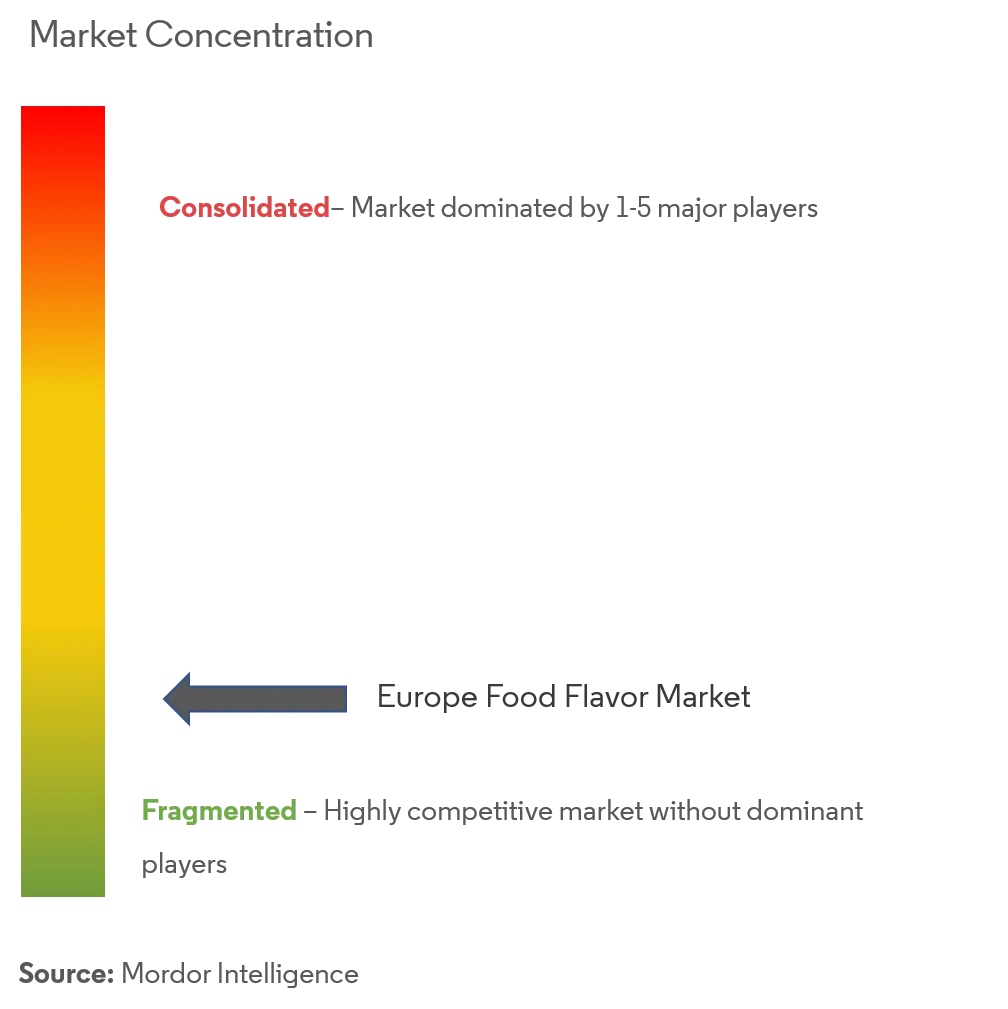

Descripción general de la industria europea de sabores alimentarios

El mercado de sabores alimentarios en Europa es muy competitivo. Kerry Group plc, Firmenich SA, Givaudan, European Flavors and Fragrances y BASF SE son algunos de los actores clave presentes en el mercado. Estos actores están adoptando enfoques estratégicos como expansión, asociaciones y fusiones y adquisiciones para ganar participación de mercado. Las empresas que operan en el mercado estudiado se centran en producir productos con menos ingredientes artificiales y con etiquetas limpias. Por ejemplo, en julio de 2021, Synergy Flavors lanzó Inspiring Fruits, una colección de esencias de frutas y sabores naturales. Además, las empresas están introduciendo etiquetas limpias y gamas de sabores orgánicos y están adquiriendo y asociándose con actores locales para aumentar su presencia en mercados potenciales y sin explotar.

Líderes del mercado europeo de sabores alimentarios

Givaudan

Kerry Group Plc

European Flavours and Fragrances

BASF SE

Firmenich SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de sabores alimentarios

- Septiembre de 2022 Rhovanil Natural Delica, Alta y Sublima fueron los tres nuevos aditivos naturales que 'Solvay' agregó a la línea de Rhovanil Natural CW, uno de sus productos exclusivos. Con estos nuevos productos, la empresa pretendía satisfacer las crecientes demandas de los clientes de productos más saludables, seguros, sabrosos y naturales, al tiempo que permitía a la industria de alimentos y bebidas pasar a ingredientes naturales a un costo razonable.

- Junio de 2022 Givaudan, con Manus Bio, un biofabricante de productos naturales, anunció el lanzamiento de BioNootkatone, un ingrediente de sabor cítrico sostenible, natural y de etiqueta limpia. BioNootkatone proporciona un sabor cítrico natural y refrescante que se puede utilizar en una variedad de aplicaciones de alimentos y bebidas.

- Octubre de 2021 ITS, el fabricante de aromas con sede en el Reino Unido, amplió su capacidad para probar aromas de leche al abrir una unidad piloto de temperatura ultraalta (UHT) en Inglaterra.

Segmentación de la industria de sabores alimentarios en Europa

Un sabor alimentario se puede definir como un agente aromatizante, como un aditivo alimentario, que se utiliza para realzar el color, el sabor o el olor de los alimentos. El mercado europeo de sabores alimentarios está segmentado por tipo, aplicación, forma y geografía. Según el tipo, el mercado se segmenta en sabor natural, sabor sintético y sabores naturales idénticos. Según la aplicación, el mercado se segmenta en lácteos, panadería, confitería, snacks y salados, bebidas y otras aplicaciones. En términos de forma, el mercado se segmenta en forma líquida y en polvo. El informe también proporciona un análisis regional. Según su geografía, el segmento se clasifica en España, Reino Unido, Alemania, Francia, Italia, Rusia y el resto de Europa. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Sabor natural |

| Sabor sintético |

| Saborizante idéntico a la naturaleza |

| Lácteos |

| Panadería |

| Confitería |

| Aperitivos y salados |

| Bebida |

| Otras aplicaciones |

| Líquido |

| Polvo |

| Reino Unido |

| Alemania |

| Francia |

| Rusia |

| Italia |

| España |

| El resto de Europa |

| Por tipo | Sabor natural |

| Sabor sintético | |

| Saborizante idéntico a la naturaleza | |

| Por aplicación | Lácteos |

| Panadería | |

| Confitería | |

| Aperitivos y salados | |

| Bebida | |

| Otras aplicaciones | |

| Por formulario | Líquido |

| Polvo | |

| Por geografía | Reino Unido |

| Alemania | |

| Francia | |

| Rusia | |

| Italia | |

| España | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de sabores alimentarios en Europa

¿Cuál es el tamaño actual del mercado europeo de sabores alimentarios?

Se proyecta que el mercado europeo de sabores alimentarios registrará una tasa compuesta anual del 4,60% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de sabores alimentarios?

Givaudan, Kerry Group Plc, European Flavours and Fragrances, BASF SE, Firmenich SA son las principales empresas que operan en el mercado europeo de sabores alimentarios.

¿Qué años cubre este mercado europeo de sabores alimentarios?

El informe cubre el tamaño histórico del mercado del mercado europeo de sabores alimentarios durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de sabores alimentarios para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de sabores alimentarios

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de sabores alimentarios en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sabores alimentarios en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.