Tamaño y Participación del Mercado de Envases Flexibles de Europa

Análisis del Mercado de Envases Flexibles de Europa por Mordor Intelligence

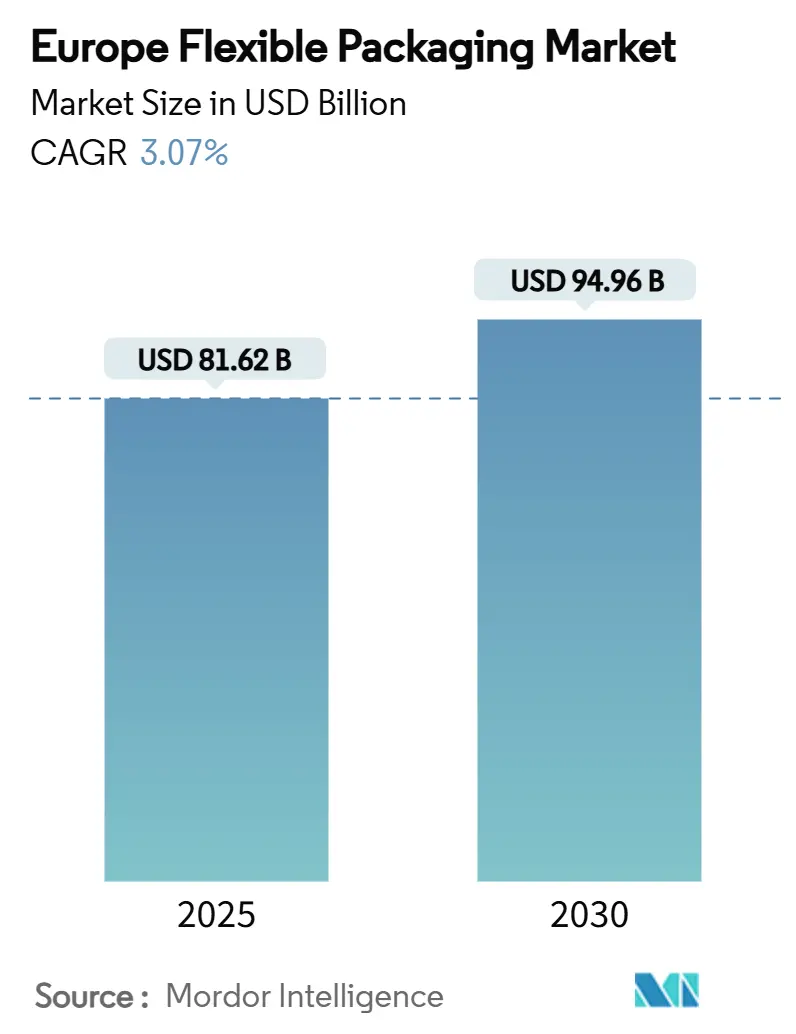

El tamaño del mercado de envases flexibles de Europa alcanzó los 81,62 mil millones de USD en 2025 y se proyecta que aumentará a 94,96 mil millones de USD para 2030, reflejando una TCAC constante del 3,07%. Esta trayectoria sigue mandatos de reciclaje más estrictos de la UE, volúmenes crecientes de paquetes de comercio electrónico y demanda acelerada de alimentos de conveniencia que requieren vida útil extendida. La innovación en películas monomaterial está cobrando impulso mientras el Reglamento de Envases y Residuos de Envases (PPWR) empuja hacia un 30% de contenido plástico reciclado para 2030, mientras que las opciones biodegradables están escalando desde una base pequeña. Los propietarios de marcas continúan migrando hacia bolsas ligeras que reducen los costos logísticos, sin embargo, las películas y envolturas aún dominan en volumen gracias a su versatilidad en líneas alimentarias e industriales. La intensidad competitiva moderada-ya que los siete mayores proveedores juntos controlan solo aproximadamente una cuarta parte de las ventas-crea espacio para que especialistas regionales capturen oportunidades de nicho en tecnología de barrera e impresión digital.

Puntos Clave del Informe

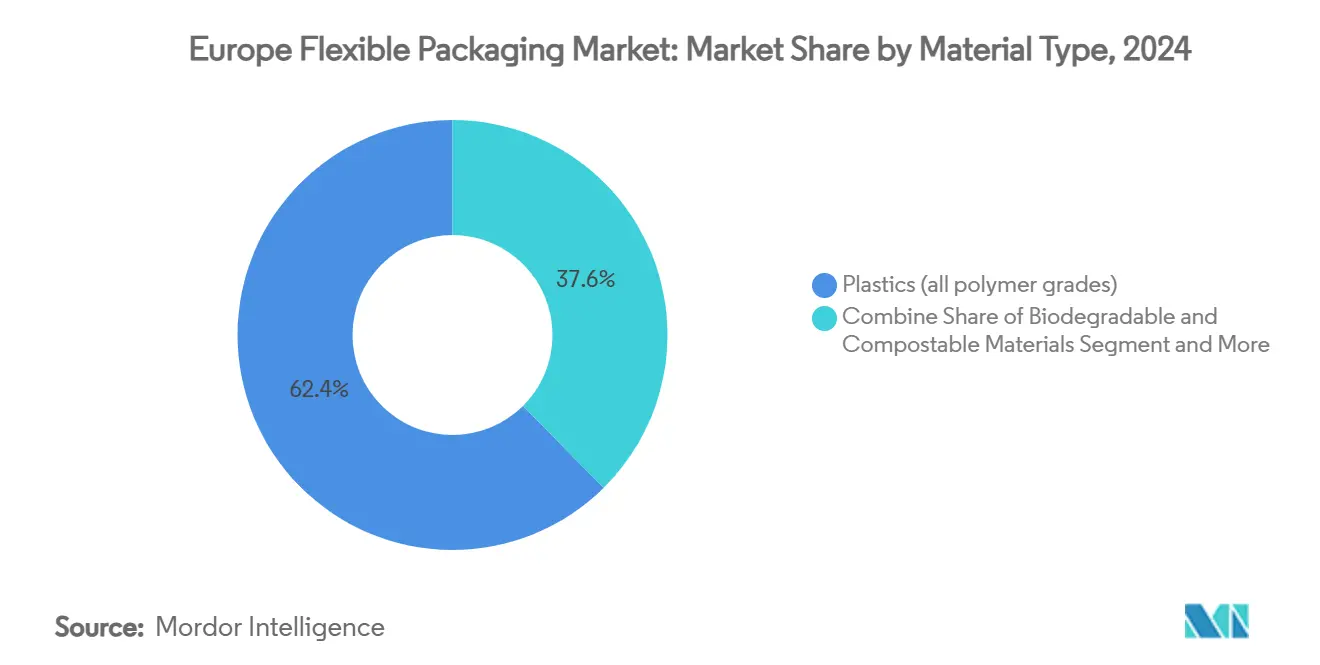

- Por tipo de material, los plásticos mantuvieron el 62,43% de la participación del mercado de envases flexibles de Europa en 2024, pero los sustratos biodegradables y compostables se están expandiendo con una TCAC del 5,84% hasta 2030.

- Por formato de producto, las películas y envolturas lideraron con el 44,53% de participación de ingresos en 2024, mientras que las bolsas están en camino hacia una vigorosa TCAC del 6,76% hasta 2030.

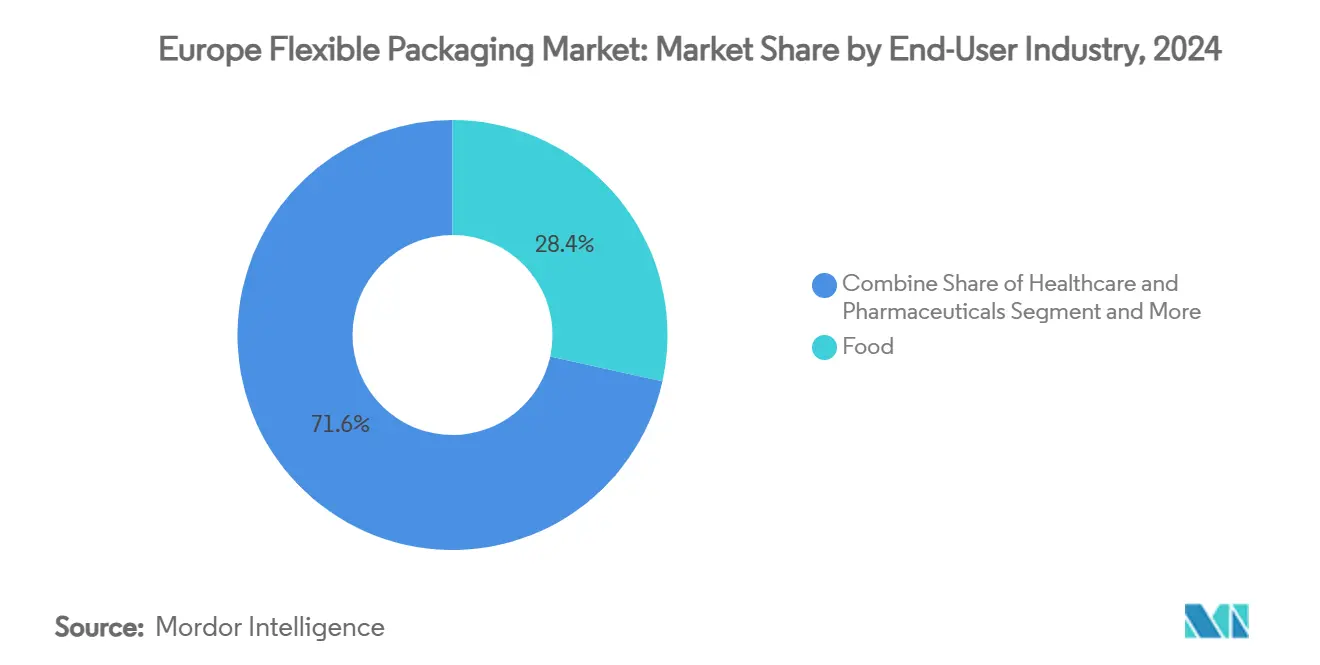

- Por industria de usuario final, la alimentaria mantuvo el 28,45% del tamaño del mercado de envases flexibles de Europa en 2024, sin embargo, sanidad y productos farmacéuticos es el segmento de crecimiento más rápido con una TCAC del 7,42% hasta 2030.

- Por geografía, Alemania capturó el 18,45% de participación del tamaño del mercado de envases flexibles de Europa en 2024; se pronostica que Polonia se expandirá un 7,06% TCAC entre 2025-2030.

- Por canal de distribución, los canales de ventas directas representaron el 55,54% de participación del tamaño del mercado de envases flexibles de Europa en 2024, mientras que los canales indirectos muestran una TCAC más rápida del 4,56%.

Tendencias e Insights del Mercado de Envases Flexibles de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en Demanda de Películas Monomaterial Reciclables Impulsado por Objetivos de Economía Circular de la UE | +0.8% | Toda la UE, más fuerte en Alemania y Países Bajos | Medio plazo (2-4 años) |

| Crecimiento Acelerado del Comercio Electrónico Elevando Demanda de Formatos de Envío y Protección Flexibles | +0.6% | Núcleo de Europa Occidental, expandiéndose a Europa Oriental | Corto plazo (≤ 2 años) |

| Cambio del Consumidor Hacia Productos de Conveniencia y Control de Porciones Impulsando Adopción de Bolsas Flexibles | +0.4% | Centros urbanos en toda la UE, liderado por Reino Unido y Alemania | Largo plazo (≥ 4 años) |

| Avances Tecnológicos en Co-Extrusión de Alta Barrera Mejorando Vida Útil para Comidas Preparadas | +0.3% | Centros de procesamiento de alimentos en Alemania, Francia, Italia | Medio plazo (2-4 años) |

| Creciente Penetración de Impresión Digital e Híbrida Habilitando Tiradas Cortas y Personalización Masiva | +0.2% | Centros de fabricación en Alemania, Italia, Polonia | Corto plazo (≤ 2 años) |

| Rápida Expansión de la Industria Europea de Alimentos para Mascotas Usando Bolsas Retort y de Pie | +0.3% | Regiones de crecimiento de propiedad de mascotas: Alemania, Reino Unido, Francia | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en Demanda de Películas Monomaterial Reciclables Impulsado por Objetivos de Economía Circular de la UE

El PPWR obliga a que cada envase vendido en Europa sea reciclable para 2030, impulsando a los convertidores a rediseñar estructuras multicapa en formatos monomaterial que pasen por flujos de reciclaje mecánico. Nestlé reporta ahorros del 60% en huella de carbono con bolsas retort de polipropileno para alimentos de mascotas, mientras que Saica Flex planea un portafolio completamente reciclable para 2025 que integre reciclado post-consumo. La exención del papel de las cuotas de contenido reciclado da un impulso a alternativas basadas en papel como la línea de barrera NexPlus de Koehler Paper. Para compensar el rendimiento multicapa perdido, los proveedores están probando ORMOCER y otros recubrimientos inorgánicos que reducen las tasas de transmisión de oxígeno en un 95% en sustratos de PP. Las tarifas de Responsabilidad Extendida del Productor ahora penalizan los materiales no reciclables, comprimiendo los cronogramas para la adopción.

Crecimiento Acelerado del Comercio Electrónico Elevando Demanda de Formatos de Envío y Protección Flexibles

El comercio minorista en línea continúa expandiéndose a doble dígito en muchos mercados de la UE, estimulando la adopción de envíos ligeros y películas protectoras que reducen el costo de flete por paquete. Las prensas digitales como HP Indigo 200K permiten a las marcas personalizar gráficos exteriores para promociones estacionales o regionales, mientras reducen el desperdicio de configuración versus flexografía. La plataforma híbrida SapphireAQUA de Uteco imprime 1.200 × 1.200 DPI a 150 mpm usando tintas a base de agua de baja migración que cumplen reglas de contacto con alimentos. Las marcas más pequeñas de comercio electrónico cada vez más subcontratan el cumplimiento, canalizando más volumen a través de distribuidores indirectos que favorecen formatos flexibles compatibles con líneas de empaque automatizadas.

Cambio del Consumidor Hacia Productos de Conveniencia y Control de Porciones Impulsando Adopción de Bolsas Flexibles

Los estilos de vida urbanos, hogares unipersonales y consumidores que envejecen están empujando a las marcas alimentarias hacia ofertas de porción individual y listas para comer. Las bolsas de pie pesan hasta 75% menos que frascos rígidos, reducen drásticamente las emisiones de transporte y brindan impacto visual a nivel de estantería, convirtiéndolas en el envase preferido para comidas preparadas y alimentos para mascotas. La nueva FlexiBag Reinforced de Mondi responde a fabricantes de alimentos premium que buscan un envase monomaterial que también sobreviva al retort. Sin embargo, pruebas recientes en queso semiduro sugieren que ciertas películas monomaterial pueden acortar la vida útil debido a mayor permeabilidad al oxígeno, dirigiendo inversión hacia recubrimientos avanzados para cerrar esa brecha. [1]ScienceDirect, "Effect of the Shifting from Multi-Layer Systems towards Recyclable Mono-Material Packaging Solutions on the Shelf-Life of Portioned Semi-Hard Cheese," sciencedirect.com

Avances Tecnológicos en Co-Extrusión de Alta Barrera Mejorando Vida Útil para Comidas Preparadas

Los productores de comidas preparadas necesitan envases estables a temperatura ambiente que duren 12-18 meses sin conservantes. Fabricantes de resina como ExxonMobil combinan polietileno especializado y capas de unión para crear estructuras co-extruidas que ofrecen tanto resistencia térmica como alta barrera sin metalización. [2] ExxonMobil Chemical, "Fact Sheet: Thermoformed Barrier Packaging Films with High Performance," exxonmobilchemical.comEVOH sigue siendo una capa de barrera de referencia, aunque las restricciones de reciclabilidad están dirigiendo la investigación hacia recubrimientos de espesor mínimo. Südpack ha lanzado un flow-pack reciclable para pasta fresca que demuestra una vía hacia el rendimiento de barrera con menor huella de carbono

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estrictas Regulaciones de la UE sobre Plásticos y Residuos de Envases Aumentando Costos de Cumplimiento | -0.5% | Toda la UE, afectando particularmente a fabricantes más pequeños | Corto plazo (≤ 2 años) |

| Infraestructura de Reciclaje Limitada para Películas Multicapa Obstaculizando Objetivos de Circularidad | -0.3% | Europa Oriental y áreas rurales con instalaciones limitadas | Largo plazo (≥ 4 años) |

| Precios Volátiles de Poliolefinas y Lámina de Aluminio Post-Crisis Energética Impactando Márgenes | -0.4% | Impacto global, más fuerte en centros de fabricación de Alemania e Italia | Medio plazo (2-4 años) |

| Presión Competitiva de Alternativas Rígidas Reciclables Entre Marcas Conscientes de Sostenibilidad | -0.2% | Mercados premium de Europa Occidental, liderado por Alemania y Países Bajos | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Estrictas Regulaciones de la UE sobre Plásticos y Residuos de Envases Aumentando Costos de Cumplimiento

Los convertidores más pequeños enfrentan inversiones pronunciadas para certificar reciclabilidad, integrar resina reciclada y rediseñar gráficos para cumplir etiquetado armonizado. Las tarifas de Responsabilidad Extendida del Productor para envases no conformes pueden agregar 50% o más al costo entregado, apretando márgenes hasta que nuevas líneas entren en funcionamiento. Las prohibiciones de PFAS que llegan en 2026 forzarán la reformulación de recubrimientos resistentes a grasa para envolturas de alimentos, mientras que las reglas de etiquetado efectivas en 2028 impulsan cambios de diseño en miles de SKU.

Infraestructura de Reciclaje Limitada para Películas Multicapa Obstaculizando Objetivos de Circularidad

Solo el 25,7% de las películas multicapa recuperadas en el sistema avanzado de residuos de Austria realmente se someten a reciclaje mecánico, con la mayoría de los volúmenes desviados a recuperación energética. [3]MDPI Polymers, "Latent Recycling Potential of Multilayer Films in Austrian Waste Management," mdpi-res.comExisten plantas piloto de reciclaje químico, sin embargo requieren capital considerable y autorización regulatoria antes de escalar. El retraso entre el diseño para reciclaje y la recolección del mundo real amenaza los objetivos de circularidad, particularmente para Europa Oriental rural donde las líneas de clasificación permanecen subfinanciadas.

Análisis por Segmentos

Por Tipo de Material: Dominio de Plásticos Enfrenta Desafío de Alternativas Sostenibles

Los plásticos contribuyeron con el 62,43% de la participación del mercado de envases flexibles de Europa en 2024, impulsados por la ventaja costo-rendimiento del polietileno en líneas alimentarias y de comercio electrónico. Los sustratos basados en petróleo mantienen liderazgo hoy, sin embargo el mercado de envases flexibles de Europa está presenciando interés dinámico en películas bio-basadas y compostables que se expanden a una TCAC del 5,84% mientras los propietarios de marcas buscan alineación con PPWR. Papel y cartón disfrutan una exención de cuotas de contenido reciclado, y proveedores como Koehler Paper están progresando con grados recubiertos de barrera que alcanzan tasas de reciclaje del 81,5%. Las estructuras metalizadas aún sirven a farmacia y alimentos premium donde las reglas de barrera absoluta rigen, pero permanecen en gran medida aisladas de fluctuaciones de volumen gracias a demanda de nicho. Las iniciativas de reciclaje químico para PET, incluyendo despolimerización a materia prima similar a virgen, apuntan a asegurar flujos de resina grado alimentario para 2027, un hito que podría estabilizar la posición del PET en medio de objetivos crecientes de contenido reciclado.

Los actores del mercado de envases flexibles de Europa están probando laminados híbridos que emparejan capas tradicionales de poliolefina con recubrimientos biodegradables para acelerar la descomposición del suelo mientras preservan la integridad del sellado durante la vida útil. BOPP permanece como el caballo de batalla para películas de aperitivos transparentes, mientras que CPP es favorecido para tapas retortables gracias a su sellabilidad. Los bioplásticos, actualmente una astilla del tonelaje total, se están moviendo más allá de bolsas de compras compostables hacia estructuras de alta barrera con mezcla de PLA, PBAT y almidón. Los convertidores anticipan paridad de costos con grados basados en fósiles solo después de 2028, pendiente de escalamiento de materia prima y mandatos que estimulen la demanda.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Producto: Bolsas Aceleran Mientras Películas Mantienen Liderazgo en Volumen

Películas y envolturas llevaron el 44,53% de la participación del mercado de envases flexibles de Europa en 2024 porque sirven categorías de alto volumen como panadería, queso y componentes industriales. No obstante, las bolsas están registrando una TCAC del 6,76% hasta 2030, impulsadas por envases retortables de alimentos para mascotas y comidas preparadas para microondas que se ajustan a estilos de vida de consumidores en movimiento. Los formatos de pie mejoran la utilización de estantes y visibilidad de marca, lo que los minoristas recompensan con ubicación premium. La bolsa retort reciclable de Nestlé ilustra cómo las marcas pueden reducir huellas de carbono en 60% versus estructuras heredadas mientras mantienen rendimiento Packaging Digest.

Los formatos de saco continúan dominando semillas agrícolas, fertilizantes y mercados de bricolaje, donde el peso a granel limita el atractivo de alternativas de pared delgada. El auge de la impresión digital permite a los convertidores ofrecer personalización a nivel de SKU en tamaños de lote por debajo de 5.000 unidades sin comprometer la economía unitaria, alentando a marcas gourmet de nicho a adoptar envases en bolsa antes en su ciclo de vida. Sobreenvoltorios y mangas retráctiles siguen siendo relevantes como soluciones de evidencia de manipulación en bebidas y productos farmacéuticos pero enfrentan escrutinio sobre reciclabilidad. El crecimiento de doble dígito en la propiedad europea de mascotas respalda aún más la demanda de bolsas retort y de pie que garantizan frescura del producto y protección del aroma.

Por Industria de Usuario Final: Sanidad Lidera Crecimiento Mientras Alimentaria Mantiene Escala

La alimentaria aún representa el bloque de ingresos más grande, pero el mercado de envases flexibles de Europa ahora está siendo superado por aplicaciones sanitarias que están registrando una TCAC del 7,42%. El envejecimiento de poblaciones y la prevalencia creciente de enfermedades crónicas impulsan la demanda de tiras blíster y sachets, mientras que las estrictas regulaciones farmacéuticas permiten uso continuado de películas de barrera sofisticadas que podrían estar restringidas en otros lugares. Los envases flexibles ayudan a los fabricantes de medicamentos a mejorar la adherencia del paciente a través de diseños calendarizados y dosificación unitaria, ventajas inalcanzables con botellas rígidas.

Los actores de bebidas están probando bolsas de refrescos listas para reciclaje como sustituto ligero para botellas HDPE, aunque los esquemas de retorno de depósitos complican la economía. Las marcas de cosméticos están probando bolsas rellenables anidadas en envases exteriores rígidos para alcanzar promesas de reducción de residuos antes de los hitos de 2027. Los usuarios industriales permanecen leales a películas FFS (form-fill-seal) y sacos de trabajo pesado, citando resistencia mecánica y resistencia a la humedad que los sustratos biodegradables aún no han igualado. La agenda de transición verde está persuadiendo a productores químicos a examinar sachets de película soluble para productos de tratamiento de agua, un nicho esperado a crecer después de 2026 una vez que las exenciones de etiquetado de peligro se aclaren.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Ventas Directas Lideran Pese al Crecimiento Indirecto

La complejidad técnica y protocolos estrictos de validación hacen de las ventas directas la ruta preferida para clientes médicos y alimentarios de alta barrera, preservando el 55,54% de dominio del canal en 2024. Sin embargo, mientras las marcas desafiantes pequeñas proliferan, los distribuidores indirectos están acelerando a una TCAC del 4,56%, aprovechando drop-shipping y logística de terceros para entrar a nuevos estados de la UE sin poseer inventario. El mercado de envases flexibles de Europa recompensa a convertidores que proporcionan portales en línea para seguimiento de pedidos, descargas de troqueles y calculadoras de análisis de ciclo de vida, características cada vez más incluidas en relaciones de ventas directas.

Las próximas auditorías de cumplimiento PPWR estimulan colaboración más estrecha entre convertidor-marca, fomentando consulta directa sobre reclamos de reciclabilidad, trazabilidad e instrucciones de disposición habilitadas por código QR. Los distribuidores se están reposicionando ofreciendo adaptación de diseño, orientación regulatoria y asociaciones de co-empaque para que permanezcan relevantes en un panorama donde los márgenes de comercialización de bajo valor por sí solos ya no son suficientes. Europa Oriental presenta un modelo híbrido donde la proximidad a clústeres de producción eleva las ventas directas, pero el comercio minorista fragmentado aún requiere participación de mayoristas para asegurar espacio en estantes.

Análisis Geográfico

Alemania ancla el mercado de envases flexibles de Europa con una participación de ingresos del 18,45% en 2024, gracias a sus poderosos sectores alimentarios, químicos y farmacéuticos que demandan soluciones de barrera sofisticadas. Los convertidores locales se benefician de infraestructura de reciclaje de vanguardia y adopción temprana de laminados monomaterial, factores que ayudan a marcas globales a pilotar nuevos eco-diseños en Alemania antes de implementarlos en todo el bloque. Los incentivos robustos de I+D y experiencia en construcción de maquinaria posicionan al país como centro para fabricación de equipos de impresión digital y co-extrusión, profundizando su foso competitivo contra pares de menor costo.

Polonia está avanzando a una TCAC del 7,06%, la más rápida en la región, mientras compañías multinacionales de FMCG reubican producción hacia el este para aprovechar costos laborales más bajos mientras permanecen dentro del mercado único. Las inversiones en líneas de película soplada de alta producción junto con una fuerza laboral de ingeniería capacitada permiten a convertidores polacos entregar con estándares de calidad de Europa Occidental. La hoja de ruta de economía circular del gobierno apunta a expandir la capacidad de reciclaje mecánico a 1 millón de t por año para 2028, lo que debería aliviar la escasez de material reciclado para cumplimiento PPWR.

Las naciones del sur de Europa-Italia y España-disfrutan vientos de cola de clústeres vibrantes de procesamiento de alimentos y adopción creciente de comercio electrónico. Sin embargo, las brechas de reciclaje en zonas de captación rurales mantienen las tasas de recolección por debajo del promedio UE-27, impulsando proyectos de fondos de cohesión de la UE en clasificación inteligente y pilotos de reciclaje químico. El Reino Unido sigue siendo un mercado significativo pese a la divergencia regulatoria post-Brexit; ha mandatado recolección en bordillo de todas las películas flexibles para marzo de 2027, acelerando pruebas para laminados PE/PE listos para reciclaje en bordillo.

Los países de Benelux y Nórdicos continúan superando su peso en liderazgo de sostenibilidad, con Países Bajos alcanzando una tasa de reciclaje de papel del 81,5% que abre vías para flexibles basados en papel en pasillos de alimentos refrigerados y confitería. Francia, hogar de grandes grupos lácteos y cosméticos de lujo, está explorando opciones de retorno de depósito para sachets y envolturas, una política que podría remodelar la economía de envases de un solo uso dentro de la década. Los mercados emergentes de Balcanes y Bálticos van a la zaga en infraestructura pero ofrecen oportunidades de campo verde para que convertidores instalen líneas monomaterial de última generación y salten la capacidad multicapa heredada.

Panorama Competitivo

Los mega-acuerdos recientes-la adquisición de 3,9 mil millones de USD de Eviosys por Sonoco y la fusión Amcor-Berry-apuntan a un impulso por escala que distribuye costos de cumplimiento PPWR a través de portafolios de productos más amplios. Los panoramas de patentes están cambiando hacia tecnologías de barrera basadas en papel y reciclables, como la plataforma AmFiber de Amcor que asegura ventajas de PI mientras resuena con promesas de reducción de plásticos de minoristas.

Mondi está extendiendo su huella de Europa Occidental comprando activos de Schumacher Packaging, apuntando a mezclar integración de papel kraft con know-how de conversión para tiempos de entrega más rápidos. La nueva propiedad de Constantia Flexibles bajo One Rock Capital se espera acelere capex hacia impresión digital y laminados listos para reciclaje. Los especialistas regionales-Eco Flexibles, Südpack y Saica Flex-explotan proximidad a marcas alimentarias locales, respuesta rápida y venta consultiva para asegurar proyectos de alto valor que podrían no interesar a actores más grandes.

La diferenciación tecnológica está convirtiéndose en una palanca decisiva: las instalaciones de prensas HP Indigo, Uteco y Bobst aumentaron 18% año tras año en 2024, habilitando a convertidores a servir SKU de micro-lote demandados por start-ups directo-al-consumidor. Los equipos de recubrimiento de barrera están asociándose con compañías químicas para industrializar capas de plasma, ALD o sol-gel que reemplacen lámina de aluminio. Los convertidores con alianzas de reciclaje establecidas, como membresía de consorcio en CEFLEX, están ganando RFP de minoristas ansiosos por cumplir objetivos voluntarios de huella de plásticos 2025 antes de fechas límite legisladas.

Líderes de la Industria de Envases Flexibles de Europa

-

Amcor PLC

-

Mondi Group

-

Wipak Group

-

Huhtamaki Oyj

-

Constantia Flexibles GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Wendel Group completó venta de Constantia Flexibles a One Rock Capital Partners

- Febrero 2025: Mondi acordó adquirir activos de envasado de Europa Occidental de Schumacher Packaging

- Febrero 2025: Mondi introdujo FlexiBag Reinforced, una solución de bolsa monomaterial costo-eficiente

- Enero 2025: Amcor aseguró patente europea para AmFiber Performance Paper, un envase reciclable de alta barrera

Alcance del Informe del Mercado de Envases Flexibles de Europa

El envasado flexible es un medio de envasar productos hecho de materiales no rígidos, permitiendo opciones más económicas y personalizables. El envasado flexible puede cambiar fácilmente de forma durante el llenado o uso. El análisis se basa en los insights de mercado capturados a través de investigación secundaria y primaria. El mercado también cubre los principales factores que impactan el crecimiento del mercado de envases flexibles en términos de impulsores y restricciones.

El mercado de envases flexibles de Europa está segmentado por tipo de material (polietileno (PE), polipropileno biorientado (BOPP), polipropileno fundido (CPP), cloruro de polivinilo (PVC), PET, y otros tipos de material), por tipo de producto (bolsas, sacos, películas de envasado (basadas en PE, BOPET, CPP y BOPP, PVC), y otros tipos de producto), por industria de usuario final (alimentaria (alimentos congelados, productos lácteos, frutas y verduras, otros productos alimentarios), bebidas, sanidad y productos farmacéuticos, cosméticos y cuidado personal, y otras industrias de usuario final), por país (Europa Occidental (Reino Unido, Alemania, Francia, Italia, España, Resto de Europa Occidental), Europa Oriental y Central (Polonia, República Checa, Rumania, Hungría, Resto de Europa Oriental y Central)). Los tamaños de mercado y pronósticos se proporcionan en términos de valor USD para todos los segmentos anteriores.

| Plásticos | Polietileno (PE) |

| Polipropileno Biorientado (BOPP) | |

| Polipropileno Fundido (CPP) | |

| Tereftalato de Polietileno (PET) | |

| Poliestireno (PS) y Poliestireno Expandido (EPS) | |

| Otros Tipos de Plásticos | |

| Papel y Cartón | |

| Metal | |

| Materiales Biodegradables y Compostables |

| Bolsas |

| Sacos |

| Películas y Envolturas |

| Otro Tipo de Producto |

| Alimentaria |

| Bebidas |

| Sanidad y Productos Farmacéuticos |

| Cosméticos y Cuidado Personal |

| Industrial |

| Otras Industrias de Usuario Final |

| Ventas Directas |

| Ventas Indirectas |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Tipo de Material | Plásticos | Polietileno (PE) |

| Polipropileno Biorientado (BOPP) | ||

| Polipropileno Fundido (CPP) | ||

| Tereftalato de Polietileno (PET) | ||

| Poliestireno (PS) y Poliestireno Expandido (EPS) | ||

| Otros Tipos de Plásticos | ||

| Papel y Cartón | ||

| Metal | ||

| Materiales Biodegradables y Compostables | ||

| Por Tipo de Producto | Bolsas | |

| Sacos | ||

| Películas y Envolturas | ||

| Otro Tipo de Producto | ||

| Por Industria de Usuario Final | Alimentaria | |

| Bebidas | ||

| Sanidad y Productos Farmacéuticos | ||

| Cosméticos y Cuidado Personal | ||

| Industrial | ||

| Otras Industrias de Usuario Final | ||

| Por Distribución | Ventas Directas | |

| Ventas Indirectas | ||

| Por País | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de envases flexibles de Europa?

El tamaño del mercado de envases flexibles de Europa alcanzó los 81,62 mil millones de USD en 2025 y se pronostica que aumentará a 94,96 mil millones de USD para 2030.

¿Qué formato de producto está creciendo más rápidamente?

Las bolsas se están expandiendo con una TCAC del 6,76% hasta 2030, impulsadas por las aplicaciones en alimentos para mascotas y comidas preparadas.

¿Qué tan estrictas son las nuevas normas de la UE sobre contenido reciclado?

El PPWR requiere un 30% de contenido reciclado en envases de plástico para 2030 y exige que todos los envases colocados en el mercado de la UE sean reciclables ese mismo año.

¿Por qué el envasado sanitario está creciendo más rápido que el alimentario?

El envejecimiento de la población y la prevalencia de enfermedades crónicas impulsan la demanda de envases blíster y dosis unitarias, empujando los flexibles relacionados con la sanidad a una TCAC del 7,42%.

¿Qué país ofrece el mayor potencial de crecimiento?

Se proyecta que Polonia registre una TCAC del 7,06% hasta 2030, beneficiándose de la fabricación competitiva en costos y la proximidad a los centros de demanda de Europa Occidental.

Última actualización de la página el: