Tamaño y Participación del Mercado de Grasas y Aceites de Europa

Análisis del Mercado de Grasas y Aceites de Europa por Mordor Intelligence

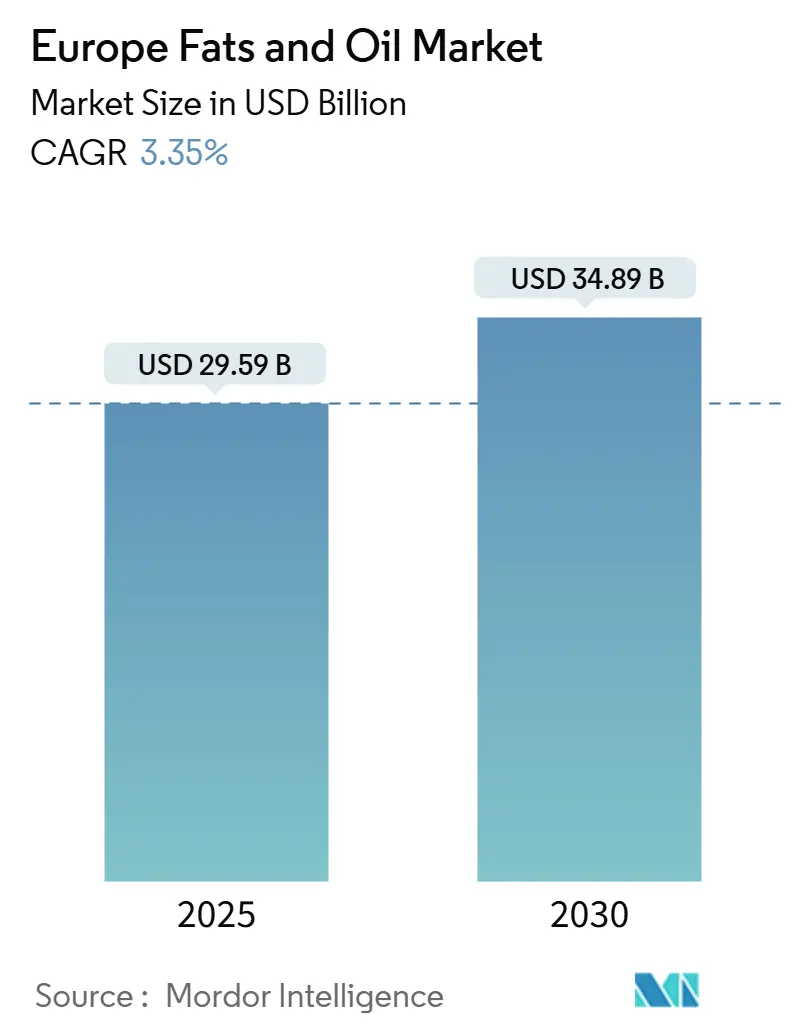

El tamaño del mercado de grasas y aceites de Europa está valorado en USD 29.59 mil millones en 2025 y se pronostica que alcance USD 34.89 mil millones para 2030, avanzando a una TCAC del 3.35%. El impulso del mercado está impulsado por una mezcla diversa de productos, armonizando las grasas animales tradicionales con una selección en expansión de aceites basados en plantas, que han tomado cada vez más el centro de atención en los estantes de los supermercados. La creciente preferencia del consumidor por opciones alimentarias más saludables y sostenibles ha influido significativamente en el cambio hacia aceites basados en plantas. Además, la creciente demanda de aceites especializados, como aceite de oliva, aceite de aguacate y aceite de coco, está impulsando aún más el crecimiento del mercado. Las innovaciones en formulaciones de productos, incluyendo el desarrollo de aceites fortificados enriquecidos con vitaminas y ácidos grasos omega-3, también están contribuyendo a la expansión del mercado. El mercado está moldeado por tendencias dietéticas en evolución, marcos regulatorios que promueven alternativas más saludables, y la creciente adopción de dietas basadas en plantas en toda la región. Además, la industria de procesamiento de alimentos juega un papel crucial en impulsar la demanda, ya que las grasas y aceites son ingredientes esenciales en varios productos alimentarios procesados, incluyendo productos de panadería, snacks y confitería.

Puntos Clave del Informe

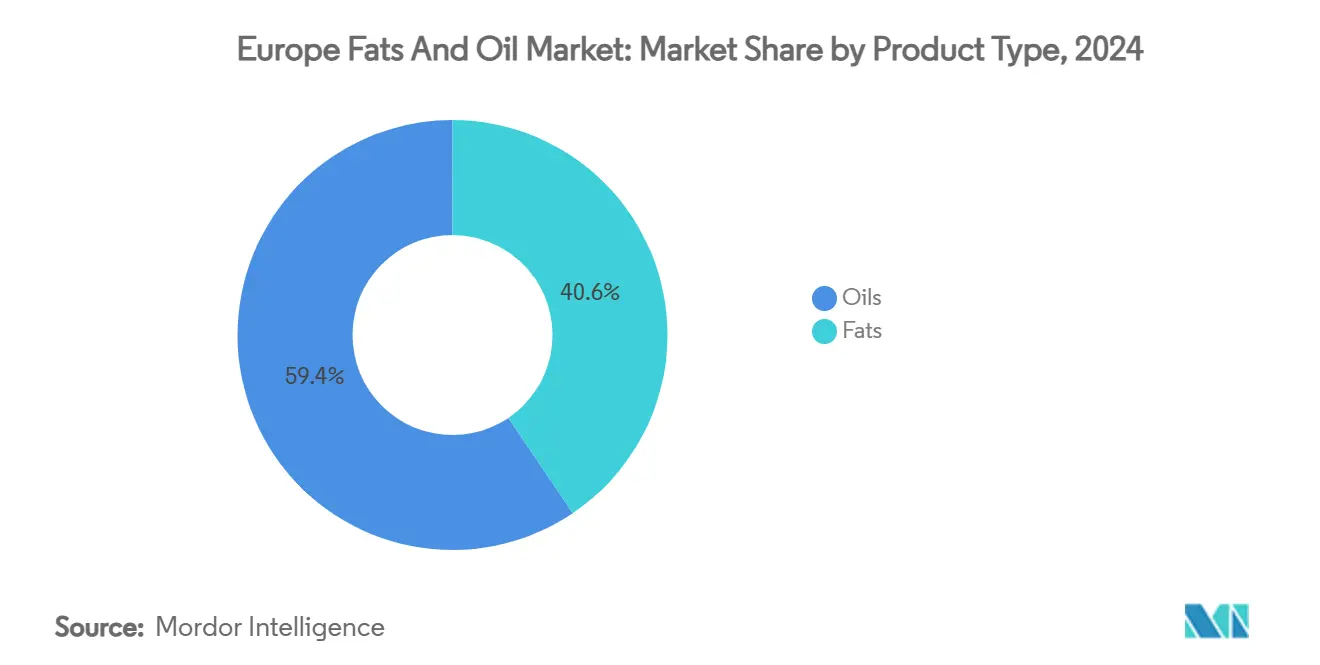

- Por tipo de producto, los aceites dominaron el 59.44% de la participación del mercado europeo de grasas y aceites en 2024 mientras se expandían a la TCAC más rápida del 5.97% hasta 2030.

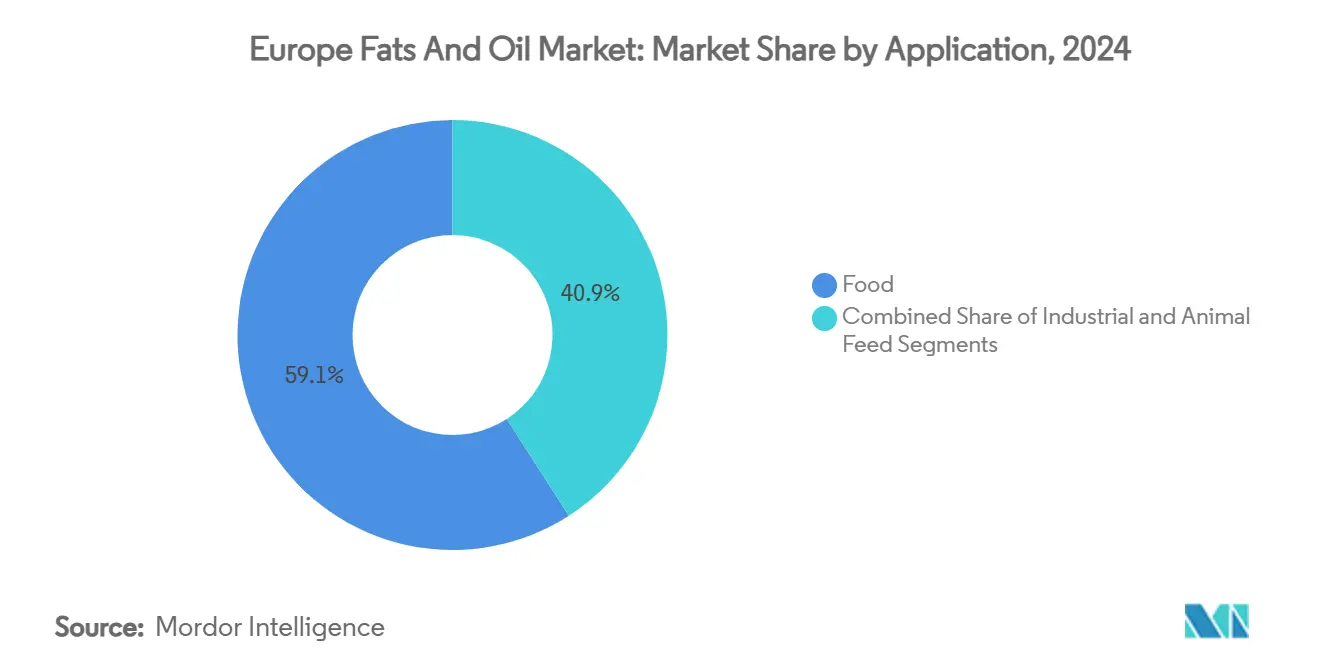

- Por aplicación, alimentaria mantuvo el 59.12% de participación en ingresos en 2024; piensos para animales está en camino de una TCAC del 5.77% hasta 2030.

- Por origen, los insumos basados en plantas aseguraron una participación del 86.43% en 2024, mientras que las grasas basadas en animales registraron la TCAC más alta del 6.03% hasta 2030.

- Por geografía, Italia lideró con una participación de ingresos del 14.51% en 2024, mientras que Alemania registró una TCAC del 4.70% durante el período de pronóstico.

Tendencias e Insights del Mercado de Grasas y Aceites de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Demanda de Grasas Especializadas en Panadería y Confitería | +0.6% | Europa Occidental, con desbordamiento a Europa Central | Mediano plazo (2-4 años) |

| Avances en Tecnología de Modificación de Grasas | +0.4% | Alemania, Países Bajos, Francia | Largo plazo (≥ 4 años) |

| Creciente Popularidad de Ingredientes de Etiqueta Limpia y Naturales | +0.5% | Toda Europa, más fuerte en países nórdicos | Corto plazo (≤ 2 años) |

| Aumento en la Demanda de Ingredientes Orgánicos y No-OGM | +0.3% | Alemania, Francia, Austria | Mediano plazo (2-4 años) |

| Avances Tecnológicos en Procesamiento | +0.4% | Centros industriales en Europa Occidental | Largo plazo (≥ 4 años) |

| Cambio Hacia Dietas Basadas en Plantas | +0.7% | Europa del Norte y Occidental | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Grasas Especializadas en Panadería y Confitería

La creciente demanda de grasas especializadas es un impulsor significativo del mercado. Las grasas especializadas se utilizan cada vez más en productos de panadería y confitería debido a sus beneficios funcionales, como mejorar la textura, aumentar la vida útil y proporcionar una mejor sensación en boca. Además, el segmento de confitería en Europa está experimentando un crecimiento constante, con el consumo de chocolate per cápita en países como Suiza y Alemania entre los más altos a nivel mundial. ITC Trade Map informa que las importaciones de granos de cacao de Europa se dispararon de USD 8.98 mil millones en 2022 a un proyectado USD 20.59 mil millones en 2024 [1]Fuente: ITC Trade Map, "Valor de Importación de Granos de Cacao (Código HS: 180100)", www.trademap.org, destacando la creciente demanda de productos basados en cacao, que impulsa directamente la necesidad de grasas especializadas en la producción de chocolate. Se espera que esta tendencia refuerce la adopción de grasas especializadas mientras los fabricantes buscan satisfacer las preferencias del consumidor por productos de calidad premium. Además, la creciente demanda de ingredientes de etiqueta limpia y basados en plantas en productos de panadería y confitería está impulsando la innovación en grasas especializadas. Estos factores contribuyen colectivamente al crecimiento robusto del segmento de grasas especializadas dentro del Mercado de Grasas y Aceites de Europa.

Avances en Tecnología de Modificación de Grasas

Los avances en tecnología de modificación de grasas están impulsando el crecimiento del mercado europeo de grasas y aceites. Estas innovaciones tecnológicas permiten a los fabricantes producir grasas y aceites con funcionalidad, estabilidad y perfiles nutricionales mejorados. Las técnicas mejoradas de modificación de grasas, como la interesterificación, el fraccionamiento y la hidrogenación, permiten la personalización de grasas para satisfacer demandas específicas del consumidor e industriales. Por ejemplo, la interesterificación ayuda a crear productos libres de grasas trans, abordando preocupaciones de salud y requisitos regulatorios. Además, los procesos de fraccionamiento se están utilizando para separar grasas en componentes con puntos de fusión distintos, atendiendo aplicaciones en confitería, panadería y otras industrias alimentarias. El desarrollo continuo de estas tecnologías no solo está mejorando la calidad del producto sino también expandiendo el alcance de aplicación de grasas y aceites en varios sectores, impulsando aún más el crecimiento del mercado en Europa.

Creciente Popularidad de Ingredientes de Etiqueta Limpia y Naturales

La creciente popularidad de ingredientes de etiqueta limpia y naturales es un impulsor significativo en el mercado de grasas y aceites de Europa. Los consumidores buscan cada vez más transparencia en el etiquetado de productos, favoreciendo artículos que contengan ingredientes naturales, mínimamente procesados, sin aditivos artificiales o conservantes. Según investigación del CBI Ministry of Foreign Affairs, se proyecta que los productos de etiqueta limpia constituyan más del 70% de las carteras en 2025 y 2026, aumentando del 52% en 2021 [2]Fuente: CBI Ministry of Foreign Affairs, Qué tendencias ofrecen oportunidades,

www.cbi.eu. Este cambio en la preferencia del consumidor está presionando a los fabricantes a reformular sus productos para satisfacer estas demandas. Además, la creciente conciencia sobre tendencias de salud y bienestar está impulsando aún más la adopción de ingredientes de etiqueta limpia y naturales en el mercado de grasas y aceites. Las empresas están aprovechando esta tendencia para diferenciar sus ofertas y atender las necesidades en evolución de consumidores conscientes de la salud, impulsando así el crecimiento del mercado durante el período de pronóstico.

Cambio Hacia Dietas Basadas en Plantas

La creciente adopción de dietas basadas en plantas ha surgido como un impulsor significativo en el mercado europeo de grasas y aceites. Esta tendencia ha alterado fundamentalmente los patrones de demanda, con consumidores que buscan cada vez más alternativas más saludables y sostenibles a productos tradicionales basados en animales. La creciente conciencia sobre preocupaciones ambientales, consideraciones éticas y beneficios de salud asociados con dietas basadas en plantas ha alimentado este cambio. Como resultado, las ventas de alimentos basados en plantas han experimentado un crecimiento sustancial en toda la región, impulsando la innovación y diversificación dentro del mercado de grasas y aceites. Los fabricantes están respondiendo introduciendo una amplia gama de aceites basados en plantas, como aceite de oliva, aceite de girasol y aceite de colza, para atender las preferencias en evolución de consumidores conscientes de la salud y ambientalmente conscientes. Se espera que este cambio continúe influyendo en las dinámicas del mercado durante el período de pronóstico.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulaciones Estrictas de la UE sobre Etiquetado y Estándares de Seguridad Alimentaria | -0.4% | Toda Europa, carga de cumplimiento más fuerte en Alemania, Francia | Corto plazo (≤ 2 años) |

| Preocupaciones de Salud con Grasas Animales | -0.3% | Europa del Norte y Occidental | Mediano plazo (2-4 años) |

| Preocupaciones Ambientales sobre Aceite de Palma | -0.5% | Toda Europa, particularmente Países Bajos, Alemania | Largo plazo (≥ 4 años) |

| Limitaciones de Alérgenos y Nutricionales | -0.2% | Marco regulatorio de toda Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones Estrictas de la UE sobre Etiquetado y Estándares de Seguridad Alimentaria

El mercado europeo de grasas y aceites enfrenta restricciones significativas debido a complejidades regulatorias crecientes. Los reguladores europeos han endurecido su control, implementando una serie de marcos superpuestos que limitan la flexibilidad del mercado y aumentan los costos de cumplimiento. La directiva de la Comisión Europea sobre el Reglamento (UE) No 1169/2011 exige etiquetado detallado de alérgenos y divulgaciones nutricionales, una medida que tiene implicaciones significativas para el sector de grasas y aceites, especialmente aquellos con composiciones de ingredientes intrincadas. Estos requisitos demandan que los fabricantes inviertan en sistemas de etiquetado avanzados y aseguren el seguimiento preciso de ingredientes, escalando aún más los gastos operacionales. Además, las regulaciones sobre hidrocarburos de aceite mineral están añadiendo a los desafíos de cumplimiento. La UE ha establecido umbrales de contaminación que varían según el contenido de grasa, requiriendo protocolos de prueba sofisticados para cumplir estos estándares. Colectivamente, estas medidas regulatorias están restringiendo el crecimiento del mercado al imponer costos más altos y complejidades operacionales a los actores de la industria.

Preocupaciones de Salud con Grasas Animales

Las preocupaciones de salud asociadas con el consumo de grasas animales actúan como una restricción significativa en el mercado europeo de grasas y aceites. La ingesta excesiva de grasas saturadas, predominantemente encontradas en grasas animales, está vinculada a un riesgo aumentado de enfermedades cardiovasculares. La British Heart Foundation informa que las enfermedades cardiovasculares causaron aproximadamente 174,693 muertes en el Reino Unido en 2023 [3]Fuente: British Heart Foundation, "Hoja Informativa del Reino Unido-Enero 2025", www.bhf.org.uk. Además, el informe de la Comisión Europea sobre nutrición y salud destaca que las dietas altas en grasas saturadas contribuyen a la prevalencia creciente de obesidad, diabetes tipo 2 y otras enfermedades no transmisibles en toda la región. La European Heart Network también ha enfatizado que el alto consumo de grasas animales es un factor principal en las tasas crecientes de enfermedad cardíaca, que sigue siendo una de las principales causas de muerte en Europa. Además, la Estrategia de la Granja a la Mesa de la Unión Europea, parte del Pacto Verde Europeo, fomenta un cambio hacia dietas más saludables y sostenibles, que incluye reducir el consumo de productos basados en animales. Esta iniciativa política se alinea con la creciente conciencia del consumidor y demanda de alternativas basadas en plantas, presionando aún más el segmento de grasas animales.

Análisis de Segmentos

Por Tipo de Producto: Los Aceites Dominan a Través de la Innovación en Procesamiento

En 2024, los aceites representaron el 59.44% del mercado europeo de Grasas y Aceites, subrayando su papel crítico en dar forma a las dinámicas generales del mercado. Se proyecta que el segmento crezca a una TCAC fuerte del 5.97% hasta 2030, superando el crecimiento del mercado general. Esta trayectoria de crecimiento destaca la versatilidad e indispensabilidad de los aceites en una amplia gama de aplicaciones, incluyendo alimentos, procesos industriales y piensos para animales. Estos aceites no solo son esenciales para propósitos culinarios sino que también juegan un papel significativo en aplicaciones industriales, como la producción de biocombustibles y cosméticos, solidificando aún más su importancia en el mercado europeo.

Dentro de la categoría de aceites, el aceite de girasol ha emergido como un ejecutante destacado, particularmente en Europa Oriental, donde ha ganado una participación de mercado significativa. Este crecimiento se atribuye en gran medida a las fuertes capacidades de producción local de la región, que aseguran un suministro consistente y precios competitivos comparados con alternativas importadas. Las grasas, el otro segmento del mercado, continúan jugando un papel vital en la industria alimentaria de la región. Se utilizan extensivamente en productos de panadería, confitería y alimentos procesados, atendiendo las preferencias en evolución de los consumidores. Las grasas también son integrales a la producción de margarina y manteca vegetal, que se utilizan ampliamente tanto en horneado doméstico como comercial. La demanda de grasas especializadas, como las utilizadas en la producción de chocolate y otras aplicaciones premium, también está en aumento, impulsada por el creciente enfoque en calidad de producto e innovación en el sector alimentario.

Por Origen: Basado en Plantas Domina Mientras Basado en Animales Acelera

En 2024, el mercado europeo de grasas y aceites fue testigo de que las fuentes basadas en plantas aseguraron una participación dominante del 86.43%. Esta participación de mercado significativa subraya la fortaleza de cadenas de suministro bien establecidas y una creciente inclinación del consumidor hacia aceites vegetales. Su versatilidad impulsa principalmente la demanda de grasas y aceites basados en plantas en varias aplicaciones, incluyendo cocinar, hornear y producción de alimentos procesados. Además, la creciente conciencia de los beneficios de salud asociados con productos basados en plantas y la creciente adopción de dietas veganas y vegetarianas refuerza aún más el crecimiento del segmento. La disponibilidad de una amplia gama de aceites basados en plantas, como aceite de oliva, aceite de girasol y aceite de colza, también contribuye a su aceptación generalizada en toda la región.

Por otro lado, se proyecta que el segmento basado en animales crezca a una TCAC notable del 6.03% hasta 2030, superando a su contraparte basada en plantas en términos de tasa de crecimiento. La expansión de este segmento está alimentada por sus aplicaciones de nicho en procesamiento de alimentos y usos industriales, donde las grasas animales juegan un papel crítico. A pesar del dominio de aceites basados en plantas, las grasas basadas en animales, como manteca de cerdo y sebo, continúan encontrando demanda debido a sus propiedades únicas, incluyendo mejora del sabor y mejora de textura en productos alimentarios. Además, el sector industrial aprovecha las grasas animales en la producción de biodiesel, jabones y otras aplicaciones no alimentarias, contribuyendo al crecimiento constante del segmento.

Por Aplicación: El Sector Alimentario Lidera con Usos Industriales Ganando Terreno

En 2024, las aplicaciones alimentarias dominaron el mercado de grasas y aceites de Europa, representando una participación del 59.12%. Esta dominancia fue impulsada principalmente por el segmento de confitería, que exhibió una demanda significativa de grasas especializadas. La creciente preferencia del consumidor por productos de confitería premium e indulgentes ha alimentado aún más la adopción de grasas especializadas en este segmento. Además, la tendencia creciente de ingredientes de etiqueta limpia y basados en plantas en productos alimentarios ha contribuido a la demanda sostenida de grasas especializadas en varias aplicaciones alimentarias. El sector de panadería también juega un papel crucial en impulsar la demanda, ya que las grasas especializadas se utilizan ampliamente para mejorar la textura, vida útil y sabor en productos horneados.

El segmento de piensos para animales, aunque más pequeño en participación de mercado, se proyecta que crezca a la tasa más rápida, con una TCAC del 5.77% pronosticada hasta 2030. Este crecimiento se atribuye al creciente consumo de carne en Europa, que ha llevado a un enfoque aumentado en mejorar la eficiencia del pienso y asegurar mejores resultados de salud animal. Se espera que la creciente adopción de grasas y aceites de alta calidad en formulaciones de piensos para animales para mejorar el valor nutricional y optimizar la productividad del ganado impulse la expansión del segmento durante el período de pronóstico. Además, la creciente conciencia entre los ganaderos sobre los beneficios de incorporar grasas y aceites especializados en el pienso, como densidad energética mejorada y mejor digestión, está apoyando aún más el crecimiento del segmento.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

En 2024, Italia mantuvo una participación significativa del 14.51% del mercado europeo de grasas y aceites, impulsada por su robusta producción y consumo de aceite de oliva. Italia es reconocida por su aceite de oliva de alta calidad, que es un alimento básico en su cocina y un producto de exportación clave, contribuyendo a su posición de mercado dominante. Además, el enfoque del país en métodos de producción tradicionales y orgánicos ha mejorado aún más su reputación y participación de mercado. La industria del aceite de oliva de Italia se beneficia del apoyo gubernamental e iniciativas que promueven prácticas agrícolas sostenibles, que han ayudado a mantener su ventaja competitiva. Además, la creciente demanda global de dietas mediterráneas, que presentan fuertemente el aceite de oliva, ha reforzado la posición de mercado de Italia.

Mientras tanto, Alemania está establecida para superar con una TCAC proyectada del 4.70% durante el período de pronóstico. El crecimiento en Alemania se atribuye a la creciente demanda de alternativas de aceite más saludables, como aceites de colza y girasol, así como la tendencia creciente de dietas basadas en plantas en el país. Por ejemplo, el mercado alemán ha visto un aumento en el consumo de aceites prensados en frío, que son percibidos como opciones más saludables debido a su procesamiento mínimo. Además, el fuerte enfoque de Alemania en sostenibilidad y conciencia ambiental ha llevado a una preferencia creciente por aceites locales y orgánicos. El auge del veganismo en Alemania, respaldado por iniciativas como Veganuary y la disponibilidad de productos alimentarios basados en plantas, ha impulsado aún más la demanda de grasas y aceites basados en plantas, como aceite de coco, aceite de aguacate y aceite de linaza.

El Reino Unido también juega un papel crucial en el mercado europeo de grasas y aceites. El mercado en el Reino Unido está impulsado por la creciente popularidad de alimentos procesados y de conveniencia, que requieren una variedad de grasas y aceites como ingredientes. Además, la creciente conciencia sobre salud y bienestar ha llevado a una mayor demanda de productos bajos en grasa y libres de grasas trans, moldeando aún más las dinámicas del mercado. España, otro jugador clave en el mercado, es un líder global en la producción de aceite de oliva, representando una porción significativa del suministro mundial. El clima favorable del país y extensos olivares apoyan su dominio en este segmento. Además, la fuerte red de exportación de España asegura que su aceite de oliva llegue a mercados internacionales, reforzando su participación de mercado dentro de Europa.

Panorama Competitivo

En el mercado europeo de grasas y aceites, hay una fragmentación moderada, caracterizada por una mezcla de líderes globales y especialistas regionales. El panorama competitivo está moldeado por empresas que emplean varias estrategias para obtener una ventaja competitiva. Las consolidaciones estratégicas, adquisiciones y asociaciones son enfoques clave adoptados por los actores del mercado para expandir sus carteras de grasas especializadas y fortalecer su posición en la región. Por ejemplo, Cargill ha estado adquiriendo activamente empresas más pequeñas para mejorar sus ofertas de productos y presencia regional, mientras que Bunge se ha enfocado en asociaciones con proveedores locales para asegurar un suministro constante de materias primas y mejorar la eficiencia operacional.

Además, la sostenibilidad ha surgido como un área de enfoque crítica para empresas que operan en el mercado europeo de grasas y aceites. Con la creciente conciencia del consumidor y las estrictas regulaciones de la Unión Europea sobre impacto ambiental, las empresas están priorizando el desarrollo de cadenas de suministro sostenibles. Por ejemplo, Wilmar International ha hecho inversiones significativas en producción sostenible de aceite de palma, mientras que AAK se ha comprometido a obtener 100% aceite de palma sostenible para 2025. Estas iniciativas buscan abordar preocupaciones ambientales, reducir las huellas de carbono y mejorar la reputación de marca. Además, las empresas también están adoptando medidas de trazabilidad para asegurar transparencia en sus cadenas de suministro, que se ha convertido en un factor clave que influye en las decisiones de compra del consumidor.

La innovación en ofertas de productos es otro impulsor significativo que moldea el panorama competitivo del mercado. Las empresas están invirtiendo fuertemente en investigación y desarrollo para atender aplicaciones de nicho y tendencias emergentes del consumidor. Por ejemplo, la creciente demanda de productos basados en plantas y veganos ha impulsado a las empresas a desarrollar alternativas a grasas tradicionales basadas en animales. Además, la creciente popularidad de alimentos funcionales ha alentado a las empresas a desarrollar grasas y aceites enriquecidos con ácidos grasos omega-3 y otros ingredientes que promueven la salud.

Líderes de la Industria de Grasas y Aceites de Europa

-

Cargill, Incorporated

-

Bunge Limited

-

Archer Daniels Midland Company

-

Wilmar International Limited

-

Olam International Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2024: OMV ha lanzado su instalación de co-procesamiento en la refinería de Schwechat en Austria. La empresa invirtió casi EUR 200 millones para habilitar la conversión de hasta 160,000 toneladas métricas de biomasa líquida en componentes de aceite vegetal hidrogenado renovable premium.

- Febrero 2024: Bioplanete estableció el primer molino de aceite puramente orgánico de Europa, conocido como Oil Mill Moog. Esta instalación se dedica a producir la marca BIO PLANÈTE de aceites orgánicos, que están elaborados para cumplir estándares de alta calidad y atender la creciente demanda de productos orgánicos.

- Julio 2023: Edible Oils Limited (EOL) ha completado una iniciativa de inversión importante en sus ubicaciones de Erith y Belvedere en el sureste de Londres. Esta actualización incluye la instalación de cuatro nuevos tanques de aceite. En el sitio adyacente de Belvedere, EOL ha instalado y comisionado exitosamente cuatro nuevos tanques de aceite, cada uno con una capacidad de 60,000 litros, marcando un impulso significativo a la capacidad de tanques de la empresa.

Alcance del Informe del Mercado de Grasas y Aceites de Europa

Las grasas y aceites son ambos tipos de lípidos, que son moléculas complejas que almacenan energía. La diferencia clave radica en su estado a temperatura ambiente: las grasas son sólidas, mientras que los aceites son líquidos. Ambos están compuestos de triglicéridos, que son ésteres de glicerol y tres ácidos grasos.

El Mercado Europeo de Grasas y Aceites está segmentado por tipo en grasas, aceites, aplicación, origen y país. Basado en grasas, el mercado está segmentado en mantequilla, sebo, manteca de cerdo y grasas especializadas. Basado en Aceites, el mercado está segmentado en aceite de soja, aceite de colza, aceite de palma, aceite de coco, aceite de oliva, aceite de semilla de algodón, aceite de semilla de girasol y otros. Basado en aplicación, el mercado está segmentado en alimentario, industrial y piensos para animales. Basado en el origen, el mercado está segmentado en basado en plantas y basado en animales. Basado en país, el mercado está segmentado en Alemania, Reino Unido, Francia, Italia, Rusia y el Resto de Europa. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho sobre la base del valor (en millones de USD). Fuente: https://www.mordorintelligence.com/es/industry-reports/north-america-coffee-market

| Grasas | Mantequilla |

| Sebo | |

| Manteca de Cerdo | |

| Grasas Especializadas | |

| Aceites | Aceite de Soja |

| Aceite de Colza | |

| Aceite de Palma | |

| Aceite de Coco | |

| Aceite de Oliva | |

| Aceite de Semilla de Algodón | |

| Aceite de Semilla de Girasol | |

| Otros |

| Alimentaria | Confitería |

| Panadería | |

| Productos Lácteos | |

| Otros | |

| Industrial | |

| Piensos para Animales |

| Basado en plantas |

| Basado en animales |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Tipo | Grasas | Mantequilla |

| Sebo | ||

| Manteca de Cerdo | ||

| Grasas Especializadas | ||

| Aceites | Aceite de Soja | |

| Aceite de Colza | ||

| Aceite de Palma | ||

| Aceite de Coco | ||

| Aceite de Oliva | ||

| Aceite de Semilla de Algodón | ||

| Aceite de Semilla de Girasol | ||

| Otros | ||

| Por Aplicación | Alimentaria | Confitería |

| Panadería | ||

| Productos Lácteos | ||

| Otros | ||

| Industrial | ||

| Piensos para Animales | ||

| Por Origen | Basado en plantas | |

| Basado en animales | ||

| Por País | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de grasas y aceites de Europa?

El mercado se sitúa en USD 29.59 mil millones en 2025 y se pronostica que alcance USD 34.89 mil millones para 2030.

¿Qué tipo de producto lidera el mercado de grasas y aceites de Europa?

Los aceites dominan con 59.44% de participación de ingresos en 2024 y muestran la TCAC más rápida del 5.97% hasta 2030.

¿Por qué las grasas especializadas están ganando tracción en Europa?

Los fabricantes de panadería y confitería están adoptando grasas adaptadas que igualan el rendimiento de la manteca de cacao mientras mitigan la volatilidad de costos, impulsando el crecimiento premium.

¿Cómo están influyendo las regulaciones de la UE en las dinámicas del mercado?

Las reglas más estrictas de contaminantes, etiquetado y deforestación elevan los costos de cumplimiento, favoreciendo a procesadores integrados más grandes y acelerando la reformulación de productos.

Última actualización de la página el: