Análisis del mercado de bebidas energéticas

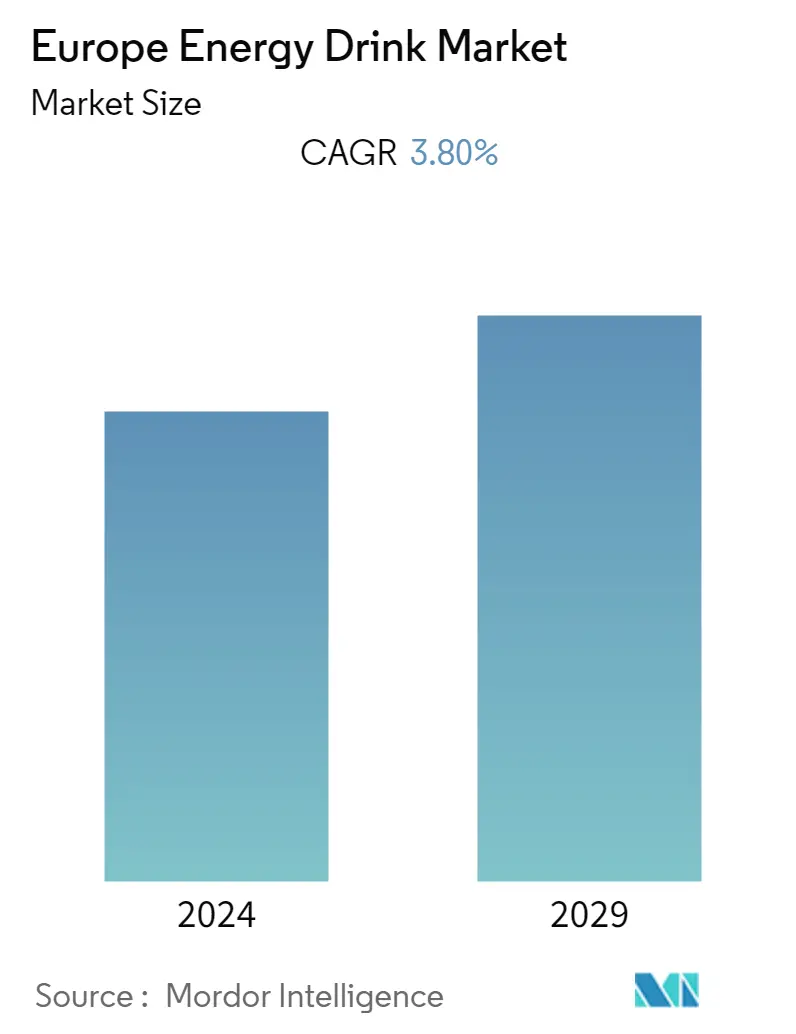

Se prevé que el mercado europeo de bebidas energéticas registre una tasa compuesta anual del 3,8% en los próximos cinco años.

Con un cambio en los hábitos de consumo debido al inicio de la pandemia de COVID, los consumidores ahora están listos para experimentar con nuevos productos excepcionalmente saludables y seguros. Impulsó a las empresas a buscar productos interesantes y asequibles. Teniendo esto en cuenta y el crecimiento de la demanda durante la pandemia, los fabricantes de bebidas energéticas de la región han comenzado a diversificar su cartera de productos con nuevas gamas que incluyen ingredientes reducidos en azúcar, de origen vegetal, de etiqueta limpia y beneficios funcionales.

A mediano plazo, el mercado de bebidas energéticas es uno de los de más rápido crecimiento en Europa, ya que los consumidores buscan opciones de bebidas más saludables. La mayor inclinación de la población más joven hacia el consumo de bebidas energéticas y la mejora del nivel de vida de la población de la región son algunos de los factores que impulsan el mercado de bebidas energéticas.

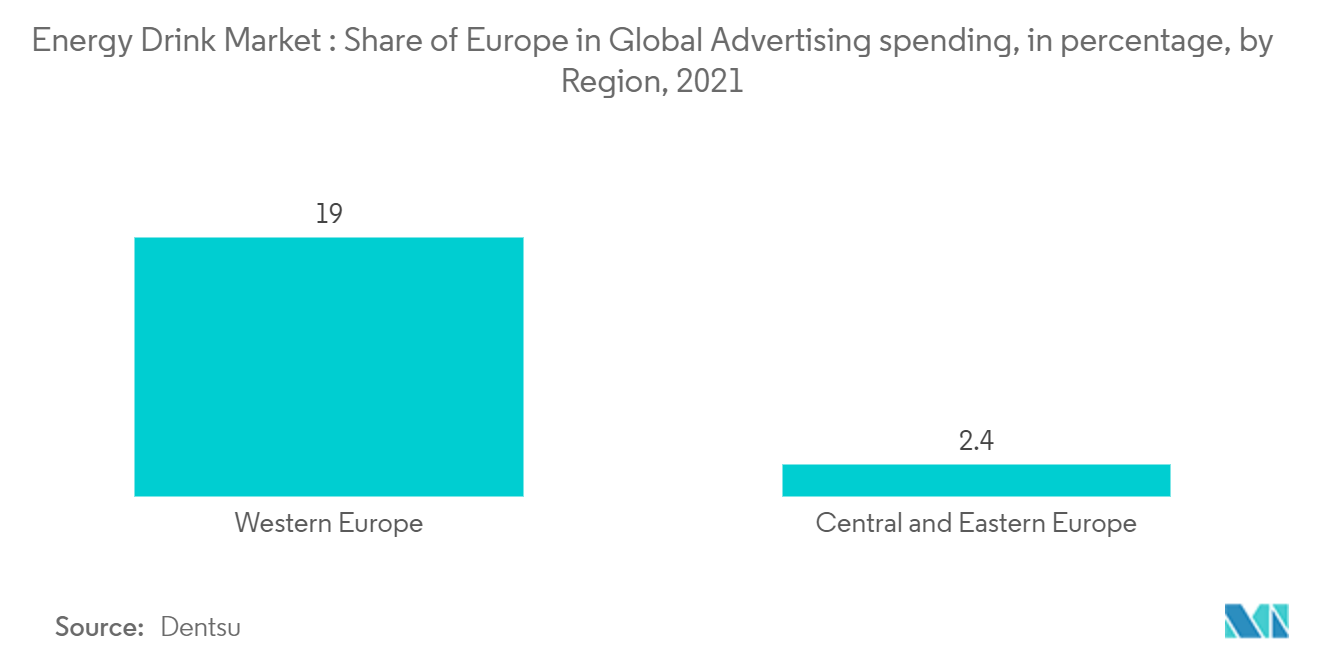

Además, un aumento en el número de consumidores preocupados por su salud, un aumento en el conocimiento de los consumidores sobre estilos de vida activos y un aumento en la prevalencia de enfermedades relacionadas con un estilo de vida sedentario han alentado a los clientes a elegir bebidas saludables y sin azúcar. Además, el crecimiento previsto en el mercado de bebidas energéticas es un aumento de las tácticas promocionales y publicitarias. Además, muchos de los grandes productores de bebidas energéticas invierten mucho dinero en publicidad, lo que aumenta la popularidad de sus marcas y productos.

Tendencias del mercado de bebidas energéticas

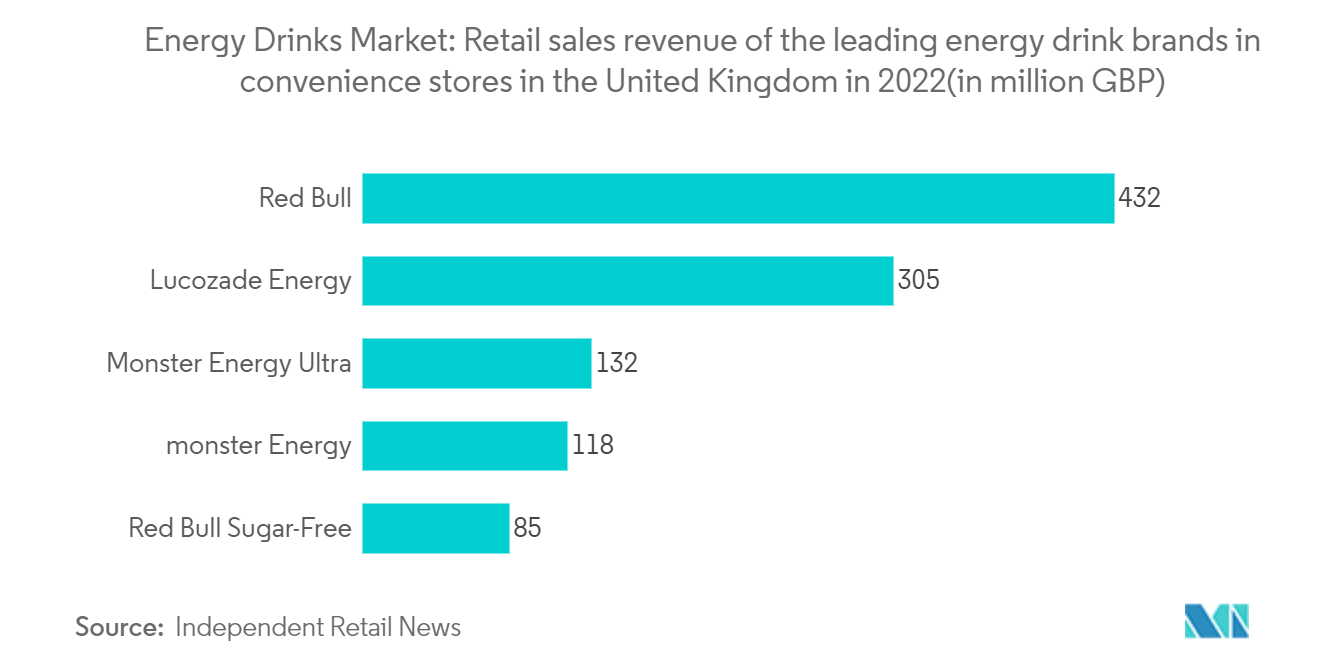

El Reino Unido domina el mercado

El aumento del consumo de bebidas energéticas en la región puede atribuirse a la creciente demanda de productos que mejoran la energía y a los cambios en los estilos de vida de los consumidores y a la mejora de sus niveles de vida. Se prevé que las iniciativas adoptadas por los principales actores del mercado estudiado para mejorar su infraestructura de distribución, la popularidad de sus bebidas energéticas y aprovechar el mayor potencial de gasto de los consumidores en alimentos y bebidas promulguen la demanda de bebidas energéticas durante el período de pronóstico. Debido a la creciente preocupación por la diabetes y la obesidad, los consumidores han comenzado a preferir bebidas sin azúcar con alto valor nutricional y sabor. Según la Asociación Británica de Refrescos (BSDA), el Reino Unido registró un consumo de bebidas energéticas de 906 millones de litros en 2021.

Influencia creciente de los patrocinios y el marketing en redes sociales

Las ofertas de productos, las tecnologías, los gastos de marketing (incluida la publicidad y los patrocinios), los precios, los costos de producción, el servicio al cliente, las plataformas de comercio digital, los servicios y experiencias digitales y la presencia en las redes sociales son áreas de intensa competencia en lo que respecta al mercado europeo de bebidas energéticas. Con la creciente importancia de las redes sociales en el proceso de compra del comprador, las empresas están evolucionando e intensificando su estrategia de publicidad, marketing y patrocinio en diferentes canales de distribución. Incluye supermercados/hipermercados, tiendas especializadas y tiendas minoristas en línea, que utilizan la televisión, la radio, las redes sociales, revistas y otros medios impresos para captar la atención de los consumidores. Además, estas empresas han estado colaborando con clubes y torneos deportivos y fortaleciendo su presencia en plataformas de redes sociales, como Twitter, Facebook e Instagram, entre otras. Atrae la atención del consumidor, promueve su cartera de ofertas y aumenta la visibilidad de la marca. Por ejemplo, como parte de su estrategia de promoción, jugadores clave, como Red Bull, poseen equipos de fútbol, con clubes en Austria, Alemania, Estados Unidos y Brasil que presentan la marca Red Bull en sus nombres. La empresa busca promover la imagen pública y aumentar el poder de la marca asociando la apariencia de la bebida con estas actividades.

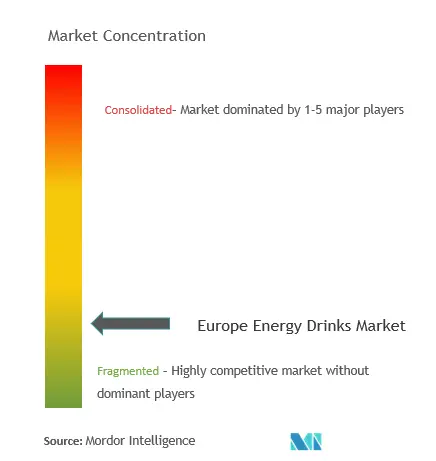

Descripción general de la industria de bebidas energéticas

El mercado europeo de bebidas energéticas es un mercado altamente competitivo con la presencia de varios actores regionales y globales, pequeños y grandes. Los principales actores involucrados en la producción y distribución de bebidas energéticas en la región están realizando innovaciones estratégicas para atraer a los consumidores con nuevas formulaciones de sabores. También se centraron en innovaciones de productos con bebidas ricas en vitaminas, lo que despertó un inmenso interés entre los consumidores. Los principales actores del mercado son Red Bull, Monster, Lucozade, PepsiCo y Dr Pepper Snapple.

Líderes del mercado de bebidas energéticas

-

Red Bull

-

PepsiCo, Inc.

-

Monster Beverage Corporation

-

The Coco-Cola Company

-

Suntory Beverage & Food Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas energéticas

- Agosto de 2022 Coca-Cola Hellenic Bottling Company acordó adquirir ESM Effervescent Sodas Management (ESM) de SICC Holding, una subsidiaria de propiedad total de Ideal Holdings, una empresa que cotiza en bolsa en Grecia.

- Marzo de 2022 Coca-Cola lanzó Fanta Zero Strawberry y Kiwi en el mercado del Reino Unido.

- Enero de 2022 Monster Drinks lanzó su nuevo sabor a su línea principal de bebidas energéticas con Monster Energy Ultra Watermelon. Los productos se vendieron al por menor en supermercados y tiendas de conveniencia de todo el Reino Unido y diferentes partes de Europa.

Segmentación de la industria de bebidas energéticas

Una bebida energética contiene compuestos estimulantes, generalmente cafeína, que se comercializan para proporcionar estimulación física y mental. Puede ser carbonatado o no e incluir azúcar, otros edulcorantes, extractos de hierbas, taurina y aminoácidos. El mercado europeo de bebidas energéticas está segmentado por tipo de envase, canal de distribución y geografía. Por tipo de envase, el mercado se segmenta en latas y botellas. Por canal de distribución, el mercado se segmenta en supermercados/hipermercados, tiendas de conveniencia, tiendas minoristas en línea, tiendas especializadas y otros canales de distribución. Por geografía, el mercado está segmentado en Reino Unido, Alemania, Francia, España, Italia, Rusia y el resto de Europa. El informe ofrece el tamaño del mercado y los valores en (millones de dólares) durante los próximos cinco años para los segmentos mencionados anteriormente.

| botellas |

| latas |

| Supermercados/Hipermercados |

| Tiendas especializadas |

| Tiendas de conveniencia |

| Tiendas minoristas en línea |

| Otros canales de distribución |

| Reino Unido |

| Alemania |

| Francia |

| España |

| Italia |

| Rusia |

| El resto de Europa |

| Tipo de embalaje | botellas |

| latas | |

| Canal de distribución | Supermercados/Hipermercados |

| Tiendas especializadas | |

| Tiendas de conveniencia | |

| Tiendas minoristas en línea | |

| Otros canales de distribución | |

| Geografía | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Italia | |

| Rusia | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de bebidas energéticas

¿Cuál es el tamaño actual del mercado europeo de bebidas energéticas?

Se proyecta que el mercado europeo de bebidas energéticas registre una tasa compuesta anual del 3,80% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de bebidas energéticas?

Red Bull, PepsiCo, Inc., Monster Beverage Corporation, The Coco-Cola Company, Suntory Beverage & Food Limited son las principales empresas que operan en el mercado europeo de bebidas energéticas.

¿Qué años cubre este mercado europeo de bebidas energéticas?

El informe cubre el tamaño histórico del mercado del Mercado europeo de bebidas energéticas durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de bebidas energéticas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria de bebidas energéticas en Europa

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas energéticas en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bebidas energéticas en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.